Кредит рефинансирование от райффайзенбанка

Содержание:

- Погашение обязательств по договору перекредитования

- Тарифы

- Преимущества и недостатки

- Условия перекредитования

- Рефинансирование автокредита

- Как происходит перекредитование

- Требования к заёмщикам

- Тарифы и процентные ставки

- Ипотечный калькулятор Райффайзенбанка 2021

- Рефинансирование ипотеки в Райффайзенбанке

- Способы возврата задолженности

- Процентная ставка на рефинансирование ипотеки в Райффайзенбанке

- Условия рефинансирования

- Список необходимых документов и требований для перекредитования

- Процедура оформления и погашения займа

- Лучшие предложения от конкурентов

- Преимущества и недостатки рефинансирования

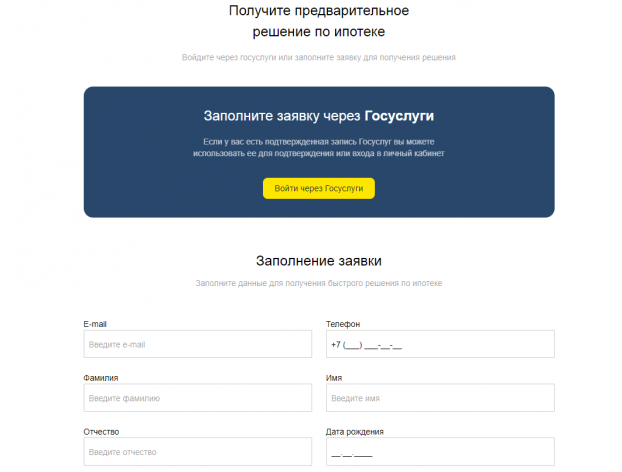

- Как оформить заявку на рефинансирование ипотеки

Погашение обязательств по договору перекредитования

Как уже говорилось ранее, на все кредиты устанавливается одна ставка. Периодические платежи включают в себя и тело кредита, и проценты по нему. По программе перекредитования в Райффайзенбанке выплаты производятся аналогично любому другому займу. Периодические платежи могут быть внесены следующими способами:

- Банкоматы Райффайзенбанк с возможностью пополнения.

- Наличными в отделениях и кассах банка.

- Переводом со счета или карты другого банка.

- Qiwi.

- Золотая корона.

Почему стоит оформить рефинансирование именно в Райффайзенбанк? Помимо уже упомянутых преимуществ перекредитования кредита под меньший процент в Райффайзенбанке, организация может похвастаться также:

- Быстрым принятием предварительного решения об одобрении договора перекредитования.

- Низкий процент отказов, по сравнению с другими банками.

- Выезд эксперта по кредитам, по желанию заемщика.

- Предоставление отсрочек по платежам, возможна даже приостановка начислений процентов по кредиту.

- Обширная сеть филиалов банка и банкоматов по всей стране.

- Квалифицированная поддержка.

- И многое другое.

Рефинансирование кредитов. Что это такое? Федеральная служба поддержки заемщиков

Тарифы

Одно из преимуществ рефинансирования в Райффайзене — гибкие и понятные процентные ставки без дополнительных комиссий. Они зависят от суммы и участия в программе страхования:

| С программой “Финансовая защита” | Без программы “Финансовая защита” | |

|---|---|---|

| до 499 999 руб | 11,99 — 12,99% | 15,99 — 16,99% |

| 500 000 — 999 999 руб | 10,99 — 11,99% | 14,99 — 15,99% |

| 1 000 000 — 1 499 999 руб | 9,99 — 10,99% | 13,99 — 14,99% |

| от 1 500 000 | 8,99 — 9,99% | 12,99 — 13,99% |

На первый взгляд непонятно, что выгоднее — со страховкой или без. В большинстве случаев разница небольшая. Например, 300 000 на 2 года. Разница в переплате около 1500 за весь срок в пользу кредита без страховки. Но с “Финансовой защитой” безопаснее, поскольку при наступлении страхового случая обязанность по выплате долга не ложиться на родственников.

Отказ от страхования будет выгоден только при больших суммах и сроке или при планах погасить досрочно, поскольку страховка оформляется на весь срок, а при досрочном погашении можно вернуть только часть полиса.

Параметры рефинансирования:

- срок — от 13 месяцев до 5 лет;

- сумма от 90 000 до 2 000 000 руб;

- количество рефинансируемых кредитов — до 3-х (ипотека, автокредит, потребительский), до 4-х кредитных карт.

Кроме этого, есть возможность взять дополнительные средства сверх рефинансируемых.

Преимущества и недостатки

Услуга перекредитования обладает рядом преимуществ. Она будет уместна в таких ситуациях:

- В случае снижения тарифов кредитования рефинансирование поможет сэкономить на процентной ставке по актуальному кредиту;

- При смене финансового положения заемщика для снижения регулярных взносов;

- Если нужно привлечь дополнительные кредитные средства.

В большинстве ситуаций основная цель — это снижение тарифов.

Программа может быть полезна владельцам ипотеки, если банк может предложить более выгодные условия.

В этом случае заемщик получает значительную экономию, в особенности если произвести процедуру в первой трети длительности действия договора.

При потребительских кредитах выгода также велика, если договор предполагает долгий срок и крупную сумму.

Преимущества рефинансирования велики для тех, у кого есть несколько договоров с различными кредитными учреждениями.

Благодаря переводу всех обязательств в одно можно сэкономить как финансовые, так и временные ресурсы.

В ряде случаев клиенту важнее не материальная выгода, а другие условия. К примеру, перекредитование автокредитов часто производится для высвобождения залога.

В этом случае заемщик подает заявку и, получая новую ссуду, оплачивает ею задолженность по автокредиту. Экономия не будет значительной, но автомобиль станет собственностью владельца.

Как таковых минусов у услуги нет, но надо учитывать все возможные выгоды — в некоторых случаях она может не быть необходимой.

Условия перекредитования

Сущность любого рефинансирования — переманивание клиентов из других банков «под свое крыло». Для того, чтобы это стало возможным, условия нового кредитования должны быть для клиента более привлекательными, чем условия в прежнем банке или банках. Рефинансирование кредитов в Райффайзен не стало исключением — оно тоже подчиняется этому правилу.

В 2020 году условия рефинансирования значительно зависят от типа кредита. Так, например, по потребительскому кредиту условия жестче, а по ипотечному займу, напротив, мягче. Главным критерием является величина займа, срок кредитования и благонадежность самого заемщика.

Потребительские кредиты

Условия рефинансирования кредитов других банков в Райффайзенбанке следующие:

- Объединить можно до 6 потребительских займов;

- Минимальная сумма нового кредита — 90 000 рублей. Максимальная сумма — 2 млн рублей;

- Срок кредитования не может быть меньше года и больше пяти лет;

- Банк взимает крайне маленький процент — всего 10,99% годовых на новый кредит, а со второго года и вовсе 9,99% годовых. Однако, такие условия выдаются лишь при выполнении всех требований банка. Так, например, за отказ оформить страхование жизни (участие в программе финансовой защиты) к ставке добавляется 6%, если заемщик оказался недобросовестным, а выданные ему деньги на погашение рефинансируемых кредитов он потратил на другие цели, добавляется еще 8% сверху.

Ипотека

Рефинансирование ипотеки в Райффайзенбанке отличается от перекредитования потребительских займов в первую очередь тем, что требования предъявляются не только к заемщику, но и к самой недвижимости. Однако, в плане условий кредитования каких-либо критических отличий нет:

- Минимальная сумма нового кредита — 90 000 рублей. Максимальная сумма — 2 млн рублей;

- Вместе с ипотечным можно также объединить в один кредит потребительский и автокредит;

- Срок кредитования от 1-го года до пяти лет;

- Процентная ставка составляет 10,99% годовых для ипотек, которые были взяты в иностранной валюте, и 9,99% для рублевых ипотечных кредитов.

Кредитные карты

Теперь ясно, на каких условиях происходит в Райффайзен рефинансирование ипотеки. Ясна ситуация и с потребительскими займами. Осталось только уточнить про кредитки. Всего в одном займе можно рефинансировать 4 кредитные карточки, можно комбинировать с потребительскими займами или даже с ипотекой. Процентная ставка более чем демократична — 11,9% годовых , если клиент согласился оформить комплексное страхование, и 17,9% в обратном случае.

Справка: рефинансирование кредиток, а не открытие новой карточки — действительно выгодное предприятие. Ведь даже в Райффайзенбанке кредитки «съедают» по 29-39% годовых, а вот кредит по результатам рефинансирования можно будет погашать по ставке меньше 13% годовых. Выгода очевидна.

Рефинансирование автокредита

Если человек не может погасить кредит на автомобиль, но может провести рефинансирование на более лояльных условиях. Процесс подразумевает получение нового продукта на сумму, которой хватит для полного или частичного закрытия долга в другой финансовой организации. По автокредиту существуют единые условия программы:

- Подать заявку можно в дистанционном режиме на официальном сайте компании.

- Срок кредитования для автокредита – от года до 5 лет.

- Ставка в первый год выплат — 11.99%.

- Процентная ставка со второго года обслуживания — до 9.99%.

- Сумма рефинансирования от 90000 руб. до 2 миллионов руб.

Нельзя иметь одновременно больше 3 открытых займов или 4 кредиток, если человек обращается в Райффайзенбанк. Не нужно предварительного согласования с действующим кредитором и машина не переходит в залог банку. Дальнейшее погашение можно совершать через мобильное приложение, в отделении Райффайзенбанк, терминалы оплаты QIWI, «Золотая корона», БинБанк, МКБ. Другие платформы будут брать дополнительные проценты за перевод денежных средств.

Как происходит перекредитование

У каждого банка своя процедура. Но в большинстве случаев они достаточно схожи. Мы приводим наиболее распространенные варианты, которые позволяют получить представление, к чему готовиться клиенту.

Требования к заемщику

Чтобы получить рефинансирование ипотечного кредита в одном из банков, клиент обязан предоставить достаточно сведений и соответствовать определенным параметрам. Заемщик обязан быть гражданином РФ, иметь достаточную для обеспечения кредита работу.

При этом банку необходимы:

- достаточное для выплаты кредита материальное обеспечение. Если платежеспособность клиента с момента заключения договора ухудшилась, и он больше неспособен выплачивать кредит по любым условиям – то высока вероятность отказа;

- копия первого ипотечного договора. Необходимо взять его в банке, чтобы новое учреждение могло выплатить недостающую сумму при рефинансировании;

- хорошая кредитная история. Прежде чем выдавать такую серьезную денежную сумму, банк проверит историю клиента. В первую очередь – в банке, где бралась ипотека. Если все хорошо – то кредит, возможно, выдадут. Если нет – придется искать в другом месте;

- наличие залога. Чтобы получить такой большой кредит, человек обязан гарантировать его выплату. При ипотеке залог – это квартира, поэтому придется использовать что-то равноценное или забрать ипотечное жилье из-под залога старого банка;

- подтверждение с места работы. Для этого заемщик обязан предоставить трудовую книжку и договор с работодателем.

По сути, те же самые документы и подтверждения. Более того, понадобится провести повторную оценку имущества (квартиры). Так как банку всё равно, что там насчитало другое учреждение. И ему нужно это перепроверить.

Из особенностей оформления именно перекредитованием ипотеки – остаточный срок выплаты должен быть не менее года. Это сделано для хоть какой-то выгоды учреждения.

Что нужно уточнить перед рефинансированием

Прежде чем приступать к процедуре, желательно уточнить следующие моменты:

- Наличие моратория на досрочную выплату. Если таковой есть – то выплатить кредит до его окончания нельзя;

- Наличие штрафов за досрочную выплату и их размер, если они имеются;

- Можно ли забрать квартиру из-под залога у старого банка, чтобы переместить его в новый для обеспечения займа.

Особенно важно узнать про перенос залога. Потому что в противном случае заемщик будет обязан либо найти равноценный сумме кредита залог для второго банка на временное обеспечение (квартиру или дорогой автомобиль), либо же выплачивать повышенный процент до переоформления

А последнее может затянуться на достаточно долгий срок.

Желательно также уточнить, какую ставку предлагает новый банк. Она может быть двух видов:

- Фиксированная. Ее не пересчитывают, она одинакова в течение всего срока займа (даже если средние ставки по стране опустились до 3-4%);

- Плавающая. Изменяется на основе определенных индикаторов и может расти или понижаться вслед за рынком.

Какая будет выгоднее – решать уже заемщику. Ведь ставка может как упасть, так и вырасти. Как повезет.

Помните, что если выгода от рефинансирования составляет менее 2%, то даже нет смысла начинать процедуру. Больше будет потрачено времени, сил и средств.

Процесс перекредитования ипотеки

Как правило, процедура проходит следующим образом:

- Для начала заёмщик находит программу, которая ему наиболее выгодна;

- Затем он уточняет у первоначального банка-кредитора, сколько он еще должен выплатить, и размер уже погашенного займа;

- Потом клиент пишет заявление на рефинансирование в выбранном банке;

- После одобрения заёмщик передает необходимые документы, справки, выписки и прочее в новый банк;

- Банк проверяет предоставленные клиентом документы и информацию и составляет договор;

- Как только новый договор подписан – банк перекредитования отправляет деньги на счета прежнего учреждения и гасит долг клиента;

- Клиент начинает выплачивать деньги уже новому банку.

После этого процесс перекредитования успешно завершен. Можно наслаждаться лучшими условиями.

Важно помнить, что банк оставляет за собой право установить повышенную ставку по рефинансированию на некоторое время. Обычно он переключает платежи на пониженный процент после того, как клиент обеспечит кредит залогом

Естественно, все это будет оговорено в договоре.

Требования к заёмщикам

В соответствии с программами кредитования, клиенты Райффайзенбанка могут оформить ипотеку для приобретения жилья в новостройках или на вторичном рынке. Отдельно разработана программа «Семейная ипотека» для заемщиков, имеющих 2 и более детей или ребенка-инвалида. Райффайзенбанк предлагает воспользоваться услугой рефинансирования ипотечных кредитов, оформленных в сторонних финансовых организациях.

Оформить ипотеку вправе граждане РФ в возрасте от 21 года до 65 лет. Относительно заемщиков установлены следующие требования:

- наличие рабочего и личного мобильного телефона;

- место работы, проживания должно находиться в пределах РФ;

- минимальный размер дохода от 20000 рублей для Москвы и области, Санкт-Петербурга и области, Тюмени, Сургута, Екатеринбурга, не менее 15000 рублей – для остальных регионов.

Ипотека в Райффайзенбанке

Ипотека в Райффайзенбанке

Кредитная история не должна быть испорченной, на момент подачи заявки у заемщика может быть оформлено не более 1 ипотечного кредита. Общий трудовой стаж не должен быть менее 2 лет, из них – от 3 месяцев на последнем месте работы. Для зарплатных клиентов Райффайзенбанка достаточно от 1 года общего трудового стажа (из них – от 3 месяцев на последнем месте работы). При общем трудовом стаже от 1 года не менее 6 месяцев должно приходиться на последнее место работы. Если заемщик трудоустроен на первом рабочем месте, то его стаж должен составлять не менее 1 года. Для адвокатов и нотариусов продолжительность деятельности не должна быть менее 1 года, для ИП и владельцев бизнеса – от 3 лет.

Для оформления «Семейной ипотеки» дополнительно имеются требования по наличию детей – от двух детей рожденных в период с 1 января 2018 года по 31 декабря 2022 года, имеющих гражданство РФ или ребенка, рожденного не позднее 31 декабря 2022 года, которому установлена категория «ребенок-инвалид» с гражданством РФ.

Тарифы и процентные ставки

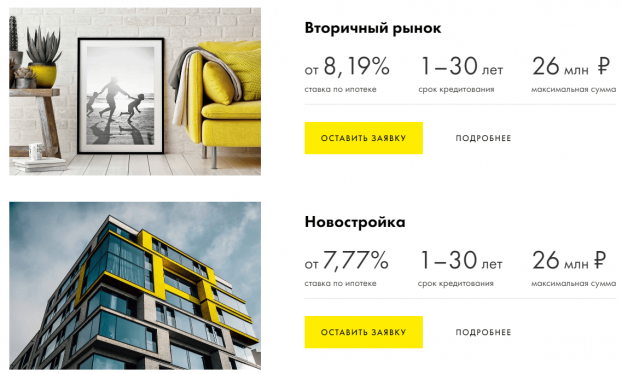

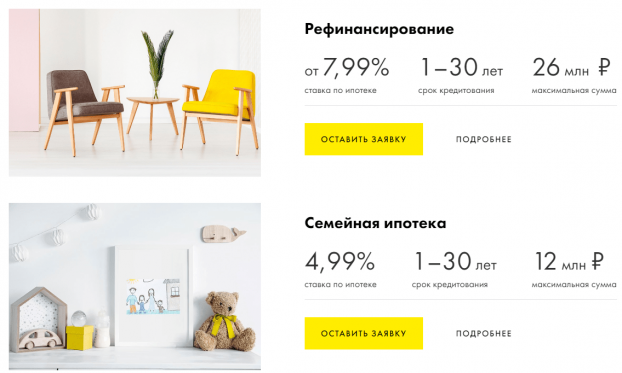

В зависимости от выбранной программы ипотечного кредитования, размеры процентных ставок и лимиты по суммам будут отличаться:

- на новостройки от 5,89%, максимальная сумма – 26 миллионов рублей;

- для вторичного жилья от 8,09%, максимальная сумма – 26 миллионов рублей;

- по программе «Семейная ипотека» ставка от 4,99%, максимальная сумма– 12 миллионов рублей.

Срок кредитования составит от 1 до 30 лет.

Онлайн заявка на ипотеку в Райффайзенбанке

Онлайн заявка на ипотеку в Райффайзенбанке

Ипотечный калькулятор Райффайзенбанка 2021

Для расчета размера выплат можно воспользоваться ипотечным калькулятором Райффайзенбанка. Заемщику необходимо ввести стоимость недвижимости, размер первого взноса, срок кредитования и выбрать пункты, которые могут повлиять на расчеты (застройщик является партнером банка, заемщик подключит программу ипотечного страхования или является зарплатным клиентом).

В качестве примера можно рассмотреть ситуацию, при которой берется ипотека на 4 миллиона рублей на срок 10 лет при первоначальном взносе 1 млн рублей.

|

Ипотека |

Процентная ставка |

Платеж |

|

Без дополнительных льгот |

9,29% |

38.475 руб. |

|

Подключена программа ипотечного страхования |

8,29% |

36.860 руб. |

|

Застройщик является партнером банка |

8,77% |

37.630 руб. |

При покупке жилья в новостройке необходимо внести первоначальный взнос от 15–20% от стоимости жилья.

Рефинансирование ипотеки в Райффайзенбанке

В рамках программы рефинансирования Райффайзенбанк кредитует начисленные проценты и сумму основного долга. Для кредитов от 7 миллионов рублей ставка составит от 7,99%, срок кредитования варьирует от 1 до 30 лет. Максимальная доступная сумма составляет 26 млн рублей, но не более 85% от стоимости залогового имущества.

Рефинансирование ипотеки в Райффайзенбанке

Рефинансирование ипотеки в Райффайзенбанке

Способы возврата задолженности

Заемщики должны погашать ипотеку ежемесячно, равными платежами. Допускается досрочное погашение. Вернуть задолженность можно переводом с карты, в приложении «Райффайзен-Онлайн», в отделениях, банкоматах и терминалах Райффайзенбанка, Росбанка, Открытие, Газпромбанка, МКБ, в салонах «Связной», терминалах КИВИ, через сервис Золотая корона.

Процентная ставка на рефинансирование ипотеки в Райффайзенбанке

Если физическое лицо оформляет рефинансирование ипотеки в Райффайзенбанке, значит клиент ожидает более лояльных условий, сравнительно с предыдущими. В банковском учреждении размер процентной ставки зависит от цели, для которой выдана предыдущая сумма денег (потребительский целевой займ, ипотека, автокредит и т.д.). Также если человек был участником какого-либо проекта или является корпоративным клиентом, размер процентной ставки будет ниже. Кроме того, происходит начисление дополнительных льгот.

Будет процентная ставка фиксированной или плавающей зависит от условий договора. Стоит отметить, что в Райффайзенбанке можно оформить ипотеку на:

- Квартиру или таунхаус на вторичном рынке жилья;

- Квартиру на первичном рынке недвижимости;

- Готовый дом с земельным участком.

Также физическое лицо может получить ипотеку на ремонт жилого объекта.

Стоит отметить, что преимущества рефинансирования ипотеки в Райффайзенбанке для физических лиц такие:

- помощь в переводе кредита и оформлении докмуентов,

- замена валютной ипотеки на рублевую,

- снижение процентной ставки,

- увеличение срока выплаты кредита.

Условия и требования

Чтобы получить от банка одобрение заявки на рефинансирование ипотеки, физическому лицу необходимо соответствовать ряду требований

В первую очередь сотрудники банка обращают внимание на:

- Платежеспособность клиента;

- Размер дохода;

- Наличие дополнительных трат.

Подтвердить все это можно путем представления документов с места работы и справок от предыдущего кредитора, доказывающих отсутствие просрочек по платежам.

Также Райффайзенбанк предъявляет к потенциальным заемщикам такие требования:

- возраст старше 21 года, но младше 65 лет;

- наличие временной или постоянной прописки. Рефинансирование предоставляется как иностранным гражданам, так и резидентам;

- официальная регистрация;

- официальное трудоустройство, стабильный заработок и опыт работы. Размер дохода для центральных регионов должен быть выше 20 000 рублей в месяц. Для других регионов РФ — от 15 000 рублей. Стоит отметить, что рефинансирование делается в том случае, если трудовой стаж на последнем рабочем месте составляет полгода с учетом общего стажа в один год. И не менее трех месяцев работы на последней должности с общим стажем в два года. Если это первое трудоустройство заемщика, проработать нужно не меньше одного года в компании, чтобы оформить ипотеку;

- наличие хорошей кредитной истории и один оформленный и закрытый благополучно заем на момент заполнения заявки;

- если у потенциального клиента есть открытые кредиты в других банках в рефинансировании откажут (исключение ипотека, с которой клиент и обращается в Райффайзенбанк);

- для получения рефинансирования ипотеки необходимо найти созаемщика. Автоматически созаемщиками становятся официальные супруг/супруга. Если в роль созаемщика привлекается близкий родственник, он не должен иметь доли в недвижимости по ипотеке.

Если физическое лицо соответствует требованиям будут рассмотрены условия самого кредита, оформленного в другом финансовом учреждении. Требования к ипотеке:

Райффайзенбанк в качестве залога рассматривает только квартиру;

Недвижимость должна находиться под обременением у предыдущего кредитора;

Процедура передачи собственности под залог действует в том случае, если квартира находится в пользовании только у одного лица;

Валюта кредита по ипотеке: рубли;

Недвижимость должна быть в нормальном состоянии

Специалисты банка обращают внимание на год постройки и наличие/отсутствие неисправностей. Для рефинансирования ипотеки в обязательном порядке в квартире должны быть санузел и кухня

Так же обязательно наличие холодного и горячего водоснабжения, исправных дверей, окон, крыши и сантехнического оборудования.

Если физическое лицо и недвижимость подходят под требования банка, необходимо подготовить пакет документов. Список документации включает:

- Паспорт;

- СНИЛС;

- Документы, подтверждающие факт трудоустройства: трудовая книжка, справка про доход по форме 2-НДФЛ или по образцу банка;

- Документы о семейном положении: заключение или расторжение брака, наличие детей;

- Заявление с просьбой о реинвестировании;

- Кредитный договор по рефинансируемой сделке;

- Документы на собственность закладываемой квартиры.

Рефинансирование ипотеки для иностранных граждан возможно в Райффайзенбанк. При этом список документов для них расширяется. Иностранные граждане предоставляют:

- паспорт;

- документы, свидетельствующие о законном пребывании на территории РФ.

Условия рефинансирования

Рефинансирование займов в Райффайзенбанке доступно на следующих условиях:

- сумма варьируется в пределах 90 000 – 2 000 000 рублей;

- срок составляет 1-5 лет.

Банк выдвигает и определённые условия для клиентов:

- возрастной диапазон 23-67 лет;

- российское гражданство;

- официальное и постоянное трудоустройство;

- минимальный стаж — полгода;

- доход в месяц не ниже 25 000 рублей;

- постоянный номер телефона.

Клиентам, участвующим в зарплатном проекте, банковская компания выдвигает более лояльные требования. Им не нужно предоставлять справку о доходах, а минимальный стаж должен составлять 3 месяца вместо 6.

Список необходимых документов и требований для перекредитования

Требования Райффайзенбанка к физическим лицам следующие:

- Гражданин РФ в возрасте от 23 до 67 лет (на момент окончания срока действия договора).

- Постоянная регистрация в любом субъекте Федерации.

- Обязательно наличие мобильного и стационарного рабочего телефона.

- Рефинансирование недоступна индивидуальным предпринимателям, владельцам бизнеса, адвокатам и нотариусам.

Для получения кредита в Райффайзенбанк необходимо предоставить следующие документы:

- Только паспорт гражданина РФ при рефинансировании до 300 000₽.

- От 300 000₽ до 1 000 000₽ необходимо документальное подтверждение дохода (в том числе и дополнительного) за 3 последних месяца справкой 2-НДФЛ, оформленной по форме банка или налоговой декларацией 3-НДФЛ.

- Подтверждение официального трудоустройства, при сумме кредита на рефинансирования более 1 000 000 ₽, копией каждой заполненной страницы трудовой книжки с заверением работодателя, копией контракта или другим способом.

Процедура оформления и погашения займа

Для получения средств на рефинансирование долгов в других банках необходимо подать онлайн заявку на официальном сайте Райффайзенбанка. В анкету вносятся базовые персональные данные физического лица. На обработку заявки уходит от 1 часа. Специалист кредитной организации может с вами связаться для уточнения данных по запрашиваемому кредиту. Также можно сразу с документами посетить отделение банка и написать заявление, или вызвать специалиста на дом (доступно не во всех регионах). При наличии предложения от Райффайзенбанка можно сразу получить деньги через онлайн сервис.

Для получения средств на рефинансирование долгов в других банках необходимо подать онлайн заявку на официальном сайте Райффайзенбанка. В анкету вносятся базовые персональные данные физического лица. На обработку заявки уходит от 1 часа. Специалист кредитной организации может с вами связаться для уточнения данных по запрашиваемому кредиту. Также можно сразу с документами посетить отделение банка и написать заявление, или вызвать специалиста на дом (доступно не во всех регионах). При наличии предложения от Райффайзенбанка можно сразу получить деньги через онлайн сервис.

В случае положительного решения по заявки на рефинансирование необходимо со всеми документами посетить офис Райффайзенбанка для заключения сделки. После подписания договора деньги либо выдаются на руки в наличной форме, либо переводятся на специально открытую дебетовую карту. Далее вам самостоятельно требуется погасить текущие кредиты в других банка, на что выделяется 90 дней. Райффайзенбанк может самостоятельно увидеть закрытие задолженностей через БКИ, но лучше принести им справку о погашении кредитов из других кредитных организаций, так как по прошествии 90 дней и отсутствия информации процентная ставка увеличивается на 8% годовых.

Погашение кредита происходит аннуитетныеми (равными) платежами. Если вы решите вернуть задолженность по рефинансированию досрочно, то при внесении денег через кассу возможны ограничения по сумме (узнавайте предварительно). В случае несвоевременного внесения платежа начисляется штраф в размере 0,1% от суммы возникшей задолженности за каждый день просрочки.

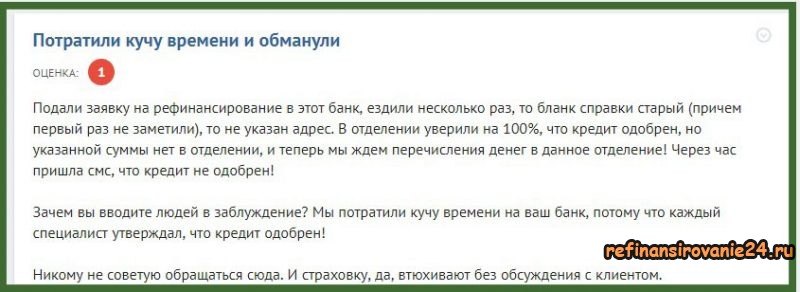

Отзывы клиентов о сотрудничестве с Райффайзенбанком как по рефинансированию, так и по другим программам, предлагающим кредиты, очень разнообразные. Есть достаточно много положительных отзывов, но и отрицательных хватает. Связаны негативные сообщения с незнанием об обязательности страховки, негодованием по поводу ее оплаты сразу за весь срок (вычитают из суммы выделенной на рефинансирование), недостаточно хорошее обслуживание и частые технические проблемы. Ниже можете ознакомиться с одним из типичных отзывов.

Лучшие предложения от конкурентов

Выгодность предложения Райффайзенбанка связана с обязательным страхованием. Поэтому среди конкурентов давайте разберем предложения без страховки, но с относительно выгодной процентной ставкой:

- Фиксированную процентную ставку и без оформления страхового полиса предлагают Сбербанк (11,4%), Росбанк (6,9%) и ВТБ (от 7,5% при сумме более 500 000 ₽).

- Низкий, но не фиксированный процент можно получить в Альфа-Банке (от 9,9%) и Почта Банке (от 12,9%).

- Более высокую ставку, но при этом освобождение от начисления процентов на 4 месяца (что может быть более выгодным), предлагает Тинькофф.

Программа рефинансирования кредитов от Райффайзенбанка будет выгодна только при оформлении страховки (если другие банки также отказывают оформлять без страхования). Приобретение полиса это дополнительные расходы, но в некоторых жизненных ситуациях он может быть очень полезным. Если вы решили застраховаться, то обращайтесь именно сюда.

Преимущества и недостатки рефинансирования

Прежде чем оформлять перекредитование в Райффайзенбанке, необходимо взвесить плюсы и минусы данного мероприятия. Среди преимуществ рефинансирования выделяют следующие:

- Снижение переплаты по кредиту. Новый заём оформляется под более низкую процентную ставку, поэтому снижается сумма процентов за весь срок кредитования, что значительно экономит деньги заёмщика.

- Снижение суммы ежемесячной платы за счёт расширения заёмного срока. Особенно существенно данный нюанс отражается на семьях, где неожиданно произошло увеличение расходов, а доходы остались прежними.

- Объединение нескольких займов в единый кредит. Как показывают статистические данные, граждане с большей ответственностью относятся к погашению одного долга перед банком, нежели нескольких. Объединение нескольких кредитов в один с понижением процента оставляет заёмщика в плюсе.

- Велика возможность снять обременение. При выплате ипотеки рекомендуется постараться взять потребительский кредит, чтобы вывести жильё из-под залога. Но следует предварительно просчитать плюсы данного мероприятия, поскольку ипотеку оформляют под более выгодную ставку, нежели потребительский заём.

Недостатки перекредитования по большей части связаны с денежным вопросом и временными рамками:

- На сбор дополнительных документов требуется время и силы. Помимо стандартных бумаг, для получения кредита потребуются справки о непогашенном займе.

- Для рефинансирования необходимо соответствующее банковское разрешение. Для этого клиент пишет заявление о желании перекредитования.

- В один кредит возможно объединить до пяти займов.

- Обычно при перекредитовании приходится заново проводить оценку имущества, что связано с дополнительными финансовыми расходами.

Преимуществ и недостатков рефинансирования одинаковое количество, поэтому данный процесс должен быть чётко и тщательно продуман

Важно оценить риски и просчитать выгоду, чтобы остаться в плюсе

Как оформить заявку на рефинансирование ипотеки

Консультация и подача документов

Проконсультировать по вопросу рефинансирования ипотечных кредитов Вас могут в телефонной беседе с консультантом «Райффайзенбанка» или в любом из банковских филиалов в рабочее время. Для телефонной консультации требуются либо заявка, оставленная на сайте «Райффайзенбанка», либо звонок в один из его колл-центров. В процессе консультаций Вам обязательно сообщат, какие документы требуются именно в Вашем случае для того, чтобы подать заявку. Предоставление документов возможно как в виде сканированного изображения, посланного на электронный адрес вашего консультанта, так и в бумажной форме в любом из филиалов банка.

Решение банка о кредите на рефинансирование

Решение по заявке клиента принимается в срок от 2 до 5 рабочих дней. Поданную заявку совместно с пакетом документации рассматривают банковские аналитики. На этом этапе работники филиала «Райффайзенбанка» могут связаться с Вами, чтобы задать уточняющие вопросы. Как только то или иное решение будет принято, оно будет Вам передано Вашим ипотечным менеджером. Если решение положительное, менеджер подскажет,какие документы необходимы, чтобы залоговая недвижимость получила одобрение банка.

В исключительных случаях от клиента могут потребовать:

- предоставить дополнительные документы;

- увеличить первоначальный взнос;

- закрыть действующие кредитные обязательства;

- принять иные, чем в стандартном договоре, сроки и суммы кредитования.

Процедура поиска и одобрения объектов недвижимости

В случае, если решение банка положительное, клиент в течение трёх полных месяцев может собирать документы, необходимые для одобрения недвижимого имущества — объекта залога. Документы примет Ваш ипотечный менеджер посредством электронной почты или в филиале банка. Затем пакет документации будет проанализирован банковскими юристами. Процедура одобрения займёт 3 рабочих дня, и по её итогам Вас проинформирует Ваш ипотечный менеджер. Если объект одобрен, Вы можете сразу назвать дату, когда Вам удобнее совершить сделку.

Если в трёхмесячный срок собрать пакет документов по объекту не удалось, Вы можете продлить сроки сбора с условием подачи новой документации для рефинансирования. Дополнительным стимулом поторопиться для клиента может стать льготная ставка, предусмотренная для тех, кто подписал кредитные документы не позже 45 дней после того, как получил одобрение.

При необходимости банк может инициировать юридическую проверку, запросив у Вас ряд дополнительных документов.

В процессе одобрения клиент несёт расходы на составление оценочного отчёта и заказ необходимой документации по залоговой недвижимости.

Процедура подготовки

Как только объект залоговой недвижимости будет одобрен, вы можете согласовать с ипотечным менеджером число, когда Вам наиболее удобно придти в филиал банка для заключения сделки. Вам вышлют контакты представителя банка, с которым и будет заключена сделка. Кредитные документы и список документации клиента, необходимой для заключения сделки, обговариваются с представителем заранее.

На данном этапе от клиента потребуются расходы на нотариальную документацию.

Заключение сделки

После оплаты государственной пошлины,а также страховой премии и регистрации (если услуга предоставлена банковскими регистраторами) сделка заключается в течение рабочего дня. Клиент подписывает кредитный, страховой и, кроме того, закладной договоры. После этого в тот же день осуществляется безоговорочная выдача всей кредитной суммы. Она зачисляется в безналичном виде на банковский счёт заёмщика. Процедура регистрации договоров занимает несколько рабочих дней (5-6 по Москве и Московской области). Зарегистрированные документы ипотечного и закладного договоров должны быть обязательно предоставлены заёмщиком в срок 60 дней с момента кредитования.

Таким образом, оформить рефинансирование в «Райффайзенбанке» можно буквально засчитанные дни. Особенно хлопотные для заёмщика процедуры за небольшую дополнительную плату банк берёт на себя. Это идеальный вариант для большинства ценящих своё время клиентов, особенно «зарплатных».

Это может быть полезным:

- Калькулятор ипотеки ВТБ 24 с досрочным погашением (сокращение срока кредита)

- Калькулятор ипотеки Газпромбанка с досрочным погашением

- Переуступка прав по ДДУ: требуется ли согласие застройщика по закону?

- Иски, которые может предъявить дольщик для защиты своих прав

- Риски покупки квартиры и распространенные виды мошенничества со вторичкой