Ипотечный калькулятор райффайзенбанка

Содержание:

- Требования к заёмщикам

- Тарифы и процентные ставки

- Ипотечный калькулятор Райффайзенбанка 2021

- Рефинансирование ипотеки в Райффайзенбанке

- Способы возврата задолженности

- Виды ипотечных кредитов

- Как оформить ипотеку?

- Расчет расходов по ипотеке

- Рекомендуемые ипотечные продукты других банков

- Особенности расчета ипотеки

- Аннуитетный и дифференцированный платеж

- Процедура оформления сделки

- Как получить ипотечный займ в Райффайзен

- Требования к рефинансируемой ипотеке

- Основные условия

- Страхование

- Обязательно ли страхование

Требования к заёмщикам

В соответствии с программами кредитования, клиенты Райффайзенбанка могут оформить ипотеку для приобретения жилья в новостройках или на вторичном рынке. Отдельно разработана программа «Семейная ипотека» для заемщиков, имеющих 2 и более детей или ребенка-инвалида. Райффайзенбанк предлагает воспользоваться услугой рефинансирования ипотечных кредитов, оформленных в сторонних финансовых организациях.

Оформить ипотеку вправе граждане РФ в возрасте от 21 года до 65 лет. Относительно заемщиков установлены следующие требования:

- наличие рабочего и личного мобильного телефона;

- место работы, проживания должно находиться в пределах РФ;

- минимальный размер дохода от 20000 рублей для Москвы и области, Санкт-Петербурга и области, Тюмени, Сургута, Екатеринбурга, не менее 15000 рублей – для остальных регионов.

Ипотека в Райффайзенбанке

Кредитная история не должна быть испорченной, на момент подачи заявки у заемщика может быть оформлено не более 1 ипотечного кредита. Общий трудовой стаж не должен быть менее 2 лет, из них – от 3 месяцев на последнем месте работы. Для зарплатных клиентов Райффайзенбанка достаточно от 1 года общего трудового стажа (из них – от 3 месяцев на последнем месте работы). При общем трудовом стаже от 1 года не менее 6 месяцев должно приходиться на последнее место работы. Если заемщик трудоустроен на первом рабочем месте, то его стаж должен составлять не менее 1 года. Для адвокатов и нотариусов продолжительность деятельности не должна быть менее 1 года, для ИП и владельцев бизнеса – от 3 лет.

Для оформления «Семейной ипотеки» дополнительно имеются требования по наличию детей – от двух детей рожденных в период с 1 января 2018 года по 31 декабря 2022 года, имеющих гражданство РФ или ребенка, рожденного не позднее 31 декабря 2022 года, которому установлена категория «ребенок-инвалид» с гражданством РФ.

Тарифы и процентные ставки

В зависимости от выбранной программы ипотечного кредитования, размеры процентных ставок и лимиты по суммам будут отличаться:

- на новостройки от 5,89%, максимальная сумма – 26 миллионов рублей;

- для вторичного жилья от 8,09%, максимальная сумма – 26 миллионов рублей;

- по программе «Семейная ипотека» ставка от 4,99%, максимальная сумма– 12 миллионов рублей.

Срок кредитования составит от 1 до 30 лет.

Онлайн заявка на ипотеку в Райффайзенбанке

Ипотечный калькулятор Райффайзенбанка 2021

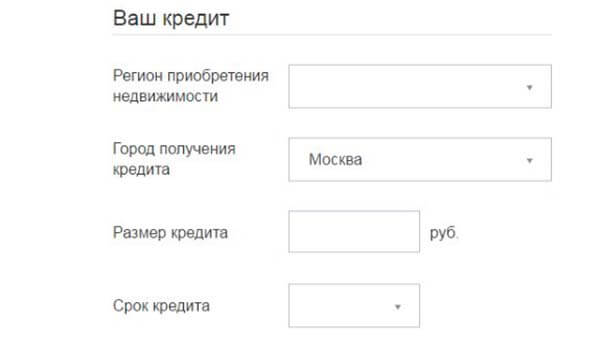

Для расчета размера выплат можно воспользоваться ипотечным калькулятором Райффайзенбанка. Заемщику необходимо ввести стоимость недвижимости, размер первого взноса, срок кредитования и выбрать пункты, которые могут повлиять на расчеты (застройщик является партнером банка, заемщик подключит программу ипотечного страхования или является зарплатным клиентом).

В качестве примера можно рассмотреть ситуацию, при которой берется ипотека на 4 миллиона рублей на срок 10 лет при первоначальном взносе 1 млн рублей.

|

Ипотека |

Процентная ставка |

Платеж |

|

Без дополнительных льгот |

9,29% |

38.475 руб. |

|

Подключена программа ипотечного страхования |

8,29% |

36.860 руб. |

|

Застройщик является партнером банка |

8,77% |

37.630 руб. |

При покупке жилья в новостройке необходимо внести первоначальный взнос от 15–20% от стоимости жилья.

Рефинансирование ипотеки в Райффайзенбанке

В рамках программы рефинансирования Райффайзенбанк кредитует начисленные проценты и сумму основного долга. Для кредитов от 7 миллионов рублей ставка составит от 7,99%, срок кредитования варьирует от 1 до 30 лет. Максимальная доступная сумма составляет 26 млн рублей, но не более 85% от стоимости залогового имущества.

Рефинансирование ипотеки в Райффайзенбанке

Способы возврата задолженности

Заемщики должны погашать ипотеку ежемесячно, равными платежами. Допускается досрочное погашение. Вернуть задолженность можно переводом с карты, в приложении «Райффайзен-Онлайн», в отделениях, банкоматах и терминалах Райффайзенбанка, Росбанка, Открытие, Газпромбанка, МКБ, в салонах «Связной», терминалах КИВИ, через сервис Золотая корона.

Виды ипотечных кредитов

Райффайзенбанк предлагает клиентам несколько видов ипотечных программ, из которых можно выбрать наиболее удобный и приемлемый вариант. Для этого на портале кредитора имеется ипотечный калькулятор, где потенциальному заемщику необходимо внести лишь желаемые параметры займа (срок кредитования и погашения, стоимость недвижимости и прочие). Здесь же указаны адреса ближайших отделений.

Жилье в новостройке

Лица, приобретающие квадратные метры в строящемся доме, для оформления займа могут использовать договор долевого строительства. Сумма кредита — от 800 тыс. рублей (для жителей Москвы и области), от 500 тыс. до 26 млн рублей (для граждан других регионов). Процентная ставка — 9,99 %, срок — 11-360 месяцев.

Требования для получения ипотеки стандартные: наличие рабочего стажа, совокупный доход супругов, подходящий возраст. С целью частичного или полного погашение долга разрешается использовать семейный капитал.

Жилье на вторичном рынке

В 2021 году Райффайзенбанк предлагает выгодные условия для приобретения недвижимости на вторичном рынке. Заем в сумме от 500 тыс. рублей выдается на срок до 30 лет под 9,99 %.

При оформлении учитывается доход обоих супругов, вне зависимости от их семейного статуса (состоящих в гражданском либо официальном браке). Расчеты с продавцом производятся путем безналичного перечисления, предоставления индивидуального сейфа или аккредитива.

Максимальная сумма — 26 млн рублей. В случае досрочного погашения пересматривается размер ежемесячных взносов и срок действия кредитного договора, а в качестве первоначального платежа допускается использование средств материнского капитала.

На заметку! Как правильно взять кредит в Сбербанке под маленький процент в 2021 году

Рефинансирование

Идеальный вариант с возможностью снижения процентной ставки по ипотеке, взятой в стороннем банке. При этом не требуется собирать очередной пакет документов и получать согласие предыдущей финансово-кредитной организации.

Максимальный порог рефинансирования — 26 млн рублей, минимальный — 500 тыс. рублей, срок — до 30 лет. Процентная ставка определяется суммой займа:

- до 7 млн рублей — 10,25 %;

- более 7 млн рублей — 9,99 %.

Воспользоваться предложением можно, посетив офис кредитной организации. Предусмотрен вариант с отправлением первичной заявки через е-mail или форму обратной связи на сайте Райффайзенбанка.

Процедура поможет не только снизить финансовую нагрузку, но и сократить срок погашения долга. Рефинансированию подлежит тело кредита, а также начисленные проценты.

Недвижимость под залог

Физические лица, приобретающие квадратные метры в строящемся доме, для оформления ипотечного займа могут использовать договор долевого строительства. Сумма кредита — от 800 тыс. рублей (для жителей Москвы, МО) и от 500 тыс. до 26 млн рублей (для жителей других регионов). Ставка — 9,99 %, срок — 11-360 месяцев.

Требования для получения кредита стандартные: наличие рабочего стажа, совокупный доход супругов, подходящий возраст. С целью частичного или полного погашение долга разрешается использовать семейный капитал.

Ипотечный кредит с использованием материнского капитала

Рассматриваемый вариант предполагает приобретение недвижимости в совместную супружескую или общую долевую собственность. Подобным образом можно приобрести частный дом с земельным участком, жилье на вторичном рынке, квартиру в новостройке или таунхаус. Процентная ставка — 9,99 %, срок погашения — 1-30 лет, максимальная сумма — 26 млн рублей.

Квартира в залог

Для расширения жилплощади лучше воспользоваться программой, предусматривающей получение ипотечного кредита под залог имеющейся недвижимости. В этом случае залоговым объектом может выступать недвижимость, принадлежащая родственникам клиента. Также в качестве обеспечения принимаются доли в квартире и комнаты в «коммуналке».

При этом максимальная сумма кредита должна быть не менее 500 тыс. рублей, но не более 85 % от стоимости жилья. Оплата комплексного страхования гарантирует получение займа на покупку квартиры по сниженной ставке (9,99 %).

Ипотека с господдержкой

Участие банка в проекте поддержки семей с детьми позволяет предоставлять ипотечный заем на более привлекательных условиях. Основное требование — пополнение семьи вторым и третьим ребенком в период с 2018 по 2022 год на территории России.

Ипотека выдается под 6 % годовых сроком до 30 лет в сумме до 12 млн рублей (для жителей С-Петербурга и Москвы) и до 6 млн рублей (для жителей других регионов). Требуется документальное подтверждение факта появления малыша с момента предоставления кредита вплоть до 2022 года.

Как оформить ипотеку?

Перед тем, как переходить к процедуре оформления ипотеки, заёмщику рекомендуется выполнить ряд действий:

- Ознакомьтесь с требованиями, выдвигаемыми банком.

- Соберите полный пакет документов.

- Решите, каким образом будете формировать заявку.

Требования к заёмщику

Райффайзенбанк – крупная компания, которая не может рисковать своими финансами. Она выдвигает к заёмщикам высокие требования. Если клиент не соответствует хотя бы одному, в займе отказывают:

- гражданство РФ;

- прописка (может быть любая) в регионе, где есть отделение банка;

- возраст от 23 до 50 лет;

- на дату полного погашения ипотеки заёмщику должно быть не более 60 лет для обычных клиентов и 65 лет тем, кто ведёт свой бизнес;

- общая трудовая деятельность не меньше 1 года;

- стаж на последнем месте работы от полугода;

- ежемесячная прибыль не меньше 15 тыс. руб.

Требования к недвижимости

Ипотека выдаётся не на всё жильё. Ипотечные менеджеры детально проверяют саму недвижимость и застройщика.

Требования к новостройкам:

- застройщик должен иметь аккредитацию;

- если были привлечены созаёмщики, жилая площадь регистрируется на них в одинаковых частях;

- на недвижимость обязательно оформляется страховой полис.

К объектам на вторичном рынке требования таковы:

- дом должен иметь этажность не меньше 5;

- год постройки – не раньше 1965 года;

- не должен относиться к числу аварийных;

- кухни и туалетные комнаты обязаны располагаться раздельно;

- жильё должно обладать всеми коммуникациями.

Необходимые документы

В различных ипотечных программах пакет бумаг может немного отличаться. Рекомендуется позвонить на горячую линию банка (8 800 700 91 00) и поинтересоваться у специалистов, что именно предоставить.

Документы, которые банк точно запрашивает:

- паспорта клиента и всех созаёмщиков;

- заявление (носит форму анкеты) на предоставление ипотеки (образец можно посмотреть тут);

- СНИЛС;

- бумага, подтверждающая согласие на обработку предоставляемых сведений;

- ксерокопия трудовой книжки и всех заполненных страниц;

- справка 2-НДФЛ;

- документы на приобретаемую недвижимость:

- отчёт о произведённой оценке;

- учётная выписка из государственного кадастра;

- выписка из ЕГРН и о регистрации обременения;

- согласие жены (мужа), которое заверяется нотариально.

Подача заявки

Райффайзенбанк предусмотрел несколько вариантов подачи заявки:

В первом случае алгоритм действий следующий:

- Выберите, какой офис подходит вам больше всего, отталкиваясь от своего местоположения.

- По приходу в банк обратитесь к ипотечному менеджеру. Только он может принять заявку.

- Работник вместе с вами сформирует обращение. Информацию для анкеты берите из своих документов.

- Произведите проверку введённых сотрудником данных. Если есть ошибки и опечатки, банк отказывает в выдаче займов.

- Ждите ответа. Обычно предварительное решение выносится в течение 5 рабочих дней.

Для отправки заявки удобнее всего воспользоваться интернетом и веб-сайтом банка. Выполните ряд действий:

- Зайдите на официальную страницу Райффайзенбанка raiffeisen.ru.

- В верхнем меню найдите раздел «Ипотека».

- Если вы знаете, какая именно программа вам нужна, кликните по наименованию. Например, вы выбрали «Вторичный рынок». Появится окно. Нажмите на «Оставить заявку».

Если же вам нужно почитать обо всех проектах, выберите раздел «Все программы». Далее нажмите на кнопку «Подробнее» напротив того, что вас заинтересовало больше всего.

Ознакомившись с продуктом, нажмите «Оставить заявку». - Во всех случаях появляется форма. Заполните её. Далее согласитесь с офертой и отправьте заявку.

- Ждите ответа.

О том, какое принято решение, вам расскажет специалист. Он позвонит на номер, указанный в заявке.

Что делать после одобрения заявки?

После того, как было получено предварительное положительное решение, вы можете переходить к следующим серьёзным моментам:

- Займитесь поиском подходящей недвижимости с учётом всех требований банка.

- Проведите оценку помещения. Для этого можно выбрать любую компанию.

- Оформите страховой полис. Банк предлагает свою компанию, но вы можете отказаться и застраховаться в любой другой организации.

- Встретьтесь с сотрудником банка и подпишите все необходимые документы.

- Сдайте пакет бумаг на регистрацию в МФЦ. Это займёт около 5 дней.

- После того, как сделка купли-продажи осуществлена, подтверждена и зарегистрирована, банк переводит деньги продавцу, а вы становитесь собственником жилья.

Расчет расходов по ипотеке

В настоящее время есть девять ипотечных программ для клиентов Райффайзен. Рассчитать ипотеку можно самостоятельно, для этого не потребуется обращаться в отделение банка. Сумма платежа зависит от следующих факторов:

- Стоимость приобретаемой недвижимости. Чем выше стоимость, тем больше ежемесячный платеж.

- Первоначальный взнос, минимальная сумма которого составляет 500 тысяч рублей. Чем больше сумма первоначального взноса, тем меньше будет переплата.

- Срок. Как уже было сказано, максимальный срок кредитования в Райффайзенбанке – 30 лет. Чем больше срок ипотеки, тем меньше сумма ежемесячных выплат. Но при этом сумма выплат по процентам увеличивается.

- Процентная ставка. Может быть плавающей или фиксированной. Последний вариант удобнее, так как заемщик изначально знает сумму переплаты по ипотеке.

- Платежеспособность. Чем выше у Вас заработная плата, тем больше может быть ежемесячный платеж. А это значит, что переплата будет значительно меньше.

Рекомендуемые ипотечные продукты других банков

Господдержка

Лицензия №1000

Ипотека с господдержкой 2020 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 до 12 000 000 руб.

- Ставка: от 5.6%

- Срок: до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

Лицензия №2210

Ипотека «Господдержка 2020» 8,7

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 12 000 000 руб.

- Ставка: от 4.84%

- Срок: от 36 до 300 месяцев

- Первоначальный взнос: от 20%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Залог: обязательный залог приобретаемого имущества

Лицензия №1000

Ипотека «Вторичное жилье» 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 до 60 000 000 руб.

- Ставка: от 7.4%

- Срок: до 30 лет

- Первоначальный взнос: от 10%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

Лицензия №1000

Ипотека «Новостройка» 8,4

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 до 60 000 000 руб.

- Ставка: от 7.4%

- Срок: до 30 лет

- Первоначальный взнос: от 10%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

Лицензия №2210

Ипотека «Готовое жилье» 8,3

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 300 000 руб.

- Ставка: от 6.54%

- Срок: от 12 до 300 месяцев

- Первоначальный взнос: от 20%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья

- Решение: до недели

- Поручительство: возможно

- Залог: обязательный залог приобретаемого имущества

Особенности расчета ипотеки

Основной долг и проценты

Ежемесячный платеж состоит из основного долга и начисленных процентов

Важно выбирать кредит с минимальной ставкой, даже пол процента разницы будут заметны. Вы можете это наглядно увидеть при помощи ипотечного калькулятора Райффайзенбанка

Плавающая и фиксированная ставка

Исходя из названия понятно, что фиксированная ставка не изменяется. Плавающая же не является постоянной величиной. Она привязывается к какому-либо рыночному показателю, например, к ставке рефинансирования ЦБ, и подлежит изменению с заданной периодичностью, например, ежеквартально. Эти условия прописываются в кредитном договоре.

Аннуитетные и дифференцированные платежи

Ежемесячный платеж может быть аннуитетным (постоянным) или дифференцированным, уменьшающимся к концу периода кредитования. Если разобрать первую и последнюю сумму ежемесячных аннуитетных платежей, то можно увидеть, что сумма основного долга в нем постепенно уменьшается, а сумма процентов наоборот растет. При этом общий размер выплаты остается неизменным. Банкам наиболее выгодны аннуитетные платежи, поэтому они более распространены. Меняя соответствующий показатель онлайн-калькулятора можно наглядно увидеть преимущества и недостатки этих способов расчета.

Следует помнить, что полученный результат не является публичной офертой. Окончательное предложение можно получить непосредственно в банке.

Ипотечный калькулятор – это возможность предварительно рассчитать ипотеку 2020 года, вычислить сумму платежа для оценки финансовой нагрузки и сравнения ипотечных продуктов. Калькулятор в отличие от работников банка не может учесть риски выдачи займа, не может изучить документы, подтверждающие доход, как и сам объект недвижимости, который вы планируете приобрести. В действительности сумма займа и процентная ставка предложенная банком может быть как увеличена, так и уменьшена персонально для вас.

Аннуитетный и дифференцированный платеж

Сегодня практический все кредитные организации предлагают клиентам возможность выбрать схему погашения ссуды, не исключением стал и Райффайзенбанк. У каждой схемы имеются плюсы и минусы. Заемщик, при расчетах с помощью ипотечного калькулятора, может самостоятельно оценить финансовую нагрузку при той или иной схеме погашения кредита. Существует две схемы платежа:

Какому банку Вы доверяете больше всего?

Сбербанк 48.01%

ВТБ 15.78%

Газпромбанк 8.67%

Альфа-Банк 6.02%

Россельхозбанк 8.31%

Банк «ФК Открытие» 4.52%

Московский кредитный банк 2.89%

Банк «Траст» 2.23%

ЮниКредит Банк 1.51%

Райффайзенбанк 2.05%

Проголосовало: 1660

- аннуитетный платеж – предполагает выплаты равными суммами на протяжении всего срока аккредитования;

- дифференцированный или классический метод, знаком всем, кто ранее хотя бы раз брал кредит. По мере погашения ссуды, размер ежемесячных выплат уменьшается.

При аннуитетном типе выплат, банк берет всю сумму кредита, начисляет на него процент за весь период кредитования и делит эту сумму на количество месяцев. Таким образом, заемщик платит фиксированную сумму на протяжении всего срока и может планировать свой бюджет на годы вперед.

При классической схеме, заемщик выплачивает равные доли по телу ссуды, плюс процент на остаток, который ежемесячно индексируется. С каждой выплатой, размер долга уменьшается, соответственно и уменьшаются начисляемый процент. В результате большая финансовая нагрузка по выплатам, ложиться на заемщика на первоначальном этапе погашения ипотеки и с каждым проведенным платежом уменьшается.

Так как сумма по классической схеме постоянно меняется, ипотечный калькулятор, может показать только размер первого платежа, который является самым большим. Тогда как при аннуитетном методе выплат, калькулятор покажет фиксированную сумму, которую необходимо будет выплачивать каждый месяц.

Процедура оформления сделки

Приняв решение о покупке жилья в ипотеке, заемщик должен ознакомиться на сайте банке с действующими программами

Важно изучить их условия и подобрать оптимальный для себя вариант. Затем с помощью ипотечного онлайн-калькулятора, размещенного на сайте банка, нужно рассчитать примерную сумму ежемесячного платежа

Если семейный бюджет позволяет выделять ежемесячно выделять такую сумму для оплаты долга, можно приступать к заполнению заявки.

Оформить заявку можно различными способами:

- через Госуслуги. Доступно клиентам, имеющим подтвержденную учетную запись на портале;

- на сайте банка;

- прийти в офис или отделение банка.

Наиболее удобный вариант – подача заявки дистанционно.

В заявке указывается такая информация:

- контактные данные (телефон, электронный адрес);

- ФИО, год, месяц, число и место рождения;

- гражданство;

- реквизиты общегражданского российского паспорта или документа, подтверждающего личность иностранного гражданина;

- адрес постоянной регистрации;

- сумма дохода;

- информация о приобретаемой недвижимости.

Также в анкете заявитель указывает, каким образом он может подтвердить размер получаемого дохода. Выбрать вариант можно из выпадающего списка. Банк разрешает подтверждать доходы с помощью таких документов:

- справками 2-НДФЛ, 3-НДФЛ;

- справкой по форме банка с печатью и подписью работодателя;

- выписками с банковского счета или Пенсионного фонда;

- доходами, полученными от собственной предпринимательской деятельности.

Перед отправкой заявки на рассмотрение заявитель дает согласие на обработку персональных данных. Клиент также выражает согласие на получение сведений о нем из национального бюро кредитных историй.

Далее к работе над заявкой подключится банк. Он тщательно изучает представленную информацию и проверяет ее достоверность. Банк просчитывает риски, знакомиться с объектом приобретаемой недвижимости и делает выводы о его юридической чистоте. Заключительный шагом на данном этапе работы является одобрение или неодобрение заявки.

Заявка является действительной в течение трех месяцев после даты согласования.

Следующим шагом является оформление страховки. Без нее выдача жилищного займа не выполняется. Страховка является комплексной. Она включает в себя страхование жизни и здоровья заемщика и объекта недвижимости. В случае отказа от выполнения этого условия повышается процентная ставка по ипотеке от 0,5 до 3,2%.

На заключительном этапе подписывается договор, происходит регистрация недвижимости в Едином государственном реестре.

По времени все этапы занимают 7 дней. На каждом стадии заемщик несет дополнительные затраты. Нужно оплатить услуги нотариуса, доверенность, госпошлины, страховые премии. Оплачивается аренда сейфа или открытие аккредитива.

Как получить ипотечный займ в Райффайзен

Для оформления заявки, вы можете воспользоваться удобным способом:

- Посетить ближайший офис с пакетом документов.

- Отправить заявку на сайте.

В течении одного рабочего дня вы получите предварительное решение. С вами свяжется ваш персональный менеджер, который будет помогать вам в подборе недвижимости.

Само положительное решение будет действительно в течение трех месяцев. За это время вы не просто должны найти приобретаемый объект, но и подготовить к нему документы:

- оценку стоимости;

- техническую документацию.

Одобрение или отклонение происходит в течение 3-х рабочих дней. Далее происходит регистрация договора при помощи:

- сейфовой ячейки;

- аккредитованной формы взаиморасчетов.

Если вы используете материнский капитал, то нужно в обязательном порядке:

- Уведомить пенсионный фонд. Получить расписку от сотрудника.

- Предоставить документ в банк.

- Дождаться удовлетворения заявки от ПФР.

- Предоставить эти бумаги в банк.

На данных этапах, потребуются расходы на:

- государственную пошлину;

- страховую премию;

- услуги регистратора;

- оплата ячейки или аккредитива.

Способы погашения

Погашение происходит ежемесячно, равными платежами. При просрочке начисляются дополнительные проценты, равные 0,06 % от суммы платежа ежедневно.

Банк предлагает большой выбор по способу погашения задолженности и зачисления денежных средств на счет:

- Без комиссии и моментально:

- через мобильное приложение Райффайзенбанка;

- через интернет банк;

- на сайте с карты на карту.

- При помощи банкомата банка или через оператора в любом ближайшем отделении.

- Через банкоматы МКБ, Газпром, Открытие и Росбанк.

- Билайн, Кари, терминалы Киви и Связной (не взимают комиссию).

- Сервис Золотая Корона.

При выборе способа оплаты, необходимо учитывать комиссию, которую начислит посредник и срок зачисления денежных средств на счет. Таким образом у вас не возникнет просрочки по платежу, и банк не начислит дополнительные проценты.

Частичное и досрочное погашение

Для частичного погашения, достаточно внести большую сумму во время очередного платежа. Таким образом, у вас часть задолженности уменьшится. Для полного погашения, нужно:

- Уведомить банк в письменном заявлении о желании закрыть ипотеку за один календарный месяц.

- Уплатить весь остаток долга. в том числе и проценты.

После полного погашения задолженности по договору ипотечного кредитования, обратитесь в банк к специалисту. Вы получите справку и подтверждающую документацию о закрытии задолженности. Не забудьте снять обременение с жилья.

Требования к рефинансируемой ипотеке

Рефинансирование можно оформить на любую недвижимость. Но необходимо, чтобы она подходила под требования банка. Рассмотрим основные критерии:

- Квартира:

- отдельное размещение кухни и санузла;

- горячая и холодная вода;

- перепланировки оформлены соответствующим образом;

- наличие всей сантехники, дверей и окон.

- Многоквартирный дом, в котором расположена недвижимость не должен находится на реконструкции или расселении. Год постройки:

- по России не позднее 2000 года;

- в Москве кирпичные постройки от 1950 года не менее 4-х этажей и любой материал стен не менее 6-ти этажей, 1970 год для всех пятиэтажек;

- для Санкт-Петербурга с 1800 года, если проводился капитальный ремонт, с 1930 года от 4-х этажей.

- Апартаменты в Москве и Санкт-петербурге не далее 10 км от МКАД.

Разрешенные объекты также можно посмотреть на официальном сайте Райффайзенбанка.

Основные условия

Финансовая организация начала свою работу в 1996 г., она успешно функционирует в Российской Федерации более 20 лет. На территории страны открыто более 170 отделений. Они располагаются в следующих городах:

- Москва;

- Санкт-Петербург;

- Екатеринбург;

- Самара;

- Новосибирск;

- Челябинск;

- Красноярск.

Калькулятор Райффайзенбанка позволяет заранее рассчитать ипотеку перед подачей заявки. Встроенный сервис помогает оценить риски приобретения собственной квартиры и выяснить размер ежемесячного взноса.

Преимущества жилищного кредитования

Райффайзенбанк лояльно относится к своим клиентам, поэтому число желающих приобрести жилье на первичном или вторичном рынке возрастает ежегодно. Основные преимущества кредитной организации:

- отсутствие платы за рассмотрение заявления от клиента;

- отсутствие скрытой комиссии за досрочное погашение ипотеки;

- рассмотрение заявки в кратчайшие сроки;

- покупка жилья с возможной перепланировкой;

- возможность привлечения материнского капитала в качестве первоначального взноса;

- упрощенная процедура оформления и выдачи кредита;

- рассмотрение вспомогательных источников дохода.

Условия по ипотеке в Райффайзенбанке претерпели изменения. Кредитно-финансовая организация внедрила гибкие процентные ставки по каждой из программ.

Условия банка для получения ипотеки

Кредитные менеджеры к рассмотрению каждой заявки подходят индивидуально. Специалисты должны учитывать ряд факторов:

- отсутствие или наличие страховки у клиента;

- срок ипотеки;

- тип недвижимости, приобретаемой в кредит;

- присутствие или отсутствие привлекаемых созаемщиков;

- уровень доходов (основных и вспомогательных).

Помимо кредитного калькулятора, Райффайзенбанк запустил систему R-Connect, с помощью которой клиент может самостоятельно отслеживать процесс выплаты долга.

Обязательное условие получения ипотеки в Райффайзенбанке – страхование залогового имущества. Полис служит гарантом полного возмещения убытков банку и клиенту при наступлении случаев, указанных в договоре. К ним относят:

Какому банку Вы доверяете больше всего?

Сбербанк 48.01%

ВТБ 15.78%

Газпромбанк 8.67%

Альфа-Банк 6.02%

Россельхозбанк 8.31%

Банк «ФК Открытие» 4.52%

Московский кредитный банк 2.89%

Банк «Траст» 2.23%

ЮниКредит Банк 1.51%

Райффайзенбанк 2.05%

Проголосовало: 1660

- природные катаклизмы (землетрясение, наводнение, штормовой ветер);

- аварии (пожар, взрыв бытового газа, затопление);

- взлом жилья (проникновение третьих лиц).

Страховка оформляется непосредственно перед подписанием договора ипотеки. Кредитные менеджеры рекомендуют сотрудничать только с аккредитованными Райффайзенбанком страховыми компаниями. С 2018 года клиент получил право добровольно застраховать жизнь и здоровье.

Страхование

Райффайзенбанк всегда предлагает заемщикам оформить страховку. Это гарантия защиты вашего имущества, здоровья и жизни.

Существуют следующие виды страхования:

- Страхование недвижимости. Данная услуга обеспечит возмещение долга банку и средств за недвижимый объект при пожарах, наводнениях, грабежах, разбоях и прочих страховых случаях.

- Страховка вашего здоровья и жизни. Компания возместит вам все расходы за медицинские услуги. При признании полной нетрудоспособности фирма выплачивает долг банку за вас.

- Титульное страхование. Обезопасит вас при угрозе признании проведенной сделки недействительной.

Обязательно ли страхование

Выплата страховки производится ежегодно и составляет от 0,2% до 0,7% от стоимости жилья. Если клиент покупает вторичное жилье, банк запросит комплексное страхование. В него входит имущественное, личное и титульное страхование.

Сегодня ипотечный кредит – это один из самых популярных способов приобретения жилья. Получать актуальную информацию об ипотечных программах и даже оформлять заявки на кредит можно на официальном сайте Райффайзен. Банк предлагает множество ипотечных программ. Выбор программы зависит от предпочтений и финансовых возможностей клиента. Используйте ипотечный калькулятор Райффайзенбанка, чтобы рассчитать сумму ипотеки. Подобрать подходящую программу и оформить заявку клиенты могут на официальном сайте.