Что будет, если не платить ипотечный кредит? последствия невыплаты ипотеки

Содержание:

- Не могу платить ипотеку: что нужно знать в этой ситуации

- Что будет, если банк передаст долг коллекторам?

- Пути решения проблемы

- Можно ли не платить ипотеку

- Что может помочь заемщику

- Последствия неуплаты кредита

- Как не платить ипотеку без последствий

- Способы урегулирования споров с банками по договорам ипотеки

- Действия банка

- Что сделает банк, если заемщик не смог платить ипотеку?

- Можно ли отказаться от ипотеки?

- Чем грозит неоплата ипотеки?

- Реструктуризация проблемной задолженности

- Судебная практика

- Последствия неуплаты

- Не плачу ипотеку: как отсрочить выплаты

- Что делать, если платить ипотеку стало нечем — 9 способов выкрутиться ?

- Способ 1. Обратиться к специалистам банка – самый первый, и как по нам, верный вариант

- Способ 2. Прибегнуть к особой программе помощи с господдержкой

- Способ 3. Предоставить доказательства неплатежеспособности

- Способ 4. Договориться о реструктуризации долга

- Способ 5. Получить кредитные каникулы

- Способ 6. Воспользоваться страховкой

- Способ 7. Обратиться за помощью к родственникам

- Способ 9. Продать ипотечную квартиру

Не могу платить ипотеку: что нужно знать в этой ситуации

Для получения ипотеки обязательное условие – залог на квартиру. Наличие задолженности грозит тем, что жильё может уйти на её погашение. После нескольких дней просрочки штрафные санкции не наступят, но если выплаты прекратятся вообще, у банка не останется выбора.

Если заёмщик отказывается от выплат и избегает разговоров с сотрудниками, банк действует по определённому порядку:

- начисляет штрафы и пени;

- выставляет претензию с требованием оплатить задолженность;

- передаёт ответственность созаемщику;

- продаёт долг третьим лицам.

Если задолженность небольшая, банк сам заинтересован в оплате и будет искать возможности для решения вопроса. Не нужно бояться звонков или встреч. Только начав сотрудничество, вы достигнете компромисса.

Что делать, если нечем выплачивать ипотеку

Проблемы с кредитом – этап, который просто необходимо перешагнуть. Только трезвый взгляд на вещи поможет решить вопрос.

- Запишите доходы и расходы. Прикиньте, когда у вас появится необходимая сумма, и когда вы сможете внести платёж. Просчитайте реалистичный и пессимистичный план.

- Продумайте каждый вариант решения вопроса: взять в долг, устроиться на вторую работу, взять кредит и др. – и как он будет влиять на вас в дальнейшем.

- Ищите новые источники дохода. Займитесь повышением квалификации, чтобы поднять стоимость своих услуг. Освойте смежную деятельность.

- Налаживайте общение со всеми, кто влияет на судьбу ипотеки.

Однако самый главный совет – продолжайте жить. Ситуация не из простых, но потратив все нервы и силы, вы не сможете разобраться с ней.

Что нельзя делать, если не хватает денег на ипотеку

Ситуацию можно усугубить, если действовать неправильно. Ни в коем случае нельзя:

- Паниковать и скрывать от близких проблемы. Не стоит тянуть всё на себе. Часто вопрос решается, если попросить помощи у родных или друзей.

- Снимать наличные с кредитной карты и брать займы в микрофинансовых организациях. Да, с ипотекой вы разберётесь. Но уже в следующем месяце кредитная нагрузка возрастёт в разы, и общая сумма долгов станет неподъёмной.

- Скрываться от банка или отказаться платить вообще. Это точно приведёт к тому, что вы потеряете квартиру. Начав диалог, вы сделаете шаг к разрешению вопроса.

- Искать нелегальные пути заработка.

- Ограничивать расходы, которые нужны для нормальной жизни. Разумная экономия никому не помешает, а вот питание одной гречкой или одежда не по сезону испортят ваше здоровье.

Как уменьшить риск возникновения просрочки

От потери работы или болезни защититься нельзя, а вот снизить риск просрочки можно. Следуйте нескольким правилам:

- При заключении кредитной сделки оформляйте страховку. При наступлении страхового случая компания будет платить долг за вас. Возможно, потребует помощь юриста, чтобы правильно воспользоваться страховкой, но это будет оправданная трата.

- Если есть свободные деньги, досрочно гасите кредит и формируйте финансовую подушку безопасности. В трудные времена она спасёт вас.

- При досрочном погашении сокращайте не срок платежей, а размер. При наличии денег вы дальше будете вносить больше и закроете ипотеку раньше. При отсутствии – будет легче найти сумму платежа, ведь она стала меньше.

Что будет, если банк передаст долг коллекторам?

В случаях, когда банк считает долг безнадежным, он может быть продан коллекторскому агентству. Коллекторы работают более жестко, нежели банковские сотрудники.

В ход могут идти постоянные телефонные звонки на работу и домой, рассылка обычных и электронных писем, а также личные визиты. Требование всегда одно – полностью погасить задолженность, которая, к тому же, начинает быстро расти.

Однако стоит учитывать, что согласно законодательству, коллекторы не имеют право делать следующее:

- Применять или угрожать применением физической силы, угрожать убийством или причинением вреда здоровью.

- Уничтожать или повреждать имущество.

- Оказывать психологическое воздействие, которое унижает и оскорбляет достоинство человека.

- Использовать в качестве убеждения методы, опасные для жизни и здоровья. Например, у всех на слуху случай, когда работники коллекторского агентства бросили в окно частного дома должника бутылку с зажигательной смесью. В результате пострадал ребенок.

- Сообщать сведения о должнике посторонним лицам. Известны случаи, когда такая информация передавалась на работу заемщика, размещалась в интернете и т. д.

- Обманывать заемщика по вопросам суммы долга, уголовного преследования или передачи дела в суд.

Кроме того, законом ограничиваются действия по общению с должником:

- В будние дни коллектор может звонить только с 8 утра до 10 вечера. В выходные – с 9 до 20 часов.

- Личные встречи не более 1 раза в неделю.

- Телефонные разговоры не более 1 раза в сутки, 2 раз в неделю, 8 раз в месяц.

Заемщику нужно действовать законно и правомочно. То есть необходимо обратиться в суд.

- Во-первых, это позволит признать передачу долга коллекторской компании незаконной сделкой.

- Во-вторых, можно предъявить иск банку, поскольку финансовое учреждение нарушает законодательство, разглашая банковскую тайну и передавая персональные данные заемщика третьим лицам.

Коллекторы умеют воздействовать на должников психологически. Но они лишены любых полномочий по взысканию или аресту имущества. Поэтому главное в такой ситуации – не поддаваться панике.

Пути решения проблемы

При возникновении трудностей необходимо постоянно поддерживать контакт с банком, пытаясь найти оптимальное решение проблемы. Игнорирование звонков и уклонение от общения ничем не помогут, поскольку суд как правило встает на сторону банка и выносит решение в его пользу.

Рефинансирование или реструктуризация долга

Наиболее очевидный вариант – договориться с банком об изменении условий ипотечного кредита, т.е. о процедуре реструктуризации задолженности. Ее суть состоит в следующем:

- Увеличивается общий срок ипотеки.

- Благодаря этому уменьшается ежемесячный платеж.

- Появляется возможность временно приостановить выплаты (на несколько месяцев).

- Банк снижает процентную ставку по ипотеке (это бывает крайне редко).

- Банк изменяет валюту кредита, пересчитывая сумму по более выгодному курсу (для валютной ипотеки).

Если не удается задействовать реструктуризацию, можно воспользоваться рефинансированием, т.е. обратиться в другой банк для получения кредита на более выгодных условиях. Тогда новый заем полностью гасит старый, и появляется возможность выплачивать долг в более комфортном режиме (но такое возможно в случае отсутствия просрочек).

Применение страховки

Получить страховку по ипотеке желательно еще в момент оформления кредита. Если страховка предусматривает возмещение на случай потери работы или трудоспособности, необходимо обратиться в компанию и предъявить документы, подтверждающие наступление страхового случая. Это единственный способ законно освободиться от финансовых обязательств по ипотеке, поскольку компенсацию банку переводит именно страховая компания.

Государственная помощь ипотечным заемщикам

На сегодняшний день действует специальная программа государственной помощи по ипотеке. Она адресована тем гражданам, у которых при выплате кредита возникли серьезные финансовые проблемы. Суть госпрограммы помощи ипотечным заемщикам состоит в 2 моментах:

- Существующий долг подлежит реструктуризации для облегчения кредитного бремени. При этом новая процентная ставка должна составить не более 11,5% годовых.

- Государство компенсирует до 30% от оставшегося долга по ипотеке.

Помощь предоставляется только при соблюдении нескольких условий:

- Максимальная сумма оставшейся задолженности 1,5 млн. руб.

- Жилье должно быть единственным у семьи.

- Площадь квартиры не должна превышать: 45 м2 для 1-комнатной, 65 м2 для 2-комнатной и 85 м2 для 3-комнатной.

Для участия в этой программе необходимо обратиться в свой банк, написать соответствующее заявление и предоставить документы, подтверждающие трудное финансовое положение:

- трудовая книжка;

- справка о доходах;

- медицинские справки;

- свидетельство о смерти и т.п.

Банк рассматривает обращение и принимает решение в течение нескольких рабочих дней. Если заявка одобрена, начинается реструктуризация долга. Кредит на новых условиях можно получить только в тех банках, которые участвуют в программе. Например, можно оформить рефинансирование ипотечного кредита в Сбербанке, ВТБ и других крупных банках.

Ипотечные каникулы и другие изменения в законодательстве 2019

Наряду с описанными мерами помощи в 2019 году предполагается принятие нескольких законов, которые должны облегчить положение ипотечных заемщиков:

- Если гражданин не смог платить ипотеку, он сможет взять отсрочку в банке на период до 6 месяцев. В это время по ипотеке не нужно вносить никаких платежей. Однако каникулы можно взять только 1 раз и только на 1 объект недвижимости. Точные критерии предоставления права рассрочки пока не известны – закон находится на стадии разработки.

- Согласно другому законопроекту судебные приставы будут обязаны сразу прекращать исполнительное производство по ипотеке (а также закрывать ранее открытые дела), если кредитор получает сумму страхового возмещения.

- Предусматривается отмена исполнительского сбора, если заемщик воспользовался реструктуризацией ипотеки в рамках описанной программы государственной помощи.

- Для остальных должников сумма сбора будет зафиксирована на уровне 7% от оставшейся задолженности – увеличивать этот процент теперь будет нельзя.

Таким образом, ипотечные заемщики могут рассчитывать на переговоры с банком и заключение нового договора, а в ряде случаев – и на государственную поддержку. В ближайшем будущем меры защиты будут усилены, что связано с кредитными каникулами и изменению порядка проведения исполнительного производства. Поэтому найти решение даже в довольно сложной ситуации становится проще.

Рекомендуем прочитать:

- Ограничения для людей с плохой кредитной историей;

- Платная помощь по кредитной истории.

Можно ли не платить ипотеку

Чтобы не снимать квартиру в аренду, многие граждане РФ, в том числе военные и служащие в армии, берут ипотеку. Однако, нередко бывает так, что заемщику нечем платить ипотечный кредит. Это бывает из-за того, что:

- не хватает своей з/п;

- нет материнского капитала;

- нет алиментов на детей после развода с супругом;

- нет выплат в декрете;

- нет иных доходов, чем можно было бы погасить ипотечный кредит.

Также, если в течение несколько недель просрочивать ипотеку и скрываться от банка, можно испортить свою кредитную историю и впоследствии попасть в базу неблагонадежных заемщиков. Этот факт сильно затруднит оформление кредитов и микрозаймов в будущем. Ведь такой информацией банки обмениваются друг с другом.

Уезжать за границу также невыгодно. Ведь сумма долга по ипотеке от банка (от банка-партнера от застройщика) будет расти каждый месяц и точно будет не менее 10 000–30 000 р. В итоге, на пропускном пункте на границе заемщика просто развернут обратно и отправят домой восвояси.

Что может помочь заемщику

В поиске ответа на вопрос, что делать, если погашать ипотечный кредит становится не по силам, ключевым моментом является поддержание связи с финансовым учреждением. Если заемщик идет на контакт, участвует в обсуждении решения сложившейся ситуации, банк до последнего не уступит долг коллекторам и не подаст исковое заявление в суд.

Есть несколько способов выбраться из долговой ямы. Каждый из них подходит для конкретного случая, заемщик должен выбрать оптимальный для себя.

Реструктуризация

Процесс реструктуризации представляет собой пересмотр первоначальных условий кредитования. Такой метод подойдет тем, у кого снизился доход и оплачивать заем по графику не удается. Кроме этого, подать заявление на реструктуризацию могут и те, кто находился длительное время на лечении, которое требовало значительных финансовых затрат.

Снижение размера ежемесячного платежа означает увеличение срока кредитования и суммы итоговой переплаты. Банк пойдет на уступки заемщику, который документально подтвердит ухудшение финансового положения. Для этого могут понадобиться:

- трудовая книжка с записью о сокращении;

- справка о доходах, свидетельствующая о снижении заработка;

- справка из центра занятости о постановке на учет.

По возможности необходимо вносить платежи по ипотеке хотя бы частично. Если кредитная организация видит у клиента желание продолжать погашать долг, вероятность одобрения реструктуризации кредита увеличивается.

Страхование

Если при получении займа была оформлена страховка жизни и здоровья, ею также можно воспользоваться для возврата долга. В случае смерти заемщика этим обычно занимаются созаемщики и/или поручители, ведь ответственность по выплате переходит на них. При этом участники кредитного соглашения или наследники обращаются в банк с пакетом документов, включающим:

- заявление;

- ипотечный договор;

- свидетельство о смерти;

- страховой полис;

- справку из медицинского учреждения, если смерть наступила в случае болезни.

За банком остается право потребовать дополнительные бумаги. После этого документы передаются в страховую компанию, которая осуществляет погашает кредитный долг после рассмотрения заявления. Обычно на это уходит не более 10-14 дней.

Если же заемщик утратил трудоспособность вследствие заболевания или несчастного стечения обстоятельств, прежде всего следует проверить, относится ли данный случай к перечню тех, что покрываются страховкой. Далее необходимо обратиться в банк с пакетом подтверждающих бумаг. Если случай нестраховой, с этими же документами можно подать заявление на реструктуризацию.

Поиски компромиссов

В любом случае при невозможности уплаты ипотеки по первоначальным условиям, следует попытаться найти компромиссное решение. Кроме реструктуризации, банками используются и так называемые кредитные каникулы. Это перенесение платежей на оговоренный период – от 3 месяцев до полугода. Обычно отсрочка дается только на основной долг, а проценты придется платить все равно.

Этот метод используют те, кто временно оказался в затруднительном финансовом положении — например, после рождения ребенка. Женщина уходит в декретный отпуск, появляются дополнительные расходы — это сказывается на семейном бюджете.

Как уже отмечалось, не стоит пренебрегать звонками из банка и предложениями по решению проблемы. Для заемщика такая халатность может закончиться весьма плачевно (об этом выше).

Ожидание судебного процесса

Когда кредитная организация уже подала иск в судебную инстанцию, единственное, что может сделать должник, – это тщательно подготовиться к процессу

Например, если подавалось заявление на реструктуризацию, но банк отказал, важно собрать необходимые доказательства этого факта. В этом случае суд может вынести решение, в котором обяжет финансовое учреждение пойти на уступки клиенту

Последствия неуплаты кредита

Ответ на вопрос о том, чем грозит неуплата кредита, зависит от нескольких обстоятельств, в частности от суммы долга, условий кредитного договора, наличия/отсутствия залога и поручительства.

Важно понимать, что нельзя просто взять и перестать платить взносы по кредиту. В этом случае банк обязательно предпримет те или иные меры воздействия с целью получить как сумму основного долга, так и проценты по нему

Рассмотрим основные меры, принимаемые кредитными организациями при невозврате долга:

- Начисление пени и штрафа за просрочку уплаты ежемесячного взноса. Начисление пени начинается уже на следующий день после наступления даты очередного платежа и продолжается по день погашения долга включительно. Пеня начисляется автоматически во всех случаях просрочки, а вот штрафные санкции при негрубом нарушении могут отсутствовать — все зависит от условий договора с банком. Конкретные размеры этих санкций также определяются условиями договора.

- Направление должнику писем с требованием погасить долг и приглашением в банк для обсуждения возникшей ситуации.

- Продажа долга коллекторам. В этом случае кредитором по заемному обязательству становится коллекторское агентство. В таком случае вам стоит ожидать не только писем от коллекторов, но и попыток вступить с вами в личные переговоры. Нужно иметь в виду, что закон не наделяет коллекторов правом применять к должникам меры принуждения. В частности, они не вправе проникать в жилище против воли жильцов, изымать имущество, арестовывать счета и т. п., однако серьезно подпортить жизнь своими настойчивыми требованиями вполне способны. Кроме того, коллекторы, получившие кредитный долг с соблюдением норм закона об уступке долга, могут предъявить иск должнику.

- Обращение банка в суд. На этом вопросе остановимся подробнее.

Как не платить ипотеку без последствий

Клиенту, который столкнулся с финансовыми сложностями, необходимо поразмыслить не о том, как не платить ипотеку вообще, а о том, как уменьшить ежемесячные платежи по ссуде или ненадолго отложить их выплату.

При этом заёмщик ни в коем случае не должен относиться к выплате кредита легкомысленно, дескать: «Не плачу ипотеку и ничего страшного – погашу, когда смогу». Человек, который ещё не допускал просрочек по ссуде, но пришёл к выводу, что к этому все идёт, может прибегнуть к одному из следующих вариантов решения проблемы:

- рефинансировать ссуду в стороннем финучреждении – более низкая ставка или увеличение срока погашения займа позволят сократить размер ежемесячного платежа

- договориться о перекредитовании со своим банком – например, клиенты, оформившие ипотеку СБ РФ, могут попросить об увеличении срока кредитования на 5-10 лет и соответствующем снижении выплат.

Если, вы на месяц и более просрочили выплату либо перед тем, как не платить ипотеку, уже допускали небрежность в погашении кредита, ни одно стороннее финучреждение не согласится рефинансировать вашу ссуду. Но ваш банк вполне может одобрить заявку на реструктуризации задолженности, если в ней будут указаны причины подобной просьбы: например, «Не плачу ипотеку из-за временной утраты работоспособности в связи с серьёзным заболеванием…»

Способы урегулирования споров с банками по договорам ипотеки

Одним из способов погасить долги по ипотеке является продажа взятой квартиры.

Даже при самых лояльных условиях выплатить кредит не всегда удается быстро и без проблем, поэтому заемщик начинает искать способы урегулирования споров с банком.

Начинают посещать мысли о том, как бы отказаться от ипотеки. Но это возможно только в случаях, если заемщиком выплачено уже более 2/3 от полной стоимости квартиры – так показывает практика.

При таком раскладе, согласовав с банковским учреждением все нюансы, можно продать недвижимость. И таким образом части между банком и клиентом будут разделены, а со своим остатком средств заемщик сможет поступить так, как захочет.

Действия банка

На самом деле банк не стремиться всеми правдами и неправдами отжать вашу недвижимость. В этой ситуации он теряет прибыль и постарается вначале решить вопрос по-хорошему, а затем перейдет к радикальным действиям. Итак, рассмотрим, если не платить ипотеку, что сделает банк:

- Будет присылать смс с напоминанием о приближающемся очередном платеже.

- В случае неполучения платежа, банковский сотрудник звонит должнику, затем его родным, затем на работу. Звонки могут быть по нескольку раз в день, в час, или даже по несколько раз в час. Звонить будут с просьбами, с угрозами, с предупреждениями – хамить, просить, уговаривать, тут нужно подготовиться к самому худшему.

- Начинается начисление пеней и штрафов.

- Дело передается в юридический отдел, который будет готовить иск в суд. Вначале он будет о взыскании задолженности, а затем о взыскании самого залогового имущества.

- Кредитор подаст на вас в суд.

- Судебный пристав, получив решение об обращения взыскания на жилье, объявит торги (первоначальные и повторные) с которых по заниженной стоимости будет продаваться квартира.

- Если квартира будет продана, то новый собственник может выселить заемщика через суд.

- Если продать не удастся, то квартиру переведут на банковский баланс. И он опять же может ее продать, а потом новый владелец должен будет обратиться в суд с иском о выселении.

Кредитор имеет право выселять должника и без судебного решения. Но в этом случает последний может оспорить такие действия в суде. Помните! Законным будет только выселение с решением суда.

Что сделает банк, если заемщик не смог платить ипотеку?

Если заемщик не выполняет взятые на себя обязательства, банк предпринимает следующие действия:

Уведомления клиента об образовавшейся задолженности по платежам. Первым шагом к решению вопроса являются СМС сообщения, запросы по электронной почте. В уведомлении клиенту будет указан срок, в течение которого ему следует погасить задолженность, а если условия не будут выполнены, то банк имеет права требовать досрочного погашения всей суммы кредита.

Уполномоченные лица кредитора периодически звонят заемщику, предлагая выполнить обязательства по договору.

Клиент может инициировать . Но если финансовая возможность не позволяет ему реализовать этот вариант, нужно быть готовым к серьезным претензиям со стороны банка.

В процессе досудебного разбирательства, кредитор готовит пакет переписки, уведомлений и подкрепляет свои претензии к должнику, полагаясь на серьезную доказательную базу.

Если вопрос в досудебном порядке не решается, банк готовит иск в суд. В исковом заявлении кредитор инициирует наложение ареста на имущество

Важно учитывать, что квартира изначально является залоговым имуществом, и кредит имеет права конфисковать её за неуплату.

Судебный процесс предполагает несколько заседаний. Интересы сторон представляют заинтересованные лица

Стоимость квартиры остается фиксированной. По решению суда, недвижимость изымается в пользу банка. Квартира выставляется на торги. Задолженность клиента зачисляется в доход учреждения, а выплаченные заемщиком ранее сумы, возвращаются ему в полном объеме. Необходимо учитывать, что судебные издержки погашаются ответчиком. Взыскание долгов по залоговому имуществу регулируется ст. 349 ГК РФ. Поэтому, для многих, кто пытается разобраться, что делает банк, если возвращать долг, следует понимать – кредитор действует в рамках закона и кредитного договора. Кредитные аналитики всегда советуют внимательно изучать договора по кредитованию перед подписанием.

Можно ли отказаться от ипотеки?

Сделать это заемщик может в таких случаях:

- До момента заключения договора.

- При использовании средств и заключении нескольких платежей.

- После перечисления средств банком, но без их применения.

- Сразу же после заключения договора.

Отказаться от ипотеки можно на первоначальных этапах ее оформления.Каким образом вы собираетесь отказываться от ипотеки зависит от конкретного случая. Во многом играет роль этапа при получении банковских средств.

При перерасчете сумм может взиматься комиссия, поэтому чем быстрее заемщик откажется от ипотеки банка, тем меньше своих средств он потеряет.

Чем грозит неоплата ипотеки?

Кредиторы принимают в обеспечение ипотечных кредитов хороший залог: приобретаемую недвижимость, рыночная стоимость которой находится на высоком уровне и имеет тенденцию к стабильному росту. Этим банки снижают собственные риски сделки.

Заемщик, оформляя в залог имущество, должен понимать, что неоплата кредита может привести к тому, что недвижимость будет изъята кредитором и реализована в целях погашения задолженности.

Не следует думать, что банки будут изымать залог сразу после наступления первого дня просрочки. Банк не заинтересован в данном исходе сделки, заемщику будут предлагаться различные выходы из ситуации: реструктуризация долга, рефинансирование, кредитные каникулы и т. д. Это будет возможным, если у заемщика действительно объективные причины несвоевременного обслуживания долга, когда он идет на контакт с банком и кредитор видит его желание погасить кредит.

Меры, применяемые банками до реализации обеспечения:

- Начисление штрафов, пени, неустоек;

- Выставление претензии с требованием погашения долга;

- Привлечение к ответственности поручителей и созаемщиков по договору;

- Продажа задолженности третьим лицам.

Реструктуризация проблемной задолженности

Оптимальным вариантом выплат по ипотеке является реструктуризация долга, которая осуществляется полностью на законных основаниях в разных банках.

Суть ее заключается во взаимных соглашениях между должником и банковским учреждением с последующим взаимным возобновлением выплат по активному договору.

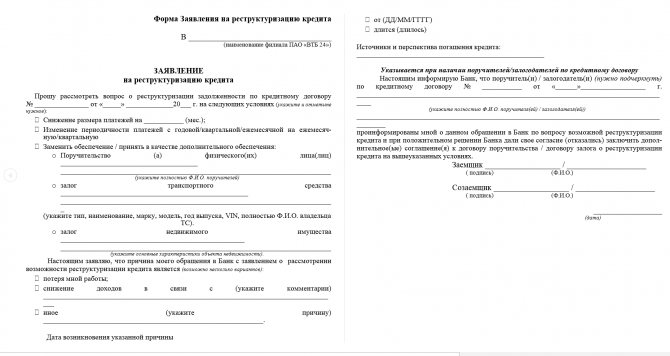

Форма заявления на реструктуризацию кредита.

Договоренность о реструктуризации долга по ипотеке включает:

- Отмену штрафных санкций.

- Рассрочку платежа.

- Возможное снижение процентной ставки.

- Заключение положения о кредитных каникулах.

Реструктуризация проблемной задолженности – это компромисс между финансовым учреждением и заемщиком.

Полезное видео:

От осуществления выплат по кредитной задолженности можно временно освободить себя, чтобы не допустить штрафов в банке. Нивелировать риски вполне возможно на законных основаниях, занимаясь временным погашением процентов.

Судебная практика

Если заемщик не способен выплатить ипотечный кредит, то имеет место судебная практика, которая часто играет в сторону банка.

Разбирательства по ипотечным договорам чаще всего происходят в суде с учетом индивидуальных особенностей (военная ипотека, развод в семье, длительная болезнь).

Пути решения проблем по возврату долгов.

Из-за нестабильности рынка в 2017 году судебная практика по ипотечным кредитам была тяжелой и насыщенной.

Наиболее частыми причинами возникновения споров с заемщиками и банками являются:

- Несогласие по желанию взыскания объекта.

- Клиент желает изменить условия кредитного соглашения в договоре.

- Клиент не способен исполнять обязанности по займу из-за личных уважительных причин.

- Запуск процесса о непризнании договора не действительным.

Закон РФ «Об ипотеке» регулирует отношения Заемщика и Банка.Стоит знать, что ответственность за просрочку заемщик несет не только по договору, но и по закону об ипотеке и ГК РФ. Вследствие этого при появлении первой просрочки банковское учреждение вправе требовать от клиента погашение полной суммы.

Последствия неуплаты

При первых нарушениях договора по ипотечному кредитованию банк начинает процедуру последовательных действий для привлечения заемщика к выполнению долгового обязательства. Что будет, если не платить ипотеку? Кредитор может:

- уведомить заемщика по телефону или по почте о существующей задолженности;

- письменно предъявить требование о погашении задолженности;

- передать право требования третьему лицу в соответствии со ст. 382–392.3 ГК РФ, если должник уклоняется от выполнения долговых обязательств;

- на основании договора об ипотечном кредитовании и в соответствии с действующим законодательством обратиться с требованием о взыскании задолженности в суд.

Обратите внимание! Согласно Закону № 102-ФЗ и ст. 330, ст

395, ст. 809 ГК РФ банк имеет право выдвинуть требование заемщику о полном погашении долга и начислить за нарушение договора штрафные санкции, пеню и дополнительные проценты.

В случае, когда должник не исполняет выдвинутых кредитором требований, залогодержатель обращается с исковым заявлением в суд о взыскании заложенного имущества. Для должника удовлетворение судебных притязаний банка грозит выселением и реализацией залоговой недвижимости посредством аукционных торгов, а также оплатой судебных расходов. Если же продажа жилья не покроет сумму долгового обязательства, то у заемщика может быть изъято иное имущество на основании решения суда и посредством исполнительного производства через службу судебных приставов.

Попав в трудную финансовую ситуацию, когда нет возможности платить ипотеку, а долг по обязательству ипотечного договора растет, заемщику лучше всего обратиться за помощью к юристу. Грамотный специалист поможет разобраться в нюансах ипотечного кредитования и решить проблему с погашением задолженности в интересах должника.

Не плачу ипотеку: как отсрочить выплаты

В рамках реструктуризации ипотечного займа банк может предоставить вам отсрочку в выплате задолженности — «кредитные каникулы». За подключение услуги «Кредитные каникулы» большинство финучреждений взимает с клиентов определённую комиссию.

6167

Одобрено:

4317

Решение за 2 минуты!

Лимит: до 5 000 000 руб.

Ставка: от 5,4%

Период: до 84 мес.

Решение: от 2 мин.

Лицензия ЦБ РФ: №1000

6760

Одобрено:

4732

-1% онлайн!

Лимит: до 1 500 000 руб.

Ставка: от 6,1%

Период: до 60 мес.

Решение: от 15 мин.

Лицензия ЦБ РФ: №705

7452

Одобрено:

5216

Лучшая ставка!

Лимит: до 5 000 000 руб.

Ставка: от 3,9%

Период: до 60 мес.

Решение: от 1 мин.

Лицензия ЦБ РФ: № 650

Некоторые кредитные организации (к примеру, «Абсолют» или «Петрокоммерц») готовы предоставить отсрочку сроком на 2-12 месяцев, разрешив заёмщику как не платить ипотеку частично (погашать только «тело» ссуды или проценты), так и полностью. Первый вариант «каникул» доступен даже ранее уже проштрафившимся заёмщикам, а второй встречается очень редко и предлагается лишь клиентам с безукоризненным кредитным «досье».

Должникам, которым отказали в отсрочке, стоит попросить о перераспределении платежей таким образом, чтобы максимальная кредитная нагрузка приходилась на последние годы погашения долга.

Молодые семьи, оформившие жилищный кредит в Сбербанке или «Дельтакредит» банке, вправе прибегнуть к отсрочке, если её причины обоснованы следующим образом — «Временно не плачу ипотеку в связи с рождением ребёнка».

Все заявления с просьбами о реструктуризации долга должны сопровождаться соответствующими документами – свидетельством о рождении ребёнка, справкой о состоянии здоровья, выпиской из трудовой книжки об увольнении и т.п.

Что делать, если платить ипотеку стало нечем — 9 способов выкрутиться ?

Способ 1. Обратиться к специалистам банка – самый первый, и как по нам, верный вариант

Конечно, при такой ситуации сложно сохранять спокойствие, но всё же необходимо сообщить банку о возникшей проблеме, чтобы не возникло ненужных просроченных платежей. Ведь если у вас накопится больше 3 долгов, то банк имеет право потребовать, чтобы вы погасили весь кредит досрочно.

Поэтому не стоит затягивать с этим, банки обычно идут на уступки и предлагают продлить период выплаты, что снизит ежемесячные платежи.

Способ 2. Прибегнуть к особой программе помощи с господдержкой

В России существует помощь заемщикам, которые находятся в непростой ситуации. На такую поддержку имеют право претендовать попечители, родители, опекуны с инвалидами.

Способ 3. Предоставить доказательства неплатежеспособности

Если у вас есть запись об увольнении в трудовой книжке, заключения врачей или другие траты заемщика, то стоит привести это как аргумент. В этом случае у вас будет больше шансов, что банк пойдет на уступки.

Способ 4. Договориться о реструктуризации долга

В том случае, если у вас хорошая кредитная история без каких-либо задолженностей, то сумму платежа также можно уменьшить. После этого у вас появится время для решения своих проблем.

Способ 5. Получить кредитные каникулы

В банке вам следует объяснить, по какой причине у вас нет возможности выплачивать кредит по настоящему графику. Такие каникулы обычно банк может предоставить от 1 до 12 месяцев. При этом необходимо платить лишь проценты по кредиту. Но не стоит радоваться, ведь это не решение проблемы, а ее отсрочка.

Способ 6. Воспользоваться страховкой

Иногда при оформлении ипотеки банки предлагают оформить страховку от потери работы (дохода). Но при этом нужно вносить средства каждый месяц. Если у вас есть такая возможность, то воспользуйтесь ею сейчас.

Способ 7. Обратиться за помощью к родственникам

Становиться должником у родственников не хочется никому, но иногда не остается другого выхода. Просто оговорите срок возврата и не злоупотребляйте их доверием;

Способ 9. Продать ипотечную квартиру

Конечно, это вариант не самый лучший. Однако если финансовое состояние так и не наладилось, и вам пора снова начинать платить, то продажу квартиры всё же стоит рассмотреть.

Продать жилье по рыночной стоимости будет довольно проблематично, так как необходимо этот момент обсуждать с банком, однако у вас будут деньги на закрытие кредита и еще останутся средства на жизнь.

P.S. Можно также воспользоваться законом о банкротстве физического лица. О том, как проходит процедура банкротства физических лиц, читайте подробно в одной из наших статей.