Рефинансирование ипотеки в россельхозбанке

Содержание:

- Условия

- Рефинансирует ли Россельхозбанк свою ипотеку

- Как рефинансировать военную ипотеку в Россельхозбанке

- Требования к заемщику и условия рефинансирования

- В каких случаях выгодно рефинансировать кредит

- Условия и процентная ставка

- Как подать заявку

- Рефинансирование ипотеки

- Условия от банка

- Актуальные предложения банка Россельхозбанка

- Параметры ипотечного кредита

- Процентные ставки

- Продукты банка

- Ипотечный калькулятор Россельхозбанка

- Возраст и материальное положение заемщика

Условия

Стоит сразу обозначить, что подразумевается под «рефинансированием в Россельхозбанке». Рефинансирование — это перекредитование ипотеки, когда клиент «уходит» от старого банка, оформляя новые обязательства в новой организации. Таким образом клиент получает более выгодную ставку, возможность уменьшить ежемесячный платеж и даже получить отсрочку по выплатам.

Россельхоз дает возможность перекредитовать ипотеку на следующих условиях:

- Минимальная сумма кредита — 100 000 рублей, максимальная — 20 млн. рублей (на погашение старого кредита или на покупку квартиры в г. Москва);

- Перекредитование может происходить только в российских рублях;

- Максимальный срок кредитования — 30 лет;

- Обслуживание кредита происходит на безвозмездной основе, т.е. без комиссии;

- Выдаваемый в РСХБ кредит должен покрывать не более 80% стоимости квартиры и 75% стоимости земельного участка с жилым домом;

- Максимальное количество созаемщиков — 3 человека.

Условия по рефинансированию ипотеки в Россельхозбанке включают в себя также «плавающую процентную ставку». Мы рассмотрим, какие значения эта ставка приняла в 2020 году.

Процентная ставка

Ставка колеблется в зависимости от следующих факторов:

- Согласился ли заявитель оформить добровольное комплексное страхование;

- Предоставил ли он банку выписку из ЕГРН, подтверждающую отсутствие обременений на ипотечную недвижимость;

- Является ли заявитель «надежным клиентом» или участником зарплатного проекта. В первом случае это означает положительную кредитную историю в РСХБ, во втором — заключил ли работодатель заявителя договор о перечислении заработной платы на карту именно Россельхозбанка, а не какой-либо другой организации;

- Работает ли заемщик в бюджетной организации или же он является обычным физическим лицом;

- Сумма кредита.

Для удобства, представим процентные ставки в виде таблицы.

| Сумма кредита | Ставка для «зарплатных» и «надежных» клиентов | Ставка для бюджетников | Ставка для остальных физических лиц |

|---|---|---|---|

| Больше 3 млн. рублей | От 9,05% годовых | От 9,1% годовых | От 9,2% годовых |

| Меньше 3 млн. рублей | От 9,15% годовых | От 9,2% годовых | От 9,3% годовых |

Если клиент отказался оформить добровольное страхование, ко всем вышеуказанным значениям нужно добавить 1% годовых.

Если клиент покупал жилье по договору долевого строительства, на период, пока сотрудникам банка не была предоставлена выписка из ЕГРН, начисляются дополнительные 2% годовых. Ставка уменьшится до стандартного значения только после предоставления документа с отметкой о том, что недвижимость более не имеет обременений за исключением залога самому Россельхозу.

Страхование

Согласно Федеральному Закону «Об ипотеке», страхование имущества должно быть оформлено в обязательном порядке. Отказаться от страхового полиса в данном случае не получится. Страхование от потери работы или трудоспособности, напротив, производится исключительно на добровольных началах.

Сумма выплат страховой компании включается в общую сумму кредита, т.е. в ежемесячный платеж уже будет включена сумма за страховку. Стоимость страховки разнится от региона к региону, но в целом по России составляет 90-100 тысяч рублей.

Учтите: за отказ от страхования банк прибавит к вашей процентной ставке дополнительный 1% годовых.

Рефинансирует ли Россельхозбанк свою ипотеку

Вопрос: можно ли рефинансировать ипотеку, если она была взята в Россельхозбанке? Ответ: ипотечный кредит, взятый в Россельхозбанке можно рефинансировать в этой же структуре при соблюдении некоторых условий:

-

лицо, подавшее заявку, имеет возраст 21-65 лет (последняя цифра с учетом даты погашения займа);

-

соискатель является гражданином РФ;

-

обязательно наличие постоянной регистрации;

-

общий трудовой стаж – не менее 12-ти месяцев (учитываются только последние 5 лет), на последнем месте лицо должно проработать не менее 6-ти месяцев;

-

если претендент на рефинансирование является зарплатным или пенсионным клиентом Банка, требования по общему стажу на него не распространяются;

-

лица, ведущие ЛПХ, должны иметь соответствующие записи в похозяйственном реестре местного органа власти (с момента записи должно пройти не менее года).

Перекредитование ипотеки, взятой в Россельхозбанке, осуществляют с привлечением созаемщиков и поручителей. В их качестве могут выступать лица, не состоящие с заемщиком в родстве и его родственники. Если у физического лица, рефинансирующего ипотеку в Россельхозбанке, есть супруг/супруга, эти люди обязательно привлекаются в качестве созаемщиков.

Последнее условие не распространяется на семейные пары, в которых брак сопровождался заключением брачного договора, где одним из пунктов является отсутствие у супруга (и) прав на объект недвижимости.

Дополнительные требования:

-

хорошая кредитная история по данному договору;

-

ранее этот кредит не подвергался реструктуризации или пролонгации;

-

если кредит погашался с просрочками, их длительность за последние полгода не должна превышать 30-ти дней;

-

со дня оформления ипотеки должно пройти не менее 6-ти месяцев (при условии, что заемщик не допускал даже минимальных просрочек);

-

если просрочки по кредиту были, со дня его заключения должно пройти не менее 1-го года.

Клиент, желающий рефинансировать не один, а несколько займов, по каждому договору подает отдельную заявку.

Как рефинансировать военную ипотеку в Россельхозбанке

По военной ипотеке заемщики-военнослужащие получают льготные условия, но со временем может возникнуть необходимость перекредитовать жилищный заем. Часто это объясняется 2-мя факторами:

- ипотека оформлялась до вступления в НИС;

- произошло увольнение по различным причинам.

Из-за последнего кредитозаемщику придется либо гасить оставшуюся задолженность собственными силами (без привлечения госсубсидий), либо вернуть государству средства ЦЖЗ (с процентами или без).

Пересмотр кредитных условий в другом банке с возможностью объеденить несколько займов — выгодное решение

В 2019 году Россельхозбанк предложил программу рефинансирования ипотек для подключенных к НИС. По этой программе допускается перекредитование жилищных займов на покупку квартир на первичном, вторичном рынках, жилого дома с земельным участком. У участников НИС появилась возможность изменить параметры кредитного договора на более выгодные:

- уменьшить ставку до 8,75%;

- увеличить срок займа, снизить выплаты каждый месяц.

Условия перекредитования следующие:

- срок – 3 — 27 лет;

- максимум – 2,7 млн. руб. (75% стоимости залогового жилого дома с участком и не выше 80% стоимости других видов рефинансированных объектов);

- размер предоставляемых средств зависит от процентов, срока кредитования, величины накопительного взноса в НИС на момент предоставления заемных средств;

- созаемщики не привлекаются;

- погашение — по аннуитетной схеме.

Вам может быть интересно:

Остальные условия не отличаются от предлагаемых всем остальным.

Точно также происходит с предоставлением документов, за одним исключением:

- вместо паспорта разрешается предъявить удостоверение военнослужащего;

- договор на выдачу целевого займа (сроком от 3 лет).

Документацию от банка, выдавшего заем, а также на кредитуемое жилье подают в том же варианте, что и для стандартного ипотечного кредита.

Требования к заемщику и условия рефинансирования

Итак, оформить кредит на погашение другого кредита с меньшей ставкой в Россельхозбанке могут граждане соответствующие следующим требованиям:

- возраст 23 — 65 лет;

- паспорт РФ с регистрацией;

- стаж работы на последнем месте — более 6 месяцев.

Как видим, требования к заемщикам весьма стандартные. Другое дело — сама ипотека, ведь не каждый кредит на жилье может участвовать в программе рефинансирования.

В Россельхозбанке к предыдущему соглашению следующие требования:

В первую очередь важно, убедиться, что сам объект, приобретенный на деньги прошлого кредитора, подходит под условия Россельхозбанка. Здесь пересмотрят соглашения оформленные на приобретение квартиры на первичном и вторичном рынках

Так же изучат условия договора, в котором объектом кредитования был дом с прилагающейся территорией.

Валюта соглашения — рубли. Минимальная сумма составляет 100 тысяч рублей.

Максимальный размер займа зависит от того, где расположено жилье:

- на объекты в Москве выделят до 20 миллионов;

- в Московской области — до 10 000 000;

- в Санкт-Петербурге — до 15 000 000;

- на квартиры, расположенные в других областях, можно получить до 5 000 000 рублей.

Так же можно оформить максимальную сумму в 10 000 000 на рефинансирование кредита, оформленного на приобретение жилого дома с земельным участком.

Другие обязательные условия:

Срок — до 30 лет;

Страхование объекта недвижимости;

Важно отсутствие просрочек по платежам (просрочка может составлять максимум 30 суток на момент подачи заявления) и реструктуризации в первоначальном финансовом учреждении;

Договор должен быть оформлен не менее 6 месяцев назад, а до окончания его срока должно быть более 12 месяцев.

Комиссия за услуги Россельхозбанком не взимается.

Сколь рассматривают заявку?

Подача предварительной заявки на официальном сайте Россельхозбанка обеспечит получение ответа в течение 5 рабочих дней. Дальнейшее рассмотрение документов и вынесение окончательного решения по вопросу рефинансирования ипотеки займет до 60 календарных суток.

Необходимые документы

Чтобы перейти к этапу рассмотрения документов, потенциальному участнику программы рефинансирования в Россельхозбанке, необходимо подать заявление. Сделать это можно на официальном сайте учреждения или в любом отделении банка (бланк-анкету выдадут на месте, при себе необходимо иметь паспорт). Если предварительное решение будет положительным нужно донести следующие акты:

- паспорт гражданина РФ;

- военный билет, если на момент подачи заявки возраст мужчины до 27 лет;

- свидетельство о браке и рождении детей (если есть);

- справка по форме 2 НДФЛ, подтверждающая размер ежемесячной заработной платы;

- документы по рефинансируемой ипотеке;

- акты на объект недвижимости.

Процентная ставка

Ставка на рефинансирование ипотеки зависит от того, к какому сегменту принадлежит заемщик и какая сумму ему требуется. В почете зарплатные клиенты и другие лица, обслуживающие в Россельхозбанке. Так же на сниженный процент могут рассчитывать работники бюджетных организаций.

|

Сумма в рублях |

Категория |

|

|

работники бюджетных организаций, зарплатные другие клиенты банка (владельцы депозитов) |

физические лица, не являющиеся клиентам Россельхозбанка |

|

|

До 3 000 000 |

9,60% |

9,75% |

|

Более 3 000 000 |

9,30% |

9,45% |

Так же на процентную ставку может повлиять отказ самого заемщика или его созаемщиков оформить страхование жизни и здоровья. В этом случае к первоначальной ставке +1%.

В каких случаях выгодно рефинансировать кредит

Конечно, рефинансирование будет выгодным далеко не всегда, и речь идет не только о процентной ставке. Например, если платить по кредиту осталось год и меньше, его рефинансировать уже нецелесообразно – Это приведет к увеличению суммы долга и срока кредитования. Также не стоит забывать о дополнительных расходах на оформление документов. Если все не просчитать заранее, в конечном счете эффективная процентная ставка только увеличится.

Когда рефинансирование выгодно:

- когда кредит оформлен на длительный срок (более 1 года) и по нему осталось платить достаточное количество времени;

- если нудно увеличить срок кредитования, тем самым снизив ежемесячный платеж;

- если кредит был оформлен в иностранной валюте, а нужно перекредитоваться в рублях;

- если нужно получить новый кредит, сохранив прежнюю сумму ежемесячного платежа;

- когда выгоднее оформить рефинансирование с низкой процентной ставкой, чем провести реструктуризацию долга.

И, наконец, достаточно часто рефинансируют кредиты в том случае, если финансовое состояние заемщика ухудшилось, и у него нет возможности своевременно и в полном размере платить по кредиту.

Но в этом случае чаще используется реструктуризация задолженности – она проводится в пределах одного банка, не придется даже заключать новый кредитный договор.

Условия и процентная ставка

Чтобы принять участие в выгодной программе выгодного льготного рефинансирования банка, требуется соблюдать определенные условия. Вот самые основные из них:

- Остаток от общей задолженности образован на протяжении 2 лет;

- Действие обновленного договора по срокам не меньше 7 лет;

- Безупречная история по кредитованию, полное отсутствие серьезных просрочек за все время выплаты ранее оформленного долга в иных финансовых учреждениях. Данный фактор обязательно должен быть подтвержден официальной выпиской;

- Не предусмотрена возможность проводить реструктуризацию займа;

- Валютой рефинансированного кредита могут быть только доллары, рубли и евро;

- Рефинансирование можно провести только на остаток всего долга, сумма которого составляет 2 млн рублей.

Точный размер рефинансированной задолженности определяется по предварительно оформленному договору. Имеет значение доход заемщика, из которого в процессе проведения расчетов отнимаются обязательные ежемесячные платежи и траты.

Минимум по перекредитованию не должен быть менее 100 рублей. Ставка по переоформленному кредиту в среднем будет составлять примерно 11,5%. Если будут предоставлены не все требуемые документы, если клиент откажется от добровольной страховки, проценты могут быть увеличены.

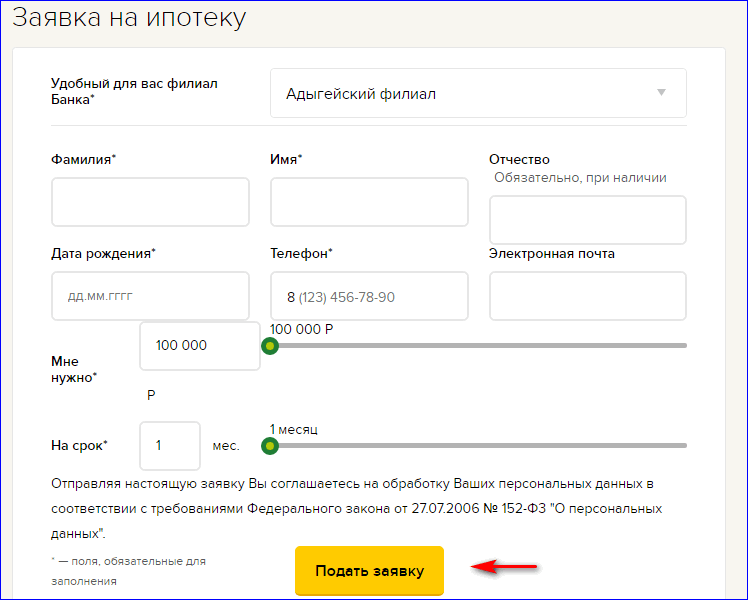

Как подать заявку

- Возрастная категория от 21 до 65 лет. Крайняя цифра актуальна строго на день погашения долга.

- Официальное подтверждение гражданства РФ.

- Наличие регулярного, желательно ежемесячного и официального дохода, важна подтвержденная документами занятость человека.

- Стаж работы на основном месте должен быть выше 6 месяцев.

После предварительного одобрения заявки потребуется подойти в отделение банка с необходимым пакетом документов на рефинансирование ипотеки в Россельхозбанке условия и процентная ставка, которой довольно выгодна. Среди обязательных бумаг и справок можно отметить следующие:

- Официальное удостоверение личности исключительно российского плана;

- Анкета или заявление по специальной предоставленной форме;

- Документы на детей и официальное свидетельство о браке;

- Подтверждение официальной трудовой занятости, справка о получаемых ежемесячных доходах;

- Бумаги, подтверждающие право собственности на недвижимость, которая приобретается по ипотеке;

- Копия кредитного договора по первоначальному займу;

- Военный билет для мужчин.

Рефинансирование ипотеки

- Условия оформления

- Полезная информация

Софья Комарова Автор Выберу.ру, sofyakomarova@vbr.ru Специализация: ипотека, кредиты, пластиковые карты

Ипотека берется на несколько лет, и в течение этого времени у заемщика может возникнуть ситуация, когда нечем выплачивать долг. В этом случае есть риск лишиться объекта недвижимости. Выходом в такой ситуации может стать процедура перекредитования ипотеки в 2021 году.

Выгодным этот шаг будет в том случае, если по условиям новой программы уменьшится ставка, а значит, и размер ежемесячных платежей.

Рефинансирование жилищного займа других банков используется для того, чтобы избежать просрочки, не лишиться жилья , сохранить хорошую кредитную историю. Также заемщик может воспользоваться льготной программой другого банка, получить господдержку, если относится к соответствующей категории граждан.

Процедура оформления новой ссуды может проходить следующим образом:

- получение новой жилищного займа, чтобы погасить текущий долг;

- выведение жилья из-под залога (заемщик расплачивается с банком, а потом выплачивает новый займ без обременения имущества);

- объединение нескольких кредитов в один потребительский.

На финансовом портале Выберу.ру собраны лучшие банковские продукты по рефинансированию жилищных займов. Чтобы найти подходящий вариант, используйте онлайн-поисковик. Задайте нужные параметры рефинансирования: срок выплаты нового жилищного займа, размер первоначального взноса, стоимость объекта недвижимости. Затем нажмите «Подобрать ипотеку». На странице появятся те предложения от банков за 2021 год, которые отвечают заданным параметрам.

Важно! Процедура будет выгодной только в том случае, если процентная ставка нового займа будет ниже, чем у действующего. Новый жилищный кредит предоставляется при соблюдении следующих условий:

Новый жилищный кредит предоставляется при соблюдении следующих условий:

- выплаты осуществлятись в полном объеме и в соответствии с графиком;

- выплачено более 20% стоимости объекта недвижимости;

- срок действия договора осталось не менее трех месяцев;

- рефинансирование действующей ипотеки до этого не использовалось.

Необходимая документация

На каждом этапе рефинансирования потребуется определенный пакет бумаг. назовем их основной перечень:

- заявление по форме банка;

- российский паспорт (некоторые кредитно-финансовые организации предлагают переоморфление займа нерезидентам РФ);

- справка из бухгалтерии о подтверждении дохода или документ по форме банка о величине заработной платы;

- копия ГПХ, трудовой книжки или иного документа о трудоустройстве;

- СНИЛС, ИНН;

- договор действующей ипотеки;

- справка об отсутствии просрочек.

Эти справки нужно собрать на начальном этапе. В случае одобрения нового кредита нужно будет предоставить следующий пакет:

- договор о передаче залога недвижимости другой организации;

- справки на квартиру/дом (выписка из домовой книги, выписка из ЕГРН, кадастровый паспорт, правка об отсутствии долга по оплате коммунальных услуг).

Реструктуризация ипотеки: инструкция по применениюПочему банк может отказать в ипотеке и что делать

Как выбрать банк для ипотечного кредитованияКак оформить ипотеку?

Как рассчитать выплаты по ипотеке?Причины отказа банков в оформлении ипотеки

Условия от банка

Под действие программы рефинансирования в данной банковской организации попадают кредиты, выданные для покупки:

- объекта жилой недвижимости;

- земельного участка с домом или таунхаусом.

Срок выдачи ипотечного кредита может составить от 1 года до 30 лет. Минимальная сумма в соответствии с внутренней финансовой политикой банка установлена в размере 100 тысяч рублей.

Если заявитель нуждается в рефинансировании ипотеки, полученной для покупки в другом банке земельного участка с домом либо таунхауса, то сумма ограничена 10 миллионами. Во всех остальных случаях можно рассчитывать на кредит в пределах 5 миллионов.

Денежные средства по схеме перекредитования можно получить в таком соотношении:

- не больше 75% от стоимости дома с участком или коттеджа;

- не более 80% от общей стоимости квартиры или доли в ней.

Важно учесть и дополнительные условия:

- Ипотека, которую хочет переоформить заявитель, не должна прежде участвовать в аналогичных банковских программах или подвергаться продлению.

- Сумма, фигурирующая в договоре кредитования, должна обязательно быть в российских рублях.

- С даты подписания договора кредитования должно пройти не менее 6 месяцев при условии своевременного погашения заемщиком всех обязательств.

- Объект жилой недвижимости (или имущественное право) банком оставляется в качестве залога при пересмотре ипотечного договора.

Не менее важным и обязательным условием участия в программе пересчета ипотеки в Россельхозбанке служит обязательная процедура страхования объекта недвижимости (залогового имущества) от пожара, наводнения, стихийных бедствий. Страхование заемщика относится к категории добровольного условия. Сотрудники банка на оформлении полиса настаивать не будут.

В процессе оформления документов на изменение условий договора ипотечного кредитования происходит передача жилой площади в залог банку в качестве обеспечения. Клиент и сотрудник банка подписывают закладную на объект недвижимости.

В порядке общей практики банк может привлечь членов семьи или других лиц в качестве поручителей. Количество таких участников сделки не должно превышать 3 человек, участие супругов в этой процедуре обязательно.

Актуальные предложения банка Россельхозбанка

Ипотека «Ипотечное жилищное кредитование» 6,7

Подробнее

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 100 000 до 60 000 000 руб.

- Ставка: от 7.35%

- Срок: до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, Вторичный рынок жилья, Загородная недвижимость, Земельный участок

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

В избранное Подробнее

Сельская ипотека 6,6

Подробнее

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 100 000 до 5 000 000 руб.

- Ставка: от 2.7%

- Срок: до 25 лет

- Первоначальный взнос: от 10%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, Вторичный рынок жилья, Земельный участок

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

В избранное Подробнее

Военная ипотека 6,9

Подробнее

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: до 3 300 000 руб.

- Ставка: от 7.5%

- Срок: от 3 до 27 лет

- Первоначальный взнос: от 10%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, Вторичный рынок жилья, Загородная недвижимость, На приобретение гаража

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

В избранное Подробнее

Загрузить еще 3 из 20

- Сумма: от 100 000 до 20 000 000 руб.

- Ставка: от 8,2%

- Срок: до 30 лет

- Цель ипотеки: рефинансирование

- Категория недвижимости: вторичный рынок жилья, загородная недвижимость

- Возраст заёмщика: от 21 до 65 лет

- Решение: до недели

Подать заявку

Параметры ипотечного кредита

- Требования к заемщику

- Документы

- Обеспечение и страхование

- Дополнительно

| Минимальный возраст на момент получения ипотеки | 21 год |

| Максимальный возраст на момент погашения ипотеки | 65 лет |

| Гражданство | Требуется |

| Регистрация | Постоянная или временная |

| Общий стаж работы |

Не менее 1 года за последние 5 лет |

| Стаж работы на последнем месте |

Не менее 6 месяцев |

Кредит на погашение действующего ипотечного кредита (займа) на выгодных условиях.

Показать всё

Процентные ставки

Рефинансирование ипотеки Россельхозбанк осуществляется по следующим ставкам:

- Приобретение в ипотеку квартиры, процентная ставка составляет от 9,05% годовых.

- При получении рефинансирования займа, суммой до трёх миллионов – процентная ставка составляет от 9,15% годовых.

- Процентная ставка составляет от 11,45% годовых.

Помимо основной ставки по кредиту может идти надбавка по процентам в следующих случаях:

- Если заёмщик отказался застраховать свою жизнь, то к основной кредитной ставке добавляется – 1% годовых.

- Добавляется два дополнительных процента на период, в течение которого банк не получит выписку, которая является официальным подтверждением того, что приобретённое жилое помещение не принадлежит иным лицам.

Россельхозбанк рефинансирование ипотеки других банков физическим лицам предоставляет на выгодных условиях.

Продукты банка

Помимо специальных программ перекредитования, рефинансировать заем в Россельхозбанке можно с использованием других финансовых предложений.

Потребительский кредит

Рефинансирование нецелевых займов — востребованная процедура.

Эта программа дает клиенту следующие возможности:

- объединение нескольких кредитов, выданных разными банками, в единый заем с более удобными условиями;

- отсутствие дополнительных взносов;

- выдачу средств в валюте, в которой оформлялись кредиты в других банках;

- возможность получения дополнительных свободных средств;

- рефинансирование до 3 первичных кредитов, бравшихся на любые цели;

- возможность выбора удобной даты ежемесячных платежей;

- досрочное погашение без штрафов и комиссий.

По программе рефинансирования потребительских займов предлагаются такие ставки:

| Категория клиентов | Срок кредитования, лет | ||

| 1 | до 5 | до 7 | |

| Зарплатные | 12,5% | 14% | 14,5% |

| Работники бюджетных организаций | 11,5% | 13% | 13,5% |

| Прочие заемщики | 13,5% | 15% | 15% |

Максимальный срок рассмотрения заявки при рефинансировании потребительского займа составляет 3 дня. Выплата осуществляется по дифференцированной или аннуитетной системе.

Предоставлять залог не требуется, однако и отсрочка по уплате основного долга или процентов не предоставляется. Максимальная сумма займа при рефинансировании составляет 750 тыс. руб. При отсутствии просрочек через 12 месяцев лимит может быть увеличен до 3 млн руб.

Ипотека

Программа перекредитования жилищных займов предлагает такие возможности:

- изменение величины ежемесячного взноса и срока погашения долга;

- выбор дифференцированной или аннуитетной системы платежей;

- досрочное погашение без штрафов и комиссий;

- выгодные ставки от 9% годовых.

Снижает ли рефинансирование ипотеки финансовую нагрузку, зависит от типа действующего кредита. При переводе займа в другой банк требуется переоформление залога.

Автокредит

Рефинансирование такого займа выполняется по программе потребительского кредитования. Сроки и суммы займов в Россельхозбанке позволяют с выгодой оплачивать оставшийся долг.

В первом случае ставка составляет 12,5%, во втором — 16,5%. В сумму займа могут входить сопутствующие траты, например покупка полиса ОСАГО.

Кредитные карты

Россельхозбанк предлагает около 10 видов таких финансовых продуктов. Они могут подойти для рефинансирования нецелевых займов, оформленных под большие проценты.

При оформлении кредитных карт в Россельхозбанке действуют такие условия:

- ставки составляют от 21% до 24% годовых;

- сумма займа достигает 1 млн руб.;

- имеется льготный период до 55 дней, что делает рефинансирование небольших кредитов более выгодным;

- стоимость годового обслуживания и комиссии за обналичивание карт минимальны;

- возможно оформление до 8 кредитных карт;

- управлять счетами можно дистанционно;

- возможно погашение кредита путем перечисления средств с других карт заемщика.

Для постоянных клиентов Россельхозбанка действуют более выгодные условия.

Кредитные карты от Россельхозбанка.

Ипотечный калькулятор Россельхозбанка

Предварительно рассчитать параметры рефинансирования в Россельхозбанке задолженности по приобретению недвижимости в кредит можно в режиме онлайн на ипотечном калькуляторе.

Калькулятор РСХБ

После введения типа объекта, его общей цены, процента первоначального взноса (указывается уже оплаченная доля по действующей ипотеке), оставшегося платежного периода, ежемесячного дохода, выбирается график (аннуитетный или дифференцированный).

Затем заемщик относит себя к одному из трех клиентских сегментов (зарплатный, надежный или бюджетный). Если ни один из пунктов не выбран, клиенту предоставляется самая высокая годовая ставка (12%).

Желание застраховать здоровье и жизнь отмечается в том же ряду – этот фактор влияет на условия кредитования.

Результат расчета представляет собой краткую таблицу, из которой можно узнать сумму ежемесячного платежа (максимальную и минимальную при дифференцированном графике), срок кредитования и общий размер задолженности.

Пользование ипотечным калькулятором Россельхозбанка требует больше усилий, чем затрачивается при применении специализированных калькуляторов рефинансирования, предлагаемых другими сайтами.

В любом случае калькулятор рефинансирования онлайн всегда дает лишь приблизительный результат. Точные характеристики заемщик получает лишь в банке.

| Сравнить | ГПС(%)* | Максимальная сумма | Минимальная сумма | Возрастное ограничение | Возможные сроки |

| 7.99 % | 12 000 000 ₽ Заявка | 300 000 ₽ | 20–75 | 1–25 г. | |

| 9.1 % | 30 000 000 ₽ Заявка | 500 000 ₽ | 18–65 | 3–30 г. |

* ГПС – годовая процентная ставка (минимальная).

Опубликовано:

Возраст и материальное положение заемщика

Решение относительно возможности рефинансирования ипотеки принимается большей частью на основании информации о заемщике: его возрасте, составе семьи, материальном положении, наличии подтвержденного регулярного дохода и т.д.

Минимальный возраст для оформления ипотеки — 21 год, максимальный — 65 лет на момент полного погашения кредита. Это означает, что чем ближе к верхнему пороговому значению, тем меньший срок кредитования будет выбран при согласовании заявки.

Заемщик должен иметь гражданство Российской Федерации.

Заемщик должен иметь гражданство Российской Федерации.

Есть одно исключение: можно сдвинуть максимальный возраст заемщика до 75 лет, если соблюдены некоторые условия:

- на момент достижения заемщиком 65 лет должно пройти не менее половины общего срока кредитования;

- до достижения созаемщиком возраста 65 лет ипотека должна быть выплачена полностью.

Что касается требований к стажу работы, они не слишком отличаются от аналогичных в других банках: не менее полугода на текущем месте работы и минимум год непрерывного стажа за последние 5 лет. Для постоянных клиентов с хорошей кредитной историей или пользователей зарплатных проектов эти значения снижаются до 3 и 6 месяцев соответственно.