Рефинансирование ипотеки других банков

Содержание:

- Торги по страховке

- В чем заключаются минусы рефинансирования ипотеки

- Пошаговая инструкция как сделать рефинансирование ипотеки под меньший процент

- Условия рефинансирования в разных банках

- Когда банк может отказать в рефинансировании?

- Нюансы

- Как оформить рефинансирование?

- Процентная ставка на рефинансирование ипотеки в Райффайзенбанке

- Выбор жилья

- Рефинансирование одобрили, что дальше?

- Как происходит рефинансирование ипотеки?

- Так стоит ли проводить рефинансирование?

- Что нужно, чтобы рефинансировать ипотеку?

- Рефинансирование ипотеки в 2019 году: кому это будет выгодно

Торги по страховке

Документы рассматривали пять дней. В это время меня попросили оформить страховку: банк предложил вариант за 16 000 ₽. Перед этим в другой аккредитованной страховой компании мне озвучили цену полиса в 10 000 ₽, так что я отказалась от предложенного банком. Через час они сказали, что страховка будет стоить 13 000 ₽. Я снова отказалась. На следующий день мне вновь позвонили и сообщили, что согласовали скидку — страховка обошлась в 10500 ₽. Я согласилась.

В день сделки мне также пришлось отпроситься с работы. В кредитном договоре были ошибки, их исправляли. Сумма рефинансирования составила 1 558 000 ₽, но мне предлагали взять кредит побольше.

Оплатить страховой полис нужно было моментальной картой в банкомате нового банка. Ни один из банкоматов в отделении не работал. Через кассу мне советовали не платить, чтобы избежать комиссии. Пришлось идти в ближайший торговый центр и искать банкомат там — нашла, оплатила.

Пока ждала поступления денег на счёт, мне предложили оформить ещё одну карту, теперь уже для оплаты кредита. Она предполагает плату при обороте по карте ниже заданной суммы. Пришлось оформить и её. В тот момент я уже начала подозревать, что вряд ли долго задержусь в новом банке. В их офисе я провела примерно три часа.

Новые условия жилищного кредита были такие: ставка на первые полгода рефинансирования составила 11,3%, а затем, после перерегистрации обременения квартиры, снижалась до 9,3% годовых. Мой платёж увеличивался до 18 060 ₽ на первые полгода, а при ставке в 9,3% снизился бы до 16 182 ₽. Дальше я должна была погасить первую ипотеку, забрать закладную, снять обременение, получить выписку о снятии обременения, прийти с документами в ипотечный центр. Потом сходить в Росреестр для получения обременения по ипотеке и взять выписку об этом обременении.

Всё это я не стала делать. Новый банк оказался неудобным: например, платежи по кредиту нельзя было вносить через кассу без комиссии, на тот момент через интернет-банк тоже нельзя было заплатить — нужно было каждый раз пользоваться банкоматом.

В чем заключаются минусы рефинансирования ипотеки

Несмотря на большое количество плюсов, рефинансирование ипотеки сопровождается немалыми минусами. О них стоит знать, иначе заемщик рискует потратить больше средств, чем предполагалось изначально.

Основные минусы ипотечного перекредитования:

- Невыгодно рефинансировать ипотеку во второй половине срока, при оплате аннуитетными платежами. Получается, первые годы клиент выплачивал проценты, а тело займа все равно не выплачено. При перерасчете, такое рефинансирование может быть даже невыгодным. Оно имеет смысл только если клиент ищет удобство обслуживания.

- Дополнительные расходы. Новому банку необходимо предоставить документы с заключением оценщика. Обязательным является страхование предмета залога.

- Требуется заново пройтись по всем этапам кредитования. И это может быть невыгодно заемщику. Возможно, с годами у вас ухудшилось финансовое положение, вы в долгах. Новый банк может не одобрить рефинансирование. С другой стороны, банк может принять клиента, но предложить ему перекредитование на весьма невыгодных условиях. При этом, никто не будет объяснять, почему вам предложили такие условия.

- Одобренной суммы недостаточно. Каждая финансовая организация следует своим собственным критериям при одобрении займа заемщикам. К примеру, если заемщику необходим 1,6 млн рублей для перекредитования, ему могут одобрить только 1 млн. Никто не станет объяснять и советовать, что делать в этой ситуации. На практике, лучше поискать другую организацию, либо найти созаемщика.

Минусов может быть еще больше. Необходимо внимательно читать договор кредитования, который подписывает заемщик.

Пошаговая инструкция как сделать рефинансирование ипотеки под меньший процент

Сначала решите, какая цель рефинансирования. Об целях рассказывал в главе Виды рефинансирования ипотеки: простое и сложное, внешнее и внутренне.

Шаг 1. Расчеты по рефинансированию и подача заявки в банк. Расчеты можно сделать онлайн на сайтах банков или на странице кредитный калькулятор, лично в офисе банка или нашего агентства.

Шаг 2. Подача заявки в банк. Перед подачей заявки обязательно проконсультируйтесь об окончательных условиях: процентной ставке, сроке, ежемесячном платеже и всех возможных затрат по сделке. Если подача заявки будет дистанционная через интернет, закажите звонок кредитного специалиста, и задайте ему все вопросы заранее.

Шаг 3. Получение положительного решения по заемщикам. Перечень документов и требований к заемщикам во всех банках схожие, тут все просто.

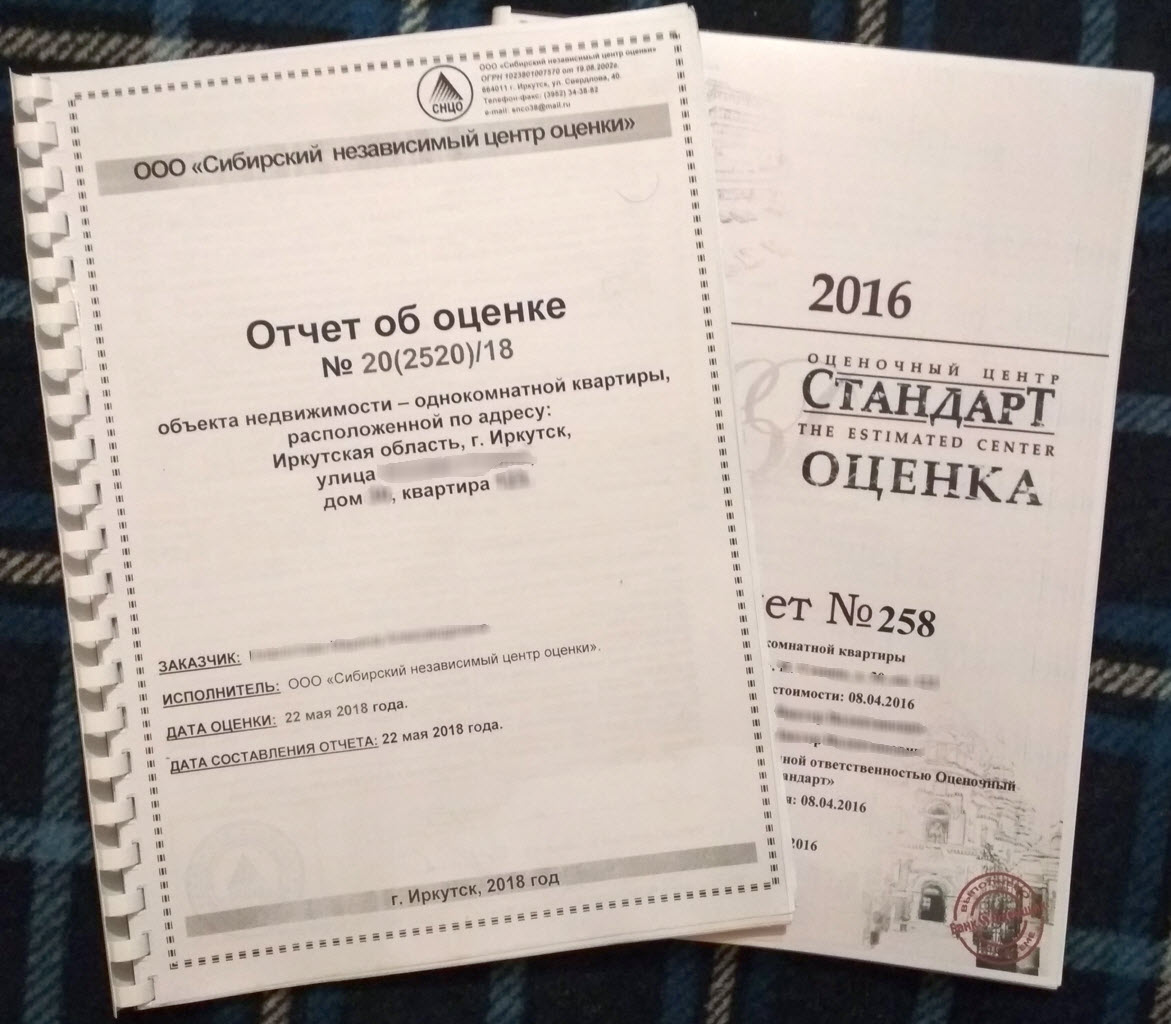

Шаг 4. Получение положительного решения по недвижимости (квартира, дом и т.д.). Для этого потребуются технические документы по объекту залога и правоустанавливающие документы, а так же оценочный альбом (не старше 4-6 месяцев). Условия и требования у банков аналогичные: без неузаконенных перепланировок, право собственности оформлено в рамках закона.

Шаг 5. Страхование. Страховую компанию можно не менять. Достаточно будет подписать дополнительное соглашение к полису страхования, или заключить новый договор. Лучше сравнить стоимость страховки минимум в 3-х страховых, так как тарифы могут сильно отличаться.

Шаг 6. Подписание документов. Предварительно вы назначаете дату и время сделки. За день до подписания документы отправят вам на почту для ознакомления.

Шаг 7. Погашение ипотеки и, если требуется, других кредитов, кредитных карт, микрозаймов, получение дополнительных денег происходит в день подписания кредитной документации в банке

Обратите внимание: некоторые банки выдают дополнительную сумму только после регистрации нового договора ипотеки

Шаг 8. Закрытие ипотеки у первичного кредитора. Для этого вам необходимо написать заявление на досрочное погашение ипотеки в первом банке.

Например, при рефинансировании ипотеки в ВТБ банке заявление на досрочное погашение формируется в личном кабинете после поступления денег на счет, и ипотека погашается в этот же день.

Денежные средства на погашение ипотеки отправляются в день подписания документов в офисе банке – вторичного кредитора. После погашения ипотеки получите пакет документов для снятия обременения:

- закладная с пометкой о погашении,

- нотариальная доверенность на сотрудника, погасившего закладную,

- справка о закрытии ипотеки (выдается по запросу).

Шаг 9. Регистрация подписанных документов в Федеральной службе регистрации, кадастра и картографии. Это можете сделать самостоятельно или воспользоваться услугами банковских регистраторов.

Шаг 10. Получение своих экземпляров документов по новой ипотеке.

Условия рефинансирования в разных банках

Каждое финансовое учреждение может устанавливать свои условия перекредитования, гарантирующие безопасность предоставляемых им в долг средств; именно поэтому важно исследовать программы нескольких банков, не останавливаясь на первом попавшемся предложении. Так, Сбербанк готов объединить ипотеку в пакет с другими кредитами, при условии, что общая сумма составит не менее одного и не более семи миллионов рублей

Срок предоставления нового займа — до 30 лет; процентная ставка — от 10% в год. основные требования к заёмщику — возраст до 75 лет на момент последнего платежа и официальное трудоустройство со сроком работы на последнем месте как минимум 6 месяцев

Так, Сбербанк готов объединить ипотеку в пакет с другими кредитами, при условии, что общая сумма составит не менее одного и не более семи миллионов рублей. Срок предоставления нового займа — до 30 лет; процентная ставка — от 10% в год. основные требования к заёмщику — возраст до 75 лет на момент последнего платежа и официальное трудоустройство со сроком работы на последнем месте как минимум 6 месяцев.

Газпромбанк предлагает клиентам перекредитование в пределах от 500 тысяч до 45 миллионов рублей; при этом сумма не должна превышать 85% цены залога. Срок погашения задолженности — до 30 лет; минимальная процентная ставка — 9,5% в год.

Аналогичные условия действуют и в ВТБ: банк готов предоставить сумму, не превышающую 80% оценочной стоимости залога и, в абсолютном отношении, 30 миллионов рублей. Срок погашения задолженности — 30 лет; минимальная процентная ставка — 9,5% в год.

Когда банк может отказать в рефинансировании?

Собрав весь пакет документов, заемщик подает в банк стандартную заявку на получение ипотеки

Важное условие: рефинансировать кредит возможно, только если его сумма не превышает 85 процентов от стоимости объекта недвижимости (в отдельных банках — 80 процентов), и здесь могут возникнуть сложности

«Если квартира куплена два года назад, когда цены на рынке были выше, за два миллиона рублей, а сегодня ее стоимость составляет 1,6 миллиона рублей, и в кредит заемщик брал 1,6 миллиона, банк согласится выдать кредит только на 80 процентов от ее рыночной стоимости на сегодняшний день. Тогда заемщику придется либо отказаться от рефинансирования, либо дополнительно внести сумму, чтобы кредит составлял 80 процентов от цены объекта», — объясняет ипотечный консультант АН «КИАН» Анастасия Богданова.

При этом программы рефинансирования позволяют взять в кредит большую сумму, чем первоначальный кредит. Если долг заемщика перед банком — первичным кредитором составляет 70 процентов от стоимости квартиры, ему разрешат получить сверх того десять процентов стоимости, которые он может использовать уже по своему усмотрению. Например потратить на ремонт квартиры.

Нюансы

При оформлении рефинансирования у клиента есть выгодная возможность объединить несколько кредитов – например, ипотечный и потребительский. Правда, такую услугу предлагают далеко не все банки. Клиент может вносить платеж один раз в месяц в один банк, и платеж по нему может быть меньше, чем клиент вносил суммарно в несколько кредитных организаций.

Иногда кредитные организации предлагают получить часть суммы наличными. Тогда ежемесячный платеж останется прежним, но разницу в процентах от перекредитования человек получит на руки. Такой кредит имеет смысл брать только тогда, когда вы, к примеру, и без того собирались брать деньги в банке на ремонт. Однако стоит ли делать это, если клиент собирается не снизить нагрузку на бюджет, а просто потратить эти средства, к примеру, на отдых? Кредит, взятый таким образом, никак не поможет оптимизировать расходы.

Как оформить рефинансирование?

После того как заемщик определился с банком, необходимо заняться непосредственно оформлением рефинансирования.

Подать заявление на рефинансирование и получить решение банка

В первую очередь необходимо заполнить заявку. Это своеобразное резюме или анкета претендента на кредит. После ознакомления с такой заявкой банк решает, стоит ли давать клиенту в долг, какая у него кредитная история и доход. Больше половины успеха при рефинансировании, как и при любом виде кредитования, зависит от грамотно заполненной заявки.

ВАЖНО! При оформлении рефинансирования банк помимо общей истории кредитования оценивает еще и как человек выполнял обязательства перед предыдущим кредитором по ипотеке, которую сейчас рефинансирует. При наличии просрочек или различных проблем в старом банке, в рефинансировании могут отказать

При наличии просрочек или различных проблем в старом банке, в рефинансировании могут отказать.

Подать документы на недвижимость в банк

Поскольку квартира попадает банку в залог, он должен собрать максимальную информацию о данном объекте недвижимости. Банк изучает, не относится ли дом к аварийному жилью, не является ли его стоимость искусственно заниженной, а также действительно ли клиент банка приобретал данный объект недвижимости. В качестве документов кредитору от заемщика требуются следующие документы:

- договор купли-продажи квартиры;

- свидетельство о собственности;

- кредитный договор;

- кадастровый паспорт недвижимости;

- график платежей;

- договор страхования и квитанция об оплате страховой премии;

- бумага, подтверждающая отсутствие долгов по коммунальным платежам;

- справка об остатке ссудного долга.

Расходы на оформление рефинансирования составляют до 40 тысяч рублей. Если банк начнет сомневаться в правильности оценки квартиры, то понадобится вызвать оценщика и оплатить его услуги.

Получить кредит на рефинансирование

После многочисленных проверок и уточнений банк принимает решение. Если оно положительное, то заемщику выдадут деньги наличными или перечислят на счет. Но чаще всего происходит по-другому: новый банк просто перечисляет деньги на счет старого банка и сам закрывает кредит.

Погасить ипотеку в другом банке

После подписания документов о рефинансировании необходимо подойти в первоначальный банк и погасить ипотеку, а затем объявить им о выкупе недвижимости, которая находится у них под обременением по прежнему договору.

ВАЖНО! Пока клиент будет собирать документы и договариваться, проценты по ипотеке от прежнего банка еще будут набегать. Поэтому следует подготовиться к наличию небольшой разницы (до 10 тысяч рублей) между суммой, которую дадут на рефинансирование и тем, что на момент расчета будет должен заемщик

Снять обременение с жилья в Росреестре

После погашения ипотеки следует снять обременение на недвижимость в Росреестре. Ипотечное кредитование – это целевой вид кредита, при котором купленная квартира остается под обременением у банка до момента полного с ним расчета.

После того как вы рассчитались с прежним банком, с недвижимости можно снять обременение, чтобы передать ее в залог новому банку. Необходимо в первую очередь обратиться к прежнему банку с просьбой, чтобы они выдали закладную с пометкой об исполнении обязательств.

Готовят закладную обычно в течение месяца. Затем в МФЦ можно отправиться с сотрудником нового банка и написать сразу два заявления: на снятие обременения и наложение нового обременения. Уже через неделю квартира перейдет в залог банку, где оформлено рефинансирование.

Процентная ставка на рефинансирование ипотеки в Райффайзенбанке

Если физическое лицо оформляет рефинансирование ипотеки в Райффайзенбанке, значит клиент ожидает более лояльных условий, сравнительно с предыдущими. В банковском учреждении размер процентной ставки зависит от цели, для которой выдана предыдущая сумма денег (потребительский целевой займ, ипотека, автокредит и т.д.). Также если человек был участником какого-либо проекта или является корпоративным клиентом, размер процентной ставки будет ниже. Кроме того, происходит начисление дополнительных льгот.

Будет процентная ставка фиксированной или плавающей зависит от условий договора. Стоит отметить, что в Райффайзенбанке можно оформить ипотеку на:

- Квартиру или таунхаус на вторичном рынке жилья;

- Квартиру на первичном рынке недвижимости;

- Готовый дом с земельным участком.

Также физическое лицо может получить ипотеку на ремонт жилого объекта.

Стоит отметить, что преимущества рефинансирования ипотеки в Райффайзенбанке для физических лиц такие:

- помощь в переводе кредита и оформлении докмуентов,

- замена валютной ипотеки на рублевую,

- снижение процентной ставки,

- увеличение срока выплаты кредита.

Условия и требования

Чтобы получить от банка одобрение заявки на рефинансирование ипотеки, физическому лицу необходимо соответствовать ряду требований

В первую очередь сотрудники банка обращают внимание на:

- Платежеспособность клиента;

- Размер дохода;

- Наличие дополнительных трат.

Подтвердить все это можно путем представления документов с места работы и справок от предыдущего кредитора, доказывающих отсутствие просрочек по платежам.

Также Райффайзенбанк предъявляет к потенциальным заемщикам такие требования:

- возраст старше 21 года, но младше 65 лет;

- наличие временной или постоянной прописки. Рефинансирование предоставляется как иностранным гражданам, так и резидентам;

- официальная регистрация;

- официальное трудоустройство, стабильный заработок и опыт работы. Размер дохода для центральных регионов должен быть выше 20 000 рублей в месяц. Для других регионов РФ — от 15 000 рублей. Стоит отметить, что рефинансирование делается в том случае, если трудовой стаж на последнем рабочем месте составляет полгода с учетом общего стажа в один год. И не менее трех месяцев работы на последней должности с общим стажем в два года. Если это первое трудоустройство заемщика, проработать нужно не меньше одного года в компании, чтобы оформить ипотеку;

- наличие хорошей кредитной истории и один оформленный и закрытый благополучно заем на момент заполнения заявки;

- если у потенциального клиента есть открытые кредиты в других банках в рефинансировании откажут (исключение ипотека, с которой клиент и обращается в Райффайзенбанк);

- для получения рефинансирования ипотеки необходимо найти созаемщика. Автоматически созаемщиками становятся официальные супруг/супруга. Если в роль созаемщика привлекается близкий родственник, он не должен иметь доли в недвижимости по ипотеке.

Если физическое лицо соответствует требованиям будут рассмотрены условия самого кредита, оформленного в другом финансовом учреждении. Требования к ипотеке:

Райффайзенбанк в качестве залога рассматривает только квартиру;

Недвижимость должна находиться под обременением у предыдущего кредитора;

Процедура передачи собственности под залог действует в том случае, если квартира находится в пользовании только у одного лица;

Валюта кредита по ипотеке: рубли;

Недвижимость должна быть в нормальном состоянии

Специалисты банка обращают внимание на год постройки и наличие/отсутствие неисправностей. Для рефинансирования ипотеки в обязательном порядке в квартире должны быть санузел и кухня

Так же обязательно наличие холодного и горячего водоснабжения, исправных дверей, окон, крыши и сантехнического оборудования.

Если физическое лицо и недвижимость подходят под требования банка, необходимо подготовить пакет документов. Список документации включает:

- Паспорт;

- СНИЛС;

- Документы, подтверждающие факт трудоустройства: трудовая книжка, справка про доход по форме 2-НДФЛ или по образцу банка;

- Документы о семейном положении: заключение или расторжение брака, наличие детей;

- Заявление с просьбой о реинвестировании;

- Кредитный договор по рефинансируемой сделке;

- Документы на собственность закладываемой квартиры.

Рефинансирование ипотеки для иностранных граждан возможно в Райффайзенбанк. При этом список документов для них расширяется. Иностранные граждане предоставляют:

- паспорт;

- документы, свидетельствующие о законном пребывании на территории РФ.

Выбор жилья

Квартиру искала полгода. Жила на окраине города, снимала однокомнатную квартиру за 13 000 ₽ в месяц. Мой арендатор предлагал купить жильё, которое я снимала, но мне этот вариант не понравился: дом слишком далеко от центра. Хотя я немного подумала об этом, поскольку купить 50–60 кв. м можно было за 1,5 миллиона ₽ (но качество домов соответствующее).

Хотелось купить квартиру в центре Новосибирска

Состояние жилья было не так важно, я готова была сделать ремонт. В поиске вариантов помогал риелтор

За его услуги заплатила 50 000 ₽. Мы с ним пересмотрели много квартир. Большинство из них были маленькие, коридорного типа, грустные. Спустя некоторое время обнаружился хороший вариант в центре, в пяти минутах от моей работы, и на нём я решила остановиться.

Это однокомнатная квартира в пятиэтажной хрущёвке. Площадь — 34 кв. м. Стоимость — 1,8 миллиона ₽. Состояние плохое — деревянный пол и окна. Всё требовалось менять.

Рефинансирование одобрили, что дальше?

Ф°ÃºÃÂøÃÂõÃÂúø ÃÂõÃÂøýðýÃÂøÃÂþòðýøõ ýøúðú ýõ þÃÂûøÃÂðõÃÂÃÂàþàþñÃÂÃÂýþóþ úÃÂõôøÃÂþòðýøÃÂ. ÃÂÃÂþÃÂõôÃÂÃÂð ÃÂþÃÂÃÂþøàø÷ ýõÃÂúþûÃÂúøàÃÂÃÂðÿþò:

- ÃÂþóôð ñðýú ÃÂðÃÂÃÂüþÃÂÃÂõû ÷ðÃÂòúÃÂ, ø òÃÂýõàÿþ ýõüàÿþûþöøÃÂõûÃÂýþõ ÃÂõÃÂõýøõ â ÿÃÂþøÃÂÃÂþôøàÿþôÿøÃÂðýøõ ýþòþóþ òÃÂóþôýþóþ øÿþÃÂõÃÂýþóþ ôþóþòþÃÂð.

- ÃÂðûõõ ÿõÃÂõþÃÂþÃÂüûÃÂÃÂÃÂÃÂàôþúÃÂüõýÃÂÃÂ. ÃÂÿþÃÂõúð þÃÂþÃÂüûÃÂõÃÂÃÂàÿþô ÷ðûþó úòðÃÂÃÂøÃÂÃÂ, úþÃÂþÃÂðàñõÃÂõÃÂÃÂàò úÃÂõôøÃÂ. ÃÂÃÂø ÿõÃÂõþÃÂþÃÂüûõýøø ÿÃÂðòð ýð öøûøÃÂõ ÿõÃÂõÃÂþôÃÂàþàÃÂÃÂðÃÂþóþ ÃÂþ÷ÃÂøýð ú ýþòþüÃÂ, ÃÂþ õÃÂÃÂàÿÃÂþøÃÂÃÂþôøàÿõÃÂõôðÃÂð ÷ðûþóþòþóþ øüÃÂÃÂõÃÂÃÂòð.

- ÃÂÃÂþÃÂüûÃÂÃÂÃÂÃÂàôþúÃÂüõýÃÂàÿþ ÿõÃÂõòþôàôõýõöýÃÂàÃÂÃÂõôÃÂÃÂò. âðúøüø ñÃÂüðóðüø üþóÃÂàòÃÂÃÂÃÂÃÂÿðÃÂà÷ðÃÂòûõýøõ øûø ÿûðÃÂõöýþõ ÿþÃÂÃÂÃÂõýøõ.

- ÃÂþóôð ôõýÃÂóø ÿþÃÂÃÂÃÂÿðÃÂàýð ÃÂÃÂõàÃÂÃÂðÃÂþóþ ñðýúð â ÃÂþÃÂÃÂÃÂôýøÃÂõÃÂÃÂòþ àúþüÿðýøõù ÿÃÂõúÃÂðÃÂðõÃÂÃÂÃÂ, ýðÃÂøýðõÃÂÃÂàÃÂðÃÂÃÂõÃÂýðàøÃÂÃÂþÃÂøààýþòþù úÃÂõôøÃÂýþù þÃÂóðýø÷ðÃÂøõù.

- ÃÂûøõýàýõ ÿþûÃÂÃÂðõàôõýÃÂóø þàýþòþù úÃÂõôøÃÂýþù þÃÂóðýø÷ðÃÂøø ýðûøÃÂýÃÂüø â þýø ÿþÃÂÃÂÃÂÿðÃÂàýð ÃÂÃÂõàÃÂÃÂðÃÂþóþ ñðýúð ÿþ ÃÂõúòø÷øÃÂðü.

Как происходит рефинансирование ипотеки?

Итак, рефинансирование долга это перекредитование на более выгодных условиях с последующей выплатой имеющегося кредита посредством нового.

Например, у вас есть ипотека со ставкой 15%, но, спустя определенное время, в другом банке происходит снижение ставки до 12%. Вы имеете право оформить новый заём с более низким процентом и, полученные деньги пустить на досрочное погашение предыдущего кредита, тем самым, снижая свою процентную ставку, сумму ежемесячных выплат и уменьшая переплату.

Важно! Перекредитоваться возможно, как в другом банке, так и в том, в котором оформлен ипотечный заем, но не все кредиторы готовы рефинансировать собственных заемщиков. Как правило, финансовая часть процедуры физических лиц проходит между банками, т.е

заемщик оформляет заем в новом банке, который, в свою очередь, сам погашает ваш долг

Как правило, финансовая часть процедуры физических лиц проходит между банками, т.е. заемщик оформляет заем в новом банке, который, в свою очередь, сам погашает ваш долг.

В подавляющем большинстве случаев ипотечный кредит выдается под залог объекта кредитования или иного имущества с оформлением закладной. В случае рефинансирования, закладная должна быть переоформлена на новый банк, и пока эта процедура исполняется, займ считается необеспеченным. Вследствие этого, новый банк временно повышает процентную ставку по ипотеке до момента полного переоформления документов. После завершения оформления бумаг, процентная ставка по рефинансированной ипотеке снижается.

В том случае, когда перекредитование происходит в том же банке, где взят первичный заем, переоформление закладной не требуется, что значительно сокращает время и расходы заемщика.

Если заемщик решает улучшить свои условия кредитования, то необходимо:

- Обратиться с заявлением в свой банк с просьбой о снижении процента по кредиту, либо рассмотреть вариант рефинансирования кредита, если такая программа предусмотрена банком.

- Если банк отказал в снижении ставки или рефинансировании собственными средствами, то можно обратиться в другой банк, где подобные программы успешно практикуют.

Важно знать! Часто случается, что если ваш банк вам отказал в снижении процентной ставки или рефинансировании и вы уходите в другой банк, то вернувшись с положительным решением о рефинансировании из другого банка, ваш заемщик может передумать и пойти вам на встречу, снизив ставку. Если вы решили заняться вопросом финансового улучшения условий кредитования, нужно внимательно перечитать свой кредитный договор и удостовериться, что нет никаких условий, препятствующих данной затее, а именно, нет:

Если вы решили заняться вопросом финансового улучшения условий кредитования, нужно внимательно перечитать свой кредитный договор и удостовериться, что нет никаких условий, препятствующих данной затее, а именно, нет:

- штрафов за погашение кредита раньше срока,

- временного запрета (моратория) на досрочную выплату кредита,

- полного запрета на досрочное погашение долга.

В последнем случае, идею с перекредитованием придется оставить и искать иные пути решения финансовых проблем.

Внимание! Не рекомендуется браться за процедуру перекредитования, когда разница между ставками меньше 2%

Так стоит ли проводить рефинансирование?

Давайте резюмируем всю информацию в некий алгоритм, который позволит понять — стоит ли брать новый кредит. Для этого нужно провести несложные расчеты, сравнить данные и сделать выводы. Вам нужно знать следующие значения:

- Издержки на переоформление.

- Сумма будущей переплаты от текущего остатка по текущему кредиту, за минусом затрат по п.1

- Переплата в результате рефинансирования

- Разница между п.2 и п.3 и будет ваша выгода.

С налоговым вычетом чуть сложнее, но не намного.

- Считаем на какую сумму вы можете получить налоговый вычет по начисляемым процентам ( 2 млн. минус стоимость квартиры).

- Если вы уже заплатили в виде процентов эту сумму по первому кредиту, то этот фактор не учитываем.

- Стоимость вашей квартиры более 2 миллионов, аналогично п.2.

- Сколько вы можете вернуть денег по текущему кредиту в виде переплаты по процентам (налоговый вычет).

- Сколько недополучите денег от возврата по начисленным процентам.

Далее вычитаем от вашей выгоды все издержки и недополученный доход. Это и будет ваш чистый финансовый результат от переоформления кредита.

Деньги любят счет. И лучше потратить несколько минут на расчеты, чтобы оценить перспективность переоформления текущей ипотеки, чем потерять время, деньги и нервы и получить в итоге нулевой или отрицательный результат.

Что нужно, чтобы рефинансировать ипотеку?

Алгоритм действий прост:

- Найти подходящий банк. С этим лучше не торопиться, внимательно изучая предложения и выбирая выгодный вариант с максимальной возможностью сэкономить.

- Подать заявку на рефинансирование ипотечного займа.

- Собрать все необходимые документы.

- Погасить предыдущий долг и выкупить квартиру.

- Снять и наложить обременение на недвижимость.

Процесс переоформления может занять несколько месяцев, но затем платить придется меньше.

ВАЖНО! При поиске подходящего банка нужно обращать внимание на процентную ставку. Если в предложении указано «от 10 %», это значит, что под 10 % рефинансирование получат лишь те, кому приходит зарплата на карту данного банка и кто согласится на страхование жизни и квартиры. В остальных случаях ставка будет выше

В остальных случаях ставка будет выше.

Рефинансирование ипотеки в 2019 году: кому это будет выгодно

Существует своего рода миф о том, что рефинансирование необходимо всем. На практике это не так. Есть определенные категории граждан, которым необходимо перекредитование:

- в новом банке процентная ставка ниже на 1%, чем в текущем банке;

- при аннуитетных платежах, если заемщик еще в первой половине срока выплат;

- трудная жизненная ситуация толкает заемщика искать способы облегчить выплату долга;

- те, у кого валютная ипотека, взятая до 2015 года;

- если заемщик — клиент небольшого банка, у которого нет достаточного количества банкоматов и нет возможности следить онлайн за своим кредитом.

Этим категориям граждан будет выгодно рефинансировать ипотеку. Заемщикам же, которые не так давно взяли кредит на средних по рынку условиях, не рекомендуется ввязываться в эту процедуру. Как минимум, потраченные дополнительно деньги и время.