Документы для страхования ипотеки: защита жизни и здоровья, недвижимость, титул в 2020 году

Содержание:

- Содержание и составление

- Добровольное страхование квартиры

- Стоимость страхования

- Документы, необходимые на разных этапах страхования

- Как правильно застраховать квартиру?

- Оформление: пошаговая инструкция

- Страхование имущества физических лиц

- Необходимые документы для покупки страховки в ВТБ

- Нюансы страховки

- Можно ли как-то сэкономить

Содержание и составление

Заявление

При покупке полиса клиент обязательно заполняет заявление на страхование квартиры. Оно может быть в электронном виде или заполненным собственноручно. Разница – в способе покупки защиты квартиры.

Пример заявления:

- «Шапка» документа. Заголовок – описание договора страхования, его основных составляющих. Например, «Договор страхования квартиры, имущества и ответственности перед соседями». Дополнительно может быть указана страховая компания, которая предоставляет услугу.

- Данные о покупателе и выгодоприобретателе. Строка о выгодоприобретателе может не заполняться, если он и покупатель полиса – одно лицо. Выплата по страховому случаю осуществляется только владельцу имущества. Третьи лица, в том числе законные арендаторы, не могут получать выплаты от страховой компании, так как не несут материальной ответственности за жилье.

-

Адрес квартиры и данные о ней. Если стоимость страховки не является фиксированной (пример – «Сбербанк», полис по защите квартиры стоимостью 2500 рублей), клиент должен указать подробный отчет о том, в каких условиях расположен объект недвижимости. Больше о том, какие факторы влияют на окончательную стоимость страховки квартиры, читайте тут, а из этой статьи вы узнаете, сколько стоит застраховать квартиру от стихийных бедствий. Развитая инфраструктура и хороший ремонт увеличивают сумму покрытия, и, напротив, в старых домах риск возникновения страхового случая увеличивается в разы, что влияет на окончательное решение страховщика и размер выплат.

ПРИМЕР – в качестве описания жилого объекта клиент выбирает или указывает:

-

О постройке.

- Год постройки.

- Из какого материала стены – например, кирпич или панель.

- Тип объекта: новостройка в жилом комплексе уровня «люкс» или малогабаритное жилье в «хрущевке».

- Количество комнат и общая площадь.

- Наличие удобств: лифт, домофон, видеонаблюдение, обслуживающий персонал (охрана или вахтер).

- Инфраструктура района: есть ли поблизости школы, детские сады, остановки общественного транспорта и продовольственные магазины.

- Условия страхования. Если в пакет полиса не включены все риски, покупатель может выбрать, какой вариант защиты его интересует. Количество рисков влияет на стоимость полиса: при «полной» защите стоимость услуги максимальная. ПРИМЕР. В защиту полиса включить: риск пожара, затопления, хищения имущества с незаконным проникновением, удара молнии и столкновения с летающим объектом, а также защиту гражданской ответственности. Больше о том, как защитить свое имущество от затопления, пожара и других разрушений, читайте тут.

- История страхования в данной компании (или у конкурентов). Это влияет на сумму полиса (в случае продления клиент получает скидку) и условия страхования. В некоторых страховых организациях, при переходе от другого страховщика, клиент получает дополнительный бонус, например, +1 месяц к защите, либо скидка 5%.

- Опись внутриквартирного имущества, подлежащего защите, и отделки жилья. Владелец должен максимально подробно описать, что собирается страховать, чтобы представить доказательства агентам при наступлении страхового случая. В случае кражи опись имущества, указанного в договоре, помогает владельцам быстрее вернуть деньги, так как компания имеет доказательства наличия предметов в квартире (они прописаны в полисе).

Договор по защите жилья

В договоре по защите жилья указано все, что связано с типом оказываемых услуг.

Это включает в себя:

- Данные покупателя и владельца жилья.

- Информация о жилом объекте.

- Список страховых рисков.

- Сумма полиса и размер страхового покрытия.

- Дата заключения договора и срок его действия.

- Информация о менеджере, который оформил полис, и страховой компании.

Следует уделить внимание правильности заполнения документов. Если страховщик неверно указал ФИО владельца, или адрес жилого объекта, при возникновении страхового случая компания может не принять заявления о получении средств, сославшись на недостоверность данных

Если менеджер (или сам клиент) допустил ошибку, рекомендуется переписать договор.

Добровольное страхование квартиры

Страхование жилья в РФ все еще остается добровольным. Застраховать свою квартиру может практически любой владелец либо наниматель жилья в многоквартирном доме. Исключение только одно: нельзя застраховать квартиру или комнату, если это помещение признано непригодным для проживания или аварийным.

Особенности и польза добровольного страхования очевидна. Она заключаются в получении выплат по полису без дополнительных ставок (когда повреждение/урон оцениваются менее, чем на 15 000 рублей), договор на любые сроки (от 1 месяца до 1 года), довольно приемлемые цены, возможность приобрести комплексный полис, а также застраховать лишь отдельные элементы (отделка, ответственность перед соседями, двери, конструктивные элементы, мебель, техника и т.д.), возможность заключения договора страхования без описи имущества, защита от противоправных действий третьих лиц.

Стоимость страхования

Стоимость страхования квартиры по ипотеке зависит от разных факторов, включающих:

- месторасположение объекта;

- сумму взноса по ипотеке;

- общую сумму кредитования;

- перечень страховых рисков, определяемый индивидуально для каждого заемщика.

Заемщику выгоднее приобретать комплексную страховку, нежели оформлять отдельные полисы по разным видам страхования. Цена комплексного полиса составляет от 0,5 до 1,5% общей рыночной стоимости приобретаемого в кредит жилья.

Если заемщик приобретает 3 полиса отдельно, то этот показатель будет выше, чем 1,5% от стоимости приобретаемой жилплощади.

Документы, необходимые на разных этапах страхования

Первый этап – подача заявления. Бланк заявления выдадут в СК. Здесь нужно будет внести паспортные данные и указать:

- Цель обращения (страхование квартиры, титула и пр.);

- Наименование кредитной организации.

Заполненный бланк заявления с приложенными к нему документами на недвижимость передаются сотрудникам страховой организации.

После того, как заявление будет рассмотрено (а оно рассматривается в течение 24 часов), с клиентом работает страховой агент, который предложит страховую программу, учитывающую условия банка, стоимость недвижимости, выбранный пакет услуг.

На втором этапе проводится предстраховая экспертиза, в рамках которой нужно предоставить:

- Правоустанавливающий документ на недвижимость (договор купли-продажи, дарственная или др.). Свидетельство о праве собственности необходимо взять у продавца квартиры. Если тот не предоставляет правоустанавливающий документ, то от такой недвижимости стоит отказаться.

- Выписку из Госреестра. Её можно получить в бумажном виде, обратившись в Росреестр, или в электронном варианте путём подачи запроса в базу данных через нотариуса.

- Выписку из домовой книги. Эта справка о том, кто зарегистрирован на приобретаемых квадратных метрах. Её может получить владелец квартиры, обратившись в организацию, управляющую многоквартирным домом (ЖСК, РИЦ, ТСЖ). Данная выписка очень важна, поскольку в квартире могут быть прописаны люди, которые на данный момент не проживают в ней, или несовершеннолетние дети. А скрытые жильцы – это проблема, которая через какое-то время обязательно вскроется, и решить её будет трудно.

- Согласие супруга/и владельца. Справка потребуется в том случае, если собственник состоит в официальном браке, а жильё является совместным имуществом. Согласие оформляется в письменном виде у нотариуса, который заверит документ.

- Разрешение органов опеки. Потребуется, если в квартире прописаны дети, находящиеся под опекой. Такое разрешение можно получить, обратившись в соответствующий территориальный орган. Однако сотрудники органов опеки выдадут справку только в том случае, если опекун подтвердит наличие другого жилья.

- Копию паспорта продавца.

- Справку с номером лицевого счёта, по которому оплачиваются коммунальные услуги. Этот документ позволяет узнать наличие/отсутствие задолженности по счетам; здесь также указываются тип, форма собственности, степень износа, площадь, этажность, количество прописанных лиц. Получить бумагу можно в бухгалтерии жилищного агентства.

- Акт оценки недвижимости, выполненный независимым экспертом. Для получения такого акта необходимо обратиться в государственное или частное бюро оценки, аккредитованные банком, в котором оформляется ипотека. Тарифы на оценку имущества колеблются в пределах 4-10 тыс. руб.

- Разрешение на перепланировку (если в квартире проводилась реконструкция с перепланировкой).

На третьем этапе оформляется договор страхования, который заключается между 3 сторонами:

- Страховщиком;

- Страхователем;

- Банком.

Для составления договора потребуются паспортные данные страхователя и точное наименование кредитной организации. Здесь же подробно описываются характеристики приобретаемой в ипотеку недвижимости. Если кредитный договор на тот момент уже подписан, то в страховом соглашении указывается его номер, дата заключения, прилагается также график платежей.

На заключительном этапе, когда сделка по ипотеке зарегистрирована, сотрудник банка, заёмщик или риелтор передаёт в страховую организацию 3 итоговых документа:

- Свидетельство о праве собственности заёмщика;

- Кредитный договор;

- Договор купли-продажи.

Заключение страхового договора – процесс несложный и быстрый. А перечень вышеуказанных документов необходим не только для совершения страховой сделки, но и для получения ипотечного кредита.

Как правильно застраховать квартиру?

Застраховать жильё можно несколькими способами. Правила страхования квартиры достаточно просты.

При небольших сроках договора и базовых размерах возмещения договор заключается в офисе компании, и информация о жилье, которое подлежит страхованию, указывается со слов собственника, но для выплаты компенсации необходимо будет предъявить документы.

Документы

В зависимости от условий договора компания-страховщик может затребовать различные документы для страхования квартиры.

Стандартный пакет документов на страховку квартиры следующий:

- Паспорт.

- Документы, подтверждающие право собственности на страхуемую квартиру.

- Документы, подтверждающие стоимость квартиры (экспертная оценка, договор купли-продажи).

- Описание квартиры (технический паспорт) с указанием планировки.

- Перечень имущества в квартире, включаемого в договор.

К перечню страхуемого имущества необходимо приложить чеки, свидетельствующие о стоимости такого имущества, а для предметов антиквариата – справку об их стоимости, выданную независимыми экспертами.

Договор

Действие подписанного сторонами договора о страховании квартиры начинается со дня, следующего за днём уплаты страхового взноса в кассу или перечисления денег на счёт фирмы-страховщика.

Договор в общем виде содержит следующие пункты:

- Представление сторон договора с указанием их данных и реквизитов.

- Перечень имущества, подлежащего страхованию.

- Перечисление страховых случаев.

- Величина страхового взноса (взносов) и порядок его (их) перечисления на счёт фирмы-страховщика.

- Величина страховой суммы.

- Порядок выплаты страхового возмещения.

- Подробный перечень случаев, в которых выплаты не производятся.

- Ответственность сторон.

- Срок действия договора.

- Дата заключения и подписи сторон.

Перечень имущества содержит информацию об объектах, подлежащих страхованию, среди которых может указываться бытовая техника, сделанный дорогостоящий ремонт и некоторые ценные предметы.

Компании, страхующие недвижимость, всегда указывают в договоре список случаев, при которых страхователю не выплачивается возмещение. Этот список необходимо внимательно изучать.

При страховании квартиры список обычно включает любые повреждения или разрушения объекта страхования – квартиры, а также порчу имущества, произошедшего по причине:

- Разрушения здания из-за выявившихся инженерных просчётов при его возведении.

- Окончания срока эксплуатации здания.

- Террористических актов.

- Народных волнений.

- Военных действий.

- Ядерного взрыва.

- Поджогов.

Читать дальше: Заявление о повороте исполнительного производства

В таких случаях компания-страховщик не компенсирует убытки страхователю, также возмещения не происходит, если причины произошедшего разрушения жилья нет среди страховых случаев, перечисленных в договоре.

Порядок действий

В первую очередь, нужно определиться с объектами страхования.

Важно решить, включать ли в соглашение технику и дорогие предметы интерьера и будет ли заключаться соглашение в пользу третьих лиц. Далее необходимо выбрать фирму-страховщика, предлагающую подходящий по условиям продукт и приемлемую цену

Далее необходимо выбрать фирму-страховщика, предлагающую подходящий по условиям продукт и приемлемую цену.

Желательно проанализировать статистику выплат компенсаций разных компаний в регионе страхования.

После того, как выбрана фирма-страховщик, необходимо подготовить документы в соответствии с требованиями выбранной фирмы и её продуктом страхования. В зависимости от условий на дом страхователю приходит агент компании, снимающий информацию о страхуемом объекте.

При подписании договора менеджер фирмы-страховщика должен подробно рассказать страхователю о действиях, которые он должен предпринять при возникновении страхового случая.

Если клиент выбрал стандартный тариф на срок до одного года, и при этом страховке подлежит только объект недвижимости, то такой клиент может осуществить страховку квартиры онлайн.

Чтобы произвести страхование квартиры онлайн необходимо:

- Выбрать на сайте страховой компании город проживания.

- Указать количество комнат в квартире.

- Выбрать объекты страхования из предложенного сайтом списка.

- Ввести свои паспортные и контактные данные, а также адрес страхуемой квартиры.

- Оплатить онлайн страховой взнос.

Как видите, застраховать квартиру онлайн можно достаточно легко и быстро.

Фирмы-страховщики в настоящее время предлагают продукты специально для арендодателей. Для заключения договора арендодателю потребуется (помимо основных документов) договор аренды жилья.

Оформление: пошаговая инструкция

Обязательная ипотечная страховка в Сбербанке оформляется лично в офисе при получении кредита. На второй и последующие годы возможно дистанционное оформление. Рассмотрим процедуру покупки на первый год и продление.

Чтобы оформить страховку по ипотеке в Сбербанке необходимо заранее предупредить менеджера банка о том, какой вид страхования будет выбран. Также нужно указать будет ли оформлять страховка сразу в Сбербанке с помощью сотрудника или вы предоставите уже готовый бланк страховой защиты от аккредитованной страховой.

Порядок оформления:

- Предоставить страховщику оценку по договору и озвучить сумму ипотечного кредита.

- Сделать расчет стоимости страховки.

- Оплатить страховую премию.

- Получить бланк страховой защиты.

- Передать информацию менеджеру Сбербанка.

Оформление при продлении:

- Сформировать расчет. После получения предложений по страхованию ипотеки для Сбербанка следует выбрать компанию, услугами которой вы воспользуетесь.

- Оставить заявку на оформление. Заемщик по ипотеке в Сбербанке для получения полиса страхования должен указать личные данные, характеристики приобретаемой недвижимости и координаты для связи. Введенные сведения отправить страховщику.

- Консультация. Дождаться звонка специалиста, получить ответы на возникшие вопросы и согласовать дату оформления. В указанный день потребуется обратиться в офис, с целью заключения полиса.

- Оформление. Для подписания защиты следует предъявить все документы. Процедура оформления полиса занимает по времени несколько минут. Готовый бланк следует изучить, подписать и оплатить.

Обязательный пакет документов для приобретения страховки по ипотеке в Сбербанке:

- паспорт заемщика;

- кредитный договор или номер документа;

- документы на приобретаемое жилье: свидетельство о праве собственности на прежнего владельца, технический паспорт;

- ранее оформленный полис, при продлении.

Период действия договора страхования и продление

Обязательное страхование ипотеки оформляется до тех пор, пока кредит в Сбербанке не будет закрыт. Стоит учитывать, что полис оформляется на конкретный срок.

Срок действия:

- жизни и здоровья: на 1 год;

- конструктивные элементы: на 1 год;

- титульное страхование: на весь срок договора с составлением графика оплаты.

Получается, заемщик обязан через отделение страховой или онлайн в Сбербанке продлевать полис. При этом стоит отметить, что ежегодно клиент может менять компанию и покупать защиту в той, которая готова предложить выгодные условия и минимальную ставку.

Для пролонгации, продления страхового полиса по ипотеке в Сбербанке следует также сделать расчет в режиме онлайн, выбрать компанию и записаться на оформление. Для экономии времени выгодно оформлять бланк дистанционно. Как это сделать, будет рассмотрено далее.

Можно ли оформить в Сбербанк-онлайн

Для экономии времени купить защиту можно дистанционно. Для этого потребуется:

- Войти в личный кабинет Сбербанка и выбрать «Страхование ипотеки».

- Внеси все запрашиваемые данные.

- Получить бланк защиты на адрес электронной почты.

- Если все указано достоверно, то через Сбербанк-онлайн произвести оплату за страхование ипотеки со счета или карты.

- При необходимости выбрать другой продукт и перейти к оформлению.

После останется перейти на сайт финансовой организации, внести данные, произвести оплату и получить полис.

Страхование имущества физических лиц

Подавляющее большинство граждан искренне считают, что процедура является только способом выкачивания денег, не более.

И такая мысль сидит в головах до тех пор, пока ЧП вдруг не происходит.

Тогда и всплывают проблемы – жилье и имущество в нем пострадало, а компенсировать убытки никто не стремится.

Один из вариантов – поход в суд. Но и там не дают гарантий того, что компенсация все-таки будет предоставлена.

В большинстве ситуаций страдают не только стены, но и все, находящееся в периметре: документы, мебель, одежда, бытовая техника, электроника, ковры, шторы.

Иногда сумма ущерба исчисляется сотнями тысяч рублей.

Гражданин может застраховать:

- квартиру;

- дом;

- конкретное помещение в доме или квартире;

- все имущество внутри жилья;

- определенные вещи в помещении.

Любой объект страхования должен быть детально описан в договоре.

Иначе страховщик может пойти на хитрость и не согласиться, что именно эта вещь или комната была застрахована.

Иногда к договору прикладывают фотографии, чтобы сомнений не было. Не все, но некоторые договорные бумаги допускают осмотр специалистом объекта страхования.

Не стоит отказываться от такой процедуры. Она влияет на снижение цены полиса и позволяет страхуемым лицам быть уверенными в том, что они сберегают то имущество, которое они имели ввиду.

От чего конкретно страховать жилье решает, конечно, сам потребитель.

Чаще всего имущество пытаются сберечь от:

- пожаров;

- затоплений;

- краж и разбоев;

- стихийных бедствий или военных действий.

Наиболее популярно страхование от возгораний и потопов

Причем не важно, кто считается виновным – владельцы жилья или их соседи

Это, кстати, еще один пункт на который стоит обратить внимание. Во многих договорах указано, что если квартиру затопили дети хозяина, то страховка не выплачивается. Во многих договорах указано, что если квартиру затопили дети хозяина, то страховка не выплачивается

Во многих договорах указано, что если квартиру затопили дети хозяина, то страховка не выплачивается.

Если гражданин не согласен с таким пунктом, нужно требовать его исключения из бумаги.

Необходимые документы для покупки страховки в ВТБ

просит предъявить следующие документы:

- Документы для удостоверения личности заемщиков и их копии;

- Медицинскую справку, свидетельствующую об отсутствии тяжелых заболеваний хронического типа;

- Справочные бумаги, характеризующие остаток долга по обязательным платежам (налоги, алименты);

- Бумаги, характеризующие объект недвижимости (выписки, свидетельство);

- Кредитный договор.

Не исключен вариант предоставления иных бумаг, когда число заемщиков увеличивается или их возраста не находится в стандартных пределах.

Онлайн заявка на ипотечное страхование

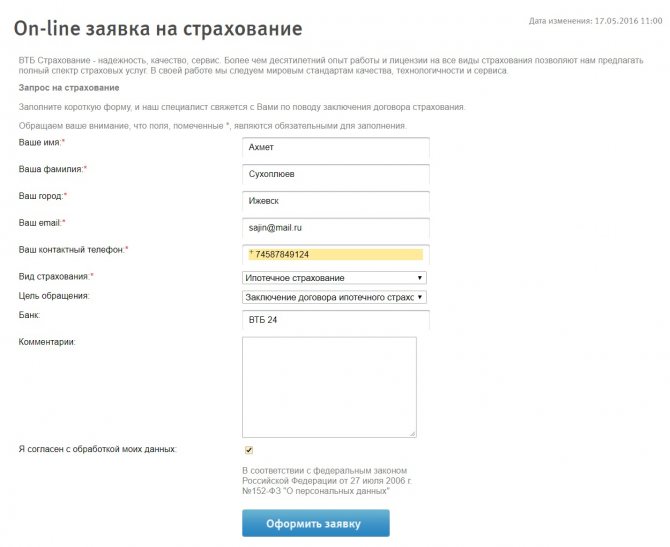

На официальном можно сайте оставить онлайн заявку для оформления ипотечной страховки в ВТБ, следуйте шагам:

2. В открывшемся окне нужно заполнить: имя, фамилию, город, электронную почту, номер телефона, вид и цель страхования, банк (ВТБ 24).

Оператор свяжется с вами в течении 30-90 минут (в зависимости от времени работы) и расскажет подробности оформления страхования ипотеки в ВТБ.

Поэтапный процесс приобретения страхового полиса

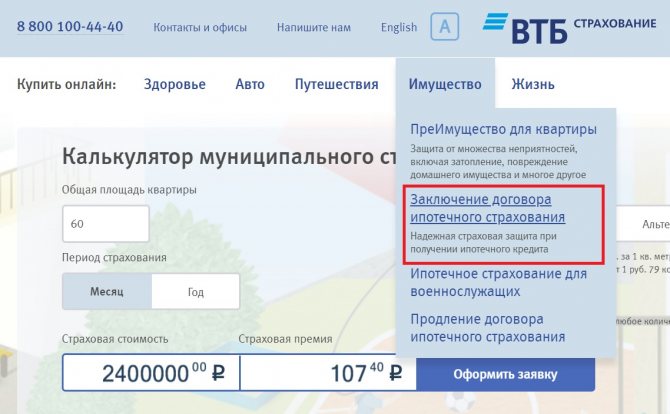

Первичным шагом на пути к покупке страхового документа является рассмотрения заявления, которое подается в электронном виде или при личном посещении отделения. Для отправки через интернет выполняются шаги:

1. На интернет-странице ВТБ страхование найти открыть раздел «Заключение договора ипотечного страхования» в блоке «Имущество»;

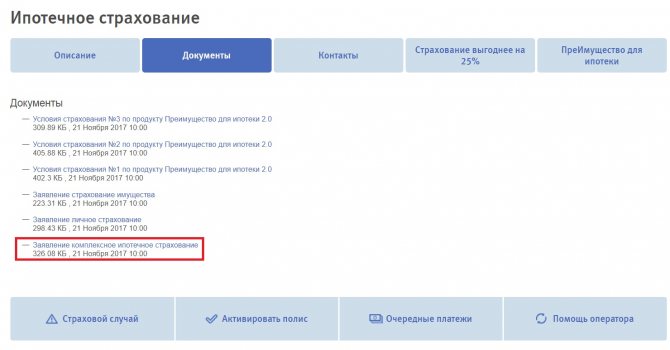

2. Кликнуть по пункту «Заявление» и скачать документ «Заявление комплексное ипотечное страхование»;

3. Загрузить бумаги на ПК (или распечатать) и вписать (напечатать) личные данные;

В процессе ознакомления сотрудник страховщика свяжется с клиентом и назначит встречу, оповестив о пакете необходимых документов. Прежде он запросит данные о собственности, чтобы осуществить процедуру подтверждения правдивости сделки при покупке недвижимости. Впоследствии производится оплата за полис.

Нюансы страховки

Особенности ипотечного страхования заключаются в том, что чаще всего отказаться от него заемщик не может. Некоторые банки предлагают возможность отказа от данного типа гарантий, однако условия по кредитному договору будут в разы жестче. В первую очередь это скажется на процентной ставке, которая будет повышена минимум на 1%.

Получение страховой выплаты в случае наступления страхового случая будет возможно только при правильном алгоритме действия заемщика. Для этого кредитуемое лицо при наступлении форс-мажора должно действовать следующим образом:

Вызвать или информировать соответствующие органы – если страховой случай связан с пожаром, необходимо вызвать пожарный надзор, при аварии или взрыве вызывается аварийная служба, если же имущество подверглось противоправным действиям со стороны третьих лиц, заемщик должен обратиться в полицию и т.д.

Сообщить страховщику в сроки, указанные в страховом договоре – обращение должно быть составлено в письменной форме с обязательным указанием обстоятельств и причин нанесения ущерба имуществу

Здесь очень важно успеть обратиться в конкретно оговоренные сроки.

Предоставить документы, устанавливающие право собственности – страховщику следует предоставить все имеющиеся у заемщика документы, определяющие его права на данный объект недвижимости.. После того как кредитуемое лицо обратилось в страховую компанию, последняя обязана отчислять банку денежные средства до окончания срока ипотечного займа

Однако существуют основания для отказа страхователю:

После того как кредитуемое лицо обратилось в страховую компанию, последняя обязана отчислять банку денежные средства до окончания срока ипотечного займа. Однако существуют основания для отказа страхователю:

- если будет доказано, что страхователь умышленно совершил действия, повлекшие ущерб для залогового имущества.

- недостоверная информация о причинах и обстоятельствах страхового случая,

- несвоевременное обращение в страховую компанию,

- неуплата обязательного страхового платежа.

Если заемщик считает, что отказ страховой компании не имеет законных оснований, он имеет право отстаивать свои интересы в суде.

Можно ли как-то сэкономить

При выборе любого варианта страхового договора можно воспользоваться полной программой или выбрать отдельные ее элементы. При покупке отдельных элементов вы платите намного меньше, нежели при подписании договора с включенной полной программой. В случае возникновения материальных убытков, выплаты со стороны страховой компании будут значительно ниже.

Рассмотрим данную ситуацию на конкретном примере. Вы подписали договор страхования от «затопления» соседями, забыв упомянуть о возможной неисправности собственной сантехники с соответствующими последствиями. Если потоп в квартире случится, например, из-за поломки трубы в вашей квартире, материальные убытки страховая компания возмещать не будет. Более того, вы будете нести полную материальную ответственность в случае причинения ущерба соседям.

Перед выбором типа договора и подписанием документов рекомендуется изучить возможность возникновения всех типов рисков. Если учитывать то, что страховая премия не превышает 1-1,5% всей суммы страховки, скидка даже нескольких десятых процентов имеет существенное значение

Обращайте внимание на то, что именно является причиной получения таких скидок. Зачастую это или франшиза (ужесточение условий договоренности), или экономия средств за счет приобретения оптового пакета страховых опций

Большинство страховых компаний, занимающихся предоставлением услуг страхования ремонта квартиры, имеют в своем штате специалиста, что специализируется на вопросах составления таких договоров. При обращении в страховую компанию вы можете воспользоваться консультацией такого специалиста для выбора оптимального страхового договора в конкретной ситуации.

Страховка ремонта квартиры – довольно распространенная услуга, предоставлением которой занимается большинство страховых компаний на территории нашего государства. Система страхования нашей страны во многом отвечает стандартам европейского качества, однако здесь имеется и большое количество недоработок. В ближайшем будущем планируется создание единой системы страхования, которая будет полностью автоматизированной. В ней будет информация обо всех страховых компаниях, услугах, которые они предоставляют, а также реальной их стоимости. Это упростит выбор компании, а также сведет случаи мошенничества к минимуму.