Пошаговая инструкция, как уменьшить срок ипотеки в сбербанке в 2020 году максимально быстро и выгодно

Содержание:

- Общие рекомендации

- Варианты внесения досрочного платежа по ипотеке Сбербанка

- Формула для расчёта выплат

- Можно ли сократить срок ипотеки в Сбербанке

- Решили, стоит ли брать ипотеку

- Выгоды при возвращении долга досрочно

- Досрочное погашение через СберБанк-онлайн

- Условия досрочного погашения

- Досрочное погашение ипотеки в СберБанке в 2021 году

- Условия досрочного погашения в Сбербанке

- Как выгоднее гасить?

- Условия досрочного погашения

Общие рекомендации

Выбирать, как лучше распорядиться дополнительными средствами в семейном бюджете, следует исходя из:

- семейной ситуации;

- уровня инфляции в стране;

- процентной ставки по депозитным вкладам физических лиц;

- системы оплаты ипотеки (дифференцированная или аннуитетная).

Стремление быстрее оплатить кредит часто диктуется не финансовыми расчетами, а желанием уменьшить психологическое давление ипотеки на семейный бюджет. Если после оплаты части ипотечного кредита члены семьи будут питаться неполноценно, отказываться от проведения семейных праздников, редко отдыхать, то следует отказаться от этой идеи.

Как выгоднее при высокой инфляции использовать появившиеся в семье дополнительные деньги? Ответ однозначный: не спешить. Есть различные способы получить максимальную выгоду из высокой инфляции:

- покупать товары, обустраивать квартиру;

- купить валюту и открыть валютный депозитный счет.

При низкой инфляции возможна ситуация, когда денежные средства на накопительном счете (депозитном) приносят больше дохода, чем предполагаемая экономия после частичного погашения ипотечного кредита. Большие ставки по депозитам с капитализацией всегда выше суммы процентов по ипотеке.

Использование Сбербанком аннуитетной системы платежей за ипотеку делает не слишком привлекательной частичную оплату – экономия столь мала, что специалисты не рекомендуют ее проводить. Еще одна причина, по которой не следует торопиться, – участие в различных программах государственной поддержки ипотечного кредитования.

Варианты внесения досрочного платежа по ипотеке Сбербанка

Современные интернет-технологии значительно облегчают жизнь человеку. Чтобы пополнить счет для полного или частичного погашения кредита, есть следующие способы:

- Прийти в отделение Сбербанка, предъявить документы и внести сумму через кассу.

- Написать заявление в отделении и внести деньги через банкомат.

- Отправить заявление на досрочное погашение через Сбербанк Онлайн не выходя из дома.

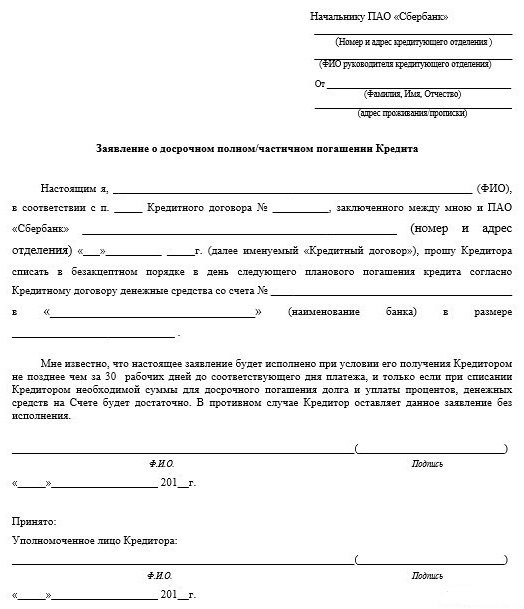

Как правильно написать заявление в отделении Сбербанка

Законодательно установлено, что уведомлять кредитора о намерении преждевременно погасить кредит, нужно за 30 дней. Иногда по внутреннему распорядку банка это можно сделать и за 5 дней. Более точную информацию можно получить в Сбербанке по телефону горячей линии.

Бланк заявления можно взять у сотрудников банка или скачать в интернете. При заполнении указываются следующие данные:

- Личная информация.

- Номер ипотечного договора.

- Сумма, которую клиент желает внести.

- Дата предположительного внесения денег.

- Номер счета, с которого поступят средства.

Важно! При полном досрочном погашении нужно в свободной форме изложить причину ваших действий.

При написании заявления важно учитывать день недели и праздничные дни. Если ваш запрос обработают на день позже, сумма к уплате уже возрастет

Как досрочно погашать ипотеку через Сбербанк Онлайн

В режиме онлайн можно закрыть кредит как частично, так и полностью. Такой способ погашения имеет свои нюансы:

- Заявление формируется автоматически и отправляется в банк.

- Нужно быть аккуратным с датами, так как сроки обработки банком заявления точно неизвестны.

- При полном погашении обязательно нужно уточнить сумму оставшегося долга.

- На счету списания своевременно должна находиться указанная сумма. Если ее не будет, процедура будет отменена.

- При частичном погашении по электронной почте поступит новый график платежей.

Погашать кредит через Сбербанк Онлайн выгодно при частичных досрочных платежах, чтобы не посещать отделение банка и не тратить свое время. При полном досрочном погашении ипотеки в Сбербанке целесообразно будет явиться лично в банк и урегулировать вопрос, чтобы потом не столкнуться с неожиданными последствиями.

Алгоритм действий:

- Авторизуйтесь в личном кабинете.

- Выберите кредит и во вкладке «Операции по кредиту» и нажмите «Частично погасить кредит» или «Полностью погасить кредит».

- Заполните параметры: счет списания, сумма, дата.

- Нажмите «Оформить заявку». Действие нужно будет подтвердить введением одноразового пароля, который поступит на зарегистрированный номер телефона.

Оплачена ли сумма, можно посмотреть во вкладке «История досрочных погашений».

При полном погашении кредита сумма долга рассчитывается на текущий момент отправления заявки, а не на дату погашения. Разницу начисленных процентов можно высчитать самостоятельно или узнать сумму предполагаемого долга по займу на дату предполагаемого списания денежных средств.

Отправить заявку можно только в рабочий день. Самая ближайшая дата предполагаемого списания средств – следующий рабочий день. Если вы отправите заявку в пятницу, средства будут списаны только в понедельник. Не забывайте учитывать и праздничные дни.

Формула для расчёта выплат

Формула для расчета аннуитетных платежей выглядит следующим образом:

х = S * (Р /1-(1+Р)-N), где:

- х – это сумма ежемесячного платежа;

- S – сумма займа;

- N— период кредитования;

- Р – месячная процентная ставка (годовая процентная ставка делится на 12 месяцев).

В таблице EXCEL есть функция расчета аннуитетных платежей ПЛТ. Расчет можно произвести по формуле:

=ПЛТ(Р;N;S)

В установленный срок

Ипотечный кредит в размере 1000000 рублей на 15 лет под процентную ставку 12% годовых. Расчет кредита без досрочного погашения:

Р=12%/12 мес=0,01 N=15лет*12 мес=180 мес. х=1000000*(0,01/1-(1+0,01)^-180).

После всех вычислений получается, что ежемесячный платеж равен 12001,68 руб. Переплата за весь срок кредита составит 1160302,40 рублей.

Формула для расчета аннуитетных платежей подходит и для расчета выплат после досрочного погашения, единственным условием для этого является – расчет суммы остатка долга. Остаток долга после каждого ежемесячного платежа будет уменьшаться. Чтобы определить остаток по ипотеке, необходимо знать размер начисляемых процентов ежемесячно.

Проценты вычисляются по формуле:

Tn = SnxT/12, где:

- Tn – начисленные проценты;

- Sn – остаток долга;

- Т – годовая процентная ставка.

В случае из примера первый платеж по процентам составит: 1000000*12%/12= 10000 руб. Теперь можно вычислить первый платеж в счет погашения ипотеки:12001,68-10000=2001,68 руб. Исходя из выше перечисленных расчетов, можно определить остаток суммы долга: 1000000-2001,68=997998,32 И так последовательно каждый месяц.

| Месяц | Общий платеж | Выплата % | Тело кредита | Остаток долга |

| Январь 2019 | -12001,68 ₽ | 10000 | -2001,68 ₽ | 997998,32 ₽ |

| Февраль 2019 | -12001,68 ₽ | 9979,98 ₽ | -2021,70 ₽ | 995976,62 ₽ |

| Март 2019 | -12001,68 ₽ | 9959,77 ₽ | -2041,91 ₽ | 993934,71 ₽ |

| Апрель 2019 | -12001,68 ₽ | 9939,35 ₽ | -2062,33 ₽ | 991872,37 ₽ |

| Май 2019 | -12001,68 ₽ | 9918,72 ₽ | -2082,96 ₽ | 989789,42 ₽ |

Для удобства можно составить таблицу в EXCEL или воспользоваться кредитным калькулятором.

Раньше срока

Если в марте 2019 внести досрочный платеж в размере 50000 рублей, то платежи изменятся следующим образом:

| Месяц | Общий платеж | Выплата % | Тело кредита | Остаток долга |

| Январь 2019 | -12001,68 ₽ | 10000 | -2001,68 ₽ | 997998,32 ₽ |

| Февраль 2019 | -12001,68 ₽ | 9979,98 ₽ | -2021,70 ₽ | 995976,62 ₽ |

| Март 2019 | -12001,68 ₽ | 9959,77 ₽ | -2041,91 ₽ | 993934,71 ₽ |

| Март 2019 | -50000,00 ₽ | 943934,71 ₽ | ||

| Апрель 2019 | -12001,68 ₽ | 9 439,35 ₽ | -2562,33 ₽ | 941372,37 ₽ |

| Май 2019 | -12001,68 ₽ | 9413,72 ₽ | -2587,96 ₽ | 938784,42 ₽ |

Таким образом, сделав всего один раз досрочный платеж, заемщик экономит на переплате 261824,33 рубля, а на уплаченных процентах 211824,33 рубля, и сокращает срок ипотеки на 21 месяц, больше чем на 1,5 года. Но если заемщик решит уменьшить ежемесячный платеж, то тогда картина будет выглядеть следующим образом:

| Месяц | Общий платеж | Выплата % | Тело кредита | Остаток долга |

| Январь 2019 | -12001,68 ₽ | 10000 | -2001,68 ₽ | 997998,32 ₽ |

| Февраль 2019 | -12001,68 ₽ | 9979,98 ₽ | -2021,70 ₽ | 995976,62 ₽ |

| Март 2019 | -12001,68 ₽ | 9959,77 ₽ | -2041,91 ₽ | 993934,71 ₽ |

| Март 2019 | -50000,00 ₽ | 943934,71 ₽ | ||

| Апрель 2019 | -11397,93 ₽ | 9439,35 ₽ | -1958,59 ₽ | 941976,12 ₽ |

| Май 2019 | -11397,93 ₽ | 9419,72 ₽ | -1978,17 ₽ | 939997,95 ₽ |

В данном случае платеж уменьшится не намного, срок кредита сохранится, а экономия на процентах составит лишь 56863,03 рубля.

На приведенных выше примерах можно сделать вывод, что уменьшать срок ипотеки при досрочном погашении гораздо выгоднее. Заемщик в данном случае убивает двух зайцев: экономит на выплате процентов и сокращает срок выплат. Делать выплату при досрочном погашении лучше в тот же день, что и по графику кредитного договора. Тогда сначала спишутся проценты, потом сумма в счет погашения по графику и уж потом сумма досрочного погашения, которая уменьшит основной долг.

Досрочное погашение лучше вносить в начале срока ипотечного кредита, т.к. при аннуитетных платежах максимальный размер процентов начисляется в первые годы.

Можно ли сократить срок ипотеки в Сбербанке

Любой заемщик, оформивший ипотечный займ, стремится быстрее рассчитаться с кредитором и уменьшить сумму переплаты. Клиенты с нестабильными доходами и высокой кредитной нагрузкой, наоборот, подают заявку на увеличение срока кредита и, соответственно, снижение текущего платежа. Большинство же заемщиков интересуется, можно ли изменить срок ипотеки в Сбербанке в сторону уменьшения уже после заключения кредитного договора?

В Сбербанке, с недавнего времени, стало возможно сократить не только сумму ежемесячного платежа при досрочном погашении ипотеки, но и срок.

Действующее законодательство разрешает досрочное погашение задолженности в любой период после заключения кредитного договора с банком без каких-либо штрафов и дополнительных платежей. Вполне логично, что для Сбербанка досрочный расчет крайне невыгоден, так как он недополучит свои проценты. Однако по закону отказать клиенту в его стремлении погасить долг или его часть раньше обозначенного срока кредитор не имеет права.

Внести сумму, величина которой должна быть больше суммы ежемесячного платежа в утвержденном графике оплаты, можно по заранее составленному заявлению на имя руководства банка. Документ может быть подан только в режиме оффлайн (как правило, в отделении, в котором оформлялся займ), если вы планируете сокращать срок ипотеки и возможно онлайн, если вы желаете снизить ежемесячный платеж.

Особенности досрочной оплаты в Сбербанке:

- заявление принимается в срок не позднее 1 рабочего дня до наступления срока очередной оплаты;

- деньги списываются в день оплаты по графику;

- проценты начисляются за дни фактического пользования кредитом;

- заявление составляется и подписывается лично заемщиком (никакие устные договоренности не действуют).

По запросу заемщика банк обязан предоставить новый график платежей по кредитному договору с учетом внесенных в досрочном порядке платежей.

Рассмотрим, можно ли сократить срок ипотеки в Сбербанке для аннуитетных и дифференцированных платежей, а также в случае использования маткапитала.

При аннуитетном платеже

Аннуитетная схема предусматривает погашение долга равными частями в течение всего срока кредитования. Так как в первой половине срока основную часть платежа составляют проценты банку при меньшинстве тела кредита, то досрочное погашение будет выгодно и актуально только до середины этого срока.

Специалисты рекомендуют досрочно рассчитываться в данном случае в первый год после заключения договора. Далее это может стать убыточным делом. В любом случае, следует произвести необходимые расчеты и определить потенциальную выгоду.

Имеется возможность оставить заявку на досрочный расчет через Сбербанк.Онлайн. Для этого на спецвкладке «Досрочное погашение» в личном кабинете клиенту необходимо нажать кнопку «Частично погасить кредит» и указать счет списания, счет и дату зачисления обозначенной суммы. Оформленная заявка будет автоматически отправлена в банк, а деньги списаны в указанную дату.

При дифференцированном платеже

Такая схема, напротив, предусматривает постепенное снижение суммы ежемесячной оплаты. При досрочном погашении система будет автоматически пересчитывать оставшийся долг по ипотеке Сбербанка и, соответственно, начисленные проценты.

Дифференцированная оплата в этом вопросе будут выгоднее, чем аннуитетная. Однако в Сбербанке все ипотечные кредиты сегодня оформляются только с применением равных платежей.

При гашении материнским капиталом

Владельцы сертификата на материнский капитал имеют возможность погасить свой долг по ипотеке Сбербанка с помощью имеющейся суммы госпомощи. Все вопросы по распоряжению данной мерой государственной поддержки решаются путем согласования с Пенсионным фондом России.

Для того, чтобы воспользоваться маткапиталом, клиент изначально заказывает в Сбербанке официальную справку о состоянии текущей ссудной задолженности и наименовании реквизитов ипотечного договора, которая затем предъявляется в Пенсионный фонд.

Одновременно с этим заемщик обращается в ПФР с заявлением о перечислении располагаемой суммы капитала в счет погашения ипотеки в Сбербанке и предоставляет требуемый пакет документов (под расписку специалиста).

При положительном исходе дела необходимая сумма будет зачислена на ссудный счет клиента в Сбербанке безналичным способом. Остаток долга при этом будет пересчитан в пользу заемщика.

Дополнительно можно запросить в Сбербанке выписку по счету или справку, подтверждающую получение денег от ПФ РФ.

Решили, стоит ли брать ипотеку

Многие негативно настроены по отношению к ипотеке и считают, что проще копить или жить всю жизнь на съёмной квартире, лишь бы не попадать «в рабство к банку». Разумеется, здесь каждый делает свой выбор. Но хорошо, когда он основан на вычислениях и подкрепляется здравым смыслом, а не просто беспочвенной ненавистью к кредитным продуктам.

Для нас ипотека стала наиболее выгодной стратегией. Это было понятно до покупки квартиры и стало ещё более очевидно после. Вот несколько соображений:

- Перед покупкой мы почти три года снимали квартиру за 22 тысячи рублей в месяц и успели отдать 748 тысяч. Обязательный ежемесячный платёж при ипотеке был практически таким же, значит, мы ничего не теряли.

- Мы могли бы продолжать жить на съёмной квартире, а деньги первоначального взноса положить на депозит. В итоге сумму, за которую мы купили жильё, мы бы собрали только через пять лет. Правда, практически нет шансов на то, что потом мы бы нашли аналогичную квартиру за такие деньги.

- Мотивация экономить и копить без ипотеки была бы гораздо ниже. Одно дело, когда ты отдаёшь долги, и другое — когда откладываешь на будущее. Возможно, это не про вас, но у нас сработало отлично.

- В плане квартирного вопроса ипотека очень повысила наше качество жизни. За 22 тысячи рублей мы снимали жильё на окраине, хоть и близко к метро. У спальных районов есть свои плюсы, но для нас это был не лучший вариант. С тем же платежом в виде ипотеки мы поселились в центре. Все любимые места, заведения, учреждения в шаговой доступности. Практически не тратишь время на дорогу, а если тратишь, то прогуливаешься, а не висишь на поручне в метро.

Так что для нас решение было очевидным.

Если вы раздумываете, брать ли ипотеку, учитывайте все факторы, а не только материальные. Может, вы прекрасно живёте в съёмной комнате недалеко от работы, а в ипотеку сможете себе позволить однушку, но на окраине, и аргумент «зато своя» для вас — пустой звук. Как покупка жилья повлияет на ваше качество жизни? Защитит от проблем или, наоборот, создаст новые? Это важные вопросы, на которые необходимо ответить.

Выгоды при возвращении долга досрочно

Не все заёмщики правильно ориентируются в схемах платежей. А так как в основном сегодня используют аннуитетный график, по которому основная переплата по ипотеке получается в первые годы, многие думают, что досрочно гасить лучше во второй половине срока, иначе деньги уйдут на проценты. В действительности дело обстоит с точностью до наоборот: дополнительный платёж погашает именно «тело» кредита.

Смотрите на эту же тему: Можно ли взять ипотеку на покупку земельного участка? Банки, дающие ипотеку на покупку земли в году

Увидеть выгоду после внесения солидного платежа можно на примере. В ипотеку приобреталось жильё стоимостью 2 млн. руб. Авансовый платёж составил 400 тысяч руб., кредит от банка клиент получил в размере 1600 тысяч руб. на 14 лет при ставке 10% в год. Регулярный платёж по договору составил 17,73 тысяч руб. Все расчёты доступны на ипотечном калькуляторе официального сайта.

Без дополнительных взносов клиенту придется вернуть банку 2978,85 тысяч руб., из которых 1378,85 тысяч руб. уйдет на выплату по процентам, а 1600 тысяч руб. – непосредственно на «тело» кредита.

Рассмотрим оба графика погашения жилищного кредита:

- Дополнительный взнос 700 тыс. руб. на 8-й месяц действия договора (ипотека на 14*12= 168 мес.). Регулярный взнос сократится до 9,79 тыс. руб., а банку клиент возвращает 2408,91 тыс. руб., из них 808,91 тыс. руб. – это процентная переплата.

- Дополнительный взнос 700 тыс. руб. на 109-й месяц действия договора. Постоянный взнос сократится до 2,66 тыс. руб. Кредитору заёмщик за время действия кредитного договора выплатит 2789,87 тыс. руб. и из них 1189,87 тыс. руб. – проценты.

Экономия на переплате больше в первом случае, когда частичное дополнительное погашение происходит в первой половине действия договора. Это логично, ведь проценты насчитывались на меньшую сумму оставшейся части долга. Чем раньше вносят дополнительный платёж, тем меньше переплата банку при аннуитетном графике. Никто не призывает отдавать всё заработанное, ограничивая себя во всём.

Спланировать расходы помогут некоторые рекомендации:

- Неразумная продолжительная экономия на еде, полноценном отдыхе и других потребностях может серьёзно подорвать здоровье и повлиять на трудоспособность заёмщика.

- Откладывать удобно небольшие суммы, которые остаются после всех обязательных платежей. Накопленную за полгода сумму можно и на дополнительный платёж отдать.

- Регулярные платежи значительно уменьшаются только после внесения крупной суммы – сертификата от материнского капитала, субсидии по программам господдержки незащищённых граждан, дополнительной премии или продажи своих активов.

Если темпы инфляции растут вместе с проиндексированной зарплатой, лучше не торопиться с досрочным погашением, а временно вложить свободные средства в покупку валюты, бизнес, паевой фонд, депозит под хороший процент, даже в свое образование (если оно гарантирует прибавку к зарплате). Такая экономическая ситуация обесценит ипотеку сама. Но если сумма инвестиций для вас солидная, проконсультируйтесь предварительно с юристом.

Досрочное погашение через СберБанк-онлайн

Ключевым моментом в оплате жилищного займа через систему онлайн-банкинга остается сверка данных. Заемщикам необходимо внимательно изучить реквизиты, а также получить данные по точной сумме для закрытия у представителя лично либо телефонным звонком. Онлайн-инструкция поможет разобраться с правильным перечислением средств со сберегательного или текущего счета.

Расчет платежа

Специальная расчетная форма в личном кабинете СберБанка-онлайн позволит получить новый график взносов, если инициировано частичная досрочная выплата для сокращения сроков кредитования или с целью уменьшения ежемесячных платежей.

Изучая способы погашения ипотеки СберБанка полностью, заемщики должны помнить об обязательном подтверждении закрытия кредитного договора, получить которое можно в виде справки лично в банке или через интернет-систему СберБанка.

Заявление

Перед подачей документа держатель ипотеки вносит средства на счет, откуда будет происходить списание в счет долга по кредиту после рассмотрения. Заявление на досрочное погашение подается в СберБанк заранее в письменном виде (с личным присутствием в представительстве финансового учреждения) или отправить электронной формой на портале СберБанка и получить такой документ:

Важно! СберБанк не ограничивает количество досрочных платежей по ипотеке в любом размере – заемщик может оплачивать в течение месяца несколько взносов суммами, комфортными для его финансовой ситуации.

Внесение платежа

Новшество популярного финансового учреждения – частично досрочное погашение или полная оплата ипотеки осуществляются только безналичным расчетом. Ранее заемщики могли вносить суммы от 15 тыс. руб. в кассе любых финансовых организаций, сегодня доступны такие формы внесения средств:

- на указанный в ипотечном договоре расчетный счет через терминал самообслуживания;

- переводом между банковскими счетами (СберБанка или с карты стороннего банка);

- с использованием личного кабинета в онлайн-сервисе;

- в кассе СберБанка.

Внимание: дополнительно потребуется подписание составленного после зачисления средств нового графика ежемесячных взносов либо получить письменное подтверждение о закрытии ипотеки.

Итоги

Процедура досрочного закрытия или частичной досрочной выплаты ипотеки – возможность существенно сэкономить на начислении процентов и освободить собственное имущество от обременения. Когда ипотечный долг полностью выплачен, заемщикам рекомендуется проверить ипотечный счет на факт отсутствия долга.

Далее:

- клиент закрывает срочный счет (при условии открытия в момент подписания договора по ипотеке) в СберБанке, получает на руки справку об отсутствии задолженности;

- органам регистрации подается (в Росреестр) подается закладная, банковская справка, квитанция об оплате государственной пошлины для снятия обременения с недвижимости;

- в течение пяти рабочих дней Росреестр выдает документ об аннулировании закладной;

- заемщик обращается в страховую компанию для получения возмещения страховой премии по ипотеке.

Важно! Во избежание неприятностей в отношении залогового имущества храните справку о закрытии ипотеки в СберБанке в течение 3 лет. Не исключена техническая ошибка или неправомерные действия сотрудников при изъятии недвижимого объекта из базы залога банка

Документ будет доказательством вашей правоты в судебном разбирательстве.

Условия досрочного погашения

В договоре должны быть подробно описаны условия, по которым долг может быть выплачен досрочно. По закону клиент обязан обратиться с письменным заявлением в офис банка за 30 дней до внесения платежа. В заявлении необходимо указать намерение погасить долг полностью или же внести часть средств в счет основного долга.

Сроки досрочного погашения ипотеки

Ранее банки устанавливали сроки, раньше которых кредит закрыть было невозможно. Но в 2011 году был принят закон, запрещающий банкам ставить какие-либо условия, которые могут препятствовать преждевременной оплате долга. Теперь любой заемщик может вернуть весь долг или его часть даже в день выдачи.

Оплата может быть произведена как в первой половине срока выплат, так и ближе к его завершению:

- Выгоднее всего вносить средства для досрочного погашения долга в первой половине срока кредитования. Банки намеренно рассчитывают суммы ежемесячных платежей таким образом, чтобы первым делом клиент выплачивал начисленные проценты.

- Ближе к окончанию срока действия кредита в ежемесячном платеже сумма основного долга становится больше, а процент за использование заемных средств – меньше.

Например, если из 5 лет человек регулярно вносил платежи на протяжении 4 лет, тогда процент за весь срок кредитования он уже практически оплатил, из-за чего досрочный платеж принесет минимум выгоды.

Каков минимальный размер оплаты

Если заемщик планирует внести крупную сумму в счет основного долга (произвести частичное закрытие кредита), тогда ему следует учесть, что руководством банка разрешено вносить средства без ограничения в их размерах. Если раньше эту операцию могли выполнить только те граждане, которые имели в наличии 15 тыс. рублей и более, то сегодня можно увеличить платеж даже на 100 рублей.

Перерасчет процентов

Перерасчет кредита выполняется только в том случае, если эта возможность указана в договоре. Сегодня все кредиты можно погасить досрочно с перерасчетом процентов. Если клиент оформляет частичную оплату в офисе, то для него распечатают дополнительный график оплаты. При досрочном внесении денежных сбережений через сервиса дистанционного обслуживания новый график автоматически отображается в личном кабинете пользователя.

Проценты за использование заемных средств пересчитываются не всегда. Это должно быть указано в договоре. Если возможность перерасчета указана, тогда уже оплаченный, но не использованный процент будет перечислен в счет основного долга, благодаря чему платить придется меньше.

Досрочное погашение ипотеки в СберБанке в 2021 году

Чтобы правильно закрыть ипотеку в СберБанке досрочно, необходимо определиться с видом графика выплаты долга: дифференцированными или аннуитетными платежами. В первом случае экономия заемщика будет ощутимой: начисленные за год проценты разнесены равномерно по всем платежам, что провоцирует пересчет при частичном или полном досрочном закрытии жилищного займа. Аннуитетная схема предполагает погашение процентов в первый год пользования займом, на тело кредита относится лишь небольшая часть ежемесячного взноса. Здесь экономия будет минимальной.

Пример: клиент А подписывает договор на сумму 1,25 млн руб. под 11,6% сроком 10 лет. Оплачивая три года ипотеку согласно графику, решает внести дополнительную сумму в размере 200 тыс. руб. Представленная таблица показывает очевидные выгоды частичной досрочной выплаты при разных схемах погашения:

| Тип выплаты ипотеки | Ежемесячный взнос до частичного погашения | Платеж после внесения 200 тыс. руб. | Финансовые выгоды |

| Аннуитетные платежи | 17 646 руб. | 14 163 руб. | 93 355 руб. |

| Дифференцированная схема | 18 295 руб. | 14 685 руб. | 82 239 руб. |

При обеих схемам полное досрочное погашение ипотеки СберБанка обладает следующими преимуществами:

- снижение финансовой нагрузки на семейный бюджет;

- уменьшение рисков невыплаты долга в последующие месяцы в связи с неблагоприятной финансовой ситуацией;

- высвобождение недвижимого объекта от залога;

- свободное пользование денежными средствами, сэкономленными на пересчете процентов и сокращении сроков кредитования.

Важно! Правила досрочного закрытия ипотеки СберБанка предусматривают предварительную подачу заявления в представительство или филиал финансового учреждения о желании закрытия кредитного договора на жилье.

Заемщику необходимо внимательно изучить условия досрочного закрытия долга – если расчетный период в текущем месяце уже прошел, платеж в 4 из 5 случаев зачисляется с вычетом обязательного взноса следующего месяца. Эксперты рекомендуют полностью закрывать ипотеку в первых числах месяца до расчетной даты только по предварительному согласованию с финансовым учреждением (заявление подается за месяц до внесения суммы для закрытия).

Условия досрочного погашения в Сбербанке

Банк выдвигает следующие условия досрочного погашения кредита:

- заемщик должен оформить заявление на досрочное погашение как минимум за 1 день до даты планового списания средств. Плановая дата всегда указана в графике платежей;

- на счете клиента на дату списания платежа должно быть достаточно средств, как для досрочного погашения, так и для списания планового платежа. В противном случае банк будет вынужден отменить заявление клиента;

- менять схему начисления процентов нельзя, то есть клиент не может заявлением изменить аннуитетные платежи на дифференцированные;

- при каждом досрочном погашении будет уменьшаться сумма основного долга. Проценты при этом пересчитываются с учетом уменьшения суммы долга и платеж, соответственно, сокращается, но срок кредита остается неизменным;

- ограничений по периоду досрочного погашения нет. Клиент имеет право погасить кредит даже через месяц после его оформления;

- внести средства на счет клиент может несколькими способами: обратившись в отделение банка; внести через банкомат; перевести с карты другого банка по реквизитам;

- после того как сотрудник банк примет заявление, он предоставит клиенту новый график платежей уже с учетом внесенных досрочно сумм;

- у клиента нет ограничений по периодичности досрочных погашений, то есть он может вносить большую сумму и писать заявление даже каждый месяц.

Частичное досрочное погашение

Ранее в Сбербанке действовали правила, по которым клиент мог внести досрочный платеж только от 16 тыс.рублей и только по истечении 3-х месяцев с даты выдачи кредита. По действующим условиям все ограничения сняты.

Для частичного досрочного погашения необходимо:

- Убедиться в наличии на счете необходимой суммы. Необходимо убедиться в том, что средств на счете будет достаточно и для частички и для очередного платежа. В противном случае заявление клиента на досрочное погашение исполнено не будет.

- Оформить заявление на частичное погашение или заказать ее в личном кабинете клиента Сбербанк Онлайн.

- Получить в отделении банка новый график платежей и убедиться в том, что досрочное погашение в графике отразилось.

В то же время, частичка дает возможность хоть сколько-нибудь сэкономить на процентах. Чем раньше клиент начнет вносить досрочки, тем больше будет выгода. Приятным бонусом здесь будет и то, что сокращение суммы долга будет положительно влиять на сумму страховки по кредиту: чем меньше сумма долговых обязательств, тем меньше сумма страховой премии.

Полное досрочное погашение

Если клиент хочет закрыть кредит полностью, то ему необходимо с еще большей ответственностью отнестись к вопросу. Полное погашение задолженности снимает с заемщика все обязательства и можно будет с жилья снять обременение в виде залога.

Первым делом необходимо узнать сумму задолженности на планируемую дату досрочного погашения

Здесь важно понимать, что даже если останется долг в размере 1 копейки, кредит не закроется, а это повлечет негативные последствия в будущем. Кроме того, если клиент внесет в итоге платеж на хотя бы один день позже, то сумма задолженности будет уже другая

Затем клиент вносит необходимую сумму на счет и оформляет у специалиста заявление на досрочное погашение ипотеки. Здесь же специалисты подскажут, когда можно будет подойти за справкой о полном погашении задолженности и забрать закладную.

С закладной клиент обращается в отделение Росреестра и снимает обременение с недвижимости.

Как выгоднее гасить?

Кредитные брокеры из «Роял Финанс» рекомендуют своим клиентам досрочно осуществлять погашение всего долга по ипотеке или его части в первой половине срока кредитования: так выгоднее закрывать займ в «Сбербанке» и других финансово-кредитных учреждениях. Система расчета выплат по ипотечному кредиту в банковских организациях работает таким образом, что в первой половине срока большую часть выплат составляют проценты, а ближе к концу — увеличивается доля основного долга. Следовательно, прежде чем начинать процедуру досрочного погашения, необходимо проконсультироваться со специалистами в области ипотечного кредитования, которые помогут оценить целесообразность такого решения. Как правило, если срок ипотеки подходит к концу, досрочный платеж делать нерационально. Выгода от досрочного закрытия ипотеки непосредственно зависит от типа платежей и графика выплат:

- Если ипотечный кредит покрывается дифференцированными платежами, проценты равномерно распределяются в течение всего срока кредитования. В этом случае рентабельность погашения в равной степени высока на любом этапе кредитного периода. Если вносить крупные суммы досрочно, проценты и последующие платежи будут закономерно уменьшаться. Следовательно, чем больше средств получит финучреждение по кредиту, тем меньше будет начисляемый процент и срок платежей.

- При аннуитетных платежах в «Сбербанке», согласно условиям досрочного погашения ипотеки, имеет смысл осуществлять полное покрытие займа, поскольку по правилам банка, проценты погашаются в начале периода кредитования, а объем ежемесячных платежей фиксирован. Все это затрудняет расчет финансовой эффективности погашения раньше срока, в особенности если период кредитования близится к концу. Во второй половине срока действия кредитного договора платежи покрывают основной долг, а львиная доля процентов к этому времени уже выплачена, потому выгода для заемщиков незначительная.

Для досрочного погашения аннуитетных займов выбирают один из двух алгоритмов:

- Кредитный период сокращают, сохраняя размер ежемесячных выплат. В связи с сокращением периода кредитования, уменьшается объем погашения процентов по ипотеке в «Сбербанке».

- Уменьшают размер ежемесячных платежей, сохраняя срок кредитования. Это наименее выгодный для заемщиков вариант, однако он наиболее популярен среди россиян, поскольку позволяет снизить регулярную финансовую нагрузку на бюджет, связанную с ежемесячными платежами.

Тем, у кого остались вопросы или сомнения, стоит связаться с консультантами компании «Роял Финанс»: кредитные брокеры дадут исчерпывающие ответы, помогут с оформлением заявления и выбором оптимальной схемы погашения займа.

- Помощь в получении ипотеки в Сбербанке

- Сбербанк отказал в ипотеке — что делать дальше?

- Ипотека без подтверждения дохода в Сбербанке

- Ипотека для самозанятых в Сбербанке

- Ипотека в Сбербанке для иностранных граждан

- Ипотека в декрете в Сбербанке

- Помощь в получении кредита в Сбербанке

- Вероятность одобрения ипотеки

- Снижение процентной ставки

- Рефинансирование ипотеки в Сбербанке

- Заявка на ипотеку в Сбербанке

- Как узнать дадут ли ипотеку в Cбербанке и сколько?

- Как взять ипотечные каникулы в Сбербанке?

- Сбербанк: ипотека с детьми

- Ипотека с ребенком-инвалидом

- Расчет ипотеки: калькулятор Сбербанка

- Сбербанк: кредитный калькулятор

Условия досрочного погашения

Такое погашение не требует изменения текста договора. Более того, условия досрочного кредитного погашения прописываются в нем изначально. Также отсутствует необходимость в уплате каких-либо штрафов и неустоек. Это законное право каждого гражданина.

Причем частичное погашение предполагает внесение суммы любого размера. Здесь опять же произошло смягчение договорных условий. Если ранее человек не мог вносить суммы менее 15000 руб., то на данный момент возможно совершение платежа, превышающего сумму по договору даже на 100 руб.

Для внесения денег нет надобности дожидаться определенного оплатного срока. Необходимость избегать просрочек действительно имеется. Но до официальной даты внесения средств можно переводить на соответствующие реквизиты и параметры запроса любую сумму. Делать это разрешается хоть ежедневно.

Любое погашение выполняется следующими способами:

- самостоятельное внесение вкладов онлайн в личном кабинете (онлайн-сервисы электронного банкинга);

- через терминалы самообслуживания отделений и банкоматы, расположенные отдельно (при помощи накопительных и кредитных карт);

- в кассе банка через кассира.

Постоянный перевод ежемесячного платежа в нужном объеме (и превышающем договорную цифру) можно осуществлять и иными способами при оформлении поручений:

- через бухгалтерию предприятия-работодателя путем отчисления части зарплаты;

- при помощи автоматического списания средств с карты или неспециализированного счета.

Сделав частично досрочное погашение, необходимо получить скорректированный график платежей в отделении. Сотрудники должны ответить о ежемесячном платеже в его новом размере после осуществления процедуры пересчета. В случае досрочного и полного погашения требуется удостовериться во внесении корректной денежной суммы.

Наличие даже минимальной неоплаченной цифры по кредиту не позволит закрыть его. Более того, последует дальнейшее начисление процентов. Чтобы избежать этого, следует опять же обратиться к банковским служащим за справочной информацией, которая будет подтверждена документально.