Процедура банкротства физического лица в 2020 году: пошаговая инструкция

Содержание:

- Сколько стоит банкротство физических лиц

- Наши услуги и цены

- Популярные статьи

- Этапы банкротства физ.лица

- Этапы банкротства компании

- Как можно избежать негативных последствий банкротства

- Обзор лидеров РФ по сопровождению дел о банкротстве

- Какие документы нужны для банкротства юридического лица?

- Как самостоятельно объявить себя банкротом физическому лицу

- Этап IV. Процедуры, применяемые в деле о банкротстве

- Упрощенная процедура банкротства

- Суть банкротства и его основные преимущества

Сколько стоит банкротство физических лиц

Наши услуги и цены

Проверка перед внесудебным банкротством

5 000 ₽

- Проверка долгов: расчет суммы, включая пени и неустойки, запросы в БКИ, кредитные и коллекторские организации. Мы получим письменное требование от кредиторов для фиксации суммы долга

- Проверка по базе ФССП на наличие оконченных исполнительных производств

- Анализ рисков внесудебного банкротства — итоговая консультация юриста

Подробнее

Бесплатная консультация

Внесудебное банкротство в МФЦ под ключ

25 000 ₽

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами – уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

Подробнее

Бесплатная консультация

Банкротство физического лица под ключ

от 8 000 ₽/мес.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Подробнее

Бесплатная консультация

- В МФЦ — бесплатно.Согласно последним изменениям в ФЗ «О банкротстве» граждане, если их суммарная задолженность составляет 50–500 тысяч рублей, могут банкротиться по упрощенной, внесудебной схеме, которая для них бесплатна.

- Если сумма долга превышает полмиллиона рублей, либо приставы не окончили дела, нужно обращаться в Арбитраж. Стоимость банкротства 60 000 рублей — это обязательные затраты на судопроизводство. Мы подробно рассказывали, из чего складываются судебные расходы.

Но в суде без юристов не обойтись

Не рискуйте признавать несостоятельность, не зная АПК, 127-ФЗ и местную судебную практику — в Москве и Екатеринбурге есть своя специфика банкротных дел, которую важно учитывать. Например, квалификация единственного жилья

С поддержкой юристов, знающих действующей редакцию закона и нюансы признания несостоятельности в вашем регионе, затраты на процедуру составят в среднем 100–150 тысяч рублей. Заплатив эти деньги, вы выпишете доверенность и самоизолируетесь от долгов и приставов с коллекторами. Юрист делает работу под ключ — от подписания заявления до вступления в силу решения об освобождении от долгов.Посмотреть судебную практику Банкротконсалт

Узнать про банкротство по кредитам и получить комплексную поддержку в списании долгов в Москве, Санкт-Петербурге, Краснодаре и во всех регионах страны можно, позвонив нам или заказав обратный звонок представителя компании.

Маргарита Холостова

Финансовый управляющий

Александр Макаров

Старший юрист по банкротству физ. лиц

Константин Миланьтев

Финансовый управляющий

Дмитрий Комаров

Юрист по банкротству физических лиц

Евгений Димитриев

Юрист по банкротству физлиц

Полина Решетникова

Юрист по банкротству физических лиц

Мы решим вашу проблему с долгами. Бесплатная консультация юриста.

Сумма долгадо 300 000 руб.от 300 000 до 800 000 руб.от 800 000 руб. и более

Консультация — бесплатно!

Об авторе

Эксперт в области банкротства физических лиц. Является действующим арбитражным управляющим с 2015 года. Публикации Константина размещены в различных экспертных изданиях и СМИ. Активный участник конференций, семинаров и обсуждений внесения правок в действующее законодательство РФ по банкротству.

Поделиться в с друзьями:

Процедура банкротства физ. лица в 2021 г. 39945

Юрист по банкротству физических лиц: чем поможет, и сколько стоит? 19052

Что будет с единственным жильем при банкротстве физических лиц? 16596

Условия банкротства физических лиц в 2021 году 16484

Материнский капитал при банкротстве физического лица 13100

Популярные статьи

Банкротство физ. лиц: как избавиться от долгов по закону 179892

Документы для банкротства физического лица в 2021 году 89188

Как списать долги по кредитам: 5 законных способов 79544

Рефинансирование кредита – насколько это выгодно? 76203

Как не потерять имущество при банкротстве физических лиц: советы финансовых управляющих 75025

Судебная практика по банкротству физ. лиц 2015-2021 Предыдущая статья

Какие сделки могут оспорить при банкротстве физ. лиц? Следующая статья

Этапы банкротства физ.лица

В деле о банкротстве физических лиц могут быть следующие процедуры:

- мировое соглашение,

- реструктуризация долгов,

- реализация имущества.

Каждая из этих процедур имеет свои задачи и последствия. Квалифицированный юрист поможет составить мировое соглашение, договориться с кредиторами, пройти реструктуризацию долгов с наиболее выгодными для должника последствиями, вывести единственное жилье из реестра.

Внимание! Дело о банкротстве может быть прекращено на любой стадии, если у должника отсутствуют деньги для оплаты судебных расходов, в том числе, на оплату услуг финансового управляющего. Получить консультацию юриста

Получить консультацию юриста

Мировое соглашение при банкротстве

Мировое соглашение может быть заключено на любой стадии банкротства. Его цель — договориться с кредитором о размере и условиях погашения долгов.

Если мировое соглашение заключено с единственным кредитором или со всеми кредиторами, то дело прекращается. Но мировое соглашение вступает в силу только после утверждения его судом.

Реструктуризация долгов

Цель этой процедуры — восстановление платежеспособности должника. Формируется план реструктуризации. Проект плана направляется финансовому управляющему. А утверждается план на собрании кредиторов.

Последствия введения процедуры реструктуризации при банкротстве:

- приостанавливается исполнение обязательств должника,

- не начисляются денежные санкции,

- приостанавливаются исполнительные производства и аресты,

- отменяются обеспечительные меры.

Все сделки с имуществом вы должны письменно согласовать с управляющим.

Внимание! Такая процедура применяется только при наличии следующих условий:

- отсутствие судимости за экономические преступления,

- наличие постоянного источника дохода,

- если в предшествующие 5 лет в отношении вас не проводилось банкротство.

Арбитражный суд должен утвердить план арбитражного управляющего. Если план не утвержден судом или выявлены нарушения в процессе его выполнения, то суд признает вас банкротом и начнет реализацию имущества.

Реализация имущества при банкротстве

Это последняя стадия.

Внимание! С момента ее введения суд может временно запретить вам выезжать за рубеж до окончания банкротства. Все средства от продажи имущества должника направляются на погашение долгов в установленной законом последовательности:

Все средства от продажи имущества должника направляются на погашение долгов в установленной законом последовательности:

- текущие платежи,

- реестровые требования о причинении вреда жизни и здоровью, морального вреда,

- реестровые выплаты по трудовым и авторским договорам,

- все остальные реестровые требования.

Какое имущество не может быть реализовано

В конкурсную массу не включаются:

- алименты и пенсии, получаемые должником на ребенка,

- детское пособие,

- социальные пенсии.

Из конкурсной массы исключаются:

- деньги в размере прожиточного минимума должника и его иждивенцев,

- личные вещи,

- продукты питания,

- единственное жилье (если нет ипотеки),

Внимание! Если вы имеете несколько жилых помещений, то решать, какое из них изъять из конкурсной массы будет решать суд. другое имущество, на которое не может быть обращено взыскание

другое имущество, на которое не может быть обращено взыскание.

Внимание! По обоснованному заявлению должника и иных лиц суд может вывести из конкурсной массы вещи стоимостью до десяти тысяч рублей

Включение имущества в конкурсную массу

Очень много споров по поводу включения имущества в конкурсную массу. Предоставление ложных сведений и сокрытие имущество влечет для гражданина отказ в освобождении от долгов.

Поэтому сразу же обращайтесь к квалифицированному юристу. Именно от поможет законно вывести имущество из конкурсной массы в случаях, предусмотренных законодательством.

Этапы банкротства компании

После того как судья определит вид банкротства для предприятия, начинается процедура, алгоритм и сроки которой четко прописаны в законе. Последовательность применения процедур банкротства следующая:

- первый этап – наблюдение;

- второй – финансовое оздоровление фирмы;

- третий – внешнее управление;

- четвертый – конкурсное производство (ликвидация);

- необязательный – мировое соглашение.

Если предприятие уже в процессе ликвидации, то банкротство начинается сразу с четвертого этапа.

Наблюдение

На этом этапе производится анализ финансовой ситуации в компании, устанавливается, можно ли вернуть ей платежеспособность. Также принимается ряд антикризисных мер ради сохранения имущества, принадлежащего фирме, организуется собрание кредиторов, формируется список их требований. Каждое требование рассматривается судом отдельно.

Для ведения анализа, оценки ситуации в компании суд назначает арбитражного (временного) управляющего. Именно он затем передаст судье свои выводы о возможности (или невозможности) оздоровления бизнеса.

Управляющий делает выводы, на которые ориентируется судья

Пока идет этап наблюдения, работники трудятся как обычно, руководство управляет компанией. С арбитражным управляющим обязательно согласуются стратегические, важные действия, плюс он имеет доступ к любым документам предприятия. Также в этот период перестает действовать арест имущества, разблокируются счета, перестают начисляться пени.

Финансовое оздоровление

Введение этой процедуры возможно только при положительном заключении временного управляющего и если подано ходатайство от стороны, которая инициировала банкротство. К этому ходатайству прикладывается план проведения оздоровления с перечнем конкретных мероприятий. Он может быть рассчитан максимум на два года. Кроме того, составляется график выплаты задолженностей, назначается административный управляющий для контроля, причем за работу ему платит должник.

Управляющий может одобрить или заблокировать решения, которые влекут заметные финансовые последствия для предприятия. Из мер, направленных на оздоровление, можно применить:

- увольнение части сотрудников;

- замену руководителей фирмы;

- закрытие убыточных направлений работы;

- изменение маркетинговой стратегии и тактики.

Если в течение двух лет компания не перечислила достаточно средств кредиторам, но ситуация еще поправима, банкротство вступает в следующую стадию. Решение принимается на основании отчета управляющего.

Управляющий может как окончательно похоронить предприятие, так и вытащить его со дна

Внешнее управление

Если суд ввел эту стадию, руководство компании полностью отстраняется от дел, распоряжение фирмой переходит к специально назначенному человеку, который называется внешним управляющим. Его задача – следовать плану оздоровления, принимать меры для снижения рисков, восстановления финансовой состоятельности предприятия, а затем описать все в отчете. Восстановление происходит за счет:

- частичной продажи имущества;

- привлечения инвестиционного капитала;

- изменения основного вида деятельности компании;

- выпуска и продажи новых акций предприятия (допэмиссии);

- взыскания задолженности с должников фирмы и других защитных мер.

Процедура длится 1,5 года. Суд вправе продлить ее на 6 месяцев, если перечисленные мероприятия дают позитивный эффект и есть надежда на восстановление компании.

Конкурсное производство

Его относят к основным процедурам системы банкротства. На этом этапе выбора у должника уже нет, имущество организации реализуется через торги, чтобы удовлетворить запросы кредиторов. Если стоимость всех активов не покрывает суммы долга, он все равно считается выплаченным по окончании процедуры. Для управления процессами вводится конкурсный управляющий.

Конкурсное производство – ликвидационный процесс. Организация официально является банкротом с момента его запуска. Решение о распродаже имущества компании и ее ликвидации принимается тогда, когда предыдущие меры не оказали положительного воздействия. Длится процедура от 6 месяцев, но увеличивать срок можно сколько угодно. Некоторые банкротства длятся годами.

Если компания банкрот, она перестает функционировать и больше не может держать сотрудников

Мировое соглашение

Можно отнести к необязательным этапам. На мировую стороны идут, если кредиторы согласны ждать погашения долгов и дают компании время на восстановление. Однако, если должник относится к обязательствам халатно, соглашение расторгается. Процесс банкротства возобновляется с того этапа, на котором был прерван, в соответствии с решением суда.

Как можно избежать негативных последствий банкротства

Разумеется, должнику стоит понимать, что последствий, которые напрямую предусмотрены законодательством, ему избежать не получится. По завершению процедуры к физическому лицу, будут в полной мере применены ограничительные меры. Поэтому, если гражданин решил обратиться с прошением, ему следует в полной мере осознавать дальнейшие последствия.

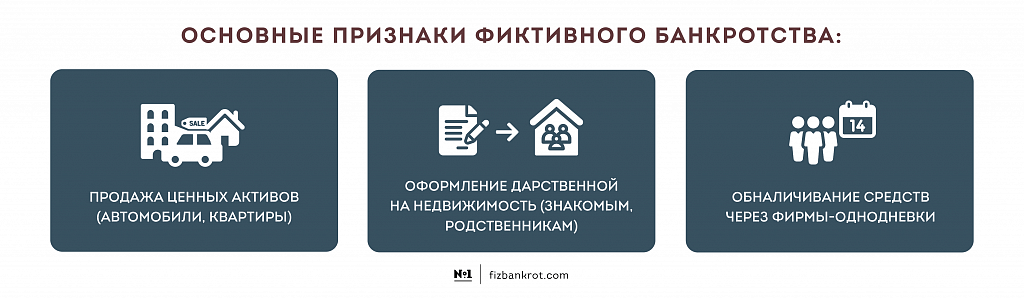

При прохождении несостоятельности, чего ни в коем случае не следует делать:

- Не стоит заниматься незаконной манипуляцией с имуществом, подделкой документов. Должнику необходимо понимать, что любая махинация с имуществом, счетами или бумагами будет раскрыта на первых этапах проведения процедуры. За процессом наблюдает не только финансовый управляющий, суд, а также кредиторы. Каждый имеет свои личные интересы, не всегда совпадающие с интересами должника. При обнаружении незаконной деятельности, должника ждут негативные последствия, не говоря уже о том, что в банкротстве ему будет отказано.

- Как только запускается процедура, должнику нельзя отдавать предпочтение кому-либо из взыскателей. Внесения оплаты одному, может привести к возбуждению уголовного дела по инициативе других.

- Не вступайте в сговор с финансовым управляющим. Как правило, ФУ добросовестно исполняют свои обязанности, но может попасться и авантюрист, поэтому стоит быть внимательным.

- Разумным решением будет не пускать процедуру на самотек, а вникать в ситуацию, узнавать о ходе дела, а в идеале присутствовать на судебных заседаниях. Таким образом, можно избежать негативных последствий.

Как можно быть понять, процедура признания несостоятельным для физического лица и его родственников имеет ряд неприятных последствий, финансовых ограничений и, просто напряженных ситуаций. Однако не стоит забывать и о положительных сторонах. Если документы быль поданы правильно, гражданин не совершал незаконных действий и махинаций, добровольно и честно сотрудничал с финансовым управляющим, его долги будут списаны, и он сможет спокойно жить. Ну, а ограничения, накладываемые законом, после завершения процедуры можно легко пережить.

Обзор лидеров РФ по сопровождению дел о банкротстве

Процедура банкротства длительная и очень сложная с юридической точки зрения, поскольку дела данного профиля могут разбираться на протяжении нескольких лет с привлечением внешних государственных управляющих. Добиться желаемого результата без привлечения профессионалов в области юриспруденции в таких делах практически невозможно. Несмотря на то, что компании, занимающиеся сопровождением банкротства взымают определенную плату за свои услуги, обычно эти вложения окупаются существенно меньшими затратами клиента на ведение дела.

На российском рынке в данном профиле работает довольно много юридических агентств и компаний, однако лишь некоторые из них можно назвать признанными лидерами рынка:

- Компания АИП (Аудит и право). Команда профессионалов АИП занимается тотальным контролем всех этапов ведения дел о банкротстве. Услуги этой компании предполагают полное освобождение клиента от задачи контроля, что выражается в самой формулировке – «банкротство под ключ». В год АИП ведет обычно более 60 дел. Процент положительных результатов сотрудничества с данной юридической компанией составляет не менее 98-99%.

- Центр юридической помощи ЮрПрофБюро. Костяк команды юристов составляют выпускники МГИМО. В отличие от предыдущей компании, которая осуществляет полный контроль процедуры, ЮрПрофБюро занимается консультированием по вопросам банкротства, оформлением всей необходимой документации, представительством сторон в суде, а также разработкой оптимальных программ реструктуризации долга. В некоторых случаях юристов компании привлекают также на этапе конкурсного производства имущества, с целью контроля и получения максимальной прибыли от торгов.

- Команда юристов MAYDAY. Специалисты компании готовы оказать юридическую помощь на всех этапах делопроизводства, однако чаще всего привлекаются клиентами на стадии финансового оздоровления компании. Специалисты команды больше ориентированы на дела, в которых заявителем о признании банкротства юридического лица выступают не должники, а само руководства предприятия.

- Компания Орион. Команда Орион состоит из юристов, обладающих большим опытом работы в сфере банкротства как юридических, так и физических лиц. За годы работы компания заработала положительную репутацию и готова взяться за любой этап делопроизводства.

После признания юридического лица банкротом, оно подлежит ликвидации. В случае если задолженность имеется перед бюджетными фондами, судом может быть проведена ускоренная (упрощенная) процедура. Вне зависимости от способа рассмотрения дела сторонам следует обратиться к профессионалам с целью квалифицированного юридического сопровождения.

Какие документы нужны для банкротства юридического лица?

Помимо документов, указанных в ст. 126 АПК РФ, необходимо также приложить следующие:

- документы, подтверждающие размер и источник задолженности;

- учредительные документы, а также свидетельство о гос. регистрации вашей организации;

- список кредиторов и должников (с разъяснением кредиторской и дебиторской задолженностей и указанием адресов);

- бухгалтерская отчетность;

- отчет о стоимости имущества вашей организации, разработанный независимым оценщиком (при наличии такого отчета).

- иное, по требованию суда и конкурсного управляющего в зависимости от вашей конкретной ситуации.

Как самостоятельно объявить себя банкротом физическому лицу

Итак, как объявить себя банкротом по кредитам физическому лицу?

-

Что подразумевает процедура банкротства физических лиц. Гражданин становится банкротом, после того как арбитражный суд признает неспособность его выполнять финансовые обязательства перед кредиторами и вносить платежи по займам. Объявить о своем банкротстве может любой гражданин, размер задолженности которого перед финансово-кредитными организациями и физическими лицами составляет более 500 000 руб.Платежи должны быть просрочены на три месяца, однако это не обязательное условие. Если гражданин предвидит свою неплатежеспособность ввиду определенных обстоятельств, он вправе раньше объявить себя банкротом. Возможно также инициирование процедуры кредиторами или уполномоченным органом (Федеральной налоговой службой).В пп. 1 и 2 ст. 213.4 Федерального закона от 26 октября 2002 года № 127-ФЗ «О несостоятельности (банкротстве)» (далее – Закон № 127-ФЗ) указано, в каких случаях подача заявления о признании неплатежеспособности является обязанностью гражданина, а в каких это его добровольное право. Процедура банкротства инициируется в обязательном порядке при наличии у гражданина задолженности перед несколькими кредиторами и невозможности погасить ее полностью.

В таком случае крайний срок обращения в суд – 30 дней после того, как наступает ситуация, удовлетворяющая условиям банкротства.

В обществе к закону о банкротстве физических лиц отношение неоднозначное. С одной стороны, объявить себя банкротом – значит рискнуть потерей всех своих накоплений. Еще одно опасение экспертов связано с риском необязательного отношения заемщиков к выплате своих задолженностей и, как следствие, убытков для финансово-кредитных организаций. Однако у процедуры банкротства есть и преимущества: помимо того, что с должников списываются их долговые обязательства, поручившиеся за них лица избавляются от риска обрести огромные долги.

-

Преимущества и недостатки получения статуса банкрота. Недостатки признания неплатежеспособности вытекают из последствий процедуры банкротства для гражданина. Во-первых, она не является бесплатной. И расходы на ее проведение далеко не маленькие. Во-вторых, на время судебного разбирательства физическое лицо лишается права:

- проведения сделок купли-продажи имущества, передачи его в залог, выдачи поручительств. В случае признания некредитоспособности право распоряжения имуществом, которое составляет конкурсную массу, утрачивается гражданином полностью;

- выезда за границу (по усмотрению суда);

- распоряжения средствами, находящимися на счетах в банках. Обязательна передача банкротящимся лицом всех банковских карт финансовому управляющему.

Если человек получает статус банкрота, то при оформлении кредита или займа в течение следующих 5 лет он обязан сообщать об этом кредитору. Также на протяжении трех лет после завершения процедуры он не имеет права занимать любые должности в органах управления юридическим лицом, а также принимать какое-либо участие в этом процессе.

То есть физическое лицо, которое было признано некредитоспособным, не обязано исполнять требования банков, оставшиеся неудовлетворенными после реализации его имущества.

-

Каковы условия, удовлетворяющие ситуации банкротства физического лица. Объявить банкротство физического лица имеет право только суд. На первый взгляд процедура эта кажется простой, однако проводиться она должна строго в соответствии с установленным алгоритмом. Он прописан в Федеральном законе «О несостоятельности (банкротстве)». В соответствии с действующими нормативно-процессуальными нормами объявить себя банкротом гражданин может только при наличии определенных обстоятельств. В противном случае инициирование процедуры банкротства невозможно.

Невыполнение хотя бы одного из этих условий влечет за собой невозможность объявить себя банкротом. Если же гражданин полностью отвечает этим требованиям, то он вправе заявить в суд с требованием признать его некредитоспособным. Возможно даже банкротство пенсионеров, причем независимо от их возраста.

Процедура банкротства имеет следующую особенность: есть право должника и есть его обязанность.

Право возникает в ситуации, когда наблюдается снижение платежеспособности физического лица. Если он объективно не может в настоящее время или в будущем выполнять взятые на себя финансовые обязательства перед кредиторами, закон позволяет ему подать заявление в суд и объявить себя банкротом.

Этап IV. Процедуры, применяемые в деле о банкротстве

(1) Реструктуризация долгов гражданина

Для того чтобы в отношении физического лица стало возможным применить процедуру реструктуризации долгов, оно должно соответствовать следующим требованиям:

- получать стабильный доход, чтобы кроме погашения долгов иметь возможность удовлетворять свои базовые потребности,

- не быть судимым за экономические преступления,

- не привлекаться за административные правонарушения, связанные с хищением или уничтожением имущества, преднамеренным банкротством,

- не иметь принятые решения о банкротстве в течение последних 5 лет,

- не иметь плана реструктуризации задолженности за последние 8 лет.

План реструктуризации долгов составляет основу реализации процедуры. Его может предложить как сам должник, так и кредитор или уполномоченный орган. Проект плана направляется финансовому управляющему в течение 10 дней после составления реестра требований кредиторов. Если проект никто не предложит, тогда на собрании кредиторов будет решаться вопрос о признании гражданина банкротом и реализации его имущества.

Утверждение плана реструктуризации долгов приводит к тому, что:

- кредиторы не могут предъявлять требования вне условий плана и требовать возмещения убытков, связанных с его утверждением,

- задолженность нельзя погашать путем зачета встречного требования,

- проценты, неустойки и штрафы по заявленным в плане требованиям начисляться не будут,

- должник обязан уведомить кредиторов в случае, если его имущественное положение существенно изменится,

- во время исполнения плана и в течение 5 лет после его завершения гражданин не должен скрывать факт применения к нему процедуры реструктуризации.

Когда план реструктуризации долгов не был представлен, не одобрен собранием кредиторов или отменен судом, тогда в отношении должника принимается решение о признании его банкротом и введении процедуры реализации имущества.

(2) Реализация имущества гражданина (конкурсной массы)

После вынесения судом решения о применении к должнику указанной процедуры финансовый управляющий в течение 15 дней уведомляет об этом кредиторов и предлагает заявить свои требования.

В конкурсную массу включается все имущество, на которое может быть наложено взыскание, заработная плата и другие источники дохода. Если должник владеет имуществом совместно с другими лицами (например, супругом), изъятию подлежит только его доля.

Опись и оценку имущества проводит финансовый управляющий, который потом предоставляет положение о порядке, условиях и сроках проведения процедуры в суд. В нем также отражается начальная цена продажи имущества.

От взыскания освобождаются:

- жилое помещение, если оно является единственным жильем,

- земельный участок, где расположено единственное жилье,

- предметы быта, за исключением драгоценностей и предметов роскоши,

- алименты на несовершеннолетних детей,

- пенсия и пособия,

- деньги в размере прожиточного минимума и др.

Реализация конкурсной массы осуществляется посредством торгов. На их проведение отводится 2 месяца. После чего происходит погашение задолженности.

Очередность удовлетворения требований кредиторов установлена статьей 213.27 Федерального закона № 127-ФЗ.

К первой очереди относятся текущие платежи, в том числе связанные с ведением дела о банкротстве. Сюда входят 7 процентов, которые получает финансовый управляющий в качестве вознаграждения помимо фиксированного платежа в 25 тысяч рублей (цена банкротства физического лица зависит от размера удовлетворенных требований кредиторов.

Если вырученных денег не хватает, банкрот освобождается от своих обязательств по покрытию долгов перед кредиторами. Но в законе также указаны случаи, когда списание долгов физических лиц (по кредитам, займам, налогам и т.д.) недопустимо:

- Гражданин привлечен к ответственности за неправомерные действия при банкротстве, в том числе фиктивное банкротство.

- Уклонился от предоставления необходимых сведений или предоставил недостоверные сведения.

- При исполнении обязательств были совершены незаконные действия, например, мошенничество или умышленное уничтожение имущества.

(3) Заключение мирового соглашения

Мировое соглашение распространяется на требования кредиторов, включенные в реестр. При возникновении разногласий между участниками процесса условия исполнения соглашения рассматриваются судом.

Если условия мирового соглашения нарушаются, то производство по делу о банкротстве возобновляется, и в отношении должника вводится процедура реализации имущества.

Упрощенная процедура банкротства

Стандартное признание банкротства требует времени и средств, поэтому иногда выгоднее провести процедуру по упрощенной схеме. Она применяется, если руководство предприятия самостоятельно инициировало процесс. Обязательные условия для применения упрощенной схемы:

- должник не располагает имуществом, чьей стоимости достаточно для погашения долгов;

- руководство приняло решение о полной ликвидации предприятия.

В этом случае не предпринимаются попытки восстановить работу и платежеспособность предприятия. Суд рассматривает дело, сразу приступая к конкурсному производству. При упрощенной схеме на всю процедуру уходит не более 6 месяцев.

Суть банкротства и его основные преимущества

Важно сразу понять главное — никому не стоит бояться банкротства. Для добросовестного должника эта процедура дает возможность избавиться от долгового бремени или получить реструктуризацию задолженности

При прохождении банкротной процедуры через МФЦ не придется привлекать управляющего, ждать итогов реализации имущества. Да, проблемы и сложности могут возникнуть и при упрощенном банкротстве, но на этот случай можно заручиться поддержкой юриста.

Есть вопросы о банкротстве? Закажите звонок юриста

Суть банкротства заключается в следующем:

- суд, управляющий, кредиторы и специалисты МФЦ — все лица, кто привлечены законом в процедуру — будут проверять признаки несостоятельности и неплатежеспособности должника. Например, для внесудебного банкротства такими признаками будет сумма обязательств от 50 до 500 тыс. руб. и окончание производства ФССП ввиду отсутствия имущества у должника;

- когда все возможные меры по расчету с кредиторами будут исчерпаны, суд или МФЦ примет решение об освобождении от обязательств — под списание подпадают все основные виды долгов, а некоторые исключения связаны только с личными обязательствами должника и кредиторов. Речь идет, например, об алиментах.

Поверьте, ничего криминального в том, что у вашей финансовой жизни есть пометка «он был банкротом» — нет.

Выделим ряд важных последствий, которые возникнут после возбуждения или окончания банкротного дела:

- по долгам, которые спишет суд или МФЦ, будет прекращено дальнейшее взыскание приставами и коллекторами;

- после принятия заявления от должника должны прекратиться начисляться пени, неустойки и другие штрафные санкции;

- распоряжаться имуществом будет нельзя без разрешения управляющего, но закон позволяет сохранить часть активов даже после завершения процедуры.

Еще один важный вопрос — кто попадает под банкротство физ. лиц. Согласно закону № 127-ФЗ, процедуру могут пройти физические лица и ИП. Существенных отличий в проведении процедуры для них нет. Но если банкротом признают предпринимателя, его исключат из ЕГРИП, а повторная регистрация ИП будет доступна только через 5 лет.

Также для ИП и физического лица незначительно отличаются признаки несостоятельности, при которых можно обращаться в суд.

Банкротство поможет вам избавиться от всех долгов

Но надо помнить о тех долгах, которые процедура вам не спишет. Например, это долги по алиментам.

Самозанятые граждане тоже могут пройти банкротство. Самозанятость является специальным налоговым режимом, который никак не влияет на банкротную процедуру. Более того, после завершения дела гражданин не утратит статус самозанятого, сможет продолжить деятельность по условиям этого режима.