Как узнать фирма с ндс или без

Содержание:

Если себестоимость услуги можно ли ее перепродать на осн без ндс

Кроме того, организация может выступать в роли налогового агента по отношению к другим плательщикам НДС.Работа с НДС и без НДС, в первую очередь, зависит от вида деятельности налогоплательщика.Очевидно, что при продаже товаров в розницу, бизнесмен может закупать их у других предпринимателей или организаций на льготных режимах налогообложения, и тогда ему не принципиально, будут ли его счета-фактуры содержать выделенный налог.Образец счета без НДС может огорчить оптовых покупателей, поскольку именно им важно иметь входящий налог для получения вычета. Если организация на общей системе налогообложения приняла решение работать без НДС, то она должна собрать и представить в орган ФНС все документы, которые необходимы для получения освобождения от уплаты НДС.В их число входят: уведомление установленного образца об использовании права на освобождение от уплаты НДС; выписка из бухгалтерского баланса (для организаций на ОСН и организаций, которые перешли с ЕСХН на ОСН); выписка из книги продаж, копии журнала полученных и выставленных счетов-фактур за прошлый отчетный период (для организаций на ОСН); выписка из КУДи Р (при переходе с УСН на ОСН).Предоставить все документы в ФНС необходимо не позднее 20 числа месяца, начиная с которого организация хочет работать без НДС

Если организация на общей системе налогообложения приняла решение работать без НДС, то она должна собрать и представить в орган ФНС все документы, которые необходимы для получения освобождения от уплаты НДС.В их число входят: уведомление установленного образца об использовании права на освобождение от уплаты НДС; выписка из бухгалтерского баланса (для организаций на ОСН и организаций, которые перешли с ЕСХН на ОСН); выписка из книги продаж, копии журнала полученных и выставленных счетов-фактур за прошлый отчетный период (для организаций на ОСН); выписка из КУДи Р (при переходе с УСН на ОСН).Предоставить все документы в ФНС необходимо не позднее 20 числа месяца, начиная с которого организация хочет работать без НДС.

При этом налоговая инспекция не присылает в ответ никакого решения, так как такое освобождение, в силу НК РФ, носит не разрешительный, а уведомительный характер.Главный минус, который отпугивает большинство бизнесменов от работы с НДС, — необходимость платить этот налог.

Организации, работающие на ОСН с НДС, имеют дело с более квалифицированными и придирчивыми проверяющими из налоговых органов.

Это связано с тем, что НДС таит много подводных камней, и любая обнаруженная ошибка налогоплательщика может привести к многотысячным штрафам и суммам неустойки.Тогда как плательщики налогов на льготных режимах избавлены от возможности допущения подобных ошибок самими принципами применяемого режима налогообложения.Многие крупные предприятия предпочитают работать только с контрагентами на НДС.

Поэтому у организаций, работающих без НДС, больше риск получить отказ от потенциального клиента или поставщика.Поэтому не являясь плательщиком НДС, приходится думать о том, как повысить свою конкурентную привлекательность.

Это значит, что неплательщикам НДС необходимо искать и рекламировать свои преимущества, которые могут сделать выгодным сотрудничество с ними.Основной плюс от работы с НДС — это, несомненно, возможность принять налог по всем приобретенным товарам или услугам к вычету.Несмотря на то, что НДС можно возместить только в той сумме, которую уплатили в цене товара своему поставщику, такая возможность реально позволяет сэкономить.

При этом если покупателю на ОСН был отпущен товар без НДС (например, выставлен образец счета без НДС), то он его возместить не сможет.В некоторых случаях НДС должен платить не сам налогоплательщик, а другая организация.

Правоприменительные органы не могут истолковывать понятие “добросовестные налогоплательщики” как возлагающее на налогоплательщиков дополнительные обязанности, не предусмотренные законодательством.

Там же отмечалось, что, по смыслу положения, содержащегося в п. 7 ст. 3 НК РФ, в сфере налоговых отношений действует презумпция добросовестности налогоплательщиков.

Пленум ВАС РФ в п. 1 постановления от 12.10.2006 № 53 “Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды” (далее – Постановление № 53) разъяснил, что при разрешении налоговых споров суды должны исходить из презумпции добросовестности налогоплательщиков и иных участников правоотношений в сфере экономики.

Платит ли ИП НДС

На индивидуальных предпринимателей распространяется обязанность по уплате данного налога. Эта норма закреплена в Налоговом кодексе РФ. Но на практике все зависит от того, какая система налогообложения ИП с НДС используется бизнесменом.

Для предпринимателей введено несколько спецрежимов налогообложения. Выбирать один из них можно по своему усмотрению, иногда возможно даже сочетание нескольких схем. При выборе обычно учитывается удобство для самого коммерсанта в плане ведения отчетности и размера налоговой ставки, а также контактов с партнерами.

Важно! Для некоторых контрагентов применение НДС является обязательным условием ведения бизнеса. Это касается, например, крупных иностранных фирм.. Чтобы определить, является ли ИП плательщиком НДС, достаточно знать применяемую им схему налогообложения

Уплата налога не требуется при ведении деятельности по следующим режимам:

Чтобы определить, является ли ИП плательщиком НДС, достаточно знать применяемую им схему налогообложения. Уплата налога не требуется при ведении деятельности по следующим режимам:

- УСН или так называемая «упрощенка».

- ЕНВД — система с расчетом налогов по определенной схеме. С 2021 года перейти на данную схему можно по своему желанию, но работает она только для некоторых видов деятельности.

- ЕСХН — особый режим для сельхозпроизводителей.

- Патентная система — сейчас выделена в самостоятельный режим, действует для конкретных услуг.

Индивидуальные предприниматели, применяющие в своей работе ОСНО, должны уплачивать НДС.

ИП, работающие по ЕНВД, могут совмещать данный режим с общим по разным видам деятельности. В подобных случаях НДС платится за ту часть деятельности, которая подлежит налогообложению по общему режиму.

На УСН предприниматель не должен уплачивать НДС, равно как и некоторые другие сборы: на прибыль и имущество. Но здесь есть исключения. Бизнесмен на «упрощенке» является плательщиком НДС, когда выполняет функции налогового агента.

Второй случай — выставление счета-фактуры контрагенту при выделении в документе данного налога. В эту категорию не входит реализация по посредническим соглашениям с отечественными заказчиками, когда ИП является агентом либо комиссионером. ИП на УСН должен включать в декларацию данные из выставленных счетов-фактур. Если предприниматель-посредник не является налоговым агентом, он подает налоговикам журнал счетов-фактур вместо декларации.

Для плательщиков ЕНВД тоже есть свои исключения. НДС на этом режиме придется платить при выставлении счетов-фактур, выполнении обязанностей налогового агента и ввозе товаров в РФ.

Что касается совмещения ЕНВД и ОСНО, здесь нужно учитывать важный нюанс. Если ИП покупает услуги или продукцию для использования исключительно в деятельности на ЕНВД, то сумма НДС будет учтена в стоимости этих товаров и работ. Если использовать их планируется в деятельности на ОСНО, сумма налога принимается к вычету по действующим налоговым правилам.

Если обеспечить раздельный учет невозможно, «входной» НДС распределяется пропорционально использованию товаров и услуг в деятельности на обоих режимах. Примером такой ситуации может служить оплата коммунальных платежей и аренда помещений.

Согласно ст.9 закона №335-ФЗ от 27.11.2017, с 2019 года ИП на ЕСХН становятся плательщиками НДС. Однако предприниматели на этом режиме освобождаются от уплаты налога при соблюдении определенных условий. Первое касается бизнесменов, перешедших на ЕСХН и заявивших об освобождении от НДС в течение одного календарного года. Второе предусматривает получение общего дохода без учета налога в пределах:

- 100 млн руб. в 2018 г.

- 90 млн руб. в 2019 г.

- 80 млн руб. в 2020 г.

- 70 млн руб. в 2021 г.

- 60 млн руб. в 2022 и последующих годах.

ИП на ЕСХН, которых освободили от НДС, не смогут в дальнейшем отказаться от этого права. Если предприниматель превышает указанную выше сумму дохода, с этого же месяца у него возникает обязанность по уплате НДС. Повторно получить льготу не получится.

Важно! Освобождение от НДС не предоставляется предпринимателям, продававшим подакцизные товары 3 месяца подряд.

На патентной системе исключительными случаями, при которых уплачивается НДС, являются ввоз товаров в страну, проведение операций по соглашениям простого или инвестиционного товарищества, доверительного управления, концессионным договорам.

Декларирование и отчётность по НДС

Все участники уплаты НДС (нужно заметить, что это и налогоплательщики, и налоговые агенты) должны представлять в ИФНС по месту учёта налоговую декларацию.

С 2014 года декларирование налога на добавленную стоимость происходит в форме электронного документооборота с помощью УКЭП налогоплательщика. Декларации, представленные на бумажном носителе, не принимаются и не считаются поданными.

При заполнении декларации НДС нужно учесть каждый рубль

Нужно учесть, что декларация НДС заполняется в рублях (без копеек), копейки округляются по арифметическому правилу.

Основной отчётный документ по НДС — декларация — должна быть сдана не позднее 25 числа следующего месяца квартала.

Помимо блокировки счёта, за опоздание при представлении декларации ИП могут оштрафовать на сумму от 5 до 30% от суммы НДС либо взыскать с него от 1000 р. (штраф предусматривает и больший размер). При этом санкции будут действовать за каждый месяц задержки.

Таблица: оформление декларации НДС по разделам

| Номер листа / раздел | Кто сдаёт, в каком случае заполняется |

| Титульный лист и первый раздел декларации | Все плательщики НДС, в том числе те, у кого база НДС нулевая |

| Разделы № 2—12 | Только при наличии необходимых операций |

| Разделы № 4—6 | Если деятельность ИП подпадает под ставку НДС, равную нулю процентов |

| Разделы № 10–11 | Если выставлены и (или) получены с/ф при осуществлении предпринимательской деятельности в интересах другого лица (договоры комиссии, агентские и пр.) |

| Раздел №12 | Если плательщики освобождены от НДС или не являются плательщиками |

Фотогалерея: страницы декларации НДС

Первый раздел заполняют все плательщики НДС

Некоторые разделы заполняются только при наличии операций

Раздел №12 заполняется теми, кто освобождён от НДС

При необходимости в декларацию могут быть добавлены дополнительные листы

Журнал учёта счетов-фактур

Помимо декларации, есть ещё один документ отчётности по НДС — журнал учёта счетов-фактур. Эта форма регламентирована пунктом 5.2 статьи 174 НК РФ. Она применяется к посредникам: застройщикам, подрядчикам, агентам, экспедиторам, которые не признаются плательщиками НДС, но выделяют его в бухгалтерских документах при оказании своих услуг.

Так же как декларация НДС, отчёт по журналу учёта счетов-фактур представляется по результатам каждого квартала. Таким образом, по итогам первого квартала 2018 года журнал должен быть сдан в срок до 20.04.2018. Если посредник в прошедшем квартале не получал и не выставлял с/ф с НДС, значит и отчитываться по журналу не нужно.

Сдавать отчётность по учёту с/фактур надо через портал ФНС РФ посредством электронного документооборота.

Таблица: срок сдачи отчётности по НДС

| Регулярность | Вид | Крайний срок | Куда / в каком виде |

| Ежеквартально | Декларация по НДС по итогам каждого квартала | До 25 числа первого месяца следующего квартала | ИФНС / по ЭДО |

| Ежеквартально, при осуществлении деятельности с НДС | Журнал учёта счетов-фактур | До 20 числа месяца следующего квартала | ИФНС / по ЭДО |

Когда платить НДС

Каждому плательщику НДС можно выбрать один из двух вариантов выплат: по итогам квартала или ежегодно. В любом случае налоговым регулятором отведены 25 календарных дней после окончания платёжного периода.

Главное правило своевременного расчёта с госбюджетом — не допускать просрочек. Чтобы не подпадать под санкции, рекомендуется перечислять налог на 2–3 дня раньше, чем это установлено крайним сроком НК РФ.

Задержки по выплате налога в федеральный бюджет караются наложением штрафа на предпринимателя — от 20 ДО 40% от суммы НДС.

Таблица: актуальные коды бюджетной классификации (КБК) по НДС

| Наименование платежа | КБК для перечисления налога (взноса, сбора, др. обязательного платежа) | КБК для перечисления пени по налогу (сбору, др. обязательному платежу) | КБК для перечисления штрафа по налогу (сбору, др. обязательному платежу) |

| НДС на товары (работы, услуги), реализуемые на территории России | 182 1 03 01000 01 1000 110 | 182 1 03 01000 01 2100 110 | 182 1 03 01000 01 3000 110 |

| НДС на товары, ввозимые на территорию России (из Республик Беларусь и Казахстан) | 182 1 04 01000 01 1000 110 | 182 1 04 01000 01 2100 110 | 182 1 04 01000 01 3000 110 |

| НДС на товары, ввозимые на территорию России (администратор платежей — ФТС России) | 153 1 04 01000 01 1000 110 | 153 1 04 01000 01 2100 110 | 153 1 04 01000 01 3000 110 |

НДС для ИП при импорте товаров и услуг: нюансы

Как мы уже отметили выше, импортные операции с точки зрения начисления НДС следует классифицировать на 3 категории:

- отражающие ввоз товаров из ЕАЭС;

- отражающие ввоз товаров из стран, не входящих в ЕАЭС;

- отражающие импорт услуг.

При ввозе товаров из государств ЕАЭС (сейчас в данное объединение входят Россия, Беларусь, Казахстан, Армения и Кыргызстан) уплачивается ввозной НДС, причем, что принципиально важно, не на счета Федеральной таможенной службы, а в ФНС. В Налоговую службу также направляется декларация по установленной форме

Величина НДС при ввозе товаров в Россию из какой-либо другой страны ЕАЭС исчисляется по формуле:

НДС (ВВОЗ) = НБ * СТ, где:

НБ — налоговая база, которая соответствует стоимости ввезенных товаров по контракту, увеличенной на величину акцизов (если ввозимый товар — подакцизный);

СТ — ставка по налогу (10 или 18%).

Декларацию по товарам, импортированным из государства ЕАЭС, нужно сдать в ФНС до 20 числа месяца, что идет за тем, в котором соответствующие товары были ввезены в Россию. Документ предоставляется в электронном виде (с применением ЭЦП), если штат индивидуального предпринимателя — более 100 человек. Если величина штата меньше, то декларацию можно направить в ФНС в бумажном варианте.

Уплачивается налог за ввезенные из ЕАЭС товары не позднее крайнего срока сдачи декларации — то есть, также до 20 числа месяца, следующего за месяцем совершения сделки по импорту.

При ввозе товаров из стран, не входящих в ЕАЭС — пусть и ближнего зарубежья, НДС считается по другой формуле:

НДС (ВВОЗ) = (ТС + ТП + АКЦ) * СТ, где:

ТС — стоимость товара по контракту (таможенная стоимость);

ТП — пошлина на ввоз, установленная законом;

АКЦ — величина акциза (если ввозимый товар — подакцизный.

Платить НДС в данном случае нужно, в свою очередь, на счета Федеральной таможенной службы.

Декларация по товарам, ввезенным из страны, не входящей в ЕАЭС, направляется также в ФТС, причем, непосредственно при ввозе данных товаров. Правильное ее заполнение — залог успешного прохождения таможенного контроля.

Отметим, что законодательством РФ предусмотрено, фактически, 4 разных типа декларации, которая сдается на таможне:

- на товары;

- на транзит;

- пассажирская;

- на транспортное средство.

ИП, импортирующему товар для бизнеса, нужно задействовать декларацию первого типа. При этом ее заполнение — не единственное условие успешного прохождения таможни. К декларации может потребоваться приложить, в частности:

- договор с иностранным поставщиком;

- паспорт по сделке;

- инвойс;

- используемые разрешительные документы;

- страховку;

- квитанции.

Это не исчерпывающий перечень — сотрудники ФТС могут в порядке, предусмотренном законодательством, запросить у импортера другие документы по сделке.

Декларация может быть сдана как в бумажном варианте (с приложением ее электронной копии) так и в электронном (с использованием ЭЦП).

В течение пары часов после получения декларации сотрудники ФТС зарегистрируют ее в государственных реестрах, проверят прилагаемые документы и примут решение по поводу допуска товара на территорию России.

Следующая разновидность НДС — налог, уплачиваемый при импорте услуг из-за рубежа. Пример импортированной услуги — проведение зарубежным поставщиком платной настройки оборудования, которое ввозится индивидуальным предпринимателем в Россию.

Примечательно, что при импорте услуг ИП рассматривается не как плательщик НДС, а как налоговый агент иностранного поставщика данных услуг. Главное условие здесь — реализация услуг на территории России. При этом НДС удерживается из суммы по контракту с иностранным поставщиком — он получает оплату за свою услугу за минусом российского налога на добавленную стоимость.

НДС при ввозе услуг должен быть уплачен в бюджет в момент перечисления денежных средств иностранному поставщику за соответствующие услуги. Декларация по НДС за импортированные услуги, вне зависимости от того, из какого государства они получены, направляется в ФНС — до 25 числа месяца, что идет за кварталом, в котором услуги оплачены.

Можно отметить, что НДС, уплаченный в бюджет при ввозе товаров или услуг, может быть, как и тот налог, что перечисляется государству в рамках внутрироссийских поставок, принят индивидуальным предпринимателем к вычету. Однако для реализации права на такой вычет ИП нужно иметь на руках документы, подтверждающие уплату соответствующей разновидности налога.

Правила для ИП

В каких случаях ? Индивидуальные предприниматели признаются плательщиками НДС в случае, если они применяют общий режим налогообложения. Никаких льгот и послаблений в части исчисления, применяемой налоговой ставки, отчетности по НДС отсутствие у предпринимателей статуса юрлица не имеет.

В каких случаях не платят?

Предприниматели не платят НДС:

- по выручке, полученной на УСН, ЕНВД, ЕСХН или ПСН;

- при выручке в пределах 2 млн.р. за квартал на ОСНО.

Подлежащая возмещению сумма может быть зачтена в погашение задолженности (недоимки, пеням, штрафам) по федеральным налогам, зачтена в счет предстоящих платежей или возвращена на расчетный счет.

Отметим, что, организации, применяющие специальные налоговые режимы, обязаны платить НДС, в случае, если они являются участками товарищества, которое ведет общие дела концессионером или при участии доверительного управляющего.

Из вышеизложенного следует, что плательщиками НДС являются почти все предприятия, осуществляющие на территории страны производство либо реализацию продукции для извлечения дохода.

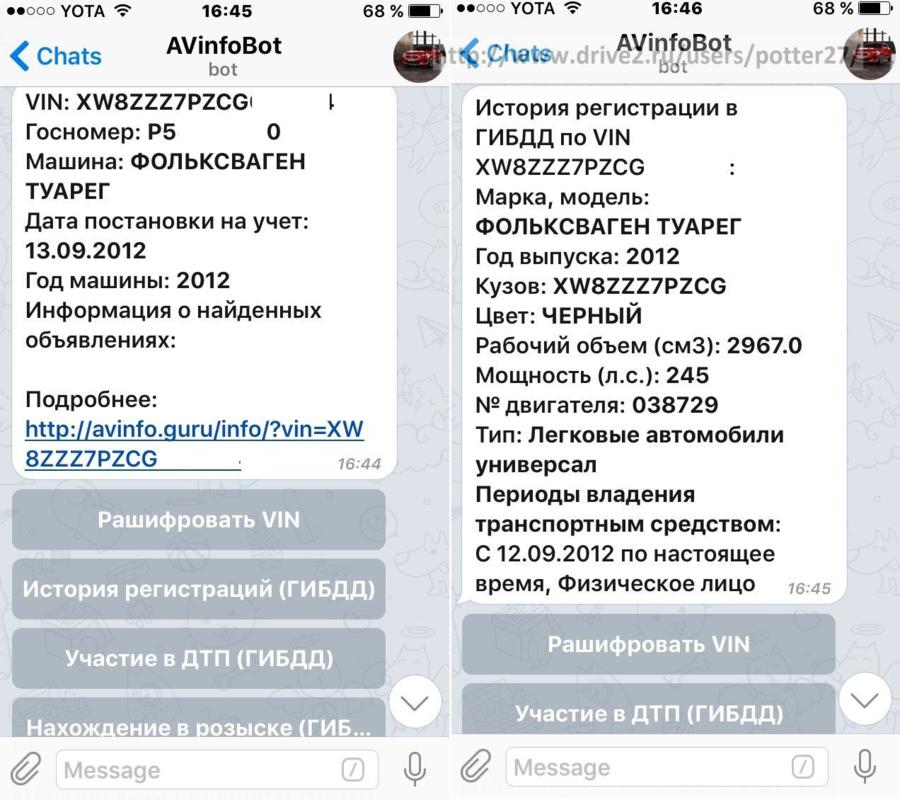

Чтобы убедиться в корректности сведений, необходимо внести в специальные поля ИНН, КПП и дату заключения сделки с компанией. Система выдаст результат в режиме онлайн.Сервис проверки сведений о государственной регистрации юридических лиц и ИП. Располагается по адресу .

Возмещение НДС, как правило, производится после окончания камеральной проверки, которая продолжается 2 месяца.

Индивидуальный предприниматель, который за последние три месяца получил дохода не более 2 млн рублей, перестает быть плательщиком НДС.

Исключение! Перечисленные лица обязаны уплатить НДС, если выставят покупателю счет-фактуру с выделенной суммой НДС.

Если основное средство полностью самортизировано или эксплуатировалось данным налогоплательщиком более 15 лет, то НДС можно не восстанавливать. Но как правило, у предприятия не возникает такого вопроса. К реестру обычно обращаются сотрудники налоговой службы в ходе проведения проверок. Также сведения из базы используются при осуществлении бухгалтерского аудита.

Закон не обязывает фирму осуществлять проверку. Это право каждой компании, а не обязанность. Однако нужно учитывать, что накладная, предоставленная поставщиком, признается недействительной в том случае, если он лишен свидетельства налогоплательщика. То есть нельзя будет получить вычет входного НДС. Следовательно, у фирмы будет убыток.

Но у контрагента можно запросить другие документы у контрагента, официально указывающие на его статус плательщика НДС.

Вся работа с НДС у ИП проводится раз в квартал, и подготавливается отчетность по получению доходов, а соответственно и по будущим расходам. Установлено, что полная сумма НДС может быть переведена в более или менее раскрытые сроки, но треть налога обязательно должна быть перечислена в налоговую службу до 25 числа месяца каждого квартала.

По общему правилу ИП является плательщиком НДС в том случае, если он полностью или частично находится на общем режиме налогообложения (общей системе налогообложения, ОСН). Соответственно, в части общережимной НДС-деятельности он должен выставлять счета-фактуры покупателям, уплачивать НДС в бюджет и представлять декларацию по этому налогу в свою ИФНС.

Комплекс находит налоговые разрывы, устанавливая недобросовестные компании в цепочке поставки товара на территории страны от импортера, производителя до конечного потребителя, экспортера. Таким образом, все более насущной для бизнеса становится проблема проверки своих контрагентов на предмет добросовестности.

Бухгалтерские и юридические услуги

На первый взгляд суммы штрафных санкций, взысканные с покупателей, можно квалифицировать как суммы, связанные с оплатой товаров, работ или услуг (чего не скажешь о тех же санкциях, применяемых к продавцу). Да и доход получателя они однозначно увеличивают – чем не повод для увеличения налоговой базы по НДС? Долгое время контролеры (с подачи финансистов) руководствовались именно такой логикой, однако в настоящее время им предписано более взвешенно оценивать вопрос о включении штрафов в налоговую базу по НДС: рассматривать финансовые санкции, применяемые к покупателю, с точки зрения отношения их к элементу ценообразования . К одному из подобных элементов чиновники Минфина относят штрафы, выставляемые покупателю услуг перевозки за сверхнормативный простой транспортных средств . По мнению автора, данная позиция является весьма спорной, так как, с точки зрения арбитров, неустойки и иные виды ответственности, предусмотренные гражданским законодательством, в силу положений гл. 21 НК РФ не признаются объектом обложения НДС , следовательно, шансы доказать в суде необоснованность включения в налоговую базу по НДС сумм санкционных выплат весьма велики.

Контур-Фокус

Система «Контур.Фокус» позволяет бухгалтеру произвести предварительную комплексную проверку контрагента для снижения рисков снятия вычета по НДС. При этом бухгалтер сам выбирает перечень критериев (от 1 до 12) для проверки своих потенциальных партнеров на предмет их благонадежности.

В число указанных критериев входят, в частности:

- тот факт, что компания была зарегистрирована недавно;

- организация находится на стадии банкротства или ликвидации;

- в число ее руководителей входят дисквалифицированные лица;

- она выступает ответчиком/истцом по судебным спорам на крупную сумму;

- в отношении нее открыто ряд исполнительных производств;

- компания не проявляет признаков активности;

- имеет негативные финансовые показатели;

Если в результате проведенной проверки выяснится, что компания получила отрицательную оценку сразу по нескольким критериям, то у проверяющей организации всегда будет возможность отказаться от заключения сомнительных контрактов.

Еще одним преимуществом ресурса является возможность отслеживать динамику оценки по всем указанным критериям по наиболее важным параметрам.

Также автоматизировать сверку данных по выставленным и полученным счетам фактурам можно через систему «Контур.Сверка». Эта система отслеживает, чтобы в документах не было ошибок в реквизитах, расхождений по суммам, датам и номерам выставленных счетов-фактур. Но для того чтобы пользоваться сервисом «Контур.Сверка» оба контрагента должны быть зарегистрированы в системе, чего удается добиться далеко не всегда.

Таким образом, проверка организации на предмет перечисления ею НДС в бюджет не входит в круг прямых обязанностей налогоплательщиков. Но она требуется для того чтобы избежать возможных убытков, связанных с отказом в принятии НДС к вычету. Спектр доступных ресурсов для предварительной проверки контрагента у организации ограничен и ни один из них не сможет гарантировать того факта, что поставщик перечислит в бюджет полученный от покупателя НДС.

https://youtube.com/watch?v=3Ww-1NQXka0

Дорогие читатели, информация в статье могла устареть. Если вы хотите узнать, как решить именно Вашу проблему, звоните по телефонам:

- Москва: +7(499)350-6630.

- Санкт-Петербург: +7(812)309-3667.

Или на сайте. Это быстро и бесплатно!

>НДС по-новому: сверяемся с контрагентами

Самостоятельная проверка плательщика НДС

В первую очередь заказчику нужно проделать эти действия:

- Проанализировать правильность реквизитов, прописанных в счете-фактуре.

- Выяснить достоверность регистрационных сведений.

- Проверить руководство фирмы на предмет дисквалификации.

- Проверить наличие долгов по налогам и сборам.

- Выяснить форму обложения налогами.

Нужную информацию можно взять из электронных сервисов ФНС. Она содержится в блоке «Проверьте, не рискует ли ваше дело?».

В каком порядке иностранная организация исполняет обязанности плательщика НДС?

Рассмотрим прочие сервисы для проверки:

- «Сведения о государственной регистрации ЮЛ и ИП» (https://egrul.nalog.ru). Сервис нужен для проверки регистрации контрагента. Здесь можно скачать выписку из ЕГРЮЛ или ЕГРИП.

- Проверка счетов-фактур (http://npchk.nalog.ru). Обеспечивает проверку правильности счета-фактуры, который был предоставлен контрагентом. Поиск осуществляется через ИНН/КПП.

- Реестр дисквалифицированных лиц (https://service.nalog.ru/disqualified.do). Поиск ведется по ФИО, названию ЮЛ, его реквизитам. Сервис позволяет узнать, является ли руководитель фирмы дисквалифицированным лицом, можно ли ему вообще управлять компанией.

- Сервис https://service.nalog.ru/addrfind.do. Через него можно узнать, сколько ЮЛ зарегистрировано по одному юридическому адресу. Множество зарегистрированных лиц косвенно подтверждает то, что фирма является однодневкой.

- Страничка https://service.nalog.ru/mru.do. Позволяет узнать, сколькими ЮЛ руководит одно лицо.

- Сервис «Сведения об ЮЛ с долгом по налогам». Обеспечивает выявление задолженностей контрагента перед бюджетом. Если долг есть, высок риск, что лицо не уплачивает НДС. То есть у его партнера возникнет проблема с вычетом налогов. Фирма может не предоставлять налоговую отчетность, что также является настораживающим признаком. На приведенном сервисе можно узнать и эту информацию.

Желательно обратиться сразу к нескольким сервисам. Они бесплатны, а потому это не составит особого труда.

Можно ли обратиться в налоговую?

Обращение в налоговую является самым логичным действием. Именно этот орган владеет всей необходимой информацией. Однако это обращение не имеет смысла. Дело в том, что ФНС не имеет обязанности разглашать сопутствующую информацию. То есть запрос вероятно просто останется без ответа. Отсутствие обязанности инспекторов предоставлять информацию подтверждается Письмом ФНС №ЕД-4-2/13005@ от 24 июля 2015 года.

Как получить освобождение от уплаты НДС

ИП может получить освобождение от уплаты НДС тогда, когда работать приходится по тем видам деятельности, что предусмотрены налоговым законодательством как не связанные с НДС. В 2019 году перечень льготных видов деятельности с нулевой ставкой НДС был расширен. Сюда вошли предприниматели, которые занимаются пассажирскими перевозками по регулируемой тарификации, участники инновационных проектов и некоторые другие.

Выплачивать никогда не лишние деньги не хочется, особенно, когда бизнес не приносит слишком много доходов. Это понимает и государство, поэтому несколько упростило жизнь малому бизнесу.

Индивидуальный предприниматель, который за последние три месяца получил дохода не более 2 млн рублей, перестает быть плательщиком НДС. Впрочем, радоваться рано, так как всюду есть подводные камни. Наиболее «острыми» из них являются требования к ИП предоставить все уведомления и выписки из книг продаж и учета, а также счета-фактуры, которые бы действительно подтверждали, что других доходов у вас нет, и не было, и даже быть не может.

Впрочем, не все предприниматели традиционно используют свое право на льготы: многие осознанно продолжают работать с НДС, невзирая на небольшие обороты от бизнеса. Ведь это открывает им доступ к большим заказам от крупных предприятий на общих налоговых режимах. А бизнес с большими оборотами неохотно соглашается на работу с контрагентами без налога на добавочную стоимость.

Как платить и когда необходимо перечислять НДС?

Вся работа с НДС у ИП проводится раз в квартал, и подготавливается отчетность по получению доходов, а соответственно и по будущим расходам. Установлено, что полная сумма НДС может быть переведена в более или менее раскрытые сроки, но треть налога обязательно должна быть перечислена в налоговую службу до 25 числа месяца каждого квартала.

На основе всех существующих документов, счетов, фактур и чеков в результате заполняется специальная декларация по НДС.

Когда уже есть положительный ответ на вопрос, платит ли ИП НДС, следует сказать, что ставки и суммы, которые изымаются из счетов плательщика, берутся не с неба. Они уставлены законодательством и рассчитаны для разных групп товаров.

Ключевым изменением, которое касается начисления налога, стало увеличение его ставки на 2% с 2019 года. Это нововведение затронуло всех без исключения россиян и не обошло предпринимателей.

Так, общая ставка теперь равняется 20% вместо прежних 18% и сюда включаются практически все существующие товары, которые распространяются по стране, а вот некоторые группы товаров, которые отдельно указаны в актах Правительства, могут иметь ставку в 10%. К таким уникальным товарам относятся медикаменты, книги, товары для малышей и подобное. С апреля 2019 года действует Постановление Правительства №1487, которое скорректировало прежний список льготных товаров со ставкой 10% и расширило его.

Наиболее приятная ставка в 0% устанавливается для большинства экспортных товаров и всех услуг, которые касаются их выгрузки, погрузки, транспортировки, перевозки и т.п. Многие потенциальные партнеры для бизнеса сразу интересуются, работают ли ИП с НДС. Это может быть важным, так как контрагенту целесообразнее приобретать товары/услуги и сотрудничать с предпринимателем, оплачивающим НДС, – цена товара уже идет с налогом, а значит, покупатель может надеяться на уменьшение своей налоговой нагрузки на уплаченный в пользу ИП НДС.

Таким образом, окончательный ответ на то, должен ли ИП платить НДС, зависит только от самого частника и его решений, например, будет ли он переходить на другую налоговую систему.

Примеры расчета НДС

Пример 1. ИП продает молоко (мясо или другую сельхозпродукцию). Ему перечислили аванс на сумму 50 тысяч рублей. С этой суммы нужно заплатить НДС по ставке 10%.

Сколько НДС нужно заплатить, находим путем следующего расчета:

50000 * 10% / 110% = 4545,45 рублей. 4545,45 рублей – это сумма оплаты НДС для ИП, которую нужно заплатить в бюджет. Это чистый пример без уменьшения (зачета) на входящий НДС.

Можно проверить правильность расчета:

45454,55 – это сумма без НДС, налогооблагаемая база (50000 – 4545,45). Умножив базу на 10%, получим только что найденную сумму – 4545,45 рублей.

Пример 2. ИП передал кому-то имущественные права на сумму 132578,44 руб. Нужно вычленить НДС и заплатить в бюджет. В данном случае ставка налога – 20%. Расчет: 132578,44 * 20% / 120% = 22096,41.

22096,41 – это сумма НДС (снова в чистом примере, без зачетов входного НДС), которую нужно заплатить в бюджет. И снова проверим, правильно ли применена расчетная ставка:

110482,03– сумма без НДС, налоговая база (132578,44-22096,41), умножаем ее на 20% и находим сумму НДС, равную 22096,41 руб.