Освобождение от обязанности уплаты ндс

Содержание:

- Нужно ли включать в выручку суммы, получаемые от операций, освобожденных от НДС?

- Подлежат ли налогообложению услуги по медосмотрам?

- Обязанности налогоплательщиков

- Если имеется деятельность, не облагаемая НДС и облагаемая

- Кого освобождают от НДС по ст. 149 НК РФ

- Новые налоги с 1 января 2020 года

- Кто освобожден от уплаты НДС

- Обзор статьи

- Утрата льготы и ее последствия

- Прочие изменения

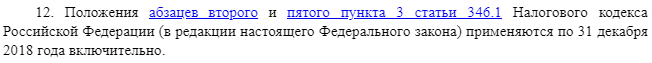

- Что из себя представляет освобождение от НДС?

- Когда вводятся новые налоги

- Образец бланка уведомления об освобождении от НДС

- Кто освобождается от уплаты НДС

- Кто не имеет права на льготу и освобождение от НДС

- Банковская гарантия возмещения НДС

- Кто может претендовать на освобождение от НДС

- Кто может претендовать на освобождение от НДС

- Возврат в прежнее качество

- Кто может претендовать на освобождение от НДС

- Уплата НДС в переходный период

- Какие операции из п. 3 ст. 149 НК РФ попадают под освобождение от НДС?

- Условия для освобождения от НДС

- В чем заключаются плюсы и минусы освобождения от НДС по ст. 145 НК РФ?

Нужно ли включать в выручку суммы, получаемые от операций, освобожденных от НДС?

Относительно сумм, которые налогоплательщик должен включать в выручку для получения освобождения от статуса плательщика НДС, существует две точки зрения. С одной стороны, УФНС России по г. Москве в письме от 23.04.2010 № 16-15/43541 допускает учет доходов по всем операциям, в том числе освобождаемым от НДС. Аналогичные выводы содержатся в Постановлении ФАС Поволжского округа от 10.11.2011 по делу № А06-1875/2011 и Постановлении ФАС Северо-Западного округа от 07.07.2005 № А26-2984/04-29. С другой — Пленум ВАС РФ в Постановлении № 33, а также ФНС в Письме от 12.05.2014 № ГД-4-3/8911@ указывают на необходимость раздельного учета операций, подлежащих и не подлежащих обложению НДС. Операции, которые не облагаются НДС, не учитываются при формировании налоговой базы, а, значит, и при расчете максимальной суммы выручки, позволяющей освободиться от уплаты НДС, необходимо учитывать исключительно операции, на которые начисляется налог на добавленную стоимость

Такой же позиции придерживались арб

итры ФАС Западно-Сибирского округа в Постановлении от 15.03.2013 по делу № А70-60/2012 и ФАС Северо-Западного округа при оглашении Постановления от 17.04.2013 по делу № А13-372/2012.

Налогоплательщикам в этом случае стоит обратить внимание на дату выпуска указанных писем и судебных решений и принять ту позицию, которой придерживаются судьи и чиновники в последнее время

Подлежат ли налогообложению услуги по медосмотрам?

Медицинские осмотры работников проводятся перед поступлением на некоторые виды работ и для предупреждения заболеваний. Например, в организациях, эксплуатирующих транспорт, нужно совершать перед рейсом и после него медосмотр шоферов (ст. 20 закона «О безопасности дорожного движения» от 10.12.1995 № 196-ФЗ).

Услуги на медосмотр освобождаются от налогообложения НДС. Однако медицинской организации или частнопрактикующему врачу нужно иметь лицензию (постановление Правительства РФ от 16.04.2012 № 291).

На предприятии может быть организован медкабинет или здравпункт, где будет работать медперсонал поликлиник или медработники по договорам.

В договоре на оказание медуслуг нужно прописать действия лица, проводящего медосмотр, и основания для отстранения водителей от работы. Данные медосмотра заносят в специальный журнал. В путевом листе допущенного к рейсу шофера ставится штамп: «Допущен». Это является доказательством для ГИБДД, что медосмотр проведен.

Обязанности налогоплательщиков

Обязанностью налогоплательщиков становится сдача декларации до 20 числа месяца, следующего за отчетным годом. Если организация желает получить освобождение, то она должна отправить почтой заявление не позднее, чем за 6 дней до истечения срока подачи заявления, то есть до 14 числа. Помимо этого необходимо:

- уплачивать налог в установленные сроки;

- вставать на учет в налоговых органах;

- подавать декларацию в установленный период времени;

- вносить сведения о своей деятельности;

- предоставлять остальные необходимые документы;

- выполнять требования налоговой при обнаружении нарушений налогового законодательства;

- в течение 4 лет сохранять всю подтверждающую документацию касаемо расходов и доходов организации;

- иные обязательства, которые описаны в налоговом законопроекте.

Если имеется деятельность, не облагаемая НДС и облагаемая

В том случае, если организация кроме деятельности, освобожденной от налогообложения, занимается и другими видами, по которым НДС исчисляется, необходимо вести раздельный учет. Это положение закреплено в п. 4 ст. 149 НК РФ.

При этом необходимо и входящий НДС по приобретенным товарам или полученным услугам учитывать отдельно (для налогооблагаемой и освобожденной деятельности). Правила такого учета налога приведены в п. 4 ст. 170 НК РФ.

Подробнее см. в материале «Как ведется раздельный учет по НДС (принципы и методика)».

Что характерно, в главе 21 НК РФ нет четкого указания, как именно следует вести раздельный учет, поэтому предприятиям дается право самим установить методику его ведения. Такая методика закрепляется в учетной политике компании.

Кого освобождают от НДС по ст. 149 НК РФ

Иной вид послабления предусматривает ст. 149 НК РФ. Здесь льгота распространяется не на всю деятельность налогоплательщика, а только на отдельные категории операций

Обратите внимание, что в статье приведен полный и закрытый перечень льготируемых операций. То есть налогоплательщику нельзя самостоятельно изменить или дополнить его

Чиновники предусмотрели льготы в отношении следующих видов реализации:

- медицинские товары по утвержденному Правительством перечню;

- медицинские услуги;

- доли в уставном капитале;

- ценные бумаги;

- исключительные права на изобретения, промышленные образцы, полезные модели, ноу-хау и т. д.;

- банковские операции;

- займы, в том числе проценты по займам.

Положения ст. 149 НК РФ устанавливают не только перечень операций, но и существенные требования к ним. Например, для получения льготы налогоплательщик обязан иметь лицензию или иные подтверждающие документы.

Послабление по ст. 149 НК РФ для отдельных категорий операций не требует специального уведомления ФНС. Наоборот, для налогоплательщиков предусмотрена возможность отказа от льготы по НДС. Например, если компании выгодно применять вычеты по НДС. Отказ от освобождения позволяет не вести раздельный учет по облагаемым и необлагаемым операциям.

ВАЖНО!

Оформляют отказ только по операциям из п. 3 ст. 149. Максимальный срок, на который получится отказаться от освобождения по НДС, — один год (п. 5 ст. 149 НК РФ).

Новые налоги с 1 января 2020 года

Государственная дума приняла множество корректирующих поправок в Налоговый Кодекс РФ, которые вступят в действие 1 января 2020 года. Подробный перечень содержит федеральный закон N 325-ФЗ, одобренный депутатами 29 сентября 2020 года.

Для физических лиц

К налогоплательщикам относятся дееспособные граждане и резиденты России, получающие здесь доходы иили имеющие имущество. Основные категории – наемные работники, индивидуальные предприниматели, самозанятые, пенсионеры, неработающие.

Граждане РФ обязаны платить 3 вида налогов, которые идут в бюджет разного уровня:

- Федеральный – остается НДФЛ со ставкой в 13%. Средства удерживает работодатель с зарплаты.

- Транспортный перечисляется в региональный бюджет. Начисляют его фискальные органы. Обязанность физических лиц – осуществить оплату до 1 декабря года, следующего за отчетным. О наличии транспортных средств налоговую службу информирует ГИБДД.

- Платеж на имущество физических лиц ( в том числе на землю и недвижимость) идет в казну местных бюджетов.

Это важно знать: Сроки оплаты НДС в 2020 году для юридических лиц: порядок уплаты, пример

Расширяется территориальный охват налогообложения самозанятых. Опыт четырех регионов признан успешным. В планах правительства распространить его на всю страну.

Для организаций и юридических лиц

Последние новости касаются не столько налоговиков, сколько бухгалтерской отчетности. Изменения налогового законодательства с 2020 года нацелены не только на усиление контроля, но и на перевод документооборота в цифровой режим.

Банковский кредитный эксперт

Кто освобожден от уплаты НДС

- Малые предприятия. Бизнесмены, которые имеют небольшие обороты по выручке, могут не уплачивать НДС. Если сумма выручки за три предшествующих месяца не больше 2 млн. рублей. Не вправе пользоваться льготой предприятия, реализующие подакцизные товары, и те, которые уплачивают НДС в связи с ввозом в РФ товаров.

- Бизнесмены, использующие в своей работе специальный налоговый режим. В настоящее время их пять: они установлены статьей 18 НК РФ. Освобождение действует при ЕСХН, УСН, ЕНВД, ПСН. Внутри использования этих режимов на предприятиях льгота не действует, если предприниматели проводят следующие операции: ввоз товаров, исполнение обязанностей налогового агента, проведение операций по договору простого товарищества.

- Участники проекта «Сколково». Резидент проекта «Сколково» может рассчитывать на освобождение от выплаты НДС в течение 10 лет с момента получения им этого статуса. В рамках этого послабления резиденты «Сколково» не освобождаются только от уплаты налога при ввозе в Россию товаров.

- Реализация отдельных категорий товаров. Это товары, которые относятся к социальной сфере, значимая продукция. Суть применения льготы состоит в том, что категории социально значимых товаров не должны быть вовлечены в конкуренцию, иначе это может отразиться на финансово незащищенных слоях населения. Кроме того, в настоящий момент применение этого сбора неактуально для тех сфер предпринимательской деятельности, которым необходима поддержка со стороны государства.

Товары, не облагаемые НДС:

- питание;

- конверты для почты;

- марки;

- открытки;

- руды;

- ценные металлы;

- алмазы без обработки;

- товары из Дьюти Фри;

- драгоценные монеты, не являющиеся средством платежа;

- товары медицинского предназначения согласно специальному перечню;

- товары, которые используются для оказания безвозмездной помощи;

- книги и товары религиозного назначения.

Обзор статьи

Статья регулирует вопросы освобождения от уплаты НДС. В ней перечислены условия получения льготы: сумма дохода от реализации продукции или услуг за три подряд предшествующих месяца не должна превышать два миллиона рублей. Эта правовая норма – пункт 1 статья 145 НК РФ – фактически она аккумулирует основной смысл статьи, все остальные положения разъясняют его и определяют порядок применения льготы.

П. 3 ст. 145 НК РФ, например, устанавливает обязанность подачи письменного уведомления об использовании права на освобождение от расчета и уплаты НДС. Форма документа утверждена Минфином РФ, срок подачи – не позднее 20 числа месяца, в котором началось использования права на освобождение от НДС. Подача уведомления для применения льготы является обязательной, а вот несоблюдение сроков не является безусловной причиной для отказа в ее предоставлении согласно постановления Пленума ВАС РФ от 30.05.2015 № 33. Уведомление с подтверждающими документами (выписка из баланса, книги продаж, книги учета доходов и расходов) подается по месту учета.

Организации и индивидуальные предприниматели не вправе самостоятельно отказаться от заявленного освобождения от расчета и уплаты НДС. Исключение: если право на освобождение утрачивается плательщиком налога.

В том случае, если сумма дохода превышает установленное пороговое значение, организация или индивидуальный предприниматель утрачивают право на льготу начиная с первого числа месяца, в котором имело место данное превышение.

Организации и индивидуальные предприниматели, которые утратили право на льготу, не могут повторно заявить об освобождении от НДС. Сумма НДС за месяц, в котором доход превысил пороговое значение, подлежит восстановлению и уплачивается в государственный бюджет.

Утрата льготы и ее последствия

После утраты права на льготу плательщик снова получает право вычета. При этом вычет можно получить даже по запасам, которые были куплены еще до утраты, однако так и не были использованы

Однако важно понимать, что входной НДС права вычета не дает

При этом размер налога НДС возможно рассчитать двумя способами:

- По товарам – берется их стоимость и умножается на ставку 10% по отдельным категориям и 18% как основная ставка (с начала 2019 года она будет увеличена до 20%).

- По авансам – в этом случае сумма умножается на соответствующую расчетную ставку, которая может составить 10/110 по отдельным товарам или 18/118 по другим товарам (с 2019 года соответственно 20/120).

Если компания заключила договор с контрагентом во время действия льготного периода, однако впоследствии льгота была утрачена, фактически руководству придется договариваться с покупателем о корректировке цены, потому что иначе избежать уплаты НДС будет трудно.

Действовать можно 2 способами:

- Установить, что ранее принятая цена уже включает НДС.

- Или увеличить цену ровно на величину НДС.

Прочие изменения

Упрощенка без работников с использованием ККТ позволит упразднить Книги учета. Вся отчетность фискальным органам будет поступать в режиме онлайн.

Налоговым агентам разрешено самостоятельно вносить недоуплаченные средства за работника, которые были выявлены в ходе проверок.

Вводятся новые коды по зарплатам и КБК для перечисления штрафов.

Работодателей, которые используют труд самозанятых граждан, обяжут выплачивать НДФЛ и страховые взносы с их зарплаты. Данная мера вводится для предотвращения ухода от фискальных платежей через новую форму официальной занятости граждан.

Что из себя представляет освобождение от НДС?

Получая освобождение, необходимо всё же:

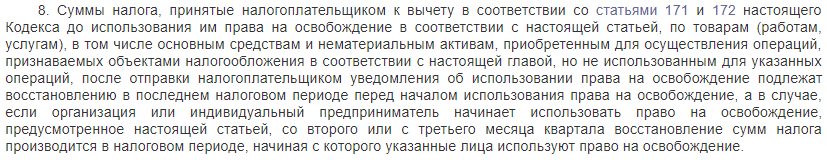

1. Включать входной налог (который предъявлен поставщикам) в стоимость приобретенных товаров или услуг. Восстанавливать НДС по материально-производственным запасам (принятый к вычету), которые приобретались, но не использовались до «освободительного» момента, а также основным средствам (к-рые не были целиком амортизированы) (п. 8 ст. 145 НК РФ, пп. 3 п. 2, пп. 2 п. 3 ст. 170 НК РФ).

2. Вести книгу продаж (Письмо ФНС от 29.04.2013 N ЕД-4-3/7895@).

3. Сч-фактуры заполняются «Без НДС», если продажа осуществляется внутри страны. Кроме подакцизных товаров! (п. 5 ст. 168 НК РФ)

4. Продавая и ввозя в Россию товары, которые являются подакцизными, в бюджет уплачивать налог.

5. Сч-факт. заполнять с выделенной налоговой суммой, если имеет место продажа товаров, считающихся подакцизными.

6. Представлять декларацию и уплачивать налог, если организацией были совершены такие действия как (п. п. 4, 5 ст. 173, п. 5 ст. 174 НК РФ):

- Обязанности налогового агента по НДС;

- Продажа товаров, к-рые считаются подакцизными;

- Выставление сч-факт. с выделенной налоговой суммой по товарам, к-рые не являются подакцизными.

Освобожденная организация имеет право:

- В инспекцию не подавать декларацию по НДС.

- Не уплачивать налог по внутригосударственным операциям. Товары, считающиеся подакцизными в данном случае будут исключением.

- Если организации освобождены от уплаты НДС, то налоговый вычет не действует, а следовательно, и книга покупок не ведется. Данный факт подтвержден письмом ФНС N ЕД-4-3/7895 от 29 апреля 2013 года.

Указанными правами организация может воспользоваться в течение одного календарного года минимум. Об этом свидетельствуют пункты 3 и 4 статьи 145 Налогового кодекса Российской Федерации.

Когда вводятся новые налоги

С 01 января 2020 года вступают в силу следующие изменения:

- единый платеж распространится и на погашение НДФЛ;

- организациям вменяется в обязанность самостоятельно информировать ФНС о наличии у них налогооблагаемого имущества, если нет платежки за отчетный период.

С 1 апреля 2020 года:

- вступают в силу изменения о порядке принудительного взыскания небольших фискальных долгов – налоговая служба сможет самостоятельно принимать решения в пределах 3 тыс. рублей;

- фискальным органам разрешается информировать плательщиков о наличии недоимок посредством СМС, на электронную почту;

- банкам вменяется в обязанность информирование ФНС об использовании гражданами электронных платежных средств;

- из налоговой тайны исключаются сведения об имуществе, в отношении которого органы ввели ограничения в использовании (информация будет размещена на сайте ФНС).

- с 1 числа снимается ограничение о взаимозачете взносов по виду;

- с 29 октября срок на возврат средств будет отсчитываться со дня завершения камеральной проверки (при выявлении нарушений – со дня принятия решения).

С 1 июля 2020 года вступят в силу изменения по земельному налогу:

- об информировании о целевом использовании сельскохозяйственных земель;

- о подаче сведений в налоговую о многодетных семьях органами социальной защиты (для использования льгот).

Проверку эксплуатации земли по назначению должны проводить чиновники земнадзора.

Образец бланка уведомления об освобождении от НДС

Согласно НК, чтобы

оформить льготу по уплате тарифа,

требуется подать заявление в соответствующей

форме, которое

корректно заполнено.

Образец этого

документа дан в приказе Министерства

Финансов от 26.12.2018 года. Дополнительно

к примеру заполнения

в инспекцию, нужно предоставить выписку

из книги продаж и бух. баланса.

Форм выписок из книги продаж и баланса нет, их можно составить в произвольном виде. При этом выписка из книги продаж должна отображать сведения о суммах операций за последние месяцы. В заявлении должны быть корректно указаны сведения о названии ИФНС, налогоплательщике, дате использования возможности не платить тариф, выручке.

Кто освобождается от уплаты НДС

Получить освобождение может любая организация или ИП.

Получить освобождение может любая организация или ИП.

Для этого достаточно двух условий:

Выручка за 3 предыдущих месяца должна составлять менее 2 миллионов рублей до вычета налогов.Примите во внимание: речь идет об идущих подряд месяцах, а не выбранных произвольно.

Плательщик не должен торговать подакцизными товарами: алкоголем, табачной продукцией, легковыми автомобилями и горюче-смазочными материалами, включая топливо. При этом продажа отдельно акцизных и неакцизных товаров запрещена Министерством финансов

Как только организация начинает продавать хоть один акцизный товар, она автоматически теряет поблажку.

Существует несколько направлений услуг, НДС на которые не начисляется вовсе.

Сюда входят:

- Продажа медицинских товаров и услуги из списка.

- Банковские сделки и услуги.

- Авторское право и право на изобретения и открытия.

- Кредитование.

- Реализация долей в уставном капитале и ценных бумаг.

Кто не имеет права на льготу и освобождение от НДС

Соответственно все остальные плательщики продолжают рассчитывать и перечислять НДС на общих основаниях

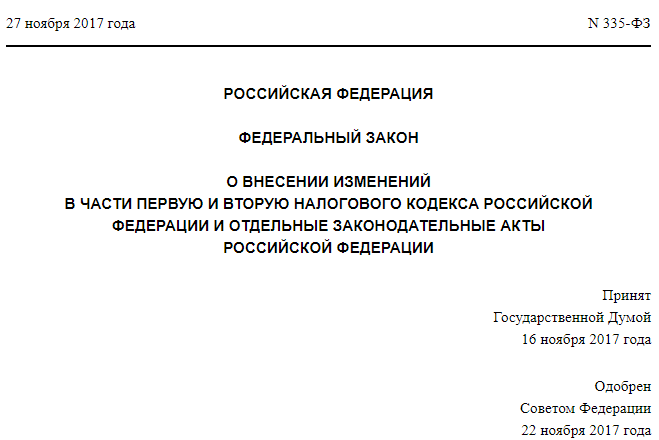

Важно понимать, что все организации и предприниматели, которые пользуются системой ЕСХН, обязаны уплачивать и НДС. Данный порядок начинает действовать с 2019 года в соответствии с поправками в федеральном законодательстве, принятыми в ноябре 2017 года

При этом возможны 2 ситуации, при которых льгота будет предоставляться в прежнем режиме:

- Если юрлицо или предприниматель только переходит на ЕСХН, и при этом они воспользовались правом на льготу в том же календарном году.

- Если организация или ИП уже используют ЕСХН, учитывается ее годовой доход. Если он не превышает описанных ниже лимитов, плательщик продолжает пользоваться льготой.

| год | лимит, млн. руб. |

| 2018 | 100 |

| 2019 | 90 |

| 2020 | 80 |

| 2021 | 70 |

| 2022 и последующие | 60 |

Мнение эксперта

Кочергин Сергей

Специалист по налогообложению, финансовый менеджер, эксперт сайта

Ранее мы приводили пример заполнения декларации по налогу на прибыль, ознакомиться с образцом можно здесь.

Банковская гарантия возмещения НДС

Гарантия банка должна быть безотзывной и непередаваемой. Срок действия банковской гарантии должен истекать не ранее чем через 10 месяцев со дня подачи налоговой декларации, в которой заявлена сумма НДС к возмещению. Кроме того, гарантия должна допускать бесспорное списание средств со счета компании, если она не исполнит требование об уплате. Выдать гарантию может только банк, включенный в соответствующий перечень кредитных организаций, который ведется Минфином России.

Для внесения в этот перечень банк должен отвечать следующим требованиям: иметь лицензию Банка России; вести деятельность не менее 5 лет; иметь собственные средства в размере не менее 1 млрд рублей; соблюдать нормативы, обязательные для кредитных организаций, и не иметь требований Банка России о принятии мер по финансовому оздоровлению.

Сумма, на которую выдана банковская гарантия, должна обеспечивать исполнение обязательств по возврату в бюджет в полном объеме суммы налога, заявляемой к возмещению.

Эксперт по налогообложению Б.Л.Сваин

Электронная версия журнала «НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА»

Самое популярное издание бухгалтерских нормативных документов с комментариями к ним от экспертов и разработчиков.

Следующая

НДСНужно ли платить НДС с полученного аванса

Кто может претендовать на освобождение от НДС

Вопрос, кто освобождается от уплаты НДС, является популярным. Лица, кто освобожден от внесения этого платежа, могут оптимизировать свои затраты и подавать отчетность в меньшем объеме, что является преимуществом.

Согласно законам, лица, имеющие небольшие обороты могут не вносить платеж. Освобождение можно получить, если размер выручки за три последних месяца не более 2 млн. Данное право недоступно для лиц, которые реализуют подакцизную продукцию. Льгота предоставляется на год, потом ее можно продлить при выполнении условий. Если в процессе времени отстранения от уплаты выручка стала больше лимита, либо продавались товары, облагаемые акцизом, льгота прекращает свое действие.

Альтернативным вариантом получения льготы является переход на специальный режим – ЕСХН, УСН, ЕНВД, ПСН. Льгота не будет действовать при операции импорта, выполнении деятельности в качестве налогового агента и в связи с положениями статьи 174.1.

Другие требования и условия:

- Вид деятельности – лица, работающие в некоторых сферах, не могут отказаться от ОСНО в пользу специального режима.

- Размеры бизнеса – предприятие должно соблюдать лимиты выручки, численности персонала и т.д.

- Структура – не могут использовать специальный режим компании с филиалами.

Кто может претендовать на освобождение от НДС

Как говорит статья 145 НК РФ, для освобождения от выплаты НДС ИП и предприятия должны соответствовать следующим критериям:

- со времени постановки на государственный учет прошло не меньше 3 месяцев;

- без НДС за 3 месяца прибыль компании составила не больше 2 миллионов рублей;

- в продажах не используются товары, подпадающие под акциз или при работе с ними ведется раздельный учет по подакцизным и неподакцизным категориям.

Внимание! Следует учесть, что Министерство финансов считает, что рассчитывать окончательный размер выручки нужно при полном учете продаж товаров как акцизных так и неподакцизных, а также операций, не признаваемых объектами по НДС и не облагаемых данным видом налога

Возврат в прежнее качество

При утрате права на освобождение или отказе от него суммы налога, предъявленные упомянутым лицам поставщиками товаров, исполнителями работ и услуг (учтенные в их стоимости до момента утраты, отказа), используемых при осуществлении операций, признаваемых объектами обложения НДС, могут быть приняты к вычету в общем порядке (абз. 2 п. 8 ст. 145 НК РФ).

В налоговом учете изменение статуса суммы НДС по материально-производственным запасам будет учтено через цену приобретения, которая при потере права на освобождение уменьшится на сумму вычета.

Дебет 68, субсчет “Расчеты по НДС”, Кредит 19

принята к вычету сумма НДС, уплаченная поставщикам материалов.

Как было сказано выше, при решении об использовании права на освобождение лица должны восстановить сумму НДС по объектам основных средств и нематериальных активов, приходящуюся на их остаточную стоимость. Зеркальности же при обратном переходе из лиц, воспользовавшихся правом, к обыкновенным плательщикам НДС не наблюдается, поскольку в части основных средств и нематериальных активов законодателем специальных норм в НК РФ не установлено.

-15 570 руб. – сторнирована сумма НДС, учтенная в стоимости материалов, находящихся на учете на 1 ноября;

15 570 руб. – принят к вычету НДС, уплаченный поставщикам материалов.

Первоначальная стоимость объекта основных средств, введенного в эксплуатацию в период освобождения (в ней учтена предъявленная поставщиком объекта сумма НДС), с возвратом организации в стан плательщиков НДС не изменяется.

Ноябрь 2013 г.

Кто может претендовать на освобождение от НДС

Вопрос, кто освобождается от уплаты НДС, является популярным. Лица, кто освобожден от внесения этого платежа, могут оптимизировать свои затраты и подавать отчетность в меньшем объеме, что является преимуществом.

Согласно законам, лица, имеющие небольшие обороты могут не вносить платеж. Освобождение можно получить, если размер выручки за три последних месяца не более 2 млн. Данное право недоступно для лиц, которые реализуют подакцизную продукцию. Льгота предоставляется на год, потом ее можно продлить при выполнении условий. Если в процессе времени отстранения от уплаты выручка стала больше лимита, либо продавались товары, облагаемые акцизом, льгота прекращает свое действие.

Альтернативным вариантом получения льготы является переход на специальный режим – ЕСХН, УСН, ЕНВД, ПСН. Льгота не будет действовать при операции импорта, выполнении деятельности в качестве налогового агента и в связи с положениями статьи 174.1.

Другие требования и условия:

- Вид деятельности – лица, работающие в некоторых сферах, не могут отказаться от ОСНО в пользу специального режима.

- Размеры бизнеса – предприятие должно соблюдать лимиты выручки, численности персонала и т.д.

- Структура – не могут использовать специальный режим компании с филиалами.

Уплата НДС в переходный период

На практике может сложиться ситуация, что фирма приобрела товары до того, как начала использовать право на освобождение, а продавать их будет в тот период, когда освобождение от НДС уже будет действовать.

В этом случае НДС, принятый к вычету до получения освобождения, придется восстановить. По непроданным товарам и неиспользованным материалам НДС восстанавливают в полной сумме. Сделать это нужно путем уменьшения налоговых вычетов в последнем квартале, который предшествует освобождению.

В налоговом учете восстановленный НДС включают в состав прочих расходов (пп. 2 п. 3 ст. 170 НК РФ).

Пример. 5 сентября ЗАО «Актив» приобрело у поставщика партию товаров за 118 000 руб. (в том числе НДС — 18 000 руб.). Сумма НДС по оприходованным товарам в общеустановленном порядке была принята к вычету.

С 1 октября «Актив» использует право на освобождение от уплаты НДС.

В сентябре товары проданы не были. Следовательно, в III квартале (в сентябре) сумма НДС по товарам (18 000 руб.) должна быть восстановлена и включена в состав прочих расходов.

Бухгалтер «Актива» сделает такие проводки:

5 сентября

Дебет 60 Кредит 51

— 118 000 руб. — перечислены деньги поставщику в оплату товаров;

Дебет 41 Кредит 60

— 100 000 руб. (118 000 — 18 000) — товары оприходованы на балансе фирмы (по покупной стоимости без НДС);

Дебет 19 Кредит 60

— 18 000 руб. — учтен НДС, уплаченный поставщику товаров;

Дебет 68, субсчет «Расчеты по НДС», Кредит 19

— 18 000 руб. — принят НДС к вычету;

30 сентября

Дебет 68, субсчет «Расчеты по НДС», Кредит 19

18 000 руб.

— восстановлена сумма НДС, принятая к вычету до начала действия освобождения;

Дебет 91-2 Кредит 19

— 18 000 руб. — восстановленная сумма НДС включена в состав прочих расходов.

Обратите внимание: чтобы упростить записи, в данной ситуации можно сделать одну проводку:

Дебет 91-2 кредит 68, субсчет «Расчеты по НДС»,

— 18 000 руб. — восстановленная сумма НДС включена в состав прочих расходов.

По основным средствам и нематериальным активам НДС восстанавливают с их остаточной стоимости (по данным бухгалтерского учета). Такие разъяснения дают финансисты и специалисты налоговой службы (Письмо Минфина России от 12 апреля 2007 г. N 03-07-11/106, Письмо УМНС России по г. Москве от 5 мая 2003 г. N 24-11/23897).

Но судьи с этой позицией не согласны. Они считают, что если основные средства какое-то время уже использовались для операций, облагаемых НДС, то восстанавливать налог не нужно. Тем более что Налоговый кодекс не содержит правил по восстановлению налога для амортизируемого имущества при переходе на освобождение от НДС (Постановление ФАС Северо-Западного округа от 18 мая 2005 г. N А52/7134/2004/2).

Однако правомерность такой позиции, скорее всего, придется доказывать в суде. Поэтому если вы хотите полностью исключить возможные претензии при проверке, следуйте требованиям налоговиков.

Обратите внимание: НДС нужно восстановить в последнем квартале, который предшествует освобождению. Однако Налоговый кодекс не уточняет, в каком месяце квартала это следует сделать

Поэтому фирма ничего не нарушит, если будет восстанавливать налог в последний день того или иного квартала: 31 марта, 30 июня, 30 сентября или 31 декабря.

Значит, если вы, например, начали применять освобождение от НДС с апреля, то восстанавливать налог вам нужно будет с остаточной стоимости, посчитанной на 31 марта (то есть с учетом январской, февральской и мартовской амортизаций). Таким образом, вы заплатите в бюджет меньшую сумму НДС.

Какие операции из п. 3 ст. 149 НК РФ попадают под освобождение от НДС?

В соответствии с п. 3 ст. 149 НК РФ от налогообложения НДС освобождают:

- продажу религиозными организациями литературы и предметов, относящихся к религии (перечень утверждает Правительство РФ);

- реализацию товаров, услуг и работ, производимых организациями и обществами инвалидов (перечень утверждает Правительство РФ); при этом количество инвалидов в таких обществах должно быть не менее 80%;

- операции банков:

- по привлечению вкладов населения и кассовому обслуживанию;

- ведению банковских счетов организаций;

- покупке и продаже валюты и драгметаллов;

- обслуживанию банковских карт;

- оказание услуг по страхованию, в том числе медицинскому, и негосударственному пенсионному обеспечению;

- проведение лотерей;

- реализацию руд и другого сырья и материалов, содержащих драгметаллы, драгоценные камни и алмазы;

- продажу необработанных алмазов;

ОБРАТИТЕ ВНИМАНИЕ! С 01.06.2018 банковские операции с драгоценными камнями исключены из перечня транзакций, не облагаемых НДС. Подробности см

здесь

Подробности см. здесь.

- продажу входных билетов (на бланках строгой отчетности) на спортивные мероприятия и предоставление в аренду стадионов;

- операции по займам денег и ценных бумаг;

- выполнение НИОКР за счет бюджета РФ или фондов поддержки по закону «О науке» от 23.08.1996 № 127-ФЗ для создания новых технологий и продукции — к ним относят разработку новых конструкций машин и оборудования, приборов с проведением их испытаний и получением практических результатов от их использования;

Подробнее о документах, подтверждающих льготы по НДС для НИОКР, см. в статье «От НДС-освобождения можно отказаться частично».

Условия для освобождения от НДС

Предприниматели и компании, работающие на ОСНО, в некоторых случаях могут рассчитывать на налоговые льготы и освобождение от уплаты НДС. Под них попадают организации, которые продемонстрировали весьма скромные финансовые показатели по итогам трех месяцев (квартала).

Это значит, что право на освобождение может быть реализовано только при условии ведения хозяйственной деятельности после регистрации не менее 3 месяцев.

В 2021 году выручка компании для получения льготы не должна превышать 2 млн.руб. В период оформления льготы компания также не должна продавать подакцизные товары/минеральное сырье (это, например, пиво, табак, легковые ТС), либо должна вести раздельный учет.

Если условия для получения льготы по НДС, перечисленные в 145 ст.НК, были соблюдены организации необходимо передать в Налоговую инспекцию уведомление о реализации своего законного права. Таким образом, порядок предоставления налоговой льготы носит не заявительный, а уведомительный характер.

Компания может и не применять свое право на льготу. Такой вариант нередко допускается налогоплательщикам. Это может невыгодно для них по экономическим соображениям: в результате компания может лишиться выгодных контрактов, так как крупные предприятия являются плательщиками НДС и предпочитают работать с организациями, которые не освобождены от этого налога.

Подача уведомления – это право, а не обязанность налогоплательщика. Он вполне может продолжать работать с небольшой выручкой и начислять НДС, даже если заработал за квартал менее 2 млн.руб. Но в результате применения налоговой льготы компании могут снизить свою фискальную нагрузку и уменьшить документооборот.

Уведомление должно быть подано до 20 числа месяца, следующего за окончанием льготного периода.

Например, компания заработала за май, июнь, июль 1,5 млн.р. Для освобождения от начисления НДС на эту сумму она обязана уведомить налоговую инспекцию до 20 августа.

Налогоплательщик также должен подтвердить свой льготный статус документально.

Для этого он предъявляет в инспекцию выписку из книги продаж, КУДиР от ИП (для организаций – выписка из бухгалтерского баланса), копии журналов счетов-фактур (входящих и исходящих).

Они должны быть заверены руководством и главбухом компании.

Стоит отметить, что после уведомления инспекции право на льготу предоставляется на весь календарный год. Подавать новое уведомление в течение периода действия освобождения не требуется.

Если же финансовые показатели в компании сохранятся на прежнем уровне в пределах 2 млн.руб., то по прошествии года нужно заново уведомить ФНС и заново собрать комплект документов. В период действия льготы компания должна продолжать отчитываться на НДС в инспекцию.

Освобождение не предоставляется, если компания занималась в указанный период операциями по импорту товаров и услуг.

Следует отличать переуступку права аренды земельного участка от субаренды. Право аренды можно использовать в качестве залога при оформлении ипотеки. Подробнее об этом читайте здесь.

Признание права собственности на долю квартиры происходит в несколько этапов. Подробно об этом можно узнать здесь.

В чем заключаются плюсы и минусы освобождения от НДС по ст. 145 НК РФ?

Плюсы заключаются в том, что:

- освобождение дается на длительный срок (1 год) и может продлеваться;

- НДС начислять и уплачивать не нужно (за исключением некоторых операций);

- не надо сдавать декларацию по НДС (за исключением некоторых ситуаций) и вести книгу покупок (письма ФНС РФ от 04.06.2015 № ГД-4-3/9650@, от 04.04.2014 № ГД-4-3/6138).

Отрицательные моменты:

- НДС, выделенный в документах поставщиков, придется включать в стоимость оприходованных товаров (работ, услуг) согласно подп. 1 п. 2 ст. 170 НК РФ. При этом по ТМЦ, приобретенным до освобождения и не использованным до начала его применения, а также по ОС, самортизированным неполностью, НДС нужно будет восстановить и перечислить в бюджет.

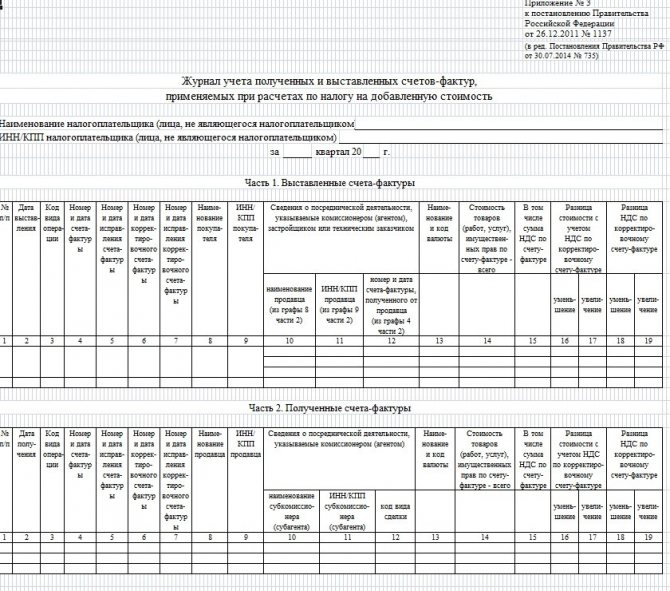

- Сохранится обязанность ведения книги продаж и оформления счетов-фактур на реализацию (п. 5 ст. 168 НК РФ). Особенностью счетов-фактур будет проставление в графах, предназначенных для ставки и суммы НДС, записи: «Без НДС» (подп. «ж» и «з» п. 2 раздела 2 приложения 1 к постановлению Правительства РФ от 26.12.2011 № 1137). При этом на реализацию подакцизных товаров счета-фактуры будут выставляться в обычном порядке с начислением и выделением суммы НДС. Кроме того, с выделением НДС придется составлять счета-фактуры налогового агента.

О правилах ведения книги продаж читайте в материале «Книга покупок и книга продаж: ведение и оформление для расчетов по НДС».

- Обязанность начисления и уплаты НДС, подачи декларации сохранится для ситуаций продажи подакцизных товаров, исполнения обязанностей налогового агента и выставления счетов-фактур с выделенной суммой НДС по товарам, продаваемым без акциза. Кроме того, нужно будет платить НДС при импорте товаров.

Об особенностях составления деклараций по НДС читайте в этой статье.