Какой общий порядок учета ндс с авансов полученных?

Содержание:

- НДС с полученных авансов

- Отражение авансовых операций в декларации: проводки, восстановление

- Как рассчитать НДС с аванса

- Дело № А65-27794/2015

- Бухгалтерские проводки по восстановлению НДС с аванса

- Расчет НДС и вычета НДС в авансовых операциях

- Отражение НДС с авансов в балансе

- Аванс и поставка в одном периоде

- Условия вычета НДС с авансов выданных для покупателя

- Проводки по восстановлению НДС при списании товара

- НДС с полученных авансов

- Как заполняется раздел 3 декларации по НДС в сервисе

- Учет авансов выданных.

НДС с полученных авансов

Когда реализуется продажа продукции, одним из существенных условий, прописанных в контракте, может быть полная предоплата.

Компания формирует СФ, на основании которого и получен аванс, к нему же прибавляется надбавка по ставке 20/120, если продукция относится к наибольшей категории. Данный процент должен быть уплачен в бюджет. Занесение информации производится в книгу продаж.

После получения денег существует три сценария развития событий: совершение продажи, её отсутствие, возврат аванса покупателю.

Первый вариант выгоден поставляющей фирме, так как она может предъявить НДС с полученных авансов. Документацией служит книга покупок.

Отражением второй ситуации становится запись в декларации в строке 070, относящейся к 3 Разделу.

При возврате также производят операцию по вычету. Она регистрируется в книге покупок. Используется вычет в течение 12 месяцев после того, как договор расторгнут. Возврат не уплачивается, если от покупателя не начисляются суммы и его фирма была ликвидирована. При таких событиях, предъявление к вычету невозможно.

Отражение авансовых операций в декларации: проводки, восстановление

В бухучете начисление с аванса, поступившего от покупателя, НДС осуществляется следующими проводками:

Для отражения начисления НДС с аванса в плане счетов предусмотрен субсчет «НДС с полученных авансов (предоплаты)» к счету 62 «Расчеты с покупателями и заказчиками» и счету 76 «Расчеты с разными дебиторами и кредиторами». Это позволяет:

- в учете сохранить данные об авансах полученных и НДС с них (по Кт 62, 76);

- в бухгалтерском балансе отразить суммы авансов, полученных (без НДС, учитываемого по Дт соответствующих счетов) в качестве кредиторской задолженности.

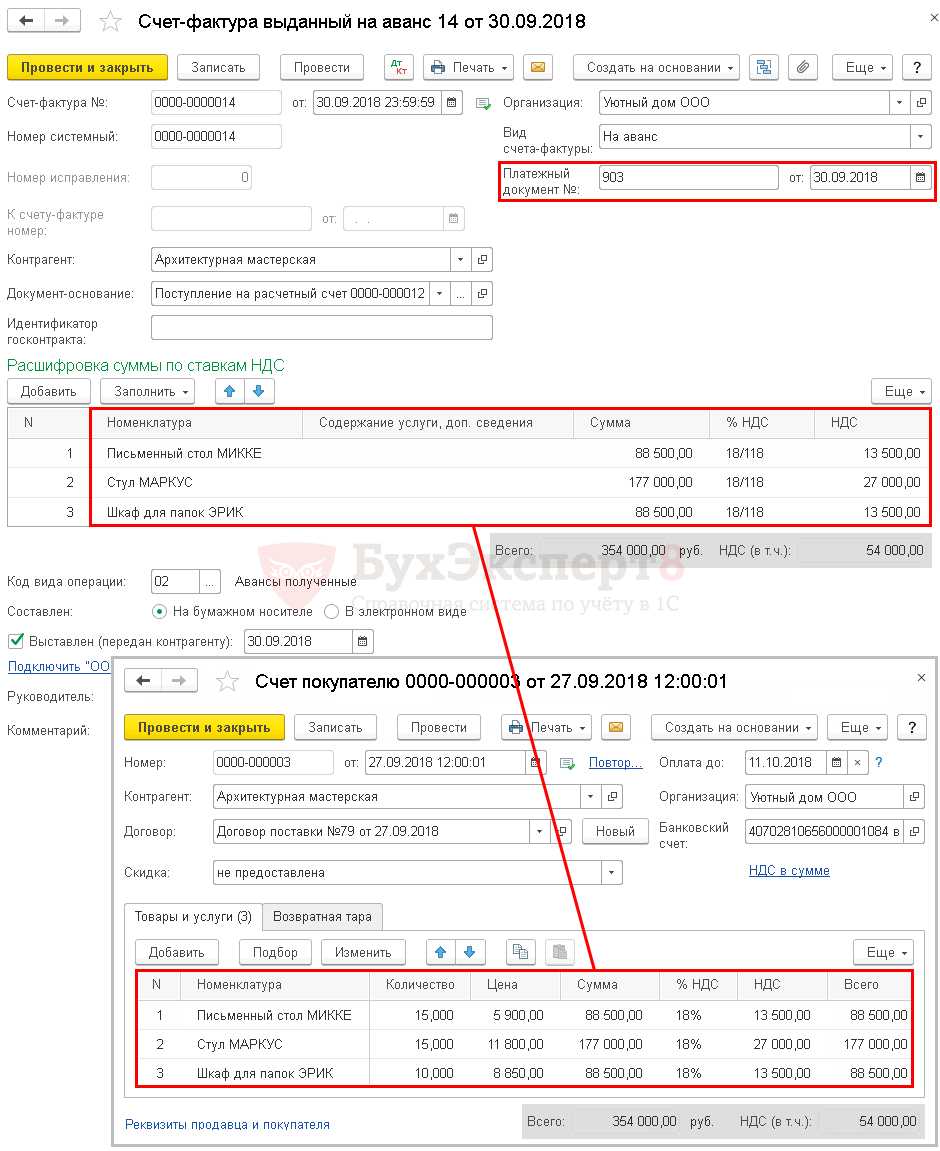

Отметим, что ранее полученный аванс в момент реализации товаров (услуг или работ) зачитывается в сумме предоплаты. На отгружаемый товар (услугу или работу) выписывается счет-фактура. На дату зачета авансов компания принимает к вычету НДС с авансов полученных

Обратите внимание, что вычет производится в сумме налога, исчисленного с отгруженных товаров (услуг или работ), в оплату которых были получены авансы. Здесь подразумевается, что если НДС с авансов начислен по ставке 20/120 %, а товар (услуга или работа) отгружен по ставке 10 %, то зачет НДС с полученных авансов осуществляется по ставке 10/110 %

В декларации по НДС полученный аванс отражается в разделе 3 по строке 070 в графе 3, а сумма налога с аванса — в графе 5.

Вычет НДС с авансов полученных отражается в разделе 3 декларации по строке 170 в графе 3 за тот налоговый период, в котором отгружен товар.

Отражение в бухучете НДС с аванса, уплаченного поставщику, отражается проводками.

Счет 19 применяется в целях обособления НДС с аванса, когда выдача аванса и принятие к вычету НДС разделены во времени. Если авансовый НДС на отчетную дату не принят к вычету, то налог, отраженный по счету 19, фиксируется в бухгалтерском балансе как оборотный актив обособленно от «дебиторки» по перечисленному авансу.

Для обособления НДС с аванса выданного можно использовать отдельные субсчета «НДС с выданных авансов (предоплаты)» к счету 60 «Расчеты с поставщиками и подрядчиками» или к счету 76 «Расчеты с разными дебиторами и кредиторами». За счет этого:

- в учете сохраняются данные об уплаченных авансах, в том числе НДС (по Дт 60, 76);

- в бухгалтерском балансе показывается «дебиторка» (за вычетом НДС, учтенного по Кт соответствующих счетов) в виде авансов выданных.

НДС с авансов полученных, учтенный по Дт 62-НДС (76-НДС), в балансе не указывается, так же как и НДС с авансов выданных, учтенный по Кт 60-НДС (76-НДС). В бухгалтерском балансе суммы налога уменьшают «дебиторку» в виде авансов выданных и «кредиторку» в виде авансов полученных.

Отраженный по счету 19 с аванса выданного НДС, который не был принят к вычету к концу отчетного периода, нужно включить в бухгалтерский баланс. Этот НДС указывается в строкe 1220 «НДС по приобретенным ценностям».

В декларации НДС авансы выданные не отражаются, но налог с этих авансов, принятый к вычету, указывается в разделе 3 по строке 130.

Обратите внимание, что по перечисленным поставщикам авансам покупатель действует по следующей схеме:

1) получает счет-фактуру на аванс, записывает его в книге покупок, авансовый НДС принимает к вычету;

2) после отгрузки товаров (услуг, работ) фиксирует в книге покупок счет-фактуру отгрузочный;

3) ранее зарегистрированный авансовый счет-фактуру указывает в книге продаж, таким образом, восстанавливает с выданного аванса НДС.

Контур.НДС+ позволяет избежать расхождений по КВО, сверяет счета-фактуры по операциям с авансами по всем кварталам.

Узнать подробнее

По восстановлению НДС с полученного аванса ситуация следующая. Продавец, получив предоплату, начисляет с нее НДС. Реализовав товар (услугу, работу), он составляет на реализацию счет-фактуру и принимает НДС с полученного ранее аванса к вычету. То есть в данном случае термин «восстановление» использовать некорректно. Продавец в книге продаж фиксирует авансовый счет-фактуру, а позднее, после отгрузки товара (услуги, работы), счет-фактуру на реализацию. Одновременно в книге покупок продавец регистрирует счет-фактуру на аванс, тем самым принимая к вычету авансовый НДС. Отметим, что срок «восстановления», то есть вычета, НДС с аванса полученного не ограничен, главное, чтобы вычет был заявлен в квартале, в котором выполняются все условия для вычета.

Как рассчитать НДС с аванса

Когда приобретённые материалы уже оплачены, необходимо перечислить налог. Авансовый НДС рассчитывается с предоплаченной суммы, а процесс его перевода зависит от ставки.

Если продукт относится к медикаментам, например, то ставка равна 10%. При таких обстоятельствах применяется показатель /110.

Если другая продукция, имущественные права, то к ней применяется законные 20%(ФЗ № 303) и цифры соответственно поменяются – /120.

В декларации по НДС будут использованы модели: Д/т 51 К/т62 – значение предоплаты;Д/т 76 К/т 68 – надбавка с аванса.

На практике это выглядит следующим образом. Допустим, некая ООО «Осень» получила от фирмы «Зима» авансовые деньги в количестве 1000 рублей 10.09.2018. Надбавка составляет 200 рублей. Выгрузили ТМЦ 15 сентября 2018 года.

В документах у бухгалтерии первого общества с ограниченной ответственностью будет записано Д/т 51 К/т 62 – 1000 рублей, Д/т 76 К/т 68 – 200 рублей. Обязательно указывается дата – 10.09.18.

Если же товар не был отгружен в течение пяти рабочих дней, то в декларации это обозначается как:

- Д/т 90 К/т 41 – 800, цена за проданные продукты.

- Д/т 62 К/т 90 – 1000, прибыль.

- Д/т 90 К/т 68 – 200, надбавка.

- Д/т 68 К/т 76 – 200, тот процент.

В течение тех же пяти дней формируется счёт-фактура.

Дело № А65-27794/2015

Не будем углубляться в суть дела, поскольку (в конечном итоге) налогоплательщик доказал свою правоту в эпизоде с восстановлением НДС по иному основанию. Тем не менее и по этому спору прозвучало мнение, интересное нам для формирования окончательного вывода.

Итак, основанием для доначисления НДС (3 045 887 руб.), а также соответствующих сумм штрафов и пени явился вывод налогового органа о неправомерном невосстановлении обществом НДС с сумм, перечисленных в счет предстоящих (и состоявшихся, по мнению контролеров) поставок.

Однако счета-фактуры, на которые ссылались налоговики (иных доказательств ими не представлено), выставлены в рамках другого договора –от 20.03.2013. А спор возник по договору от 02.04.2013, по которому выявлена задолженность контрагента по поставке товара.

Суды установили, что оснований для восстановления «авансового» НДС в рамках договора от 02.04.2013 у общества не возникало: аванс не возвращался, товар контрагентом (и в последующем его правопреемником) в его адрес не поставлялся. Довод инспекции, что общество не представило подтверждения реальных мер по взысканию денежных средств, других действий по их возврату, ввиду чего должно было восстановить спорную сумму налога, суд (см. Решение Арбитражного суда Республики Татарстан от 20.05.2016 по делу № А65-27794/2015, оставленное в силе Постановлением Одиннадцатого арбитражного апелляционного суда от 04.08.2016) считает необоснованным. Отсутствие мер со стороны налогоплательщика для погашения задолженности как основания для восстановления НДС с суммы аванса не имеет правового значения, поскольку налоговое законодательство РФ не ставит учет дебиторской задолженности в зависимость от наличия каких-либо действий по взысканию долга со стороны организации-кредитора. Условием такого учета являются договор, «первичка» и платежные документы.

В обоснование учета «дебиторки» по договору от 02.04.2013 общество представило акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами от 31.12.2013 и справку к нему. Поскольку задолженность общества перед заявителем образовалась в апреле 2013 года, задолженность не может быть признана безнадежной и списана в 2013 году, так как ее срок исковой давности (на конец 2013 года) составлял менее года. Периодом списания дебиторской задолженности является 2016 год. В связи с этим обязанности восстановить НДС с сумм аванса, перечисленного контрагенту в счет предстоящих поставок товара, в соответствии с требованиями НК РФ у заявителя отсутствует (Постановление АС ПО от 16.11.2016 № Ф06-14629/2016 по рассматриваемому делу).

* * *

Итак, в центре нашего внимания оказался вопрос об «авансовом» НДС у покупателя при списании им дебиторской задолженности – долга контрагента, не исполнившего обязанности по договору

Такие обстоятельства ведут к восстановлению ранее принятого к вычету налога, на чем акцентирует внимание Минфин и что стало правилом для налогоплательщиков (это подчеркивается отсутствием обширной «судебки» на обозначенную тему). Тем не менее в ходе изучения имеющихся судебных решений становится ясно, что «инакомыслящие» все-таки могут найти поддержку со стороны арбитров

Действительно, НК РФ содержит исчерпывающий перечень случаев, при которых суммы НДС, обоснованно принятые к вычету налогоплательщиком, подлежат восстановлению, и названный (списание «дебиторки») к ним не относится. См. также Постановление ФАС ПО от 05.03.2009 по делу № А12-10021/2008, Решение Арбитражного суда Оренбургской области от 20.09.2010 по делу № А47-5720/2010, поддержанное судами второй (Постановление Восемнадцатого арбитражного апелляционного суда от 09.12.2010) и третьей (Постановление ФАС УО от 15.04.2011 № Ф09-1093/11-С2) инстанции.

Кроме того, обязанность по восстановлению НДС покупателем должна корреспондировать с правом принятия к вычету НДС у продавца. А между тем последнему Минфин указывает (см. письма от 07.12.2012 № 03-03-06/1/635, от 10.02.2010 № 03-03-06/1/58) на отсутствие права на вычет НДС по авансам, которые не были возвращены покупателю, в случае списания (по истечении срока исковой давности) сумм невостребованной кредиторской задолженности. Дополнительно можно ознакомиться с консультацией М. В. Подкопаева «НДС при списании кредиторской задолженности».

Как поступить, решать вам. Понятное дело, отказ восстановить НДС может повлечь споры с налоговыми органами, в результате чего придется отстаивать свое мнение в суде. Но, повторимся, шанс на победу есть!

Бухгалтерские проводки по восстановлению НДС с аванса

Проводка по восстановлению НДС всегда будет одной и той же применительно к каждому отдельному счету-фактуре:

Дт 76/ВА Кт 68/2,

где:

68/2 — субсчет учета расчетов с бюджетом по НДС на счете 68;

76/ВА — субсчет учета НДС по выданным авансам на счете 76.

Результаты восстановления НДС по конкретным счетам-фактурам, выставленным на аванс, будут разными в зависимости от соотношения суммы аванса и стоимости поставки, связанной с ним:

- для первых двух случаев (суммы аванса и поставки совпадают или сумма аванса меньше, чем стоимость поставки) этой проводкой сумма налога с аванса, числящаяся на субсчете 76/АВ, закроется полностью;

- в 3-м и 4-м случаях (сумма аванса больше стоимости поставки или в договоре есть условие о частичном зачете аванса в оплату поставки) на субсчете 76/АВ после восстановления НДС будет иметь место остаток невосстановленного налога.

Расчет НДС и вычета НДС в авансовых операциях

Чтобы лучше разобраться в порядке расчета НДС с авансов, а также в отражении в декларации авансового НДС, рассмотрим следующие примеры.

Пример 1 — Получен аванс от покупателя.

ООО «Мастер» 14.01.2019 заключило контракт с ООО «Сатурн» на поставку мебели на сумму 43 000 руб., включая НДС 7 167 руб.

16.01.2019 ООО «Мастер» получило аванс от ООО «Сатурн» в размере 19 000 руб., в том числе НДС 3 167 руб.

Бухгалтер ООО «Мастер» начисление НДС с аванса полученного отразил проводками:

Дт 51 Кт 62.2 — 19 000 руб. — Поступил аванс от ООО «Сатурн».

Дт 76.НДС Кт 68.НДС — 3 167 руб. — Начислен НДС с аванса.

04.02.2019 ООО «Мастер» отгрузило ООО «Сатурн» мебель, а ООО «Сатурн», в свою очередь, оплатило поставку.

Бухгалтер ООО «Мастер» делает следующие записи:

Отгружена мебель ООО «Сатурн»: проводка — Дт 62.1 Кт 90, сумма 43 000 руб.

Начислен НДС с отгруженной ООО «Сатурн» мебели: проводка — Дт 90.3 Кт 68.НДС, сумма 7 167 руб.

НДС с полученного аванса принят к вычету: проводка — Дт 68.НДС Кт 76.НДС, сумма 3 167 руб.

Аванс от ООО «Сатурн» зачтен: проводка — Дт 62.2 Кт 62.1, сумма 19 000 руб.

В декларации за I квартал 2019 года указанные операции отразятся в разделе 3:

Получен аванс 19 000 руб., в том числе НДС 3 167 руб.:

После отгрузки мебели принят к вычету НДС с аванса:

Пример 2 — Выдан аванс поставщику.

ООО «Мастер» 15.01.2019 заключило с ООО «Лес» договор на поставку заготовок для изготовления мебели на сумму 31 000 руб., в том числе НДС 5 167 руб.

16.01.2019 ООО «Мастер» перечислило ООО «Лес» аванс в размере 15 000 руб., включая НДС 2 500 руб.

Данная операция отразится в учете ООО «Мастер» следующим образом:

Перечислен аванс ООО «Лес»: проводка — Дт 60.2 Кт 51, сумма — 15 000 руб.

С уплаченного аванса поставщику отражен НДС: проводка — Дт 19 Кт 60.2, сумма — 2 500 руб.

НДС по авансу принят к вычету: проводка — Дт 68.НДС Кт 19, сумма — 2 500 руб.

Получение материалов от ООО «Лес»: проводка — Дт 10.1 Кт 60.1, сумма — 31 000 руб.

Отражен НДС со стоимости приобретенных материалов: проводка — Дт 19 Кт 60.1, сумма — 5 167 руб.

НДС по материалам принят к вычету: проводка — Дт 68.НДС Кт 19 — 5 167 руб.

Восстановлен НДС с аванса: проводка — Дт 60.1 Кт 68.НДС, сумма — 2 500 руб.

В декларации НДС с выданного аванса указывается в разделе 3 по строке 130:

Отражение НДС с авансов в балансе

Перечисленные предварительные суммы отражаются в строке 1230. В ней прописываются суммы оставшихся долгов покупателей с начислением НДС с аванса. Размеры этих долгов организация устанавливает самостоятельно, определяя вероятность из частичной или полной оплаты.

В пассиве баланса, строке 1520, отображаются суммы остатков (кредитовые) с учетом отчислений. Это долги организации, которые она должна была заплатить в течение года, либо в процессе цикла производства.

При заполнении строки нужно учесть особенности указания средств полученных. Рекомендуется их отражать без учета налога. Так, строка будет содержать кредиторский долг с отчислениями и показателями за минусом сбора.

Можно сделать вывод, что налог отображается в активе в строках 1220 и 1230, а пассив – в строке 1520. В строки 1230 и 1520 долги по авансам входят за минусом платежа. Плательщик при этом имеет право не вычитать налог, но, возможно, потребуется представить объяснения этому действию.

Аванс и поставка в одном периоде

Налоговый период по НДС составляет 3 месяца. На протяжении этого периода организация может получить и аванс, и сам товар. В таком случае закономерно возникает вопрос: как быть с авансовым НДС? Существует несколько точек зрения по данному вопросу, рассмотрим их более подробно.

С точки зрения налоговиков, когда получение аванса и отгрузка товара происходят в одном налоговом периоде, следует руководствоваться правилами, регулирующими работу с авансами. То есть необходимо выставить счет-фактуру, отразить его в книге продаж, исчислить НДС и показать сумму налога в декларации. И одновременно отразить всю необходимую информацию в книге покупок и принять авансовый НДС к вычету (письмо ФНС России от 20.07.2011 № ЕД-4-3/11684).

С точки зрения судов, проделывать описанную выше работу не следует, так как в этом случае имеет место обычная реализация в рамках одного периода (постановление ФАС Северо-Кавказского округа от 25.05.2012 № А32-16839/2011).

Минфин России выразил свою позицию, указав на то, что авансовый счет-фактуру выставлять не нужно, если отгрузка была осуществлена в течение 5 дней после предоплаты (письмо от 12.10.2011 № 03-07-14/99), однако ФНС придерживается противоположной точки зрения.

Исходя из изложенного, во избежание пристального внимания контролеров оптимальным вариантом будет составление авансового счета-фактуры.

ВАЖНО! Работать в общем порядке можно только в случае, если получение аванса и отгрузка происходили в один день, и только если невозможно отследить их последовательность

Условия вычета НДС с авансов выданных для покупателя

Внесение авансового платежа выполняется в счет грядущих поставок товара (выполнения работ, оказания услуг или передачи имущественных прав), предназначенных для облагаемых НДС операций.

- Предъявление налога и оформление счета-фактуры продавцом при получении аванса.

- Обязательное отражение в договоре условия осуществления предварительной оплаты.

При заключении с одним и тем же предприятием нескольких независимых договоров покупатель вправе принять к вычету НДС с авансов, выданных предприятию-продавцу только по договорам, относительно которых выполнены вышеперечисленные условия.

ВАЖНО! Вычет НДС с авансов полученных нужно заявлять в том налоговом периоде, в котором появилось право на вычет. Переносить его на более поздние периоды нельзя (см

письмо Минфина РФ от 09.04.2015 № 03-07-11/20290).

В каком периоде можно заявить вычет НДС, если аванс перечислен в одном квартале, а счет-фактура выставлен и получен в другом? Ответ на этот важный вопрос дали эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и сможете узнать точку зрения профессионалов.

Проводки по восстановлению НДС при списании товара

Существуют особенности восстановления НДС в процессе списания продукции. Есть риск возникновения разногласий с налоговыми органами по начислению авансовых платежей и списанию товаров. Плательщик самостоятельно принимает решение о целесообразности восстановления сбора.

Налог восстанавливается по тарифу, отображенному в документации поставщика. Можно сделать вывод, что плательщику, желающему избежать спора при проверке, лучше восстановить платеж при списании. В ином случае может потребоваться доказать свое право не восстанавливать платеж в судебном порядке.

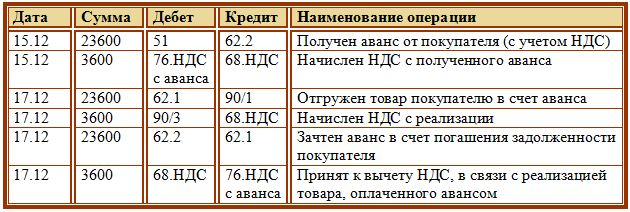

НДС с полученных авансов

На счете 62 «Расчеты с покупателями» открывается субсчет 2 «Авансы полученные», при этом на субсчете 1 будет вестись учет оплаты за отгруженный товар.

При получении предоплаты от покупателя организация выполняет проводку Д51 К62.2.

Налоговый кодекс РФ требует с полученного аванса начислить налог на добавленную стоимость, для этого из полученной суммы выделяется НДС (как это сделать читайте здесь). Для учета налога с авансов откроем дополнительно счет 76 субсчет «НДС с авансов». В день получения предоплаты от покупателя отражается проводка по начислению НДС с полученной предоплаты Д76.НДС с авансов К68.НДС.

Спустя некоторое время в счет полученной предоплаты организация отгружает товар, проводка Д62.1 К90/1.

С проведенной реализации нужно также начислить НДС, проводка Д90/3 К68.НДС.

После того, как товар отгружен, необходимо зачесть полученный ранее аванс в счет оплаты за этот товар, проводка по зачету предоплаты имеет вид Д62.2 К62.1.

В результате проведенных действий видим, что налог начислен дважды: с аванса и с отгрузки. Конечно, организация не будет платить НДС в двойном размере, поэтому выполняется проводка Д68.НДС К76.НДС с авансов – принят к вычету НДС в связи с реализацией товара, оплаченного авансом.

Подведем итог: счет 76 закрыт, его сальдо нулевое, налог в бюджет будет уплачен верно, в одинарном размере.

Для закрепления приведенной информации рассмотрим пример.

Пример:

15.12 Организация получила предоплату от покупателя в размере 23600 руб.

17.12 Организация в счет этой предоплаты отгружает товар на сумму 23600 руб.

Проводки по учету НДС с полученных авансов:

НДС с авансов выданных

Рассмотрим теперь случай, когда организация выступает в роли покупателя, то есть перечисляет предоплату поставщику, а через какой-то время получает от него товар. Учет НДС с авансов выданных тоже имеет свои особенности, связанные с двойным выделением налога: с предоплаты и с суммы полученных товаров.

Организация перечисляет предоплату поставщику, в ответ поставщик должен передать организации счет-фактуру в течении 5-ти дней, на основании которой организация выделяет налог с уплаченного аванса и направляет к возмещению из бюджета. Скачать образец счета-фактуры можно здесь.

Для учета авансов выданных счет 60 разбивается на два субсчета, на первом субсчете будет учитываться оплата за полученные товары, на втором – выданные авансы.

Проводка по перечислению предоплаты поставщику имеет вид Д60.2 К51.

С уплаченной предоплаты выделяется налог и направляется к вычету, для этого используется дополнительно счет 76, проводка имеет вид Д68.НДС К76.НДС с авансов.

Через какое-то время поступают товары от поставщика, с полученных товаров также выделяется налог на добавленную стоимость Д19 К60.1 и направляется к вычету: Д68.НДС К19. При этом поставщик должен выставить счет-фактуру повторно.

После этого перечисленный ранее аванс идет в зачет оплаты за полученные товары, проводка Д60.1 К60.2.

В результате проведенных проводок, налог направляется к вычету дважды: с перечисленной поставщику предоплаты и с поставки товаров, для того чтобы аннулировать начисление налога с предоплаты выполняется проводка по восстановлению НДС – Д76.НДС с авансов К68.НДС, в результате которой счет 76 закрывается, а налог возмещается правильной суммой.Пример:

15.12 Организация перечисляет аванс поставщику в размере 23600 (с НДС).22.12 Организация получает товар от поставщика в счет этого аванса на сумму 23600.

Какие проводки нужно выполнить?

Проводки по учету НДС с выданных авансов:

Советуем почитать статью об изменениях НДС в 2015 году – по этой ссылке.

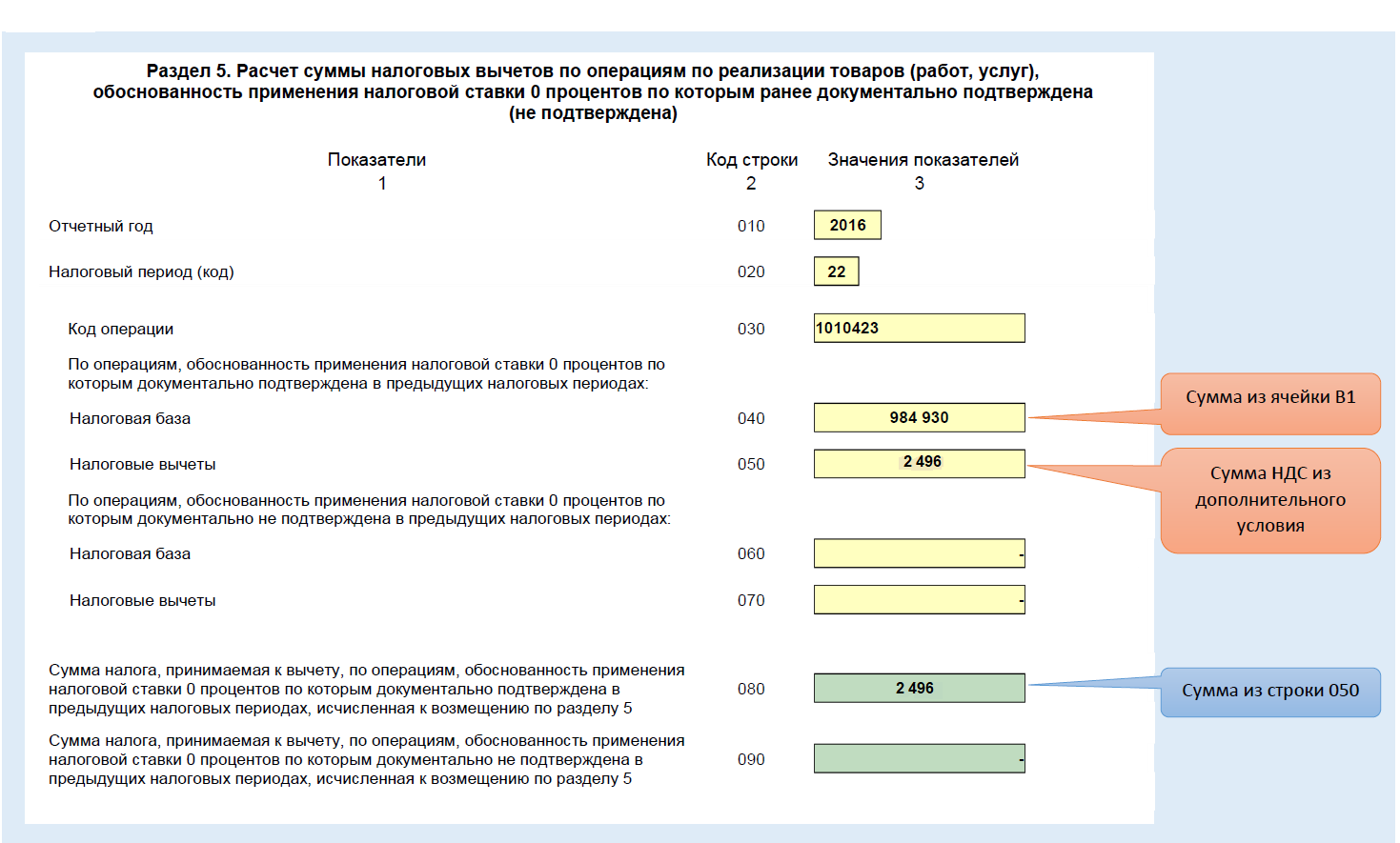

Как заполняется раздел 3 декларации по НДС в сервисе

Особенность сервиса в том, что в разделе 3 декларации по НДС налоговая база (графа 3) рассчитывается по графе 5, по формуле:

значение в графе 3 = значение в графе 5 / 0.2

Строка 010 — реализация по ставке НДС 20%

графа 5 = оборот по проводке: дебет 90.03 — кредит 68.ндс со ставкой 20%

плюс оборот по проводке: 91.02 — кредит 68.ндс со ставкой 20%

минус обороты по проводке: 91.02 с аналитикой Убытки прошлых лет — 68.ндс со ставкой 20%).

графа 3 = графа 5 / 0.20.

Строка 020 — реализация по ставке НДС 10%

графа 5 = оборот по проводке: дебет 90.03 — кредит 68.ндс со ставкой 10%

плюс оборот по проводке: 91.02 — кредит 68.ндс со ставкой 10%

минус обороты по проводке: 91.02 с аналитикой Убытки прошлых лет — 68.ндс со ставкой 10%).

графа 3 = графа 5 / 0.10.

Строка 030 и строка 040 в сервисе не заполняются.

Строка 041 — реализация по ставке НДС 18%

графа 5 =оборот по проводке: дебет 90.03 — кредит 68.ндс со ставкой 18%

плюс оборот по проводке: 91.02 — кредит 68.ндс со ставкой 18%

минус обороты по проводке: 91.02 с аналитикой Убытки прошлых лет — 68.ндс со ставкой 18%).

графа 3 = графа 5 / 0.18.

Строка 042 в сервисе не заполняется.

Строка 070 — информация о полученных оплатах (т. е. авансах от покупателей и заказчиков)

графа 5 — НДС с полученных авансов.

графа 5 = оборот по проводке: дебет 76.авп — кредит 68.ндс.

графа 3 — полученные авансы − НДС с полученных авансов.

графа 3 = обороты по проводке: (дебет 76.авп — кредит 68.ндс со ставкой 20%) × 120 / 20 в составе операций «Оплата от клиентов авансом», «Оплата товаров и услуг клиентами авансом»

плюс обороты по проводке: (дебет 76.авп — кредит 68.ндс со ставкой 10%) × 110 / 10

плюс обороты по проводке: (дебет 76.авп — кредит 68.ндс со ставкой 18%) × 118 / 18.

Строка 080 — суммы налога, подлежащие восстановлению (НДС с уплаченных авансов, принятый ранее к вычету, а также аннулирование ранее принятого вычета по НДС).

графа 5 = обороты по проводке: дебет 76.авв — кредит 68.ндс.

плюс обороты по проводке: дебет 19 — кредит 68.ндс

плюс обороты по проводке: дебет 91.02 Убытки прошлых лет — кредит 68.ндс.

в графе 3 значения нет.

Строка 090 — НДС с уплаченных авансов, принятый ранее к вычету (входит в строку 080, в строке 090 расшифровывается).

графа 5 = обороты по проводке: дебет 76.авв — кредит 68.ндс.

графа 3 не заполняется.

Строка 118 — общая сумма налога, исчисленная с учетом восстановленных сумм налога.

графа 5 = строка 010 + строка 020 + строка 041 + строка 070 + строка 080.

графа 3 не заполняется.

В строках 120 — 210 есть только одна графа с суммами.

Строка 120 — НДС с приобретенных ТМЦ и услуг, а также возвращенных авансов.

Строка 120 = обороты по проводке: дебет 68.ндс — кредит 19 с аналитикой Покупка.

плюс обороты по проводке: дебет 68.ндс — кредит 91.01

плюс обороты по проводке: дебет 68.ндс — кредит 76.авп в части возвращенных авансов.

Строка 130 — НДС с уплаченных авансов.Строка 130 = обороты по проводке: дебет 68.ндс — кредит 19 с аналитикой Аванс.

Строка 170 — НДС с полученных авансов, уплаченный ранее.Строка 170 = обороты по проводке: дебет 68.ндс — кредит 76.авп без НДС с возвращенных авансов.

Строка 180 — НДС налогового агента.

Строка 180 = обороты по проводке: дебет 68.ндс — кредит 19.аг.

Строка 190 — общая сумма НДС, подлежащая вычету.Строка 190 = строка 120 + строка 130 + строка 170 + строка 180.

Строки 200 и 210 — итоговые строки раздела 3. Заполняется или строка 200, или строка 210:

строка 200 — итого сумма НДС, исчисленная к уплате в бюджет по разделу 3.

Если строка 118 — строка 190 >= 0, то заполняется строка 200 = строка 118 — строка 190, строка 210 при этом не заполняется.

строка 210 — итого сумма НДС, исчисленная к уменьшению по разделу 3.

Если строка 118 — строка 190 < 0, то заполняется строка 210 = (строка 118 — строка 190), знак минус отбрасывается, строка 200 при этом не заполняется.

Проверьте:

-

значение в графе 3 строки 010 раздела 3 должно быть равно значению в графе 14 печатной формы книги продаж,

-

значение в графе 3 строки 020 раздела 3 должно быть равно значению в графе 15 печатной формы книги продаж,

- значение в графе 3 строки 041 раздела 3 должно быть равно значению в графе 14а печатной формы книги продаж,

-

значение в строке 118 раздела 3 должно быть равно сумме значений в графах 17, 17а, 18 печатной формы книги продаж,

-

значение в строке 190 раздела 3 должно быть равно значению в графе 16 в строке «Всего» печатной формы книги продаж.

Учет авансов выданных.

Авансы выданные, это предоплата покупателя поставщику. Учет выданных авансов ведется на субсчете 60/02- Авансы выданные. А учет расчетов с поставщиками если не было авансов ведется на субсчете (счете) 60/01-Расчеты с поставщиками. Скорее всего можно и обойтись и без субчета 60/02-Авансы, а вести все на на субсчете 60/01-Расчеты, а на отчетную дату аванс если оплата превысила стоимость товаров и услуг то тогда только ставить на субчет 60/02-Аванс. В налоговом учете (учет для учета налога на прибыль, и при усн ) предоплата не является расходом.

Учет авансов выданных проводки:

- Дебет 60/02 Кредит 51- 100 000 рублей.- Перечислен аванс поставщику.(Без комментариев)

- Дебет 41 Кредит 60/01-100 000 рублей.- Поступили товары от поставщика. .(Без комментариев)

- Дебет 60/01 Кредит 60/02-100 000 рублей.- Зачет аванса.(Это проводка нужно так как по дебиту60/02 есть сальдо 100 000 рублей, и по кредиту 60/01 –есть сальдо 100 000 рублей, т.е одновременно мы этому поставщику должны 100 т. Руб. и он нам должен 100 т. Руб. чтоб этого не было мы суммы закрываем по субчетам одной проводкой)

*В данных операциях предполагается что поставщик, покупатель работает Без НДС

Учет авансового НДС а:

Если поставщик предоставил, счет-фактуру на полученный аванс, то можно НДС с предоплаты принят к вычету. Чтоб принять к вычету НДС с перечисленной предоплаты нужно чтоб были следующие документы:

- Договор.

- Счет-фактура

- Платежное поручение, подтверждающие перечисление аванса.

Как учесть НДС с авансов выданных, именно какой счет применять законодательство не предусмотрено, соответственно по логике инструкции по применению плана счетов, можно для этих целей применять 76/ВА, в 1с именно и этот счет применяетьс.

Проводки по учету НДС с авансов:

- Дебет 60/02 Кредит 51-120 000 рублей -Перечислен аванс поставщику.

- Дебет 68/НДС Кредит 76/ВА- 20 000 рублей. (120000/120*20)-Принят к вычету НДС с аванса.

- Дебет 41 Кредит 60/01-100 000 рублей (120000/120*100)-Поступил товар от поставщика.

- Дебет 19 Кредит 60/01-20 000 рублей (120000/120*20)-Отражен НДС по приобретенным товарам.

- Дебет 68/НДС Кредит 19-20 000 рублей.- НДС по купленным товарам принят к вычету.

- Дебет 60/01 Кредит 60/02-120 000 рублей. Зачет аванса.( Это проводка нужно так как по дебиту60/02 есть сальдо 120 000 рублей, и по кредиту 60/01 –есть сальдо 120 000 рублей, т.е одновременно мы этому поставщику должны 120 т. Руб. и он нам должен 120 т. Руб. чтоб этого не было мы суммы закрываем по субчетам одной проводкой)

- Дебет 76/ВА Кредит 68/НДС-20 000 Зачет ранее принятого к вычету НДСа(Так как у нас по этой торговой операции два раза дебетовался сч 68/02 два раза принят был к вычету, то один лишний, восстанавливаем этот НДС).

Чтоб в голове была «нарисовано» общая картинка раскидаем эти суммы по основным счетам и получим:

Коментарии:

Он.-Остаток начальный.

Ок.-Остаток конечный.

Об.-Оборот за период.

После всех операций мы видим что нам бюджет должен 20 000 рублей НДС,60/01 и 60/02 счета закрыты. 76/ВА-тоже закрыт.

Отражение в бухгалтерском балансе НДС с авансов выданных:

У автора этой статьи свое мнение по этому поводу, прочитав и поняв письмо минфина(текст письма ниже будет):

В бухгалтерском балансе НДС с авансов вычитается, из Дебиторской задолженности. В пассиве баланса НДС с аванса не отражается. Допустим по предыдущему примеру на отчетную дату были 2 проводки. 1 и 2. В оборотке будет по дебету 120 000 рублей(60/02) и 20 000 рублей(76ВА) Итого 140 000 (120000+20000) дебиторской задолженности, в балансе по строке Дебиторская задолженность мы отразим сумму 120 000 рублей (140000-20000). Это нужно делать так как в перечисленном авансе 100 000 стоимость товара а 20 000 стоимость НДС, который мы поставили на возмещение, т.е эти деньги нам должен бюджет.

Мнение других авторов:

На балансе предоплата поставщику отражается за минусом НДС с аванса+НДС по сч 76/ВА. В нашем примере расчет будет таков если только отправили аванс но не получили товар. Предоплата за минусом НДС 100 000(120 000-20 000)+20 000 рублей=120 000 руб. будет по строке кредиторской задолженности.

Вот как говориться в письме Минфина от 12 апреля 2013 г. N 07-01-06/12203 по этому поводу сами подумайте:

По какому бы вы методу не рассчитали кредиторскую задолженность будет и в первом и во втором случае одинаково.