Как выбрать систему налогообложения для ооо

Содержание:

- Когда разрешается не выделять НДС в договоре?

- Как получить освобождение от уплаты НДС

- Письмо о том что мы не плательщики ндс

- Плюсы и минусы работы с НДС

- ИП и НДС: уплата налога при сделках внутри РФ

- Я оказал услугу без НДС, а клиент в платёжном поручении всё равно его выделил. Придётся платить?

- Элементы НДС

- Начинающим бизнесменам: ИП с НДС и без НДС – что лучше?

- ИП: преимущества, недостатки, подводные камни

Когда разрешается не выделять НДС в договоре?

Существуют ситуации, когда индивидуальный предприниматель и юридическое лицо работают без НДС и имеют право не указывать его в договоре:

- когда фирма выбрала специальный режим налогообложения и освобождена от уплаты НДС (например, в связи с УСН);

- продукция, выпускаемая или приобретаемая компанией, НДС не облагается;

- при экспорте или импорте товаров, не облагаемых налогом на добавленную стоимость;

- согласно статье 145 НК РФ, бизнес с выручкой, не превышающей 2 миллиона рублей за 3 предыдущих месяца, освобождается от уплаты НДС (при условии, что такое освобождение получено в установленном законом порядке);

По мнению Министерства финансов, если компания имеет нулевой доход, то это не освобождает ее от обязанностей налогового агента. Но при этом судебная практика показывает, что не могут получить освобождение от НДС компании, проработавшие менее 3 месяцев, так как не выполняется основное условие по лимиту выручки.

компания является участником проекта «Сколково», что дает ей право не уплачивать данный налог в течение 10 лет с момента получения статуса резидента.

Также есть категория операций, к которым применяется льготное налогообложение, например:

- предоставление денежных займов на условиях срочности, платности и возвратности;

- оказание услуг некоммерческими образовательными и культурными учреждениями: музеями, театрами, концертными залами;

- реализация металлолома;

- если товары или услуги стоимостью до 100 рублей за единицу передаются в рамках рекламной деятельности.

Компании и ИП, осуществляющие данные виды деятельности, могут не выделять сумму НДС в договоре.

Компания должна правильно оценивать и трактовать каждую непростой случай с выделением и оплатой НДС, с принятием налога к вычету. Путаница в операциях чревата санкциями и доначислениями.

Как получить освобождение от уплаты НДС

ИП может получить освобождение от уплаты НДС тогда, когда работать приходится по тем видам деятельности, что предусмотрены налоговым законодательством как не связанные с НДС. В 2019 году перечень льготных видов деятельности с нулевой ставкой НДС был расширен. Сюда вошли предприниматели, которые занимаются пассажирскими перевозками по регулируемой тарификации, участники инновационных проектов и некоторые другие.

Выплачивать никогда не лишние деньги не хочется, особенно, когда бизнес не приносит слишком много доходов. Это понимает и государство, поэтому несколько упростило жизнь малому бизнесу.

Индивидуальный предприниматель, который за последние три месяца получил дохода не более 2 млн рублей, перестает быть плательщиком НДС. Впрочем, радоваться рано, так как всюду есть подводные камни. Наиболее «острыми» из них являются требования к ИП предоставить все уведомления и выписки из книг продаж и учета, а также счета-фактуры, которые бы действительно подтверждали, что других доходов у вас нет, и не было, и даже быть не может.

Впрочем, не все предприниматели традиционно используют свое право на льготы: многие осознанно продолжают работать с НДС, невзирая на небольшие обороты от бизнеса. Ведь это открывает им доступ к большим заказам от крупных предприятий на общих налоговых режимах. А бизнес с большими оборотами неохотно соглашается на работу с контрагентами без налога на добавочную стоимость.

Как платить и когда необходимо перечислять НДС?

Вся работа с НДС у ИП проводится раз в квартал, и подготавливается отчетность по получению доходов, а соответственно и по будущим расходам. Установлено, что полная сумма НДС может быть переведена в более или менее раскрытые сроки, но треть налога обязательно должна быть перечислена в налоговую службу до 25 числа месяца каждого квартала.

На основе всех существующих документов, счетов, фактур и чеков в результате заполняется специальная декларация по НДС.

Когда уже есть положительный ответ на вопрос, платит ли ИП НДС, следует сказать, что ставки и суммы, которые изымаются из счетов плательщика, берутся не с неба. Они уставлены законодательством и рассчитаны для разных групп товаров.

Ключевым изменением, которое касается начисления налога, стало увеличение его ставки на 2% с 2019 года. Это нововведение затронуло всех без исключения россиян и не обошло предпринимателей.

Так, общая ставка теперь равняется 20% вместо прежних 18% и сюда включаются практически все существующие товары, которые распространяются по стране, а вот некоторые группы товаров, которые отдельно указаны в актах Правительства, могут иметь ставку в 10%. К таким уникальным товарам относятся медикаменты, книги, товары для малышей и подобное. С апреля 2019 года действует Постановление Правительства №1487, которое скорректировало прежний список льготных товаров со ставкой 10% и расширило его.

Наиболее приятная ставка в 0% устанавливается для большинства экспортных товаров и всех услуг, которые касаются их выгрузки, погрузки, транспортировки, перевозки и т.п. Многие потенциальные партнеры для бизнеса сразу интересуются, работают ли ИП с НДС. Это может быть важным, так как контрагенту целесообразнее приобретать товары/услуги и сотрудничать с предпринимателем, оплачивающим НДС, – цена товара уже идет с налогом, а значит, покупатель может надеяться на уменьшение своей налоговой нагрузки на уплаченный в пользу ИП НДС.

Таким образом, окончательный ответ на то, должен ли ИП платить НДС, зависит только от самого частника и его решений, например, будет ли он переходить на другую налоговую систему.

Примеры расчета НДС

Пример 1. ИП продает молоко (мясо или другую сельхозпродукцию). Ему перечислили аванс на сумму 50 тысяч рублей. С этой суммы нужно заплатить НДС по ставке 10%.

Сколько НДС нужно заплатить, находим путем следующего расчета:

50000 * 10% / 110% = 4545,45 рублей. 4545,45 рублей – это сумма оплаты НДС для ИП, которую нужно заплатить в бюджет. Это чистый пример без уменьшения (зачета) на входящий НДС.

Можно проверить правильность расчета:

45454,55 – это сумма без НДС, налогооблагаемая база (50000 – 4545,45). Умножив базу на 10%, получим только что найденную сумму – 4545,45 рублей.

Пример 2. ИП передал кому-то имущественные права на сумму 132578,44 руб. Нужно вычленить НДС и заплатить в бюджет. В данном случае ставка налога – 20%. Расчет: 132578,44 * 20% / 120% = 22096,41.

22096,41 – это сумма НДС (снова в чистом примере, без зачетов входного НДС), которую нужно заплатить в бюджет. И снова проверим, правильно ли применена расчетная ставка:

110482,03– сумма без НДС, налоговая база (132578,44-22096,41), умножаем ее на 20% и находим сумму НДС, равную 22096,41 руб.

Письмо о том что мы не плательщики ндс

Этот режим является классическим. Используется по умолчанию в том случае, когда фирма утратила право работать на спецрежиме или при регистрации не подавала заявления о переходе на иную систему. Какие условия работы на ОСНО?

По большому счету заключить договор можно и без такого подтверждения. Просто, видимо, Ваш заказчик хочет достоверно понимать условия о формировании цены договора. На самом деле, достаточно прописать все непосредственно в договоре.

Кроме того, на сумму НДС к уплате могут повлиять и такие факторы, как восстановление налога, исполнение функций налогового агента, экспортные и импортные операции.

По большому счету заключить договор можно и без такого подтверждения. Просто, видимо, Ваш заказчик хочет достоверно понимать условия о формировании цены договора. На самом деле, достаточно прописать все непосредственно в договоре.

Как вычислить НДС к начислению Чтобы правильно провести расчет НДС к начислению, нужно определиться с такими понятиями, как объект налогообложения, налоговая база и налоговая ставка.

Формально для предоставления вычета по НДС достаточно документов, подтверждающих проведение хозяйственной операции, и счета-фактуры. На практике при налоговой проверке этих документов, а также справки о применении ОСНО может быть недостаточно. Если налогоплательщик предъявляет к вычету НДС, который не уплачен его контрагентом в бюджет, могут возникнуть серьезные проблемы, связанные с необходимостью подтверждения правомерности вычета, для чего потребуется доказывание 2 аспектов:

- выполнения проверочных мероприятий по контрагенту;

- реальности проведенной хозяйственной операции, ее соответствия деловой цели.

Плюсы и минусы работы с НДС

Некоторые предприниматели считают, что вести деятельность ИП с НДС не так выгодно, как функционирование по системе УСН. Они это связывают с тем, что нет необходимости платить данный налог и вести его учет. Несмотря на это у работы с данным налогом есть как преимущества, так и недостатки.

Минусами ИП с НДС являются:

- обязанность уплачивать данный налог. Это самый большой недостаток, который пугает многих предпринимателей;

- НДС относится к налогам федерального назначения. Это ведет к тому, что бизнесмену требуется вести полную бухгалтерскую отчетность.

Из этого вытекают следующие особенности:

необходимость в тщательности проверки поставщиков;

осуществление сверок по всей первичной документации, в которой содержится рассматриваемый налог;

требуется ведение налоговых регистров;

необходимость оформления книг учета продаж и покупок;

требуется отчитываться перед налоговой;

в учете должен содержаться еще один объект для проверок;

со стороны органов ИФНС исходит более пристальное внимание.

Обратите внимание! ИП, которые работают с НДС, проверяются более квалифицированными специалистами из налоговой. Данный налог содержит очень много тонкостей, поэтому, если будет выявлено, что что-то рассчитано не так, то это приведет к значительным суммам штрафов и неустоек

Среди плюсов работы с рассматриваемым налогом:

- крупные предприятия предпочитают взаимодействовать только с теми контрагентами, которые являются плательщиками НДС. Те ИП, которые его не применяют, скорее всего, получат отказ от клиента или поставщика. Это приводит к тому, что бизнесмену необходимо думать о том, как повысить свою конкурентоспособность;

- главное преимущество данного налога — наличие возможности осуществления вычета по купленным товарам или услугам. НДС возмещается в том размере, который был уплачен в стоимости товара. Данная возможно позволяет сэкономить хорошую сумму. Однако, если покупателю на общем режиме налогообложения был продан товар без налога, то к возмещению он не подлежит.

Существуют случаи, которые показывают, когда ИП может вести свою деятельность одновременно на специальной системе с НДС и без него. К ним относятся:

- ИП берет в аренду имущество муниципалитета;

- ИП покупает товары у иностранной организации;

- работа ведется по договору простого товарищества;

- осуществляется доверительное управление имуществом;

- выставлен счет-фактура с НДС по ошибке;

- осуществление импортных сделок.

При следующих ситуациях возможно освобождение от уплаты НДС, если ИП работает по системе ОСНО:

- индивидуальный предприниматель производит необлагаемые налогом операции;

- согласно ст. 145 НК РФ, ИП освобожден от необходимости расчета данного налога.

ИП и НДС: уплата налога при сделках внутри РФ

В правоотношениях, предмет которых — купля-продажа товаров и услуг на территории России, ИП могут становиться плательщиками НДС, если:

- Работают по общей системе налогообложения.

В данном случае ИП рассматривается как полноценный плательщик НДС, и потому выполняет обязанности:

- по оформлению счетов-фактур для своих контрагентов;

- по своевременной уплате налога в бюджет;

- по предоставлению в ФНС декларации по НДС в установленный срок.

ИП также будет иметь возможность применять «входящий» налог (отраженный в счетах-фактурах от других плательщиков НДС) к вычету и, таким образом, уменьшать сумму «исходящего» налога, которая подлежит перечислению государству.

Отметим, что даже в случае, если в отчетном периоде ИП на ОСН не совершал сделок, при которых начисляется НДС, то декларацию в Налоговую службу он, тем не менее, сдавать должен — по итогам каждого квартала, до 25 числа месяца, идущего за отчетным периодом.

В свою очередь, уплачивать НДС индивидуальному предпринимателю на ОСН нужно по следующей схеме:

- Исчисляется налог за прошедший квартал.

- Полученная сумма делится на 3.

- В срок до 25 числа каждого месяца, следующего за кварталом (например, до 25 апреля, 25 мая и 25 июня — при уплате НДС за 1 квартал) НДС перечисляется в бюджет равными платежами — в величине, определенной в результате деления квартального налога на 3.

За невыполнение указанных обязательств полноценного плательщика НДС предприниматель может нести ответственность в соответствии с законом.

В случае если ИП не оформит счет-фактуру для своего контрагента, то ответственность здесь будет определена с учетом возможного ущерба, нанесенного контрагенту. Как правило, величина такого ущерба устанавливается в порядке гражданского судопроизводства.

Если ИП не предоставит декларацию по НДС, то ФНС применит к нему следующие санкции:

- штраф в величине 5% от исчисленного налога — сразу же, а также за каждый месяц после месяца, в котором совершена просрочка (суммарно — не более 30% от исчисленного налоге, но не менее 1000 рублей);

- блокировку расчетного счета в банке — по истечении 10 дней с момента просрочки по предоставлению отчетности.

Если ИП не уплатит НДС вовремя, то за каждый день пропуска платежа в бюджет на сумму налога будет начислена пеня.

Отдельная санкция предусмотрена за нарушение способа подачи декларации. Дело в том, что она должна направляться в ФНС в электронном виде — то есть, с применением электронно-цифровой подписи. Если сдать декларацию в бумажном виде, то Налоговая служба наложит на ИП штраф в размере 200 рублей. Если с момента просрочки сдачи отчетности в требуемом формате пройдет более 10 дней, то, как и в случае с непредоставлением декларации, расчетный счет ИП может быть заблокирован.

- Работают по специальной системе налогообложения (при УСН, ЕНВД, ПСН, ЕСХН), но по своей инициативе оформляют счета-фактуры — документы, в которых отражается НДС, обязательно подлежащий уплате ИП или фирмой, выдавших счет-фактуру. Это может быть обусловлено, к примеру, просьбой контрагента, который хотел бы, в свою очередь, применить «входящий» НДС в счете-фактуре к вычету.

Оформив такой счет-фактуру, ИП на патенте, «упрощенке» или ЕНВД становится обязанным:

- уплатить НДС;

- сдать в ФНС декларацию до 25 числа месяца, следующего за кварталом, в котором ИП оформил счет-фактуру.

За невыполнение указанных обязанностей в отношении к ИП на спецрежиме могут быть применены те же санкции, что и к ИП, который рассматривается как полноценный плательщик НДС.

При этом сам ИП, выдавший счет-фактуру, не вправе применять НДС по «входящим» счетам-фактурам к вычету. Исключение — работа по УСН, при которой «входящий» НДС может быть принят к вычету при формировании налоговой базы как разновидность расходов.

Может ли ИП работать с НДС и без НДС одновременно при пользовании специальным режимом налогообложения? Безусловно, да. Не уплачивая соответствующий налог по умолчанию, он вправе вступать в правоотношения, в рамках которых обязанность по исчислению НДС может возникать.

Возможно, крупнейшая сфера правоотношений, в которой ИП — на ОСН, при ЕНВД, УСН и, в целом, любых налоговых режимах, может быть обязан уплачивать НДС — это импорт товаров и услуг. Изучим специфику исчисления рассматриваемого налога и отчетности по нему в рамках таких сделок подробнее.

Я оказал услугу без НДС, а клиент в платёжном поручении всё равно его выделил. Придётся платить?

Тоже не придётся. Главное, не выдавать счёт-фактуру с выделенным НДС. Если всё-таки со стороны налоговиков к ИП возникнут вопросы, то так и нужно отвечать: счёт-фактура с НДС не выдавался, поэтому обязанности платить этот налог не возникло.

А лучше всего: сразу попросить клиента исправить ошибку. Ему нужно будет направить в свой банк письмо об ошибке в формулировке назначении платежа.

Сдавайте отчётность в три клика

Эльба — онлайн-бухгалтерия для ИП и ООО. Она поможет выставлять счёт-фактуры, сформирует декларацию по НДС и отчётность по УСН.

Попробуйте 30 дней бесплатно Подарок новым ИП Год на «Премиуме» для ИП младше 3 месяцев

Элементы НДС

Объектами налогообложения НДС являются:

- реализация товаров, работ, услуг на территории России, передача имущественных прав (право требования долга, интеллектуальные права, арендные права, право постоянного пользования земельным участком и др.), а также безвозмездная передача права собственности на товары, результаты работ и оказания услуг. Ряд операций, указанных в пункте 2 статьи 146 НК РФ, не признаются объектами налогообложения НДС;

- выполнение строительно-монтажных работ для собственного потребления;

- передача для собственных нужд товаров, работ, услуги, расходы на которые не учитываются при расчете налога на прибыль;

- ввоз (импорт) товаров на территорию РФ.

Не облагаются НДС товары и услуги, перечисленные в статье 149 НК РФ. Среди них есть социально значимые, такие как: реализация некоторых медицинских товаров и услуг; услуги по уходу за больными и детьми; реализация предметов религиозного назначения; услуги по перевозке пассажиров; образовательные услуги и т.д. Кроме того, это услуги на рынке ценных бумаг; банковские операции; услуги страховщиков; адвокатские услуги; реализация жилых домов и помещений; коммунальные услуги.

Налоговая ставка НДС может быть равна 0%, 10% и 20%. Есть еще понятие «расчетных ставок», равных 10/110 или 20/120. Их используют при операциях, указанных в пункте 4 статьи 164 НК РФ, например, при получении предоплаты за товары, работы, услуги. Все ситуации, при которых применяются определенные налоговые ставки, приводятся в статье 164 НК РФ.

По нулевой налоговой ставке облагаются операции экспорта; трубопроводный транспорт нефти и газа; передача электроэнергии; перевозки железнодорожным, воздушным и водным транспортом. По 10% ставке – некоторые продовольственные товары; большинство товаров для детей; лекарства и медицинские изделия, не входящие в перечень важнейших и жизненно необходимых; племенной скот. Для всех остальных товаров, работ, услуг действует ставка НДС в 20%.

Налоговая база по НДС в общем случае равна стоимости реализуемых товаров, работ, услуг, с учетом акцизов для подакцизных товаров (ст.154 НК РФ). При этом в статьях со 155 по 162.1 НК РФ приводятся подробности для определения налоговой базы отдельно для разных случаев:

- передача имущественных прав (ст. 155);

- доход по договорам поручения, комиссии или агентскому (ст. 156);

- при оказании услуг перевозок и услуг международной связи (ст. 157);

- реализация предприятия как имущественного комплекса (ст. 158);

- выполнение СМР и передача товаров (выполнению работ, оказанию услуг) для собственных нужд (ст. 159);

- ввоз (импорт) товаров на территорию РФ (ст. 160);

- при реализации товаров (работ, услуг) на территории РФ налогоплательщиками – иностранными лицами (ст. 161);

- с учетом сумм, связанных с расчетами по оплате товаров, работ, услуг (ст. 162);

- при реорганизации организаций (ст. 162.1).

Налоговым периодом, то есть тем периодом времени, по окончании которого определяется налоговая база и исчисляется сумма налога к уплате по НДС, является квартал.

Плательщиками НДС признаются российские организации и индивидуальные предприниматели, а также те, кто перемещает товары через таможенную границу, то есть, импортеры и экспортеры. Не платят НДС налогоплательщики, работающие на специальных налоговых режимах: УСН, ЕСХН, ПСН (кроме случаев, когда они ввозят товар на территорию РФ), и участники проекта «Сколково».

Кроме того, могут получить освобождение от уплаты НДС налогоплательщики, которые отвечают требованиям статьи 145 НК РФ: сумма выручки от реализации товаров, работ, услуг за три предыдущих месяцев без учета НДС не превысила двух млн. рублей. Освобождение не распространяется на ИП и организации, реализующие подакцизные товары.

Начинающим бизнесменам: ИП с НДС и без НДС – что лучше?

Перед регистрацией в ФНС в качестве предпринимателя нужно изучить местный рынок: как много организаций и других бизнесменов, работающих без «надбавки» от 10 до 18% (с 2021 г. – 20%). Таблица ниже покажет выгоды и недостатки ИП с НДС и без НДС:

Плюсы режимов без НДС

Минусы режимов без НДС

Плюсы режимов с НДС

Минусы режимов с НДС

Отсутствие необходимости проводить сложные расчеты для уплаты государственных сборов. Подается единая декларация, за исключением случаев, когда предприниматель торгует подакцизными товарами, сотрудничает с зарубежными контрагентами или у него во владении есть имущество, стоимость которого определяется по кадастровой цене.

Низкая конкурентоспособность. Лица, уплачивающие налог на добавленную стоимость – это крупные предприятия, в обороте которых присутствуют значительные суммы денег. Применение льготных режимов позволяет заработать не слишком много, ограничивая вдобавок круг деловых партнеров.

Возможность участвовать в выгодных государственных и частных тендерах. Сумма вознаграждения за выполнение условий закупок иногда составляет свыше 150 млн руб. На ОСНО ограничений в размерах получаемой прибыли нет. А на льготных режимах налогообложения такая сумма является поводом для отказа от работы по «упрощенке», патенту или «вмененке».

Необходимость ведения раздельной отчетности для разных видов государственных сборов. Ежеквартально придется сдавать декларации не только по НДС, но и НДФЛ, а также сбор за имущество.

Не нужно составлять дополнительную бухгалтерскую документацию (вроде счетов-фактур), чтобы доказать факт проведения работы / поставки материальных ценностей / оказания услуг.

Отсутствие возможности принимать к вычету НДС. Если бизнесмен приобретает товары или услуги у делового партнера, работающего с налогом на добавленную стоимость, то он фактически переплачивает от 10 до 18% (а с 2021 г. – до 20%).

Возможность сотрудничать с крупнейшими контрагентами города, региона проживания и всей РФ. Поскольку предприниматель сам выставляет счета с НДС, то оплата его работы автоматически засчитывается как «скидка» на итоговую сумму налога для его партнера. Аналогично и для ИП: он сам приобретает материальные ценности и профессиональные навыки партнеров со «скидкой» на сумму «надбавки».

Редкие ИП способны самостоятельно справиться с ведением бухгалтерии на ОСНО: приходится тратиться на специалиста.

Минимальные налоговые проверки: ФНС заинтересуется бизнесменом только в том случае, если он постоянно будет сдавать нулевые декларации. Тогда государственные структуры потребуют разъяснений, и встанет вопрос о прекращении статуса ИП. В остальных случаях без жалоб на предпринимателя ФНС редко проверяет его деятельность.

При небольших денежных оборотах предприниматель теряет в финансах. Ему в совокупности приходится платить 33-35% от полученной прибыли, не считая страховых взносов (когда на льготных системах в бюджет уплачивается только 6-15% от дохода).

А может ли ИП работать с НДС и без НДС одновременно? Казалось бы, что такой подход упростил бы жизнь бизнесменам: контрагентам на ОСНО выставлять счета с налогом, а партнерам, не добавляющим к цене услуг, товаров или работ проценты, выставлять обычные документы. В отдельных случаях, прописанных НК РФ (например, если предприниматель содержит продуктовый магазин, в котором продает и обычные продукты питания, и алкоголь) совмещение режимов возможно. Но это исключение из правил: предпринимателям придется выбирать подходящую для него систему.

Еще один популярный вопрос: что лучше – ИП с НДС или ООО с НДС? Считается, что к юридическим лицам заказчики относятся более серьезно, чем к одиночкам-бизнесменам. На самом деле законодательно их статус фактически не отличается. Однако предпринимателей не допустят к следующим видам деятельности:

изготовление алкогольной продукции (закон «О гос. регулировании производства спиртосодержащец продукции» № 171-ФЗ, действующего с 1995 г.);

сферы страхования, банковской деятельности, инвестиций, пенсионных накоплений;

Даже начисление НДС для ИП в 2018 году не позволяет им работать в вышеназванных сферах. Только юридические лица имеют на это право.

Вне зависимости от того, платит бизнесмен налог на добавленную стоимость или нет, он должен позаботиться о своевременной сдаче деклараций в ФНС РФ. Помочь с налоговым учетом может сервис Главбух Ассистент, который станет посредником между ИП и государственными структурами. Сотрудники сервиса возьмут на себя все бухгалтерские и налоговые вопросы, тем самым избавил предпринимателя от лишних штрафов и пени.

ИП: преимущества, недостатки, подводные камни

ИП — одна из простейших форм организации предпринимательской деятельности и единственная, которая не предполагает образование юридического лица. Она была создана для стимулирования единоличного малого бизнеса, и отсюда вытекают её ключевые особенности: простота регистрации, упрощённые режимы налогообложения, минимум требований к отчётности, лояльный контроль доходов.

Плюсы ИП

Простая регистрация

Для получения статуса индивидуального предпринимателя достаточно зарегистрироваться в налоговой службе по месту своей постоянной прописки или фактического пребывания, заплатить 800 рублей госпошлины, и через 3—5 дней вы получите подтверждающие документы. Расходов можно избежать вообще, если документы на регистрацию ИП подать в электронном варианте через сервис ФНС (норма работает с 1 января 2019 года).

Не нужен уставной капитал

Для регистрации ИП, в отличие от ООО, не требуется обязательный стартовый (уставной) капитал, не нужны никакие документы, кроме паспорта, заявления и квитанции об уплате госпошлины (при физическом обращении в налоговую).

Не обязательно заводить отдельный расчётный счёт в банке

Вы можете воспользоваться уже имеющимися личными счетами, в том числе карточными, но существуют некоторые ограничения. Подробнее об этом мы рассказывали .

Также необязательно делать печать. Раньше можно было работать и без кассового аппарата, но с 2019 года большинству ИП он нужен.

Минимальные расходы на налоги

ИП может платить налоги как по классической схеме с НДС, так и перейти на упрощённую систему налогообложения (УСН), единый вменённый налог, патентную систему. Причём вы имеете право работать на УСН, даже если ваш годовой оборот будет превышать 100 млн рублей.

Свободное распоряжение деньгами от бизнеса

Это одно из самых больших преимуществ ИП. Личные финансы и доходы вашего предприятия не разделены юридически, поэтому в любой момент можно взять из кассы или снять деньги, которые вы получили в ходе своей предпринимательской деятельности, и потратить на то, что считаете нужным.

Не нужен бухучёт

Упрощённый учёт и контроль — ещё одна «плюшка» от государства. Достаточно вести налоговую отчётность, а поэтому совершенно необязательно держать в штате бухгалтера. Оформить пару раз в год бумаги в налоговый орган может и специалист на аутсорсинге.

ИП проще и дешевле закрыть

Для этого достаточно подать заявление в налоговый орган и внести пошлину в размере 160 рублей. Закрыть могут даже с долгами, но, правда, это не освобождает от их уплаты.

Минусы и подводные камни ИП

Полная имущественная ответственность ИП

Что это означает на практике? После открытия ИП активы, предназначенные для ведения бизнеса, не отделяются от личной собственности, и, если появятся долги, кредиторы могут претендовать на всё, что у вас есть, — машину, дачу, квартиру. Правда, только по решению суда и за исключением имущества, которое освобождено законом от взыскания по долгам ИП. К таковому, например, относится единственное жильё.

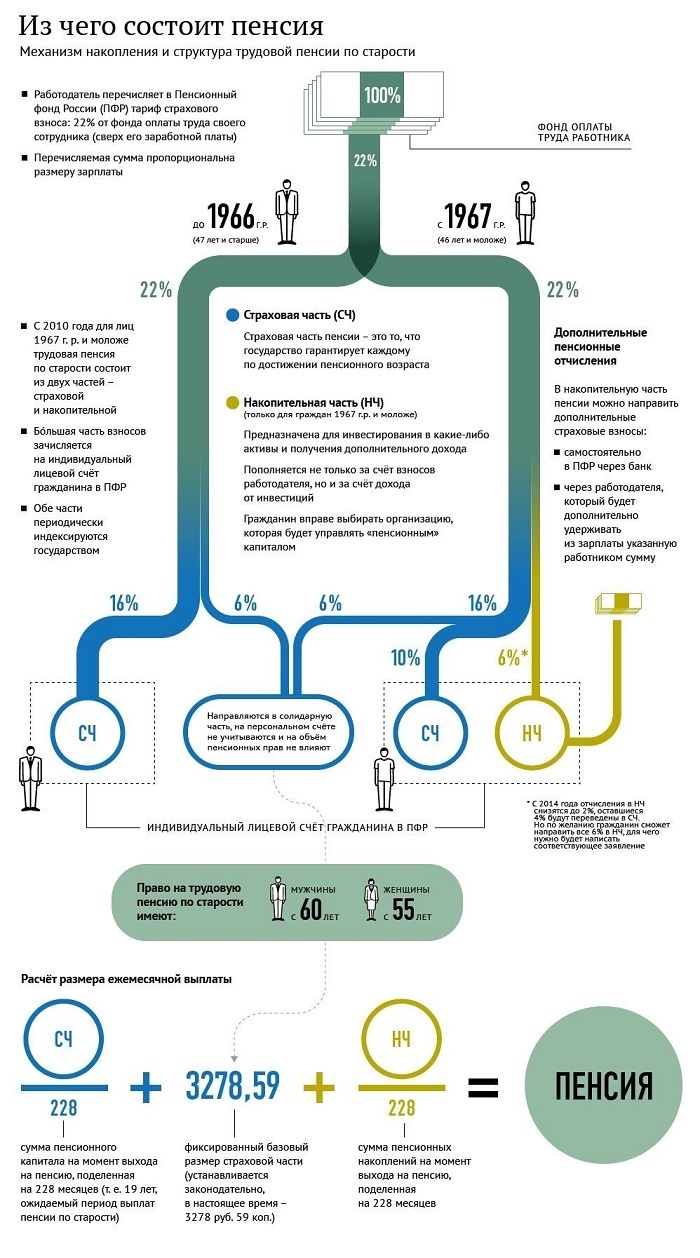

Обязательная уплата страховых взносов

Как только ИП зарегистрировано, предприниматель должен выплачивать фиксированные страховые взносы. В 2020 году их размер составляет 40 874 рубля. Причём эти выплаты не приостанавливаются ни во время налоговых каникул, ни даже если вы временно не работаете. С другой стороны, это — не налоги, а отчисления на вашу будущую пенсию и медицинскую страховку, а значит, вы не потеряете страховой стаж и будете лучше защищены в случае проблем со здоровьем.

Сложнее взять кредит и привлечь инвестиции

Как показывает практика, банки охотнее кредитуют юридических лиц, чем физических. То же самое касается и инвесторов. Законодательством не предусмотрен механизм долевого участия вкладчика в ИП или иной способ фиксации его доходов, а на честном слове мало кто захочет рисковать своими деньгами.

Более пристальный контроль банков за счетами

Это связано с тем, что ИП нередко используют для выведения и обналичивания средств из ООО и других юридических лиц. «Ипешника», который активно снимает деньги, могут заподозрить в участии в подобной схеме.

Ограничение по видам бизнеса

В статусе ИП вы не сможете производить и продавать лекарства, купить лицензию для торговли алкоголем, создать инвестиционный фонд, микрофинансовую организацию, ломбард, заниматься банковской, страховой и прочими видами деятельности, требующими лицензии. Для ООО ограничений по вариантам деятельности нет.