Ипотека при банкротстве физических лиц в 2021 году

Содержание:

- Общие правила оформления банкротства

- Удастся ли сохранить

- Что делать, если нет денег для оплаты ипотеки?

- Что будет с ипотечной квартирой при несостоятельности физического лица?

- Банкротство с нюансами: защищают ли маткапитал и военная ипотека?

- Что происходит с имуществом супругов и детей при банкротстве физ. лица?

- Когда физлицо может подать на банкротство

- Реализация жилья – крайняя мера погашения долга

- Как восстановить кредитную историю

- Последствия процедуры банкротства для участников спора

- Как сохранить ипотечное жилье при банкротстве?

- Условия для выдачи ипотеки в банке

- Кому достанется ипотечная квартира при банкротстве

- Как восстановить кредитную историю?

- ОБЩИЙ ИТОГ.

Общие правила оформления банкротства

Процедура оформления банкротства даже при наличии ипотечной квартиры (или иной недвижимости) будет реализоваться точно так же, как и в остальных случаях. В целом, потребуется выполнить следующие действия:

- Подготовить необходимую документацию и проанализировать ситуацию. Следует подумать, действительно ли стоит начинать банкротство или лучше поискать иные способы решения имеющихся финансовых проблем.

- Составить заявление о банкротстве, затем направить копии документов кредиторам.

- Подать заявление и приложения к нему в арбитражный суд.

- Принять участие в судебном процессе.

- Посодействовать в реализации процедур, указанных в судебном акте.

По результатам вынесенного акта, в отношении должника может быть применена процедура реструктуризации задолженности или реализация имущества. Выбор конкретного варианта развития событий зависит от положения должника: если его положение может быть исправлено без реализации имущества с торгов, то будет использована реструктуризация.

По результатам вынесенного акта, в отношении должника может быть применена процедура реструктуризации задолженности или реализация имущества. Выбор конкретного варианта развития событий зависит от положения должника: если его положение может быть исправлено без реализации имущества с торгов, то будет использована реструктуризация.

Банкротство доступно гражданам далеко не всегда. Федеральный закон № 127-ФЗ «О несостоятельности (банкротстве)» определяет, что для того, чтобы начать процедуру, гражданин должен соответствовать следующим признакам:

- общий размер задолженности достигает половине миллиона рублей. При меньшей сумме суд откажет в признании такого статуса;

- долги должны не обслуживаться в течение трёх месяцев с даты, когда обязательство должно быть исполнено.

На практике, для успешной реализации процедуры, необходимо наличие реальных жизненных обстоятельств, при которых исполнение обязательств перед банками и иными финансовыми организациями не представляется возможным.

Например, должник теряет работу из-за массовых сокращений, после этого его доход существенно сокращается – в таком случае суд может пойти навстречу. А если у лица нет объективных причин для неисполнения обязательств, суд вправе отказать в реализации процедуры. Однако всё будет учитываться в совокупности.

Ссылка на документ: Федеральный закон № 127-ФЗ от 26.10.2002 г. «О несостоятельности (банкротстве)»

Последствия банкротства

Банкротство не означает, что с гражданина просто будут списаны любые долги и он продолжит жить так, как раньше. На деле всё несколько сложнее. Перед началом процедуры, следует проанализировать возможные последствия, которые настигнут должника после утверждения его статуса. Среди них следующие:

- имущество будет реализовано с торгов. Всё, что не относится к объектам, которые не могут быть использованы в данном направлении (единственное жильё, предметы личного пользования и так далее), передаётся для исполнения обязательств перед кредиторами;

- лицо не сможет оформлять кредиты в течение трёх лет после того, как получит данный статус. Кроме того, проблемы с кредитованием могут длиться гораздо дольше, так как кредитная история будет окончательно испорчена;

- гражданин не сможет участвовать в управлении коммерческими организациями в течение трёх лет, а также не сможет участвовать в деятельности банков в течение пяти лет.

Это лишь самые очевидные моменты, на которые стоит обратить внимание. Что касается ипотеки, то здесь стоит дополнительно проанализировать ситуацию, прежде чем начать процедуру банкротства

Что касается ипотеки, то здесь стоит дополнительно проанализировать ситуацию, прежде чем начать процедуру банкротства.

Удастся ли сохранить

Я всегда советую трезво оценивать свои финансовые возможности перед тем, как брать ипотеку. Ведь берется на много лет (15-20), ежемесячный платеж приличный. Если ее стоимость ниже накопленной пени, просрочек и суммы кредита, стоит решить проблему до того, как банк инициирует судебный процесс.

Самим банкам невыгодно «держать» злостных должников, которые лишь тянут время, не проявляя активности. Из-за начисления процентов, ситуация постепенно усугубляется. Клиенту лучше посетить учреждение и честно обрисовать ситуацию. Озвучить причину ухудшения своей платежеспособности. Попросить найти выход из создавшегося положения.

Тут возможно несколько вариантов:

A. Реализация залоговой квартиры – вырученные деньги покроют долг, а клиент получит разницу, если она останется. И приобретет жилье по возможностям.

B. Взять другой кредит и этой суммой погасить долг. Рискованный план, он сработает при наличии скорых источников финансирования у клиента. Например, ему вернут долг или появилась прибыль от успешного проекта. Возможно, гражданин планирует продать нечто другое и нашел покупателя.

C. Ипотечные каникулы – время, когда начисление процентов и пени приостанавливается. У некоторых банков есть подобная услуга. Кредитору выгоднее дать «послабление», если в будущем платежеспособность заемщика восстановится.

Шансы сохранить жилье велики, даже при наличии банкротства.

Актуальные изменения

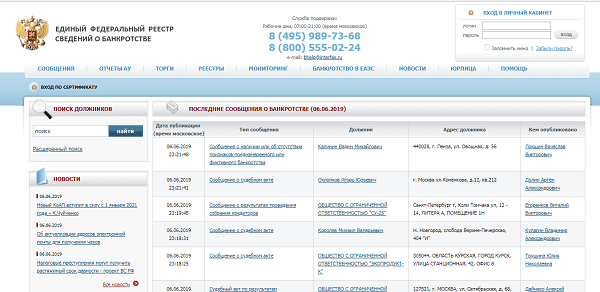

С 1.09 можно стать банкротом по заявлению в МФЦ

В данном случае не нужно тратиться на финуправляющего, иные расходы. Что облегчает процесс, но человек по сути должен быть гол как сокол. Приставы не могут исполнить лист в отношении его должников за счет имущества, доходов и счетов, так как ничего этого нет. Будет доступно для человека с долгами от 50 — 500 тысяч. Статья по банкротству через МФЦ. Федеральный закон от 31.07.2020 № 289-ФЗ

29 апреля 2021 года КС РФ разъяснил, когда единственное жилье банкрота может быть продано

Конституционный суд постановил, что нельзя отказывать в обращении взыскания на жилье только потому, что оно единственное. Оценка его рыночной стоимости в зависимости от обстоятельств дела может иметь решающее значение для решения вопроса: применять исполнительский иммунитет или нет

Кроме того, важно учитывать соотношение этой стоимости с суммой долга. Отказ от иммунитета в отношении единственного жилья не должен: — быть мерой наказания или средством устрашения; — вынуждать гражданина сменить место жительства (поселения); — оставить его без пригодного в этом же поселении жилища площадью не меньшей, чем по нормам предоставления помещения по договору соцнайма

Суды могут отказать в применении иммунитета, если гражданин купил жилье со злоупотреблениями.

Что делать, если нет денег для оплаты ипотеки?

Многие заемщики сталкиваются со сложностями в отношении погашения ипотеки, но не знают, как правильно выйти из критической финансовой ситуации.

Самостоятельно справиться с ипотечным бременем получается не всегда, поэтому начинать решать ситуацию нужно своевременно пока банк не стал выписывать штрафные санкции и ставить просрочку по платежам.

Если нет средств платить ипотеку, то можно выбрать один из следующих выходов:

- Рефинансировать.

- Аннулировать договор ипотеки.

- Самостоятельно продать квартиру на торгах.

- Обратиться за государственной помощью.

- Дождаться начала присвоения статуса банкрота.

Алгоритм действий заемщиком выбирается индивидуально с учетом того, несут ли денежные затруднения по выплате ипотеки временный или постоянный характер.

Условия предоставления государственной помощи для выплаты ипотеки.Долг по ипотеке лучше погашать с помощью перезаключения договора или через рефинансирование банка, ведь после того, как заемщик признает себя банкротом, ему придется пожинать другие горькие плоды.

Остаток долга меньше, чем рыночная стоимость недвижимости

Срочно продать залоговую квартиру – это оптимальный выход. Если финансовое положение заемщика не позволяет ему выплачивать кредит, то банк не будет идти против него.

Задачей заемщика станет выгодная продажа, которая влечет за собой следующее:

- Погашение долга по ипотеке.

- Останется часть денег (разница между суммами, которые нужно отдать банку).

- Провести договор довольно просто.

- Избежать начисления пени можно, если действовать быстро.

Учитывая, что ипотечная квартира находится в залоге у банка, то при возникновении ситуации банкротства заемщика, кредитор охотно соглашается на продажу оформленного объекта. Долг по ипотеке стандартно погашается за счет вырученных сумм от продажи квартиры.

Если недвижимость продается по сумме, которая превышает фактический долг, то разница возвращается заемщику, а в обратном случае банк имеет право взыскать с должника разницу.

Полезное видео:

Остаток долга больше, чем рыночная стоимость недвижимости

В таком случае нужно продать квартиру, а вырученные средства использовать для погашения ипотеки. Остаток долга заемщика в зависимости от сложившейся ситуации по ипотеке может быть списан.

Преимущества рефинансирования ипотеки для заемщика.

Выйти из такой кредитной задолженности можно по договоренности с банком, а существует для этого несколько способов:

- Спасти выплаты по ипотеке может реструктуризация, которая помогает одновременно и сохранить объект недвижимости, и облегчить ежемесячные выплаты.

- Если не подходят условия в одном банке, то можно обратиться за оформлением рефинансирования в другом банке, предварительно оговорив нюансы с юристом.

Разница реструктуризации и рефинансирования ипотеки.

Договориться с банком не вышло

Ситуация может слаживаться и так, что банк с заемщиком не смог договориться, но исчерпать ситуацию можно и другим образом:

- Подать документы на принудительную продажу имущества, взятого в ипотеку. Запустить процедуру на признание банкротства помогут несколько важных документов.

- Попробуйте пойти на компромисс с банком – заемщик может предложить продать залоговое жилье без суда и таким способом расторгнуть договор по ипотеке (стоит учесть, что большинство банков не имеют ресурсов для продажи недвижимости).

- Обращайтесь в суд – это займет немало времени заемщика. Как только квартира будет продана «с молотка», долг будет частично покрыт, а остатки для заемщика спишут без серьезного ущерба, но выгоднее физлицу будет оформить банкротство.

Что будет с ипотечной квартирой при несостоятельности физического лица?

Самый актуальный вопрос для должника перед началом процедуры банкротства по ипотеке очевиден: что будет с квартирой. Чтобы ответить на него, необходимо понять суть мероприятия и более подробно рассмотреть его правовые аспекты.

Во-первых, как уже было отмечено, запуск процедуры не означает автоматического списания долгов. Сначала арбитражный управляющий предпринимает все возможные действия для того, чтоб удовлетворить требования кредиторов за счет активов должника. В конкурсную массу, предназначенную для распродажи не включают четыре вида имущества будущего банкрота:

- личные вещи;

- средства для ведения профессиональной деятельности;

- специализированный транспорт для инвалидов;

- единственное жилье.

Последний пункт списка привел к появлению устоявшегося мнения: если ипотечное жилье является единственным, оно не будет включено в конкурсную массу, а затем продано. Такая трактовка норма законодательства является ошибочной.

При банкротстве физических лиц купленное в ипотеку единственное жилье рассматривается как обычный актив и подлежит взысканию как предмет залога. Другими словами, квартира или дом будут включены в конкурсную массу, а потом проданы, как любое другое имущество проблемного заемщика.

По итогам сказанного можно сделать однозначный вывод. В процессе банкротства не имеет значения, является ли купленное в ипотеку жилье единственным. Любой предмет залога взыскивается в пользу кредиторов.

Возникает вполне логичный следующий вопрос. Имеет ли смысл запускать процедуру банкротства для ипотечного заемщика? Внимательное изучение различных юридических аспектов мероприятия позволяет дать на него утвердительный ответ. Можно выделить несколько оснований для этого.

Во-первых, на начальной стадии банкротства допускается возможность реструктуризации долгов на условиях, выгодных обеим сторонам – и кредиторам, и должнику.

В подобной ситуации первые получают гарантии возврата хотя бы части средств, причем в четко озвученные сроки, а второй несколько снижает финансовую нагрузку на собственный бюджет. Вполне возможно, что это позволит рассчитаться по ипотеке и сохранить жилье.

Второй аргумент «за» процедуру банкротства – прекращение исполнительных производств и любых действий со стороны кредиторов по взысканию долга. Любой человек, имеющий опыт общения с коллекторами, по достоинству оценит такую возможность. Тем более – если учесть другой немаловажный бонус – приостановку начисления пеней и штрафов.

Отдельного упоминания заслуживают валютные ипотечники, которые до недавнего времени были весьма многочисленной категорией проблемных заемщиков.

Сегодня такие кредиты уже не выдаются, а каких-то 5-6 лет назад любая очередная девальвация национальной валюты приводила к массовым разорениям заемщиков, которые попросту не имели возможность обслуживать кредит далее.

В этом случае процедура банкротства позволяла если не сохранить жилье, то по крайней мере прекратить дальнейшее лавинообразное нарастание долгов.

Необходимо учитывать еще один важный правовой аспект. Залогодержатель, каковым в данном случае выступает выдавший ипотеку банк, должен включить свои требования к заемщику в реестр кредиторов. В противном случае он теряет право взыскивать имущество с клиента вне процедуры банкротства, даже если последний прекращает платить по ипотечному кредиту.

Важно. Не менее серьезное значение имеет другое правило

После запуска процедуры банкротства должник теряет возможность выборочной оплаты одних долгов в ущерб другим. Любой подобный платеж будет остановлен или отменен арбитражным управляющим. Кроме того, такая попытка негативно воспринимается судьей и может привести к малоприятным санкциям с его стороны.

Банкротство с нюансами: защищают ли маткапитал и военная ипотека?

В войне с банками за квартиру предоставленные государством льготы не помогут. Наиболее распространенные случаи:

- квартира была приобретена за материнский капитал (вернее, первый взнос по ипотеке был осуществлен за счет этих средств);

- квартира была приобретена по военной ипотеке.

Если квадратные метры были приобретены с материнским капиталом, при банкротстве это не имеет значения. Квартира носит статус залогового жилья, а значит, она должна быть продана в счет погашения долгов. Но здесь нюанс: в деле будут участвовать представители органа опеки и попечительства с целью защиты интересов детей. Им должна быть выделена доля в размере 8%. Правда, судебная практика показывает, что так происходит не всегда.

При военной ипотеке обычно долг возникает после прекращения заемщиком воинской службы. То есть льготы уже перестают действовать, и банкротство осуществляется в стандартном порядке.

Таким образом, ни маткапитал, ни военный статус ипотеки не защищают от продажи жилья при банкротстве.

Получить консультацию юриста по сохранению ипотечной квартиры

Что происходит с имуществом супругов и детей при банкротстве физ. лица?

В большинстве случаев залоговое имущество изымается и включается в конкурсную массу. Начальная цена такого имущества устанавливается залоговым кредитором. Так происходит и с ипотечным жильем, и с автомобилями, приобретенными по автокредитованию.

Закон предусматривает, что взыскание залогового имущества может осуществляться только на основании соблюдения таких условий:

- размер просрочки составил больше 3-х месяцев;

- размер долга по залоговому кредиту составил от 5% от цены залога.

У должников есть шанс остаться с квартирой в ипотеку при банкротстве! Это возможно только в случае, если банк, который выдал кредит под залог, не включился в реестр кредиторов

Для этого важно не допускать просрочек, всегда вовремя и исправно оплачивать ежемесячные платежи. Другие кредиторы не могут обратить взыскание на ипотечное жилье

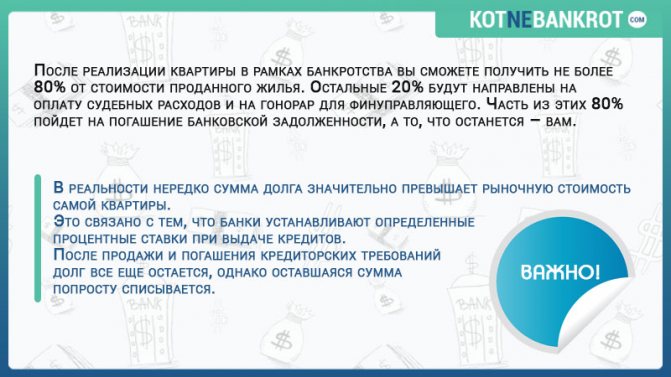

Если же реализация залогового имущества при банкротстве физического лица осуществлялась, то вырученные средства будут распределяться таким образом:

- 70% — для залогового кредитора;

- 20% — для остальных кредиторов — банков и физлиц;

- 10% — оплата судебных расходов.

Имущество супругов обычно считается совместно нажитым, если оно приобреталось в браке, и если иное не предусмотрено брачным договором. Соответственно, задача финуправляющего здесь заключается в том, чтобы выделить имущество должника от имущества другого супруга. Итак, как можно решить основные имущественные вопросы в таких ситуациях?

- Банкротство при наличии совместного имущества. В данном случае, если имущество супруги или супруга разделить невозможно (например, у пары в собственности автомобиль), то оно подлежит реализации. Оставшиеся после продажи и расчета с банками средства возвращаются второму супругу.

- Банкротство при наличии ипотеки. Если у пары есть жилье в ипотеку, то оно подлежит реализации. При этом не имеет значения, выступают ли супруги созаемщиками. Таким образом, имущество жены при банкротстве мужа, которым может выступать дом или квартира (что также является имуществом супруга, подавшего на банкротство), подлежит продаже. Оставшиеся после расчет с кредиторами средства будут возвращены супруге.

- Банкротство и имущество детей. При банкротстве имущество детей, скорее всего, также будет реализовано. Например, если у должника есть в собственности квартира, приобретенная в ипотеку, то при наличии в реестре залогового кредитора она будет реализована. Избежать продажи не удастся. При этом не имеет значения, прописаны ли там дети.

Когда физлицо может подать на банкротство

При сумме долга до 500 тыс. рублей гражданин может самостоятельно на свое усмотрение подать в арбитражный суд на банкротство, если выполняется хотя бы одно из условий (п. 3 ст. 213.6 127-ФЗ):

- должник полностью прекратил расчеты с кредиторами;

- просрочка превышает 10% от суммы долгов;

- размер задолженности превышает стоимость имущества должника;

- исполнительное производство в отношении должника завершено за невозможностью взыскания.

Оформление личного банкротства становится обязательным

с момента, когда сумма долга превышает 500 тыс. рублей, а его выплата одному кредитору делает невозможным погашение задолженности перед другими. В этом случае гражданин должен обратиться в суд в течение 30 дней. Если он этого не сделает, подать заявление на его банкротство имеют право и сами кредиторы.

Реализация жилья – крайняя мера погашения долга

Если договоренность об урегулировании не достигнута или должник нарушил условия соглашения, реструктуризации, то приступают к реализации имущества. Этот этап не должен занимать более полугода.

Финансовый управляющий проводит оценку залога, формирует список имущества к продаже и назначает торги. Реализация может проходить в несколько этапов, на каждом из которых стоимость лота постепенно снижается. Все что не продалось возвращается банкроту.

Вырученные средства перечисляют кредиторам, остаток невыплаченных долгов списывают, а процедуру банкротства относительно физлица прекращают.

Как восстановить кредитную историю

Существует несколько способов:

Взять небольшой экспресс-кредит. Как их модно называть – рассрочками. Хотя на самом деле они таковыми не являются. Ведь их предоставляют банки, просто автоматически, а не сам продавец

Лучше сконцентрировать внимание на товаре средней стоимости. Идеальным вариантом будет бытовая техника в пределах 40-50 тысяч рублей

Стоит приобрести кредитную карту того банка, к которому вы будете обращаться для получения займа впоследствии. В принципе, пользоваться ей активно и не нужно. Достаточно совершать с ее помощью покупки на пару тысяч рублей в месяц. И, разумеется, возвращать деньги в пределах льготного периода.

Увеличение дохода – также важнейший момент. Причем лучше всего ориентироваться на чисто-белую заработную плату, которую можно задекларировать, а значит, подтвердить перед организацией. Да и имущество, особенно недвижимое, нужно покупать, если есть финансовая основа для этого.

Напрямую на кредитную историю это не влияет, но повышает уровень доверия. И взять ипотеку после банкротства физического лица станет проще.

Последний пункт – обращение к микрофинансовым организациям. И здесь не все однозначно. Ведь с одной стороны – это возможность реально улучшить КИ, с помощью закрытия небольшой серии микрокредитов. С другой – это тревожный звоночек, ведь к МФО обращаются в крайнем случае. А значит, такая ситуация в жизни человека наступала, и его финансовая стабильность находилась под угрозой. Если вы решите обратиться к МФО для улучшения рейтинга, не берите больше одного или в крайнем случае двух займов. И только на небольшую сумму, до 40 тысяч рублей.

Последствия процедуры банкротства для участников спора

Надо быть готовым, что кроме реализации имущества должник будет иметь некоторые негативные последствия:

- запрет на регистрацию бизнеса, занимание управляющих должностей – 3 года;

- табу на покупку акций, долей в ООО;

- необходимость в течение пяти лет сообщать о банкротстве при обращении в банк/МФО за кредитом;

- возможный ввод временного запрета на выезд из РФ;

- аннулирование лицензий, разрешений, предпринимательского статуса;

- есть риск признания недействительными безвозмездные сделки на предмет отчуждения собственности должника, заключенные за последние три года.

Определенные финансовые ограничения коснутся и родственников, находящихся на иждивении банкрота. Физлицу придется часть дохода перенаправлять в счет возврата долгов, что стеснит семью в деньгах.

Как сохранить ипотечное жилье при банкротстве?

Это стоит прочитать! Что будет, если заемщик не может платить ипотеку

В случае длительного прибывания в данном положении и не выплачивая долг, сохранить имущество довольно трудно. Однако иногда это возможно. Например, банк откажется забирать квартиру, поскольку она находится в плачевном состоянии, и продавать ее не выгодно. Но не стоит тешиться иллюзиями, поскольку такой вариант развития событий встречается крайне редко.

При реструктуризации физическому лицу могут отсрочить задолженность, снизить процент выплат. Конечно, не до самого завершения ипотечного погашения, но какой-то период времени выиграть все же можно.

Еще один вариант развития событий заключается в следующем. С жилья снят залог еще до объявления банкротства. И если квартира является единственной недвижимостью у физического лица, ее не заберут. Однако есть один нюанс. Если залог снят в последние три года, сделка может быть оспорена.

Ипотечная квартира, остается в следующих случаях:

- остаток долга составляет менее 5% от ее общей стоимости;

- просрочка не превышает 3 месяца;

- на территории жилой площади проживают несовершеннолетние дети.

Последний нюанс действует в пользу заемщика лишь до достижении ребенком 18-летнего возраста. Если банк попытается отобрать недвижимость против закона, стоит обратиться в органы опеки, которые всегда принимают сторону детей.

Условия для выдачи ипотеки в банке

Напомним вам условия одобрения банком выдачи кредита на жилье.

Кто может подать заявку на ипотеку? Есть общие требования к заёмщикам. Они таковы:

- гражданство РФ

- прописка на территории РФ

- возраст — от 21 года до 75 лет на момент выплаты ипотеки, а если оформляете ипотеку без подтверждения дохода — до 65 лет

- стабильный доход

- стаж на текущем месте работы не менее 3 месяцев (у некоторых банков — не менее полугода)

На какой срок выгоднее брать ипотеку? Меньше срок — меньше переплата, но больше ежемесячный платёж. Больше срок — больше переплата, но меньше ежемесячный платёж.

Для того, чтобы выбрать оптимальный срок, найдите баланс. Исходя из суммы ежемесячного платежа, на любом онлайн калькуляторе можно менять срок кредита до тех пор, пока ежемесячный платёж не составит приемлемую сумму — ту, которую вам будет комфортно вносить каждый месяц вне зависимости от обстоятельств.

Нужен ли первоначальный взнос? Да, как правило, он нужен в большинстве банков. Например, в Сбере вы можете оформить ипотеку с первоначальным взносом от 10% стоимости недвижимости, которую намерены купить. Но также размер первоначального взноса зависит от программы кредитования.

Можно сказать менеджеру банка, если средства для первоначального взноса планируете выручить от продажи другой недвижимости и ещё не нашли покупателя. В качестве первоначального взноса можно использовать материнский капитал или различные сертификаты.

Какую недвижимость можно купить в ипотеку? В банке обычно вы можете получить деньги на строительство дома или купить в ипотеку:

- Комнату

- Квартиру на первичном или вторичном рынке

- Апартаменты

- Дом

- Дачу

- Гараж

Программы ипотечного кредитования различаются у разных банков. Но одно для ипотеки нужно четко и непререкаемо — стабильный подтвержденный документами доход.

В марте 2021 года средний размер выданных ипотечных кредитов достиг рекордных 2,92 млн. руб. При этом по сравнению с аналогичным периодом 2020 года данный показатель вырос на 12,8%, так как в марте 2020 года он составлял 2,59 млн. руб

Кому достанется ипотечная квартира при банкротстве

Выход есть, читай! Ипотечные каникулы

Освобождаетесь ли вы в случае признания несостоятельности от ипотеки? По сути да, но сам объект залога может перейти банку. Чтобы избежать потери недвижимости, все-таки придется погашать долг. Если копить задолженность длительное время, то ее сумма вырастит до высоких размеров и банк может принять решение выставить вашу квартиру на торги.

Существует одна важная оговорка: если физическое лицо признано банкротом и по этой причине происходит изъятие имущества за долги, но жилье является единственным, и в нем проживает вся семья заемщика, продать его не смогут. Другое дело, когда речь идет об ипотечной недвижимости. На нее будет наложен арест, который станет преградой для совершения различных юридически значимых сделок. Обременение снимается после завершения процедуры банкротства.

Как восстановить кредитную историю?

Из-за боязни испортить кредитную историю многие должники предпочитают терпеть нападки кредиторов и их коллекторов, не решаясь признавать свою несостоятельность. Со временем действия кредиторов становятся более агрессивными, начинаются судебные тяжбы, арест и принудительная реализация имущества. Кредитный рейтинг пострадает в любом случае, а долги останутся.

А ведь банкротство — это и есть первый шаг к восстановлению кредитной истории. Избавившись от долгов, банкрот оказывается в более выигрышной ситуации по сравнению с должником, за которым тянется длинный хвост просроченных обязательств.

Какие банки дают банкротам кредиты? Многие банки предлагают банкроту кредитную карту под обеспечение депозитным вкладом. Это нельзя назвать кредитом, но это хороший шанс начать заново выстраивать положительную кредитную историю. Своевременные платежи — это залог восстановления кредитной репутации. Поэтому прежде чем оформлять подобный договор, внимательно ознакомьтесь с условиями кредитования и взвесьте свои силы.

В 2021 году, крупные банки, такие как Сбербанк, ВТБ, Россельхозбанк — внимательно проверяют заемщиков перед выдачей кредита и не будут торопиться оформлять ипотеку в первые пару лет после банкротства. Выстроив новую хорошую кредитную историю из микрозаймов и небольших потребительских кредитов, гражданин сможет претендовать на получение ипотечного займа.

По отзывам с форумов, на тему «могу ли я получить кредит после банкротства?», пользователи пишут об успешной ипотечном кредитовании через 3-5 лет после процедуры. При этом, те кто брал ипотеку, начали нарабатывать новую кредитную историю почти сразу после банкротства при помощи МФО.

Если вы в сложном финансовом положении, кредиторы грозят лишением прав собственности и вы сомневаетесь в необходимости признания несостоятельности, проконсультируйтесь с юристом.

Специалисты «Закона и права» проанализируют вашу ситуацию, расскажут о последствиях банкротства и помогут минимизировать его риски. Позвоните нам по номеру 8 800 100-88-16 или напишите в онлайн-чат.

Наша команда

-

Владислав Квитченко

генеральный директор -

Татьяна Смирнова

Старший юрист по банкротству физ. лиц -

Григорий Нечаев

Юрист по банкротству физ. лиц -

Олег Мартин

Финансовый аналитик -

Ярослав Митьков

Младший юрист по банкротству физ. лиц

ОБЩИЙ ИТОГ.

В случае необходимости банкротства и желания сохранить ипотечную квартиру мы рекомендуем рассмотреть варианты:

- раздел имущества супругов перед банкротством, в т.ч. ипотечного жилья

- перезаключение ипотечного договора на другое лицо (выкуп предмета ипотеки, выкуп долга, либо договориться с банком о замене заемщика)

ВНИМАНИЕ! Появилась свежая положительная практика по исключению ипотечной квартиры в процедуре банкротства. Приглашаем на бесплатную консультацию по вопросу банкротства одного из супругов с сохранением ипотеки

В нашей практике появились и иные варианты разрешения вопроса, но они более индивидуальны.

В любом случае мы рекомендуем перед началом любых действий обратиться к опытному юристу с практикой не только банкротных дел. В данном случае должна быть обширная практика ведения семейных споров, кредитных и залоговых споров, договорных правоотношений.