Списание долгов при банкротстве физических лиц

Содержание:

- Списание долгов при банкротстве гражданина и арбитражный управляющий

- Как получить статус банкрота без суда?

- Законодательство и реалии

- Обман кредиторов — 4 повода для отказа в банкротстве

- Когда долги заемщика при банкротстве не списываются

- Последствия банкротства физического лица

- Какие долги можно списать через арбитражный суд

- Что делать, если привлекли к субсидиарной ответственности?

- Обзор судебной практики

- Что может помешать списанию долгов через банкротство

- Реально ли списать долг по кредитам через банкротство?

- Какие долги будут списаны

Списание долгов при банкротстве гражданина и арбитражный управляющий

Участие арбитражного управляющего — обязательное условие судебной процедуры признания несостоятельности. Его профессиональной обязанностью является анализ финансового состояния должника. Специалист быстро определит истинное положение дел и выявит факты в пользу списания долга или, наоборот, делающие это невозможным. У него есть право:

- распоряжаться деньгами со счетов потенциального банкрота;

- описывать его имущество;

- получать информацию из разных источников о проведенных должником и его близкими сделках, денежных операциях;

- оспаривать сделки, совершенные за 3 года;

- ходатайствовать о способе удовлетворения требований кредиторов.

ВНИМАНИЕ! Арбитражный управляющий — это посредник между должником, судьей и кредиторами, от его позиции зависит развитие событий в деле о банкротстве. Но он не может на 100 % быть уверенным в списании долгов при банкротстве гражданина

Окончательное решение принимает судья.

Как получить статус банкрота без суда?

Процесс делится на три этапа.

1. Подача заявления в МФЦ

Нужно обратиться в многофункциональный центр по месту жительства или пребывания и заполнить типовое заявление на внесудебное банкротство. В нем перечислите всех кредиторов и суммы, которые им задолжали.

При успешном завершении процедуры банкротства вам простят лишь те долги, которые вы указали в заявлении.

В ваших интересах ничего не скрывать и не занижать суммы долга. Завышать ее тоже нет смысла — все равно вам простят только реальную задолженность.

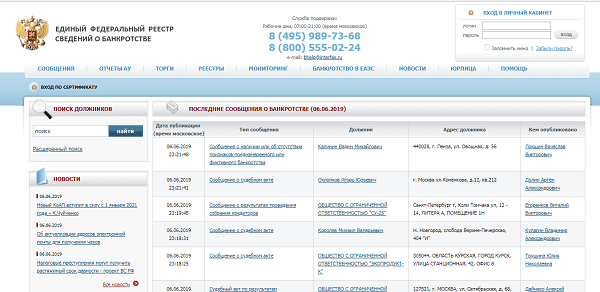

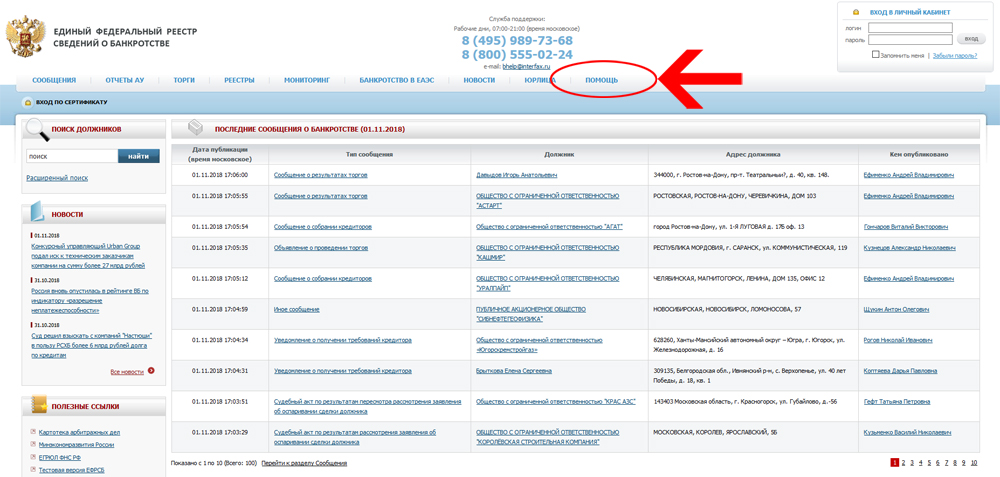

2. Внесение данных в

В течение одного рабочего дня сотрудники МФЦ проверят информацию в вашем заявлении. В том числе убедятся, что с вас уже пытались взыскать долг судебные приставы, но не смогли найти имущества и завершили исполнительное производство по вашему делу — это отражено в базе

(ФССП).

При выявлении ошибок и нестыковок вам в течение трех рабочих дней вернут заявление и объяснят, что не так. Подать новое заявление можно будет через месяц.

Если все в порядке, то МФЦ в течение трех рабочих дней внесет сведения о вас в Единый федеральный реестр сведений о банкротстве (ЕФРСБ) и укажет в нем, что началась внесудебная процедура банкротства.

МФЦ передает эту информацию также в ФССП, в суд общей юрисдикции по вашему месту жительства, в банки, где у вас открыты счета и вклады.

Ваш долг перестает расти — но только по тем кредитам и займам, которые вы указали в заявлении.

3. Проведение внесудебного банкротства

Процедура занимает ровно шесть месяцев. Что хорошо для должника, она не может быть продлена, в отличие от судебного банкротства.

А для кредиторов это время — шанс вернуть свои деньги. Возможно, у человека появится новое имущество или доходы (например, наследство или должник выиграет в лотерею), которые позволят ему расплатиться с долгами. Если финансовое состояние заемщика улучшится, например он найдет работу, то в течение пяти рабочих дней он обязан сообщить об этом в МФЦ.

Указанные в заявлении кредиторы вправе периодически запрашивать информацию о должнике в налоговой службе, Росреестре или других органах, чтобы заемщик не смог утаить улучшение своих дел.

Кроме того, за полгода могут объявиться кредиторы, которых должник не упомянул в заявлении. По закону они вправе инициировать судебную процедуру банкротства заемщика.

В некоторых случаях такое право есть и у кредиторов, которых должник перечислил в заявлении о банкротстве. Например, если выяснится, что человек занизил сумму долга (а в реальности она выше лимитов для внесудебного банкротства) или скрыл появившееся имущество.

Если суд признает заявление кредиторов о возбуждении судебного банкротства обоснованным, то упрощенная процедура прекратится. Заново объявить себя банкротом вне суда можно будет только через 10 лет.

В случаях, когда внесудебное банкротство завершается успешно, об этом появляется запись в ЕФРСБ. Человек получает статус банкрота и освобождается от перечисленных в заявлении долгов.

Чтобы не оказаться в долговой яме, важно грамотно управлять личными финансами и планировать бюджет.

Но если долги уже накопились, не стоит рассчитывать, что они исчезнут сами собой. Попытайтесь договориться с кредитором, пока он не подал на вас в суд. Вы можете попросить об отсрочке платежей, взять каникулы или реструктурировать долг.

Законодательство и реалии

Закон устанавливает очередность оплаты долгов банкрота. Об этом говорит Статья 213.27., которая называется «Порядок удовлетворения требований кредиторов гражданина».

В первую очередь, гасятся текущие платежи – алименты, судебные издержки, оплата работы финансового управляющего. Далее следует оплата заработной платы и выходных пособий, удовлетворение требований о погашении задолженности перед коммунальными службами. Потом идет погашение кредитов и иных задолженностей. Но всем этим (то есть оплатой долгов) занимается не сам гражданин, а финансовый управляющий. Задача гражданина – быть с ним максимально честным, чтобы потом не всплыло фактов умышленного сокрытия или уничтожения имущества — в таком случае долги не спишутся.

Также в судебной практике известны случаи, когда суд отказывал банкроту в списании долгов перед кредиторами на основании того факта, что размер его суммарных доходов в месяц был меньше, чем кредитные обязательства, подлежащие ежемесячному погашению.

А что говорит судебная практика, если частично погасил долги, но обязательства перед кредиторами все же остались? В таком случае обычно рассматривается вопрос реструктуризации. Если же денег больше взять не от куда, то будет рассмотрен вопрос о банкротстве, реализации имущества и списании долгов.

Обман кредиторов — 4 повода для отказа в банкротстве

Мошенничество, подделка документов, заведомо ложные сведения в заявках на кредит и другие неблаговидные поступки должника способны перечеркнуть право на избавление человека от непосильных кредитных задолженностей.

В каких случаях суд не освободит банкрота от финансовых обязательств?

- Обман при получении кредита. Например, указали в анкете зарплату 150 тысяч рублей, а в реальности получали не больше 60 тыс. Иногда должники скрывают при оформлении кредита другие долговые обязательства. Банки обязаны сами смотреть кредитную историю, другие кредиты они увидят, а вот долг по расписке — нет. При банкротстве банк может использовать эти факты, чтобы обвинить вас в недобросовестности.

- Сокрытие имущества, обман финуправляющего и суда. Вы утаили сведения об имуществе, либо само имущество: например, вывезли авто из страны или не передали документы фин. управляющему.

- Преднамеренное банкротство. То есть вы взяли долг, заранее рассчитывая списать его через банкротство. Такие случае редко, но встречаются в судебной практике: человек оформил 5 кредитов в 1 день (кредитная история обновляется не сразу, и банки не видели информацию о других кредитах, полученных полчаса назад). Но заемщик ничего не платил и через месяц подал на банкротство, наивно думая, что ему все спишут. Суд отказал в списании, признав действия недобросовестными.

- Фиктивное банкротство. За банкротством обращается человек, который способен рассчитаться с кредиторами, но предпочитает списать кредиты через 127-ФЗ. Для этого должник выводит деньги на офшорные счета, подписывает фиктивный договор займа с доверенным лицом, и подает заявление, рассчитывая списать кредиты без затрат.

В перечисленных ситуациях Арбитражный суд признает банкротство, но не освободит от долговых обязательств. После процедуры снова возобновляются исполнительные производства, начинается списание, арест имущества и другие мероприятия по усмотрению ФССП.

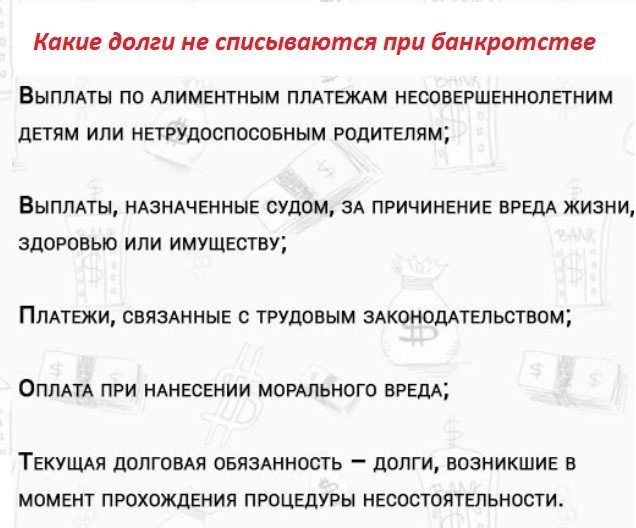

Когда долги заемщика при банкротстве не списываются

Бывают ситуации, когда судебный орган отказывает в списании задолженности банкроту. Это происходит при таких обстоятельствах:

- Имеется решение судебного органа о преднамеренном или фиктивном банкротстве. В этом случае должник привлекается к ответу по КоАП или УК РФ (в зависимости от степени вины).

- Истец предъявил заведомо неправдивую информации суду или передал ошибочные сведения управляющему. Этот факт устанавливается актом, принятым в процессе рассмотрения дела.

- Доказан факт уклонения должника от выплаты налогов, имеются доказательства мошенничества или умышленного уничтожения собственности.

- Невыполнение финансовых обязательств перед кредиторами. Если во время судебных разбирательств доказано, что должник уклонялся от финансовых обязательств, долги не списываются.

Судьи арбитражных судов жестко подходят к анализу должника и при выявлении противозаконных действий (обмана, мошенничества, уничтожения имущества, уклонения от уплаты) отказывают в прощении задолженности.

Последствия банкротства физического лица

Среди последствий прохождения процедуры банкротства можно назвать не только списание долгов, но и иные факторы:

- Нельзя повторно банкротиться в течение 5 лет после завершения процедуры;

- Еще 3 года нельзя занимать управленческие должности (при этом можно работать руководителем по найму);

- 3 года нельзя заниматься предпринимательской деятельностью (можно – если записать бизнес на кого-то из родственников или деловых партнеров);

- В течение 5 лет необходимо указывать на факт своего банкротства при попытке взять новый кредит в банке или МФО.

Последствия не так страшны, все их можно легко обойти, не нарушая законодательство. Банкротство было и остается лучшим способом избавиться от крупных долгов, если нет возможности их погасить. Мировое соглашение – лучший исход процедуры, но и признание банкротом тоже большое преимущество, по сравнению с постоянно растущей задолженностью, если с ней ничего не делать и не предпринимать никаких мер по улучшению ситуации.

Выбирая юридическую фирму для проведения процедуры, внимательно ознакомьтесь с отзывами и практикой специалистов. Лучше остановиться на организации, которая специализируется именно на делах по банкротству.

Какие долги можно списать через арбитражный суд

Начиная банкротиться через арбитраж, должник должен подготовить и представить ряд обязательных документов. Например, в их перечень входить опись имущества, список всех известных кредиторов, размер задолженности и основания ее возникновения. Это базовый перечень сведений, от которых будет отталкиваться суд и финуправляющий.

В банкротстве можно списать долги, оставшиеся после реализации имущества и расчета с кредиторами

Некоторые виды задолженности списать нельзя, даже если соблюсти все требования закона о банкротстве. Также суд может полностью отказать в освобождении от долгов, если гражданин действовал недобросовестно, нарушал законодательство.

Когда банкротное дело будет возбуждено, все кредиторы смогут заявить о своих требованиях. Реестр будет важен на этапе реализации активов. Управляющий направит вырученные средства на погашение обязательств, включенных в реестр, на текущие платежи. Долги, оставшиеся непогашенными после всех проверок и процедур, будут рассматриваться судом на предмет списания.

Задолженность по кредитам и займам

Значительную часть долгов банкрота обычно составляет просрочка по банковским кредитам, по микрозаймам, взятым в МФО. При банкротстве спишут не только основную часть кредита или займа, но и все начисленные проценты, неустойки, штрафы. Не имеет значения, подавали в суд на должника банки, МФО или коллекторы, или он находится еще в самом начале появления просрочки — если суд признает, что человеку нечем платить по долгам, то их спишут.

Размер долгов проверяется по судебным решениям и приказам, по исполнительным листам, по материалам ФССП, по исходным договорам с банком или МФО.

Долги перед гражданами и юридическими лицами

Но не только банки и МФО могут быть кредиторами должника. Задолженность перед другими гражданами, предпринимателями и организациями могут возникать:

- по договорам займа и распискам;

- по договорам на поставки товаров, выполнении работ, оказании услуг;

- по факту причинения имущественного ущерба;

- по другим видам обязательств.

Размер и основания возникновения долгов перед физическими и юридическими лицами будет также проверяться по материалам ФССП, договорам, судебным актам и исполнительным документам.

Налоговые платежи

Списываются ли налоги с банкрота? Долги перед бюджетом по налогам, сборам и штрафным санкциям включаются в реестр требований кредиторов по стандартным правилам. Хотя, по сравнению с кредитными долгами, просрочка по налогам у физлица, даже если он работает в статусе ИП, обычно не столь велика, и суд ее спишет с добросовестного должника.

Можно ли подать на банкротство физ лицу в статусе ИП и с долгами?

Исключением являются текущие обязательства, возникшие после открытия банкротного дела. Например, если в процессе банкротства подойдет срок начисления имущественного налога и ФНС выставит уведомление, этот платеж будет отнесен к текущим. Списать его после завершения банкротства нельзя.

Задолженность по коммунальным услугам

У злостных неплательщиков размер просрочки по услугам ЖКХ может составлять десятки и сотни тысяч. Управляющая или ресурсоснабжающая компания может заявиться в банкротстве как кредитор, попытаться взыскать деньги на этапе реализации имущества.

Если у банкрота нет активов или вырученных средств не хватило для погашения всех долгов, просрочку по коммуналке могут списать. Но не забывайте, что до момента списания долгов УК как минимум может отключить у вас в квартире горячую воду. Не стоит копить значительные долги по ЖКХ. На банкротство через суд можно подать при общей сумме долга от 350 тыс. рублей.

Штрафы

Административные штрафы, в том числе за нарушение ПДД, взыскиваются в доход государства. В ходе банкротства долги по штрафам тоже можно списать по общим основаниям. Если же штраф выпишут после начала банкротной процедуры, он попадет в категорию текущих платежей и не будет списан.

Другие виды обязательств

Кредиторы могут включать в реестр требований и иные обязательства, по которым должник допустил просрочку. Например, задолженность по оплате услуг связи может являться самостоятельным требованием, независимо от суммы. Чтобы требование попало в реестр, кредитор обязан представить документы о возникновении и нарушении обязательства, подтвердить размер просрочки.

Что делать, если привлекли к субсидиарной ответственности?

Действовать нужно еще на стадии ликвидации компании. А лучше — до обращения в Арбитражный суд за признанием банкротства юридического лица. Если привлекли, избавиться от ответственности будет сложно.

Но допустим, кредиторы и арбитражный управляющий добились привлечения, просудили задолженность и «повесили» ее на контролирующих лиц. Что дальше? Применяется солидарная ответственность — долги компании переходят на всех виновных лиц, кредитор может всю сумму взыскать с любого из солидарных должников, а тот потом — с остальных.

Как снять субсидиарную ответственность?

- Оспаривание. Если вы считаете, что привлечение к ответственности было незаконным и несправедливым, необходимо обращаться в вышестоящий суд и оспаривать решение. Нужно тщательно подготовить доказательную базу — документы, имеющие отношение к делу.

Когда это сработает? Если за отменой обращается непосредственно руководитель юридического лица после привлечения к ответственности, шансов у него мало. Но они будут высокими у других лиц: например, супруги руководителя, у других родственников.

- Мировое соглашение или отступные. Если контролирующее лицо понимает, что избежать привлечения к субсидиарной ответственности невозможно, ему остается договориться с кредиторами.

Почему банки и контрагенты пойдут на мировую и прекращение субсидиарной ответственности? Дело в том, что взыскать назначенную субсидиарную ответственность сложно. Процедура проводится судебными приставами, и обычно это означает, что у человека будут ежемесячно забирать конкретную часть дохода — до 50%. Но бывшие директора обычно не работают официально, и взыскивать с них нечего.

Мировое соглашение позволит кредиторам гарантированно получить компенсацию за неисполненные обязательства. Обычно это 30-60% от суммы задолженности. Но это лучше исполнительного производства. Если дело дойдет до судебных приставов, взыскание будет осуществляться годами и не факт, что удастся добиться возврата суммы.

Что делать, если привлекли к субсидиарной ответственности, а имущества нет?

В таком случае можно просто дожидаться исполнительного производства, которое непременно начнется после ликвидации юридического лица и выдачи копии решения суда кредиторам. Судебные приставы применяют к должникам следующие меры:

- взыскание части ежемесячного дохода — до 50%;

- арест имущества и счетов;

- изъятие имущества и денежных активов на счетах;

- ограничение на выезд за границу.

При этом единственное жилье и бытовая обстановка в квартире не подлежат изъятию, за исключением дорогих и роскошных объектов собственности. Например, приставы заберут геймерский ПК за 5 000 USD; но не могут изъять холодильник, мебель или плиту. Так что ПК лучше из дома убрать.

Если у должника нет имущества, он ничем не рискует. Скорее всего, после 2 месяцев проверки судебный пристав закроет производство в связи с отсутствием имущества, за счет которого можно было бы погасить задолженность. Но как только деньги на счетах появятся, или вы должник зарегистрирует имущество — квартиру, машину, катер — приставы возобновят дело.

Как списать долг по субсидиарной ответственности?

Долговые обязательства, перешедшие к физлицам от разоренной компании, нельзя списать в процедуре банкротства. Хотя внесудебная процедура предполагает бесплатное списание должникам, у которых есть закрытые производства по причине отсутствия имущества, правила № 127-ФЗ предполагают, что субсидиарная ответственность в принципе не подлежит списанию через признание банкротства.

Как избавиться от такого бремени? Если перечисленные способы вам не подошли, вариантов два:

- Амнистия. Периодически Правительство РФ амнистирует различные типы задолженностей, поэтому остается ждать, пока не выйдет нужный Указ.

- Истечение срока давности. По исполнительным производствам применяется срок давности. Если исполнительное производство было завершено или прекращено, и в течение 3 лет кредитор не возобновил его, можно законно избавиться от обязательств через истечение срока давности на предъявление претензий.

- Договор с новыми кредиторами. Требования по субсидиарке кредиторы продают по договору цессии, все предпочитают синицу в руке. Новые кредиторы — новые возможности, попробуйте с ними найти общий язык, банкротные юристы помогают выкупить долги через третьих лиц и закрыть вопрос.

Договориться о выкупе долга или мировом соглашении

Обзор судебной практики

Согласно положениям Гражданского кодекса РФ и некоторым ФЗ логичным завершением правоотношений является исполнение взаимных договоренностей, взятых на себя обязательств. Процедура признания гражданина несостоятельным дает возможность списать возникшую задолженность, а значит освободить от оплаты.

Открытое сотрудничество считается определяющим требованием к должнику (кроме законодательно закрепленных). Пленум Верховного суда РФ опубликовал постановление № 12 от октября 2015 года, в котором даются некоторые процессуальные разъяснения. Например, если должник не предоставляет вовремя отзыв, необходимые суду документы, к нему можно не применять правило о частичном освобождении от финансовых долгов.

Отказать могут при любых недобросовестных действиях. Например, решением арбитражного апелляционного суда от 13.12.2018 г. отказано в применении правила об освобождении от финансовых долгов потому, что судом было зафиксировано намеренное бездействие гражданина. Должник умышленно скрыл некоторое имущество, стремясь визуально ухудшить собственное положение.

Другим решением было отказано ввиду обнаружения намеренного избавления от имущества – физ. лицо продало родственнику транспортное средство, сделка была признана недействительной. Должник был обязан вернуть «все на свои места», а авто включить в общую конкурсную массу.

В ФЗ «О банкротстве» постоянно вносятся изменения, процедура корректируется и совершенствуется

С одной стороны банкротство помогает физлицам реабилитироваться, если возникли неожиданные обстоятельства. С другой – списание, приостановление начисления пени и штрафов, очередность погашения задолженности и другие действия ущемляют законные права кредиторов. Поэтому к должникам-физлицам предъявляются повышенные требования – добросовестность, открытость, желание сотрудничать и всячески содействовать обязательны

Однако даже в этом случае не все долги можно списать, что важно знать до подачи заявления в суд

Последнее обновление — 1 сентября 2020 в 09:30

1-й шаг к успеху!

Прекращаем творить себе бедность. Бизнес. Интернет. Финансы

ПЕРЕЙТИ канал Твой 1-й>миллион в телеграмм

Что может помешать списанию долгов через банкротство

Суд откажет в списании задолженности, если:

- должника привлекли к ответственности по УК РФ или КоАП РФ за фиктивное или преднамеренное банкротство, либо за иные противоправные действия при проведении процедуры;

- должник не представил обязательные сведения, либо представил заведомо недостоверные данные, что подтверждено судебным актом;

- при оформлении кредитов гражданин совершил мошенничество, злостно уклонялся от погашения долгов или налогов, представил ложную информацию в заявлении, скрывал или уничтожал имущество.

Эти основания будет проверять суд по своей инициативе, по отчету управляющего, по возражениям и документам кредиторов.

Для внесудебного банкротства действуют другие основания для отказа в списании долгов. МФЦ откажет в списании задолженности, если:

- отсутствуют сведения об окончании производства, либо оно было возобновлено по заявлению кредитора;

- если по заявлению кредиторов банкротное дело было передано для рассмотрения в арбитражный суд (в том числе при обнаружении имущества или оспаривании сделок должника);

- если заявление подано ранее 10 лет после прекращения или завершения внесудебного дела о банкротстве.

Особенности банкротства через МФЦ заключаются в отсутствии такой стадии, как реализация имущества. Управляющий в упрощенной процедуре не привлекается. Проверять, что у должника нет имущества для погашения долгов будут по постановлению приставов об окончании производства.

Подразумевается, что при совершении исполнительных действий приставы сделают необходимые запросы, проведут розыск имущества должника. Поэтому специалисты МФЦ запросят информацию из Банка данных исполнительных производств, проверят основания для окончания дела.

Частые вопросы

-

Как признать внесудебное банкротство, если есть открытое исполнительное производство?

Признать себя банкротом во внесудебном порядке не получится, если есть открытые исполнительные производства. Закон четко устанавливает обстоятельства, при которых должники могут обращаться за внесудебной процедурой: долг в пределах 50-500 тысяч рублей и закрытые исполнительные производства ввиду отсутствия имущества для взыскания. У должника не должно быть дополнительных незавершённых дел в ФССП.

-

Признают ли банкротом пенсионера?

Возможностями банкротства может воспользоваться любой гражданин РФ, вне зависимости от его возраста (если его ситуация соответствует критериям банкротства). Соответственно, если у пенсионера достаточная сумма долгов, он не привлекался к уголовной ответственности, и не признавал банкротство в течение последних 5 лет, то он может смело обращаться с заявлением.

-

Можно ли стать банкротом, если нет имущества?

За признанием банкротства могут обратиться граждане РФ, которые не в силах выплачивать долги по своим обязательствам. Не имеет значения наличие или отсутствие имущества. Если собственность есть, и она не подлежит исключению из конкурсной массы, она будет реализована с целью удовлетворения требований кредиторов. Если ее нет, процедура будет проведена без электронных торгов, ввиду отсутствия конкурсной массы.

-

Может ли стать банкротом не гражданин РФ, если у него есть кредиты в России?

К сожалению, это невозможно. Признать несостоятельность в судебном и внесудебном порядке могут только граждане РФ. В процессе возбуждения банкротной процедуры заявитель должен представить паспорт, ИНН, СНИЛС — набор личных документов, стандартных для граждан РФ. Процедура недоступна для иностранцев, по крайней мере — в текущей редакции законодательства.

Наша команда

-

Владислав Квитченко

генеральный директор -

Татьяна Смирнова

Старший юрист по банкротству физ. лиц -

Григорий Нечаев

Юрист по банкротству физ. лиц -

Олег Мартин

Финансовый аналитик -

Ярослав Митьков

Младший юрист по банкротству физ. лиц

Реально ли списать долг по кредитам через банкротство?

Процедура установления факта некредитоспособности физического лица осуществляется через суд или через МФЦ.

Банкротство физического лица через арбитражный суд позволяет избавиться от старых долгов практически в любом объеме, если:

- у должника нет достаточно ценного имущества, чтобы средств от его реализации хватило на проведение расчетов с кредиторами;

- у должника слишком маленький доход для полноценной оплаты ежемесячных платежей.

В 80% случаев банкротство проводится через реализацию имущества. Остальные 20% приходятся на судебную реструктуризацию долгов. Это реабилитационная процедура, которая помогает восстановить платежеспособность.

Через банкротство физ. лиц можно списать долги по кредитам, микрозаймам, ЖКХ, налогам, штрафам, распискам и т.д.

Сколько стоит банкротство?

Наши услуги и цены

-

Услуга

Стоимость -

Внесудебное банкротство физ. лица «под ключ»

25 000 руб.

Списать долги -

Подготовка документов к процедуре внесудебного банкротства

14 500 руб.

Списать долги -

Судебное банкротство физических лиц «под ключ»

от 8 000 р./мес.

Списать долги -

Дополнительные услуги

от 2 000 руб.

Списать долги

Чем же выгодно банкротство физ. лиц в 2021 году?

- с первого судебного заседания прекращаются любые претензии в адрес должника, выбивание долгов и другие меры, применяемые банками, МФО, коллекторами;

- приостанавливаются исполнительные производства у судебных приставов;

- сумма задолженности перестает расти;

- отпадает необходимость вносить ежемесячные платежи по кредитам.

Внесудебная процедура через МФЦ поможет только тем должникам, чей долг менее 500 000 руб.

В чем подвох? Обязательное условие — закрытое исполнительное производство по причине отсутствия имущества.

Наша команда

-

Владислав Квитченко

генеральный директор -

Татьяна Смирнова

Старший юрист по банкротству физ. лиц -

Григорий Нечаев

Юрист по банкротству физ. лиц -

Олег Мартин

Финансовый аналитик -

Ярослав Митьков

Младший юрист по банкротству физ. лиц

Частые вопросы

-

Можно ли подать заявление в суд на списание долга, если прошло более 3 лет с момента последнего платежа?

Все зависит от того, обращался ли банк за взысканием долга. Если в пределах трех лет после последнего платежа был подан иск и банк получил исполнительный лист, срок давности фактически уже не применяется. Для списания долга можно подавать только на банкротство по общим правилам.

Если за три года банк не обратился в суд, срок давности будет пропущен. В этом случае обращаться на банкротство не имеет смысла. Если банк решит подать в суд, достаточно заявить в суде о пропуске срока, потребовать прекращения дела. После этого принудительное взыскание будет невозможно.

-

Может ли банк отказаться закрывать кредит, рефинансируемый другим банком?

Банк закроет кредит, как только получит возмещение по основной сумме задолженности и начисленным процентам. При этом банк не должно интересовать, кто будет платить по кредиту. Если заемщик нашел другой банк и получил одобрение на рефинансирование, деньги будут перечислены не закрытие первоначального кредита.

Как только средства поступят на кредитный счет, банк обязан закрыть кредит, а по запросу заемщика выдать подтверждающий документ (справку об отсутствии задолженности, выписку по счету).

-

Как пройти судебную реструктуризацию и погасить долг за 3 года?

Банкротство не обязательно завершается реализацией имущества и списанием долгов. Целью процедуры может быть восстановление платежеспособности должника. Для этого подается план реструктуризации задолженности, который будет рассматриваться в судебном заседании, с учетом мнения кредиторов.

План реструктуризации можно утвердить на 3 года, если с этим будут согласны все кредиторы. Так как кредиторы получают шанс вернуть деньги, они дадут согласие на реструктуризацию, если должник подтвердит готовность и возможность платить. На период реструктуризации будут приостановлено начисление неустоек, пени, других штрафных санкций.

-

Как списать долг за ипотеку многодетной семье?

1. Можно полностью или частично списать до 450 тыс. руб. по Федеральному закону № 157-ФЗ, если у семьи третий ребенок родился в период с 1 января 2019 года по 31 декабря 2022 года. Закон № 157-ФЗ был принят специально для поддержки многодетных семей с малолетними детьми. Выделение средств на погашение ипотеки осуществляется через систему и банк ДОМ.РФ. Максимальный размер субсидии составляет 450 тыс. руб. Если остаток по ипотеке меньше, субсидия будет выплачена по фактическому остатку.

2. В судебном процессе или в ходе банкротства можно добиться реструктуризации долга, подписать новый график платежей и получить временную отсрочку.

Какие долги будут списаны

Важно знать, какие долги списываются при банкротстве физ лица, чтобы понимать, поможет ли эта процедура плательщику. По общему правилу, списанию подлежат обязательства:

- перед финансовыми учреждениями – банками, ломбардами, потребительскими кооперативами, МФО;

- перед частными лицами, у которых заёмщик взял деньги на основании договора;

- перед государственными органами – ПФР, ФНС.

- долги за коммунальные услуги (ЖКХ).

Плательщик перед стартом процедуры банкротства должен предоставить в суд реестр своих кредиторов с указанием, кому и сколько он должен. Затем аналогичная информация предоставляется в суд кредиторами и сопоставляется. Если во время процесса долги признают, то они будут включены в общий пул требований.

Данные требования удовлетворяются за счёт продажи имуществ банкрота. Если возникла ситуация, когда должник при взятии кредита предоставил залог, то он будет отчуждён в пользу конкретного кредитора.

При отсутствии имущества долги будут признаны безнадежными и окажутся списанными. По заявлению должника гражданина может быть дано освобождение от уплаты госпошлины и внесения депозита на счет суда (для оплаты работы арбитражного управляющего) до момента распродажи.

Финансовый управляющий: какова его роль

При банкротстве арбитражный управляющий фактически представляет интересы должника. Именно он определяет какое именно имущество будет продано и порядок продажи имущества.

Продажная стоимость же имущества определяется на основе оценки независимого специалиста. В соответствии с законом она не может быть ниже 80% рыночной стоимости. Во время аукциона цена повышается, и обладателем собственности банкрота становится человек, сделавший большую ставку.

Также финуправляющий может опротестовать все сделки, совершённые за 3 года до банкротства и носящие в себе признак «подготовки» к процедуре – например, если должник умышленно переписал имущество на близких родственников.

Естественно, что управляющий действует строго в рамках закона, и не может, например, продать кубки и медали должника или автомобиль, если банкрот – по профессии водитель и авто нужно для работы.

Что гарантирует списание долгов

В законе № 127-ФЗ прописан порядок проведения банкротства и его последствия, а также заложены гарантии соблюдения прав банкротящихся лиц.

Так, в нем указывается, что признание долга безнадёжным с последующим его аннулированием производится при соблюдении следующих условий:

- изъято и реализовано заложенное имущество;

- остаток средств от залога возвращен финуправляющим и потрачен на компенсацию других требований;

- реализовано всё возможное имущество должника стоимостью выше 10 тысяч рублей, которое не нужно для осуществления профессиональной деятельности.

Если должник обязан выплачивать алименты, компенсации по суду или зарплату работникам, то он не избавляется от выплат по обязательствам.

Статьи:

Что лучше банкротство ИП или физического лица

Что такое конкурсная масса при банкротстве физического лица

Нужно ли платить налог на списанный долг

В стандартной ситуации списанный (прощённый) долг является обогащением лица. В соответствии с налоговым законодательством, это считается прибылью и облагается налогом в размере 13%.

Однако в случае банкротства накладывается мораторий на все налоги. Это подтверждено Письмом Минфина №03-04-06/59816, в котором подробно расписывается этот вопрос.

Таким образом, при банкротстве у физического лица списываются все долги перед кредиторами – после удовлетворения их требований в максимально возможном объёме. При этом обязательства перед детьми и потерпевшими из-за действий плательщика, а также работниками ИП, остаются. Долг признаётся безнадёжным после действий финуправляющего по обеспечению максимального объёма выплат. Налог по списанному долгу платить не нужно.

Мне нравится1Не нравится