Все о банкротстве физических лиц: от нюансов и этапов процедуры до стоимости и последствий

Содержание:

- Признаки признания физического лица банкротом

- Полномочия СРО арбитражных управляющих

- Требования к финансовым управляющим

- Имеющиеся основания для включения в реестр

- Требования к долгу

- Как найти финансового управляющего

- Сколько стоит стать банкротом в 2021 году?

- Как самостоятельно объявить себя банкротом физическому лицу

- Обязанности саморегулируемой организации арбитражных управляющих

- Процедура выхода из СРО

- Этап IV. Процедуры, применяемые в деле о банкротстве

- Кому состоять в СРО обязательно

- Договор обязательного страхования ответственности арбитражного управляющего

- Как физическому лицу выбрать арбитражного управляющего, куда обращаться

Признаки признания физического лица банкротом

Действующее законодательство устанавливает два признака, которые выступают основанием для запуска процедуры банкротства:

- Общий размер долгов физического лица превышает полмиллиона рублей. При этом учитываются кредиты всех типов – потребительские, ипотечные, микрозаймы, задолженности перед другими гражданами, налоговой инспекцией, ПФ РФ и другими государственными структурами.

- Просрочка по выплате финансовых обязательств составляет 3 и более месяцев. В данном случае речь идет о периоде между плановым погашением и фактической выплатой по долгу.

Процедура банкротства физлиц в соответствии с правилами №127-ФЗ применяется только по отношению к гражданам РФ. Важным дополнительным основанием для успешного проведения мероприятия выступает наличие объективных причин финансовых проблем должника.

ВАЖНО! Признание банкротом станет особенно полезным, если физическое лицо выполняет три обязательных условия:

- выступает добросовестным должником, который предпринимал все доступные и возможные попытки урегулировать проблемы с кредиторами (подтверждается перепиской с банками или МФО);

- не скрывает доходы и имущество;

- занимается активным поиском работы (состоит на учете в службе занятости и различных биржах трудоустройства).

Полномочия СРО арбитражных управляющих

Закон о банкротстве наделяет СРО арбитражных управляющих определенными полномочиями для реализации целей, которые преследовались при создании таких организаций. Так, одной из основных функций СРО является разработка и установление стандартов и правил профессиональной деятельности арбитражных управляющих, а также условий их членства в СРО. Помимо этого СРО обязана контролировать осуществление своими членами профессиональной деятельности, проверяя соблюдение ими требований законодательства РФ, федеральных стандартов, стандартов и правил профессиональной деятельности. Правила проведения подобных проверок утверждены Постановлением Правительства РФ от 25.06.2003 N 366. В случае выявления каких-либо нарушений СРО вправе применить к нарушителю меры дисциплинарного воздействия. Последние определяются Законом о банкротстве и внутренними документами самой СРО.

По отношению к своим членам СРО выполняет, в частности, следующие функции:

- ведет реестр арбитражных управляющих — членов СРО;

- организовывает повышение уровня профессиональной подготовки своих членов;

- подает иски о защите прав и законных интересов членов СРО (например, о взыскании ущерба, причиненного арбитражному управляющему органами госвласти РФ и ее субъектов, органами местного самоуправления, а также иными лицами);

- заявляет в арбитражный суд ходатайства об отстранении или освобождении от участия в деле о банкротстве членов СРО в определенных случаях;

- обжалует судебные акты об утверждении, отстранении или освобождении членов СРО, а также судебные акты, затрагивающие права, обязанности или законные интересы СРО при проведении процедур, применяемых в деле о банкротстве;

- представляет интересы своих членов в их отношениях с органами госвласти РФ и ее субъектов, органами местного самоуправления.

Кроме того, СРО арбитражных управляющих проводит аккредитацию страховых организаций, оценщиков, профессиональных участников рынка ценных бумаг, осуществляющих деятельность по ведению реестра владельцев ценных бумаг, операторов электронных площадок, организаторов торгов по продаже имущества должника, а также иных лиц, привлекаемых арбитражным управляющим в рамках возложенных на него обязанностей в деле о банкротстве за счет средств должника.

Также СРО арбитражных управляющих организует и проводит стажировку российских граждан в качестве помощников арбитражного управляющего. Правила проведения такой стажировки утверждены Постановлением Правительства РФ от 09.07.2003 N 414.

СРО арбитражных управляющих обязана раскрывать информацию о своей деятельности путем размещения на собственном интернет-сайте. Перечень сведений, подлежащих размещению, определен в п. 1 ст. 22.1 Закона о банкротстве.

Требования к финансовым управляющим

Прежде чем поговорить о функциях финансового управляющего, ознакомимся с условиями для вступления в СРО:

- документ об окончании любого высшего учебного заведения;

- стаж работы от 1 года на руководящем посту в госорганах и как минимум двухлетний опыт в качестве помощника арбитражного управляющего;

- результаты теста по программе подготовки управляющих, подтвержденные комиссией из Росреестра и учебного центра; экзаменаторы проверяют знания кандидатов по праву, экономике, законодательным актам о банкротстве и оценке активов;

- отсутствие судимостей и запретов занимать какие-либо должности;

- отсутствие в биографии исключений из СРО в трехлетний период до нового вступления.

Процедура банкротства, при которой назначается финансовый управляющий, предусматривает дополнительные условия. К делу не допустят того, кто сам проходит банкротство. Также под запретом заинтересованные лица со стороны кредиторов или потенциального банкрота.

Имеющиеся основания для включения в реестр

Чтобы оказаться в союзе СРО, некоммерческое лицо должно быть в списке специального реестра. Но для такого членства организация должна отвечать некоторым требованиям. Они заключены в статье 21 ФЗ «О банкротстве» и звучат так:

- Присутствие в составе организации не менее 100 членов, которые подходят под критерии членства в ней. Эти критерии определяются самой СРО в учредительной документации.

- Перед регистрацией в СРО члены должны принять участие не меньше, чем в 100 процедурах банкротства. В это число не должны входить процессы, где имелся отсутствующий должник.

- Наличие фонда для компенсаций. В том случае, если арбитражный управляющий в своей работе допустил причинение ущерба кому-то из участников процесса несостоятельности, возмещение производится с фонда. Формирование которого происходит благодаря членским взносам. В фонд может входить собственность, а не только денежные средства.

- Сформированные, не противоречащие законам правила деятельности участников, разработанные самой организацией управленцев.

- В составе СРО должно иметься наличие органов, что контролируют деятельность арбитражников и решающие узкоспециализированные проблемы и вопросы.

Требования к долгу

В судебном и внесудебном порядке можно списать долги по кредитам, займам, другим обязательствам. Максимальный и минимальный размер списанной задолженности законом не указан. Условия по сумме долга действуют только при подаче заявления в суд или МФЦ.

Банкротство через суд

Закон о банкротстве разграничивает ситуации, когда должник вправе или обязан подать заявление в арбитраж. Обязанность подать на банкротство возникает при следующих обстоятельствах:

- если совокупный размер обязательств превышает 500 тыс. руб.;

- если расчет по обязательствам перед одним или несколькими кредиторами повлечет невозможность выплат по другим обязательным платежам.

При подаче заявления на банкротство при сумме долга до 500 тыс. руб. заявитель должен доказать, что есть объективные признаки невозможности исполнения обязательств, неплатежеспособности и недостаточности имущества.

Неплатежеспособность подтверждается, если:

- гражданин перестал платить по обязательствам, для которых наступил срок исполнения (например, не внесен очередной платеж по кредитному графику);

- по 10% от всех обязательств (кредитов, займов, налоговых платежей и т.д.) есть просрочка более одного месяца;

- сумма долгов превышает стоимость имущества гражданина;

- вынесено постановление пристава об окончании производства, где подтверждено отсутствие имущества для реализации.

Не обязательно подтверждать все из перечисленных условий. Даже один их этих признаков означает неплатежеспособность должника. Подтверждать условия наступления банкротства нужно документами, а проверять их будет арбитраж, управляющий. Также свои доводы и возражения будут подавать кредиторы, которые намерены добиться возврата своих денег.

Внесудебное банкротство

Поправки в закон о банкротстве 2020 года упростили процедуру, сделали ее доступной для основной массы должников. Требования к долгу и должнику указаны в ст. 223.2 Закона № 127-ФЗ:

- наличие долгов на сумму от 50 тыс. руб. до 500 тыс. руб. по любым видам обязательств, кроме финансовых и штрафных санкций за просрочку;

- окончание исполнительного производства у приставов по п.4 ч.1 ст. 46 Закона № 229-ФЗ (отсутствие имущества для реализации и расчета с взыскателями).

При подаче заявления должник подтверждает соответствие этим условиям. Проверку будут проводить специалисты МФЦ. У кредиторов есть возможность подать возражения, требовать передачи дела в суд. Например, основанием для возражений может быть выявление у должника имущества, ранее не найденного приставами. Для этого кредиторам дано специальное право запрашивать Росреестр и МВД о правах на недвижимость, транспорт.

Какие долги можно списать через банкротство?

В судебном и внесудебном порядке можно списать задолженности:

- по кредитам перед банками и МФО;

- по налогам и сборам, пеням, штрафам перед бюджетом;

- по административным штрафам;

- по долгам от предпринимательской деятельности;

- перед кредиторами-физическими лицами;

- по договорам с юридическими лицами;

- по договорам поручительства;

- по жилищно-коммунальным услугам.

Нельзя списать следующие виды обязательств:

- по алиментам;

- о возмещении вреда здоровью и жизни;

- о возмещении морального вреда;

- о выплате задолженности по зарплате, выходного пособия (это актуально для предпринимателей);

- о возмещении вреда (ущерба) после преступления;

- иные виды обязательств, связанных с личностью кредитора.

При расчете суммы долгов на внесудебное банкротство можно учесть все обязательства, даже если они не будут впоследствии списаны. Например, выплаты по алиментам можно включить в список таких обязательств, но с банкрота их не спишут.

Как найти финансового управляющего

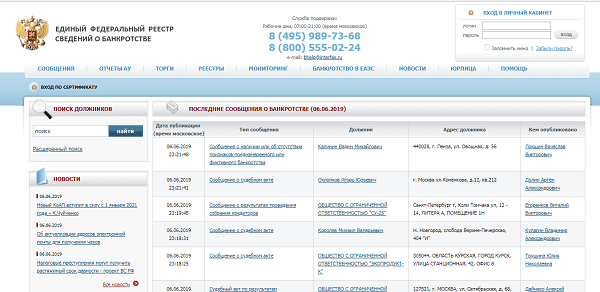

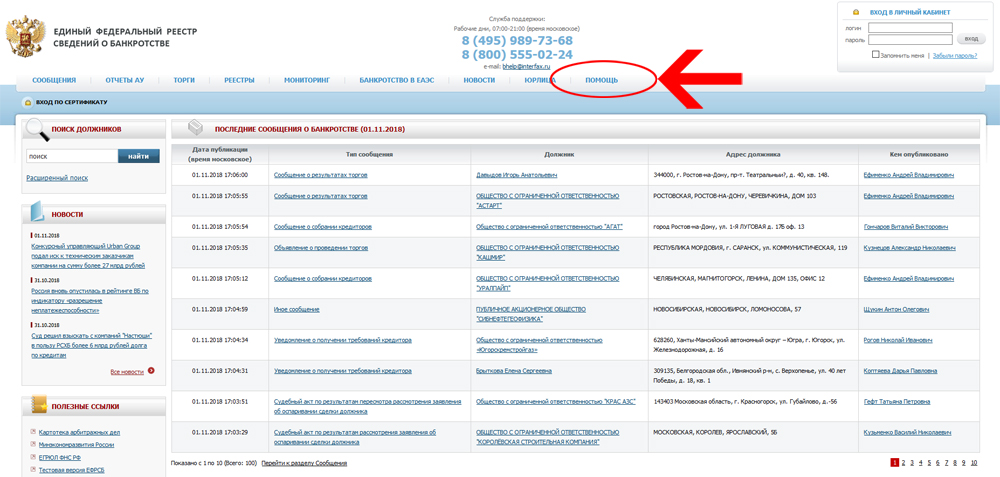

Информация об арбитражных управляющих содержится на сайте ЕФРСБ. Там есть списки СРО и самих управляющих.

ЕФРСБ включает всех действующих управляющих в РФ

Нажав на карточку управляющего, можно узнать, в какой СРО состоит специалист, как давно работает, сколько провел дел и сделал публикаций. Также в открытом доступе есть отчеты, где отражены жалобы и нарушения.

Сложность в том, что на ресурсе нет поиска по региону. Поэтому оптимально воспользоваться рекомендациями знакомых либо профильных юристов и уже после этого узнавать о конкретном финуправляющем.

Наша команда

-

Владислав Квитченко

генеральный директор -

Татьяна Смирнова

Старший юрист по банкротству физ. лиц -

Григорий Нечаев

Юрист по банкротству физ. лиц -

Олег Мартин

Финансовый аналитик -

Ярослав Митьков

Младший юрист по банкротству физ. лиц

Сколько стоит стать банкротом в 2021 году?

Опишем все стадии прохождения дела о банкротстве и разберем, какие затраты у физлица возникают на каждом этапе.

Этап обращения в суд

В момент подачи заявления о признании финансовой несостоятельности человеку необходимо заплатить:

- госпошлину в размере 300 рублей. Стоимость госпошлины установлена ст. 332.21 Налогового кодекса;

- внести на счет суда стоимость услуг финансового управляющего — 25 000 рублей.

Следует учесть, что услуги финуправляющего можно оплатить позднее. Но для этого сразу же нужно подать ходатайство об отсрочке

Важно, чтобы 25 000 рублей были внесены до начала первого судебного заседания. Далее в течение пяти дней суд принимает решение о дате первого заседания по делу о банкротстве

Стоимость услуг арбитражного управляющего указана в ст. 20.6 закона о банкротстве. С 2017 года вознаграждение составляет 25 000 рублей. Плюс 7% управляющий получит от той стоимости, за которую будет реализовано имущество должника на торгах.

Но проценты платятся только в том случае, если у должника есть имущество, которое можно будет по суду реализовать. Проценты выплачиваются управляющему после завершения расчетов с кредиторами.

Подходите ли вы под критерии банкротства?

Реструктуризация долгов

На банкротство должник идет, ожидая списания своих долгов. Но на практике до этапа списания надо еще дойти. Ведь суд может ввести процедуру реструктуризации долгов, если сочтет, что доходов должника хватит, чтобы вернуть долг хотя бы на 80% в течение трех лет.

В деле о банкротстве физлица согласно закону сначала должна быть назначена реструктуризация долга, и только потом — реализация имущества. Именно в этом случае истцу придется оплатить услуги финуправляющего повторно, включая все сопутствующие расходы.

Поэтому важно дать понять суду практически на первом заседании, а лучше еще до начала процесса, что даже при введении процедуры реструктуризации долг будет оставаться для вас неподъемным, что продление срока кредитов не решит, а лишь усугубит ваши проблемы. Поэтому в заявлении, подаваемом на банкротство, надо указать, что вы просите судью сразу перейти к этапу реализации имущества

Это позволит сэкономить время и деньги.

Реализация имущества

Реализация имущества — это продажа вашей собственности с торгов для того, чтобы финуправляющий смог провести выплаты в адрес кредиторов. В рамках этого этапа появляются расходы — например, на публикации о вашем банкротстве в печатном издании «КоммерсантЪ» и на специализированном портале «Федресурс». Этот этап всегда присутствует в деле о банкротстве.

В среднем одна публикации в «Коммерсанте» будет стоить 11 000 рублей. Цена одной публикации на «Федресурсе» составляет 430 рублей.

При распродаже имущества должника во время признания его банкротом финуправляющий делает 7-8 публикаций на ЕФРСБ. Соответственно, расходы составят порядка 3 000 – 3 500 рублей. Поэтому на публикации придется потратить минимум 14 000 рублей.

Реструктуризация или реализация? Что подходит именно в вашем случае

Как самостоятельно объявить себя банкротом физическому лицу

Итак, как объявить себя банкротом по кредитам физическому лицу?

-

Что подразумевает процедура банкротства физических лиц. Гражданин становится банкротом, после того как арбитражный суд признает неспособность его выполнять финансовые обязательства перед кредиторами и вносить платежи по займам. Объявить о своем банкротстве может любой гражданин, размер задолженности которого перед финансово-кредитными организациями и физическими лицами составляет более 500 000 руб.Платежи должны быть просрочены на три месяца, однако это не обязательное условие. Если гражданин предвидит свою неплатежеспособность ввиду определенных обстоятельств, он вправе раньше объявить себя банкротом. Возможно также инициирование процедуры кредиторами или уполномоченным органом (Федеральной налоговой службой).В пп. 1 и 2 ст. 213.4 Федерального закона от 26 октября 2002 года № 127-ФЗ «О несостоятельности (банкротстве)» (далее – Закон № 127-ФЗ) указано, в каких случаях подача заявления о признании неплатежеспособности является обязанностью гражданина, а в каких это его добровольное право. Процедура банкротства инициируется в обязательном порядке при наличии у гражданина задолженности перед несколькими кредиторами и невозможности погасить ее полностью.

В таком случае крайний срок обращения в суд – 30 дней после того, как наступает ситуация, удовлетворяющая условиям банкротства.

В обществе к закону о банкротстве физических лиц отношение неоднозначное. С одной стороны, объявить себя банкротом – значит рискнуть потерей всех своих накоплений. Еще одно опасение экспертов связано с риском необязательного отношения заемщиков к выплате своих задолженностей и, как следствие, убытков для финансово-кредитных организаций. Однако у процедуры банкротства есть и преимущества: помимо того, что с должников списываются их долговые обязательства, поручившиеся за них лица избавляются от риска обрести огромные долги.

-

Преимущества и недостатки получения статуса банкрота. Недостатки признания неплатежеспособности вытекают из последствий процедуры банкротства для гражданина. Во-первых, она не является бесплатной. И расходы на ее проведение далеко не маленькие. Во-вторых, на время судебного разбирательства физическое лицо лишается права:

- проведения сделок купли-продажи имущества, передачи его в залог, выдачи поручительств. В случае признания некредитоспособности право распоряжения имуществом, которое составляет конкурсную массу, утрачивается гражданином полностью;

- выезда за границу (по усмотрению суда);

- распоряжения средствами, находящимися на счетах в банках. Обязательна передача банкротящимся лицом всех банковских карт финансовому управляющему.

Если человек получает статус банкрота, то при оформлении кредита или займа в течение следующих 5 лет он обязан сообщать об этом кредитору. Также на протяжении трех лет после завершения процедуры он не имеет права занимать любые должности в органах управления юридическим лицом, а также принимать какое-либо участие в этом процессе.

То есть физическое лицо, которое было признано некредитоспособным, не обязано исполнять требования банков, оставшиеся неудовлетворенными после реализации его имущества.

-

Каковы условия, удовлетворяющие ситуации банкротства физического лица. Объявить банкротство физического лица имеет право только суд. На первый взгляд процедура эта кажется простой, однако проводиться она должна строго в соответствии с установленным алгоритмом. Он прописан в Федеральном законе «О несостоятельности (банкротстве)». В соответствии с действующими нормативно-процессуальными нормами объявить себя банкротом гражданин может только при наличии определенных обстоятельств. В противном случае инициирование процедуры банкротства невозможно.

Невыполнение хотя бы одного из этих условий влечет за собой невозможность объявить себя банкротом. Если же гражданин полностью отвечает этим требованиям, то он вправе заявить в суд с требованием признать его некредитоспособным. Возможно даже банкротство пенсионеров, причем независимо от их возраста.

Процедура банкротства имеет следующую особенность: есть право должника и есть его обязанность.

Право возникает в ситуации, когда наблюдается снижение платежеспособности физического лица. Если он объективно не может в настоящее время или в будущем выполнять взятые на себя финансовые обязательства перед кредиторами, закон позволяет ему подать заявление в суд и объявить себя банкротом.

Обязанности саморегулируемой организации арбитражных управляющих

Обязательным к выполнению СРО в целом и каждым ее участником является:

- Разработка и выполнение правил и стандартов деятельности АУ (арбитражного управляющего).

- Контроль за практикой выполнения закона о банкротстве всеми партнерами СРО АУ.

- Реагирование на жалобы, поступающие на своих членов, которые в деле о банкротстве выполняют обязанности АУ.

- Исключение из участников объединения и применение дисциплинарных мер к финансовым, временным, административным, внешним и конкурсным управляющим в случае невыполнения ними требований Закона и внутренних документов.

- Проведение анализа работы специалистов арбитражного управления на основании их отчетов, которые сохраняются на протяжении 5 лет.

- Ведение реестра лиц, участвующих в некоммерческом партнерстве, в соответствии с федеральным стандартом.

- Организация стажировок помощников АУ.

- Формирование компенсационного фонда, используемого для финансирования ответственности при необходимости компенсации убытков, образовавшихся от действий арбитражных управляющих-членов объединения.

- Обеспечение получения заинтересованными лицами информации о АУ из реестра. Правила доступа к сведениям устанавливаются регулирующим органом.

Процедура выхода из СРО

Выполнить добровольный выход из СРО и сохранить компенсационный фонд можно при условии направления письменного уведомления о своих намерениях на юридический адрес некоммерческого партнерства. Важный момент — это правильное заполнение формы заявления. Участники должны направить уведомление о добровольном прекращении членства в СРО в связи с введением в действие закона о регионализации.

Выход юридического лица или индивидуального предпринимателя из некоммерческого партнерства может быть связан не только с реализацией закона о регионализации, но и с рядом других причин, в частности:

- Смена вида деятельности компании.

- Необходимость выполнения опасных или нестандартных работ, допуск к которым ассоциация не имеет право выдавать.

- Завершение проекта, ради которого компания вступала в некоммерческое партнерство.

- Смена организации на аналогичную в связи с желанием сократить размеры регулярных членских взносов или получить более эффективную юридическую поддержку.

- Желание покинуть партнерство в связи с негативным имиджем организации.

Чтобы добровольно прекратить членство в саморегулируемой организации, необходимо направить заявление, заполненное по установленному образцу. Датой прекращения членства в ассоциации станет день написания такого заявления. Дополнительно потребуется предоставить оригинал свидетельства о допуске саморегулируемой организации, квитанции об уплате вступительных и регулярных взносов, решение органа правления компании о выходе из некоммерческого партнерства.

Существуют также ситуации, при которых исключение из СРО происходит автоматически. К ним относятся ликвидация юридического лица или смерть индивидуального предпринимателя. Прекращение существования юридического лица снимает взаимные обязательства сторон без возврата внесенных средств.

Этап IV. Процедуры, применяемые в деле о банкротстве

(1) Реструктуризация долгов гражданина

Для того чтобы в отношении физического лица стало возможным применить процедуру реструктуризации долгов, оно должно соответствовать следующим требованиям:

- получать стабильный доход, чтобы кроме погашения долгов иметь возможность удовлетворять свои базовые потребности,

- не быть судимым за экономические преступления,

- не привлекаться за административные правонарушения, связанные с хищением или уничтожением имущества, преднамеренным банкротством,

- не иметь принятые решения о банкротстве в течение последних 5 лет,

- не иметь плана реструктуризации задолженности за последние 8 лет.

План реструктуризации долгов составляет основу реализации процедуры. Его может предложить как сам должник, так и кредитор или уполномоченный орган. Проект плана направляется финансовому управляющему в течение 10 дней после составления реестра требований кредиторов. Если проект никто не предложит, тогда на собрании кредиторов будет решаться вопрос о признании гражданина банкротом и реализации его имущества.

Утверждение плана реструктуризации долгов приводит к тому, что:

- кредиторы не могут предъявлять требования вне условий плана и требовать возмещения убытков, связанных с его утверждением,

- задолженность нельзя погашать путем зачета встречного требования,

- проценты, неустойки и штрафы по заявленным в плане требованиям начисляться не будут,

- должник обязан уведомить кредиторов в случае, если его имущественное положение существенно изменится,

- во время исполнения плана и в течение 5 лет после его завершения гражданин не должен скрывать факт применения к нему процедуры реструктуризации.

Когда план реструктуризации долгов не был представлен, не одобрен собранием кредиторов или отменен судом, тогда в отношении должника принимается решение о признании его банкротом и введении процедуры реализации имущества.

(2) Реализация имущества гражданина (конкурсной массы)

После вынесения судом решения о применении к должнику указанной процедуры финансовый управляющий в течение 15 дней уведомляет об этом кредиторов и предлагает заявить свои требования.

В конкурсную массу включается все имущество, на которое может быть наложено взыскание, заработная плата и другие источники дохода. Если должник владеет имуществом совместно с другими лицами (например, супругом), изъятию подлежит только его доля.

Опись и оценку имущества проводит финансовый управляющий, который потом предоставляет положение о порядке, условиях и сроках проведения процедуры в суд. В нем также отражается начальная цена продажи имущества.

От взыскания освобождаются:

- жилое помещение, если оно является единственным жильем,

- земельный участок, где расположено единственное жилье,

- предметы быта, за исключением драгоценностей и предметов роскоши,

- алименты на несовершеннолетних детей,

- пенсия и пособия,

- деньги в размере прожиточного минимума и др.

Реализация конкурсной массы осуществляется посредством торгов. На их проведение отводится 2 месяца. После чего происходит погашение задолженности.

Очередность удовлетворения требований кредиторов установлена статьей 213.27 Федерального закона № 127-ФЗ.

К первой очереди относятся текущие платежи, в том числе связанные с ведением дела о банкротстве. Сюда входят 7 процентов, которые получает финансовый управляющий в качестве вознаграждения помимо фиксированного платежа в 25 тысяч рублей (цена банкротства физического лица зависит от размера удовлетворенных требований кредиторов.

Если вырученных денег не хватает, банкрот освобождается от своих обязательств по покрытию долгов перед кредиторами. Но в законе также указаны случаи, когда списание долгов физических лиц (по кредитам, займам, налогам и т.д.) недопустимо:

- Гражданин привлечен к ответственности за неправомерные действия при банкротстве, в том числе фиктивное банкротство.

- Уклонился от предоставления необходимых сведений или предоставил недостоверные сведения.

- При исполнении обязательств были совершены незаконные действия, например, мошенничество или умышленное уничтожение имущества.

(3) Заключение мирового соглашения

Мировое соглашение распространяется на требования кредиторов, включенные в реестр. При возникновении разногласий между участниками процесса условия исполнения соглашения рассматриваются судом.

Если условия мирового соглашения нарушаются, то производство по делу о банкротстве возобновляется, и в отношении должника вводится процедура реализации имущества.

Кому состоять в СРО обязательно

Требование иметь допуск саморегулируемой организации распространяется на такие категории субъектов:

- Застройщик, технический заказчик, региональный оператор или эксплуатирующее здание лицо при заключении договоров генподряда на сумму более 3 млн руб.

- Компании, участвующие в тендерах на сумму 3 млн руб. и более.

- Застройщик, который самостоятельно проводит работы по строительству, капитальному ремонту или реконструкции зданий.

Другие участники могут выполнить добровольный выход из СРО согласно 372-ФЗ. Не требуется иметь допуск СРО для субподрядчиков, а также государственных, муниципальных предприятий и коммерческих организаций с долей государства или муниципалитета в уставном капитале более 50 %.

Договор обязательного страхования ответственности арбитражного управляющего

Для обеспечения имущественной ответственности членов СРО за причинение убытков лицам (в том числе участвующим в деле о банкротстве) в связи с неисполнением или ненадлежащим исполнением обязанностей арбитражного управляющего в деле о банкротстве используется система обязательного страхования ответственности арбитражного управляющего. Соответствующий договор должен быть заключен со страховой организацией, аккредитованной СРО арбитражных управляющих, на срок не менее года с условием его возобновления на тот же срок. В определенных случаях требуется заключение дополнительного договора обязательного страхования ответственности (п. 2 ст. 24.1 Закона о банкротстве).

Минимальный размер страховой суммы по договору обязательного страхования ответственности арбитражного управляющего — 3 млн руб. в год.

Страховым случаем по договору обязательного страхования ответственности арбитражного управляющего является подтвержденное вступившим в законную силу решением суда наступление ответственности арбитражного управляющего. Исключение составляют случаи, предусмотренные п. 6 ст. 24.1 Закона о банкротстве, в которых причиненные убытки подлежат возмещению в соответствии с Гражданским кодексом РФ.

Страховщик имеет право предъявить регрессное требование к причинившему убытки арбитражному управляющему, риск ответственности которого застрахован по договору обязательного страхования ответственности. Такое требование можно предъявить в размере произведенной страховщиком страховой выплаты, в том числе в случае, если убытки причинены вследствие:

- умышленных действий (бездействия) арбитражного управляющего, выразившихся в нарушении им требований законодательства РФ либо федеральных стандартов или стандартов и правил профессиональной деятельности;

- незаконного получения арбитражным управляющим любых материальных выгод в процессе осуществления возложенных на него обязанностей в деле о банкротстве, в том числе вследствие использования информации, ставшей ему известной в результате осуществления деятельности арбитражного управляющего.

Несоблюдение арбитражным управляющим требований, касающихся договора обязательного страхования его ответственности, является основанием для исключения арбитражного управляющего из членов СРО.

Отметим, что контроль за деятельностью СРО в форме плановых и неплановых проверок осуществляет Росреестр в порядке, установленном Правительством РФ <3>.

<3> Постановление Правительства РФ от 25.06.2003 N 365 «Об утверждении Положения о проведении проверки деятельности саморегулируемой организации арбитражных управляющих регулирующим органом».

Документ:

Федеральный закон от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)».

А.Денисова

Как физическому лицу выбрать арбитражного управляющего, куда обращаться

Закон о банкротстве физических лиц ясно говорит, что данная процедура невозможна без привлечения финансового управляющего. Ему отведена посредническая роль. Он является связующим звеном между тремя сторонами: должником, судом и кредиторами. Его задача – соблюдение баланса между интересами всех участников судебного процесса, оспаривание сделки в случае необходимости. По закону ему полагается 25 тыс. руб. за услуги. Оплату физическое лицо вносит на счет арбитражного суда сразу.

Помимо этого ему причитается 7% от суммы реализации имущества должника. Поэтому финансовый управляющий может не согласиться на сделку, если вы не владеете недвижимостью и другими ценными вещами.

Именно от финансового управляющего зависит результат дела по банкротству. Если отдать предпочтение непрофессионалу, он может начать «выкручивать руки» банкроту: требовать дополнительное вознаграждение, запугивать самоотводом, действовать так, как вам невыгодно. А потому к его выбору необходимо подходить ответственно. Хорошего специалиста найти трудно. Многие опираются на рекомендации знакомых. Но в таком случае нужно с ним предварительно пообщаться.

Список СРО и их состав размещены на сайте ЕФРСБ. Там же можно найти адрес их расположения, электронную почту и официальный веб-ресурс для связи. Критериями выбора финуправляющего при банкротстве должны быть:

- опыт, частота привлечения к административной ответственности;

- возможная дисквалификация (не лишили ли его права на осуществление деятельности);

- количество дел, недоведенных до конца, и успешно завершенных;

- средние сроки проведения процедуры банкротства (если затягивает ее, допускает нарушения – это негативный фактор).

Обращайте внимание на СРО, в которых число конкурсных, финансовых, арбитражных управляющих от 150-200 чел., а размер компенсационного фонда – не меньше 50 млн руб. (на 2019 год)

Советуем при поиске СРО через интернет, узнавать, что пишут о них на форумах, т.е. читать отзывы. Мы можем выделить и порекомендовать:

- «Северная Столица» (Санкт-Петербург);

- «Меркурий» (Москва);

- «СЦЭАУ» (Новосибирск);

- «СГАУ» (Юрга);

- «САМРО» (Самара);

- «Авангард» (Москва);

- «Дело» (МО) и др.