Договор ипотечного кредита

Содержание:

- Правовое регулирование договора ипотеки и его предмет

- Образец договора

- Способы обращения взыскания

- Виды ипотеки и особенности оформления сделок

- Порядок покупки квартиры в ипотеку на вторичном рынке через Сбербанк

- Особенности документа

- Особенности ипотечного договора

- Существенные условия договора об ипотеке

- Ипотечный договор купли продажи

- Государственная регистрация договора ипотеки

- Виды и условия ипотеки Сбербанка в 2021 году

- Права и обязанности сторон по договору ипотечного кредита

- Схема подготовки и заключения соглашения

- Оценка имущества как существенное условие договора ипотеки

- Заключение соглашения

Правовое регулирование договора ипотеки и его предмет

Специфическая черта ДИ заключается в том числе в его предмете. Им является недвижимое имущество либо права на него. Ипотекой в силу договора, как правило, обеспечиваются наиболее крупные сделки.

Правовое регулирование ДИ осуществляется законом «Об ипотеке (залоге недвижимости)» от 16.07.1998 № 102-ФЗ (далее — закон № 102) с учетом общих норм Гражданского кодекса РФ о залоге (ст. 334–358.18).

Итак, предмет ДИ может составлять:

- земельный участок;

- жилое и нежилое помещение, здание, строение;

- квартира;

- право аренды;

- право требования по договору долевого участия в строительстве;

- объект незавершенного строительства;

- иные объекты недвижимости (п. 1 ст. 130 ГК РФ).

Заключая договор ипотеки, следует обратить внимание на четкое обозначение предмета ипотеки с указанием всех характеристик, позволяющих его точно идентифицировать (п. 2 ст

9 закона № 102). Обязательное требование закона — указание основания принадлежности объекта залогодателю, а также наличие государственной регистрации права залогодателя на него. Это связано с обеспечительной функцией залога (если имущество не принадлежит залогодателю на законных основаниях, то залог не выполнит свою функцию).

Запрещается ипотека имущества, изъятого из оборота (п. 2 ст. 6 закона № 102).

Образец договора

Договор ипотеки содержит следующие сведения:

- персональные данные заемщика;

- предмет соглашения;

- гарантии выплаты кредита;

- права и обязанности сторон;

- условия страхования;

- ответственность сторон;

- дополнительные условия, если они есть;

- порядок разрешения споров и претензий;

- заключительные положения;

- адреса и банковские реквизиты сторон.

Также в договоре ставится подписи залогодателя и залогодержателя и печать банка. Образец договора, как правило, содержится на сайте банка.

Обратите внимание! На завершающем этапе в тексте документаделается запись о регистрации с печатью Росреестра, за которую следует заплатить госпошлину

Способы обращения взыскания

На данный момент существует два способа обращения взыскания на заложенное имущество:

- Судебный порядок.

Используется чаще всего, так как не требует нотариального заверения и прост при первоначальном оформлении.

- Внесудебный порядок.

Применяется далеко не всегда, чаще всего необходимо добровольное участие сторон и доступ кредитора к предмету залога.

На практике чаще используется судебный порядок, однако, всё зависит от воли сторон и имеющейся документации.

Судебный порядок

Кредитор вправе в любой момент (при наличии условий длительности или периодичности нарушения, а также соразмерности) подать заявление в суд об обращении взыскания на предмет залога. При этом не имеет значения, имеется ли соглашение о внесудебном порядке или нет.

Процедура проводится в следующем порядке:

- Соблюдается досудебный порядок, если он является обязательным.

Кредитор должен направить должнику претензию с предложением погасить долг добровольно.

- Подготавливается заявление о взыскании задолженности.

А также об обращении взыскания. Допускается два варианта – одновременное применение двух процедур или поочерёдное. Во втором случае сначала выносится решение о взыскании задолженности, а потом, отдельным заявлением, обращается взыскание на предмет залога.

- Документы подаются в суд с целью получения судебного решения и исполнительного документа.

- Исполнительный лист передаётся в службу судебных приставов по месту проживания должника.

Вместе с иском может быть подано заявление о наложении ареста. В нём нужно обосновать, почему такая мера необходима, как её неприменение может повлечь за собой негативные последствия.

Такое заявление рассматривается без вызова сторон, в течение суток, лист выносится также, на следующий рабочий день, так как затягивание процесса может повлечь незаконную реализацию объекта.

Пристав, после получения листа об обращении взыскания, возбуждает производство, о чём извещается и должник. Залогодателю предлагается передать предмет залога самостоятельно, если это не производится – объявляется его розыск.

Имущество будет реализовано с торгов. Если оно не будет продано после трёх попыток, даже при уменьшении цены, кредитору будет предложено получить его в счёт погашения долга. При отказе он не сможет получить взыскание за счёт данного объекта.

Внесудебный порядок

Внесудебный порядок может быть применён только в том случае, если стороны заключили об этом соглашение, которое может быть оформлено отдельной бумагой или являться частью изначального договора (пункт 1 статьи 339 ГК РФ). Такое соглашение должно содержать все условия, на которых будет реализовано имущество, в том числе и способ.

Процедура производится в следующем порядке:

- выполняются все необходимые действия, направленные на исполнение должником своих обязательств;

- должнику направляется уведомление об обращении взыскания.

Далее всё будет зависеть от воли должника и обстоятельств дела. Если объект хранится у кредитора, то он может начать процедуру в любой момент, а вот если он в пользовании у должника, то реализация будет возможна только в том случае, если он её передаст кредитору.

Реализация будет допустима через десять дней после получения залогодержателем уведомления о начале процедуры. Срок может быть увеличен в договоре (пункт 8 статьи 349 ГК РФ).

Предмет залога передаётся банку по акту приёма-передачи. Оформление данного документа носит обязательный характер.

Лучше, если соглашение будет заверено через нотариуса. В таком случае будет возможно возбуждение исполнительного производства на основании исполнительской надписи нотариуса. Обращение в суд не будет необходимым.

Имущество реализуется с торгов. Если суммы, оставшейся после реализации, недостаточно для полного покрытия обязательства, взыскатель вправе обратиться в суд с иском. Если же средства после реализации остались, то взыскатель должен передать их должнику.

Скачать для просмотра и печати: Статья 349 ГК РФ

Виды ипотеки и особенности оформления сделок

Ипотека представляет собой удобный, и достаточно комфортный способ улучшить жилищные условия без длительных накоплений сбережений. Здесь существует особенность – в отличие от потребительских займов и рассрочки, жилищные ссуды подразумевают оформление залога, которым может выступать приобретаемая либо имеющаяся в собственности недвижимость.

Соглашение с кредитно-финансовыми учреждениями обязательно включает детальное описание предмета залога (обеспечения), который, в свою очередь, заметно снижает риски кредитодателя при невыплате ипотечного займа либо полном отказе погашать задолженность.

Внимание: ипотечный договор может составляться в силу закона – если покупатель приобретает жилплощадь в ипотеку или рассрочку у частного лица, а также в силу договора при обычных жилищных займах, который заключается между участниками сделки

Порядок покупки квартиры в ипотеку на вторичном рынке через Сбербанк

Приобретение жилья на вторичном рынке практически идентично тому, как покупается квартира в новостройке. Разве что предложений тут значительно больше, да и продавцы бывают очень разными: с кем-то можно будет очень легко и просто договориться, а другой будет затягивать, не предоставлять документы и так далее. Если рассматривать ситуацию с этой точки зрения, то покупка квартиры в новостройке проходит в разы быстрее и проще (чаще всего).

Порядок действий

Последовательность действий для покупки квартиры в ипотеку на вторичном рынке через Сбербанк:

- Найти подходящую квартиру и ее продавца.

- Обсудить условия сделки с учетом того, что для оплаты будут использоваться заемные средства.

- Совместно с представителем банка и продавцом составить предварительный договор купли-продажи.

- Выбрать подходящий банковский продукт и подать заявку на кредит.

- Дождаться решения Сбербанка.

- Подписать все документы.

- Перерегистрировать право собственности.

- Оформить квартиру в залог.

Документы

Как уже было сказано выше, от покупателя нужен только паспорт и документы, которые нужны для оформления кредита. От покупателя нужно затребовать:

- Паспорт продавца.

- Техпаспорт на квартиру.

- Выписка из ЕГРН.

- Правоустанавливающие документы. Например, договор купли-продажи, приватизации, дарения и так далее.

- Выписка из домовой книги.

- Справка из управляющей компании о наличии или отсутствии долгов.

В данном случае не стоит рассчитывать на то, что этим вместо клиента будет заниматься Сбербанк. Какую-то опосредованную помощь он может оказать (например, дать перечень бумаг, которые нужны), однако напрямую, вместо покупателя, общаться с продавцом представителя финансовой организации не будут.

Каждый из перечисленных документов требуется с определенной целью. При помощи паспорта и правоустанавливающих документов можно проверить, действительно ли данный клиент является собственником этого жилья. Кроме того, правоустанавливающие документы иногда показывают на возможные проблемы.

Пример: Если это договор приватизации, то есть вероятность, что в квартире имеет право пожизненно проживать какой-то человек, о чем продавец может «забыть».

Выписка из ЕГРН показывает собственника жилья и дает понимание об отсутствии или наличии каких-то обременений. Техпаспорт нужен для того, чтобы выявить возможную незаконную перепланировку, а выписка из домовой книги показывает прописанных в квартире лиц, что также может указывать на проблему.

Пример: Если в квартире прописан несовершеннолетний, его обязательно нужно выписать в другое жилье до окончания сделки. А для этого требуется разрешение от органов опеки (еще один дополнительный документ). В противном случае покупатель никак не сможет выписать несовершеннолетнего.

Справка из управляющей компании указывает на наличие или отсутствие долгов по коммунальным платежам. Формально, платить их все равно будет предыдущий собственник (такова судебная практика), однако у покупателя все равно могут возникать проблемы, типа необоснованных требований со стороны управляющей компании.

В данном случае нужно учитывать тот факт, что предварительный и основной договор, с точки зрения Сбербанка (который, собственно, и требует заключения предварительного договора) будут практически идентичными. Примерное содержание таких документов:

- Данные сторон.

- Условия сделки.

- Информация о квартире.

- Порядок расчета.

- Стоимость жилья (включая сюда как первоначальный взнос, так и остаток суммы).

- Условия расторжения договора.

- Дата и подписи.

Особенности документа

Определяя договор ипотеки, выделяют двух его участников — залогодержателя и залогодателя. Между ними заключается соглашение в письменной форме, согласно которому удовлетворяются денежные претензии залогодержателя по отношению к заемщику из стоимости недвижимого имущества, которое было заложено залогодателем. Договор ипотеки, основным обязательством по которому является кредитование, отличают и такие особенности:

- Деньги в рамках соглашения выдаются только на покупку недвижимости;

- Недвижимость, которая приобретается заемщиком или уже есть у него, отдается под залог (перечень имущества, подлежащего залогу, отражен в 5 статье закона «Об ипотеке»);

- Заемщику выдается большая денежная сумма на длительный временной промежуток.

Договор заключается по правилам, зафиксированным в Гражданском кодексе РФ и в положениях Федерального закона №102 от 16.07.1998 «Об ипотеке (залоге недвижимости)». Содержание договора ипотеки регулируется 9 статьей этого закона. В ней указываются права и обязательства сторон, сроки их исполнения, освещается предмет договора. Фиксируется его стоимость по результатам оценки. При составлении документа должны соблюдаться правила, указанные в 4 пункте 13 статьи Федерального закона.

Особенности ипотечного договора

Юридически такое соглашение между заемщиком и кредитором вступает в законную силу только после внесения данных в Росреестр об обременении. Поэтому кредитное соглашение, заключенное в банке по согласию сторон, можно считать предварительным.

Важно понимать, что стороны договора обязаны следовать указанным в документе пунктам. Если на заемщика возлагается большей частью ответственность за своевременную выплату ипотеки и сохранность переданного в залог недвижимого имущества, то финансовая организация получает следующие обязательства:

Если на заемщика возлагается большей частью ответственность за своевременную выплату ипотеки и сохранность переданного в залог недвижимого имущества, то финансовая организация получает следующие обязательства:

- при отсутствии закладной по требованию клиента оформить и выдать ценную бумагу;

- в любой момент по требованию залогодателя предоставить сведения о частичном или полном выполнении договорных обязательств;

- после погашения долга не препятствовать аннулированию закладной и регистрации права собственности заемщика на недвижимый объект.

Важно! Документ об ипотеке прекращается при полном исполнении обязательств, гибели предмета договора, реализации после отчуждения

Существенные условия договора об ипотеке

Обязательно включите в договор существенные условия. Без них он будет считаться незаключенным.

Закон требует привести в договоре (ст. 9 Закона об ипотеке):

- предмет ипотеки и права залогодателя на него;

- денежную оценку предмета ипотеки;

- описание обеспечиваемого обязательства (существо, размер и срок исполнения).

Кроме того, существенным будет то условие, относительного которого по заявлению одной из сторон должно быть достигнуто соглашение

Если выдается закладная, нужно указать это.

Предмет ипотеки

Чтобы согласовать условие о предмете ипотеки, приведите в договоре:

- наименование имущества;

- место его нахождения;

- достаточное для идентификации описание. Самый надежный вариант – указать кадастровый номер.

Если залогом обременяется право аренды, опишите арендованное имущество, как если бы оно само было предметом ипотеки, и укажите срок аренды.

Пример условия

Залогодатель передает залогодержателю в залог следующее здание:

- кадастровый номер: 77:16:1874561:2706, присвоен 10.10.2017;

- адрес: 108800, г. Москва, ул. Самоцветная, д. 6;

- площадь: 450 кв. м;

- количество этажей: 4;

- назначение: нежилое (административное здание для размещения офисных помещений).

При описании имущества учтите, что ипотека автоматически распространяется:

- на принадлежности вещи, если стороны не договорились об ином. Например, на системы пожарной сигнализации, видеонаблюдения, телефонные сети;

- на неотделимые улучшения, если иное не предусмотрено договором или Законом об ипотеке;

- на находящиеся или строящиеся на передаваемом в ипотеку земельном участке здания или сооружения залогодателя. Также ипотека по общему правилу распространяется на здания и сооружения, которые залогодатель возводит на уже заложенном участке.

Денежная оценка предмета ипотеки

В договоре нужно указать оценку имущества в денежном выражении. Вы можете договориться с контрагентом о ее размере сами. Но мы рекомендуем привлечь профессионального оценщика, чтобы избежать спора о стоимости объекта.

Пример условия

Стоимость предмета залога согласно отчету оценщика (Приложение N 2 к договору) составляет 5 000 000 (пять миллионов) руб.

Для некоторых случаев закон устанавливает особые условия или требования к оценке. Например, если предмет ипотеки – государственное или муниципальное имущество. А если в ипотеку передается сельскохозяйственная земля, в договоре достаточно указать ее кадастровую стоимость и не проводить оценку.

Право залогодателя на предмет ипотеки

Укажите, какое право на имущество имеет залогодатель, и наименование органа, который это право зарегистрировал.

Наименование органа следует указывать так, как оно указано, например, в выписке из ЕГРН либо свидетельстве о госрегистрации прав. Если у вас нет сведений о наименовании этого органа, то, по мнению Минэкономразвития России, допустимо использовать слова “орган регистрации прав”.

Пример условия

Право собственности залогодателя на предмет залога зарегистрировано Управлением Федеральной службы государственной регистрации, кадастра и картографии по Москве, что подтверждается выпиской из Единого государственного реестра недвижимости от 12.07.2019 (Приложение N 1 к договору).

Обеспечиваемое обязательство

Обязательно укажите (п. п. 1, 4 ст. 9 Закона об ипотеке):

- существо обязательства;

- сумму (или условия ее определения для будущего обязательства);

- основания возникновения;

- срок исполнения.

Пример условия

Залог обеспечивает надлежащее исполнение залогодателем обязательства вернуть до 20.01.2020 сумму займа в размере 5 000 000 руб. Данное обязательство возникло на основании договора займа от 14.01.2019 N 23, который заключен между сторонами настоящего договора.

Если обязательство исполняется по частям, укажите сроки платежей и их размеры либо условия, которые позволят их определить.

Кроме того, вы можете определить объем, в котором обязательство обеспечено ипотекой. По общему правилу она обеспечивает не только основной долг, но и все сопутствующие требования на момент их удовлетворения, например неустойку, а также судебные издержки при обращении взыскания, расходы на реализацию имущества и др. Но вы можете сделать иначе. К примеру, предусмотреть, что ипотека покрывает только сумму основного обязательства или вообще только его часть.

Можно указать и твердую сумму обеспеченных требований залогодержателя. В этом случае обязательства должника перед залогодержателем в части, превышающей эту сумму, не будут обеспечены, за исключением ряда требований, указанных в законе. Среди таких исключений – требования об уплате процентов по ст. 395 ГК РФ, возмещении убытков, расходов на страхование или охрану.

Ипотечный договор купли продажи

Предмет залога определяется в договоре ипотеки указанием его наименования, места нахождения и достаточным для идентификации этого предмета описанием. То есть обычно в договоре ипотеки указывается вид недвижимости (квартира или дом), его полный адрес, общая жилая площадь и количество комнат.

Жилой дом, непосредственно связанный с землей, может быть предметом ипотеки только с одновременным залогом по тому же договору ипотеки земельного участка, на котором он находится. При этом в договоре необходимо указывать адрес земельного участка, его площадь, кадастровый номер, а также категорию земель и вид ее разрешенного использования.

Государственная регистрация договора ипотеки

Ипотечный договор подлежит обязательной регистрации в Росреестре. Оформление производится в отделении ЕГРН по месту расположения регистрируемого объекта. Действие соглашения об ипотеке начинается с даты его регистрации, что подтверждается соответствующей печатью на документе.

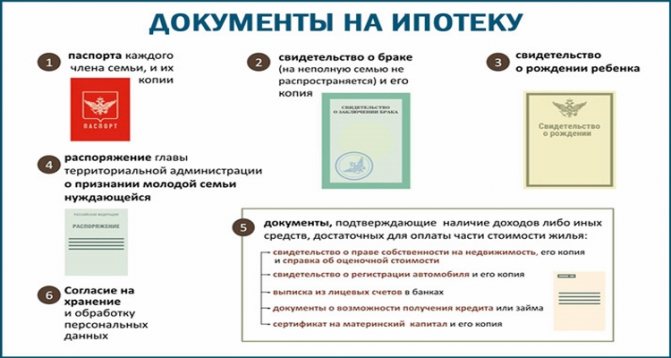

Для регистрации требуется:

- заявление от каждой стороны сделки, составленной по универсальной форме;

- оригинал и копии соглашения о кредите;

- приложения и другие акты, ссылки на которые присутствуют в содержании документа;

- чек об оплате государственного налогового сбора.

Регистрация ипотеки выполняется в течение 15 дней со дня предоставления всех вышеперечисленных документов. После исполнения обязательств перед банком заемщик еще раз регистрирует договор. Это необходимо для снятия залога с недвижимости и получения гражданином полноценного права собственности на имущество.

Виды и условия ипотеки Сбербанка в 2021 году

Мнение эксперта

Ирина Богданова

Стаж работы в Сбербанке 12 лет.

Выбор ипотечной программы зависит от приобретаемой недвижимости, срока кредитования, возможности получить субсидию по месту работы.

Покупка готового жилища

Программа рассчитана для покупки квартиры на вторичном рынке. Сбербанк устанавливает достаточно жесткие требования к приобретаемому жилью, проводя дополнительные проверки и оценки. Даже при соответствии заемщика базовым требованиям, банк имеет право отказать в кредите из-за несоответствия недвижимости.

| Процентные ставки | С акцией «Витрина» | Без акции «Витрина» | Надбавки |

| Базовые ставки | 10,8 | 11,1 | + 0,2% если ПВ от 15-20%;+ 0,3% если клиент не имеет зарплатной карты;+ 0,1% при отказе от электронной регистрации;+ 1% при отказе от страхования;+ 0,6% при оформлении по двум документам. |

| Акция «Молодая семья» | 10,3 | 10,6 |

- первоначальный взнос от 15%;

- срок кредитования до 30 лет;

- минимальный размер займа (зависит от стоимости кредитуемого объекта недвижимости) – от 300 тыс.

При соответствии льготной программе, заемщик может получить субсидию на покупку недвижимости по программе «Молодая семья».

Покупка строящегося жилья

Оформить квартиру в ипотеку можно в строящемся или новом здании от застройщика. Минимальный первоначальный взнос – 15%.

Специальные условия доступны при оформлении ипотеки по льготной программе. К примеру, молодая семья до 30 лет может получить субсидию от государства на погашение задолженности.

| Программа | Ставка | Надбавки |

| Базовые ставки | 10,5% | + 0,2% если ПВ в пределах 15-20%;+1% при расторжении договора страхования жизни;+0,3% — для заемщиков без зарплатной карты Сбербанка;+0,1% — при отказе от «Сервиса электронной регистрации»;+ 1% при отказе от страхования;+0,3% — для клиентов, не подтвердивших свой доход при внесении первоначального взноса от 50%. |

| С субсидированием до 7 лет | 8,5% | |

| С субсидированием от 7 лет | 9% |

Строительство жилого дома

Оформить ипотеку можно на строительство дома по ставке 11,6%. В данном случае минимальный первоначальный платеж составляет 25%.

Возможные надбавки:

- +0,3% — если заемщик не является зарплатным клиентом;

- +1% — до момента регистрации ипотеки;

- +1% — при расторжении договора страхования жизни и здоровья.

Покупка загородной недвижимости

Ипотечный кредит, рассчитанный на приобретение или строительство дачи (садового дома) и других строений потребительского назначения. Выдается при первоначальном взносе от 25% на срок не более 30 лет. Процентная ставка фиксированная, но может измениться за счет надбавок:

- +0,3% если у заемщика официальная зарплата переведена в Сбербанк;

- +1% до момента регистрации ипотеки;

- +1% при расторжении договора страхования.

Строительство гаража

Ипотечная программа, нацеленная на строительство или покупку гаража, была запущена в 2018 году.

Условия получения:

- ПВ от 25%;

- срок ипотеки – до 30 лет;

- сумма займа, при оформлении без залога под поручительство – до 1,5 млн. руб.

Ипотека с материнским капиталом

Материнский сертификат – еще одна программа помощи ипотечным заемщикам. Полученный капитал можно использовать в качестве первоначального взноса либо в дальнейшем, для погашения начисленных процентов.

Минимальная сумма по ипотеке – 300 тыс. Выдается займ под 10,2%, с возможными надбавками:

- +1% — в случае прекращения договора страхования;

- +0,3% — для лиц без зарплатной карты Сбербанка;

- +0,1% — при оформлении без сервиса электронной регистрации;

- +0,3% — для клиентов, не подтвердивших свой доход при внесении первоначального взноса от 50%.

Вопрос эксперту: можно ли использовать материнский капитал для получения ипотеки? Отвечает начальник отдела развития залогового кредитования Сбербанка Алексей Трубников.

https://youtube.com/watch?v=videoseries

Военная ипотека

Всем участникам накопительно-ипотечной системы (НИС) банк предлагает льготные условия кредитования:

- возраст заемщика на момент последней выплаты – не старше 45 лет;

- сумма займа до 2,502 млн. рублей;

- процентная ставка 9,5% годовых;

- первоначальный взнос 20%;

- срок кредита до 20 лет.

Получить военную ипотеку можно с привлечением материнского капитала.

Важно! Оформить залог необходимо в пользу банка и Росвоенипотеки до момента полного погашения.

Права и обязанности сторон по договору ипотечного кредита

Заемщик обязан предупредить банк, если знает о правах других лиц на имущество. Установление факта сокрытия этой информации может стать поводом для того, чтобы банк потребовал выплату всей суммы единовременно либо изменил условия ипотечного кредитования. Имущество, находящееся в залоге, остается в собственности у заемщика, и полномочия последнего не могут быть ограничены договором об ипотечном кредитовании. Ипотечный договор чаще всего не исключает возможности передачи имущества третьим лицам в пользование на срок, не превышающий срока ипотеки.

В заложенной квартире или доме заемщик может жить сам или с членами семьи, а также имеет возможность прописывать проживающих. Банк, предоставивший ипотеку, вправе проверять состояние имущества. В случае выявления нарушений пользования имуществом или просроченных платежей банк имеет право отчуждать собственность. Если на имущество наложено судебное взыскание, то оно может быть продано с торгов.

Схема подготовки и заключения соглашения

- Выбор недвижимости, на покупку которой берется заем у банка. В соглашении указывается ее название, адрес месторасположения, особенности.

- Выбор кредитного агентства. Подразумевает собой ознакомление с условиями разных банков и выбор той организации, где они наиболее приемлемы.

- Сбор необходимых документов. Это заявления от участников соглашения, их удостоверения личности, бумаги на недвижимость, квитанция об уплате госпошлины.

- Оценка недвижимого имущества. Организуется совместно залогодателем и залогодержателем в порядке, установленном 67 статьей ФЗ «Об ипотеке».

- Заключение договора при достижении согласия между сторонами.

Соглашение заключается в письменном виде и не требует заверения у нотариуса. Чтобы оно имело законную силу нужно скрепить его подписями и печатями сторон, проставить дату. При этом, если у заемщика будет необходимость в услугах нотариуса, банковское учреждение не вправе отказаться от таких действий. После подписания документа и соблюдения всех формальностей залогодатель забирает одну копию себе.

Оценка имущества как существенное условие договора ипотеки

Заключить договор ипотеки можно только при условии согласования сторонами всех его существенных условий. Помимо предмета, к числу таких условий ДИ относится также его оценка (п. 1 ст. 9 закона № 102). Стороны ДИ должны оценить имущество по соглашению между собой и указать его стоимость в денежном выражении. От соблюдения этого условия зависит сумма взыскания в случае неисполнения основного обязательства.

ВАЖНО! Стороны могут указать в ДИ несколько оценок для различных целей, например:

- оценку органов технической инвентаризации — для целей расчета госпошлины;

- оценку независимого оценщика — для сравнения с существующими на рынке ценами;

- залоговую оценку.

При этом ключевое значение для ДИ будет иметь только залоговая оценка, установленная по договоренности сторон. В ДИ должно быть четко указано, что именно эта оценка устанавливается для целей ипотеки (см. п. 19 Обзора судебной практики ВС РФ № 5 (2017).

В случае если предметом ДИ является объект незавершенного строительства, находящийся в государственной или муниципальной собственности, оценкой для целей ДИ признается оценка рыночной стоимости (абз. 4 п. 3 ст. 9 закона № 102).

Заключение соглашения

Заключение договора ипотеки представляет собой стандартную юридическую процедуру, предусматривающую следующие этапы:

- Претендент подает заявку на участие в ипотечной программе.

- После принятия банком положительного решения собирается пакет документации и осуществляется поиск объекта недвижимости.

- С продавцом подписывается договор купли-продажи.

- В банк передаются все собранные справки.

- Вносится авансовый платеж.

- Подписывается договор ипотеки (ГК РФ).

- Заемщику на руки выдается его экземпляр кредитного договора и график ежемесячных платежей.

- Ипотечное соглашение регистрируется в Росреестре.

- После погашения всей задолженности перед банком договор гасится, из Росреестра удаляется запись, объект недвижимости переходит в собственность заемщика.