Зачем центробанк печатает избыток денег, или в чём кроются причины инфляции?

Содержание:

- Измерение инфляции

- Основные причины возникновения инфляции

- Виды и причины инфляции

- Уровень инфляции в России по годам — сравнительный анализ

- Причины инфляции

- Издержки инфляции

- Формы инфляции и их особенности

- Виды и типы инфляции

- Девяток яиц + 0,45 пива

- Какое влияние оказывает инфляция на доходы

- Почему происходит инфляция?

- Как рассчитывается инфляция?

- Инфляция — хорошо или плохо?

- Инфляция идёт на пользу бизнесу

- Исторические моменты

- Девальвация и инфляция

- Что такое обесценивание валюты

Измерение инфляции

Существует три основных способа измерения:

1. С помощью индекса потребительских цен (ИПЦ)

ИПЦ является соотношением между ценой приобретения определенного набора товаров и услуг и ценой той же корзины, но в базовом периоде. Данный вид измерения используется чаще остальных. Чем больше индекс, тем выше инфляция.

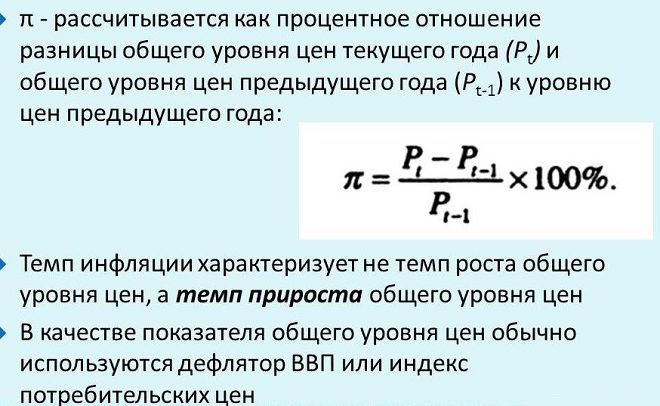

2. С помощью определения темпа инфляции

Темп инфляции показывает изменение уровня цен, для его вычисления нужно найти разницу индексов цен текущего года и предыдущего и разделить на индекс прошедшего года (выражается обычно в процентах).

При вычислении значения темпа можно судить о виде инфляции:

- Умеренная: 3-10% в год (не оказывает влияния на экономику большинства развитых стран, считается полезной для развития);

- Галопирующая: 10 – 200% в год (большое напряжение в экономике, однако рост цен может быть спрогнозирован, инфляция плохо поддается управлению);

- Гиперинфляция: более 200% в год (деньги теряют свою цену и основные функции, экономические отношения рушатся, инфляция полностью неуправляема и требует кардинальных мер).

СПРАВКА: среди самых известных случаев гиперинфляции рост цен в Зимбабве в начале 21 века – 230 000 000% в год, в Венгрии в 1946 году, когда инфляция достигла 42 квадриллионов процентов.

3. С помощью правила величины «70»

Этот метод дает возможность посчитать количество лет, которые понадобятся, чтобы цены выросли вдвое. Для этого нужно разделить 70 на темп инфляции.

Основные причины возникновения инфляции

Основной причиной инфляции является дефицит государственного бюджета, означающий превышение расходной части бюджета над доходами. Когда государство вынуждено увеличить количество денег в обращении, они обесцениваются. Дефицит государственного бюджета характеризуется в международной практике отношением превышения расходов над доходами к валовому национальному продукту (ВНП) или валовому внутреннему продукту (ВВП).

Валовый национальный продукт — это валовая рыночная стоимость конечных товаров и услуг, произведенных гражданами страны за год, вне зависимости от их географического положения.

Валовый внутренний продукт — макроэкономический показатель, отражающий стоимость всех товаров и услуг, произведенных на территории страны.

В истории мировой экономики были случаи, когда деньги обесценивались без увеличения количества денежной массы в обращении. При инфляциях такого вида падала стоимость самого драгоценного металла: после открытия Америки в Европы стало поступать много золота и серебра, а с началом массовой золотодобычи на калифорнийских рудниках цены на все товары стали увеличиваться.

Также причинами инфляции могут выступать:

- Массовое кредитование, деньги для которого не обеспечиваются золотом или иными драгоценными металлами.

- Монополия производителей на цену своих товаров и услуг, обычно в сырьевых отраслях.

- Монополия профсоюзов на установление минимальной заработной платы, не соответствующей реалиям рыночной ситуации.

- Уменьшение объема национального производства — при том же объеме денежной массы товаров и услуг на рынке становится меньше.

- Рост налогов, пошлин и акцизов.

- Снижение курса национальной валюты.

Виды и причины инфляции

Специалисты разделяют четыре категории инфляции:

- Умеренная – этот тип является относительно нормальным. Умеренная инфляция определяется в зависимости от процента, на который возросла цена на товары. Такой тип предполагает рост в пределах до 10% в течение одного года.

- Галопирующая – наличие такого изменения цен в развитых государствах, является серьёзной экономической проблемой. Рост цен на товары в приведённом случае определяется в пределах от десяти до ста процентов в год.

- Высокая – характеризуется изменением цен в сотни процентов в год.

- Гиперинфляция – наиболее критическое состояние, в котором может находиться страна. В периоды такой ситуации, рост может составлять от 50% на протяжении одного дня.

В качестве примера, возьмём ситуацию, сложившуюся в Германии в 1922 году. За тот год, темпы роста составили тысячу процентов.

Наглядно виды инфляции в таблице:

Также разделяют категории этого процесса, различающиеся по проявлению:

- Открытая или явная – отличается дефицитом товаров. Также отличительной чертой является то, что она высчитывается из информации об общем росте уровня цен.

- Скрытая – проявляется в том случае, когда стоимость товаров определяет правительство страны, причём их стоимость гораздо меньше, чем рыночная.

В качестве причин выделяют следующие события:

- Эмиссия денег, проводимая Центральным Банком.

- Монополизация промышленных производственных предприятий, которые устанавливают собственные цены.

- Монополизация профсоюзов, которая приводит к ограничению рыночных механизмов в сфере определения заработной платы рабочим.

- Уменьшение производства внутри определённой страны.

- Добавление новых или увеличение уже имеющихся налогов, пошлин и акцизов.

Не стоит путать инфляцию и девальвацию — это два разных понятия, хотя и могут зависеть друг от друга. Первый приводит к снижению покупательной способности валюты внутри рынка страны, второй обесценивает валюту на мировых рынках.

Рекомендуем прочитать: как оформить пенсионную карту Мир Почта Банка?

Уровень инфляции в России по годам — сравнительный анализ

Задавая вопрос, в чем измеряется инфляция, даже школьник ответит, что в процентах. И иногда они огромные. Предлагаю посмотреть, как изменялся показатель в РФ, чтобы понять, насколько мы стали беднее. Демонстрирую самые «сложные» и достаточно «легкие» года.

| Год | Показатель % |

|---|---|

| 1991 | 160,4 |

| 1992 | 2508,8 |

| 1993 | 840 |

| 1998 | 84,5 |

| 2001 | 18,8 |

| 2002 | 15,06 |

| 2006 | 9 |

| 2011 | 6,1 |

| 2013 | 6,45 |

| 2016 | 5,4 |

| 2018 | 4,3 |

Уровень инфляции для 2019 Росстат сможет посчитать в конце года. Правительство заложило не более 4%, а вот Банк России не такой оптимистичный в прогнозах — 4,7-5,2%. Рекомендую всегда, когда остро стоит вопрос: куда вложить рубли, смотреть подобные статистики, чтобы подтвердить лишний раз факт, что национальная валюта склонна к обесцениваю, нежели доллар, золото, криптовалюта.

Причины инфляции

На практике различают следующие причины инфляции:

1. Чрезмерное расширение денежной массы за счёт проведения массового кредитования. При этом денежные средства для кредитования берутся не из сбережений, а выдаются от эмиссии необеспеченной валюты. Заметнее всего это происходит в периоды экономического кризиса или военных действий.

2. Рост государственных расходов, для финансирования которых государство прибегает к денежной эмиссии, увеличивая денежную массу (включение «печатного станка») сверх потребностей товарного оборота.

3. Сокращение реального объёма национального производства, которое при более-менее стабильном уровне денежной массы приводит к росту цен, так как меньшему объёму товаров, работ и услуг соответствует прежнее количество денег, то есть, на единицу произведенных товаров, выполненных работ, оказанных услуг приходится больше денег.

4. Монополия крупных компаний на установление цены и определение собственных издержек производства, особенно в ресурсо-добывающих отраслях производства и в сырьевых отраслях.

5. Монополия профсоюзов при определении уровня зарплат.

6. Рост налогов, пошлин, акцизов при более-менее стабильном уровне денежной массы.

7. Снижение курса национальной валюты (особенно при большом количестве импорта в страну).

Издержки инфляции

Издержки «стоптанных башмаков» — это издержки инфляции, возникающие в результате совершения сделки, а именно по получению наличных денег. Они относятся к трансакционным.

Из-за того, что инфляция приводит к налогу на наличные деньги, люди, стремясь избежать его, начинают хранить меньше наличных денег на руках, для получения дохода покупают ценные бумаги или вкладывают денежные средства под процент на депозит банков.

Когда цены возрастают, то для снятия денег со счета человек чаще приходит в банк, несет дополнительные издержки на проезд, тратит время, «стаптывает башмаки», стоя в очереди или идя туда пешком. Отсюда и пошло название издержки «стоптанных башмаков».

Для продажи ценных бумаг и получения наличных денег, экономический субъект также несет дополнительные траты, находит брокера, платит ему комиссионные. В обоих случаях человек испытывает дополнительные потери, называемые трансакционными издержками — издержками по получению наличных денежных средств.

Издержки «меню» — издержки, с которыми сталкиваются продающие фирмы. При изменении цен им приходится нести полиграфические затраты: чаще менять ценники и прейскуранты на товары и услуги, делать новые редакции каталогов продукции. Они же несут почтовые издержки, связанные с рекламой новых цен и их распространением. При этом возникают еще издержки принятия решений по установлению самих новых цен. Чем выше темп инфляции, тем выше эти издержки.

Издержки на микроэкономическом уровне — издержки, возникающие в результате изменения относительных цен и снижения эффективности, которая является следствием ухудшения в распределении ресурсов. Фирмы испытывают двойную проблему: «издержки меню» (изменение цен) приводят к дополнительным денежным потерям, а при частых изменениях цен есть риск потери постоянных клиентов.

Поэтому фирмы стараются реже менять цены на товары. Но в условиях инфляции из-за того, что цены на некоторые товары в течение времени не повышались, их относительные цены падают как в сравнении с товарами, на которые цены быстро меняются, так и в сравнении с общим уровнем цен.

Из-за экономических решений, которые строятся на базе относительных цен, действительное различие в эффективности производства разных видов товаров не отражается. Можно лишь наблюдать разницу в том, как быстро разные фирмы меняют цены на товары.

В результате перераспределение ресурсов становится неэффективным. Они направляются в те отрасли, где различные фирмы быстро увеличивают цены на свои товары и услуги. При этом наиболее эффективные отрасли производства упускаются. В результате экономическая эффективность снижается.

Издержки, связанные с искажениями в налогообложении. Из-за инфляции доходы, полученные от сбережений, несут дополнительное налоговое бремя. Соответственно, у людей снижается стимул к сбережениям, из-за чего возможности экономического роста также понижаются. Инфляция влияет на два вида доходов по сбережениям: на доходы от продажи ценных бумаг (акции, облигации) и на номинальную ставку процента.

Формы инфляции и их особенности

По форме проявления процесс можно разделить на три группы:

- по способу зарождения;

- по характеру протекания;

- по степени прогнозируемости.

Каждая форма подразделяется на несколько видов.

По способу возникновения

Способов возникновения инфляционных процессов несколько:

- Административный.

- Индуцированный.

- Импортируемый.

- Кредитный.

Административная или социальная инфляция – возникает, когда государство берет под контроль цены и управление ими. Например, правительство страны решает установить низкие цены на определенную группу товаров. Денежные средства населения высвобождаются, нарушается баланс по отношению к товарному объему. Это порождает повышенный спрос на другие товарные группы, значит, цены на них возрастут.

Примером такого процесса можно назвать фиксацию стоимости проезда в общественном транспорте. Социальные цены делают его доступным для использования всем слоям населения, включая людей с низкими доходами. Но если это коснется нескольких групп товаров, свободные деньги граждане будут тратить на иные виды товаров и услуг.

Индуцированная инфляция возникает от воздействия ряда экономических причин. Например, при быстром росте цен на несколько групп товаров или услуг. Так было в России в 2002 году, когда резко подорожали услуги ЖКХ, были отменены некоторые льготы по НДС.

Импортируемая – высокий прирост иностранной валюты и расширение объема ввозимых товаров. Спрос потребителей «переходит» на более дешевую местную продукцию, а производители начинают поднимать цены.

Кредитная инфляция. Явление возникает в разной форме:

- Доступность кредитов, вызывающая повышенный спрос на определенные группы товаров, что зарождает предпосылки роста цен.

- Массовое кредитование, при котором возврат средств в будущем невозможен.

- Использование государством кредитных средств в крупных объемах для сокращения дефицита бюджета.

По характеру протекания

Формы инфляции делятся и по характеру протекания:

- скрытая (подавленная);

- открытая.

Подавленная инфляция появляется в условиях ценовой политики, устанавливаемой государством. Стоимость товаров и услуг по официальным данным может сохраняться продолжительное время, что приводит к образованию излишней массы средств на фоне явного дефицита. Результатом становится спекуляция – вывод товаров на «теневой рынок» с нерегулируемыми ценам. При этом реальная стоимость продукции может в несколько раз превышать официальную.

Ярким примером скрытой инфляции является дефицит в СССР. Товарное предложение не могло перекрыть финансовые возможности населения, а высокий спрос на недоступную продукцию приводил к росту цен на товары «из-под прилавка» и процветание этого рынка в целом.

Открытая инфляция свойственна рыночной экономике. Регулирование цен возложено на производителей и продавцов, а розничная цена формируется в зависимости от спроса и предложения.

Протекание инфляционных процессов определяется тем, как расходится рост цен. Исходя из этого, различают сбалансированную и несбалансированную форму. Но первая представляет собой лишь теорию, на практике зафиксировать одинаковое колебание цен на разные группы товаров проблематично. На это влияет множество факторов, например, сезонность. Даже в условиях инфляции стоимость одних товаров может резко расти, а других – падать или сохраняться.

Несбалансированная инфляция отличается колебанием цен на различные товары по отношению друг к другу. Степень и пропорции изменения прогнозу не поддаются.

По степени предсказуемости

Форма инфляции по степени и возможности прогнозирования делится на:

- ожидаемую;

- неожидаемую (непредвиденную).

Ожидаемая инфляция может быть спрогнозирована на определенный период времени. Обычно в такой форме цены растут по инициативе правительства.

Непредвиденная – резкое, скачкообразное увеличение стоимости различных товаров. При отсутствии инфляционных ожиданий спрос на них снижается, в результате производители опускают цены, и ситуация принимает прежний вид. Когда население ожидает повышение цен, это выражается в увеличении спроса. Прогнозирование экономических тенденций затрудняется. Если правительство страны не предпримет меры для стабилизации, ситуация будет ухудшаться.

Виды и типы инфляции

Экономисты выделяют такие основные виды инфляции:

- Спроса – возникает в следствии избытка спроса в сравнении с настоящими объемами производства.

- Предложения – ценовая политика увеличивается из-за увеличения издержек производства в то время, когда имеются неиспользованные ресурсы.

- Сбалансированная – стоимость на определенные товары остаются прежними.

- Прогнозируемая – принято учитывать в поведении экономических субъектов.

- Непрогнозируемая – возникает неожиданно, поскольку рост цен превышает ожидания.

Зависимо от скорости, принято разделять такие виды кризиса:

- ползучий;

- галопирующая инфляция;

- гиперинфляция.

При первой стоимость товаров поднимается на десять процентов в год. Эта умеренная инфляция не грозит крахом экономики, однако требует внимания к себе. Следующую еще называют скачкообразной. Цены при ней могут повышаться от десяти до двадцати процентов или же от пятидесяти до двухсот процентов. При последней цены на протяжении года поднимаются на пятьдесят процентов.

Девяток яиц + 0,45 пива

Во-первых, деньги — это товар. Такой же товар, как, например любимый кофе в соседней кафешке, смартфон, автомобиль или одежда. Если коротко, то деньги отличаются от другого товара тем, что монополией на их выпуск (эмиссию) обладает государство. Государства стараются ограничить или вовсе запретить оборот денег, эмитентом которых они не являются. Например, в России вы не сможете расплатиться на кассе наличными американскими долларами за новые кроссовки.

Во-вторых, в обороте находится фиксированный объем денежных средств. По крайней мере, должен находиться. Стоимость любого товара можно выразить в денежном эквиваленте. Но деньги, как мы говорили выше, — тоже товар, значит, они обладают определенной стоимостью, которую можно выразить, например, в товарном эквиваленте или в эквиваленте другой валюты (например, 1 доллар стоит 78 рублей).

И теперь главное: когда мы выпускаем новые деньги в большом объеме, они обесценивают «старые» деньги, которые уже находятся в обороте. Поэтому когда вы приходите в магазин и видите, что любимый кофе стал стоить дороже, вместо десятка яиц вам продают «девяток», а бутылка пива вместо объема 0,5 литра стала 0,45 — знайте: это не товары стали одновременно дороже, а валюта стала стоить дешевле в товарном эквиваленте.

Какое влияние оказывает инфляция на доходы

Рост цен оказывает негативное влияние на покупательную способность потребителей. При этом объем денежных средств может расти, но диспропорция между номинальными и реальными доходами продолжает увеличиваться.

Номинальный доход – это количество денежных средств за определенный период.

Реальный доход – это количество товаров и услуг, которые можно приобрести за определенную сумму.

На доходы предприятий инфляция имеет дополнительное влияние. Финансовые операции часто растянуты во времени, поэтому номинальная прибыль, полученная в один временной период, может быстро потерять свою реальную стоимость. В таком случае оптимальная стратегия для организации – сокращение временного лага между отгрузкой товара и получения оплаты.

Почему происходит инфляция?

Причины инфляции можно разделить на три блока: монетарные причины, немонетарные причины и инфляционные ожидания.

Монетарные причины

Эти причины связаны с тем, сколько денег есть у экономики государства. Сюда входят:

- Экономическая политика государства.

В качестве примера можно привести ситуацию, когда у государства нет денег на оборону или социальные выплаты (пенсии, пособия). Оно начинает печатать больше денег. Это приводит к их обесцениванию (девальвации). Население, видя, что национальная валюта слабеет, начинает от неё избавляться: покупать иностранную валюту или покупать товары, недвижимость. Что приводит к увеличению спроса, а следовательно, и росту цен. - Политика центрального банка государства.

Так, банк может понижать или повышать ключевую ставку. Это меняет ряд экономических показателей. А для людей это означает изменение экономики их семьи (становится выгоднее или сберегать средства, или, наоборот, финансировать их во что-то). Плюс ключевая ставка меняет стоимость недвижимости, ценных бумаг (то есть цены растут или падают). - Наличие в обороте избыточных свободных денег (денежных средств, которые расходуются исключительно на покупку и продажу товаров и услуг).

Если у людей избыток средств, которые они готовы потратить, то это приводит к росту спроса над предложением. А это прямой путь к повышению цен. - Присутствие на рынке компаний-монополистов. Такие компании сами устанавливают цены, они не ориентируются на спрос и предложение, потому что у них нет конкурентов. Поэтому даже при увеличении цен, население всё равно будет покупать товары у таких компаний.

- Некорректная кредитная политика банков и других финансовых институтов. Например, когда банки начинают выдавать большое количество кредитов.

Немонетарные причины

Это такие причины, которые не связаны с количеством денег в экономике. К ним относят:

- Валютный курс. Например, если российский производитель товаров покупает ингредиенты у иностранных партнёров за доллары. Увеличение курса доллара приведёт к тому, что продавец, дабы покрыть свои издержки, вынужден будет поднять цены.

- Конкуренция среди производителей товаров. Монополия ведёт к тому, что спрос и предложение не контролируют цены.

- Погодные условия, которые влияют на урожай. Ведь цены на многие продовольственные товары устанавливаются в зависимости от того, насколько богат был урожай.

- Неразвитые сферы, куда можно деньги инвестировать. Сюда же относится недостаточная осведомлённость населения о том, на что можно тратить деньги, помимо покупки товаров.

- Низкая производительность труда. Например, компания производила 10 столов в месяц. Но потом спрос на них упал, и компания стала производить 5 столов. Прибыль уменьшилась, но расходы остались прежними. Чтобы покрыть разницу, компании нужно повысить цену на стол.

Инфляционные ожидания

Ещё один блок причин инфляции — это предположения производителей товаров или тех, кто оказывает услуги, о том, какой будет инфляция., то есть их инфляционные ожидания.

Если они ожидают большой процент инфляции, то, чтобы избежать больших будущих издержек, устанавливают цены выше.

Как рассчитывается инфляция?

Чтобы определить уровень инфляции, принято использовать следующие показатели инфляции:

- Индекс цен для потребителей – отражает изменения во времени общего уровня стоимости на товары, которые могут приобретать люди для собственного потребления.

- Индекс цен производителя – отображает изменение ценовой политики в сфере промышленного производства.

- Базовая инфляция – характеризует немонетарные факторы и призван рассчитываться на основе ИПЦ.

- Дефлятор ВВП – способен отображать изменения стоимости всех товаров, что изготавливают в стране на протяжении года.

Чтобы произвести расчет индекса экономического кризиса цену на товары принимают за сто, а все изменения в будущие периоды отображают в процентах к стоимости базисного периода. Индекс следует рассчитывать каждый месяц и в годовом измерении в качестве изменения стоимости на товары и услуги в декабре нынешнего года к этому же месяцу предыдущего года.

Инфляция — хорошо или плохо?

Конечно же, большинство обывателей привыкло ругать инфляцию – никому не нравится рост цен в магазинах. Но существует и обратное явление – дефляция, при которой цены падают.

Казалось бы, такому развитию событий остаётся только радоваться, но на самом деле оно гораздо хуже сказывается на экономике, чем инфляция.

Почему инфляция — это хорошо? Возьмём для примера компанию, занимающуюся изготовлением выпечки — при искусственном снижении цен на товары упадут доходы компании, следовательно, руководству придётся сокращать штат, что приведёт к росту безработицы в отдельно взятом случае.

Однако, если рассматривать ситуацию в глобальном масштабе, то всё выглядит гораздо хуже – предприятию придётся закупать товары более низкого качества, следовательно, упадут доходы у производителей сырья, и они в свою очередь будут должны подумать об удешевлении своей деятельности.

Конечно, отдельно взятое предприятие не способно вызвать коллапс в государственных масштабах, но если цены будут искусственно снижаться повсеместно – то дефляция приведёт экономику в упадок.

Что касается инфляции, то при умеренном и предсказуемом её росте доходы как потребителей, так и продавцов повышаются – это практически экономическая аксиома.

Стабильный рост позволяет руководству предприятий планировать собственную деятельность, а также вкладываться в новые проекты, что приводит к развитию экономики в целом.

Кроме того, благодаря инфляции повышаются налоговые выплаты, а следовательно государство имеет возможность повышать зарплаты бюджетникам. Вот почему инфляция, кроме того, что это естественно и неизбежно – еще и хорошо.

Инфляция в России

Хотя в 2018 году она составила 2,5%, что является рекордным показателем за всю историю экономики России. В 2019 году цифра дошла до 4,2%, но это не значит, что финансовая ситуация в стране ухудшилась – Центробанк, который занимается контролем инфляции, ставил целью удержать её именно на этом уровне.

ЦБ России осуществляет регулирование цен за счёт изменения кредитной политики, а, конкретно подъёма или снижения ключевой ставки (процента, по которым коммерческие банки могут получить кредит у ЦБ или инвестировать в него деньги). Её периодические изменения позволяют удерживать инфляцию на стабильном уровне.

Таким образом инфляция является фактором, который удерживает экономику России на стабильном уровне. Так что ничего плохого в умеренной инфляции нет, поэтому она скорее является благом для экономики России и любой другой страны.

Инфляция идёт на пользу бизнесу

Инфляция — это балансир, инструмент, который позволяет держать равновесие между спросом и предложением, деньгами и товарами. Сдерживая уровень инфляции на определённом ожидаемом уровне, государство поддерживает стабильность экономики.

Здесь есть важные моменты:

- Уровень инфляции должен быть низким. ЦБ России установил целевое значение в 4%. То есть, потребительская корзина стабильно растёт на 4% в год. Заметим — средневзвешенно, а не сразу вся. Так бизнес смотрит, на что есть спрос, на что нет спроса, куда вкладывать, куда нет. То есть, повышение цен здесь является сигналом и направлением для развития. Например, повысился спрос на детские товары. Производители отреагировали — подняли цены. Другие это увидели, поняли выгоды и пошли производить детские товары. Таким образом сдержался дефицит и бесконтрольный рост цен, а вместе с этим открылись новые производства. При высоком уровне инфляции баланс нарушается. Бесконтрольный и сильный рост цен снижает потребительскую активность, ломает соотношение отраслей экономики.

- Уровень инфляции должен быть предсказуемым. Каждый гражданин страны должен знать — у нас стабильная инфляция 4%. Так есть, и так будет. В противном случае производители и потребители теряют ориентиры. Человек хотел бы поехать в отпуск или купить автомобиль, но не знает — стоит ли тратить деньги? Может лучше купить тушёнку и гречку на чёрный день, пока не подорожали? Он так и делает. Его сосед и сосед соседа тоже так делают. Тем самым создаётся ажиотаж. От этого цены ещё больше растут, инфляция ещё больше разгоняется. Зато другие отрасли экономики находятся в унынии.

Инфляция работает на развитие экономики. Развитая экономика — благополучие каждого отдельного гражданина.

Остановить инфляцию нельзя. Если зафиксировать цены на государственном уровне, то производство потеряет индикаторы спроса, перестанет развиваться — им это будет не интересно без роста прибыли. Пропадёт конкуренция. Наступит дефицит.

Исторические моменты

В мировой истории встречается большое количество случаев, в которых была задействована девальвация. Например, начиная с 1950-х годов, Индия испытывала серьезный дефицит платежного баланса. Инфляция привела к тому, что индийские цены стали намного выше мировых цен по курсу. Когда обменный курс фиксирован и страна испытывает высокую инфляцию по отношению к другим странам, товары этой страны увеличиваются в цене, а иностранные товары становятся дешевле. Поэтому инфляция имеет тенденцию к увеличению импорта и сокращению экспорта. С 1950 года Индия имела постоянный торговый дефицит, который увеличился в 60-х годах.

Еще одним дополнительным фактором, который сыграл свою роль в запуске девальвации, была война Индии с Пакистаном в конце 1965 года. США и другие страны, которые дружественно относились к Пакистану, отозвали иностранную помощь Индии, что еще больше потребовало девальвации. По всем этим причинам, правительство Индии девальвировало свою национальную валюту на 36,5% по отношению к доллару.

Девальвация и инфляция

Девальвацию не нужно путать с инфляцией. Это довольно схожие процессы, ведь и в том и в другом случае обычно происходит увеличение цен. Однако при инфляции стоимость денежной единицы страны снижается именно на внутреннем рынке, а во втором случае – по отношению к другим валютам.

Чаще всего возникает следующая ситуация: обесценивание денег становится причиной инфляции. Чтобы понять, как это происходит, приведём условный пример.

Предположим, что российский магазин покупает в зарубежном магазине электроники телевизор за 500 долларов. Чтобы получить прибыль от продажи, магазин добавляет наценку, например, в 20% от начальной стоимости. Так, на рынок этот телевизор выходит со стоимостью уже в 600 долларов. То есть магазин извлекает выгоду в размере 100 долларов.

Что же происходит в период девальвации? Магазин так же покупает телевизор за 500 долларов (25 тысяч рублей) и продает за 600 долларов (30 тысяч рублей), получая прибыль – 100 долларов (5 тысяч рублей). Когда он распродаёт все телевизоры, ему нужно снова купить этот же товар для продажи. Но оказывается, что за этот период курс доллара повысился с 50 рублей до 70. Значит, магазин покупает этот же телевизор за 500 долларов, но в рублях его цена повышается уже до 35 тысяч. Для производителя этот вариант получается убыточным. Поэтому, чтобы не остаться без прибыли, он увеличивает наценку, например, до 45%. Возникает инфляция.

Так, можно сделать вывод, что обесценивание денег более опасно для стран, у которых импорт намного превышает экспорт.

Что такое обесценивание валюты

Что такое девальвация и инфляция

Девальвация и инфляция это не одно и то же. Это в чём-то похожие процессы, связанные с увеличением цен. При инфляции стоимость одной денежной единицы в стране понижается на внутреннем рынке. При девальвации стоимость денежной единицы страны снижается по отношению к другим валютам, из других стран.

Однако в период девальвации, когда владелец магазина распродал все свои товары, то ему нужно снова заказать этот товар в иностранном магазине, но за этот период курс доллара вырос на 20 руб. И владелец магазина, покупая этот ноутбук также за 500 долларов, в рублях платят за него уже повышенную цену. И получается, что этот вариант получается убыточным. И, чтобы не остаться без прибыли, магазину приходится увеличивать свою наценку, она может достигать и 45 и 50%. В этом случае возникает инфляция.

Важно! Обесценивание денег несёт больше опасности для тех стран, у которых импорт превышает экспорт. https://www.youtube.com/embed/j_yzt5A6dTE

Обесценивание денег в России

Одним из последних примеров является валютный кризис 2014 года в России. В начале 2014 года курс доллара был 30 рублей, а к концу года было резкое падение рубля. В декабре курс доллара достиг отметки в 80 рублей. Это значит, что после девальвации житель страны для покупки любого импортного товара в конце 2014 года платил в 2.5 раза больше денег, чем в начале 2014 года. Чтобы понять, почему же возможна такая ситуация, нужно понимать причины девальвации.

Какой может быть девальвацией

Еще девальвация может быть скрытая. Она может возникнуть из-за разных причин, например кризисные явления, санкции от других стран. При этом центральный банк и другие финансовые органы не производят изъятие денег из обращения.

Что может вызвать девальвацию

Не существует какого-то определенного фактора, который вызывает девальвацию, их много. Например, изменения цены на нефть и драгоценные металлы, девальвация может происходить, когда объем импорта больше объемов экспорта, это приводит к дисбалансу. Также причиной девальвации может стать увеличение уровня инфляции, введение санкций от других государств, отток капитала из страны, снижение золотовалютных резервов, и конечно экономический кризис.

Последствия девальвации

К положительным последствиям обесценивания денег относят толчок для того, чтобы развивалось отечественное производство, происходит увеличение объема экспорта, повышается спрос на отечественную продукцию, есть хорошая конкурентоспособность товаров отечественного производства.

Однако у девальвации много отрицательных последствий. Это инфляция, уменьшение количества импортного товара на рынке, снижение объема покупаемой продукции, вследствие роста цен. Также жители страны могут ощутить уменьшение заработной платы, пенсий и пособий, население также начинает покупать более стабильную валюту. Многим предприятиям приходится становиться банкротами, из-за того что они импортировали товар. Определённые виды бизнеса становятся в таких условиях невыгодными.

Советы при девальвации

Когда происходит обесценивание денег, то взятый ранее кредит может стать выгодным. Это связано с тем, что новая стоимость товара получается больше, чем был взят кредит.

Некоторые жители страны в этот период начинают скупать иностранную валюту. Однако это не всегда правильно. Это связано с тем, что в период девальвации обменный курс валюты может превышать официальную её стоимость. Поэтому лучше покупать и хранить ту валюту, в которой вы в будущем планируете производить покупку какого-то товара.

Вкладывать деньги в недвижимость выгодно тогда, когда понятно, что девальвация будет долгосрочная.

В целом девальвация это сложный процесс, но встречается достаточно часто. Явление девальвации подчиняется определенным законам. Поэтому нужно знать причины и последствия обесценивания валюты, и понять, какие действия будут выгодны в определенный период времени, чтобы сохранить свои денежные средства.