Об инфляции издержек: что это такое, причины и формы, меры по предотвращению

Содержание:

- В чём суть инфляции

- Положительные последствия инфляции

- Факторы инфляции

- Регулирование и управление инфляцией

- История инфляции

- Формы инфляции и их особенности

- Оценка Счетной палаты

- Инфляция в 2021 году: прогноз ЦБ

- Прогноз экономики России на 2021 год

- Виды и особенности

- Резюме

- Официальные показатели

- Особенности российской потребительской корзины

- Инфляция на 2021 год: прогноз Минэкономразвития

- Коэффициент и динамика

- Факторы, влияющие на инфляцию в России

- Какие прогнозы дает Минэкономразвития по росту ВВП в 2019-2021 году

- Что еще нужно знать об инфляции в России в 2020 году

- Выводы

В чём суть инфляции

Немногие догадываются, в чем суть инфляции. Сейчас мы постараемся это исправить. Она состоит в увеличении роста цен, которое приводит к обесцениванию денег. Таким образом, у людей могут возникнуть различные инфляционные ожидания.

Инфляция – серьёзная вещь, затрудняющая торговлю. Она уменьшает возможность людей накапливать сбережения и не делает возможным совершать денежные вклады в различные хозяйственные операции.

Раньше такое явление возникало в основном при чрезвычайных обстоятельствах. Например, в военное время, когда государство, стараясь покрыть военные расходы, выпускало большой объем бумажных денег. Множество подобных примеров можно найти если узнать о страницах сайта в поиске, посвященным экономическим проблемам касающихся исторических событий.

На данный момент каждодневно происходит совершенствование товаров и услуг. Растет их себестоимость, а в следствии и увеличивается цена. Таким образом, можно увидеть, что базис инфляции лежит в производственной сфере, а созданные проблемы почти всегда связаны лишь с неопределённостью. Ведь низкий плохо прогнозируемый темп несёт более серьёзные проблемы, чем высокий, но замечательно прогнозируемый.

Положительные последствия инфляции

В то же время умеренная инфляция может быть полезна для экономики. К позитивным последствиям умеренной инфляции относится то, что:

-

Рост денежной массы стимулирует деловую активность, ускоряет процесс инвестирования. Деньги выгоднее не хранить, а вкладывать в производство.

-

Стимулируется товарооборот — ожидая повышения цен, потребители покупают больше.

-

Умеренная инфляция заставляет население работать активнее, чтобы увеличить доходы.

-

Уменьшается внутренний государственный долг.

-

Растут налоговые поступления государства.

-

Удешевляется экспорт, и это позволяет расширить зарубежные рынки сбыта продукции

Факторы инфляции

Цены могут расти быстрее или медленнее. В первом случае говорят о повышении инфляции, во втором — о ее снижении. Существуют различные причины изменения инфляции. Рассмотрим их на примере ускорения роста цен. Если уровень спроса на товары и услуги превышает возможности предложения по его удовлетворению, говорят о проинфляционном влиянии факторов со стороны спроса. В отдельных случаях на опережающий рост спроса могут повлиять слишком доступные кредиты, ускоренный рост номинальных доходов экономических субъектов. Часто эти источники избыточного спроса называют «монетарными факторами инфляции» — давлением на цены в связи с созданием излишнего количества денег.

Инфляция может расти и тогда, когда дисбаланс на рынке товара или услуги возникает по причине недостаточного предложения, например, из-за неурожая, ограничений на ввоз продукции из-за рубежа, действий монополиста.

Инфляция может быть вызвана ростом издержек на производство и реализацию единицы продукции — из-за удорожания сырья, материалов, комплектующих, повышения расходов предприятий на заработную плату, налоги, процентные платежи и других затрат. Повышение издержек может привести также и к снижению объемов производства и, далее, к формированию дополнительного проинфляционного давления из-за недостаточного предложения.

Рост цен на импортируемые компоненты затрат может быть обусловлен как повышением мировых цен, так и снижением курса национальной валюты. Кроме того, ослабление национальной валюты может напрямую влиять на цены конечной ввозимой из-за рубежа продукции. Общее воздействие изменения обменного курса на динамику цен называют «эффектом переноса» и часто рассматривают как отдельный фактор инфляции.

Экономическая теория выделяет как особый фактор инфляционные ожидания

— предположения относительно уровня будущей инфляции, формируемые субъектами экономики. Ожидаемый уровень инфляции учитывается производителями при принятии решений, касающихся установления цен на их собственную продукцию, ставок заработной платы, определения объемов производства и инвестиций. Инфляционные ожидания домохозяйств влияют на их решения о том, какую часть средств, имеющихся в их распоряжении, направить на сбережение, а какую — на потребление. Решения экономических субъектов влияют на спрос и предложение товаров и услуг и, в конечном счете, на инфляцию.

Регулирование и управление инфляцией

Управление инфляцией – это процесс не простой, он целиком и полностью зависит от решений правительства страны. Здесь ситуацию можно расценивать двояко – необходимо сдерживать раскручивание спирали инфляции и поддерживать производителей, создавая им благоприятные условия для развития бизнеса.

Стабилизация роста цен и доходов населения – основная задача сектора экономики государства. В случае активной борьбы с инфляцией может произойти падение темпов роста ВВП. Такая политика называется дефляционной. Поэтому к регулировке показателей инфляции следует подходить комплексно, учитывая все возможные факторы; необходимо правильно выявлять причины, методы проявления и способы её воздействия на экономические процессы. Для благоприятной экономической ситуации в стране обычно стимулируется инфляция и дефицит госбюджета, а также монополизм поставщиков и производителей.

Для того, чтобы управлять инфляцией применяют два типа экономической политики:

- направление на сокращение бюджетного дефицита, то есть происходит регулировка эмиссии денежной массы в соответствии с ростом показателей ВВП;

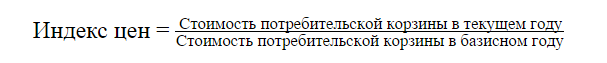

- регулирование цен и доходов населения способом определения уровня прожиточного минимума или потребительской корзины, которые должны согласоваться с динамикой роста цен.

Если правительство страны будет уделять внимание некоторым мерам по снижению инфляции, то экономическая ситуация в стране будет под контролем. Наиболее эффективным способом воздействия на уровень инфляции является применение политики влияния на процентную ставку или ставку рефинансирования центральных банков в современной рыночной экономике

Наиболее эффективным способом воздействия на уровень инфляции является применение политики влияния на процентную ставку или ставку рефинансирования центральных банков в современной рыночной экономике.

Сокращение разницы между деньгами и товарами следует посредством финансирования сельского хозяйства: выдавать кредиты под залог будущего урожая, устанавливать государственные закупочные цены на потребляемые в сельскохозяйственном производстве ресурсы для поддержания рентабельности товаропроизводителей данного товара и возможной платежеспособности сельхоз работников.

Развитие инвестиционного поля позволит увеличить оборачиваемость собственных денежных средств страны.

Беспрепятственные связи между предприятиями по вопросам поставки и сбыта продукции либо сырья на межрегиональном уровне способствуют более эффективному развитию производства государства в целом и росту уровня ВВП.

Установление налога на прибыль для предприятий в соответствии с его рентабельностью, а не установление фиксированных ставок в значительной мере положительно скажется на объёмах производства, на которые будет нацелен хозяйственник.

История инфляции

Если углубиться в историю, мы обнаружим, что инфляция возникла практически сразу же с формированием товарно-денежных отношений. Уже в Древней Греции существовала практика уменьшения содержания серебра в монетах. Изначально это давало государству хороший доход, позволяя удвоить количество денег в обращении. Но затем сказалась экономика — цены выросли непропорционально количеству дополнительных монет, государственные расходы увеличились и вызвали серьезный кризис.

Римляне знали, что такое инфляция при Нероне в I веке до нашей эры. Отвратительный император уменьшил вес золотых и серебряных монет и добавил к ним медь. Его преемники не оставили столь громкого следа в истории, но регулярно использовали свое «творческое наследие». В результате в III веке н.э. В римском денаре не осталось серебра, оно превратилось в чисто медную монету.

Классический случай инфляции — повторное повышение всех цен в Европе после открытия Америки. Золото, украденное у индейцев, хлынуло в Старый Свет таким потоком, что цены на основные товары и продукты выросли в четыре раза. Как всегда с инфляцией, бедные пострадали и по понятным причинам не получили американского золота. Но это были цветы инфляции. Реальные плоды инфляции монархи и государства начали пожинать после появления бумажных денег.

Формы инфляции и их особенности

По форме проявления процесс можно разделить на три группы:

- по способу зарождения;

- по характеру протекания;

- по степени прогнозируемости.

Каждая форма подразделяется на несколько видов.

По способу возникновения

Способов возникновения инфляционных процессов несколько:

- Административный.

- Индуцированный.

- Импортируемый.

- Кредитный.

Административная или социальная инфляция – возникает, когда государство берет под контроль цены и управление ими. Например, правительство страны решает установить низкие цены на определенную группу товаров. Денежные средства населения высвобождаются, нарушается баланс по отношению к товарному объему. Это порождает повышенный спрос на другие товарные группы, значит, цены на них возрастут.

Примером такого процесса можно назвать фиксацию стоимости проезда в общественном транспорте. Социальные цены делают его доступным для использования всем слоям населения, включая людей с низкими доходами. Но если это коснется нескольких групп товаров, свободные деньги граждане будут тратить на иные виды товаров и услуг.

Индуцированная инфляция возникает от воздействия ряда экономических причин. Например, при быстром росте цен на несколько групп товаров или услуг. Так было в России в 2002 году, когда резко подорожали услуги ЖКХ, были отменены некоторые льготы по НДС.

Импортируемая – высокий прирост иностранной валюты и расширение объема ввозимых товаров. Спрос потребителей «переходит» на более дешевую местную продукцию, а производители начинают поднимать цены.

Кредитная инфляция. Явление возникает в разной форме:

- Доступность кредитов, вызывающая повышенный спрос на определенные группы товаров, что зарождает предпосылки роста цен.

- Массовое кредитование, при котором возврат средств в будущем невозможен.

- Использование государством кредитных средств в крупных объемах для сокращения дефицита бюджета.

По характеру протекания

Формы инфляции делятся и по характеру протекания:

- скрытая (подавленная);

- открытая.

Подавленная инфляция появляется в условиях ценовой политики, устанавливаемой государством. Стоимость товаров и услуг по официальным данным может сохраняться продолжительное время, что приводит к образованию излишней массы средств на фоне явного дефицита. Результатом становится спекуляция – вывод товаров на «теневой рынок» с нерегулируемыми ценам. При этом реальная стоимость продукции может в несколько раз превышать официальную.

Ярким примером скрытой инфляции является дефицит в СССР. Товарное предложение не могло перекрыть финансовые возможности населения, а высокий спрос на недоступную продукцию приводил к росту цен на товары «из-под прилавка» и процветание этого рынка в целом.

Открытая инфляция свойственна рыночной экономике. Регулирование цен возложено на производителей и продавцов, а розничная цена формируется в зависимости от спроса и предложения.

Протекание инфляционных процессов определяется тем, как расходится рост цен. Исходя из этого, различают сбалансированную и несбалансированную форму. Но первая представляет собой лишь теорию, на практике зафиксировать одинаковое колебание цен на разные группы товаров проблематично. На это влияет множество факторов, например, сезонность. Даже в условиях инфляции стоимость одних товаров может резко расти, а других – падать или сохраняться.

Несбалансированная инфляция отличается колебанием цен на различные товары по отношению друг к другу. Степень и пропорции изменения прогнозу не поддаются.

По степени предсказуемости

Форма инфляции по степени и возможности прогнозирования делится на:

- ожидаемую;

- неожидаемую (непредвиденную).

Ожидаемая инфляция может быть спрогнозирована на определенный период времени. Обычно в такой форме цены растут по инициативе правительства.

Непредвиденная – резкое, скачкообразное увеличение стоимости различных товаров. При отсутствии инфляционных ожиданий спрос на них снижается, в результате производители опускают цены, и ситуация принимает прежний вид. Когда население ожидает повышение цен, это выражается в увеличении спроса. Прогнозирование экономических тенденций затрудняется. Если правительство страны не предпримет меры для стабилизации, ситуация будет ухудшаться.

Оценка Счетной палаты

По итогам 2021 года инфляция в стране может составить 3,5% при условии роста потребительского спроса на 0,6% и отсутствия внешних шоков: так сказано в заключении Счетной палаты по федеральному бюджету на 2020-2022 годы.

В случае прироста оборота розничной торговли на 0,6%, а платных услуг населению — на 0,5% инфляционные ожидания по итогам следующего года составят 3%.

Более высокий уровень возможен при развитии сценария ЦБ РФ. Центробанк считает, что замедление темпов потребительского кредитования будет на уровне в 10-15%. Это станет проинфляционным фактором. Специалисты Счетной палаты соглашаются, что в этом случае годовая инфляция подойдет к уровню 4,5%.

МВФ отмечает, что тенденция к замедлению развития экономики отмечается во многих государствах:

Росстат фиксирует в России падение инфляционного показателя и экономисты подчеркивают, что эта тенденция — тревожный фактор.

Инфляция в 2021 году: прогноз ЦБ

В феврале ЦБ РФ и его аналитики были уверены, что пик инфляции будет именно в этом месяце, но связывалось это утверждение с замедлением до нулевого уровня в период с конца января до 1 февраля. Планируемая инфляция на 2021 год – от 3,5 до 4%, но в 1 квартале текущего года она составит примерно 5%. Об этом на пресс-конференции еще в конце 2020 года сообщила Э. Набиуллина.

Глава Банка России уверена, что пока рано говорить о показателях по месяцам, это было бы преждевременным уточнением среднесрочного прогноза, на который в течение года могут повлиять самые разные факторы. Однако в Центробанке уверены, что после пика в конце первого квартала инфляция упадет до 4% уже в середине нынешнего года.

Основной причиной повышения предполагаемого годового уровня в ЦБ РФ называют повышение мировых цен на продукты питания, которое продолжает находить свое отражение в российских рублях. Напомним, незадолго до этого нацвалюта по некоторым причинам ослабила свои позиции.

Прогноз экономики России на 2021 год

Управляющая МВФ Кристалина Георгиева заявила о рекордном замедлении в мировой экономике, которое продолжится и в 2021 году. Особый акцент она сделала на торговых войнах, поскольку в них проигрывают все: в 2020 году потери от таких конфликтов между государствами составили 700 млрд долларов и аналогичного показателя ожидают от наступившего периода.

Нуриэль Рубини, в точности предсказавший кризис 2008 года, сказал, что грядущие потрясения будут еще сильнее. Слишком много денежных купюр напечатано и слишком много активов куплено у проблемных банков, дальнейшее смягчение приведет к краху. Волна всемирного кризиса «накроет» и Россию.

Финансовый эксперт Юрий Романченко и ведущий программы «Сегодня вечером» Денис Базанков ещё в начале 2019 года обсудили прогноз экономического развития и уровня инфляции в России в 2020-2021гг.:

Увеличение мирового ВВП до 5,5% в 2021 году не позволит российской экономике показать стабильный рост. Стагнация или экономический спад начнется в некоторых развитых государствах при расширении торгового конфликта между США и Китаем. В Российской Федерации продолжат снижаться экспортные объемы. Известно, что 20% экспорта страны приходится на прямых участников конфликтов. Это приведет к неблагоприятному периоду в экономике государства, уверены в АКРА.

В таблице представлены предварительные предположения о том, как могут развиваться экономические события в мире и РФ в 2021 году:

| Текущий сценарий | Пессимистичный сценарий | |

| Мировой ВВП, % | 5,5 | 3,0 |

| ВВП России, % | 3,3 | 0,3 |

| Реальные доходы населения, % | 4,0 | -10 |

| Превышение доходов над расходами в федеральном бюджете, % | 2,5 | -2,0 |

| Стоимость нефти Urals, долл. | 65 | 50 |

| Среднегодовой курс доллара, рубли | 70 | 85 |

На заметку! Что подорожает в первую очередь в 2021 году

Минэкономразвития настроено более оптимистично. Основные прогнозные показатели ведомства вошли в федеральный бюджет на 2021 год:

- доходы в государственный бюджет страны (понижение на 1,6 трлн) — 18,8 трлн руб.;

- общие расходы государственного бюджета (на 2,017 трлн больше) — 21,52 трлн руб.;

- секретная часть расходов в структуре государственного бюджета — 3,323 трлн руб.;

- дефицит государственного бюджета — 2,75 трлн руб.;

- объем ВВП — 115,5 трлн руб.;

- максимальное значение уровня внешнего долга — 56,79 млрд долл. или 4105,77 трлн руб.

- стоимость отсечения за нефтяной баррель марки Urals — 42 долл.;

- прогноз по средней цене 1$ – 70-72 руб.;

- МРОТ — 12 792 рублей.

В федеральном бюджете на наступивший 2021 год заложен ориентировочный уровень инфляции в России — 4,5%. Минфин и Центробанк не согласны с оценкой годового показателя МЭР.

На заметку! Бизнес идеи 2021, которых нет в России, с минимальными вложениями

Виды и особенности

При всем многообразии экономических процессов, протекающих в разных странах, экономистам удалось классифицировать инфляцию по:

- Характеру проявления. Процесс может быть скрытым, когда заработная плата и цены находится под контролем государства, а единственным изменением показателей является товарный дефицит, или открытым — отображающимся в росте цен.

- Уровню агрегирования. Различают общую — официальную государственную и личную — значимую для отдельно взятого домохозяйства. Разница основана на отличии набора услуг и товаров, который приобретает домохозяйство, от среднестатистических данных.

- Прогнозируемости. Ситуация может быть ожидаемой — позволяющей менеджменту предпринять необходимые меры защиты, неожидаемой — зачастую обусловленной мировыми кризисами, недостаточной грамотностью управленцев.

- Причинам возникновения. Различают инфляцию спроса, издержек и структурные процессы.

- Сбалансированности. Выделяют сбалансированные процессы, когда цены во всех отраслях увеличиваются в одинаковой мере, и несбалансированные, при которых рост в одних отраслях сопровождается сохранением уровня в других.

- Иным основаниям. Сюда входят такие категории, как стагфляция — сопровождение повышения уровня цен падением производства, агфляция — аграрная инфляция, шринкфляция — понижение качества продукции при неизменной стоимости.

Отдельное внимание в экономике уделяется различению процесса по темпу роста. На этом основании выделяют:

- Умеренную или ползучую инфляцию. Для нее характерно повышение цен до 10% за один год.

- Галопирующую — демонстрирующую годовой рост в 10–50%.

- Гиперинфляцию — сопровождающуюся ростом цен от 50 до нескольких тысяч процентов в год.

Максимальное повышение показателей способно парализовать хозяйственные механизмы, привести к возникновению и распространению бартерного обмена. Считается, что оно свойственно для кризисов, периодов участия государства в военных конфликтах.

Примечание

В некоторых источниках можно встретить понятие «хроническая инфляция». Так обычно называют длительный процесс умеренного характера.

Резюме

Постепенная отмена карантинных мер для предприятий и населения способствовала восстановлению экономической активности в июне – сентябре, однако после этого восстановление прекратилось, как и в большинстве других стран мира, не считая Китая. С октября российская экономика балансирует в неустойчивом равновесии: относительное восстановление цен на нефть и достаточно успешное начало вакцинирования в РФ и мире не может перебить эффекта ограничений, связанных со второй волной пандемии.

Вторая волна пандемии замедлила процесс восстановления экономики в IV квартале 2020 года. В I квартале 2021 года рост будет вялым и неровным, большая часть убытков придется на сектора, ориентированные на массового конечного потребителя, тогда как другие отрасли получат позитивный импульс за счет увеличения бюджетных расходов и все еще слабого рубля. Устойчивого восстановления производства и потребления можно ожидать только в середине года – по итогам 2021-го будем наблюдать рост в 3,3 %. Доходы населения также ощутимо вырастут, но крайне неравномерно по группам граждан.

Денежно-кредитная политика в России останется относительно мягкой, но в снижении ставок сделана пауза. Инфляция к концу 2020-го дала резкий скачок, в основном за счет роста цен на продовольствие. Банк России с июля не понижал ставки, а 18 декабря сделал крайне жесткое заявление, фактически заморозившее ставку до мартовского заседания. Дальнейшее понижение ставки возможно только в том случае, если экономическая рецессия усугубится или (что более вероятно) инфляция уйдет в пике и заякорится в районе 3,5 % годовых к концу квартала. В таком случае можно ожидать снижения на 25 б. п

в марте или апреле, а при медленном восстановлении экономики и далее – ниже психологически важного инфляционного таргета в 4 %. Бюджет РФ по итогам 2020 года окажется дефицитным вследствие одновременного сокращения поступлений и роста расходов, однако сам дефицит остается управляемым, а программа заимствований реализуется с минимальным привлечением ресурсов Банка России

Мы ожидаем, что бюджетные индикаторы постепенно вернутся к мирному, без эффектов пандемии и борьбы с ней уровню только в 2022 году. Изменившиеся структуры экономики и занятости, которые деформировали пандемия и экономический кризис, а также устойчиво выросшие социальные и медицинские расходы, не позволят вернуть параметры бюджета «золотого» 2019 года.

Темпы снижения объемов внешней торговли замедляются. Торговля с Китаем восстанавливается: объемы импорта вернулись на докризисный уровень, экспорт пострадал не так сильно, как в случае с другими торговыми партнерами. Учитывая, что Восточная Азия – это единственный регион мира, который показывает положительную динамику роста в 2020-м, восстановление торговли с КНР выступает в качестве стабилизирующего фактора для рынка РФ. Падение цен и физических объемов экспорта нефти и газа изменило структуру экспорта и импорта, в частности, выросла роль сельского хозяйства. Однако чрезвычайные меры, объявленные в конце года, могут оказать негативное влияние на дальнейшее развитие всего сектора.

Высокие относительно развитых рынков процентные ставки и восстановившиеся цены на экспорт, скорее всего, будут способствовать укреплению рубля. Санкционные риски, как показывает опыт последних лет, существенно переоцениваются, а российская экономика достаточно устойчива к ним. Мы ожидаем, что курс пробьет уровень 70 рублей за доллар в конце II квартала 2021-го, но в течение года курс будет существенно колебаться в зависимости от положения и настроений в российской и мировой экономиках.

Официальные показатели

Динамика цен в России отражается в ежемесячных выпусках информационных материалов Центробанка и Росстата, с учетом расчетов Банка России и предполагаемой статистики.

Расчет структуры прироста и темпов роста инфляции и цен на непродовольственные товары ведется без включения цен на бензин за прошедшие периоды. Финальная оценка по данным Росстата формируется на основе сведений из статистики об индексации цен на товары народного потребления и расходов российских граждан.

Низкие темпы инфляции – повод для радости большинства жителей страны, которые переживают и испытывают финансовые проблемы из-за повышения расценок на товары. Однако эксперты обеспокоены низкими показателями в экономической среде, ослаблением динамики, что идет параллельно со стабилизацией. Всё это явный признак стагнации. Инфляция – симптом экономического благосостояния и влияния на каждого из проживающих в государстве.

Рассмотрим показатели инфляции за 2018 и 2017 гг., чтобы составить прогноз на 2019 г. В 2017 г. показатель был рекордно низок – 2,5% при ставке ЦБ 7,75%. Факторы, повлиявшие на данный показатель:

- Прирост объемов в производстве разных видов товаров.

- Сбои в структуре государственной экономики.

- Постоянная монополия части производителей, которые диктуют свои условия потребителям в отношении ценообразования.

- Слабый уровень организации труд.

- Доступность кредитов и, как следствие, высокая закредитованность населения.

- Нестабильная и обостренная внешняя политика.

- Нарушения в процессе экспорта-импорта продукции.

Одна из социально-экономических проблем – это так называемая нефтяная игла экономики и восприятие России как бесконечной бензоколонки. Это противоречит данным экспорта. Аналитики предсказывают, что в дальнейшем (в 2020 и 2021 годах) начнется прирост показателей макроэкономики. Ожидается стабилизация курса котировок нефти, что снова окажет положительное влияние на индекс инфляции и другие области экономики.

Особенности российской потребительской корзины

В России, как и в целом в странах с формирующимися рынками, характерной чертой потребительской корзины является достаточно высокая доля в ней продовольственных товаров (в 2014 г. — 36,5%). Цены на них отличаются достаточно высокой изменчивостью. В значительной степени колебания инфляции на рынке продовольствия определяется изменениями объемов предложения, в первую очередь — урожая сельскохозяйственных культур в нашей стране и в мире, который существенно зависит от погодных условий. Поскольку доля продовольственных товаров в потребительской корзине высока, колебания цен на них могут оказывать значительное влияние на инфляцию в целом.

Другой особенностью российской потребительской корзины, используемой для расчета ИПЦ, является наличие в ней товаров и услуг, цены и тарифы на которые подвержены административному воздействию. Так, государством регулируются тарифы на ряд услуг коммунального хозяйства, пассажирского транспорта, связи, некоторые другие. Кроме того, цены на табачные изделия, алкогольную продукцию существенно зависят от ставок акцизов.

Потребительский спрос удовлетворяется за счет товаров и услуг как отечественного, так и иностранного производства. Статистические данные о доле импорта в ИПЦ отсутствуют, но представление о ней в части товаров может дать удельный вес импорта в структуре товарных ресурсов розничной торговли (в последние годы — около 44%). Заметная доля товарного импорта в потребительской корзине обусловливает значимость влияния на инфляцию изменений обменного курса рубля.

Инфляция на 2021 год: прогноз Минэкономразвития

Самый позитивный прогноз у Минэкономразвития. Министерство понизило годовой показатель в наступившем 2021 году до 4,5% с 5,6%. Глава МЭР Максим Орешкин отмечает, что ведомство учитывает смягчение денежно-кредитной политики со стороны Центробанка.

Министр подчеркивает, что темп увеличения потребительского кредитования превышает темп роста номинальных доходов населения. Центральный банк собирается ужесточить регулирование, что приведет к еще большему ослаблению спроса потребителей в этой сфере и снижению инфляционной динамики.

Орешкин говорит, что в первой половине 2021 года инфляция не опустится ниже 4%, а по итогам года составит уже 4,5%.

ЦБ считает оценку Минэкономразвитие нереалистичной и представляет свои прогнозные данные.

Коэффициент и динамика

Анализ динамики цен на 2017 и 2018 г. на официальном сайте Росстата позволяет выстроить прогнозы на 2021 год. Рассматривая колебания инфляции в начале 2017 года и годовую статистику в России 2019 г. и в конце, можно отметить разницу в 5%.

- На ноябрь 2016 г. индекс составлял 102,5%, на ноябрь 2017 – 100,4%.

- Общая разница в уровне между 2016 и 2017 гг. – 103,7%.

- С 2015 г. базовый индекс потребительских цен снизился на 7,3%.

Коэффициент инфляции за последние 3 года подчеркнуто снижается на фоне слегка повышенного показателя динамики, который в России составил:

- Май 2017 г. – 0,37 (4,09).

- Май 2018 г. – 0,38 (2,42).

- Май 2019 г. – 0,34 (при динамике 5,13).

Годовая официальная статистика в России по Росстату весной 2019 г. отражает также данные за предыдущие 12 месяцев – до мая 2018 г. Тогда произошел резкий скачок стоимости доллара, отчего пострадал рубль, ведь это всегда серьезный повод. Уровень инфляции в России по месяцам также неоднозначен и непредсказуем.

Факторы, влияющие на инфляционный уровень в 2021 году:

- Изменение цен на экспорт – газ и нефть, потребительских цен на товары повседневной необходимости.

- Бюджетный дефицит.

- Индекс цен производителей России.

- Политические и экономические санкции в мировой политике по отношению к ведущим экономическим резидентам РФ.

- Кризис в банковской сфере.

- Возрастание расходов бюджета на социальные выплаты.

- Снижение уровня производства в разных отраслях промышленности, изменение цен машин и оборудования.

Что необходимо для стабилизации курса рубля? Для снижения действия инфляционных рычагов важно снизить ставки на кредитные проценты и активнее привлекать инвесторов в малый бизнес. Таким образом, можно уверенно закрепить значение на уровне не выше 4% к концу года, что прибавит роста ВВП

Факторы, влияющие на инфляцию в России

- Денежно-кредитная политика Центрального банка РФ. У главного финрегулятора страны имеется важнейший инструмент влияния на уровень инфляции — ключевая ставка. На данный момент ставка равна 7,75. Это довольно много. Высокая ставка затрудняет доступ к деньгам; однако, с другой стороны, такая жесткая риторика ограничивает рост цен. Цель Центрального банка в вопросах инфляции – 4% как в 2019, так и в 2020 году. Но состоится ли снижение ставки? К сожалению, предсказывать динамику ключевой ставки не может никто. На принятие советом директоров Банка России решения о ключевой ставке влияет множество факторов, данные о которых переменчивы и не всегда доступны широким массам в момент их сбора и анализа. Есть лишь один ориентир, позволяющий выбрать направление для прогнозов, — заявление ЦБ о том, что банк намерен со временем перейти к более мягкой политике. Можно сказать, что да, снижение ставки случится, но вот когда — вопрос открытый.

- Валютный курс. Данный показатель также оказывает влияние на уровень инфляции в стране. Девальвация 2014 года привела к стремительному росту цен на внутреннем рынке, потому что импортные товары в перерасчете на рубли сильно подорожали. ЦБ официально перешёл к политике свободно-плавающего валютного курса. Это означает, что Банк страны не намерен сдерживать удешевление (если оно вновь случится) национальной валюты, а также не планирует ревальвировать рубль. ЦБ отказался от прогнозов валютной динамики, поэтому сейчас крайне сложно оценить влияние валютного фактора на уровень цен в 2020 году.

- Фискальная политика. На динамику индекса потребительских цен влияет и фискальная, то есть налоговая, политика государства. За неё отвечает в основном Министерство финансов Российской Федерации. Недавнее повышение НДС с 18% до 20% — дело рук министерства. Рост налога спровоцировал всплеск цен. Эффект от него оценивается примерно в 1,3%; довольно существенно, учитывая тот факт, что в 2017 году инфляция составила 2,52%. По сути, половина годового объема от инфляции ударила по россиянам всего за один месяц (январь).

Какие прогнозы дает Минэкономразвития по росту ВВП в 2019-2021 году

Что касается темпов роста российской экономики, то увеличение ставки НДС замедлит рост ВВП, причем заметно.

Уже в текущем году темпы роста ВВП по итогам года составят 1,9% вместо ожидавшихся ранее 2,1%. А вот в 2019 году замедление роста окажется намного более драматичным — вместо 2,2% роста ВВП можно ожидать только 1,4%.

Небольшое оживление экономики наступит только в 2020 году. Немного снизится инфляция и вырастет темп роста ВВП. В 2020 году производство должно вырасти более, чем на 2%, а в 2021 году ожидается рост на 3% или более.

Это означает, что все те цифры, которые закладывает в свой макроэкономический прогноз на 2019-2021 год Минэкономразвития, говорят о продолжающемся отставании российской экономики от общемировой

Примерно с 2021-2022 года можно осторожно ожидать, что экономика нашей страны будет расти вровень с мировой и хотя бы перестанет отставать от нее. Что касается перспектив опережающего роста, пока о них даже не говорится

Что еще нужно знать об инфляции в России в 2020 году

Необходимо помнить, что даже в сведениях Росстата и прогнозах Минэкономразвития инфляция не является однородным показателем. Её темпы могут замедляться или ускоряться в течение года в различные месяцы. Кроме этого, разные группы продукции или услуг также могут иметь свои уровни инфляции в рамках фактического повышения их стоимости для конечных потребителей.

Одним из ключевых нюансов, на которых следует сосредоточиться, рассматривая инфляцию в России в 2020 году — это тот факт, что она была принята на уровне 3%, в то время как ранее — вплоть до декабря 2019 года, предполагалось, что этот показатель будет зафиксирован на более высоком уровне в 3,8%. Соответственно, многие российские госслужащие могут в итоге получить меньшую прибавку к жалованию. Однако конкретные сведения о размерах повышения зарплаты военнослужащим в 2020 году и государственным служащим можно будет узнать лишь тогда, когда будут приняты соответствующие нормативно-правовые документы и акты.

Также, необходимо понимать, что столь низкий в сравнении с последними годами уровень инфляции даже по прогнозам государственных структур является временным падением. Так, предполагается, что к 2022 году уровень инфляции будет находиться как минимум на позиции в 4% и, возможно, продолжит свой рост.

Выводы

Следует отметить, что дисперсные прогнозы по своей природе ещё менее полезны, чем прогнозы «точные». Не надо быть кандидатом экономических наук, чтобы взять нечто среднее из прогнозов ведущих экономических институтов и добавить туда стандартное отклонение. Но рассчитывать на большую точность пока нет смысла – до наступления 2020 года еще многое успеет поменяться!

И последнее, на что необходимо обратить внимание — эффект базы. Всплеск цен в первых месяцах 2019 года означает, что в первые месяцы 2020 года будет высокая база для расчета темпов прироста

Это, в свою очередь, занизит показатель инфляции в целом за год, однако в стоимостном выражении он может быть больше. Как говорил классик: есть ложь, есть наглая ложь, а есть статистика.