Что такое купонный доход по облигациям офз?

Содержание:

Какие бывают виды облигаций?

Облигации различаются по нескольким параметрам.

По форме выплаты дохода:

-

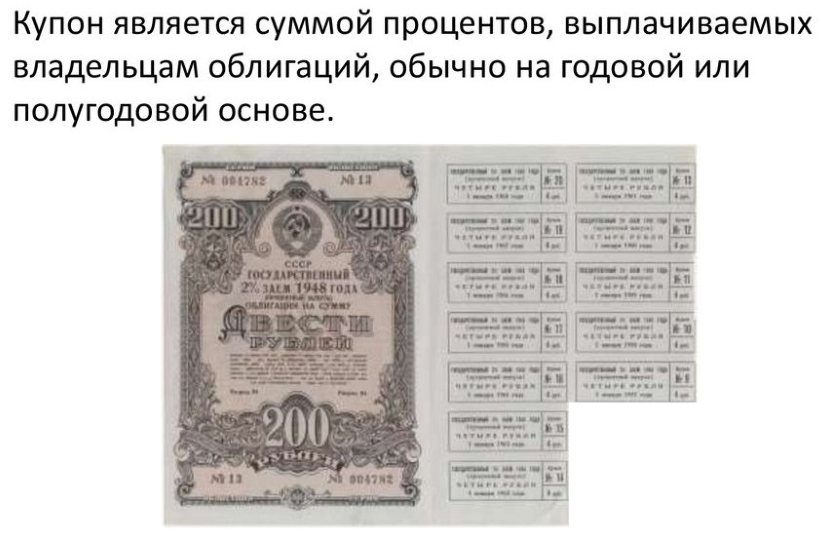

процентные (купонные) облигации — по ним вы получите проценты от номинальной стоимости. По некоторым облигациям бывает только одна выплата, по другим — несколько. Выплату процентов называют погашением купона. Такое название сохранилось со времен, когда облигации были бумажными: к ним крепились купоны на выплаты, которые отрывали в момент погашения. Чаще всего купонные облигации бывают с фиксированной процентной ставкой, то есть вы знаете заранее размеры выплат. Но бывают и c плавающей процентной ставкой — выплаты меняются, потому что привязаны к макроэкономическим показателям или ситуации на рынке ценных бумаг;

-

дисконтные облигации — при покупке стоят ниже номинальной стоимости, но погашаются по номинальной. Например, вы купили облигацию со скидкой — за 800 рублей, а когда ее срок действия закончился, получили за нее 1000 рублей — всю номинальную стоимость. Разница между ценой размещения и номинальной стоимостью и называется дисконтом.

По эмитенту:

-

государственные (Российской Федерации и ее субъектов) — их выпускают, чтобы покрыть дефицит бюджета;

-

муниципальные — их выпускают органы местного самоуправления, как правило, чтобы профинансировать различные проекты;

-

корпоративные — их выпускают юридические лица для финансирования своей деятельности.

Частные компании могут размещать также особый вид облигаций — коммерческие. Но они распространяются адресно и по закрытой подписке, так что просто прийти на биржу и купить их невозможно.

По конвертируемости:

-

конвертируемые облигации — их можно обменять на другие ценные бумаги этого же эмитента, например на акции;

-

неконвертируемые облигации — обменять их на другие ценные бумаги нельзя.

По обеспеченности:

-

обеспеченные — самые надежные. Их владелец с большой вероятностью сохранит свои деньги. Сохранность вложений может обеспечивать, например, залог — недвижимость и оборудование компании, другие ценные бумаги. То есть в случае банкротства эмитента владелец облигации сможет получить этот залог — продать его и вернуть свои деньги. Второй вариант обеспечения — поручительство другой компании. Если эмитент обанкротится, эта компания возьмет обязательства по его облигациям на себя. Третий вариант — банковская, государственная или муниципальная гарантия. Это почти то же самое, что поручительство. В этом случае долги по облигациям возьмет на себя банк, местный или федеральный бюджет;

-

необеспеченные — менее надежные. Если компания обанкротится, владельцы облигаций будут ждать, пока завершится процедура банкротства и их претензии удовлетворят в общем порядке — вместе с другими кредиторами компании. Не факт, что удастся вернуть вложенные деньги полностью;

-

субординированные необеспеченные — самые рискованные. При банкротстве компании владелец таких облигаций может рассчитывать на возврат своих денег в самую последнюю очередь, после всех остальных кредиторов. Если после раздачи других долгов что-то вообще останется. Более того, даже если эмитент дошел не до банкротства, а только до санации, его субординированные облигации сразу же списываются в ноль. Никаких денег владельцы таких облигаций не получат.

По способу обращения:

-

облигации со свободным обращением — нет никаких ограничений на покупку и продажу таких облигаций. Они могут свободно менять собственников: переходить от одних инвесторов к другим;

-

облигации с ограниченным обращением — покупка и продажа таких облигаций имеют ограничения. Например, владелец не может продавать облигации в течение какого-то времени. Или же эмитент устанавливает ограничения на цену облигаций — при продаже она не может быть больше или меньше какого-то лимита.

Выплата купона

Эмитент должен выдерживать график купонных выплат, обозначенных в проспекте эмиссии. При отклонении от этого графика объявляется так называемый технический дефолт.

Техническим дефолтом считается задержка от 1 до 10 рабочих дней по купонным выплатам. Компания, объявившая его, не отказывается от обязательств по выплатам, но обязана опубликовать информацию о наступлении технического дефолта на своем официальном сайте, а также уведомить Московскую биржу. Следствием этого будет падение стоимости облигаций компании.

Вследствие этого в интересах эмитента перечислить необходимые для выплат денежные средства заблаговременно. Деньги, полученные за купон, поступают от эмитента депозитарию, который перечисляет их брокеру. Брокер, в свою очередь, может выплачивать их на банковский счет клиента или ИИС в соответствии с договором. Даты купонных выплат можно посмотреть:

- в проспекте эмиссии;

- на сайте биржи или на специализированных сайтах

Согласно 39 ФЗ «О рынке ценных бумаг» депозитарий должен произвести выплаты в течение 15 рабочих дней «с момента наступления раскрытия информации о передаче своим депонентам причитающихся им выплат по облигациям». Брокеры (в тексте закона «депоненты») производят выплаты накануне дня, указанного в проспекте эмиссии, то есть в тот день, когда купонный период заканчивается.

Купон по дисконтным облигациям не выплачивается, поэтому весь доход инвестор получает при погашении бумаги. В российской практике на это может уйти до 25 дней.

Купон по ипотечным облигациям, обращающимся в РФ, выплачивается обычно раз в квартал. Заемщики по ипотечному кредиту могут досрочно погасить его, что приведет к досрочному полному или частичному погашению ипотечной облигации.

Способы расчета доходности облигаций (примеры)

Доход инвестора от владения облигациями складывается из нескольких составляющих:

- купонные выплаты

- рост стоимости бумаг

- дополнительный доход (налоговые вычеты и т.п.)

Помните, что купон по облигации не равен ее конечной доходности.

Доходность облигаций можно рассчитать несколькими способами:

Простая доходность (номинальная, купонная)

Доход, который будет получать владелец облигации, купив ее по номинальной цене. То есть это тот процент, который должен платить эмитент. Здесь полученный процент не учитывает реинвестирование.

Рассчитывается как отношение всех выплаченных купонов за год к номиналу, выражается в процентах.

Например, эмитент выпускает облигации с купоном 35 рублей каждые полгода, тогда купонная доходность = ((35+35)/1000)*100% = 7% годовая купонная доходность.

Текущая доходность

Это доходность за текущий купонный период (обычно считают годовую), исходя из цены покупки облигации на рынке.

Рассчитывается по формуле = (годовой купон/цену покупки облигации)*100%.

Например, если сумма годовых выплат купонов по облигации составляет 75 рублей, рыночная цена бумаги соответствует номинальной, то текущая доходность = (75/1000)*100 % = 7,5%

Если же рыночная цена бумаги была ниже номинала, например 980 руб., то текущая доходность составит =(75/980)*100 % = 7,65%

«Модифицированная» текущая доходность

Это доходность с учетом НКД.

Рассчитывается как отношение годового купона к цене покупки облигации с учетом НКД.

Например:

Цена покупки облигации 980 рублей, НКД 30 рублей, годовой купон 80 рублей

Модифицированная текущая доходность составит (80/(980+30))*100 = 7,92%

Цена покупки с учетом НКД еще называется «грязная» цена. Соответственно, без НКД – «чистая».

Доходность к погашению

Данный показатель позволяет рассчитать доходность за конкретный период владения при условии, что вы являлись владельцем бумаг до момента погашения. Это означает, что вместе с последним купоном вы получаете номинал облигации.

Чаще всего по каждой бумаге известна доходность за период владения. В этом случае, чтобы сравнивать различные облигации все приводят к единой годовой доходности.

Например:

Первая облигация дает прибыль 5%, а вторая 15%. Но срок до погашения первой 182 дня, а второй 547.

Давайте рассчитаем, по каким бумагам больше доход?

Для этого доходность необходимо перевести в годовую:

0,05 * 365/182 = 10%

0,15 * 365/547 = 10%

То есть, годовая доходность этих бумаг одинаковая.

Эффективная доходность к погашению

Сколько процентов вы заработаете, если полученные купоны будете реинвестировать в такие же облигации (с той же доходностью) на протяжении всего срока. Если купоны не постоянные, то на сервисах данное значение может рассчитываться некорректно, т.к. они ориентируются на размер последнего купона без учета того, что он изменится. На сайте Мосбиржи и многих торговых терминалах именно этот вид доходности указывается по умолчанию. Считать ее самостоятельно под силу только опытным инвесторам, гораздо проще воспользоваться готовыми данными. Да и реинвестируют купоны далеко не всегда.

На некоторых сайтах есть специальные калькуляторы, позволяющие сделать расчет доходности облигаций, например на сайте Rusbonds.

Факторы, определяющие доходность облигаций

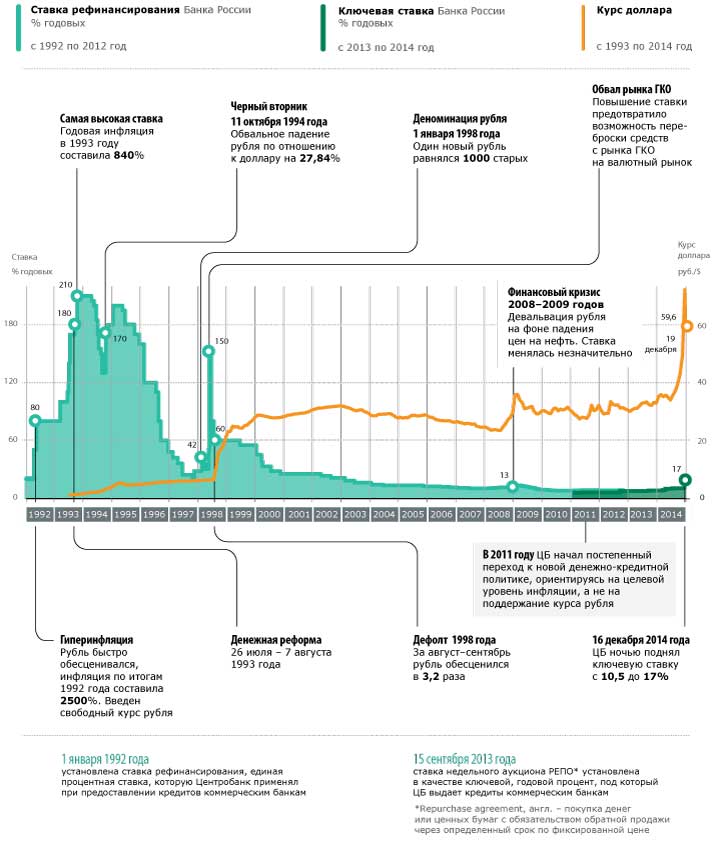

Размер ключевой ставки ЦБ. При снижении размера ключевой ставки, облигации, которые давно обращаются на рынке, растут в цене, а их доходность снижается.

Рыночная цена облигации. При снижении цены выпусков, находящихся в обращении, их доходность растет для новых владельцев.

Уровень инфляции. Высокая инфляция снижает доходность любых финансовых инструментов.

Дата погашения. Для каждой облигации она известна при ее выпуске (за исключением «вечных» облигаций). Как правило, долгосрочные облигации имеют бОльшую доходность по сравнению с краткосрочными. При приближении даты погашения стоимость облигации всегда стремится к номиналу. Цены на короткие облигации более стабильны и на них не влияют колебания на рынке. Чем дальше дата погашения, тем больше возможные колебания цены бумаги. Поэтому, при высоком уровне неопределенности на рынке следует покупать короткие облигации.

Надежность эмитента

Надежные эмитенты имеют более низкие ставки по купонам, нежели эмитенты с низким кредитным рейтингом, которые должны привлечь внимание инвесторов к себе высокими ставками. Для покупателей облигаций высокие ставки – это плата за риск

Чаще всего надежность определяется уровнем кредитного рейтинга, который присваивается рейтинговыми агентствами (Fitch, Moody’s, АКРА и др.).

Общая ситуация на рынке. К примеру, введение ограничений против российского госдолга вызовет отток иностранного капитала из РФ, и соответственно, снижение стоимости ОФЗ. Наиболее резкие падения на рынке облигаций были в 2015 (санкции из-за Крыма) и в 2018 (ожидание введений новых санкций) годах.

Комиссии брокера. Тщательный выбор брокера для инвестирования с минимальными комиссиями позволит не терять полученную доходность. Для работы с облигациями, когда вы просто покупаете инструмент и держите его в портфеле (при этом количество сделок в месяц у вас минимально), присматривайтесь к брокерам без обязательной ежемесячной комиссии и минимальными тарифами на покупки, например, Сбербанк.

Уплачиваемые налоги. С полученных доходов мы с вами платим налог НДФЛ по ставке 13%. Действие налогового кодекса распространяется и на операции с облигациями, снижая таким образом доходность. Зная тонкости налогообложения данного инструмента фондового рынка, можно оптимизировать расходы на налоги.

Тонкости налогообложения облигаций

Прибыль, полученная как разница между ценой покупки и продажи бумаг, облагается по ставке 13% (нерезиденты платят 30%).

При чем, налог берется именно в случае продажи бумаги. Если же вы держите облигацию до погашения, то налога не будет.

Например:

Вы купили облигацию за 980 рублей, а затем ее продали за 1000. В этом случае, будет удержан налог в размере (1000-980)*13% = 2,6 руб.

Если же вы эту облигацию подержали до погашения, то получив ту же прибыль в 20 рублей, налог уже не заплатите.

Доход от разницы между ценой продажи и покупки бумаг не будет облагаться налогом, если облигации куплены после 01.01.2014 года и находятся у вас более 3 лет. К ним применяется инвестиционный налоговый вычет (кроме бумаг на ИИС). Для получения данного вычета необходимо написать соответствующее заявление.

Доход от реализации еврооблигаций рассчитывается как разница между ценой покупки и ценой продажи (или гашения), пересчитанной по курсу ЦБ на соответствующие даты.

В случае роста курса доллара вам придется заплатить налог с курсовой разницы стоимости.

Для еврооблигаций Минфина используется а расчетах один курс – на дату продажи (погашения), таким образом инвестор освобождается от налога на курсовую разницу. Купонный налог по еврооблигациям Минфина так же освобожден от НДФЛ.

Налог на купон составляет 13%, кроме случаев:

- государственные, муниципальные бумаги освобождены от уплаты налога на купон,

- корпоративные бумаги, выпущенные после 01.01.2017 года освобождены от налога, если ставка купона не больше, чем на 5% превышает ключевую. Все, что свыше облагается по ставке 35%.

Ключевая ставка ЦБ РФ на сегодняшний день составляет 6%.

Рассмотрим на примере:

Облигация куплена по номиналу и имеет купон в размере 15%.

Расчет налогооблагаемой базы будет выглядеть так:

1 000 *15% – 1 000 * (6%+5%) = 150-110 = 40 рублей.

НДФЛ = 40*35% = 14 рублей.

Как правило, купонный доход поступает на брокерский счет уже очищенным от налога

Купить ПИФы

Если вам не хочется разбираться в торговых программах или искать нужную бумагу, можно инвестировать средства в облигации через управляющую компанию (УК). Для этого достаточно купить пай в ПИФе (паевой инвестиционный фонд). ПИФ представляет из себя большой портфель с облигациями компаний из разных отраслей. Всю головную боль возьмёт на себя управляющий.

Сами управляющие утверждают, что вкладывать средства в облигации через них не только удобнее, но и выгоднее, чем самостоятельно, ведь за средствами присматривает профессионал.

«Прошлый год был очень успешным для рынка облигаций, и доходность облигационных ПИФов составила 13-14%», – рассказывает аналитик УК «Альфа-Капитал» Андрей Шенк.

Впрочем, ни один управляющий не может обещать гарантированную доходность, поэтому заработать на ПИФе можно как больше, так и меньше, чем на самостоятельно купленных облигациях.

Из суммы дохода нужно вычесть комиссии, которых в случае с управляющими компаниями гораздо больше, чем в случае с брокерами. Добавляется комиссия на управление (1-2% от активов фонда), скидки/надбавки, которые уплачиваются инвестором в момент покупки/погашении паев фонда. Всего от полученной прибыли придётся отнять ещё около 1,5-2% за управление и погашение пая. Впрочем, пай так же можно положить на ИИС и получить налоговый вычет в размере тех же 13% годовых.

Что такое облигации?

Многие эксперты считают этот вид ценных бумаг оптимальной альтернативой банковским депозитам. В долговых обязательствах государства или компаний работает принцип, подобный вкладам в банке.

Покупается определенное количество облигаций, на тысячу, по номиналу, к примеру. В строго определенный срок эмитент обязуется вернуть эту «тысячу», а также регулярно предоставлять денежное вознаграждение текущему держателю долгового обязательства (купон, накопленные проценты).

Это своеобразный договор займа, по условиям которого:

- Заемщик, а фактически эмитент, берет деньги «в долг» у разных организаций (физических лиц), гарантируя их возврат в определенный срок и с процентами.

- Кредитор инвестирует средства в привлекательные активы, рассчитывая получить доход и от роста котировок, и от обещанного эмитентом процента по облигациям.

- Эмитентом может выступать далеко не каждая организация.

Облигации обращаются на бирже. Они продаются и покупаются. Инвестиции в бонды предоставляют их владельцу гораздо большую свободу для маневра, чем банковский вклад. Ведь, при его досрочном закрытии, финансовая организация не выплачивает вкладчику накопленных процентов.

Бонды можно продать в любой момент. К примеру, появилась перспектива заработать на акциях или на Forex-рынке. Для этого срочно нужны деньги. Можно быстро продать акции, не потеряв проценты. К тому же, все сделки можно провести, используя один брокерский счет.

Более того, облигации могут использоваться в качестве залога при маржинальной торговле. Благодаря этому брокер предоставляет кредитное плечо для краткосрочных сделок по акциям.

Выпускаемые эмитентом бонды не имеют физической формы, они «существуют» только в электронном виде. После их покупки, инвестор вносится в депозитарий (реестр держателей ценных бумаг).

Обращение облигаций на рынке сопровождается использованием ряда терминов, которые необходимо знать:

- Номинал (номинальная стоимость облигаций) — первоначальная цена бонда при выводе его на биржу. Указана на ценной бумаге. Эмитентом гарантируется выкуп всех облигаций по номиналу в определенный срок (дата погашения).

- Рыночная стоимость — это чистая цена облигации на бирже, отражаемая в процентах к номинальной. К примеру, 105 % означает превышение на 5 %. А 95 % — свидетельствует о наличии дисконта в 5 %.

- НКД — накопленный купонный доход облигации (купон) по процентам с даты выплаты последнего вознаграждения. В тот момент, когда производится выплата, этот показатель обнуляется.

Облигации постоянно находятся в обращении на фондовом рынке. Как и у любой ценной бумаги, их котировка меняется. Это зависит от геополитических и экономических факторов, политики Центробанка.

Даже на фоне доминирующего на рынке негатива, государственные бонды остаются вполне ликвидными. Их можно продать по рыночной стоимости, получив купон за срок, который прошел с выплаты последнего вознаграждения.

К сожалению, если облигации продаются с дисконтом, превышающим процентную доходность, можно потерять часть денег. Это бывает, но редко.

На какие облигации обратить внимание сегодня

Башнефть 001P-02R-боб – постоянный купон 9,5%, погашение в декабре 2023 года, доходность к погашению 9,05%

Башнефть-3-боб – переменный купон, погашение в мае 2025 года, доходность к погашению 11,9%

ПИК БО-П03 – постоянный купон 10,75%, погашение в июле 2022 года, доходность 7,9%

ЛСР БО 1Р-03 – постоянный купон 9%,амортизация с сентября 2021 года, доходность к погашению 8,2%

ОКЕЙ 001Р-01 – постоянный купон 9,55%, погашение в апреле 2021 года, доходность 7,9%,

Камаз БО-П01 – постоянный купон 9%, амортизация с февраля 2020 года, доходность 7,4

Это довольно крупные эмитенты, так что риск банкротства минимален.

Процентная ставка

Купонная (процентная) ставка представляет собой установленный компанией-эмитентом уровень дохода, выплачиваемый владельцу облигации в виде купонных платежей. Это процентная ставка по купону. Величина ставки всегда обязательно указывается в годовых процентах, взятых от номинальной цены ценной бумаги.

Все выплаты считают в денежных единицах, перечисляться инвестору они могут с различной (указанной изначально) периодичностью – раз в квартал/полгода/год и т.д. Наиболее ценными считаются облигации, по которым ставка выплачивается чаще. Так, государственные ОФЗ предполагают осуществление выплат дважды в год.

Все выплаты считают в денежных единицах, перечисляться инвестору они могут с различной (указанной изначально) периодичностью – раз в квартал/полгода/год и т.д. Наиболее ценными считаются облигации, по которым ставка выплачивается чаще. Так, государственные ОФЗ предполагают осуществление выплат дважды в год.

Если речь идет о государственных облигациях и рассматривается, что такое НКД, то нужно помнить: тут размер купона напрямую зависит от ключевой ставки Центрального Банка, а она определяется, в свою очередь, исходя из расчета состояния экономики страны. Во многом влияние на ставку оказывают цены на нефть, внутреннюю валюту, золото и другие факторы.

Чем лучше развивается экономика государства, тем ниже ставка и тем меньше прибыль инвестора от ОФЗ. Именно поэтому российские облигации дают высокий доход и очень привлекательны для инвесторов из-за рубежа.

Корпоративные облигации считаются по-другому, так как тут в качестве эмитента выступает частная компания, которая хочет получить прибыль для выплаты всех долгов и улучшения своего состояния. Тут величина ставки может быть разной и определяется только уровнем риска, доверия рынка к конкретной компании-эмитенту, выпускающей ценные бумаги.

При покупке корпоративных долговых бумаг важно проявлять осторожность и серьезно подходить к выбору эмитента. Правда, от полной потери средств инвестора спасают кое-какие рычаги: так, по закону, в случае банкротства компании она сначала полностью рассчитывается со всеми кредиторами и только после этого свое получают акционеры

Таким образом, можно сделать вывод, что государственные облигации самые надежные и низкодоходные, ценные бумаги частных компаний могут дать высокий доход, но и риски тут соизмеримо выше.

Виды доходности облигаций

Существуют следующие виды получения дохода по облигациям:

- купонная;

- текущая;

- номинальная;

- простая к погашению;

- эффективная к погашению.

Купонная доходность

Эмитент выпускает облигации с купонным доходом. Выплаты по ним планируется производить один или несколько раз в течение года. Инвестор может получать доход с периодичностью, равной периодам выплаты процентов по бумагам.

В течение периода накопления купонного дохода увеличивается процент. Приобрести долг эмитента можно в любой день, точно также и вернуть, получая прибыль.

Но наибольшая эффективность будет только в том случае, если приобретения совпадут с датой, когда цена минимальная, а продажа совпадёт или будет на день позже погашения долгов по купонам.

В зависимости от вида долговых обязательств такие выплаты осуществляются один или дважды в год. При продаже активов в иные даты, можно посчитать доходность по формуле:

где:

Dк – доход по купонам, накопленный в купонный период, руб.;

Рк – размер купона, %;

365 – продолжительность календарного года (в високосный год используют 366), дней;

Nд – количество полных дней нахождения облигации во владении инвестором, дней;

Кном – номинал стоимости облигации, руб.

Пример расчёта дохода:

- Инвестор покупает облигацию номиналом 1000 руб.;

- Ставка купона за год составляет 8 %, следовательно, за год полная купонная доходность составит 80 руб.;

- При покупке за 90 дней до окончания межкупонного периода, купонный доход составит: 80 * 90 / 365 = 19,7 руб.;

- Если покупка состоится в первый день, а облигация будет принадлежать инвестору 365 дней, то он получит 80 руб.

Текущая доходность

На рынке ценных бумаг реализуются облигации, у которых цена изменяется в течение всего срока существования. Такие долговые обязательства выпускает эмитент, рассчитывая реализовать дорогостоящий проект. Например, компания добывает газ, а потом прокладывает трубопроводы в разные регионы для его реализации пользователям.

- В начальный период может быть ажиотаж среди инвесторов. Облигации покупаются по номиналу.

- Постепенно интерес к проекту снижается, может показаться, что его реализация может затянуться дольше расчётных значений. Цена долговых обязательств снижается. Некоторые инвесторы избавляются от таких бумаг.

- При правильной рекламе и освещении этапов реализации проекта цена восстанавливается, может подняться и выше номинала. Наблюдается рост стоимости.

- При завершении проекта все капиталовложения оказываются освоенными, эмитент получает прибыль со всех своих клиентов. Цена облигаций резко возрастает. К моменту погашения облигаций она может многократно возрасти. Тогда инвестор получит максимум дохода за период владения ценной бумагой.

Номинальная доходность

Под номинальной доходностью понимают прибыль по купонам, когда выплаты по ним не производились. Есть номинальная цена, она остаётся постоянной в течение всего срока существования обязательств. Существует доход по купонам.

Если не происходило снятие купонов, то считается суммарный доход по всем невыплаченным ранее доходам.

Подобные ситуации встречаются редко, но исключать их не следует.

Простая доходность к погашению

Опытные инвесторы стараются приобретать облигации в первые дни после их выпуска, а затем держать их до полного погашения. В этом случае они рассчитывают получить максимум от подобного приобретения долговых обязательств.

Выгода заключается не только в наличии доходов по купонам.

Цена продаж облигаций в первый период идёт ниже их номинальной стоимости. Поэтому кроме гарантированного дохода их ожидает дополнительный доход от повышения стоимости в течение периода жизни ценных бумаг.

Эффективная доходность к погашению

Отличительной особенностью этой стратегии является следующее:

- Облигации приносят доход в виде купонов.

- Получаемый доход расходуется для приобретения новых облигаций.

- В конце периода инвестор наращивает количество ценных бумаг.

- По ним он продаёт имеющиеся бумаги эмитенту, получая максимум по своим вложениям.

В качестве примера подобной ситуации Альфа-Банк выпускал облигации «Альфа-Банк-14-боб». Доходность по ним составила:

Когда появились купонные облигации?

Прообраз облигаций в виде долговых обязательств возник еще в XVI в., когда итальянские банкиры изобрели способ учета задолженностей в виде письменных обязательств. Интересно, что наибольшее распространение облигации вначале получили во Франции, поэтому традиционно все надписи на облигациях выполнялись по-французски. После этого облигации очень быстро распространились по всей Европе и заняли важную роль в системе расчетов.

Термин «купон» — также французского происхождения, берет начало от французского глагола «couper», что означает — отрезать. Это связано с внешним видом облигации: обязательство оформлялось в виде бумажного свидетельства с несколькими отрезными частями. Какие права купонная облигация дает ее владельцу?

Когда наступал день выплаты, заимодавец приходил к лицу, выдавшему облигацию, и получал установленную выплату, предъявив свою ценную бумагу. Эмитент получал отрезную часть, то есть купон, в качестве доказательства, что выплата произведена. Когда все купоны были отрезаны, облигация предъявлялась к погашению, а после выплаты номинала считалась погашенной.

В России аналоги облигаций появились чуть позже, чем в Европе, и в основном применялись при расчетах с иностранными купцами. На государственном уровне они стали использоваться при правлении Екатерины II, которая заимствовала денежные средства в Европе.

Официально первая эмиссия облигаций в России состоялась в начале XIX в., но была неудачной. Причиной послужило отсутствие инвесторов и рекламы. По-настоящему эффективными оказались лишь эмиссии последней трети XIX в., когда общий объем выпуска достиг почти четверти миллиарда рублей.

Большой популярностью у населения царской России пользовались выигрышные займы, доход по которым выплачивался в виде выигрыша. Фактически это был некий гибрид займа с азартными играми. Первый займ объемом 100 млн руб. был размещен в 1864 г., а следующий был размещен уже в 1866 г.

После революции 1917 г. облигации царской России были аннулированы, но молодой СССР очень быстро понял выгоды заимствования у населения. Практика эмиссии государственных купонных облигаций добровольно-принудительного характера сохранялась во все время существования Советского Союза – при отсутствии в СССР фондового рынка эти бумаги были чуть ли не единственным его отголоском.

В среднем советскому государству до 2-3 зарплат. Активно продвигались те же выигрышные займы, которые давали возможность населению разжиться ценными предметами, вплоть до автомобиля. Но в реальности их получали единицы.

Что это такое

Купонный доход по облигациям представляет собой установленный размер выплаты купона, получает которую владелец бумаги в соответствии со сроком держания облигации. Другими словами этот вид прибыли можно назвать процентной ставкой по купону.

Так, если по облигации купон равен 8%, за 1 год владелец бумаги получит 8% годовых. Стоимость самой облигации может упасть/вырасти, но зафиксированные 8% инвестор получит в любом случае.

Накопленный купонный доход по облигациям – так называется прибыль по ценной бумаге, которая была накоплена с момента совершения прошлой выплаты по данному купону. В качестве примера можно взять ОФЗ. Выплаты по государственным облигациям осуществляют дважды в год (раз в 6 месяцев). Так, на момент, к примеру, 10 июня 2019 года последняя выплата по купону зафиксирована 31 января 2018 года.

Накопленный купонный доход по облигациям – так называется прибыль по ценной бумаге, которая была накоплена с момента совершения прошлой выплаты по данному купону. В качестве примера можно взять ОФЗ. Выплаты по государственным облигациям осуществляют дважды в год (раз в 6 месяцев). Так, на момент, к примеру, 10 июня 2019 года последняя выплата по купону зафиксирована 31 января 2018 года.

Купонная равна 8.24%, поэтому НКД считается так:

(8.24% х 130)/365 = 0.02934% (это 29.34 рубля).

130 – число дней, которые минули с момента совершения последней выплаты, которая была зафиксирована 31 января. Накопленный доход обязательно учитывают при совершении покупки/продажи облигации. Если инвестор хочет купить ценную бумагу, цена для него составляется из двух значений: текущая стоимость облигации и накопленный купонный доход по облигации. Когда совершается выплата, НКД снова обнуляется и считается с этого дня.

130 – число дней, которые минули с момента совершения последней выплаты, которая была зафиксирована 31 января. Накопленный доход обязательно учитывают при совершении покупки/продажи облигации. Если инвестор хочет купить ценную бумагу, цена для него составляется из двух значений: текущая стоимость облигации и накопленный купонный доход по облигации. Когда совершается выплата, НКД снова обнуляется и считается с этого дня.

Так, если до новой выплаты по купону еще есть 4 месяца, то прошлому владельцу облигации новый платит накопленный купон облигации за прошедших 2 месяца (так как по ОФЗ купонный доход выплачивается каждые 6 месяцев, но у разных ценных бумаг периодичность выплаты может быть разная).

При условии, что НКД равен 8%, инвестору придется заплатить:

НКД = 8% х 2/12 = 1.333% (либо 13.33 рубля за штуку).

При желании продать ценную бумагу до того, как будут совершены выплаты, обозначенные купоном (в примере этот срок настанет через 4 месяца), покупатель выплатит продавцу НКД. Если же не продавать, то через 4 месяца эмитент заплатит держателю ценной бумаги 4% (за полгода).

При желании продать ценную бумагу до того, как будут совершены выплаты, обозначенные купоном (в примере этот срок настанет через 4 месяца), покупатель выплатит продавцу НКД. Если же не продавать, то через 4 месяца эмитент заплатит держателю ценной бумаги 4% (за полгода).

Каждый день стоимость облигации повышается на значение купонного дохода за 1 день – расчет выполняется просто: величина купонного дохода умножается на 1/365. Данная схема достаточно справедлива, так как дает возможность получать свой процент владельцу облигаций, независимо от того, как долго он владел ценной бумагой и без потерь в случае изменения планов (продажи облигации раньше срока, к примеру).

Выплата по купону осуществляется автоматически, за это отвечает брокер, через которого были приобретены ценные бумаги. Таким же образом осуществляется и пересчет при продаже облигации. Владелец при совершении каких-то сделок может ничего не делать самостоятельно, но желательно помнить об этом моменте и знать, как рассчитать НКД, чтобы иметь возможность самостоятельно выполнять адекватные подсчеты прибыли. Накопленный доход по купону закладывается в стоимость облигации автоматически.

Формула расчета НКД:

НКД = Номинал х (С/100) х День/365.

Тут:

- С – это ставка, по которой считается купон (облигация предполагает доход в процентах годовых).

- День – количество дней с момента фиксации начала купонного периода до текущей даты.

- 365 – используется для обычного года (для високосного 366).

Пытаясь разобраться, что такое купонный доход по облигациям, главное, что нужно помнить – это та сумма, которая была накоплена в соответствии с годовыми процентами, до момента покупки/продажи облигации. То есть, доход от владения облигацией в течение всего периода выплачивается в конце периода или с указанной эмитентом периодичностью (обычно платежи полугодовые, годовые, ежемесячный и понедельный встречаются редко), но в случае нарушения планов владелец в любой из дней при продаже облигации может получить свой доход в пересчете на текущую дату (даже если это один день).

Пытаясь разобраться, что такое купонный доход по облигациям, главное, что нужно помнить – это та сумма, которая была накоплена в соответствии с годовыми процентами, до момента покупки/продажи облигации. То есть, доход от владения облигацией в течение всего периода выплачивается в конце периода или с указанной эмитентом периодичностью (обычно платежи полугодовые, годовые, ежемесячный и понедельный встречаются редко), но в случае нарушения планов владелец в любой из дней при продаже облигации может получить свой доход в пересчете на текущую дату (даже если это один день).

Если сравнивать облигации с банковским депозитом, то благодаря НКД инвестор может эффективно и быстро перекладывать средства из одного актива в иной. Депозит такой возможности часто не дает – редко где позволяют досрочно закрывать вклад, не потеряв накопленные проценты.

С облигациями плюс еще и в том, что инвестор в любой момент может приобрести/продать лишь часть ценных бумаг, ведь НКД считают для каждой отдельной облигации.