Страховка при ипотечном кредитовании: стоимость, нюансы, расчет

Содержание:

- Росгосстрах

- Возврат

- Где лучше оформить?

- Советы – Как сэкономить и дешевле застраховать ипотеку

- Сбербанк, как лучший выбор для ипотеки

- На что обращать внимание при оформлении договора

- «Сбербанк» — Обязательно ли страховать жизнь при ипотеке?

- Zetta Страхование

- Добровольное страхование

- Когда требуется титульное страхование при ипотеке?

- Выплаты: к чему нужно быть готовым

- Пошаговая инструкция по страхованию жизни для ипотеки

- Кто является выгодоприобретателем

Росгосстрах

Компания Росгосстрах входит в десятку лучших для оформления страховки ипотеки за высокое качество обслуживания, индивидуальный расчет стоимости полиса и возможность оплаты в рассрочку. При досрочном погашении кредита страховая возвращает неиспользованную часть премии за не истекший срок действия договора.

Оформите ипотечное страхование в Росгосстрах и гарантируйте финансовую устойчивость в случае непредвиденных обстоятельств: потери трудоспособности, ущерб имуществу или утраты права собственности на недвижимость. В тарифной сетке можно подобрать индивидуальную комбинацию страхования или купить комплексную программу с максимальным покрытием рисков.

Подберите удобный офис на сайте компании и обратитесь за получением пакета документов. Агенты страховой быстро подбирают тариф и оформляют пакет документов в соответствии с требованиями банков. Многие клиенты отмечают, что Росгосстрах не затягивают с рассмотрением заявок и урегулируют убытки. Копания входит в рейтинг лучших и считается одной из самых надежных.

Возврат

При желании клиент может оформить возврат страховки, но только в том случае, если страховой случае не наступил, то есть, если клиент не получал никаких выплат от компании.

Для оформления возврата требуется только написать заявление об отказе от страхования и предоставить его в организацию. Денежные средства должны поступить на расчетный счет в течение 5-10 рабочих дней.

Стоит заметить, что получить полную стоимость, потраченную на эту услугу можно лишь в том случае, если клиент потребовал выполнить возврат в тот же день, когда был заключен договор. В остальных случаях он может лишь рассчитывать на компенсацию от этой стоимости.

Важно. По закону, страховая компания имеет право не возвращать деньги клиенту в том случае, если прошло более 5 календарных дней с момента заключения договора

Страхование жизни, здоровья, объекта или титула при оформлении ипотеки – это очень важный момент, имеющий множество нюансов. Поэтому потребителю рекомендуется воспользоваться юридической помощью для составления договора.

Где лучше оформить?

На этой стадии рекомендуется отдавать предпочтение крупным страховым компаниям, напрямую сотрудничающим с финансовыми учреждениями.

Узнай, где дешевле ►►

Далее в таблице приведены основные аккредитованные страховые партнеры по страхованию ипотечных рисков для трех банковских организаций:

| Банк Москвы | Дельта Кредит | Райффайзенбанк |

| «ВСК» | «БИН страхование» | «Росгосстрах» |

| «АльфаСтрахование» | «ВСК» | «Цюрих» |

| «Альянс» | «Ингосстрах» | «Ренессанс Страхование» |

| «РЕСО-Гарантия» | «Талисман» | «Транснефть» |

| «Сургутнефтегаз» | «Страховое общество «Помощь» | «Сургутнефтегаз» |

| «ЭРГО Русь» | «СОГАЗ» | «Либерти Страхование» |

| «ПАРИ» | «Инвест-Альянс» | «Уралсиб» |

Советы – Как сэкономить и дешевле застраховать ипотеку

Нет какой-то одной страховой фирмы, в которой бы было выгоднее застраховаться каждому. У различных компаний действуют разные подходы к вычислению рисков. Поэтому политики тарифов у них тоже отличаются. И если, по словам вашего соседа или советчика на форуме в сети, в определенной фирме ему удалось застраховаться дешево, это не значит, что вам тоже будет выгодно получать страховку там же.

Сэкономить на защите имущественных интересов при оформлении ипотеки вам помогут следующие советы:

- Не подписывайте страховку в банке. Обычно банковская организация при выдаче ипотеки предлагает застраховаться в определенной компании, которой она доверяет. Но согласно законодательству РФ банк обязан принять страховку от любой страховой фирмы, прошедшей аккредитацию. Но заемщик плохо знает свои права, поэтому он чаще соглашается на заключении коллективной сделки прямо в офисе. Однако страховой взнос в этом случае может быть в 2-3 раза больше, чем, если бы страховка оформлялась в другой компании. Наценка формируется в связи с комиссией, которую запрашивает банк у страховщика за привлечение нового клиента.

- Пусть главным заемщиком будет лицо женского пола. Стоимость страховки для женщин ниже, чем для мужчин. Если вы уже оформили в качестве основного ипотечника лицо мужского пола, можно попробовать переиграть ситуацию. Однако будьте готовы к тому, что банк не пойдет навстречу.

- Воспользуйтесь возможностями программы «Переход». Страховки оформляются на ограниченный период. Если за это время ипотека не была выплачена, то договор продлевают. Но для продления можно выбрать другую страховую компанию. При переходе многие фирмы делают скидки в размере 10-15%. Если вы изъявите желание воспользоваться услугами конкурента, прежняя компания также может предложить вас снижение стоимости страховки. Но в случае со Сбербанком это невозможно.

- Получите скидку, если вы уже являетесь клиентом страховой компании. Страховщики делают постоянным клиентам скидки. Если у вас уже где-то застрахован дом или автомобиль, попробуйте застраховать ипотеку там же. Сообщите, что у вас уже есть полис этой компании. При оформлении ипотеки в Сбербанке этот совет неприменим.

- Получите скидку, если вы работник корпорации, являющейся клиентом страховой компании. Крупные фирмы оформляют своим работникам ДМС. Если вы – один из таких работников, то можете претендовать на получение скидки при страховании жизни для оформления ипотеки.

Выбрав наиболее подходящего страховщика, вы можете сэкономить значительный объем финансов. Но следите за тем, чтобы снижение стоимости страхования происходило не за счет исключения из договора страховых случаев.

Если застраховать себя только от несчастных случаев, то при смерти или наступлении инвалидности по причине болезни, выплачивать страховку никто не будет. Несмотря на низкую стоимость, таких сделок следует избегать, чтобы обезопасить себя от всех возможных рисков.

Сбербанк, как лучший выбор для ипотеки

Не секрет, что именно Сбербанк является в России крупнейшим кредитором, если речь заходит об ипотеке. У банка есть своя собственная компания, обеспечивающая страховки. Обязательным этот банк считает лишь страхование недвижимости. Отсутствие других вариантов, как правило, не служит основанием для отказа в предоставлении кредита. Однако, в таком случае, ставка по кредитованию увеличивается на один процент.

На сайте банка представлен удобный калькулятор, позволяющий досконально рассчитать затраты, обусловленные применением страхования недвижимости. Ежемесячный платеж будет рассчитываться исходя из первоначальных условий предоставления кредита, а также выбранной программы кредитования.

На что обращать внимание при оформлении договора

При оформлении бумаг относительно страхования ипотечной квартиры рекомендуется обратить внимание на некоторые особенности таких договоренностей. Стандартный страховой пакет зачастую включает следующий перечень рисков:

- взрыв баллона с газом;

- пожар (при неумышленном подпале);

- нарушение работы канализации, следствием которого является затопление помещения;

- кража ценного имущества, грабеж или разбой;

- падение на застрахованную жилплощадь летающих объектов или неподвижных предметов, которые находятся вблизи квартиры;

- повреждения, спровоцированные наездом транспорта.

Указанный перечень предоставляется большинством страховых компаний по умолчанию. Если вы хотите приобрести полюс, включающий защиту от дополнительных рисков, необходимо сообщить об этом страховому агенту. В такой ситуации вы подберете оптимальный пакет для своих целей или купите дополнительный перечень интересующих вас услуг за отдельную плату.

Еще один важный аспект, на который рекомендуется обращать внимание при подписании документов, – это стоимость страховки. Цена договоренности может быть абсолютно разной, при этом зависит от нескольких факторов

В первую очередь, стоимость зависит от банка, куда вы обращаетесь.

Разные фирмы указывают разные страховые суммы. За основу стоимости страховки берется рыночная цена жилплощади. Ипотечное страхование составляет от 0,5% до 1% оценочной стоимости квартиры. К указанным процентам добавляются разного рода дополнения (нахождение жилья в относительно опасном регионе, его текущее состояние, год сооружения дома и т. п.). После сопоставления всех аспектов конкретной жилплощади получаем стоимость страхового полюса.

Необходимо помнить, что страховка квартиры при ипотеке имеет два типа оплаты: одномоментный и ежегодный. Каждый из них имеет свои особенности, плюсы и минусы. Выбрать подходящий вам тип оформления документов рекомендуется заранее, еще до обращения в страховую компанию.

Большинство договоров необходимо подписывать ежегодно. Услуга автоматического продления в них отсутствует. Малая часть договоренностей заключается не на год, а на весь период выплаты ипотечного кредита. Наличие дополнительной услуги (ежегодное подписание бумаг) отобразится на цене договора, поскольку в таком случае она будет относительно выше.

При одномоментной оплате за один раз вносится вся страховая сума. Преимуществом такого полюса является отсутствие переплаты. Внося всю суму за один раз, вы не платите проценты, которые накапливаются при ежегодном погашении. Одномоментное погашение страховки подходит не всем, поскольку нужно заплатить довольно крупную суму за один раз.

Ежегодная страховка подходит тем, кому удобнее платить страховку небольшими сумами. Этот тип договоренности является своеобразной страховкой от банкротства банка. В таком случае страхователь теряет не всю сумму страхового вклада, а лишь взнос за текущий год.

«Сбербанк» — Обязательно ли страховать жизнь при ипотеке?

Нет, застраховать ипотеку можно и в другой страховой компании аккредитованной Сбербанком. По закону банк не может продавать дополнительные услуги при оформление кредитного договора и соответственно обязывать страховаться именно в СК «Сбербанк Страхование».

Страхование ипотеки в «Сбербанке»: где дешевле и выгоднее оформить?

Однозначно ответить на этот вопрос не получится. Дело в том, что в каждой страховой компании применяются свои тарифы, которые нередко корректируются. Об актуальных предложениях нужно узнавать непосредственно перед оформлением жилищного кредита. Сделать это можно в офисе Сбербанка у кредитного менеджера, который сможет сразу же оформить полис.

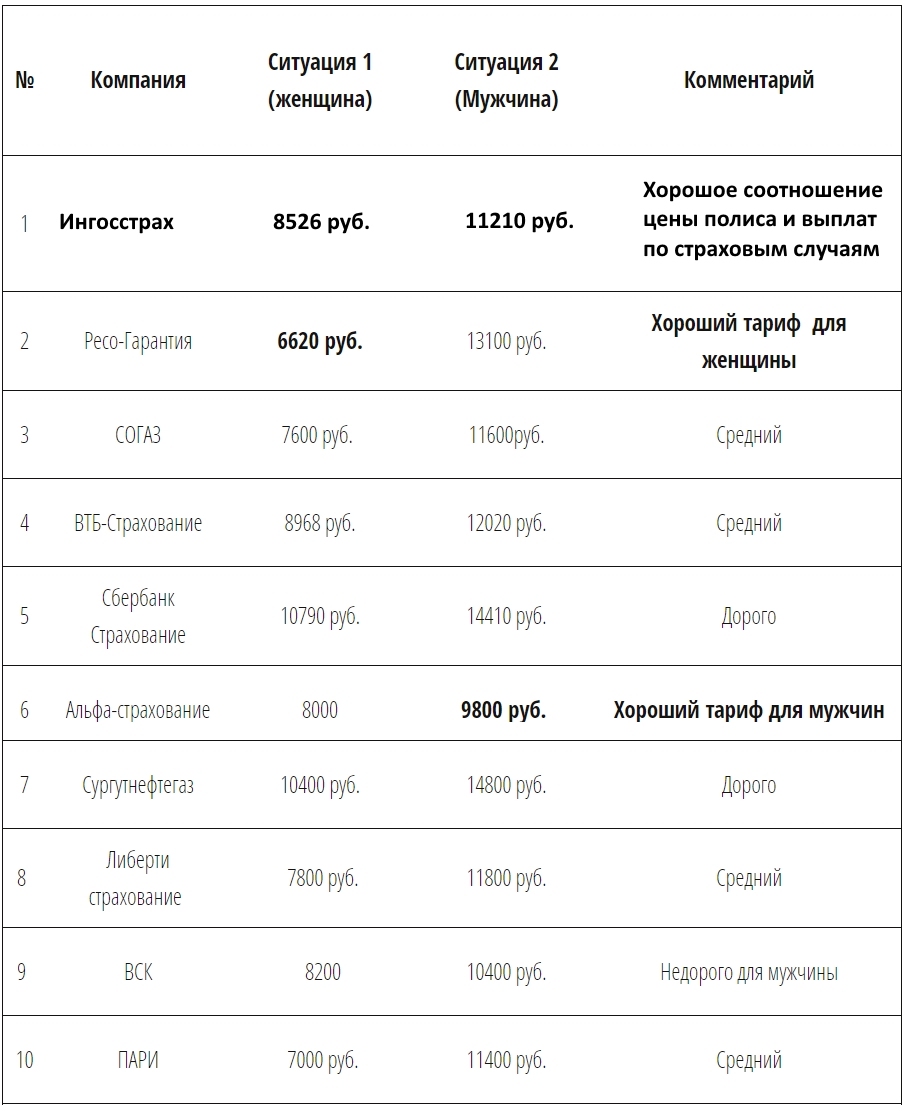

Второй вариант – купить страховку напрямую у страховой компании. Стоимость полиса можно рассчитать через онлайн калькулятор на сайте страховщика. В таблице представлены топ 10 компаний:

Должна насторожить слишком низкая стоимость полиса. Узнайте подробно, что входит в перечень страховых случаев, при каких обстоятельствах кредит не покрывается. Дело в том, что стоимость страховки на рынке всегда примерно одинакова, ни одна страховая компания не станет работать себе в убыток. Значит, где-то в тексте договора есть подвох, изучите его внимательно.

Преимущества ипотечной страховки в «Ингосстрах» по сравнению со «Сбербанком»

«Ингосстрах» является одной из самых надежных страховых компаний, при этом предоставляет страхование ипотеки по выгодным тарифам.

Рассмотрим, где удобнее и выгоднее страховать ипотеку, в «Сбербанк Страхование» или «Ингосстрах»:

- Страховые риски одинаковы. Это утрата жизни и наступление инвалидности 1, 2 группы (постоянная нетрудоспособность). В «Ингосстрах» есть возможность расширить покрытие полиса и увеличить страховую сумму с условием выплаты разницы семье заемщика.

- Оформление в онлайн-режиме на сайте организации. На портале «Ингосстрах» эта услуга более удобна, потому как человек может сразу рассчитать стоимость и приобрести полис. Здесь действительно можно оформить покупку за несколько минут. В «Сбербанк Страхование» эта опция действует не всегда. Зачастую сервис отсылает клиента обратиться напрямую к представителю страховой компании.

- Комплексное страхование ипотеки доступно у обоих страховщиков.

Основной параметр, на который обращают внимание заемщики по ипотечным кредитам – стоимость. При одинаковых условиях, введенных в калькулятор (сумма кредита 1 млн

рублей, возраст клиента 28 лет, женщина), стоимость страховки в «Ингосстрах» составила 1500 рубля с учетом 15% скидки для заемщиков Сбербанка

При одинаковых условиях, введенных в калькулятор (сумма кредита 1 млн. рублей, возраст клиента 28 лет, женщина), стоимость страховки в «Ингосстрах» составила 1500 рубля с учетом 15% скидки для заемщиков Сбербанка.

«Сбербанк Страхование» рассчитал стоимость страхового полиса в 2 250 рублей.

Zetta Страхование

Выбор пользователей

Страхование ипотеки является обязательной процедурой при оформлении кредита на квартиру или дом. Стоит поискать компанию с самыми выгодными условиями. Лучшие тарифы по страховке ипотеки предлагает компания Zetta Страхование, здесь есть специальная линейка программ для клиентов Сбербанка и других банков России. Компания хорошо знакома с требованиями кредитных организаций, поэтому договор будет оформлен по правилам.

Расчет по титульному страхованию, защите имущества или гражданской ответственности можно сделать на сайте компании, для этого укажите информацию о недвижимости, остаток задолженности и дополнительные опции. Онлайн калькулятор посчитает сумму к уплате и направит на страницу оформления полиса. В компании можно застраховать недвижимое имущество от пожара, стихийного бедствия, повреждения.

На заполнение анкеты и оформление договора уходит меньше минуты. За бланком не нужно ехать в офис, сразу после оплаты Zetta Страхование высылает электронный полис на почту. Документы можно отправить в банк через авторизованный сервис компании «ДомКлик». Многие клиенты отмечают удобные сервисы удаленного оформления и урегулирования убытков, быстрые выплаты и квалифицированных специалистов. Благодаря этому страховка ипотеки в Zetta считается лучшей в рейтинге.

Добровольное страхование

Страхование потребительского, нецелевого кредита — добровольное дело каждого. Банк не имеет права увязывать получение займа с оформлением полиса. Не обязан заемщик страховать:

- свою жизнь и здоровье;

- вероятность утраты работоспособности и непосредственно источника дохода;

- титул, если речь идет о недвижимости.

В разряд необязательных видов страхования отнесена даже покупка КАСКО. Автовладельцу достаточно иметь на руках стандартный ОСАГО.

В зависимости от видов кредитных рисков выделяют:

Страхование жизни и здоровья заемщика. Этот вид страхования может называться по-разному: «от потери трудоспособности», «от несчастных случаев» и так далее. Это не меняет сути услуги, просто список рисков можно расширить или сузить.

К примеру, страхование жизни может покрывать только один страховой случай – смерть заемщика, а защита от несчастного случая — риск получения группы инвалидности, временную утрату трудоспособности и пр.

В зависимости от перечня рисков, которые обеспечиваются страховой выплатой, определяется размер страховых взносов. Чем шире перечень страховых случаев – тем дороже стоимость страхового полиса. Если с заемщиком случится неприятность, заранее оговоренная в договоре страхования, страховщик выполнит обязательства по кредиту застрахованного лица перед банком.

- Преимущества: страхование выгодно как заемщику, так и кредитору. Заемщик в случае потери трудоспособности или смерти не переложит на своих близких и родственников обязанности по выплате кредита, за него погасит ссуду страховая компания. Банк же в данном виде страхования выступает выгодоприобретателем. При наступлении страхового случая компенсацию получит непосредственно финансовое учреждение, а не заемщик.

- Недостатки: для оформления страховки нередко требуется медицинский осмотр клиента, анализы – это все заемщик делает в свое личное время и за собственные средства. Для получения компенсационной выплаты необходимо предоставить внушительный пакет документов, чтобы доказать факт наступления страхового случая. Нередко страховщики пытаются опровергнуть доказательства, превращая отношения с клиентами в непростую борьбу за страховую выплату.

Страховка риска потери права собственности на недвижимость. Этот вид страхования заемщиков кредитовуместен при оформлении ипотеки. Есть масса поводов признать сделку недействительной или установить право собственности на жилье третьих лиц.

Приобретение недвижимости может быть оспорено в суде. К примеру, продавец квадратных метров был недееспособен в момент заключения сделки купли-продажи, или права несовершеннолетних/малолетних собственников были нарушены.

В таком случае страховка позволит не оказаться клиенту без денег, без жилья, и с непогашенной ипотекой. Если право собственности на ипотечное жилье будет прекращено по решению суда – страховая компания заемщику возместит всю стоимость недвижимости, что позволит рассчитаться по ипотечному кредиту.

- Преимущества: выгодоприобретатель – заемщик банка. При любых рисках остаться без жилья, клиент получит компенсацию его стоимости.

- Недостатки: страховка требует дополнительных растрат, что очень накладно при выплате ипотечного кредита. Вероятность того, что страховой случай наступит, ничтожно мала, поэтому страховые взносы могут быть не оправданы.

Страхование от потери работы. Полис гарантирует право должника остановить выплату ссуды в случае утраты фактической возможности работать. Банк получит возмещение ссуды от страховой компании. Клиент, оставшись без работы, избавит себя от бремени искать денежные средства для погашения задолженности в нелегкое для себя время.

- Преимущества: во времена нестабильной ситуации на рынке труда такая страховка выгодна и банку, и заемщику. Полис можно купить, если положение фирмы/компании шаткое и близко к банкротству или грядет очередное сокращение штата.

- Недостатки: выплата денег по страхованию кредита от потери работы проводится только в случае полной ликвидации/банкротстве предприятия, учреждения, организации.

Прекращение трудовых отношений по желанию самого работника или по соглашению сторон договора, потеря трудоспособности в связи с ухудшением здоровья, получение группы инвалидности и увольнение по состоянию здоровья – перечисленные причины не являются основанием для страховой выплаты по этому полису.

Когда требуется титульное страхование при ипотеке?

Купленную на вторичном рынке квартиру часто страхуют от риска утраты собственности в результате признания сделки недействительной (титульное страхование). Если в истории квартиры есть случаи, когда при приватизации были нарушены права несовершеннолетних детей или кто-то из наследников не получил свою долю в собственности на квартиру, уже совершенная сделка может быть оспорена в суде.

Статья по теме: Семь распространенных рисков при совершении сделки на вторичном рынке

В такой ситуации страховая компания обязана выплатить банку сумму, равную рыночной стоимости квартиры. Выплату по страховке получит банк, сам заемщик при этом освобождается от долга перед кредитной организацией. Единственное, на что может рассчитывать заемщик, — на остаток от страховой выплаты после вычета из нее суммы взятого на ее покупку кредита.

При титульном страховании очень важно, чтобы страховка распространялась на риски, возникшие по всем предыдущим сделкам с квартирой. При этом часто в договорах страховых компаний указано, что страховка покрывает только случаи, которые возникли после подписания договора страхования

Как правило, заемщики пользуются этим видом страхования только в течение 3 первых лет после получения кредита (срок исковой давности, во время которого сделка может быть оспорена в суде). После этого они перестают платить за титульное страхование.

Расходы на титульное страхование (страхование права собственности) составляют от 0,2 до 0,4% от суммы кредита. Стоимость страховки будет зависеть от того, сколько раз квартира меняла владельцев.

Выплаты: к чему нужно быть готовым

Есть перечень событий, которые освободят страховую компанию от обязанности платить:

- Если вред здоровью, жизни нанесён в момент совершения противоправных действий (в том числе езда за рулём в нетрезвом виде);

- Событие наступило из-за попытки самоубийства, войны, действия ядерной энергии;

- Событие вызвано заболеванием, уже имевшимся на момент заключения договора;

- Вред здоровью, жизни причинён ради получения страховки (факт должна доказать сама страховая).

Чтобы выплата возмещения прошла гладко, нужно:

- Уведомить страховщика и банк о событии;

- Обратиться к медикам, а если нужно и в комиссию для получения инвалидности;

- Собрать документы;

- Продолжать платить ипотеку.

Перечень документов озвучит страховой эксперт. Обычно в него входит:

| Заявление | Форму даст страховщик |

|---|---|

| Договор страхования, полис и квитанции | Копия с экземпляра клиента |

| Паспорт | Копия |

| Документы об обстоятельствах случившегося | Получает клиент (наследники): протоколы полиции, акт о несчастном случае на предприятия, свидетельство о смерти страхователя |

| Медицинские документы | Берут в лечебном (социальном) учреждении: бюллетень, справка об инвалидности, выписка из медицинской карты |

| Справка о размере задолженности | Оформляется в банке |

Подведём итоги: Застраховать квартиру банк потребует обязательно, от прочих видов страхования заёмщик вправе отказаться. В этом случае ставка кредита повысится в большинстве банков на 1-2%. Есть банки-исключения (Газпром не требует страхования здоровья и жизни), но их мало.

Страховой тариф начинается от 1%. Клиент вправе искать дешёвый вариант. Антимонопольное законодательство не позволит ограничивать его в выборе.

Видео по теме:

Остановившись на одной компании, не следует сообщать агенту ложные сведения о своём здоровье: если обман вскроется, в выплате будет отказано.

Нужно регулярно оплачивать страховые взносы, чтобы договор не прекратил своё действие. А при наступлении страхового события сразу известить страховую компанию и банк. Продолжать исправно гасить ипотеку, пока страховщик не перечислит возмещение кредитору.

Пошаговая инструкция по страхованию жизни для ипотеки

У банка нет возможности принудить заёмщика страховаться в той или иной организации. Каждый банк, предлагающий ипотечные займы, сотрудничает с рядом аккредитованных страховщиков. Но это не значит, что, будучи клиентом этого банка, вы обязаны иметь дело исключительно с ними. Вы вправе сравнивать цены и выбирать компанию, предлагающую услуги страхования жизни максимально дёшево.

Шаг 1. Выбираем страховщика.

Это первое, что вы должны сделать, если банк обязал вас застраховать жизнь и здоровье. Выбирайте из тех компаний, которые аккредитованы вашим банком: в этом случае вы можете не сомневаться в их надёжности (хотя это сужает круг ваших поисков).

Чтобы получить аккредитацию, страховщик подвергается тщательной проверке кредитной фирмой. Только те страховщики, у которых имеется большой опыт работы и чья репутация и финансовое положение не вызывают сомнений, могут получить такой статус. И, конечно, банк оценивает платёжеспособность каждой компании-претендента.

Критерии отбора компаний-страховщиков:

- Стаж работы на страховом рынке.

- Величина тарифа.

- Место в рейтинге, составляемом независимыми экспертами (например, агентством «Эксперт РА»).

- Спецпредложения и акции для клиентов.

Перечень проверенных страховых компаний банк предоставляет клиенту, желающему оформить ипотеку. Какую из них выбрать – это его решение. Как правило, люди ориентируются на цену услуг.

Шаг 2. Определяемся с типом страховки.

Банк обязует вас страховать только недвижимость, а по поводу страхования собственной жизни и здоровья решение остаётся за вами. Внимательно изучите условия по обоим полисам, стоимость страхования жизни и т. п., возможно, найдёте дешевле.

Если вы подписываете два страховых договора одновременно, вам могут дать скидку. Но вы не обязаны это делать и вполне можете застраховать имущество в одной фирме, а собственное здоровье и жизнь – в другой, и никто не имеет права мешать вам в этом.

Есть страховщики, с которыми можно заключить договор комплексного страхования, покрывающий несколько видов рисков одновременно. В подобных случаях многие кредиторы идут на уменьшение процентной ставки по ипотечному кредиту.

Шаг 3. Собираем пакет необходимых документов.

Не существует универсального комплекта документов, который устроит любого страховщика. Узнайте, какие документы требует ваша страховая (для разных типов страхования и разных категорий клиентов они могут сильно различаться).

В базовый комплект документов входят:

- паспорт РФ заёмщика;

- заявление на оформления договора на страхование жизни;

- договор купли-продажи квартиры;

- документы, удостоверяющие право собственности на приобретаемое жильё.

Если вы хотите застраховать своё здоровье и жизнь, придётся собрать медицинские справки о вашем текущем состоянии.

Шаг 4. Подаем пакет документов на проверку.

Собрав все необходимые справки и прочие документы, вам предстоит отправить их на проверку в вашу страховую. Она будет принимать решение о том, подписать ли с вами договор или отклонить вашу заявку, и по какому тарифу с вами работать.

Шаг 5. Оплачиваем услугу страхования, забираем свой полис.

Когда страховая одобрит вашу заявку с пакетом документов и договором, вам остаётся только внести деньги и получить полис. Перед тем как подписывать его, внимательно ознакомьтесь со всеми пунктами договора, уточните всё, что непонятно и вызывает сомнения.

Договор страхования охватывает все условия, учитываемые страховщиком. Ваша задача – досконально разобраться, под чем вы подписываетесь, какие обстоятельства приведут к выплате компенсации, а какие окажутся несущественными. Если у вас есть сомнения в договоре страхования, проконсультируйтесь с юристом по каждому пункту, чтобы понять все обязанности и права сторон.

Кто является выгодоприобретателем

Данное лицо получает средства, если риски, обозначенные в полисе, случаются

Поэтому так важно, чтобы в договоре имелось четкое указание на данного субъекта. По общему правилу лицом, получающим выплаты, является банк

Но точно определить, кто выгодоприобретатель по страхованию жизни при ипотеке, можно после составления договора.

Даже если в соглашении кредитор указан в качестве данного субъекта, существуют определенные нюансы, о которых надо знать:

- Банк вправе получить выплаты, не превышающие сумму долга.

- В задолженность входят и штрафы за просрочку платежей.

- После погашения долга остались средства – их направляют наследнику.

Рекомендуемая статья: Кто оплачивает ипотеку после смерти заемщика