Расчет прибыли

Содержание:

- Что такое прибыль предприятия

- Принцип налогообложения

- Иные разновидности прибыли предприятия

- Что такое доход

- Налог на прибыль Расчет

- Бухгалтерская и экономическая прибыль: формулы расчета

- Валовой национальный доход

- Для чего нужно считать выручку

- Управление доходами предприятия

- Главные отличия выручки и прибыли, прибыли и дохода

Что такое прибыль предприятия

Обязательная цель любого коммерческого предприятия — получение прибыли. В какой-то мере это относится и к государственным организациям. Доходы заносят в учет и распределяют в соответствии с уставной документацией. Деятельность хозяйственного характера нередко ведут общественные, благотворительные и религиозные учреждения. Но все свои дивиденды они должны использовать в некоммерческих целях на основании законодательства РФ и внутренних правил. Это может касаться исключительно бухгалтерской прибыли, подлежащей учету.

Для компании важен показатель дохода, так как именно на него она ориентируется, формируя промежуточные планы по снабжению, производству, складированию, транспортировке, реализации и т. д. На следующей ступени экономического цикла фактически полученная прибыль распределяется в зависимости от целей организации и сложившихся обстоятельств.

Чтобы проверить, эффективно ли вы работаете, запланированный показатель полезно сравнивать с фактическим. Для более глубокого понимания и оптимизации системы экономических процессов в компании во внешней среде пользуются специальными методами, в частности, факторным анализом. Его проводят, чтобы оценить, насколько сильно каждая составляющая системы влияет на итоговую прибыль. Здесь удобно сравнивать одноименные пункты ОПУ (отчета о прибылях и убытках) прошедшего и базисного периодов. При использовании этого метода точность результатов нельзя гарантировать. Иногда трудно понять, насколько каждый фактор в отдельности влияет на разные виды прибыли компании.

Прибыль — это разница между доходами и производственными издержками.

На уровне компании в условиях товарно-денежных отношений чистый доход является прибылью. На товарном рынке предприятия выступают в роли относительно обособленных товаропроизводителей.

Когда компания устанавливает цену на товар, то продает ее покупателю, получая взамен выручку. Но это не прибыль.

Чтобы оценить финансовый результат, нужно сравнить выручку с производственными издержками и расходами на реализацию, принимающими форму себестоимости товаров. Если она выше, значит, компания получила прибыль. Надо сказать, что получение дохода — цель любого бизнесмена, однако она не всегда осуществимая. Если выручка равна себестоимости, значит, у предпринимателя получилось лишь возместить расходы на производство и сбыт товаров.

Реализация без убытков не приносит и прибыли, которая помогала бы развиваться бизнесу в научном, производственном и социальном отношениях. Если затраты превышают выручку, то компания терпит убытки. Значит, бизнес приходит к отрицательному финансовому результату. Это приводит к сложному материальному положению, при котором не исключено и банкротство.

Прибыль (убыток) — это разница между выручкой от продажи товаров (работ, услуг) без НДС, акцизами, расходами на производство и реализацию, которые входят в себестоимость товаров (работ, услуг).

Дивиденды образуются, когда компания получает валовый доход от реализации своего продукта по ценам, формирующимся на основе спроса и предложения. Валовый доход компании представляет собой выручку от продажи товаров (работ, услуг) минус все материальные издержки. Это форма чистой продукции компании, включающая в себя оплату труда и прибыль.

Соответственно, чем больше компания реализует рентабельных товаров, тем она материально успешнее. Именно поэтому финансовые результаты лучше анализировать в тесной взаимосвязи с использованием и реализацией продукта.

Рассмотрим виды прибыли компании:

- Бухгалтерской прибылью называют разницу между общей выручкой и внешними расходами.

- Экономическая прибыль — разница между общей выручкой и всем расходами производства, как внешними, так и внутренними.

При анализе хозяйственной деятельности компании пользуются следующими показателями: балансовой, от продажи товаров, работ и услуг, от прочей реализации, финансовыми результатами от операций, не связанных с реализацией, а также чистой прибылью.

Вас также может заинтересовать: Увеличение прибыли предприятия: расчет, методы, примеры

Принцип налогообложения

Физлица обязаны уплачивать Кто и в каких случаях должен платить налог на доходы?налог на дохододность (НДФЛ). Чаще НДФЛ уплачивает не сам гражданин, а официальный работодатель, который автоматически удерживает установленный процент из зарплаты. Гражданин получает на руки «чистую» зарплату, из которой уже вычтен и уплачен НДФЛ.

Юридические лица облагаются сбором по другому принципу — в зависимости от выбранной формы налогообложения.

Отдельно облагается и имущественная доходность. Сбор с него фиксированный, и составляет 13%. Он уплачивается при купле-продаже недвижимости.

Чтобы налоговые органы знали о размере приходящих средств, предусмотрены декларации. Они заполняются ежегодно по завершении отчетного периода, и подаются в контролирующие инстанции (местные отделения налоговой инспекции).

Среди сведений должны указываться:

-

Счета и размер средств на них, которые открыты в банках за пределами РФ.

-

Имеющиеся у гражданина ценные бумаги, облигации, акции и прочие эмитенты, которые выданы другими государствами.

-

Имеющаяся недвижимость вне территории РФ.

Иные разновидности прибыли предприятия

Операционная прибыль предприятия может складываться в конечном результате от разных видов деятельности. Каждый из них зависит от определенных условий. Такие показатели прибыли формируются из следующих критериев:

. Тип расчета, применяемый в компании. Прибыль торгового предприятия может быть маржинальной, чистой или валовой.

. По типу применения. Использование прибыли на предприятии осуществляется при помощи капитализации, где средства накапливаются на счетах компании, так и при помощи распределения, где вырученные средства направляются на развитие самого бизнеса.

. По анализу экономической деятельности. Отчеты о прибылях и убытках формируются за каждый установленные периоды. Сравнительный анализ прошлых лет показывает рост или падения всей эффективности компании.

. По типу налоговых отчислений. Прибыль производственного предприятия делится на налогооблагаемую исходя из установленного в компании режима и не облагаемую, которая включена в перечень согласно действующему законодательству.

Методы планирования прибыли предприятия позволяют, опираясь на данные критерии, сформировать объемы средств, подлежащих дальнейшему распределению или накоплению, а также сравнить эффективность производства и учетной политики за прошлые периоды.

Что такое доход

Доходом являются все активы компании, полученные за определенный временной промежуток. К этой категории можно отнести как финансовые средства, так и материальные ценности. Говоря простым языком, доходность является суммой денежных средств, внесенной в общий размер капитала компании за определённый срок. Единственным исключением являются денежные средства, внесенные в уставной фонд владельцами компании.

Основным источником дохода является хозяйственная деятельность. Помимо этого, существуют и дополнительные источники формирования этой статьи бухгалтерского учета. Доходом компании могут являться процентные отчисления и пени, полученные от дебиторов, что нарушили порядок погашения имеющихся обязательств. Также в качестве доходности могут рассматриваться финансовые средства, полученные в качестве процентов по депозитным вкладам.

Виды показателя (валовый и чистый)

В экономической теории приводятся два основных вида рассматриваемого показателя. Валовый доход отражает конечную стоимость изготовляемых товаров. Для того чтобы определить данную величину, необходимо найти разницу между выручкой компании и затратами на производство. К статье производственных издержек относятся траты на приобретение расходных материалов и амортизационные затраты. Составление подобных расчетов позволяет дать оценку эффективности основной деятельности компании.

Чистая величина доходности компании определяет конечную стоимость дополнительных товаров и услуг. Данный показатель является разницей между реализационной стоимостью и общими затратами предприятия. Помимо затрат на обеспечение производственного процесса, учитываются следующие траты:

- Формирование зарплатного фонда.

- Ремонт и обслуживание производственной техники.

- Покупка сырьевой базы.

Доход и его значение в микроэкономике

Одним из важных экономических показателей является первичный доход. Первичные доходы образуются за счет денежных средств, полученных в результате продажи изделий, изготовленных предприятием. Данные средства распределяются между всеми собственниками предприятия. Каждый учредитель имеет право на получение определенной части заработанных денежных средств

Важно отметить, что наемные рабочие также участвую в распределении капитала. Определенная часть денег используется для формирования зарплатного фонда

Все первичные доходы компании имеют единый источник. Основываясь на данном утверждении можно сделать вывод, что все виды доходов тесно взаимосвязаны друг с другом. Увеличение одного вида доходов приводит к снижению других видов этого показателя

Данный фактор объясняется важностью проведения глубокого анализа деятельности предприятия

Прибыль – то, ради чего осуществляется деятельность предпринимателя, то есть финансовые средства, остающиеся после вычета затрат на производство и реализацию продукции

Формула расчета показателя

По мнению экспертов, в своевременной экономической теории не существует единой формулы, которая подойдет для расчета величины каждой из разновидностей дохода. Разница между доходом и прибылью заключается в том, что при составлении расчетов величины доходов учитывается специфика конкретного вида данного показателя.

При составлении расчетов доходов с целью определения налогооблагаемой базы необходимо учитывать особенности выбранного налогового режима. В случае с режимом ЕНВД, налоговый орган самостоятельно устанавливает величину взносов, основываясь на конкретном виде экономической деятельности. В данном примере, величина доходов обладает формальным характером. В случае с налогом на прибыль, доход компании является фактором, имеющим первостепенное значение. В этом случае необходимо учитывать все финансовые средства, полученные предприятием

Важно отметить, что в каждом налоговом режиме предусмотрен целый ряд финансовых источников, которые не рассматриваются как один из способов получения дохода

При составлении бухгалтерских расчетов используется иной порядок признания доходов. Если у компании отсутствует банковский счет, то при формировании отчетных документов учитываются все денежные средства, поступившие в кассу. При составлении подобных расчетов используются первичные документы, отражающие все финансовые операции.

Налог на прибыль Расчет

При расчете налога на прибыль, необходимо точно знать, какие доходы и расходы можно признать в данном периоде, а какие нет. Существует два метода для определения дат, на которые признаются расходы и доходы для целей налогообложения. (ст. 271-273 НК РФ)

Метод начисления.

При данном методе налогового учета доходы (расходы) признаются в отчетном (налоговом) периоде, в котором они имели место (к которому они относятся). Дата признания доходов и расходов не зависит от даты фактического поступления средств (фактической оплаты расходов).

Порядок признания доходов:

- доходы признаются в том отчетном периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества и имущественных прав;

- в том случае когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем, доходы распределяются налогоплательщиком самостоятельно, с учетом принципа равномерности;

- для доходов от реализации датой получения дохода признается дата реализации товаров (работ, услуг, имущественных прав) независимо от фактического поступления денежных средств.

Для внереализационных доходов датой получения дохода признается:

- дата подписания сторонами акта приема-передачи имущества (приемки-сдачи работ, услуг);

- дата поступления денежных средств на расчетный счет (в кассу) организации.

Порядок признания расходов:

Расходы признаются в том отчетном периоде, в котором эти расходы возникают исходя из условий сделок. В том случае, когда сделка не содержит таких условий и связь между доходами и расходами не может быть определена четко или определяется косвенным путем, расходы распределяются налогоплательщиком самостоятельно.

Датой осуществления материальных расходов признается:

- дата передачи в производство сырья и материалов;

- дата подписания акта приемки-передачи услуг (работ) производственного характера и т.д.

Датой осуществления внереализационных и прочих расходов признается:

- дата начисления налогов (сборов) — для расходов в виде сумм налогов;

- дата расчетов в соответствии с условиями договоров или дата предъявления налогоплательщику документов.

Кассовый метод.

При применении данного метода ведения налогового учета доходы и расходы признаются по дате фактического поступления средств — фактической оплаты расходов.

Порядок определения доходов и расходов

- датой получения дохода является день поступления денежных средств на счет в банк или в кассу организации, поступления иного имущества (работ, услуг) и имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом;

- расходами признаются затраты после их фактической оплаты. Оплатой товара (работ, услуг и т.д) признается прекращение встречного обязательства приобретателем указанных товаров (работ, услуг) и имущественных прав, непосредственно связаное с поставкой этих товаров (выполнением работ, оказанием услуг, передачей имущественных прав).

Необходимо выбрать единый метод налогового учета для доходов и расходов организациии.

Организации имеют право на определение даты получения дохода (расхода) кассовым методом, если в среднем за предыдущие 4 квартала сумма выручки от реализации без учета НДС не превысила 1 млн. рублей за каждый квартал.

Налог на прибыль Порядок расчета

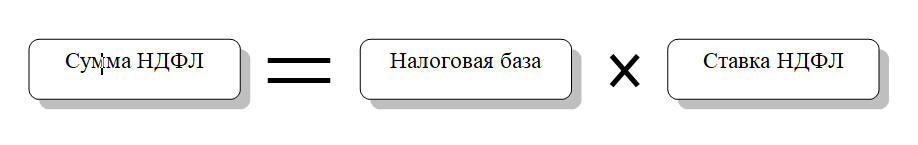

Для того, чтобы рассчитать за налоговый период налог на прибыль, необходимо определить налоговую базу (то есть прибыль, подлежащую налогообложению) и умножить её на соответствующую налоговую ставку.

Размер налога = Ставка налога * Налоговая база

В соответствии со ст. 315 НК РФ, расчет налоговой базы должен содержать:

- период, за который определяется налоговая база;

- сумму доходов от реализации, полученных в отчетном (налоговом) периоде;

- сумму расходов, произведенных в отчетном (налоговом) периоде, уменьшающих сумму доходов от реализации;

- прибыль (убыток) от реализации;

- сумму внереализационных доходов;

- прибыль (убыток) от внереализационных операций;

- итоговую налоговую базу за отчетный (налоговый) период;

- для определения суммы прибыли, подлежащей налогообложению, из налоговой базы исключается сумма убытка, подлежащая переносу.

По прибыли, попадающей под разные ставки, базы определяются отдельно.

Основная ставка

20%

2% — в федеральный бюджет

18% — в бюджет субъекта РФ. Законодательные органы субъектов РФ могут понижать налог на прибыль для отдельных категорий налогоплательщиков, но не более чем до 13,5%.

Налоговым кодексом РФ установлены, кроме основной, еще и специальные ставки на прибыль.

Бухгалтерская и экономическая прибыль: формулы расчета

Бухгалтерская прибыль

определяется за требуемый отчетный период как разница между общими доходами и расходами

предприятия по всем направлениям деятельности. Экономическая прибыль также

рассчитывается по формуле «Доходы минус Расходы», но в вычитаемые расходы

дополнительно включаются неявные скрытые издержки бизнеса.

Чтобы определить бухгалтерскую прибыль, нужно рассчитать разницу между доходами и внешними издержками.

Прибыль бухгалтерская = Выручка (доходы) – Внешние издержки (бухгалтерские расходы)

Чтобы определить экономическую прибыль, нужно рассчитать разницу между бухгалтерской прибылью и внутренними издержками.

Прибыль экономическая = Прибыль бухгалтерская – Внутренние издержки (альтернативные расходы)

Валовой национальный доход

Определение: Валовой национальный доход – это показатель дохода страны. Он включает весь доход, полученный от жителей и предприятий страны, в том числе за рубежом. Доход определяется как все вознаграждения работникам и доходы от инвестиций.

Сюда входят даже те из иностранных источников. Налоги на товары (минус субсидии), которые еще не учтены, также относятся к ВНД.

Определение: Валовой национальный доход – это показатель дохода страны.

Он включает весь доход, полученный от жителей и предприятий страны, в том числе за рубежом. Доход определяется как все вознаграждения работникам и доходы от инвестиций. Сюда входят даже те из иностранных источников.

Налоги на товары (минус субсидии), которые еще не учтены, также относятся к ВНД. Однако он не учитывает доходы, полученные иностранцами, находящимися в стране.

Разница между ВНД и ВВП

ВНД измеряет все доходы жителей и предприятий страны независимо от того, где они производятся.

С другой стороны, валовой внутренний продукт измеряет доход любого лица в пределах страны, независимо от того, кто ее производит.

Он включает в себя все, заработанные иностранцами, в том числе иностранными, в то время как они находятся в стране. ВВП измеряет производство, а ВНД измеряет доход.

Разница между ВНД и ВНП

ВНД измеряет доходы, полученные от инвестиций, которые возвращаются в страну. Валовой национальный продукт включает в себя доходы от всех активов, принадлежащих резидентам.

Это даже включает те, которые не возвращаются в страну. Затем он опускает доходы всех иностранцев, проживающих в стране, даже если они проводят его внутри страны.

ВНП сообщает только, сколько зарабатывают граждане страны и предприятия, независимо от того, где она проводится в мире.

Сравнительная таблица

В приведенной ниже таблице сравнивается то, что есть и не включено в ВВП, ВНД и ВНП.

| C + I + G + X | C + I + G + X | C + I + G + X |

| Включает | Включает, если потрачено в стране | Исключает всех |

| Исключено | Включает, если возвращается обратно | Включает Все |

| Исключено | Исключено | Исключено |

Формулы

Чтобы сделать вещи в более простой форме, вот формулы для расчета ВВП, ВНД и ВВП.

ВВП = C + I + G – X. Компоненты ВВП – это личное потребление (C) + инвестиции в бизнес (I) + государственные расходы (G) + .

ВНД (рассчитано по ВВП)

ВВП + (доход от граждан и предприятий, заработанных за рубежом) – (доход, возвращенный иностранцами, проживающими в стране, в свои родные страны)

ВНП ( рассчитанный по ВВП)

ВВП + (доход, полученный по всем иностранным активам) – (доход, полученный иностранцами в стране)

ВНД (рассчитано из ВНП)

ВНП + (доход, страна) – (иностранный доход, не переведенный гражданами)

Почему эти различия важны?

На многих развивающихся рынках, таких как Мексика, жители переезжают в другие страны, где они могут зарабатывать себе на жизнь. Они отправляют много денег обратно своим семьям в свой родной край.

Этот доход достаточно велик, чтобы стимулировать экономический рост. Он учитывается в ВНД и ВНП, хотя и не в ВВП. В результате сравнения ВВП по странам будут занижать размеры экономики этих стран.

ВНД по странам

Всемирный банк предоставляет данные ВНД для всех стран. Чтобы сравнить доходы между странами, он устраняет последствия валютных курсов.

Это делается путем преобразования всего доллара США с использованием паритета покупательной способности.

Однако проблема с методом PPP заключается в том, что он преобразует все товары и услуги в стране в то, что будет стоить в Соединенных Штатах. С одной стороны, этот метод хорошо подходит для таких товаров, как гамбургеры McDonald’s, которые продаются по всему миру.

С другой стороны, он плохо справляется с оценкой стоимости товаров, не проданных в Америке. Одним из таких примеров является яковская тележка.

Можно ли сказать, что их значение такое же, как автомобили, преобладающая форма транспортировки США или аналогичные животные, такие как крупный рогатый скот? (

ВНД на душу населения

ВНД на душу населения – это показатель дохода, деленный на количество людей в стране.

Он сравнивает ВНД стран с разным уровнем населения и уровнем жизни.

Всемирный банк также предоставляет эти данные. В этом случае он конвертирует доход в доллары США по официальному обменному курсу. Затем он применяет метод преобразования Atlas для сглаживания волатильности обменного курса.

Затем он делит ВНД на население страны, чтобы получить ВНД на душу населения. Это делается с использованием данных страны с середины года, чтобы исключить сезонные колебания. (

Узнайте больше о ВВП

- В чем разница между реальным ВВП и номинальным ВВП?

- В чем разница между ВВП и темпом роста ВВП?

- Каков идеальный темп роста?

- Каков нынешний темп роста ВВП?

- Что такое рецессия?

- Что такое депрессия?

Для чего нужно считать выручку

Руководителю необходимо понимать размер выручки. Также это интересует инвесторов, партнеров и кредиторов. Этот финансовый инструмент важен для работы предприятия и используется в таких случаях:

- Этот показатель – один из главных в работе компаний. Отсутствие выручки показывает, что нужно срочно менять подход к работе.

- С помощью выручки анализируют, какой спрос у услуги или продукты предприятия. Это позволяет бизнесмену понять, каким будет план будущих закупок и стратегия компании.

- Благодаря этому показателю корректируют цену на товары компании, определить количество товаров, которые точно продадут.

- Выручка показывает, насколько успешна компания в экономическом плане.

Управление доходами предприятия

Управлением называют процесс приведения функционирования предприятия в соответствие с запланированными показателями, направленный на достижение поставленных целей.

Когда речь идет об управлении доходами, то здесь существует две основные модели.

- Управление с обратной связью. При этом варианте фактические продажи сравниваются с необходимыми. При обнаружении отклонений делаются выводы и предпринимаются соответствующие действия.

- Управление с прямой связью. А в этом случае планы сравниваются с ожидаемыми уровнями доходных показателей, которые вероятнее всего будут в предстоящих периодах. Такой подход позволяет предотвратить ошибки еще до их возникновения.

Управление доходами в компании осуществляется по центрам ответственности. За деятельность каждого такого сегмента отвечает конкретное должностное лицо, которое и следит за формированием затрат, прибыли, инвестиционной политики и т.д.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Главные отличия выручки и прибыли, прибыли и дохода

Различия между доходом и прибылью рассмотрим на примере розничной торговли.

Допустим, за месяц от реализации товара вашим магазином было получено 60 000 рублей. Самая распространенная ошибка – считать это число прибылью. Чтобы рассчитать прибыль из дохода необходимо вычесть основные статьи расхода.

Например, вот некоторые из возможных:

- Закупочная стоимость товара;

- Аренда торгового помещения;

- Налоги;

- Заработная плата сотрудников;

- Транспортные услуги и связь, РКО, канцтовары;

- Проценты по кредиту за торговое оборудование.

Таким образом, доход – средства, полученные предпринимателем, которые он может в дальнейшем потратить по своему усмотрению. Прибыль – остаток средств за вычетом всех расходов.

Отличия прибыли от выручки следующие:

| Выручка | Прибыль |

| Сумма всех поступлений | Бывает чистая или общая |

| Может быть виртуальной (например, если клиентам предоставлена рассрочка) | Формируется после фактического получения и учета средств |

| Чтобы рассчитать необходимо суммировать все средства, заработанные предприятием | Для расчета из заработанного вычитается потраченное |

Грань между понятиями может быть неясной для рядового работника, ему не важно, чем отличается выручка от прибыли, но для бухгалтера разница все же есть. Например, чтобы рассчитать прибыль, из общей выручки нужно вычесть издержки и расходы

Выручку подсчитывают, умножая стоимость товара на количество реализованных единиц

Например, чтобы рассчитать прибыль, из общей выручки нужно вычесть издержки и расходы. Выручку подсчитывают, умножая стоимость товара на количество реализованных единиц.

Основные различия между прибылью и доходом

Чтобы определить размер прибыли, требуется от полученного дохода отнять величину понесённых расходов. Таковыми могут быть:

- закупочная цена продукции;

- арендная плата;

- обязательные платежи;

- зарплата работников;

- расходы на транспорт, связь;

- выплаты процентных ставок по кредиту и т. д.

Обе этих величины являются прогнозируемыми путём учёта аналогичных показателей за предыдущие периоды, а также других факторов.

Различия между выручкой и прибылью

Размер выручки определяют посредством умножения продажной цены продукции на количество проданного товара. В свою очередь, чтобы рассчитать прибыль, из суммы выручки вычитают понесённые издержки.

| Выручка | Прибыль |

| Сумма всех поступлений | Бывает чистая или общая |

| Может быть виртуальной (например, если клиентам предоставлена рассрочка) | Формируется после фактического получения и учета средств |

| Чтобы рассчитать необходимо суммировать все средства, заработанные предприятием | Для расчета из заработанного вычитается потраченное |

Есть и иные отличия этих двух понятий. Так, выручка может не иметь реального отражения (например, если денежные средства за проданный товар ещё не поступили). Прибыль же определяется только после фактического поступления денег.