Ипотековед

Содержание:

- Помощник

- Частые вопросы

- Выберите ипотеку

- Как реально взять ипотеку без справки и трудовой по шагам

- Кто проверяет действительность 2НДФЛ при ипотеке

- Требования Сбербанка к справке 2-НДФЛ

- Что такое 2-НДФЛ?

- Какие еще документы потребуются для получения ипотеки

- Что должен указать работодатель при заполнении 2-НДФЛ

- Справка 2-НДФЛ для ипотеки: за какой период брать, как оформить

- Для чего она нужна

- Ипотечные программы

- Возможна ли ипотека без 2-НДФЛ?

Помощник

- Памятка ипотечного заемщика

- Интересное об ипотеке

Софья Комарова Автор Выберу.ру, sofyakomarova@vbr.ru Специализация: ипотека, кредиты, пластиковые карты

Справка о доходах физических лиц — неотъемлемая часть ипотечного пакета документов практически во всех банках Балашихи. Таким образом кредитные организации проверяют платежеспособность заемщика. Наибольшее доверие у банков вызывает наличие справки 2-НДФЛ, которая выдается по месту работы заемщика и содержит сведения о доходах и налоговых вычетах.

Ипотека со справкой 2-НДФЛ – очень распространенный продукт, его предлагают практически все банки Балашихи. Наличие этого документа позволяет рассчитывать на меньшую процентную ставку и первоначальный взнос, а также на большие сроки выплаты кредита. Справку 2-НДФЛ невыгодно предоставлять только в одном случае: если ваш официальный доход занижен. Здесь есть вероятность отказа в предоставлении средств, поэтому стоит подумать о других способах подтверждения платежеспособности.

Сравнить условия в разных банках Балашихи и подобрать самую выгодную программу ипотеки с НДФЛ вы можете на сайте Выберу.ру.

Частые вопросы

Какие требования по ипотеке предъявляются к заемщику?

В перечень основных требований входят: российское гражданство и прописка, хорошая кредитная история, возраст заемщика от 18 до 75 лет на срок окончания выплат по ипотеки, определенный трудовой стаж (от полугода на последнем рабочем месте), уровень дохода заемщика выше примерно на 40% от установленной суммы ежемесячной выплаты по кредиту.

Можно ли получить ипотеку со справкой в свободной форме?

Во многих банках можно оформить ипотеку со справкой в свободной форме. Она служит подтверждением дохода вместо 2-НДФЛ в том случае, если официальная часть доходов заемщика слишком мала.

В какой банк я могу подать заявку на ипотеку?

Развитие интернет-технологий заставляет банки двигаться дальше, и все больше кредитных организаций предлагают своим клиентам возможность оформить ипотечный кредит онлайн, минуя очереди. Однако найти по-настоящему выгодный кредит все еще сложно. В этом поможет Выберу.Ру. Выбрав чекбокс “Возможность онлайн-заявки” в левой части экрана, вы получите полный список ипотечных продуктов, подать заявку на которые можно онлайн.

Задайте свой вопрос

Как оформить ипотеку?Ипотека без справки о доходахИпотека для клиентов банка

Способы подтверждения доходаДополнительные доходы для оформления ипотекиТребования к заемщику ипотеки

Справка 2-НДФЛ для ипотеки

Выберите ипотеку

На строительство частного дома Ипотечный кредит на квартиру Ипотека под залог имущества

Ипотечное кредитование на покупку комнаты Социальная ипотечная программа Ипотечный кредит многодетным семьям

Кредитование по двум документам Ипотечное кредитование для коммерческой недвижимости

Как реально взять ипотеку без справки и трудовой по шагам

Если нет возможности подтвердить доходы по форме 2 НДФЛ и представить трудовую, стоит сразу приготовиться к увеличению ставки и размера первого взноса. Но часто с этим можно смириться, ведь итогом станет покупка своего жилья. Процедура оформления ипотечного кредита без 2 НДФЛ будет стандартной. Но все же некоторые особенности в ней будут и их стоит узнать заранее.

Шаг №1 Выбор банка

Перед началом оформления ипотеки потребуется выбрать банк. Если у вас есть реальные отчисления в пенсионный фонд по зарплате и вы трудоустроены, то следует выбрать банк наиболее удобный вам по оплате и с наименьшей ставкой (смотрите таблицу выше)

В первую очередь обратите внимание на тот банк, где вы получаете зарплату. Также стоит понимать, что если с зарплатой и трудоустройством у вас все хорошо, то лучше подготовить полный пакет документов и получить более выгодные условия

Даже если доход неофициальный или официальный очень маленький, то лучше стоит заказать справку по форме банка и пойти по стандартной программе.

Если есть проблемы с трудоустройством и доходом, то рассмотрите в первую очередь такие банки:

- ВТБ;

- ПСБ;

- Росбанк.

Когда выбор программы и банка сделан, стоит переходить к шагу №2.

Шаг 2 Подготовка документов

В пакет документов обязательно будет входить:

- паспорт;

- чаще всего СНИЛС;

- иногда водительское удостоверение;

- загранпаспорт.

Шаг №3 Заявка

Когда пакет документов готов, его нужно отправить в банк. Сделать это можно в ближайшем отделении или онлайн на сайте банка, а также через партнера банка (застройщика, агентство недвижимости, ипотечного брокера и т.д.).

В зависимости от банка, заявка будет рассмотрена за 1-5 рабочих дней. После положительного решения у заемщика есть 60-90 дней, чтобы найти нужный объект недвижимости.

Шаг №4 Одобрение объекта недвижимости

Если объект найден, то далее нужно предоставить в банк полный пакет документов по жилью. Подробный список документов предоставляет банк. Данный пакет рассматривается примерно 3 дня и назначается дата сделки.

Шаг №5 Сделка

В дату сделки идет подписание ипотечного договора, оформление договоров страхования. Производится закладка первоначального взноса в банковскую ячейку или открытие аккредитива.

Шаг №6

Далее происходит регистрация сделки в МФЦ в Росреестре. Многие банки готовы оказать услуги по электронной регистрации сделок в Росреестре. Они помогают не тратить время на визиты в МФЦ.

Кто проверяет действительность 2НДФЛ при ипотеке

В каждом банке работает Служба безопасности. Одна из задач этого отдела выявить мошенников, которые могут разорить банк. В каждом сомнительном случае проводится доскональное изучение личности заемщика.

Сейчас основным документом, по которому можно выяснить всю информацию о человеке является СНИЛС. Его выдают не только гражданам России, но и каждому, кто въезжает на территорию страны больше, чем на 3 месяца. Паспорт – это только удостоверение личности. СНИЛС – это электронная база всех данных человека.

Если банк усомнится в платежеспособности или выявит темное прошлое, ваша личность станет предметом тщательной проверки. В этом случае все предоставленные вами справки будут проверены особенно тщательно.

Что нужно знать о банках:

Банки не предоставляют отчеты по клиентам в ФНС.

Банкам выгодно выдавать кредиты платежеспособным клиентам, независимо от того, есть ли у них реальная работа или доход нелегальный.

Эти организации не заинтересованы в предоставлении каких-либо данных о клиентах

Информация конфиденциальная, разглашается только по требованию прокуратуры или суда.

Банкам важно сохранить добросовестных клиентов. Откуда у них деньги – значения не имеет.

Это финансово-кредитные организации

Они не относятся к правоохранительным органам.

Если вас проверят, то только в случаях, когда вы станете мошенничать с деньгами банка.

Крупные банки, государственные проводят тщательную проверку клиентов.

Мелкие финансово-кредитные организации рады любому клиенту, лишь бы остаться на плаву и не обанкротиться. Выдача кредитов под сомнительные справки в этих банках происходит очень часто. Таким образом, они получают нового клиента. Но, в случае прекращения платежей, вы очень быстро останетесь даже без собственной квартиры.

Итак, фальсифицированные справки для получения ипотеки могут пройти в случаях, если у вас есть:

- зарплатная карта банка;

- вклад или счет в банке на сумму не менее 50% от указанной в заявке на кредит;

- реальный не заявленный в декларациях доход. То есть, деньги и поступления у вас есть, но через налоговую они не проходят;

- недвижимость, которая может стать залогом;

- иногда в банке сразу сообщают, что справки нужны формально, поэтому не имеет значения, откуда вы их возьмете.

Бюрократия действует всюду, но если служба безопасности банка не выявит в вас преступника, мошенника или человека, который регулярно берет кредиты в банках и не выплачивает их, то у вас есть шанс получить ипотеку по липовым справкам.

Требования Сбербанка к справке 2-НДФЛ

Для получения крупного займа в банке необходимо предоставить официальную выписку, подтверждающую размер заработной платы. Не все знают, как заполняется справка 2-НДФЛ по форме банка Сбербанк в 2019 году, и кто ее выдает.

Для чего нужна справка 2-НДФЛ

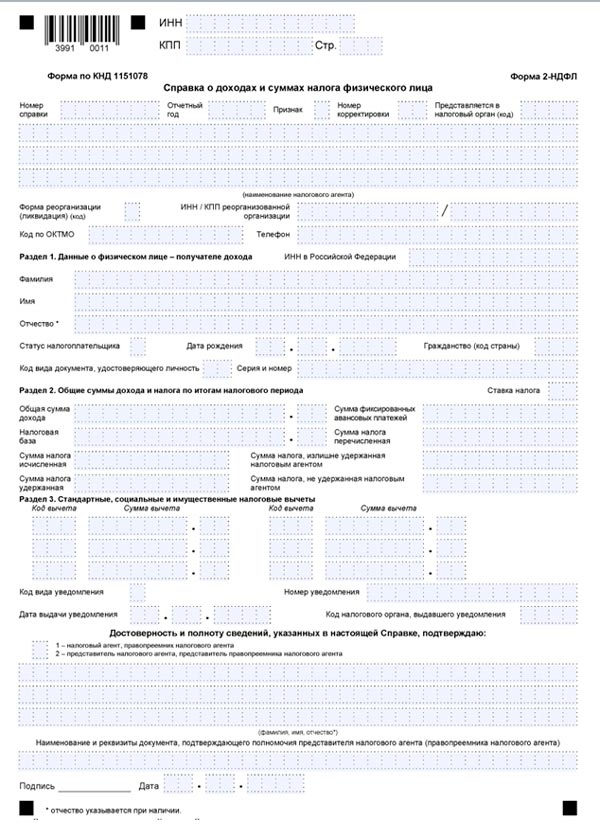

Аббревиатура «НДФЛ» определяется как налог на доход физических лиц. Справка «2-НДФЛ» – это официальный документ, который выдают гражданину, имеющему статус физического лица. В ней внесены сведения о месте трудоустройства, размере заработной платы и вычетах по налогам за год.

По нормам российского законодательства все трудоустроенные россияне выплачивают подоходные налоги государству. Если вы официально трудоустроены, то форму 2-НДФЛ без лишней волокиты выдадут в бухгалтерии. Именно эта бумага подтверждает наличие у гражданина официального дохода и его размер.

За какой период требуется документ

Потенциальные заемщики часто задаются вопросом, за какой период нужна справка 2-НДФЛ для ипотеки в Сбербанке. По нормам налогового законодательства нет требований по периоду, за который она должна предоставляться в банк. Период определяется организацией, которая выдает кредит. Чтобы оформить ипотечный кредит в Сбербанке, необходима выписка 2-НДФЛ минимум за последние полгода.

В ситуации, если вы перешли с одной работы на другую, то нужно подать еще одну выписку с предыдущего места трудоустройства.

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

Сколько действует справка

В законе не прописан точный период действия справки, подтверждающей уровень официальных доходов. Организации, для которых нужна выписка, сами устанавливают, сколько должна действовать 2 НДФЛ. Срок «плавает» от 7 дней до двух месяцев. Для Сбербанка период действия справки составляет месяц с момента выдачи.

Важно! Иногда работники Сбербанка просят 2-НДФЛ с периодом действия не более пяти рабочих дней со дня оформления в организации. Поэтому, собирая документы для кредита на ипотеку, оформлять документ о доходах нужно в последнюю очередь

Если время действия бумаги истекает, то вы можете заново запросить ее у начальника

Поэтому, собирая документы для кредита на ипотеку, оформлять документ о доходах нужно в последнюю очередь. Если время действия бумаги истекает, то вы можете заново запросить ее у начальника.

Можно ли взять кредит в Cбербанке без справки 2-НДФЛ

Сбербанк – известная и надежная организация, где более 70% российских граждан хотят оформить ипотечный кредит. Для этого нужно собрать большой пакет документов, в том числе обязательна выписка с места трудоустройства, по которой банк может проверить платежеспособность заемщика.

https://www.youtube.com/watch?v=XVTZUy3n6Yk

Иногда работодатели отказываются официально оформлять сотрудников или прописывают минимальный доход, чтобы выплачивать меньше налогов. Следовательно, получить выписку, где прописан реальный доход, необходимый для выдачи кредита, нельзя. Кредит без справки 2-НДФЛ получить можно, но при определенных условиях.

Учтите, что выдавая заем, банк смотрит на кредитную историю и оценивает благонадежность заемщика. Список требуемых факторов для подтверждения платежеспособности:

- Наличие зарплатной карточки.

- Наличие кредита на недвижимость или транспортное средство.

- Наличие дебетовой карты.

Если все это у вас есть, то Сбербанк может выдать кредит по минимальному списку документов, без справки о доходах. Необходимо удостоверение личности, заявка на кредит, любая бумага, подтверждающая доход. Так могут выдать не более полутора миллионов рублей. Но если клиент не работает официально, то такой заем в банке вряд ли выдадут.

Что заменяет справку 2-НДФЛ

Справку 2-НДФЛ может заменить официальная справка по форме банка. Ее так же заполняет бухгалтер вашего предприятия. Поэтому без согласия работодателя ее не получить.

Что такое 2-НДФЛ?

2-НДФЛ — это официальный нормативный документ, который выдается только физическим лицам. В нем указаны данные о компании-работодателе, сумме денежного вознаграждения сотрудника и налоговых вычетах за обозначенный период.

В соответствии с действующим законодательством, все работающие граждане РФ обязаны выплачивать в государственную казну подоходный налог. Поэтому лица, оформленные по трудовому кодексу РФ, не имеют проблем с получением формы 2-НДФЛ.

Данный документ подтверждает уровень дохода заемщика. Выдать его обязаны:

- в бухгалтерии организации;

- после подачи письменного заявления штатным сотрудником;

- бесплатно;

- в течение трехдневного срока, исключая праздничные и выходные дни.

В шапке указывается год и дата выдачи. Форма состоит из стандартных разделов, несущих следующую информацию:

- Наименование налогового агента, адрес, номер телефона, ИНН, КПП.

- Информация о физическом лице: ИНН, ФИО, серия и номер паспорта, адрес, дата рождения.

- Денежные поступления сотрудника, облагаемые налогом по ставке от 13% по месяцам.

- Различные налоговые вычеты, если таковые имеются у сотрудника.

- Итоговая сумма, состоящая из суммы доходов и налогов.

Финансовый документ будет признан действительным только при наличии печати компании, подписи руководителя и главного бухгалтера.

Бухгалтеру следует внимательно сверить все данные с отчетом, так как Сбербанк имеет право проверить точность информации. Чтобы обезопасить себя от мошенников и подделок, кредитный менеджер оценивает внешний вид документа, проверяет сведения через Пенсионный фонд, может позвонить в организацию, где выдавалась справка.

При выявлении несоответствия данных банк, скорее всего, откажет в кредите.

Какие еще документы потребуются для получения ипотеки

Список бумаг зависит от вида выбранной кредитной программы. Например, при рефинансировании, помимо основных документов, может потребоваться справка об уплаченных процентах.

Стандартный пакет заявителя

Какие бумаги нужны для ипотеки:

- заполненная анкета заемщика (бланк можно скачать с сайта или получить в отделении банка);

- паспорта всех участвующих в получении кредита лиц;

- ИНН, СНИЛС;

- заверенные копии страниц трудовой книжки;

- справка 2-НДФЛ за установленный банком период;

- документы на покупаемую недвижимость, если таковая выбрана заранее (акт экспертной оценки, справка о погашении задолженностей по коммунальным платежам, отсутствии обременений);

- военный билет (для мужчин старше 27 лет).

Займы для военных

Военнослужащим лицам дополнительно нужно предоставить:

- копию контракта, заверенную подписями и печатями;

- бланк с данными о стаже, звании;

- удостоверение сотрудника соответствующих структур.

Документы для ИП

В этом случае необходимо получить:

- свидетельство о регистрации ИП;

- справку о постановке на учет в ФНС;

- налоговые отчеты;

- сведения о доходах фирмы;

- договор аренды помещения.

При использовании упрощенной системы налогообложения дополнительно предоставляют:

- сведения о доходах и расходах;

- выписки по счетам компании;

- финансовые и экономические отчеты;

- сведения о долговых обязательствах;

- лицензии на ведение деятельности (при наличии).

Пакет бумаг при использовании стандартного способа налогообложения включает:

- сведения о прибыли и расходах;

- бухгалтерские отчеты;

- сведения об отсутствии или наличии задолженностей;

- выписки по банковским счетам;

- справки о выручке и НДС.

Ипотека под маткапитал

В этом случае вместе с основными бумагами подготавливают:

- сертификат, подтверждающий право на получение семейного капитала;

- свидетельства о заключении брака, рождении детей;

- справку об остатке материнского капитала, получаемую в ПФР.

Семейные программы

При оформлении ипотеки молодая семья должна предоставить:

- свидетельства о рождении детей и заключении брака;

- документы на залоговое жилье;

- справки, подтверждающие наличие средств для выплаты первоначального взноса (выписку с банковского счета, сертификат на семейный капитал);

- паспорта поручителей.

Льготное кредитование

Ипотека на выгодных условиях выдается учителям, врачам, ученым. Однако под требования программы попадают не все представители этих профессий.

Если клиент соответствует критериям, он приносит в банк:

- заявление на участие в льготной программе;

- копии документов, подтверждающих квалификацию;

- свидетельство о заключении или расторжении брака;

- автобиографию;

- фото 4 х 6;

- свидетельства о рождении детей;

- копию диплома о высшем образовании;

- сведения о написанных научных работах, публикациях в соответствующих изданиях, проведенных исследованиях;

- характеристику с места трудоустройства.

На вторичку

В этом случае понадобятся:

- свидетельство о праве собственности на жилье;

- выписка из домовой книги;

- договор купли-продажи;

- справка об отсутствии задолженностей по коммунальным платежам;

- технический паспорт объекта;

- выписка из ЕГРП.

На строящуюся недвижимость

При самостоятельном поиске застройщика клиент подготавливает такие бумаги:

- договор долевого участия или вложения денег в строительство;

- кадастровый паспорт и план строящегося здания;

- акт экспертной оценки при покупке недвижимости на этапе сдачи дома в эксплуатацию;

- разрешение на строительство, получаемое у застройщика;

- договор страхования квартиры, который может заключаться и в банке.

Что должен указать работодатель при заполнении 2-НДФЛ

Чтобы у банка не возникло никаких спорных вопросов, работодатель должен правильно заполнить документ. В нем указывают следующую информацию:

- Данные налогового агента (наименование, юридический адрес, телефон). Это потребуется для связи с работодателем для уточнения информации об их сотруднике.

- Сведения о физическом лице, которое является потенциальным заемщиком (ФИО, должность).

- Сумму начисленного и выплаченного дохода.

- Размер налога на доходы физических лиц (НДФЛ).

Ранее в форме 2-НДФЛ содержалось 5 разделов. С этого года заполнение документа упростили. В нем содержится 3 раздела.

Банк имеет право отказать в приеме документов для оформления кредита в случае предоставления неправильно заполненного документы. Любые исправления и неточности в справке считаются ошибкой.

Для получения выписки работнику необходимо обратиться к работодателю с соответствующим заявлением, составленным в произвольной форме. В нем указываются необходимые реквизиты сотрудника и налогового агента. Тем, кто интересуется, сколько готовится справка 2-НДФЛ, отвечаем: работодатель обязан выдать ее в течение трех дней.

Если он нарушает эту норму, рекомендуется отправить заявление ценным письмом с описью содержимого и уведомлением о получении. Если в течение трех дней с момента получения письма работодатель так и не выдал документ, работник вправе обратиться с жалобой в трудовую инспекцию

Обратите внимание, что получают эту бумагу не только официально трудоустроенные граждане, но и те, кто уволился не более чем три года назад

Справка 2-НДФЛ для ипотеки: за какой период брать, как оформить

»» Последнее обновление 2020-07-14 в 12:12 Важный вопрос о приобретении собственного жилья встает перед многими людьми.

Домов строится много, но цена высока.

Купить просто без поддержки не каждому по плечу. Один из финансовых инструментов – это ипотека.

С этой целью потенциальный заемщик готовит пакет документов для банка, в который входит справка 2-НДФЛ.

Какие требования банки предъявляют к ней, поговорим дальше. Оформить заявление на ипотеку можно в любом банке. Требования к пакету документов могут отличаться.

Среди прочего справка 2-НДФЛ – один из важных документов. Чаще для ипотеки необходимо представить справку о доходах 2-НДФЛ за последние 6 или 12 месяцев.

Сведения в справке должны быть актуальны на момент сделки.

Срок годности справки составляет от 10 до 30 дней, в зависимости от требований банка.

Поэтому по сроку годности обязательно нужно уточнить у менеджера финансовой организации. Справка о доходах подтверждает официальное трудоустройство заемщика. Она позволяет кредитору оценить насколько платежестпособен его клиент, какова его величина дохода. Сотрудники банка рассматривают предоставленную справку и принимают решение о выдаче кредита.

При этом, они оценивают сможет ли клиент уплачивать обязательные платежи по кредиту и хватит ли ему средств для проживания после уплаты.

Исходя из этого, определяется сумма возможного кредита. Чтобы получить справку 2-НДФЛ необходимо обратиться в бухгалтерию предприятия, где заемщик устроен официально.

Для чего она нужна

Справка 2-НДФЛ многофункциональна. Она нужна для:

- Оформления визы;

- Начисления алиментов;

- Перехода с одного места работы на другое;

- Оформления пенсии, пособия;

- Оформления ипотечного кредита и оказания других банковских услуг.

С точки зрения содержания банк:

- Получает информацию об уровне официального дохода соискателя по ипотеке;

- Удостоверяется в том, что потенциальный заемщик имеет официальное место работы;

- Получает доказательство того, что заемщик может регулярно оплачивать кредит.

С точки зрения формы банк:

- Удостоверяется в том, что сведения о доходах официальны;

- Проверяет реквизиты организации (есть базы данных, предоставляющие банкам информацию о статусе организаций-работодателей);

- Проверяет корректность составления документа и подлинность печати.

Если ипотеку оформляет титульный созаемщик и созаемщики или заемщик и поручитель, справку 2-НДФЛ предоставляют банку они все, ведь финансовая состоятельность – основной критерий, которому они должны соответствовать.

Ипотечные программы

Сбербанк предлагает ипотечное кредитование на выгодных условиях, но при этом предъявляет жесткие требования к заемщику, так банк уменьшает свои риски при неоплате ипотеки.

Есть общие преимущества всех программ, которые выгодно отличают Сбер от других кредитных организаций:

- Льготы для лиц, получающих официальную заработную плату через Сбербанк;

- Есть программы, где можно запросить полную цену жилплощади в кредит;

- Невысокие ставки в процентах;

- Есть специальные проекты для молодых семей и бюджетников;

- Срок выплаты в сбербанке ипотеки достегает 30 лет;

- Разное количество созаемщиков, которые влияют на сумму и процент кредитования.

Возможна ли ипотека без 2-НДФЛ?

Бывают случаи, когда претендент на ипотеку работает без официального трудоустройства. В таком случает получить данную форму невозможно. Серьезные финансовые учреждения стараются не отходить от установленного порядка предоставления займов на покупку недвижимости, так как суммы кредитования довольно высокие, сроки продолжительные, при этом банк должен быть уверен в том, что взятые в долг деньги будут без проблем возвращены.

Но многие финучреждения позволяют своим заемщикам воспользоваться возможностью получения займа с оформлением справки о получаемых доходах по форме, разработанной банком. В этом случае нужно знать, что процентная ставка по ипотеке будет на порядок завышена, так же как и размер первого взноса.

После рассмотрения этого документа менеджер по кредитованию сможет оценить платежеспособность заявителя, уровень доходов, регулярность их получения. Данные о размере зарплаты необходимы для расчета суммы ипотечного займа. Если получаемые клиентом ежемесячные доходы по предоставленным документам будут не настолько высокими для предоставления займа на крупную сумму, его выдачу с минимальным взносом банк может не одобрить.

Что делать, если невозможно получить справку?

Если получить форму 2-НДФЛ нет возможности, не стоит идти на хитрость, и доставать липовую справку в надежде, что банк не проверит размер доходов заявителя. Кредиторы подходят к проверке предоставленных документов серьезно, и зачастую осуществляют эту процедуру в два этапа. Сначала этим вопросом занимается кредитный инспектор. Он проверяет подлинность документа, подписей, печатей, адресных данных предприятия, указанных в справке и др. Далее проверку осуществляет служба безопасности. Сотрудник банка может позвонить в бухгалтерию предприятия получателя займа, чтобы проверить, соответствует ли размер зарплаты, указанной в справке, с озвученной бухгалтером фактически получаемой работником суммой. Поэтому не стоит рисковать, тем более, что в некоторых банках есть возможность все же получить займ на более мягких условиях. При этом не обязательно иметь приличный стаж работы, постоянную регистрацию при получении ипотечного займа.

Если предоставить банку справку 2-НДФЛ нет возможности, можно подать другие документы, подтверждающие платежеспособность клиента:

- выписку из лицевого счета;

- документы, подтверждающие получение регулярного активного или пассивного дохода.

Сегодня уже не редкость ипотека без справок. Но следует учесть, что проценты по такому кредитованию также будут довольно высокими. А получить займ на приобретение жилплощади можно, если сумма первоначального взноса будет составлять в пределах 35-50% и более.