Промсвязьбанк рефинансирование ипотеки других банков

Содержание:

- Как действовать претенденту на ипотеку

- Рефинансирование потребительских кредитов Промсвязьбанком: преимущества и условия

- Условия рефинансирования ипотеки в Промсвязьбанке

- Порядок оформления

- Документы для оформления рефинансирования в Промсвязьбанке

- Выгода рефинансирования в Промсвязьбанке

- Плюсы и минусы для банка

- Как рефинансировать: процедура оформления по шагам

- Оформить заявку на кредит в Промсвязьбанке

- Подготовка к оформлению рефинансирования

- Погашение кредита

- Рефинансирование ипотеки

- Преимущества рефинансирования от Промсвязьбанка

Как действовать претенденту на ипотеку

Физическим лицам, желающим оформить рефинансирование ипотеки в ПСБ, нужно заполнить анкету-заявку. Вносятся:

- Паспортные, контактные данные;

- Адреса — места регистрации, фактического проживания;

- Сведения о семейном положении, образовании, трудовой деятельности (основном, дополнительном рабочем месте, о работе по совместительству);

- Источники погашения долговых обязательств по ипотеке;

- Величина, направленность ежемесячных расходов;

- Сумма, период кредитования;

- Сведения об объекте недвижимости, на рефинансирование которого идут заёмные средства.

Процедура рефинансирования в стандартной форме:

- Банк одобряет выдачу заёмных средств;

- Деньги поступают на счёт заёмщика;

- Погашаются текущие долговые обязательства по ипотеке;

- Клиент получает справку о снятии обременения с залога;

- В Промсвязьбанке оформляется недвижимость, оплачивается полис страхования залога.

Рефинансирование потребительских кредитов Промсвязьбанком: преимущества и условия

Если у заемщика несколько кредитов наличными или кредитных карт, оформленных в разных банках, Промсвязьбанк предлагает объединить их в один и тем самым сэкономить на обслуживании кредита и снизить сумму ежемесячного платежа. В качестве дополнительного бонуса предлагается выдача дополнительной суммы сверх долга – потратить ее можно на любые цели, но по факту, разумеется, за ее использование также придется уплатить процент.

От клиента потребуется предоставить в Промсвязьбанк кредитный договор и реквизиты банка – кредитора, после чего остаток долга будет перечислен в погашение задолженности.

Однако рефинансировать можно не любой потребительский кредит, а только выданный не менее полугода назад и до погашения которого остается как минимум 3 месяца. Не должно быть текущей просроченной задолженности и вообще просрочек в течение полугода.

Условия Промсвязьбанка по программе рефинансирования потребительского кредита для физических лиц следующие:

| Максимальная сумма | 3 000 000 руб. |

| Минимальная сумма | 50 000 – 100 000 руб. |

| Ставка | от 10,4% |

| Срок займа | 12-84 месяца (1-7 лет) |

Обеспечение по рефинансируемому кредиту не требуется, комиссия за выдачу кредита тоже отсутствует. Но за несвоевременное погашение долга придется уплатить штраф в размере 0,06% за каждый просроченный день (но не более 20%).

Из дополнительных преимуществ Промсвязьбанк дает возможность воспользоваться так называемыми «кредитными каникулами», т.е. при необходимости отсрочить выплаты по рефинансированному кредиту на 2 месяца. Но услуга не бесплатная:

- 2 полученных месяца отсрочки присоединяются к сроку кредита, пересчитываются проценты, и, как следствие, последующие платежи немного увеличатся;

- нужно будет единовременно оплатить стоимость услуги в размере 15% от ежемесячного платежа, но не менее 2000 руб.

Воспользоваться кредитными каникулами можно не сразу после рефинансирования, а только, если уже было оплачено 6 платежей по кредиту, без просрочек более 7 дней и до погашения осталось как минимум 3 месяца. Кроме того задолженность не должна была ранее реструктуризироваться и на текущий момент не должно быть текущей просрочки.

Подача заявки на каникулы для частных лиц доступна через интернет-банк или посредством подачи заявления в офисе Промсвязьбанка. Воспользоваться каникулами можно не чаще одного раза в год.

Программа «Рефинансирование» для ипотечных кредитов

Рефинансировать в Промсвязьбанке можно не только потребительский, но и ипотечный кредит. Для этой цели разработано специальное предложение – программа «Рефинансирование». Условия по ней следующие:

| Ставка | 9,1%-9,2% |

| Полная стоимость кредита | 10,24-12,97% |

| Срок кредитования | 36-300 месяцев (3 года — 25 лет) |

| Первоначальный взнос | 0% |

| Тип жилья | квартира, дом с земельным участком, апартаменты на первичном или вторичном рынке жилья |

| Сумма кредита | от 1 млн. до 15 млн. руб. ( от 20% до 80% рыночной стоимости, но не более остатка основного долга по кредиту) |

| Созаемщик | Супруг (в т.ч. гражданский) и любые родственники. |

| Залог | Имеющаяся недвижимость, на покупку которой выдавался первоначальный кредит или права покупателя. |

Рефинансирование ипотечного кредита в Промсвязьбанке позволит полностью погасить задолженность перед сторонними кредиторами. Кредит выдается под залог: квартиры, имеющейся в собственности, на приобретение которой изначально предоставлялся кредит, а также под залог прав покупателя по договору долевого участия. Рефинансируются только кредиты старше 6 месяцев с даты заключения кредитного договора, но до окончания их срока должно оставаться как минимум 36 месяцев. Важным условием является и отсутствие просроченной задолженности перед банком — кредитором на дату обращения в Промсвязьбанк за рефинансированием.

Условия рефинансирования ипотеки в Промсвязьбанке

- кредит в рублях;

- залогом может быть квартира или права по договору долевого строительства;

- ограничение по сумме: минимум 1 миллион, но не ниже 20% от рыночной цены недвижимости и не выше оставшегося основного долга;

- заемщиков может быть не более четырех и весь их доход будет учитываться при рассмотрении заявки;

- срок от трех лет до трехсот месяцев с ежемесячным платежами;

- никаких просрочек по выплатам в старом банке;

- как минимум полгода выплат по первому кредитному договору и более трех лет до его окончания;

- кредит может покрывать от 20 до 80 процентов стоимости квартиры (по результатам оценки);

- базовый процент — 9,1% для зарплатных клиентов Промсвязьбанка (для своих клиентов условия выгоднее!) и 9,2 для остальных (при условии страхования по Договору коллективного страхования);

- прибавляем: 3% если у вас нет страховки, 2% если кредит вам выдали до госрегистрации ипотеки и 3% если она не появилась в течение двух месяцев с начала рефинансирования;

- полная стоимость от 10,24% до 12,97% годовых;

- можете гасить досрочно часть или все — никаких санкций и ограничений нет.

Дополнительные расходы

Внимание: это как раз те «подводные камни», которые могут испортить вам всю песню, так как по дополнительным расходам может набежать приличная сумма, так что их стоит проанализировать вдвойне скрупулезно еще перед принятием какого-либо решения. На что же еще придется потратиться при рефинансировании ипотеки в Промсвязьбанке:

- Страхование. Так как сроки и суммы кредитов внушительны, Промсвязьбанк стремится обезопасить себя, поэтому вам придется выбрать между добавкой 3% годовых за отсутствие страховки или оплатой страховки: жизни, квартиры и титульного страхования (на первые три года). Титульное страхование — это страхование права собственности от признания сделки нелегальной.Застраховаться можете в любой страховой компании, аккредитованной банком. У банка есть список требований к страховым компаниям и теоретически вы можете предложить банку свою страховую, отвечающую его требованиям, а он должен ее рассмотреть.

Но на сайте есть список компаний априори соответствующие требованиям Промсвязьбанка к оформлению страховок — их около 15, самые крупные страховщики (ВТБ Страхование, Альфастрахование, Ингосстрах, Альянс, МАКС, СОГАЗ и др.), можете воспользоваться ими. При этом большинство компаний предлагают комплексное страхование для ипотеки (квартира+жизнь и здоровье+титульное).

Также можете присоединиться к Договору коллективного страхования Промсвязьбанка. При этом вы заплатите банку комиссию за обработку ваших данных и страховую премию 0.6% от суммы кредита и 0.7% при пролонгации.

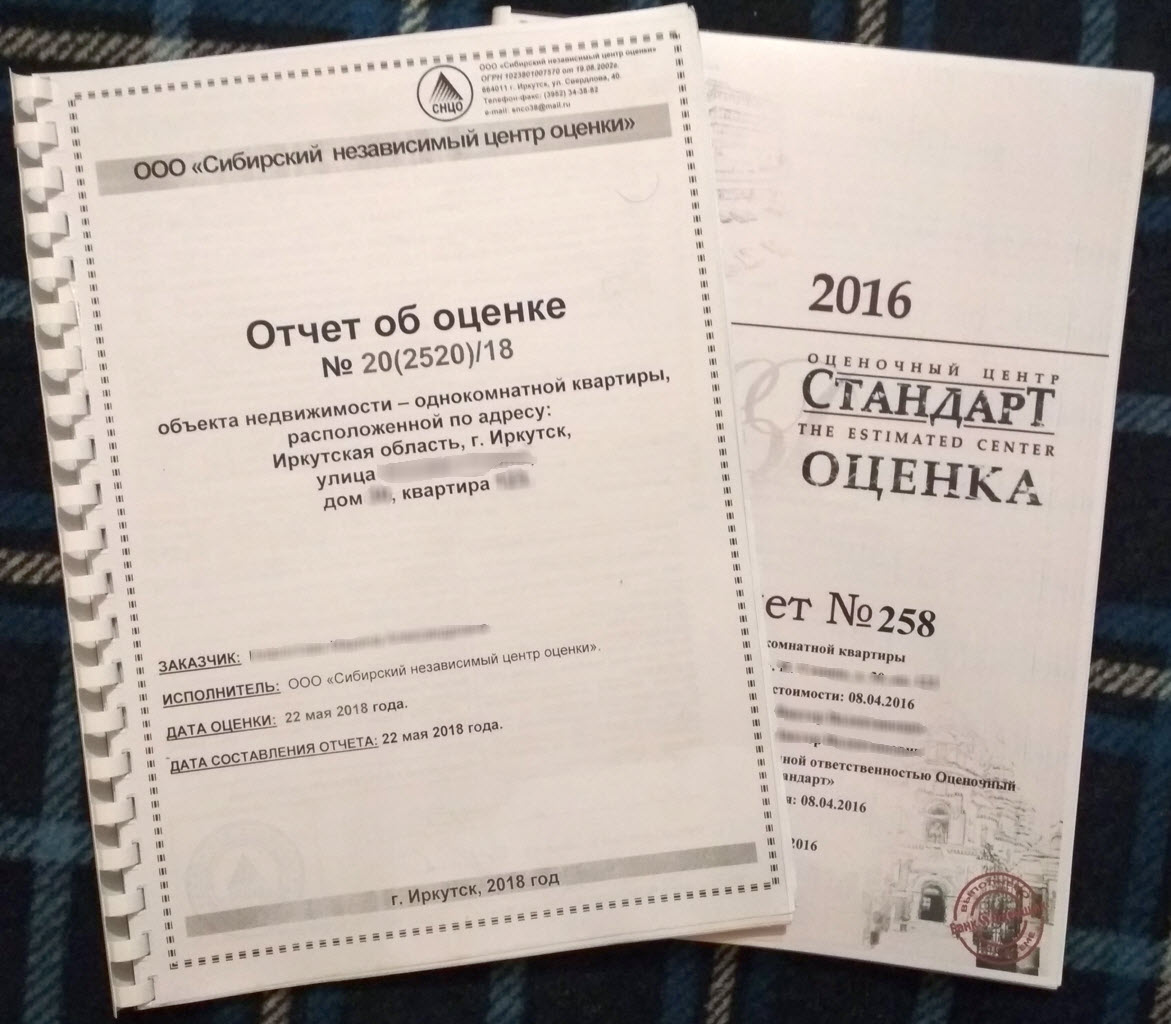

- Экспертная оценка. Промсвязьбанк снова захочет узнать рыночную стоимость квартиры, так что придется снова искать оценщиков и заключать договор оценки с предоставлением техпаспорта и свидетельства о собственности. Средние цены экспертной оценки для рефинансирования кредита на недвижимость в Промсвязьбанке 2 тысячи — 9 тысяч рублей по Москве.

- Услуги нотариуса. В зависимости от вашей конкретной ситуации вам может понадобиться нотариальное заверение различных документов (например, согласие супруги на покупку), а также договора ипотеки для его регистрации — имейте в виду и эти траты тоже. Оплата по таксе нотариальной конторы.

- Регистрация договора ипотеки. От государства никуда не деться — придется опять платить госпошлину — это требование по закону. Новая ипотека — новая госпошлина. Размер — около 1 тысячи рублей;

- За оформление документов, нужных для государственной регистрации договора ипотеки тоже придется заплатить по тарифам ЖЭКов, паспортных столов, кадастровых органов, органов, осуществляющих техническую инвентаризацию и прочих.

- ваше прежнее кредитное учреждение может взять с вас плату за оформление справок для перекредитования или штрафы за досрочную выплату долга.

- при наличии брокера или риэлтора стоимость его услуг будет определяться заключенным между вами договором.

Штрафы за просрочку платеже по ипотеке

ставка ЦБ (внимание: на дату заключения договора, не текущая) ежедневно, если проценты начислялись;

0,06% ежедневно если проценты не начислялись.

Промсвязьбанк может по своему желанию смягчить вам санкции за просрочку.

Порядок оформления

Оформить перекредитование может каждый человек, соответствующий требованиям банка и подготовивший все документы.

Обязательный перечень документов для рефинансирования кредитов в Промсвязьбанке для физлиц включает в себя следующие:

- Паспорт гражданина РФ (оригинал и копия);

- Ксерокопия трудовой книжки и печатью и подписью работодателя;

- СНИЛС;

- Справка, подтверждающая уровень дохода за последние шесть месяцев;

- Справка о сумме долга на момент обращения в банк;

- Реквизиты старой кредитной организации, по которым нужно будет перевести финансы для погашения займа.

Сама процедура предполагает следующие этапы:

- Если вы уже все собрали, оцените выгоду предложения (для этого можно использовать кредитный калькулятор) и подавайте документы.

-

Заявку можно оформить в любом отделении Промсвязьбанка или путем заполнения специальной формы обратной связи на сайте банка.

Если кроме основной суммы для погашения вы хотите получить дополнительные средства для своих нужд, то в заявке нужно отметить пункт «дополнительная сумма».

-

Заявка и документы обычно рассматриваются в течение нескольких недель.

При одобрении заключается новый договор, и Промсвязьбанк перечисляет средства для погашения кредитных обязательств перед сторонней кредитной организацией.

-

Далее заемщик оплачивает уже новый долг в соответствии с установленным графиком договором.

Справки о погашении приносить не надо, так как финансовое учреждение само переводит средства на реквизиты другой организации, предоставляемые вместе с документами самим клиентом.

Чтобы получать максимум информации и не запутаться в долгах и счетах, можно использовать интернет-банкинг и мобильный банк.

В целом Промсвязьбанк предлагает услугу на достаточно выгодных условиях, и в ряде случаев она позволяет решить тяжелую финансовую ситуацию по причине взятых ранее займов.

Предварительно рекомендуется оценить все моменты, рассчитать предполагаемые выгоды и понять, будет ли перекредитование целесообразным конкретно в вашем случае.

Документы для оформления рефинансирования в Промсвязьбанке

Документы, подтверждающие доход

| Категория | Необходимые документы | Особенности |

|---|---|---|

| Физические лица | Справка 2-НДФЛ или справка по форме банка | Справка должна отображать доход заемщика не менее чем за 6 месяцев. Срок действия данной справки со дня получения не более 30 дней |

| Зарплатные клиенты | Предоставление документов не требуется при условии, что зарплатный клиент получает зачисления зарплаты ежемесячно на карту Промсвязьбанка. Если зачисления прерываются, то предоставление справки необходимо | Если клиент находится на зарплатном проекте, то все сведения операции по счетам клиента Промсвязьбанк отслеживает самостоятельно |

| Пенсионеры, получающие пенсию на карту Промсвязьбанка | Предоставление справок, подтверждающих доход, не требуется | — |

| Пенсионеры, не получающие пенсию на карту Промсвязьбанка | Если пенсионер получает зачисления на пенсионную книжку, то необходимо предоставить в банк выписку из ПФР | Выписка из ПФР должна быть сделана за последний месяц, срок действия справки составляет 30 календарных дней |

| Работающие пенсионеры | Если клиент работает и при этом получает пенсию, отталкиваться стоит от размера зачислений. Если по месту работы клиент получает доход выше, чем пенсионные зачисления, то предоставление справок не отличается от категорий «работающие физические лица» либо «зарплатные клиенты» (зависит от того, каким образом приходит доход), при этом пенсионные зачисления указываются в разделе дополнительный доход | Если требуется 2-НДФЛ, то прописывается доход за последние 6 месяцев, срок действия данной справки календарных 30 дней |

| Индивидуальные предприниматели | Налоговая декларация | В зависимости от вида ведения отчетности декларация предоставляется либо за предыдущий год (в случае сдачи годовой декларации), либо за два последних квартала (если декларация сдается ежеквартально) |

| Военные | 2-НДФЛ, если военный находится на зарплатном проекте, то предоставление справок не требуется | Доход должен быть прописан за последние 6 месяцев, срок действия справки 30 календарных дней |

Справка по форме банка

Документы, подтверждающие трудоустройство

| Категория | Необходимые документы | Особенности |

|---|---|---|

| Физические лица | Копия трудовой книжки | Копию трудовой книжки необходимо правильно заверить. На каждом листе должно быть прописано «копия верна», «ФИО заверяющего лица», «дата», «подпись», все должно быть закреплено печатью организации. На последнем листе необходимо дополнить все вышеуказанные условия фразой «работает по настоящее время» и также поставить печать |

| Зарплатные клиенты | — | — |

| Пенсионеры, получающие пенсию на карту Промсвязьбанка | — | — |

| Пенсионеры, не получающие пенсию на карту Промсвязьбанка | Предоставить оригинал пенсионной книжки | — |

| Работающие пенсионеры | В зависимости от выбора категории, по которой будет оформляться заемщик, предоставляется либо копия трудовой книжки, либо оригинал пенсионной книжки | Если предоставляется копия трудовой книжки, то необходимо оформить ее в соответствии с требованиями, которые прописаны в графе «физические лица» |

| Индивидуальные предприниматели | ИНН и ОГРН организации | Предоставляются оригиналы документов, а также их копии |

| Военные | Справка о прохождении воинской службы по контракту | В справке обязательно должен быть указан срок службы |

Получить рефинансирование за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам рефинансирование. Выберите банк, подайте онлайн заявку и рефинансируйте кредиты уже сегодня.

Выгода рефинансирования в Промсвязьбанке

При перекредитовании в данном банке у заемщика появится возможность:

- Закрыть текущий кредит, чтобы получить новый займ.

- Соединить несколько кредитных займов в один для более удобной оплаты. Эта услуга помогает улучшить кредитную историю и ощутимо снизить финансовую нагрузку. Дополнительно, клиент сможет рассчитывать на открытие других кредитных счетов.

- Снизить процент ежемесячного взноса по кредитной задолженности, не изменяя при этом срок кредитования. Можно сократить график оплаты, сохраняя сумму выплат.

- Понизить процентную ставку по ипотечному договору.

- Рефинансировать свою ипотеку, полученную в других банковских учреждениях.

Плюсы и минусы для банка

У большинства людей процедура рефинансирования вызывает недоверие, ведь банк снижает процентную ставку и получается, что он теряет выгоду от своей деятельности. Возникает вопрос, в чём же его интерес?

На самом деле, их несколько: банк получает нового потребителя, извлекает прибыль при досрочном погашении кредитных обязательств клиента других банков, ведь по закону переплата насчитывается лишь за срок пользования кредитными средствами, предлагает заёмщику свои новые услуги после погашения задолженности. А главное – он получает проценты с нового кредита (основной доход любого банка).

Однако при рефинансировании банк может столкнуться с некоторыми рисками для своей деятельности. К ним относится неплатежеспособность заёмщика, нецелевое растрачивание денег, если банк выдаёт клиенту деньги на руки, а не самостоятельно гасит задолженность.

Перекредитование – прекрасная возможность уменьшить свои выплаты по кредитам и перевести их в один банк, упрощая схему выплат. Но к этому нужно подойти вдумчиво и ответственно. Следует просчитать затраты, которые понесёт процесс переоформления и в целом выгоду от рефинансирования вашей текущей задолженности. И только тогда принимать решение.

Как рефинансировать: процедура оформления по шагам

Алгоритм действий заемщика:

- Получите консультацию по телефону или при личном обращении в отделение.

- Подготовьте пакет необходимых документов по квартире и заемщику.

- Оставьте заявку на сайте, ожидайте обратной связи и согласуйте время и дату посещения.

- Предоставьте документы на заемщика и квартиру в банк для рассмотрения.

- Закажите отчет об оценке жилой недвижимости на сайте Промсвязьбанка.

- Ожидайте обратной связи от сотрудника банка, который сообщит о решении.

- Согласуйте время и дату сделки, выберите страховую компанию для комплексного страхования (для снижения процентной ставки).

- Получите письмо-согласие от страховой компании.

- Получите у первичного кредитора документ об остатке задолженности и справку о реквизитах перечисления средств.

- Направьте полученные документы в банк, ознакомьтесь с кредитной документацией, высланной по почте.

- Откройте счет, подпишите кредитную документацию, подпишите договор со страховой компанией.

- После выдачи кредита обратитесь к первичному кредитору и оформите заявление на досрочное погашение.

- После погашения получите справку о снятии обременения в пользу первичного кредитора.

- Зарегистрируйте ипотеку в Росреестре в пользу Промсвязьбанка.

- Получите справку о погашении рефинансируемого кредита.

После оформления сделки банк перечислит денежные средства на счет заемщика для досрочного погашения ипотеки в другом банке.

Отличия в процедуре для физических и юридических лиц

Важно! В программе рефинансирования от Промсвязьбанка могут участвовать только лица, работающие по найму. Однако при расчете суммы кредита могут учитываться доходы от участия в организации при условии, что она составляет не более 1/3 от общей

Если сотрудник не работает в соответствующей организации по найму, то доля в уставном капитале организации должна быть не более 49%.

Юридические лица могут осуществлять перекредитование по программе «Кредит на кредит». Потребуется поручительство собственников бизнеса или юридических лиц.

Оформить заявку на кредит в Промсвязьбанке

Ирина Волкова

Автор Выберу.ру, irinavolkova@vbr.ru

Специализация: микрозаймы, кредиты, ипотека, страхование

Вопросы и ответы

Что значит рефинансировать кредит?

Процедура рефинансирования подразумевает оформление нового займа с целью погашения действующего. Клиент может обратиться как в ту организацию, которая ранее выдала кредит, так и в другой банк

Для рефинансирования важно подобрать программу с более выгодной процентной ставкой. Только в этом случае процедура будет выгодной для заемщика

Чтобы подобрать такой вариант, рассмотрите предложения Промсвязьбанка в Красногорске за 2021 год, опубликованные на странице финансового портала Выберу.ру.

Какие требования к получателю?

Каждая банковская организация устанавливает свои требования к заемщику. Они могут меняться в зависимости от того, рефинансируется потребительский или целевой кредит. Список наиболее часто встречающихся требований выглядит следующим образом:

- возраст от 21 года до 70 лет;

- российское гражданство;

- трудовой стаж не менее 3 месяцев;

- постоянная регистрация на территории России;

- наличие источника заработка.

Еще одно условие — чтобы в рамках действующего кредита был совершен хотя бы один платеж (в том числе и наличными).

Если вы хотите ознакомиться с требованиями Промсвязьбанка в Красногорске, перейдите во вкладку интересующего вас предложения. Для этого нажмите «Подробнее» в карточке с названием программы.

Какие документы нужны?

В рамках рефинансирования могут потребоваться различные документы, состав которых во многом зависит не только от требований банка, но и от того, перекредитование какого займа необходимо. Наиболее распространенным остается следующий пакет бумаг:

- заявление-анкета от клиента;

- справка об уровне дохода (2-НДФЛ или по форме банка);

- российский паспорт;

- договор действующего займа.

Чтобы определить, какие бумаги потребуется взять с собой в Промсвязьбанк для рефинансирования, перейдите во вкладку нужного займа. Нажмите «Подробнее» и откройте раздел «Документы».

Как погашать кредит, взятый как рефинансирование?

Порядок выплаты зависит от аннуитетного или дифференцированного типа погашения, а также от условий банка, в который вы обратились. Ежемесячно потребуется вносить наличными или по безналичному переводу определенную сумму в рамках нового договора. Какой она будет, зависит от следующих условий:

- процентная ставка;

- срок выплаты;

- сумма долга.

Узнать возможный график платежей в рамках рефинансирования за 2021 год в Промсвязьбанке вы можете с помощью кредитного онлайн-калькулятора Выберу.ру.

Можно ли объединить два кредита в Промсвязьбанке?

Отдельные банки предусматривают такую возможность. Во многом она зависит от особенностей кредита, который нужно рефинансировать. Чтобы узнать эту возможность в Промсвязьбанке, позвоните менеджеру на горячую линию. Другой вариант — оформить заявку на рефинансирование в Красногорске.

Подготовка к оформлению рефинансирования

Этапы подготовки к перекредитованию:

- Перед тем как связаться или встретиться с работником банка, нужно собрать необходимый комплект документов. В зависимости от ситуации, бумаги сканируются для отправления по почте либо предоставляются в бумажном виде специалисту по ипотеке. Иногда требуется предоставление дополнительных документов и информации. В таком случае с заемщиком связывается менеджер.

- Проанализировав данные, банк выходит на связь с клиентом и сообщает о результате рассмотрения заявления. Ответ может прийти по электронной почте, в смс-сообщении, где будет указываться контактная информация для дальнейших действий.

- Рефинансирование ипотечного кредита обязательно сопровождается предоставлением полного комплекта документов по квартире или другому ипотечному жилью. Важным моментом является запрос отчета по оценке недвижимости. Сама бумага останется на руках у заемщика, а в банк отсылается сканированный вариант документа или его копия. Необходимо предварительно уточнить у менеджеров финансового учреждения, какая именно форма будет соответствовать требованиям данного банка.

- Клиент должен быть готов к тому, что запрос оценки недвижимости требует определенной оплаты, размер которой зависит от организации, предоставляющей запрашиваемую услугу.

- Дополнительно может понадобиться оформление технической или другой справки по ипотечному жилью. Это тоже потребует затрат.

- Во многих случаях банк предлагает страхование в рамках ипотечного договора. Клиент может выбрать компанию сам либо согласиться с выбором банка.

- При необходимости клиент также должен иметь на руках актуальный документ об оставшейся части долга по рефинансируемому кредиту и данные о реквизитах, по которым переводятся средства для погашения ипотеки. Всё это предоставляется в банки и влияет на расчет суммы кредита.

Собрав все вышеописанные документы и сделав с них копии, клиент предоставляет их в банк.

После одобрения рефинансирования клиент должен иметь на руках оформленное заявление на полное досрочное погашение займа. После погашения долга заемщику выдаются соответствующие документы о закрытии обременения в пользу первого ипотечного кредитора.

Важным моментом является запрос в Росреестр для снятия отметки об ипотечном долге в пользу первого кредитора и для оформления ипотеки в Промсвязьбанке.

На заключительном этапе возможно придется потратить средства на оформление страховки, в зависимости от тарифов кампании, предоставляющей данную услугу.

Погашение кредита

Рефинансирование — это тот же кредит, и к его погашению нужно отнестись со всей ответственностью

Для того, чтобы при выплате нового кредита не возникало сложностей, необходимо обратить внимание на следующие моменты:

Если нет желания оформлять страховку, следует отказаться от нее в момент подписания договора

Конечно, важно понимать, что в случае возникновения непредвиденных обстоятельств все обязательства лягут на плечи родственников и наследников. К тому ставка будет существенно выше

Без страховки нет возможности получить дисконт.

После того, как произойдет погашение предыдущего кредита или кредитов, нужно будет документально подтвердить этот факт. Для этого потребуется взять в банке справку о закрытии договора и предоставить ее в ПСБ.

В случае просрочки по выплате рефинансирования, на клиента накладывается штраф. Он начисляется за каждый день просрочки, в итоге может собраться большая сумма. Конечно, при этом автоматически портится кредитная история.

Для того, чтобы осуществить досрочное погашение, нужно соблюсти ряд требований банка. Клиент должен заблаговременно в письменной форме предупредить об этом банк. Сделать это можно так же в онлайн-банке или мобильном приложении. Комиссия по досрочному погашению не предусмотрена, но его можно осуществить только в дату ежемесячного платежа.

Рефинансирование ипотеки

- Условия оформления

- Полезная информация

Софья Комарова Автор Выберу.ру, sofyakomarova@vbr.ru Специализация: ипотека, кредиты, пластиковые карты

Ипотека берется на несколько лет, и в течение этого времени у заемщика может возникнуть ситуация, когда нечем выплачивать долг. В этом случае есть риск лишиться объекта недвижимости. Выходом в такой ситуации может стать процедура перекредитования ипотеки в 2021 году.

Выгодным этот шаг будет в том случае, если по условиям новой программы уменьшится ставка, а значит, и размер ежемесячных платежей.

Рефинансирование жилищного займа других банков используется для того, чтобы избежать просрочки, не лишиться жилья , сохранить хорошую кредитную историю. Также заемщик может воспользоваться льготной программой другого банка, получить господдержку, если относится к соответствующей категории граждан.

Процедура оформления новой ссуды может проходить следующим образом:

- получение новой жилищного займа, чтобы погасить текущий долг;

- выведение жилья из-под залога (заемщик расплачивается с банком, а потом выплачивает новый займ без обременения имущества);

- объединение нескольких кредитов в один потребительский.

На финансовом портале Выберу.ру собраны лучшие банковские продукты по рефинансированию жилищных займов. Чтобы найти подходящий вариант, используйте онлайн-поисковик. Задайте нужные параметры рефинансирования: срок выплаты нового жилищного займа, размер первоначального взноса, стоимость объекта недвижимости. Затем нажмите «Подобрать ипотеку». На странице появятся те предложения от банков за 2021 год, которые отвечают заданным параметрам.

Важно! Процедура будет выгодной только в том случае, если процентная ставка нового займа будет ниже, чем у действующего. Новый жилищный кредит предоставляется при соблюдении следующих условий:

Новый жилищный кредит предоставляется при соблюдении следующих условий:

- выплаты осуществлятись в полном объеме и в соответствии с графиком;

- выплачено более 20% стоимости объекта недвижимости;

- срок действия договора осталось не менее трех месяцев;

- рефинансирование действующей ипотеки до этого не использовалось.

Необходимая документация

На каждом этапе рефинансирования потребуется определенный пакет бумаг. назовем их основной перечень:

- заявление по форме банка;

- российский паспорт (некоторые кредитно-финансовые организации предлагают переоморфление займа нерезидентам РФ);

- справка из бухгалтерии о подтверждении дохода или документ по форме банка о величине заработной платы;

- копия ГПХ, трудовой книжки или иного документа о трудоустройстве;

- СНИЛС, ИНН;

- договор действующей ипотеки;

- справка об отсутствии просрочек.

Эти справки нужно собрать на начальном этапе. В случае одобрения нового кредита нужно будет предоставить следующий пакет:

- договор о передаче залога недвижимости другой организации;

- справки на квартиру/дом (выписка из домовой книги, выписка из ЕГРН, кадастровый паспорт, правка об отсутствии долга по оплате коммунальных услуг).

Реструктуризация ипотеки: инструкция по применениюПочему банк может отказать в ипотеке и что делать

Как выбрать банк для ипотечного кредитованияКак оформить ипотеку?

Как рассчитать выплаты по ипотеке?Причины отказа банков в оформлении ипотеки

Преимущества рефинансирования от Промсвязьбанка

Промсвязь банк — проект, имеющий многолетнюю историю. Сервис находится на финансовом рынке уже 24 года и беспрерывно предоставляет свои услуги для граждан Российской Федерации. Компания старается обеспечить максимально комфортные и выгодные условия для своих клиентов и разработала ряд интересных продуктов. Одним из них является услуга рефинансирования. ПСБ предлагает объединить заемщику уже имеющиеся кредиты в один и вносить платеж по единой процентной ставке. Более того, клиент может получить дополнительные средства поверх имеющейся суммы.

Сервис предусматривает два способа подачи заявки на рефинансирование: лично через офис банка с указанным пакетом документов либо онлайн через сайт psbank.ru. Для тех, кто оформил заявку через сайт проекта, ждет приятный бонус — снижение процентной ставки на 0,5%. Время оформления заявки занимает 10 минут. Заемщик может оформить рефинансирование на суммы от 50 000 до 3 000 000 рублей. Годовая процентная ставка начинается от 9,9%. Также с каждым годом погашения кредита без наличия просрочек клиент имеет возможность снизить текущую процентную ставку на 1%.

Компания имеет хорошую репутацию и переживает за свой имидж, поэтому на сайте можно найти всю документацию касательно тех или иных услуг банка. Все договоры и памятки для клиентов находятся в открытом доступе для пользователей.

Для обеспечения круглосуточного доступа клиенту к своим финансам, сервис разработал мобильное приложение. Мобильный банкинг позволяет не только отслеживать состояние своих счетов, но и выполнять некоторые операции: переводы между картами, оформление услуг, блокировка карт, связь с банком.

Как оформить рефинансирование от ПСБ?

Для оформления рефинансирования заемщик может лично добраться до ближайшего подразделения банка, взяв с собой необходимый перечень документов, либо воспользоваться компьютером и оставить заявку на сайте. Для оформления услуги в онлайн-режиме сперва необходимо зайти на сайт psbank.ru. На главной странице представлена краткая информация обо всех услугах, предоставляемых банком. Клиенту необходимо нажать на панель с надписью «Кредиты» и из представленного перечня выбрать «Рефинансирование».

Далее система автоматически перенаправляет пользователя на страницу с информацией о рефинансировании. На странице заемщик может ознакомиться с преимуществами и условиями предоставления услуги, а также воспользоваться калькулятором для расчета ежемесячного платежа.

Как указывается на самом сайте, информация носит исключительно ознакомительный характер, так как при расчете учитывается минимальная процентная ставка, которая может меняться индивидуально для каждого кандидата. Если условия подходят, клиенту необходимо пролистать страницу вниз и найти форму для заполнения заявки. Поля содержат в себе личную информацию и паспортные данные.

После отправки заявки предварительное решение банком выносится уже спустя 15-20 минут. Об одобрении услуги рефинансирования клиента уведомляют с помощью СМС-уведомления на указанный в заявке номер телефона. Дальше клиента приглашают в отделение банка с полным пакетом документов для подписания договора и окончательного решения.

Условия предоставления рефинансирование от Промсвязьбанка

- Возраст: 23-65 лет;

- Сумма кредита: от 21 000 до 3 000 000 рублей;

- Процентная ставка: от 9,9% годовых;

- Сроки предоставления кредита: от 1 года до 7 лет.

Для этого от клиента понадобятся:

- паспорт РФ;

- постоянная регистрация на территории России;

- общий трудовой стаж не менее 1 года, стаж на последнем месте работы — не менее 4 месяцев;

- подтверждение уровня дохода.

Требования к рефинансируемому кредиту:

- Полученный в другом банке:

- потребительский кредит (включая POS-кредит);

- автокредит;

- кредитная карта (включая карту с лимитом овердрафта);

- ипотечный кредит;

- всего допускается не более 5 активных кредитов/карт.

- Валюта кредита — рубли.

- Кредит выдан 6 и более месяцев назад.

- До полного погашения кредита (кредитной карты) осталось не менее 3-х месяцев.

- По кредиту отсутствует текущая просроченная задолженность и факты реструктуризации.

- Заемщик регулярно вносил платежи по кредиту в течение последних 6 месяцев.

Документы по рефинансируемому кредиту:

- Кредитный договор с реквизитами счета.

- Справка с информацией по кредиту. Справка может быть заполнена как сторонним кредитором, так и самостоятельно клиентом (в том числе в электронном виде).

Как погасить рефинансирование в ПСБ?

Проект предусматривает несколько способов вносить ежемесячный платеж:

- безналичным переводом;

- через кассу банка;

- банкомат cash-in;

- терминал.