Продажа долга физического лица коллекторам

Содержание:

- Какие долги могут продать коллекторскому агентству?

- Кому платить, если банк передал долг коллекторам

- Что делать, когда банк продал долг коллекторам

- Что делать, если банк продал кредит: приступаем к действиям

- Как предъявить претензию

- Взаимодействие коллекторов и должника

- Кто и когда обязан уведомить должника о продаже долга?

- Если долгом занялись коллекторы

- Что делать, если банк передал долг коллекторам

- Привлечение коллектора в роли посредника

Какие долги могут продать коллекторскому агентству?

Законодательством четко определен круг тех долгов, которые по существующей юридической практике могут быть переданы к взысканию третьим лицам, в том числе и коллекторским агентствам.

Таковыми являются:

- потребительские кредиты, в том числе и под залог имущества;

- ипотечные займы, кроме тех, которые выдаются по специальным программам, например, по программе помощи многодетным семьям или специальным льготным категориям граждан (ветераны, инвалиды);

- долг, связанный с задолженностью по страховым взносам;

- долги, связанные гражданской правовой ответственностью, например, задолженность по налогам, обязательным платежам, в том числе и коммунальным.

Микрофинансовые организации также пользуются услугами коллекторских агентств.

Перечень долгов, которые могут быть переданы коллекторам, не ограничиваются только приведенным списком.

Как показывает практика последних лет, многие организации все чаще прибегают к услугам подобных агентств, чтобы взыскать с должника причитающиеся им платежи.

Кому платить, если банк передал долг коллекторам

После того как банк передал право требования задолженности по кредиту коллекторской организации, она становится кредитором. С этого момента заемщик обязан делать взносы по кредиту на банковские реквизиты коллекторского агентства.

При этом должен быть составлен новый график, согласно которому будут вноситься платежи. Суммы платежей и их сроки отражаются в дополнительном соглашении, заключенном между должником и коллекторским агентством.

Требование коллектора о внесении задолженности наличными средствами незаконно и попадает под действие Уголовного кодекса РФ.

Подытожив всё вышесказанное, делаем вывод о необходимости заемщику запросить у коллекторов новые реквизиты для оплаты и выписку по задолженности.

График платежей разрабатывается индивидуально для каждого заемщика. Всё, что необходимо должнику, это вовремя вносить платежи. Сделать это можно с помощью банковской карты, через терминалы самообслуживания или банковским переводом.

Если банк передал право требования задолженности «Первому коллекторскому бюро», то выплачивать долг заемщик вправе без комиссии. Сделать это можно:

- по номеру кредитного договора с коллекторским бюро;

- по личным данным заемщика;

- через сайт, используя личный кабинет.

В этом случае на внесение платежей потребуется пара минут. После погашения задолженности заемщик получает справку о том, что кредит выплачен в полном объеме.

Что делать, когда банк продал долг коллекторам

Необходимо понимать, что в данном случае речь пойдет о действиях должника в аспекте защиты собственных прав и законных интересов. Никакими законами не прописано, что долг можно не погашать. Так или иначе, взятые взаймы средства придется вернуть. А вот возврат с процентами и неустойками или в уменьшенном размере – будет зависеть от последовательности действий заемщика и его ориентированности в сфере законодательства РФ.

Действия должника могут быть направлены:

- На отстаивание своих прав не сотрудничать с коллекторами (если будет доказано, что банк незаконно продал долг).

- На отстаивание своих прав на спокойную жизнь (если коллекторы слишком назойливы и взаимодействуют с клиентом противозаконными методами).

- На отстаивание своих прав не выплачивать неустойки и штрафы, неоправданно начисленные по завышенным ставкам.

- На отстаивание своих прав на получение возмещения морального или физического вреда в случае порчи имущества или применения незаконных методов психологического и морального давления.

Действия человека будут зависеть от ситуации.

Пошаговые действия, если вы намерены выплачивать долг

В случае когда заемщик признает свою обязанность выплатить долг, и он намерен это сделать, он должен проверить правомерность и законность сделки между банком и коллекторским агентством.

Порядок действий:

- Как только с вами свяжутся коллекторы, попросите у них документы, на основании которых они требуют с вас деньги в качестве нового кредитора. Фирма должна вам прислать письменную копию договора на почтовый адрес по месту проживания с уведомлением. Образец официального запроса можно посмотреть здесь.

- Обратитесь в банк, кредитовавший вас, для выяснения обстоятельств и убедитесь, что долг действительно был продан.

- Возьмите в банке справку о сумме задолженности, в которой детализированы все неустойки и штрафы, что и за какой период и на каком основании начислено.

- Если вы согласны со всем, можете начинать выплачивать долг на счет коллекторов.

Важно! Никогда не платите коллекторам, не проделав вышеописанных действий. Сейчас на продаже долгов и взысканиях спекулируют многие, поэтому велик шанс нарваться на элементарных мошенников

Потом будет трудно доказать, что вы платили долг, а он не погашен.

Пошаговые действия, если коллекторы ведут себя противозаконно

В случае когда коллекторы слишком настойчивы и нарушают ваш покой, действуют неразрешенными методами, или вы не согласны с суммой неустойки и комиссий, которые были начислены новым кредитором, вы можете обратиться с иском в суд или написать заявление в полицию.

Порядок действий:

- Проконсультируйтесь по поводу своих прав и возможных действий с профессиональными юристами или адвокатами. Необязательно идти к платным специалистам, ответы на интересующие вопросы можно получить в интернете.

- Соберите доказательства неадекватного поведения со стороны коллекторов (угрозы по телефону запишите на диктофон, сохраняйте все СМС сообщения и письма, используйте видеокамеру или диктофон при личном визите агентов).

- Соберите максимально полный пакет документов, который понадобится для суда (кредитный договор с банком, квитанции, письменные извещения, справка из банка об остатке долга, выписку звонков по телефону, заключение независимых экспертов, если имело место быть порча имущества или нанесение вреда здоровью и т.д.).

- Напишите заявление в полицию и сохраните у себя копию.

- Подайте иск в суд.

В суде вы можете добиться возмещения морального или иного вида вреда, списания штрафов и пени, ограничения действий коллекторов по отношению к вам, возврата к первоначальному кредитору и т.д.

Что делать, если банк продал кредит: приступаем к действиям

Предлагаем узнать, как вести диалог с коллекторским агентством, какие действия могут поступить с их стороны, и как защитить интересы.

Помните, № 230-ФЗ устанавливает ряд ограничений для коллекторов.

- Они могут звонить только с 9 до 20 часов по выходным и праздникам; с 8 до 22 часов по будним дням.

- В неделю может поступить только 2 звонка.

- В неделю не больше 4 СМС-сообщений.

- В неделю только 1 визит.

- Не допускаются какие-либо контакты в ночное время.

- Не могут коллекторы разглашать информацию о долге третьим лицам: коллегам, родственникам, близким людям должника.

Итак, начнем с разумного диалога.

- Когда коллектор связывается с вами — потребуйте сначала представиться, назвать ФИО, данные компании, на которую он работает.

- Проверьте телефон, с которого звонит коллектор — он должен быть зарегистрирован только на фирму, на которую работает сотрудник.

- Обязательно включите диктофонную запись. При желании можете предупредить коллектора, что разговор записывается.

- Отвечайте на вопросы честно. Коллектор будет требовать возврата хотя бы части долга. Если нет денег — так и ответьте. Тогда сотрудник начнет спрашивать, когда будут деньги. Если вы не знаете — так и говорите. Главное — не давайте пустых обещаний.

- Вам может поступить предложение в стиле «оплатите до 10 числа 5 000 рублей, и мы закроем все претензии». Не верьте. Коллекторы часто такое проделывают, чтобы заставить человека платить. После внесения оплаты требования участятся, давление ужесточится.

Если вам поступает подобное предложение, и у вас есть указанная сумма — предложите заключить дополнительное соглашение. Обязательно возьмите на встречу своего юриста. Это позволит обезопасить себя от дальнейших нападений.

О том, что делать, если коллекторы часто звонят по телефону, читайте в статье: «Что делать, если звонят коллекторы: 5 способов от них избавиться».

Но на самом деле такие предложения недействительны. Если вы заявите о соглашении и участии юриста, коллекторы быстро откажутся от этой затеи.

Получить бесплатную консультацию кредитного юриста

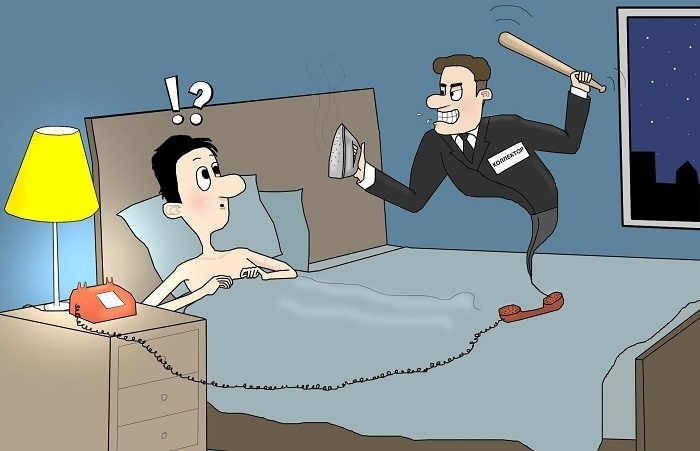

Теперь давайте узнаем, что делать, если коллекторы применяют незаконные действия. Как коллекторы давят на должников:

- Психологическое давление. Может выражаться в нецензурной брани при разговорах, в грубом тоне и других неприятных вещах.

- Угрозы. Вам могут угрожать физической расправой, судом. Заметим, что коллекторы часто угрожают судебным приказом и исполнительным производством. Но в действительности они практически не обращаются в суд.

- Шантаж. Может быть что угодно. В частности, должника могут шантажировать какими-то неприятными фактами, которые коллекторам удалось найти. Разумеется, это незаконно.

- Разглашение данных о кредите третьим лицам. Коллекторы могут обзванивать знакомых и друзей должника, сообщая им о долге. Кроме того, они могут расклеить по всему району фото должника и сумму долга.

- Мелкая порча имущества. Коллекторы могут заклеивать дверные глазки, замочные скважины, поджигать коврик у двери и применять другие незаконные меры.

Что делать?

- Фиксировать все слова и действия коллекторов. Используйте аудио, видеозаписи на телефоне, записывайте все, что происходит.

- Не соглашаться на частичную уплату долга и пустые обещания без юридического подкрепления слов. Сначала договор – потом оплата.

- Обращаться в правоохранительные органы, если вам угрожают, не дают жить.

- Жаловаться в ФССП, в НАПКА и Роспотребнадзор, если коллекторы связываются с вами чаще, чем предусматривает закон, если вам угрожают, портят имущество и применяют другие незаконные меры.

Наши услуги и цены

-

Услуга

Стоимость -

Внесудебное банкротство физ. лица «под ключ»

25 000 руб.

Списать долги -

Подготовка документов к процедуре внесудебного банкротства

14 500 руб.

Списать долги -

Судебное банкротство физических лиц «под ключ»

от 8 000 р./мес.

Списать долги -

Дополнительные услуги

от 2 000 руб.

Списать долги

Как предъявить претензию

Если долг действительно продается, то можно пожаловаться на действия коллекторов, если они применяют к должнику противоправные действия. Обращаться с жалобой можно к правоохранительным органам или сразу в суд.

Возвращать ли средства

Проблемы с работниками коллекторских агентств могут быть действительно серьезными. Некоторые организации вовсе пользуются разными преступными способами для возврата средств.

Как взять кредит в банке при плохой кредитной истории? Ответ тут.

Поэтому для многих заемщиков самым простым решением будет возвратить долг. Только после возврата всех средств можно ожидать, что работники коллекторского агентства перестанут применять к человеку разные методы воздействия.

Важно! Обычно долг продается потому, что заемщики просто не могут банку уплачивать средства, поэтому и действия коллекторских агентств не всегда могут привести к нужному результату

Получение доказательств противоправных действий

Если должник узнает о том, что его долг был продан коллекторам, то ему надо всегда носить с собой устройства, позволяющие записывать разговоры с коллекторами или даже получать видеозаписи общения с ними.

Если работники агентства действуют агрессивно и совершают незаконные действия по отношению к должнику, то все это желательно зафиксировать и использовать при обращении к полиции или суду.

Нюансы обращения в суд

Если имеются доказательства нарушений со стороны коллекторов, то можно обратиться в суд. По решению суда могут коллекторские агентства привлекаться к ответственности.

Как общаться с коллекторами? Смотрите видео:

Они компенсируют нанесенный моральный или физический вред, а также уплачивают штрафы. Обычно такие действия со стороны должника приводят к тому, что коллекторы начинают действовать только с помощью законных методов.

Помощь от антиколлекторов

Данные специалисты за небольшое вознаграждение могут пользоваться разными способами, не позволяющими коллекторам разными незаконными методами воздействовать на должников.

От них можно получить консультации или помощь при обращении в суд.

Взаимодействие коллекторов и должника

Перечень полномочий коллекторов ограничивается Федеральным законом и положениями кредитного договора, который заключался между изначальным кредитором и должником. Эти пункты невозможно изменить в одностороннем порядке как заемщикам, так и последующим кредиторам, в качестве которых по договору цессии теперь выступает коллекторское агентство.

Как только долг продан коллекторам, новые взыскатели обязаны уведомить клиента об изменениях права требования, величине задолженности и начисленной процентной ставке, которые подлежат взысканию.

Эта обязанность продиктована положениями статей 382 ГК РФ и 385 ГК РФ. Если должник, которого «забыли» уведомить о смене кредитора, по незнанию вернет часть долга банку (а то и весь долг), то такое обязательство будет считаться исполненным. Коллекторской фирме придется не только взаимодействовать с дебитором, но и разбираться с банком. Таким образом, незамедлительно уведомить должника, в первую очередь, в интересах самих коллекторов.

ГК РФ Статья 382. Основания и порядок перехода прав кредитора к другому лицу

- Право (требование), принадлежащее на основании обязательства кредитору, может быть передано им другому лицу по сделке (уступка требования) или может перейти к другому лицу на основании закона.

-

Для перехода к другому лицу прав кредитора не требуется согласие должника, если иное не предусмотрено законом или договором.

Предусмотренный договором запрет перехода прав кредитора к другому лицу не препятствует продаже таких прав в порядке, установленном законодательством об исполнительном производстве и законодательством о несостоятельности (банкротстве).

- Если должник не был уведомлен в письменной форме о состоявшемся переходе прав кредитора к другому лицу, новый кредитор несет риск вызванных этим неблагоприятных для него последствий. Обязательство должника прекращается его исполнением первоначальному кредитору, произведенным до получения уведомления о переходе права к другому лицу.

- Первоначальный кредитор и новый кредитор солидарно обязаны возместить должнику — физическому лицу необходимые расходы, вызванные переходом права, в случае, если уступка, которая повлекла такие расходы, была совершена без согласия должника. Иные правила возмещения расходов могут быть предусмотрены в соответствии с законами о ценных бумагах.

«Гражданский кодекс Российской Федерации (часть первая)» от 30.11.1994 N 51-ФЗ (ред. от 08.12.2020)

Читать полностью

Также следует учитывать, что размер процентов и других штрафов не должен превышать величину предельного долга, в зависимости от типа кредитования. Пени начисляются только на остаток долга, а не на исходную сумму по договору.

Как быть, если коллекторы требуют высокие проценты

Право начислять проценты, согласно перешедшему по цессии договору, получают только те агентства, которые официально выкупили задолженность у кредитора, что юридически дает основания требовать деньги. Для этого важны два условия:

- В кредитном договоре отражена возможность начисления процентной ставки и введения штрафных санкций за неуплату.

- Должник нарушает прописанные в договоре обязательства по кредиту.

Кто и когда обязан уведомить должника о продаже долга?

На практике человек часто узнает о смене кредитора, когда к нему в дверь ногой стучатся хмурые, крепко сбитые мужчины и в приказном тоне, с угрозой в голосе заявляют о требованиях. Но давайте узнаем, как по закону должны информировать заемщика, если долг продали коллекторам.

- Заемщику направляется извещение заказным письмом, в котором банк сообщает о переуступке и сведения о коллекторском агентстве. Обязательно в письме прилагается экземпляр договора продажи.

- Далее должник должен проверить, включено ли агентство в госреестр, который ведется на официальном портале ФССП.

- Проверяем, ведет ли агентство свой сайт. Это одно из законных требований. Также на ресурсе должны быть указаны контакты.

- После удостоверения данных можно приступать к переговорам. Должник может попытаться договориться о выплате в разумные сроки, добиться снижения суммы долга.

Итак, кому платить и как рассчитывать? После переуступки вы должны платить по новым реквизитам, предоставленным коллекторским агентством. Что касается расчета — вы должны обсудить этот вопрос с коллекторами.

Что касается сроков — все индивидуально. Вы должны исходить от возможностей, предлагая собственные сроки. Мы не рекомендуем платить больше 50% месячного семейного бюджета. Почему?

- Это тяжело, вы не оставляете финансовой подушки на внезапные расходы.

- Есть риск несоблюдения договоренностей в случае наступления непредвиденных обстоятельств.

Узнать, могут ли коллекторы требовать от вас оплаты долга

Если долгом занялись коллекторы

Получив право на взыскание долга, представители агентства начинают работу с должником в соответствии с требованиями ст.4 Федерального закона №230-ФЗ. Круг их полномочий жёстко ограничен. Любое нарушение порядка общения или применение к заёмщику не предусмотренных законом мер – повод для обращения в полицию или в суд.

Однако прежде всего необходимо выяснить, передан ли ваш долг коллекторскому агентству без переуступки или с переуступкой прав. А затем получить подтверждение предоставленной информации. Всё это пригодится для разработки дальнейшей тактики действий.

Долг передан без переуступки прав требования

Если долг передан без переуступки прав требования в пользу сторонней организации, это означает, что представители коллекторского агентства будут работать с должником на основании агентского соглашения. Коллекторы в рамках предоставленных им полномочий вправе проводить работу с неплательщиком, побуждая его возобновить исполнение договора. Но они не вправе требовать от него оплаты оставшегося долга на свой счёт.

Исполнение договора продолжается в отношении основного кредитора (банка или МФО) на номер счёта, указанный в договоре.

Часто задаваемые вопросы

Если долг был продан коллекторам, стоит ли его погашать?

Можно ли доверять организациям, которые обещают законно избавить от долгов?

Могут ли коллекторы приехать по месту прописки, если я там не живу?

Долг передан с переуступкой прав требования

Переуступка прав требования фактически ведёт к смене кредитора. В этом случае коллекторское агентство все выплачиваемые заёмщиком средства зачисляет на свой счёт. При этом новый взыскатель не вправе начислять проценты за неисполнение или просрочку платежей сверх тех, что были предусмотрены в первоначальном договоре кредитования. Не вправе он и требовать от должника досрочного или единовременного погашения задолженности, если такие условия не содержались в договоре. Любое требование, ухудшающее положение заёмщика по сравнению с первоначальным договором, может быть обжаловано в суде и отменено как незаконное.

Получение подтверждения прав переуступки

Итак, должник получил официальное уведомление о передаче долга с подтверждением заключения договора цессии и указанием новых платёжных реквизитов. Это обязательное условие. Ведь заёмщик должен быть уверен, что его денежные средства будут поступать в счёт исполнения обязательств, а не окажутся в кармане мошенников. Поэтому в полученном уведомлении обязательно должны быть указаны:

- основание перехода долга – номер и текст договора цессии;

- наименование цессионария, его юридический адрес, регистрационные данные из ЕГРЮЛ;

- номер лицензии на осуществление коллекторской деятельности;

- номер счёта, на который должны перечисляться средства по погашению обязательств.

Как проверить владельца долгового обязательства

После получения уведомления о переходе права к новому кредитору должнику необходимо проверить нового владельца вашего долга, чтобы не угодить в руки мошенников. Сделать это нетрудно, поскольку в уведомлении должны быть указаны реквизиты юридического лица.

- В первую очередь следует найти цессионария в реестре ФССП. Эти данные являются открытыми и публикуются на официальном сайте Федеральной службы судебных приставов.

- Далее, следует уточнить реквизиты счёта, на который будет осуществляться перевод денег для погашения задолженности.

- Офис или филиал агентства лучше посетить лично, чтобы удостовериться в реальности существования организации.

- В агентстве потребуйте для ознакомления текст договора цессии.

- Сравните его с текстом кредитного договора в части прав и обязанностей заёмщика.

- Если выявятся расхождения – обращайтесь в суд и игнорируйте исполнение обязательств до приведения договора в соответствие с ранее действовавшими условиями.

Что делать, если банк передал долг коллекторам

Когда клиент узнает, что его задолженность банк передал коллекторской организации, первое, что он должен сделать, это проверить свой банковский счет и уточнить сумму образовавшегося долга.

Далее необходимо:

- Познакомиться с сотрудниками коллекторской фирмы, в адрес которой банк передал право требования по кредиту.

- Поинтересоваться, на основании какого договора произошла переуступка прав коллекторам, а также датой его заключения.

- Попросить копию договора цессии.

- Уточнить, правильно ли предъявлена сумма итоговой задолженности. Она не должна превышать сумму, которую насчитал кредитор.

- Обсудить с коллекторами процесс погашения задолженности.

Сама по себе уступка прав требования по кредиту коллекторам не ухудшает положения заемщика. Просто меняются реквизиты, по которым необходимо вносить платежи. Но не стоит забывать о том, что коллекторские организации вправе наложить дополнительные санкции.

Принимать платежи от потребителя, после того как он передал права, банк не может. Поэтому клиенту, во избежание недоразумений, следует тщательно проверить законность проведенной цессии.

Бояться коллекторов не стоит. Свою деятельность по взысканию долгов с конкретного клиента они начинают с телефонных разговоров. Звонки от них потребителю совершаются постоянно и в разное время. Антиколлекторские организации советуют лицам, опасающимся неправомерных действий со стороны взыскателей, поступать следующим образом:

- сохранять спокойствие и вежливые манеры в телефонных переговорах с коллекторами;

- уточнить у сотрудников коллекторской организации, передал ли им банк право требования долга;

- узнать сумму долга и сравнить ее с суммой, указанной в первичном банковском договоре;

- обсудить возможность снижения размера их требований на сумму комиссий и штрафов;

- разработать график погашения кредита самостоятельно, исходя из планируемых финансовых поступлений, и согласовать его с коллекторами.

- регулярно вносить платежи и проверять остаток по кредиту.

Привлечение коллектора в роли посредника

Этот вариант можно назвать основным, его юридические особенности сводятся к следующему:

- Банк остается в статусе кредитора, в его отношениях с заемщиком ничего не меняется, а последний по-прежнему должен погашать долг в адрес банка.

- Заключается договор оказания коллекторских услуг (агентский договор), в рамках которого банк поручает коллекторам выполнение определенных действий, из них стандартными являются:

- установление телефонных, почтовых, факсимильных контактов с заемщиком-должником;

- осуществление претензионной работы (подготовка и направление в адрес должника письменных претензий в установленном гражданским законодательством порядке);

- проведение личных встреч с заемщиком-должником;

- принятие иных законных мер по погашению кредитного долга или определению условий погашения, что подразумевает достижение взаимовыгодной договоренности о реструктуризации задолженности.

- В соответствии с этим договором коллекторам выдается доверенность, передаются материалы по кредиту и данные о личности заемщика, включая его адреса и контакты.

- По итогам своей работы коллектор предоставляет банку отчеты.

Зачастую используются типовые формы агентских договоров, либо подписывается договор, подготовленный банком (коллектором). Кроме того, в целях защиты своих интересов банки нередко прямо оговаривают в договоре запрет на заключение коллекторами с должником соглашений по поводу долга.

Привлечение коллекторов в качестве своего рода профессионального помощника по взысканию задолженности – наиболее распространенная практика. Расходы банка в этом случае невелики, а за действия, которые прямо не поручены (запрещены) коллекторам в договоре, кредитное учреждение ответственности не несет.