Я хочу представить декларацию и уплатить налог на доходы

Содержание:

- Инструкция по заполнению 3 НДФЛ

- Пакет документов при покупке жилья в новостройке

- Новая форма 3-НДФЛ для подачи в 2021 году за 2021 год

- Какую форму 3-НДФЛ использовать для подачи в 2021 году?

- Общая информация по льготе

- Где описи документов в налоговую для декларации 3-НДФЛ

- Что нового в заполнении декларации 3-НДФЛ в 2019 году

- Что необходимо для получения имущественного вычета

- Список документов для налогового вычета за квартиру в 2020 году

- Что говорит закон

- Список бумаг необходимых для оформления 3-НДФЛ с социальным вычетом

- Налоговая декларация

- Где можно узнать, куда сдавать декларацию 3-НДФЛ

- Справка 3 НДФЛ для налоговой — что это и зачем нужна?

- Как заполнить, если в 2020 году продано жилье в собственности менее 3 (или 5) лет?

Инструкция по заполнению 3 НДФЛ

Процесс подачи отчетности и оплаты налога давно переведен в цифру. Чтобы все сделать, не выходя из дома, понадобится регистрация на сайте налоговой. Это единственный этап, на котором понадобится лично посетить ФНС, чтобы получить логин и пароль от личного кабинета. Если зарегистрированы на Госуслугах, можно обойтись и без визита к налоговикам.

Также при подаче документов понадобится электронная подпись. На сайте ФНС выдают неквалифицированную версию, ее хватит для оплаты налогов.

Заполнение 3 НДФЛ разберем ниже, а пока займемся формированием отчета по результатам торговли. Для примера возьмем «дочку» Interactive Brokers – CapTrader. Отличие от IB в том, что минимальный депозит снижен до $2000/€2000.

Действуем в такой последовательности:

- В личном кабинете выбираем пункт Отчет — Выписки. Задаем период и тип документа – годовой.

- Документация подготавливается автоматически. В итоге получаем готовый отчет с указанием всех дивидендов и прочих категорий доходов, полученных за выбранный период.

Можно переходить к работе с 3 НДФЛ и оплате налога через сайт ФНС.

Заполнение 3 НДФЛ через программу Декларация

Актуальную версию этого ПО можно , пользуйтесь только последней версией. Программа для заполнения 3 НДФЛ хороша тем, что в ней можно сохранять промежуточные результаты и потом возвращаться к работе с данными. При заполнении онлайн (через сайт ФНС) такой возможности нет и все нужно сделать за один заход.

Порядок заполнения следующий:

- Задание условий – в этом окне выбираем тип декларации 3 НДФЛ. Отметьте пункт, что имеются доходы в иностранной валюте, если работаете с зарубежной компанией.

- Сведения о декларанте – тут все интуитивно понятно.

- Доходы за пределами РФ – в примере это ключевой пункт. Нажимаем на знак «+» и добавляем каждый источник выплат в той же последовательности, в которой они приведены в брокерском отчете. Придется повозиться, если, например, 6 фондов платят ежеквартально дивиденды, это уже будет 24 позиции за год. Сюда же вносим возможный доход за продажу валюту, акций.

- Не забудьте правильно указать код дохода. В выпадающем меню есть все категории, некоторые выглядят похожими, поэтому пользуйтесь рекомендациями из разделов выше.

- Курс можно указывать самостоятельно, есть опция автоматической загрузки этих данных. Не запутайтесь в округлениях, в программе нужно все приводить к 2 знакам после запятой. В результате получаем значение дохода в валюте, рублях и сумму уплаченного за рубежом налога.

- Осталось поработать с пунктом Вычеты. Убытки можно переносить с прошлых лет (такая возможность сохраняется в течение 10 лет после получения отрицательного результата). Информация по убыткам отражается в соответствии с категориями активов, на которых они были получены. Например, если потери зафиксированы в результате продажи акций, то и использовать их вы можете только если доход получили из-за продажи бумаг. То же и с прочими группами активов.

После этого жмем Проверить и сохраняем форму 3 НДФЛ как .xml документ. Рекомендую на этапе создания также сохранять декларацию. У активных инвесторов может быть и несколько десятков позиций в пункте Доходы, заполнение займет больше часа. Лучше подстраховаться, чтобы не потерять промежуточный результат.

Работа онлайн

Этот вариант использовать можно как резервный, если с программой начались какие-то проблемы. Последовательность сохраняется той же, хотя интерфейс периодически меняется:

- Интересующий нас пункт находится в разделе Жизненные ситуации.

- Процесс немного упрощается за счет того, что не нужно вручную вводить данные о себе. Их система подгрузит из профиля на сайте ФНС.

- В остальном все то же – последовательно проходим этапы, на которых указываются источники дохода, вычеты (если есть основания ими воспользоваться), уплаченный за рубежом налог. Как и в программе при работе через сайт система сама подгружает валютные курсы за нужные даты и вообще максимально облегчает заполнение налоговой декларации 3 НДФЛ.

Также через личный кабинет можно загрузить результат работы в программе Декларация. Тот самый .xml файл. Пошаговая инструкция не нужна, так как все сводится к нажатию пары кнопок.

Помимо этого файла подайте брокерский отчет с переводом его на русский язык и опционально нечто вроде сопроводительного документа (или пояснительной записки). В письме можно детальнее объяснить источник происхождения дохода и пояснить, как вы производили расчеты. Это необязательный элемент, но иногда помогает решать спорные ситуации и не терять время.

Непосредственно оплата налога выполняется в срок до 15 июля. Это также можно сделать онлайн через сайт налоговой.

Пакет документов при покупке жилья в новостройке

Напоминаем, что размер вычета равен сумме, израсходованной на приобретение объекта недвижимости, но не более 2 млн рублей.

- Копия договора о приобретении жилья.

- Копия Акта приема-передачи жилья.

- Копии платежных документов, подтверждающих факт покупки жилья: квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы.

- Заполненная декларация 3-НДФЛ.

- Справка 2-НДФЛ с места работы. Если в 2021 году вы подаете заявление на возврат НДФЛ за 2021 год, то справка необходима именно за 2021 год. Нести справку 2-НДФЛ за неполный 2021 год не нужно.

- Копия паспорта (главной страницы и страницы с действительной пропиской).

- Копия ИНН.

- Заявление на возврат НДФЛ.

- Копия кредитного договора, если жилье покупалось в кредит.

- Справка из банка о сумме уплаченных процентов за тот год, за который подается декларация. Если сумма процентов включается в состав вычета на несколько лет, тогда надо предоставить справку из банка о сумме уплаченных процентов за соответствующие годы.

Супервычет: оплата наших услуг только после получения вычета!

Новая форма 3-НДФЛ для подачи в 2021 году за 2021 год

Для физических лиц не установлено ограничений по срокам подачи декларации 3-НДФЛ для налогового вычета. Обязанность подать отчет до 30 апреля следующего года установлена лишь для тех, кто должен предоставить документ в силу закона по полученным в отчетном году доходам (для ИП на ОСНО, для лиц, продавших недвижимость или имущество, подпадающее под налогообложение и т.п.).

В форме 3-НДФЛ для налогового вычета отражаются фактически израсходованные суммы, но в размерах, не более допустимых. Так, НК РФ ограничил суммы, принимаемые к уменьшению налоговой базы:

2) на благотворительность — не более 25% от доходов;

Если какие-либо из указанных выше вычетов предоставлял в течение года налоговый агент (по уведомлению из ИФНС или по заявлению сотрудника), то эти данные переносятся в стр. 181 отчета из справки 2-НДФЛ.

Филиппов Андрей Сергеевич для возврата налога решил заявить о своем праве на вычеты. За 2021 год у него есть документы об оплате:

Филиппову необходимо заполнить титульный лист декларации, а также:

Приложение 1 о полученных доходах в 2021 году (по данным справки 2-НДФЛ от работодателя);

Приложение 5 о стандартных и социальных вычетах;

Приложение 6 и 7 – расчет имущественных вычетов по проданному и приобретенному жилью;

Расчет к Приложению 1 о стоимости реализованной недвижимости; в строке 040 указывается стоимость объекта с учетом

Далее заполняется Раздел 2 – налоговая база и выводится сумма НДФЛ с учетом заявленных вычетов;

В Разделе 1 указывается итоговая сумма налога к возврату, КБК и ОКТМО.

Вот как будет выглядеть в данном случае заполненный образец НДФЛ-3 для налогового вычета:

Декларация 3 НДФЛ – это документ, в котором налогоплательщики отчитываются о доходах за предыдущий календарный год. Мы расскажем о категориях лиц, которым обязательно нужно сдать документ, сроках отчетности и особенностях заполнения.

3 НДФЛ должны заполнить адвокаты, индивидуальные предприниматели, нотариусы, а в некоторых случаях и физические лица. Основной доход физлиц фиксируется в декларации 2 НДФЛ, а дополнительный должен отображаться в 3 НДФЛ, если налогоплательщик:

- продал недвижимость или другое имущество, которое было во владении менее минимального срока владения;

- получил деньги от операций с ценными бумагами;

- получил доход от сдачи недвижимости в аренду;

- принял деньги или имущество через договор дарения от физических лиц, не являющихся близкими родственниками;

- получил дивиденды;

- заработал деньги другими способами (реализация материнского капитала, победа в розыгрыше лотереи);

- получил доход от источников, находящихся за пределами Российской Федерации.

Какую форму 3-НДФЛ использовать для подачи в 2021 году?

Заполнить и подать декларацию по форме 3-НДФЛ в 2021 году должны следующие категории граждан:

- продавшие имущество в 2020 году — недвижимость и транспорт;

- получившие налогооблагаемый доход в прошлом году, с которого не был удержан НДФЛ;

- желающие оформить налоговые вычет и вернуть часть потраченных средств;

- физические лица, оформленные как индивидуальные предприниматели на общей системе налогообложения (ОСНО), для отчета о своей деятельности за прошедший год;

- Главы КФХ для декларирования дохода за 2020 год.

Все указанные лица заполняют 3-НДФЛ в 2021 году по форме, утвержденной Приказом ФНС от 28.08.20 № ЕД-7-11/615@. Это новый бланк, в который внесены существенные изменения по сравнению с действующим ранее.

Скачать обновленную форму декларации в формате excel можно в данной статье, опустившись в самый ее низ.

Если 3-НДФЛ формируется с использованием программы или личного кабинета налогоплательщика, то необходимость поиска и проверки актуальной формы декларации отпадает.

Полный перечень изменений в налоговой декларации

В таблице ниже собран список тех корректировок, которые были внесены в отчет, действующий с 1 января 2021 года, по сравнению с прежним бланком 3-НДФЛ.

Таблица изменений:

|

Страница 3-НДФЛ |

Что изменилось? |

Кто заполняет? |

|

Титульный лист |

Кроме обновления штрих-кода, никаких изменений не внесено. | Все. |

|

Раздел 1 (итоговые данные) |

В новом бланке разделили ИП и прочих граждан.

Появились два подраздела:

|

Все. |

|

Приложение к Разделу 1 (заявление на возврат налога) |

Появился новый лист, который позволяет формировать заявление на возврат налога – его заполняют те граждане, которые желают получить налоговый вычет и вернуть часть ранее уплаченного НДФЛ.

При этом отдельно составлять такое заявление не нужно, оно уже включено в новый бланк 3-НДФЛ. |

Граждане, рассчитывающие на возврат НДФЛ. |

|

Раздел 2 (Расчет базы и налога) |

Не изменился. | Все. |

|

Приложение 1 (доходы от российских лиц) |

Не изменилось. | Физические лица, продавшие движимое и недвижимое имущество российским лицам.

Граждане получающие налоговый вычет для указания дохода от российских работодателей. |

|

Приложение 2 (доходы от зарубежных лиц) |

В строку 074, где указывается порядок определения прибыли контролируемой иностранной компании, добавился еще один вариант – по правилам для российских организаций. | Физические лица, получившие доход от иностранных лиц. |

|

Приложение 3 (итоги предпринимательской деятельности) |

Не изменилось. | ИП, частнопрактикующие лица, главы КФХ. |

|

Приложение 4 (поступления, освобождаемые от подоходного налога) |

Добавлено поле 090 для указания вида дохода, освобождаемого от налогообложения — материальная помощь от образовательных учреждений учащимся. | Лица, получившие доход, не облагаемый НДФЛ. |

|

Приложение 5 (для возврата налога за лечение, обучение, детей и т.д.) |

Не изменилось. | Граждане, желающие получить стандартный, социальный, инвестиционный вычет. |

|

Приложение 6 (для расчета имущественного вычета с продажи имущества) |

Граждане, продавшие имущество. | |

|

Приложение 7 (Для возврата налога в связи с покупкой имущества) |

Физические лица, купившие недвижимость. | |

|

Приложение 8 (для расчета вычета по ценным бумагам) |

Граждане, желающие получить вычет по ценным бумагам, ПФИ. | |

|

Расчет к прил.1 (показываются сведения о проданном имуществе) |

Изменилась формулировка полей 020 и 040, что не сильно влияет на процесс заполнения новой формы 3-НДФЛ. | Лица, продавшие недвижимость. |

|

Расчет к прил.3 (рассчитываются авансы ИП) |

Новая страница декларации, где ИП отдельно проводят расчет авансовых платежей по налогу для последующего переноса в подраздел 2 раздела 1. | ИП, частнопрактикующие лица |

|

Расчет к прил.5 (возврат налога в связи с уплатой взносов) |

Не изменился. | Граждане, получающие социальный вычет по уплате добровольных пенсионных взносов. |

Инструкции по оформлению

Пошаговые инструкции по оформлению декларации в различных ситуациях:

- при продаже машины;

- при продаже квартиры;

- на вычет за лечение;

- на вычет за обучение;

- на вычет при покупке квартиры.

- на вычет по ипотеке.

Общая информация по льготе

Правила предоставления вычета регламентирует ст. № 220 НК. Согласно ей покупатель недвижимости вправе вернуть часть затраченных средств. Оформить льготу вправе только граждане, которые уплачивают в казну государства налог с доходов. Именно налогом государство компенсирует затраты людей.

На практике это выглядит следующим образом.

Предположим, человеку ежемесячно начисляется зарплата 23 тысячи рублей. С этой суммы он платит в бюджет страны 13 %, то есть 23000 × 13 % = 2990 рублей. За год он отдал государству 2990 × 12 = 35880 рублей. Данную сумму он вправе вернуть, когда покупает жилье.

Имущественный вычет имеет ограниченный лимит:

- 13 % от стоимости жилья, максимум 260 тысяч рублей;

- 13 % от уплаченных банку процентов по кредиту, максимум 390 тысяч рублей.

Важно!

Нельзя вернуть денег больше, чем выплачено в бюджет за год.

Допустим, тот же работник купил квартиру стоимостью 1 млн. 200 тыс. рублей. С этой суммы ему положен вычет 1200000 × 13% =156 тыс. рублей. Так как за год он отдал государству всего 35880 рублей, именно на эту сумму он и может претендовать. Остальную часть суммы льготы он может получить в следующих отчетных периодах.

Порядок получения налогового вычета на имущество зависит от выбранного способа:

- по месту работы;

- через налоговый орган.

Предоставлять льготу вправе любая из перечисленных инстанций. Какой бы из них ни был выбран, человеку нужно собрать определенный перечень документов для получения налогового вычета.

Интересная информация: Налоговый вычет пенсионерам при покупке квартиры. Документы и процедура оформления

Где описи документов в налоговую для декларации 3-НДФЛ

Гл. 23 НК РФ содержит перечень вычетов, которые позволяют уменьшить налогооблагаемую базу по НДФЛ. Основные из них следующие:

- стандартный;

- социальный;

- имущественный;

- профессиональный;

- инвестиционный.

Полезную информацию о вычетах узнайте из специальной рубрики.

При отражении указанных вычетов в отчете 3-НДФЛ для представления его в ФНС физлицу необходимо также составить опись документов, обосновывающих понесенные им расходы.

При этом формат указанной описи не регламентирован. Некоторые налоговые инспекции самостоятельно выбирают ее вид, однако это не мешает налогоплательщику применять свой вариант описи. При этом в описи документов в налоговую по требованию (по образцу, представленному ниже) должна содержаться вся обосновывающая вычет документация.

Скачать образцы описей в налоговую о представлении документов по наиболее востребованным у налогоплательщиков вычетам — имущественному и социальному — вы можете на нашем сайте.

Что нового в заполнении декларации 3-НДФЛ в 2019 году

В 2019 году физлицам предстоит сдать отчетность за 2018 год по доходам, с которых у них не удержан налог или к которым есть возможность применения вычетов, не предоставленных на работе.

О действующих в 2018-2019 гг. вычетах читайте здесь.

Применение неиспользованных вычетов даст возможность вернуть налог. Такой возврат можно сделать через работодателя, но в ряде случаев его осуществляет только ИФНС.

Подробнее о том, какой путь в конкретной ситуации избрать для возврата НДФЛ, читайте в материале «Порядок возврата подоходного налога (НДФЛ): нюансы».

Отчитываясь о доходах и неиспользованных вычетах за 2018 год, физлица должны заполнять новую форму декларации 3-НДФЛ, утвержденную приказом ФНС от 03.10.2018 № ММВ-7-11/569@.

Подробности читайте здесь.

Если возникнет необходимость отчитаться за предшествующие годы или уточнить поданные ранее сведения, то декларацию 3-НДФЛ по ним надо подавать по форме, соответствующей действовавшим в эти периоды.

О том, где их взять и как заполнить, читайте в материале «Образец заполнения налоговой декларации 3-НДФЛ».

Что необходимо для получения имущественного вычета

- заполнить налоговую декларацию (по форме 3-НДФЛ);

- получить справку 2-НДФЛ из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за соответствующий год;

- подготовить копии документов, подтверждающих право на жильё;

- подготовить копии платежных документов, которые подтверждают факт уплаты денежных средств за объект недвижимости;

- написать заявление на возврат подоходного налога;

- весь пакет документов вместе с налоговой декларацией 3-НДФЛ отнести в ИФНС по месту жительства;

- ожидать возврата налога в течение 4 месяцев.

Оформите заказ, и мы заполним для вас декларацию 3-НДФЛ!

Заказать декларацию

Список документов для налогового вычета за квартиру в 2020 году

В зависимости от выбранного способа получения вычета будет зависеть и перечень бумаг, обязательных для предъявления в налоговые органы.

При подаче документов, подтверждающих ваши расходы, есть простое правило: «Много документов не бывает»

Документы для возврата налога за прошлый период одной суммой

При покупке квартиры вернуть уплаченный подоходный налог можно в течение 3 лет. Поэтому подавать документы можно сразу за 3 года, либо можно оформлять их каждый год. Это право каждого человека. Если данный срок будет пропущен, то получить вычет за покупку этого жилья уже будет невозможно. Для возврата потребуется направить в налоговые органы следующие документы:

- Заявление о возврате налога.

- Декларация 3-НДФЛ, она может быть в 2 форматах TIF или PDF. Заполняется за каждый календарный год отдельно.

- Справка 2-НДФЛ, подтверждающая сумму доходов, а также сумму начисленных и удержанным НДФЛ работодателем. Справку можно оформить отдельно за каждый год. Или она может отражать доходы и оплаченные налоги за все 3 года.

- Документы, подтверждающие право собственности: договор купли-продажи, акт о передаче жилья (обязательно!) и свидетельство о регистрации собственности (при наличии).

- Кредитный договор и график погашения по нему (если квартира в ипотеке).

- Документ, подтверждающий перечисление средств на счет заемщика: расписка о получении средств продавцом, выписки о движении денежных средств, иные бумаги подтверждающие оплату квартиры покупателем.

- Справки об уплате процентов по кредиту (если квартира в ипотеке). Такую справку можно получить в вашем банке.

- Свидетельство о браке (если квартира куплена в браке).

- Брачный договор (при наличии).

- Заявление о распределении вычета между супругами

Все документы, кроме декларации, справки 2-НДФЛ и заявления подаются в виде копий. Они должны быть заверены подписью заявителя с расшифровкой фамилии, датой заверения и словами «Копия верна». Каждый лист и каждая копия должна иметь такое заверение.

Важно знать, что каждый супруг может получить налоговый вычет, независимо от того, оформлен он по документам собственником или нет. Если недвижимость куплена в браке, а брачный договор не предусматривает иного, то такая собственность считается совместной

При подаче документов при себе всегда необходимо иметь паспорт или иной документ, удостоверяющий личность заявителя. Без него документы приняты не будут. Делать его копии не надо.

Документы для оформления вычета в текущем году (не платим НДФЛ с з/п)

Если новый владелец квартиры желает воспользоваться своим правом на налоговый вычет сразу, не дожидаясь окончания календарного года, то он должен получить уведомление от налоговых органов о наличии у него права на данный вычет. Выдается такое уведомление в течение 30 дней после подачи документов. А срок его действия заканчивается в конце календарного года. Далее надо снова получать уведомление на новый календарный год.

Для получения уведомления потребуются следующие документы:

- Заявление, написанное в произвольной форме в налоговые органы для получения уведомления о праве на имущественный вычет.

- Документы, подтверждающие право собственности: договор купли-продажи, акт о передаче жилья (обязательно!) и свидетельство о регистрации собственности (при наличии).

- Кредитный договор и график погашения по нему (если квартира в ипотеке).

- Справка, уведомление или иной документ, подтверждающий перечисление средств заемщику, расписка о получении средств продавцом, банковские выписки о движении средств в пользу продавца, иные бумаги подтверждающие оплату квартиры покупателем.

- Справки об уплате процентов по кредиту или иные документы, подтверждающие уплату процентов по кредиту в определенном количестве (если квартира в ипотеке). Такую справку можно получить в вашем банке.

- Свидетельство о браке (если квартира куплена в браке).

- Брачный договор (при наличии).

Право на оформление таким способом налогового вычета имеет также каждый супруг независимо от того, вписан он в качестве собственника жилья, или нет. Главное, чтобы недвижимость была приобретена в собственности, а брачный договор не предусматривал иного деления имущества между супругами.

Полученное уведомление предоставляется работодателю. С этого момента он будет выдавать вам заработную плату без вычета подоходного налога.

При подаче заявления для последующих годов потребуется также представлять справку 2-НДФЛ за прошлые годы, чтобы производить правильные расчеты остаточной суммы налогового вычета на текущий год.

Теперь рассмотрим более подробно те документы, которые могут вызвать некоторые затруднения при их составлении.

Что говорит закон

Вы когда-нибудь пробовали читать Налоговый Кодекс? В этой умной книжке написано всё-всё про налогообложение в стране. Информация доступна для любого человека и, как говорит народная мудрость, – незнание законов вовсе не освобождает от ответственности. То есть каждый из нас должен знать, когда, в каких случаях и в какой срок нужно заплатить налоги, чтобы спать спокойно.

Вот только разобраться рядовому обывателю в сложном юридическом языке, на котором написаны правила налогообложения, бывает иногда не просто сложно, но и невозможно. Не зря же существуют специально обученные люди, которые в этом разбираются – бухгалтеры, аудиторы, финансисты, юристы, экономисты. Именно они и занимаются тонкостями и нюансами налогообложения.

Фото: https://pixabay.com/photos/taxes-tax-consultant-tax-return-4326713/

Что же остаётся нам? Постараться разобраться в основах. Итак, нас интересует вопрос: нужно ли платить налог с проданной недвижимости? Если да, то как, когда и сколько? Если нет, то почему?

Согласно Налоговому Кодексу (НК) РФ, со всех официальных доходов российских граждан взимается тринадцатипроцентный налог от полученной прибыли, но только в том случае, если человек является резидентом страны.

Кто такой резидент? Любой человек, кто постоянно проживает на территории России как минимум 183 дня в году является резидентом. При этом даже не обязательно быть российским гражданином, главное, сам факт нахождения в стране чуть больше, чем полгода ежегодно. Такие граждане платят подоходный налог в размере 13%.

Если человек большую часть года проживает в другой стране, он именуется нерезидентом. Для него сумма налога вырастает до 30%. Исключением являются военнослужащие и дипломатические работники, которые по долгу службы могут находиться за пределами России длительное время.

С 1 января 2019 года правила налогообложения доходов при продаже недвижимости изменены – резиденты и нерезиденты уравниваются в правах, если продаваемая жилплощадь находилась во владении продавца больше чем три и пять лет в зависимости от условий возникновения прав собственности.

Существует минимальный срок владения недвижимостью. Более подробно мы о нём поговорим позже

Сейчас же важно понять, что если продавец продаёт собственность, которой владел менее трёх или пяти лет, то налог для резидента будет составлять 13%, а для нерезидента – 30%

Если срок владения собственностью составляет больше минимального, то налог и вовсе уплачивать не надо, даже когда продавцом будет нерезидент.

Если владельцем недвижимости является пенсионер и срок его владения собственностью меньше установленного минимального, то ему также придётся заплатить налог. Льгот в этом случае не предусмотрено.

Список бумаг необходимых для оформления 3-НДФЛ с социальным вычетом

Для получения социального вычета, физическое лицо должно подтвердить свое право на возврат средств. С этой целью заинтересованная особа собирает необходимые бумаги:

- ксерокопия договора с учебным учреждением;

- копия подписанного договора оказания лечения;

- платежные квитанции об оплате услуги, налога;

- ксерокопия лицензии мед организации;

- лицензия учебного учреждения;

- бланк о передачи благотворительных средств;

- рецепты лекарственных препаратов (с сообщением в бумагах факта выписки для налоговой службы);

- справка о доходе по формуляру 2-НДФЛ.

При необходимости также предоставляются справки о подтверждении родственной связи обучаемой личности и заявителя. Также необходимо заверение про дневную форму обучения.

О том, как оформить налоговый вычет за обучение, вы сможете узнать из нашей статьи.

Налоговая декларация

Чтобы воспользоваться своим правом на налоговый вычет, заинтересованный человек должен направить декларацию в ИФНС. Документ заполнять следует по форме, установленной действующим законодательством.

Назначение

Единственным назначением налоговой декларации является представление информации в ИФНС о доходах и расходах человека, которые имели место за отчетный период. Указанный документ отражает не только финансовые выгоды, полученные заинтересованным лицом, но также и затраты, понесенные им.

Правила заполнения

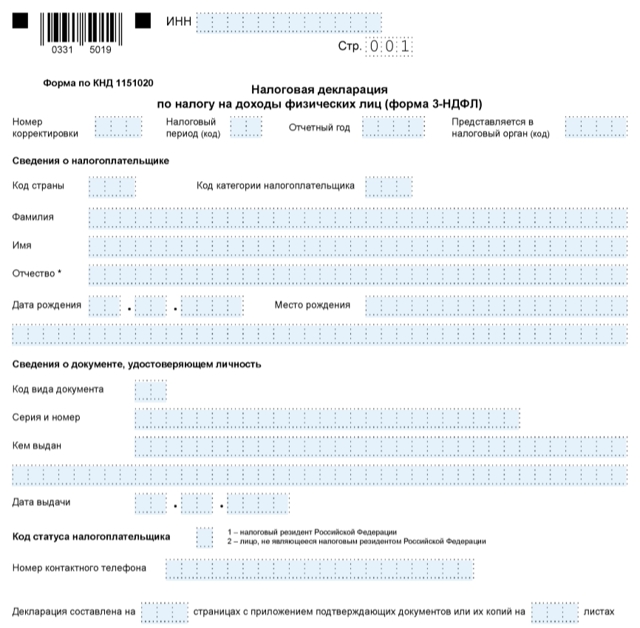

Налоговая декларация не может быть оформлена произвольно. Она составляется по образцу, утвержденному действующим законодательством. Такой формой является 3-НДФЛ. Декларация является довольно объемным документом и состоит из нескольких частей.

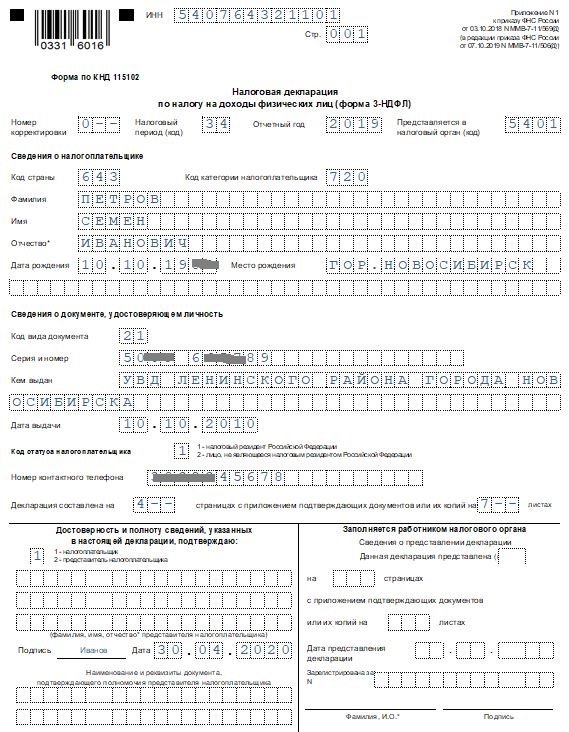

Прежде всего, это титульный лист. В данном разделе содержится подробная информация о плательщике налогов.

К ней относятся:

- Фамилия, имя, отчество человека.

- Адрес места жительства.

- Серия, номер, дата и место выдачи паспорта.

- Статус плательщика, то есть является ли он резидентом РФ или нет.

- Номер телефона для контактов.

- Количество листов декларации, а также копий прилагаемых документов.

- Дата оформления документа и подпись инициатора.

- Сведения о должностном лице, принявшем декларацию.

Далее идет раздел, который отражает сведения о сумме налога, подлежащего оплате, его расчет и классификацию, а также приложение, в котором содержится расшифровка данных. В декларации также должны содержаться специфические данные, отражающие суть обращения. В таком случае это будет расчет налоговых вычетов в связи с приобретением квартиры.

Документ может быть оформлен двумя способами – на бумажном носителе и в электронном виде. После оформления декларации она должна быть направлена в ФНС. Это является безусловной обязанностью платящего лица.

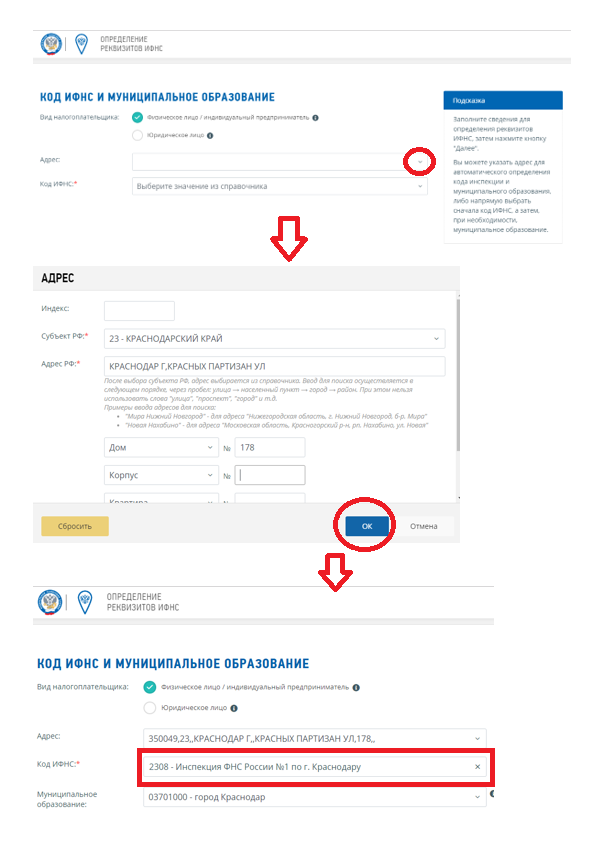

Где можно узнать, куда сдавать декларацию 3-НДФЛ

На сайте налоговой легко определить ту инспекцию, куда подается декларация 3-НДФЛ. Для этого следует на странице «Определение реквизитов ИФНС, органа государственной регистрации ЮЛ и/или ИП, обслуживающих данный адрес» правильно ввести свой адрес, выбирая значения из справочника. Предварительно нужно выбрать пункт «Физическое лицо / индивидуальный предприниматель». В результате будет показано наименование инспекции и ее код. Но, заполнив эти данные, можно узнать не только то, куда подавать декларацию 3-НДФЛ, но и какой код ОКТМО указать в отчете. Ознакомившись с этими данными и нажав на кнопку далее, налогоплательщик попадет на страницу, где будет указана вся необходимая информация о его территориальной налоговой инспекции:

Но, заполнив эти данные, можно узнать не только то, куда подавать декларацию 3-НДФЛ, но и какой код ОКТМО указать в отчете. Ознакомившись с этими данными и нажав на кнопку далее, налогоплательщик попадет на страницу, где будет указана вся необходимая информация о его территориальной налоговой инспекции:

- адрес;

- часы приема;

- контактный телефон;

- платежные реквизиты для оплаты налогов.

Налоговики сделали сервис еще более удобным, поместив кнопку для оплаты налогов прямо под платежными реквизитами. Нажав ее, налогоплательщику останется только выбрать из справочника тот платеж, который он планирует осуществить, и в результате он сможет либо распечатать квитанцию, либо отправить платеж онлайн.

В интернете есть еще несколько ресурсов, где можно получить информацию о том, куда подается декларация 3-НДФЛ и к какой налоговой инспекции приписан адрес налогоплательщика. Например, можно воспользоваться сайтом госуслуг, на котором получится не только узнать наименование и адрес, но и записаться в свою налоговую инспекцию для сдачи отчета, и даже подать отчет онлайн, пройдя соответствующую процедуру идентификации.

Справка 3 НДФЛ для налоговой — что это и зачем нужна?

Справка формы 3 НДФЛ для налоговой (которую правильнее назвать декларацией) — это документ особого образца, предназначение которого заключается в том, чтобы давать сведения о том, какие налогоплательщик получил доходы и расходы на отчетный период. К числу категорий физических лиц, которые отчитываются о полученных доходах посредством подачи данной декларации относятся такие как:

- индивидуальные предприниматели;

- нотариусы;

- адвокаты;

- граждане, которые получили дополнительный доход (например, на основании сделки по купле-продаже имущества или сдачи квартиры/дома в аренду);

Стоит отметить, что доход от вклада либо депозита не нужно отражать в налоговой декларации. Таким образом, мы разобрались, что такое 3 НДФЛ для физических лиц. Подача данного документа производится в налоговую инспекцию в соответствии с местом регистрации. Она является обязательной. Отметим, что в том случае, когда зарегистрированный предприниматель в отчетном периоде не вел свою деятельность и, соответственно, не располагает никакими полученными доходами, он не освобождается от обязанности подачи декларации в установленные сроки. Для таких случаев предусмотрено заполнение нулевой декларации.

Как заполнить, если в 2020 году продано жилье в собственности менее 3 (или 5) лет?

Продавец квартиры, ее доли, дома, комнаты должны заполнить такие листы декларации 3-НДФЛ:

- титульный;

- раздел 1;

- раздел 2;

- приложение 1 и расчет к нему;

- приложение 6.

То есть в декларации должны быть оформлены шесть листов. Распечатывать нужно только их, пустые листы подавать не нужно. Каждый лист нужно пронумеровать по порядку, на каждом вверху указывается ИНН физического лица, а внизу — личная подпись и дата ее постановки.

При заполнении на компьютере или вручную нужно придерживаться общих правил оформления деклараций — прочитать правила.

Начать оформление можно с указания сведений о полученном доходе от продажи в приложении 1, далее указать сведения о проданной квартире в расчете к прил. 1 и внести размер имущественного вычета в прил. 6.

На основе введенных данных рассчитывается налог к уплате в разделе 2 и подводятся итоги в разделе 1.

В последнюю очередь заполняется первый титульный лист, где приводятся общие сведения о декларации и декларанте.

Инструкция по заполнению

Ниже в таблице даны пояснения, какие именно строки и поля нужно заполнить при подаче 3-НДФЛ в связи с продажей квартиры:

|

Поле декларации |

Инструкция по заполнению |

|

Титульный лист |

|

|

№ корректировки |

Показывает, в который раз подается декларация в отношении конкретной сделки по продаже квартиры.

Если в первый раз – то ставится 0. Если 3-НДФЛ корректируется и подается повторно – то порядковый номер внесения изменений в форму. |

|

Код периода |

34 – 12 месяцев. |

|

Год |

2020 – год, когда продана квартира. |

|

Код ФНС |

Четырехзначный номер отделения налоговой, которая соответствует месту жительства декларанта и куда сдается декларация. |

|

Сведения о продавце квартиры |

Код страны – 643 для российских граждан.

Категория налогоплательщика – 760 для граждан, получивших доход от продажи имущества. ФИО, сведения о рождении – как в паспорте. Телефон – обязательно действующий. Количество страниц декларации – считается общее число заполненных листов 3-НДФЛ. |

|

Сведения о документе |

Обычно в качестве документа выступает паспорт, указывают его реквизиты. |

|

Достоверность… |

Если декларацию сдает сам налогоплательщик, то ставится «1», подпись.

Если 3-НДФЛ передается через доверенное лицо, то ставится «2», вписывается ФИО доверенного лица, реквизиты доверенности и его подпись. |

|

Раздел 1 |

|

|

010 |

Если нужно заплатить налог, то ставится «1».

Если налог равен нулю из-за применения вычета, то ставится «3». |

|

020 |

КБК — 182 1 01 02030 01 1000 110. |

|

030 |

ОКТМО – узнать можно здесь. |

|

040 |

Налог от продажи квартиры к уплате – если нужно заплатить.

Если не нужно, то ставится 0. |

|

Раздел 2 |

|

|

001 |

13 процентов – ставка, по которой рассчитывается налог с проданного жилья. |

|

002 |

3 – иной доход. |

|

010 |

Полученный доход с проведенной сделки – переносится из строки 070 Приложения 1. |

|

040 |

Поле заполняется, если продавец квартиры выбрал в качестве вычета 1 млн.руб. – переносится из строки 010 Приложения 6. |

|

050 |

Поле заполняется, если выбран вычет в виде расходов на покупку квартиры (при наличии подтверждающих документов) – переносится из строки 020 Приложения 6. |

|

060 |

База для исчисления налога – доход минус вычет (разность строк 010 и 040/050). |

|

070 |

Налог, рассчитанный от базы = показатель строки 060 умножить на ставку из 001. |

|

Приложение 1 к Разделу 2 |

|

|

010 |

13 процентов – ставка, по которой облагается доход с продажи квартиры. |

|

020 |

Если налог рассчитывается с цены продажи, то ставится 01; если с кадастровой стоимости, умноженной на 0.7, то ставится 02. |

|

030, 040, 050 |

Не заполняются. |

|

060 |

ФИО лица, купившего квартиру |

|

070 |

Доход от продажи – из строки 050 Приложения 1. |

|

080 |

Не заполняется. |

|

Расчет к Приложению 1 |

|

|

010 |

Вносится кадастровый номер объекта — узнать на сайте Росреестра. |

|

020 |

Кадастровая стоимость на 01.01.2020 — узнать на сайте ФНС. |

|

030 |

Цена продажи по договору. |

|

040 |

Кадастровая стоимость * 0.7 – если она указана в поле 020. |

|

050 |

Указывается сумма, с которой будет считать налог – выбирается большая сумма из строк 030 и 040 и вписывается в это поле.

По закону налог платится с 70% от кадастровой стоимости, если это значение оказывается больше продажной цены. |

|

Приложение 6 |

|

|

010 |

Вносится 1 000 000 – если продавец решил в качестве имущественного вычета принять фиксированную сумму. |

|

020 |

Вносятся затраты на приобретение жилья – если продавец решил их принять в качестве вычета. |

|

030 и 040 |

Поля заполняются по аналогии с 010 и 020 в случае, если продана доля в квартире. |

Налог для уплаты = (1 500 000 — 1 200 000) * 13% = 39 000.

Видео инструкция

Заполнение 3-НДФЛ при продаже квартиры в личном кабинете налогоплательщика: