Виртуальная карта: что это и где открыть, как пользоваться и тратить деньги

Содержание:

- Оформление и использование

- Часто задаваемые вопросы

- Лучшие виртуальные дебетовые карты

- Популярные карты

- Предыдущие попытки «виртуализации» карт

- Виртуальная Альфа-Банк

- Лимитные ограничения виртуального пластика

- Платежи на зарубежных сайтах

- Виртуальная кредитная карта

- ❓ Часто задаваемые вопросы

- Льготный период, лимиты, проценты

- Виртуальная кредитная карта

- Как открыть виртуальную карту Тинькофф через приложение

- Особенности виртуальных карт

- Безопасность использования

- Условия и тарификация

- Использование и задачи платежного инструмента

- Преимущества и недостатки использования виртуальной карты Visa

- На что обратить внимание при использовании Виртуальной карты

- Почему может не работать карта?

- 8 банков, предлагающих бесплатные виртуальные карты

Оформление и использование

Для оформления виртуальной карты необходимо указать на сайте (или в терминале платежной системы) номер телефона, на который будут высланы её реквизиты. То есть виртуалка в обязательном порядке должна быть привязана к телефону – это в том числе необходимо для использования во время платежей протокола 3-D Secure. Также не помешает подключить услугу смс-информирования для получения уведомлений после каждой операции. В некоторых случаях смс-информирование входит в стоимость обслуживания, а иногда эту услугу надо подключать дополнительно – изучайте условия перед оформлением.

Для осуществления платежа с помощью такой карточки нужно выбрать соответствующий способ оплаты на сайте продавца и ввести стандартные данные:

- имя и фамилию держателя карты в латинской раскладке (такую информацию вам могут и не выслать, просто вписывайте своё имя и фамилию в необходимую форму – здесь ошибки не критичны);

- номер карты (16 цифр, как и у обычной дебетовой карточки);

- код CVV2 или CVC2 (последние 3 цифры на обратной стороне карты);

- срок действия карты.

Три последние реквизита возьмите из смс после оформления виртуальной карточки

Обратите внимание, все данные вашей дебетовой карточки останутся, что называется, при вас. Они будут недоступны ни продавцу, ни другим посторонним лицам, а, значит, украсть с неё деньги будет невозможно

В целом же процедура оплаты ничем не отличается от платежей по тем же кредитным или дебетовым пластиковым картам. Не нужно выполнять никаких специфических манипуляций, все стандартно.

Часто задаваемые вопросы

Несмотря на простоту оформления виртуальных банковских карт, у пользователей все равно остаются вопросы. Узнаем, как решать возникающие проблемы.

Где хранятся данные?

Узнать номер и срок действия можно в приложении банка или на сайте. Чтобы получить данные, придется подтвердить операцию при помощи СМС-кода. Для дополнительной безопасности код CVC/CVV закрывается, когда клиент смотрит номер счета.

Как снимать наличные?

Чтобы снять деньги, нужно обратиться в отделение банка с паспортом. Также могут запросить данные дебетовой карты, на основе которой открывалась цифровая. Другой способ снять деньги — перевести их на обычный счет, а затем обналичить.

Если телефон поддерживает бесконтактную оплату, можно снять средства через приложения. Для этого нужно скачать программу для работы с NFC, добавить виртуалку и поднести телефон к терминалу. Далее ввести код. Стоит помнить, что обычно за такой способ обналичивания берут комиссию (около 3%).

Как платить с карты (и где именно)?

Для оплаты в обычных магазинах необходимо скачать Google Pay или подобное приложение. Главное, чтобы смартфон поддерживал NFC. После подключения достаточно приложить телефон к терминалу, и деньги спишутся.

Что делать, если нужна помощь

Если возник вопрос, как получить виртуальную карту, стоит позвонить на горячую линию банка. Консультанты также расскажут, как правильно пользоваться электронным счетом.

Узнать телефон горячей линии можно на сайте банка. Кроме того, телефон написан на обратной стороне пластика.

Многие онлайн-кошельки, выпускающие виртуалки, предлагают форму обратной связи. Клиент может указать проблему на сайте, после чего ему ответит служба поддержки. Распространенные проблемы и их решение:

- виртуалка не оформляется — необходимо подождать и повторить попытку снова, возможно, на сайте произошел сбой;

- не получается оплатить — проверьте, правильно ли введены данные счета и имя владельца;

- списались деньги без причины — скорее всего, произошла автоматическая оплата за обслуживание.

Что делать, если данные потерялись или их украли?

Главное — скорее закрыть счет. В некоторых онлайн-кошельках и банках можно завершить обслуживание одним кликом. Но бывает, что требуется приехать в банк и написать заявление. Например, при потере виртуалки от Газпромбанка.

Карту стоит закрыть, если:

- кто-то другой узнал CVV-код, срок действия карты или имя владельца;

- потерялся смартфон, на который приходят СМС с кодами.

Если клиент поменял номер, рекомендуется привязать его к виртуальной карте. Тогда СМС-оповещения будут приходить на новый телефон.

Безопасны ли виртуальные банковские карты?

В безопасности не стоит сомневаться, если соблюдаются элементарные правила пользования:

В последнем случае мошенники могут украсть данные. Даже если это произойдет, деньги спишутся только с виртуального счета. Остальные средства, которые хранятся на других счетах, не могут быть украдены.

Лучшие виртуальные дебетовые карты

Основные черты лучшей дебетовой карты – бесплатный выпуск и обслуживание, возможность подключать кэшбек, бонусы, скидочные программы. Под перечисленные параметры подходят карты от банков и компаний:

- QIWI;

- Почта-Банк;

- Промсвязьбанк;

- Яндекс.Деньги;

- Газпромбанк;

- Тинькофф;

- Альфа-Банк.

Все перечисленные компании позволяют работать с онлайн-шоппингом, денежными переводами по виртуальным картам. В Яндекс, Киви и Тинькофф можно открывать виртуальную карту без пластика.

Сервис по подбору виртуальных банковских карт постоянно обновляет и добавляет предложения от банков с текущими условиями оформления, выпуска и обслуживания. Лучшие виртуальные карты предоставляются и обслуживаются бесплатно. Для онлайн оформления карты понадобится только паспорт. Системы электронных кошельков потребуют только номер мобильного телефона.

Популярные карты

В зависимости от эмитента, карты имеют свои характеристики и возможности. Для того, чтобы сделать правильный выбор, сначала необходимо сравнить условия наиболее востребованных виртуальных карт.

Яндекс карта

Карта для владельцев электронного кошелька Яндекс. Деньги. За выпуск и обслуживание комиссии отсутствуют, платежи производятся бесплатно. Комиссия за перевод на другую карту или электронный кошелек составляет 3% (минимум 100 р.). Карта выпускается на год, далее оформляется другая.

Преимуществом использования карты является возможность расчетов в сети в точках, где не принимается оплата с помощью кошелька Яндекс. Деньги. Лимит карты зависит от статуса кошелька. Анонимный предусматривает минимальные возможности: 15 тыс. р. на одну сделку, 40 тыс. р. на месяц. Именной дает право владельцу на 60 тыс. р. на разовый платеж или 200 тыс. р. на месяц. После прохождения идентификации лимит увеличивается, расширяется круг доступных для расчетов сайтов, в т. ч. зарубежных (PayPal, App Store, Google Play). Владелец получает возможность оформить карту на разовый платеж в сумме 250 тыс. р., на месяц лимит определен в 3 млн. р.

Оформление карты производится за несколько секунд на сайте электронного кошелька.

Пополнение средств возможно при помощи салонов «Связной», «Евросеть», Сбербанк онлайн, переводом со счетов.

КИВИ карта

Обладателям электронного кошелька КИВИ доступна виртуальная карта КИВИ, выпускаемая на 2 года. Есть платный и бесплатный вариант.

QIWI Visa Card ¬ бесплатная карта, для оформления потребуется ввести паспортные данные владельца и телефон. Услуга СМС-информирования платная, стоимость 29 рублей в месяц.

QIWI Visa Virtual предоплаченная карта. Стоимость выпуска 2,5% (минимально 25 р.). Пополнение карты также платное. Величина минимального лимита 300 р.

Сбербанк

Ранее банк занимался выпуском виртуальных карт. Выпускалась дебетовая карта с ежегодной стоимостью обслуживания 60 р., сроком действия 3 года. В настоящее время услуга приостановлена, но на руках пользователей остались действующие карты. Услуга предоставлялась в качестве демо-версии для жителей Москвы. Возможность оформить была у клиентов, имеющих пластиковую карту Сбербанка, пользующихся мобильным банком и осуществляющими покупки через интернет.

Пополняется карта при помощи мобильного банка и Сбербанка онлайн.

Альфа банк

Карта открывается через интернет-банк «Альфа-Клик». Оформление занимает несколько минут, и сразу возможно осуществить сделку через интернет. Это является удобным для разовых покупок, не потребуется вводить номер основной карты на сайтах, которые не вызывают доверия.

Стоимость выпуска 49 р., обслуживание бесплатное. Владелец карты получает ряд дополнительных услуг: на остаток средств начисляются проценты в размере 7% годовых, бесплатное пользование мобильным банком, получение дополнительных карт. Пополняется карта через интернет-банк.

Оформление карты происходит полностью онлайн из личного кабинета пользователя. Услуга доступна владельцам дебетовых или кредитных карт банка, которые имеют интернет-банк. По желанию клиента, карта может быть продублирована на бумажном носителе, но ее функционал останется прежним, для расчетов в сети.

Виртуальные карты прочно входят в жизнь пользователей, наравне с другими платежными средствами. В связи с расширением интернет-рынка покупок, увеличивается вероятность попадания реквизитов платежных карт в руки к аферистам, которые могут их использовать в своих целях.

Возможности виртуальных карт способствуют сохранности денежных средств их владельцев, обеспечению безопасности расчетов. Они удобны и просты в использовании, их оформление не займет много времени, с их помощью совершать онлайн покупки быстро и приятно.

Предыдущие попытки «виртуализации» карт

Сбербанк и раньше предлагал своим клиентам возможность отказаться от использования пластиковых карт. Например, в июле 2013 г. он запустил молодежную виртуальную карту, которую, правда, можно было использовать исключительно для оплаты товаров и услуг в интернете.

Российским стартапам выделят миллионы на цифровизацию Москвы

Инновации и стартапы

Стать владельцем молодежной виртуальной карты мог любой желающий; при ее оформлении документы, удостоверяющие личность, не требовались. Более того, банк не взимал комиссию за ее открытие и обслуживание, но действовала такая карта всего один год, плюс для ее открытия у клиента должна была быть обычная пластиковая карта, притом обязательно Visa, с которой указанная клиентом сумма списывалась на виртуальную карту.

В середине октября 2018 г., как сообщал CNews, Сбербанк совместно с Visa и «Яндексом» выпустил карту без пластикового носителя, но при этом и без ограничений, которые налагаются на виртуальные карты – ею можно было расплачиваться в обычных магазинах с помощью смартфона. Владельцем карты полагались определенные привилегии от «Яндекса» и Visa. В июне 2020 г. Сбербанк разорвал все отношения с «Яндексом».

В конце декабря 2019 г. Сбербанк выпустил цифровую кредитную карту. Оформить ее можно за несколько минут в мобильном приложении или веб-версии «Сбербанка онлайн». Карта доступна клиентам, имеющим предодобренное предложение, она не имеет физического носителя и готова к использованию сразу после подписания кредитного договора, которое также происходит онлайн.

В ноябре 2020 г. Сбербанк запустил сервис, позволяющий отказаться уже не от пластиковых карт, а от бумажных квитанций за услуги ЖКХ в пользу виртуальных, поступающих на электронный почтовый ящик. Эта опция, как сообщал CNews, появилась в сервисе «Электронный счет» в «Сбербанке онлайн» – она доступна в его веб-версии через браузер компьютера, ноутбука или мобильного устройства.

В банке также заверили, что ее можно найти и в составе мобильного приложения «Сбербанк онлайн» под Google Android и Apple iOS. По словам Кирилла Дмитриева, руководителя дивизиона «Платежи и переводы» Сбербанка, цифровизация платежек за услуги ЖКХ и снижает негативное воздействие человека на природу. «В частности, это позволяет уменьшить объемы лесозаготовок», – отметил он.

Виртуальная Альфа-Банк

Виртуальная карта для действующих клиентов Альфа-Банка. Получила большие лимиты и в целом удобные условия. Для выпуска необходимо иметь какой-либо счет в Альфа-Банке. Первой картой виртуалка быть не может – обязательно нужно иметь как минимум простую дебетовую карточку. Банк возьмет 49 рублей за оформление вне зависимости от текущего тарифа клиента, но за обслуживание платить не придется.

Срок действия карты – месяц. Но можно установить и большее время вплоть до бесконечности. Такая маленькая «годность» нужна для безопасности денег на счету. Однако постоянно перевыпускать виртуалки накладно – за каждую придется отдать по 49 рублей. Для оплаты нужно оформить виртуальную карту и задать ей определенный лимит. По исчерпании этого лимита не получится совершить какие-то противоправные действия, что очень удобно: даже если реквизиты попадут к мошенникам, они ничего не смогут сделать. Кстати, платежи можно проводить не только в рублях, но и в евро или долларах США.

С виртуальной карты нельзя снимать наличные вообще. Для этого придется пользоваться пластиковой версией. Зато можно делать переводы – до 75 000 рублей за раз и до 500 000 рублей в месяц, что довольно много. Также у виртуалки нет каких-то отдельных особенностей вроде кэшбека, т.к. все зависит от основного тарифа клиента.

Лимитные ограничения виртуального пластика

Как и обычные материальные финансовые инструменты, виртуальная карта обладает рядом ограничений, наложенных на банковский счет пользователя. К примеру, общая сумма отправления денежных средств третьим лицам в месяц должна составлять не более 40 тысяч рублей. На официальном сайте отображается остаток доступных для реализации финансов, что значительно облегчает задачу использования карты.

Однако каждый клиент может существенно увеличить лимитные ограничения в свою пользу, выполнив одно из следующих действий:

- Подтвердить личность с указанием дополнительных удостоверений;

- Заказать дебетовую карту Блэк.

В первом случае лимитные ограничения изменятся с 40 тысяч до 200 000 рублей в месяц, а во втором – до 600 000. Неплохие вариации чисел, не так ли?

Прочитав данную статью, клиент без труда сможет ответить на вопрос: «Виртуальная карта – что это такое?».

Платежи на зарубежных сайтах

При оплате на зарубежных сайтах вас могут попросить заполнить данные:

- Billing Address — это домашний адрес, его нужно указать на латинице.

- Address 1, Address 2 — Первый обязателен для заполнения это ваш адрес дом, квартира и улица.

- State — это ваш регион или область.

- ZIP, Postal Code — почтовый индексе вашего дома. Посмотреть можно на сайте почты.

Конвертация валют

Сама виртуалка идет рублевой, но если вы подключили «Мультивалютные карты» то могли выбрать до 10 валют.

Мультивалютный подключен: У вас льготный курс обмена между валютами которые вы выбрали почти как на валютной бирже и карта сама переключается между валютами и при необходимости докупает ее если не хватает для платежа.

Мультивалютный не подключен: При оплате у вас списываются рубли по курсу платежной системы + 2.9%, спустя пару дней у вас дополнительно снимутся или зачислится небольшая сумма — это курсовая разница. Происходит это из-за того что платежная система не сразу забирает деньги пару дней платеж обрабатывается и за это время курс валют может смениться. Из-за этого всегда имейте на счету несколько десятков рублей в про запасе чтобы не было не приятных моментов.

Виртуальная кредитная карта

С недавних пор стали доступны виртуальные карты с кредитным лимитом. Их использование удобно тем, что по сути можно получить полноценную кредитную карту (правда без пластика) не выходя из дома.

Процесс получения таких карт немного дольше чем открытие виртуальной карты. Ведь необходимо подгружать копии паспорта, и ждать онлайн скоринга. Но всё равно намного быстрее, чем классическое оформление.

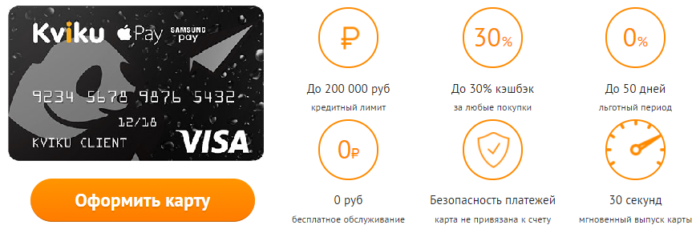

Карта Квику (Kviku)

Это проект ООО МФК «ЭйрЛоанс». По сути является микрофинансовой компанией, которая совместила микрозаймы, которые действительно выдаются всего за пару минут, с кредитной картой, где ставка по займу более адекватная.

Это проект ООО МФК «ЭйрЛоанс». По сути является микрофинансовой компанией, которая совместила микрозаймы, которые действительно выдаются всего за пару минут, с кредитной картой, где ставка по займу более адекватная.

Конечно это нашло отклик у потребителя. Получить быстро средтсва, по адекватной ставке более удобно чем обращение за микрозаймом. Компания работает с 2013 когда и постоянно совершенствует свой продукт. По мимо кредитного лимита предоставляется рассрочка (по аналогии с нашумевшими картами рассрочек) и кешбкек в магазинах партнёров.

Преимущества

- Ставка составляет от 29% годовых

- Кредитный лимит от 10 000 до 200 000 рублей

- Кешбэк до 30%

- Рассрочка в магазинах партнёрах

- Льготный период по карте 50 дней

- Бесплатное обслуживание

- Кредитный лимит включается после совершения первой покупки по карте.

- Оплата задолженности по установленному графику — два раза в месяц.

❓ Часто задаваемые вопросы

О безопасности этой карты судить следует тому, кто ею пользуется. Но возможность моментальной блокировки и перевыпуска цифровой карты позволяет добиться того, что взламывать ее злоумышленникам смысла практически нет, так как счета заблокировать очень легко.

Банк следует выбирать исключительно для себя, анализируя те предложения, которые есть у каждой из предлагающих финансово-кредитные услуги организации.

По статистике оформления больше всего популярностью пользуются карты Мегафон, МТС-банка, Сбербанка и ВТБ. Первые две – из-за возможности объединения со счетом мобильного телефона, другие – из-за принадлежности банков к наиболее крупным игрокам этого рынка.

Эти карты выпускаются бесплатно. Исключение составляют дополнительные пакеты информирования (например, пакет уведомлений о зачислении средств у Сбербанка стоит 60 рублей в месяц).

Карта действует бессрочно. У нее есть определенный срок действия, но перевыпуск происходит автоматически, поэтому можно говорить о бессрочном функционировании.

Это зависит только от условий банка о возможностях такого перевода. Уточнять информацию следует именно в том банке, где была оформлена карта. Газпромбанк, например, изначально выпускает пластиковую карту, но с возможностью перевода ее в цифровой формат.

Это карта платежной системы Visa, которая может быть оформлена как через приложение, так и через интернет-банк на сайте компании. Как и любая другая карта, она имеет свой номер, а также код CVV (CVV2), который используется для осуществления переводов средств с одного счета на другой (например, при оплате товаров). У данной карты есть лимит по операциям в месяц – не более 100 тысяч рублей.

Источник

Льготный период, лимиты, проценты

В остальном можно сказать, что онлайн-кредитки аналогичны своим пластиковым версиям. Банки определяют стандартные условия обслуживания для каждого продукта. Однако при оформлении они меняются в установленных рамках индивидуально для каждого клиента в зависимости от его дохода, стажа работы и т. д. В целом они повторяют параметры обычных кредитных карт:

- льготный период – до 55 дней;

- лимит – до 50−100 тыс. рублей;

- проценты – 20−29%.

Стоит отметить, что кредитные виртуальные карты не совсем стандартный продукт, проценты по ним могут быть чуть выше привычных. Особенно если вы впервые получаете заем или же имеете просрочки в КИ. Но если вы исправно погашаете задолженность, банк может снизить вашу ставку или увеличить имеющийся лимит.

Виртуальная кредитная карта

Многие банки сегодня предлагают открыть виртуальную карту и привязать ее к счету кредитной банковской карты. Остаток задолженности и сумму очередного платежа по такой карте можно проверять в онлайн-кабинете банка. Самыми распространенными виртуальными кредитками являются карты международных платежных систем MasterCard Virtual и VISA Virtual.

Для разовых покупок создают виртуальные карты с определенным лимитом – например, 20 000 рублей. После того, как такой картой будет оплачена покупка, стоимостью 20 000 рублей, воспользоваться этой картой больше никто не сможет, так как лимит по ней будет полностью израсходован.

Как открыть виртуальную карту Тинькофф через приложение

Банк Тинькофф обслуживает своих клиентов только при помощи виртуальных инструментов и владеет всеми прогрессивными технологиями. Он предлагает оформить в приложении виртуальную карту на выгодных условиях, которые я оценил по достоинству.

Пользование этой картой дает возможность оплаты товаров, услуг, мобильной связи, пополнения Яндекс-Кошелька, Webmoney, переводов частным лицам.

Получить продукт от Тинькофф можно выполнив нехитрые действия:

Пройдите регистрацию на сайте, указав номер телефона и получив подтверждение.

Тинькофф, заполнение заявки на регистрацию.

С телефона скачайте приложение банка. Придумайте код для входа в электронный кошелек.

Мобильные приложения.

Выбираете ваш счет, далее шестеренка в правом верхнем углу и затем «Оформить карту к счету». Следуйте подсказкам системы, создаете карту без пластика.

Раз.

Жмите на пункт Оформления карты к счету.

Два.

Создавайте виртуальную карту.

Три.

Можете указать имя на карте. Готово.

Особенности виртуальных карт

Обычно виртуальная карта выпускается в дополнение к основной, но есть банки, которые предоставляют отдельные цифровые карты. Например, «Цифровая Visa» Сбербанка выполняет все функции банковской карты, но без пластиковой оболочки.

Виртуальные карты также выпускают платежные системы Visa или MasterCard, но срок действия у таких продуктов меньше, чем у пластиковых карт. В среднем цифровая карта служит 2 – 6 месяцев, максимальный срок действия – 3 года. У таких карт есть собственные реквизиты, а сумма на счету обычно ограничена небольшим лимитом. Поэтому карту безопасно использовать для онлайн-платежей и покупок: вы переводите с основной карты на цифровую определенную сумму и оплачиваете товар или услугу. Таким образом вы нигде не оставляете реквизиты основной банковской карты.

Безопасность использования

Виртуальные карты Visa и MasterCard обладают большей степенью защиты в отличие от пластикового эквивалента. Для того, чтобы осуществить платеж, потребуется ввести специальный CVV/CVC-код, а также подтвердить оплату одноразовым паролем — он придет на номер мобильного телефона держателя в ответ на запрос о транзакции.

Немаловажную роль играет тот факт, что полная информация о реквизитах и трехзначном коде недоступна для взгляда третьих лиц, как это происходит при расчете на стационарной кассе магазина. Всю информацию — номер платежного инструмента, срок действия и трехзначный код — может видеть только ее владелец. Кроме того, он может устанавливать ограничения по сумме расходов, что в случае «взлома» карточки помешает злоумышленникам списать большое количество денежных средств.

Дополнительная мера защиты у виртуальной карты — специальные технологии безопасности Verified by Visa и MasterCard Secure Code.

Условия и тарификация

К карте подключается практически весь набор функций, свойственных физическим платежным инструментам.

При использовании услуг действуют такие условия:

- Стоимость обслуживания равна 99 руб. При соблюдении некоторых условий эта сумма возвращается на бонусный счет.

- Плата за годовое обслуживание отсутствует.

- Карточный счет можно пополнять любым удобным способом (комиссия за такие операции не списывается).

- Первые 1,5 месяца пользование СМС-банкингом осуществляется бесплатно, в дальнейшем взимается 59 руб.

Требования к держателю

Карта относится к категории дебетовых финансовых продуктов. Ее может оформить любое физическое лицо старше 18 лет, имеющее гражданство РФ и постоянную прописку на территории страны.

Использование и задачи платежного инструмента

Покупки с помощью виртуальных карточек совершаются таким же способом, что покупки стандартным платежным инструментом онлайн.

При оплате указывается способ оплаты карточкой, вносятся реквизиты платежного инструмента, си-ви-ви код, транзакция подтверждается кодом из сообщения на мобильный телефон.

Ряд карточек выпускают с минимальным сроком действия либо с ограниченным лимитом средств, устанавливаемым банком-эмитентом либо владельцем счета.

Некоторые продукты после проведения транзакции можно заблокировать на время.

Даже если мошенник попытается снять средства с карточного счета, этого у него не получится по причине недостатка средств на счете или временной блокировки расчетного инструмента.

Некоторые инструменты выпускаются с нулевым балансом. При покупке онлайн, владелец пополняет счет карточки на нужную сумму и проводит операцию.

После покупки на счете опять остается минимум средств. Помимо этого стоимость обслуживания большинства виртуальных карточек чисто символичная.

А обслуживание виртуальных банковских карт Почта банка и Промсвязьбанка обходится владельцу бесплатно.

Преимущества и недостатки использования виртуальной карты Visa

Виртуальные карточки обладают рядом преимуществ, таких как:

- Возможность обезопасить свой основной дебетовый/кредитный счет от мошеннического «захвата». Покупатель может сбрасывать необходимую сумму для покупки через интернет на свой виртуальный счет и спокойно оплачивать покупки через карточку, срок длительности работы которой составляет от 2 месяцев до 1 года. Данные вашего основного банковского картсчета остаются в сохранности, и злоумышленники не смогут им завладеть.

- Лимит расходования средств – вы сможете контролировать свои покупки и будете более экономны в вопросах трат.

- В любой момент карточку можно заблокировать. Сделать это возможно либо в личном кабинете платежной площадки, либо позвонив на горячую линию сотрудникам выбранного банка.

- Не имеет физического носителя.

Основным недостатком виртуальных карт является следующее:

- Банк может предлагать «предоплаченные» карты и зачастую денежные средства вносятся единовременно и фиксировано. «Докладывать» средства нельзя. Но всегда есть возможность завести новую, так как эта функция не возбраняется.

- Некоторые карточки обладают максимальным сроком действия 2 месяца, что не всегда удобно для потребителя.

Важно! Если вы планируете открыть виртуальную карту Visa для оплаты услуг интернет-казино, то убедитесь, что платежная площадка разрешает подобные платежи. Варианты, как сделать виртуальную карту Visa, предлагают электронные «кошельки» и большинство банков

Стоит разобраться и выявить максимально удобные для себя варианты.

Варианты, как сделать виртуальную карту Visa, предлагают электронные «кошельки» и большинство банков. Стоит разобраться и выявить максимально удобные для себя варианты.

На что обратить внимание при использовании Виртуальной карты

В настоящее время виртуалка пользуется популярностью среди тех участников системы Яндекс.Деньги, которые часто совершают покупки в интернете и много путешествуют, в связи с чем им требуется хранить в надежном и доступном месте денежные средства в больших объемах.

При использовании виртуальной карты ЯКард администрация сервиса настоятельно рекомендует уделять особое Внимание:

- Защите профиля в системе Яндекс и безопасности расходных операций. В настройках аккаунта можно подключить двухфакторную аутентификацию (2FA) – данная технология в разы надежнее стандартного платежного пароля.

- Для подтверждения расчетных операций необходимо использовать разовые платежные пароли. В идеале следует периодически менять карточки, закрывая стары и выпуская новые.

- В том случае, если в электронном кошелке хранятся большие суммы, то при выполнении переводов и совершении покупок лучше всего создать новый почтовый ящик и дополнительный кошелек с привязанной к нему виртуальной карточкой.

- После оплаты покупки виртуалку можно закрыть, что позволит обезопасить финансы от неправомерных действий злоумышленников.

Многие владельцы платежного средства задаются вопросом, как снять деньги с виртуальной карты? Учитывая, что карточка не имеется реального воплощения, просто вставить ее в банкомат не получится. Самым простым вариантом обналички является оформление перевода на карту любого другого банка.

Почему может не работать карта?

Существует несколько наиболее часто встречающихся причин, почему может не работать виртуальная карта:

- Клиент работает через браузеры, которые не поддерживает система. По отзывам пользователей, платежный сервис работает безукоризненно в следующих браузерах: Опера, Гугл Хром, Яндекс, Интернет Эксплорер и Мозилла.

- В браузере отключена функция ЯваСкрипт. Для ее включения необходимо зайти в настройки программного обеспечения и поставить галочку напротив соответствующего пункта.

- Виртуальная карта может блокироваться защитными утилитами – антивирусными программами, файерволом и т.д. В случае неправильной конфигурации утилита блокирует изображения, которые составляют основу виртуалки. Для того чтобы устранить проблему потребуется проверить настройки ПО и удостовериться в том, чтобы визуальные фрагменты виртуальной карты не запрещены к загрузке.

- В том случае, если карта не работает по другим причинам, ее придется перевыпустить. Для этого старый счет нужно закрыть и открыть новый.

Для получения подробной и исчерпывающей информации по использованию Virtual Card можно обратиться в техподдержку сервиса Яндекс.Деньги. Сегодня виртуальные карты ЯКард используются также часто, как и обычный пластик.

8 банков, предлагающих бесплатные виртуальные карты

|

№ |

Банк — название карты |

Бонусы |

|

1 |

Сбербанк — Цифровая |

Нет |

|

2 |

ВТБ — Цифровая Мультикарта |

Кэшбэк за любые покупки до 1,5% бонусами, кэшбэк у партнёров до 15%, доход по накопительному счёту до 4,5% |

|

3 |

Газпромбанк — Автодрайв старт |

Кэшбэк 1% бонусами при сумме покупок от 5 тысяч ₽, бонусы на АЗС Газпромнефть до 2,5 балла за литр |

|

4 |

Росбанк — Цифровая карта |

Можно получать кэшбэк и бонусы в зависимости от выбранного тарифа |

|

5 |

Тинькофф Банк — Виртуальная карта к действующей дебетовой карте |

Кэшбэк и процент на остаток в зависимости от выбранного тарифа |

|

6 |

Банк Санкт-Петербург — Цифровая карта |

Кэшбэк 0,5% бонусами за любые покупки и до 30% у партнёров |

|

7 |

Почта Банк — Онлайн карта |

Нет |

|

8 |

РНКБ — Виртуальная карта |

Нет |

Найти пластиковую карту с большим кэшбэком в других банках