Банки, которые дают кредит с плохой кредитной историей

Содержание:

- Кредитная история для ипотеки

- Ипотека с плохой кредитной историей без первоначального взноса

- Определение плохой кредитной истории

- Требования к заёмщику

- Дадут ли ипотеку с плохой кредитной историей?

- Почему вам не дадут кредит с плохой кредитной историей

- Как изменить платёжную историю?

- Низкий кредитный рейтинг: есть ли шансы получить ипотеку

- Дадут ли ипотеку с плохой кредитной историей

- Документы, предоставляемые при оформлении ипотеки

- Условия ипотечного кредитования

- Где можно взять ипотеку с плохой кредитной историей?

- Отделения и филиалы банков, предоставляющих услугу в Одинцово

- Сложности оформления ипотеки при плохой КИ

- Как распознать предложения мошенников

- Исправление плохой КИ

Кредитная история для ипотеки

Важно! При обращении в кредитную организацию следует предоставлять о себе только правдивую информацию, пусть она даже окажется не в вашу пользу, но зато это укажет на вашу порядочность и искренность. Таких заемщиков банки ценят, и у вас появится больше шансов на получение ипотеки в этом банке

После подачи заявки кредитор первым делом проверит кредитную историю, может оказаться так, что при ее заполнении просто произошла ошибка и на самом деле все не так и плохо. В этом случае потребуется отправить запрос в БКИ, после этого следует посетить банк, в котором был оформлен кредит, и постараться разобраться там, для этого потребуется иметь все квитанции об уплате кредита за весь срок. Если вам удастся доказать свою правоту, то в кредитную историю будут внесены изменения, благодаря чему с оформлением ипотеки проблем не возникнет.

Ипотека с плохой кредитной историей без первоначального взноса

Если имеется плохая КИ, и также совсем нет денег на первоначальный взнос, а ипотечный кредит хочется получить, то у такого заемщика есть следующие варианты:

- Предоставить в качестве залога по кредиту либо ту недвижимость, которую предполагается приобрести на заемные деньги, либо предоставить в качестве залога другую недвижимость, в том числе и ту, в которой он проживает.

- Если первоначальный взнос соглашается внести поручитель по займу.

- Если заемщик в качестве гарантии по ипотечному кредиту готов предоставить любое другое имущество, которое банк может принять в качестве обеспечения – например, автотранспорт, катера, яхты, частные самолеты и вертолеты, ценные бумаги, драгоценные металлы в сертифицированных слитках, и даже предметы антиквариата.

В некоторых случаях, если заемщик в банке, в котором он намерен получить ипотечный займ, имеет счет или депозит, достаточный для покрытия первоначального взноса, то банк может пойти на принятие решения по выдаче такому заемщику ипотечного кредита, даже с проблемной кредитной историей.

Определение плохой кредитной истории

Так называют записи в бюро кредитных историй (БКИ), свидетельствующие о недобросовестном исполнении финансовых обязательств. Чем хуже КИ, тем ниже шанс оформления займа.

С БКИ взаимодействуют все кредитные учреждения. Это помогает организациям минимизировать денежные потери, наблюдающиеся при выдаче займов недобросовестным клиентам.

По каким причинам история заемщика портится

Ухудшению КИ способствуют следующие факторы:

- Действующие или погашенные просроченные задолженности. Информация о неисполнении кредитных обязательств попадает в бюро, ухудшая репутацию заемщика. Чем длительнее и чаще просрочки, тем ниже вероятность получения новой ссуды. Клиент зарабатывает репутацию недобросовестного. Разовые просроченные обязательства длительностью менее 5 дней на КИ не влияют.

- Большое количество действующих займов. Финансовая нагрузка увеличивается, поэтому получить крупный жилищный кредит не получится.

- Частая отправка заявок. Высока вероятность, что человек, регулярно обращающийся за кредитами, испытывает материальные затруднения. В таком случае он не сможет исполнять долговые обязательства. Для банка этот клиент является нежелательным.

- Наличие нескольких кредитных карт с долгами. Перед подачей заявки на ипотеку стоит погасить все текущие займы.

- Взыскание задолженности судебными приставами. Неисполнение кредитных обязательств, повлекшее судебные разбирательства – главная причина 100%-го отказа.

- Прохождение процедуры банкротства. Получение любого займа в этом случае становится невозможным.

- Досрочная выплата кредита. Погашение долга по графику считается более выгодным для банка. При раннем закрытии кредита учреждение не получает часть прибыли. При наличии отметок о досрочном погашении ипотеку могут не одобрить.

- Отсутствие записей в КИ. Клиенту с нулевой историей оформить ипотеку проще, чем с испорченной. Однако иногда отсутствие записей становится причиной отказа.

- Технические ошибки. Из-за системных сбоев банки передают в бюро некорректную информацию. Избежать этого помогает регулярный просмотр КИ, сохранение всех кредитных документов.

Как банк определяет “чист” ли клиент

При принятии решения о выдаче ипотеки кредитные учреждения выполняют такие действия:

- Направляют запрос в БКИ. Банк может сотрудничать с одной или несколькими организациями.

- Проверяют предоставленную информацию о месте работы, уровне зарплаты, наличии источника дополнительного дохода.

- Отправляют запрос в службу безопасности. Это помогает убедиться в отсутствии у клиента проблем с законом.

- Проверяют документы на залоговое имущество.

Требования к заёмщику

Можно обратиться в некрупный банк, где условия максимально лояльные. Там сотрудники готовы пойти навстречу и одобрить заявку на ипотечное кредитование, даже если в прошлом были нарушения, негативно отразившиеся на КИ

При этом важно доказать, что на данный момент финансовые трудности уже утратили актуальность и положение стабильное, что нет сомнений относительно аккуратности и добросовестности погашения ипотеки.

Оптимальный вариант – подать заявку в том банке, где уже было успешное сотрудничество. Если в данной финансовой организации клиент уже брал кредит, аккуратно его выплачивал, демонстрировал свою благонадежность, вероятность одобрения будет существенно выше

Бесспорно, не стоит обращаться в банк, если вы недавно именно в нем допускали нарушения, просрочки и задолженности: в подобной ситуации заявка наверняка будет отправлена напрасно.

Оформление через посредников. Некоторые обращаются к кредитным брокерам, а другие предпочитают оформить ипотеку на ближайшего родственника, члена семьи, надежного человека. Данный путь связан с определенными рисками, имеет свою специфику, но при условии взаимного доверия дает хороший результат.

Высокий уровень лояльности демонстрируют застройщики. У них снижена планка требований к заемщикам, поэтому шансы на одобрение заявки на ипотеку непосредственно в компании застройщика будут существенно выше. Эксперты отмечают, что стопроцентного одобрения и здесь не стоит ожидать, но все-таки шансов заметно больше. Понадобится подтвердить свой уровень платежеспособности, чтобы перекрыть отрицательный эффект от испорченной кредитной истории.

Привлечение поручителей. Оптимальный вариант связан с поручительством. Когда есть возможность привлечь в роли гаранта человека с отличной репутацией, высоким кредитным рейтингом, вероятность одобрения резко повышается. Дело в том, что поручитель фактически делит финансовые обязательства перед банком с заемщиком, в конечном итоге риски финансовой организации будут сведены к минимуму.

Важно понимать, что в роли поручителя должны выступить члены семьи, близкие родственники. Например, это может быть супруг.

Аренда и последующий выкуп. Лизинг является отличным экономическим инструментом, но он не так часто применяется. Здесь потребуется отыскать удобный вариант, подходящую недвижимость и именно того продавца, который согласится сдавать жилье в аренду с последующим выкупом. При этом арендные взносы частично или полностью будут засчитываться в счет оплаты покупки. Такая схема напоминает ипотеку, когда человек проживает в квартире, фактически уже ее использует, постепенно расплачиваясь за нее.

Получить кредит за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредит. Выберите банк, подайте онлайн заявку и получите кредит уже сегодня.

Дадут ли ипотеку с плохой кредитной историей?

Ипотечный кредит уже сам по себе относится к категории крупного кредитования, а это значит, что займ просто не может быть одобрен без обеспечения. Поэтому банк выдает большую сумму денежных средств на покупку недвижимого имущества под залог этого самого имущества. Казалось бы, раз недвижимость находится у банка в обременении, разве есть хоть какой-то риск для него?

В самом деле, недвижимость, приобретаемая заемщиком, — хорошее и вполне ликвидное обеспечение займа. Первоначальный взнос помогает дополнительно увеличить ценность актива: можно сказать, банк выкупает недвижимость у нерадивых заемщиков с дисконтом в виде первоначального взноса. Квартира, которая стоит 2,5 млн, банку достается за 2 млн рублей, выданных в виде основного кредита.

Но не все так просто. Даже те денежные средства, что банк получил сверх возвращенных заемщику, далеко не всегда окупают затраты на содержание квартиры и ее последующую продажу. А это значит, что банк попросту не может оформлять ипотеку кому попало

И, разумеется, на кредитную историю потенциального заемщика смотрят с огромным вниманием. Если раньше у гражданина были регулярные просрочки, вероятность получения ипотеки с плохой КИ уменьшается практически до нуля

Итак, одобрят ли ипотеку в таких обстоятельствах? Есть ли хоть один возможный вариант, или все же испортить КИ — навсегда лишить себя возможности брать кредиты? Шансы есть. Банковские сотрудники прекрасно понимают, что люди могут меняться, что обстоятельства — и жизненные, и финансовые — у людей также меняются. Также руководство банков, задающих основной вектор внутренней политики компании, обычно старается не мыслить категорично: в конце концов, даже если сам заемщик безответственный, исправно платить по долгам может кто-то, кто будет нести ответственность наравне с главным заемщиком.

Например, так банки поступают при выдаче военной ипотеки: какая разница, допускал ли просрочки раньше военнослужащий, если обязательства перед банком будет по сути исполнять не он, а государство? Кроме того, существует список банков, целенаправленно ориентирующиеся именно на таких заемщиков — у которых есть деньги и желание взять займ, но нет соответствующей возможности из-за ошибок прошлого.

Банки с таким ориентиром более лояльны к клиентам с плохой КИ, с материнским капиталом в качестве первоначального взноса, к молодым заемщикам без сформированной истории и т.д.

Придется предоставить сотрудникам банка всевозможные справки, привлечь поручителей, согласиться на повышенную ставку и т.д. — словом, придется активно доказывать, что просроченные платежи навсегда остались в прошлом.

Подводя итог, оформление ипотеки с плохой КИ — очень сложная, но, все-таки, реальная задача. Просто придется значительно постараться и соблюдать все требования, чтобы банк согласился дать деньги на недвижимость.

Почему вам не дадут кредит с плохой кредитной историей

Кредиторов много. Разберем логичные действия всех.

Банки

Про государственные банки можете забыть сразу, туда даже обращаться не стоит. Но если раньше вам можно было попытать счастья в банках коммерческих, которые выдавали в свое время кредиты намного охотнее, то теперь ваш поезд ушел. Мало какой коммерческий банк, работающий в рамках закона, пойдет на такой риск. Они имеют право не давать вам объяснений на этот счет, но причины, поверьте, есть.

Факторы, которые влияют на одобрение кредита в банке

Таких факторов, которые препятствуют получению кредита в банке, можно назвать несколько:

- Ваша кредитная история. Эта причина самая главная на сегодняшний день. Если заемщик ранее не выполнял обязательства по кредитам, то он автоматически переходит в категорию граждан, имеющих низкий кредитный рейтинг. Риск невозврата нового долга у заемщика с плохой КИ очень высок, а очень высокие ставки, которые могли бы нивелировать его для банка, ограничены регулятором — Банком России.

- Гарантии. Банк, опасаясь невозвратных долгов, просит залог или оформление поручительства. Закон запрещает кредитору забирать у вас единственное жилье, к тому же если оно — обремененное несовершеннолетними детьми или недееспособными родственниками.

Автомобиль? Не выгоднее ли просто продать его по нормальной рыночной цене и распорядиться этими деньгами по своему усмотрению? В общем, так себе залог для банка. Поручительство: если у вас есть родственники и друзья, которые, зная вас «как облупленного» с вашей кредитной историей все еще готовы доверить вам не только ключи от дровяного сарая, но и немного одолжить денег, то банк — нет.

- Наличие судимости. Служба безопасности банка тщательно проверит вашу биографию и выявит даже неоплаченные штрафы за превышение скоростного режима вашим прадедушкой в прошлом веке. Если у вас есть даже погашенные судимости — как правило, денег вам не видать.

- Место работы. Это только в стихах все профессии нужны, все профессии важны. В реальной жизни ваша работа определяет ваш социальный статус. Банк обязательно откажет в кредите, если вы сезонный рабочий и не имеете стабильного дохода.

Но даже если вы теневой воротила биткоинов, но в графе «работа» у вас значится профессия фрилансер или того хуже — безработный, то для банка любой офисный клерк имеет перед вами огромные преимущества. Фрилансеров кредитуют некоторые банки, но, как правило, для этого в банке такие люди держат на счету на вкладе приличную сумму денег.

- Некоторые граждане могут попасть в негласный «черный список»: жалобщик, скандалист, качальщик «своих прав» и борец «за справедливость»? Банк даже связываться с вами не станет, вы для них — сложный клиент.

- Если вы посетили уже несколько банков и получили отказ — следующий банк, в который вы собираетесь обратиться за кредитом, обязательно об этом узнает. И выяснит причину отказа вам в кредите другими банками. Кроме того, в вашей кредитной истории все эти отказы будут зафиксированы — и не в вашу пользу.

- Отсутствие кредитной истории. Да, такое тоже бывает. Банк отказывает только потому, что вы для него — «терра инкогнито».

Вы никогда не брали кредитов, а теперь вам нужны деньги в долг? Закажите звонок юриста

Если верить статистике, 90% отказов в банке при запросе потребительского кредита, ипотеки или автокредита, происходит по причине плохой кредитной истории потенциального заемщика.

Микрофинансовые организации

Поэтому в МФО тоже, скорее всего, потребуют залог или поручительство, чтобы выдать вам кредит. При возникновении проблем с возвратом этих средств у вас и у других клиентов в конкретной микрофинансовой организации, Центробанк может сначала оштрафовать МФО, а то и вовсе исключить из реестра.

Кроме того, данные о кредиторах МФО также передают в Бюро кредитных историй (БКИ). Любая МФО теперь хорошо подумает, стоит ли выдавать вам деньги с плохой кредитной историей.

Итак, мы пришли к единственному правильному решению в вашей ситуации — снизить максимально риски кредитора, улучшив свою кредитную историю.

Взять кредит с плохой кредитной историей практически нереально

Но если какой-то банк или МФО все же выдадут вам средства в долг, необходимо погашать аккуратно этот займ, чтобы потихоньку улучшать свою КИ.

Как изменить платёжную историю?

Задержки при переводе взносов могут происходить в силу различных событий:

- Тяжёлая болезнь или временная утрата трудоспособности;

- Утрата рабочего места и активов, приносящих постоянные доходы;

- Смерть созаёмщика или поручителей;

- Стихийные бедствия и массовые беспорядки;

- Технические проблемы банковского оборудования и ошибки сотрудников банка.

Если человек потерял паспорт, то он может попасть в ряды неблагонадёжных заёмщиков в принудительном порядке. Мошенники оформляют крупные ссуды на чужие документы и пропадают с деньгами в неизвестном направлении. Расплачиваться по чужим долгам приходится человеку, вовремя не подавшему заявление об утере документа в органы ФМС.

Для исправления КИ нужно предоставить банку бумаги, подтверждающие наступление чрезвычайных обстоятельств

В этом случае банк не станет концентрировать своё внимание на «подмоченной» КИ. Если задержка платежа была вызвана отсутствием финансовой дисциплины, то КИ придётся формировать заново

Для этого нужно взять небольшой потребительский кредит под залог имущества и вовремя погасить его. Затем сумму займа нужно увеличить.

Кредитная политика банка значительно ужесточается в периоды экономических кризисов. Финансовая организация выдаёт ипотечные кредиты новым клиентам крайне неохотно. Проблемы в экономике становятся причиной массовой безработицы и падения жизненного уровня населения. Многие заёмщики перестают вносить взносы по ипотеке.

После формирования новой КИ можно подать повторную заявку на заём. Если заявление будет одобрено, то контрагент должен подготовиться к тому, что его ждут не самые выгодные условия кредитования. Ипотечный заём — это крупная ссуда, поэтому банк стремиться свести к минимуму все свои риски. Заёмщику с отрицательной долговой историей будет предложен договор, предусматривающий выплату повышенной процентной ставки. Срок соглашения может быть уменьшен до нескольких лет. Если клиент допустит просрочку, то банк может сразу обратиться в суд.

Некоторые молодые солдаты и офицеры, участвующие в программе «Военная ипотека», считают, что их отрицательная КИ не может стать препятствием для оформления ипотечной ссуды. Кредитные средства выделяются казначейством независимо от платёжной дисциплины государственного служащего. Банкиры это понимают, но всё равно предпочитают работать с надёжными заёмщиками. Если контрактник уволится с военной службы, то государство перестанет перечислять взносы по ипотеке. Этот риск учитывается при рассмотрении поданной заявки.

Низкий кредитный рейтинг: есть ли шансы получить ипотеку

Банковские ссуды на приобретение и строительство жилья характеризуются следующими особенностями предоставления:

- большая сумма кредита;

- длительный период пользования заемными средствами;

- относительно небольшая ставка процента.

Перечисленными выше моментами ипотечное кредитование ощутимо отличается от более доступных потребительских займов, получивших значительное распространение среди клиентов банковских учреждений. Многие заемщики хотели бы знать, реально ли получить ипотечную ссуду, если история взаимоотношений заявителя с кредиторами не столь радужная, как хотелось бы банку.

Оформлению ипотеки всегда предшествует особо тщательная проверка кредитором заемщика.

Банк желает предварительно убедиться в кредитоспособности получателя ипотечной ссуды – в том, что он имеет возможность своевременно обслуживать и погашать свои долговые обязательства. Значительная роль в этом отношении отводится внимательному ознакомлению с кредитным досье заемщика. Неблагоприятная история прошлых заимствований, конечно, может самым негативным образом отразиться на способности ссудополучателя привлекать заемные средства в будущем. Однако испорченную кредитную статистику ни в коем случае нельзя считать окончательным приговором заемщику, допустившему ранее просрочки при погашении кредитных обязательств. Как показывает современная банковская практика, такой заемщик тоже сможет оформить ипотеку, но при выполнении определенных условий.

Дадут ли ипотеку с плохой кредитной историей

Вопреки бытующему среди большинства мнению, банки не сильно заинтересованы в том, чтобы отсечь от своих услуг большое количество клиентов, создав жесткие условия отбора, выдавая кредиты только самым платежеспособным. Напротив, в условиях жесткой конкуренции на рынке кредитования все банки ведут настоящую битву за каждого клиента, чтобы получить с него какую — либо прибыль. Тоже самое касается и ипотечного кредитования, когда у разных банков имеются свои критерии отбора заемщиков для получения ипотечных займов. Тем не менее, следует знать о некоторых моментах, которые могут затруднить получение кредита по приобретению жилья с тем, чтобы потом грамотно выстроить свою стратегию или тактику взаимодействия с кредитной организацией.

Причины отказа в выдаче ипотеки

Итак, помимо трех главных причин, по — которым банки стараются не выдавать ипотечные займы – это отсутствие определенного уровня заработка, состояние здоровья и наличие какого — либо имущества

Следует обратить внимание на важные факторы, которые могут затруднить банку принять решение в пользу ипотечного заемщика:

отсутствие кредитной истории. Т.е. по сути, получается так, что если человек ни разу не брал кредита, вообще и нигде, имеет нулевую кредитную историю, то он автоматически попадает, по мнению банка, в группу риска ненадежных заемщиков. Это давно сложившаяся мировая практика, так как банк просто пока не знает, что ждать от такого клиента;

довольно часты случаи, когда заемщик по каким – то, пусть даже объективным причинам, задерживает расчеты с банками по текущим кредитным платежам, иными словами — допускает просрочку таких платежей

Это очень не любят банки и часто отказывают таким заемщикам при получении долгосрочных кредитов, в том числе и по ипотеке;

если заемщик, претендующий на ипотечный займ, до этого часто получал кредиты, причем менял для этого банки, то это наводит на подозрение, что таким образом клиент старался каким — то образом «запутать» свою кредитную историю, либо он получал немало отказов от других кредитных организаций;

отсутствие значительного остатка средств на кредитной карте клиента, либо перед тем как обратиться в банк за кредитом, он снял с нее значительную сумму денег, оставив на карте почти нулевой баланс;

клиент нередко прибегает к досрочному погашению займов, что заставляет любой банк относиться к нему с осторожностью, так как есть риск не до получения прибыли от претендующего на ипотеку клиента.

у будущего клиента есть непогашенные кредиты, в том числе и в других банках, пусть даже это будут небольшие потребительские займы;

Кроме этих основных критериев отбора банками заемщиков для ипотеки, также не будет лишним напомнить, что банки проверяют потенциальных клиентов по займам на то — есть ли у них непогашенная судимость (особенно по экономическим преступлениям, типа мошенничество). Интересуются — есть ли у них задолженность по налогам, административным штрафам, алиментам и не находится ли их будущий клиент на стадии банкротства физического лица и не имеет ли он уже такой статус (статус банкрота, присвоенный по решению суда, длится не менее 5 лет).

Как видно, перечень риск — факторов, по которым банк определяет возможность выдачи ипотечного кредита, довольно внушителен, содержателен. Прежде чем обращаться в банк за подобным займом настоятельно рекомендуется внимательно проанализировать все финансовые кредитные операции за прошедшие несколько лет с тем, чтобы определить свои шансы и состояние кредитной истории. В крайнем случае можно сделать запрос в Бюро кредитных историй и узнать точно каково ее состояние.

Документы, предоставляемые при оформлении ипотеки

Обязательно предоставляется паспорт гражданина страны.

Доходы необходимо подтвердить справкой по форме 2НДФЛ.

Потребуется второй документ для подтверждения личности. Обычно используют водительское удостоверение.

Наличие трудового стажа отражается в трудовом договоре или книжке

Их также включают в пакет обязательных документов.

Понадобится технический план объекта недвижимости, а также кадастровый паспорт на него.

Входит в пакет документов и свидетельство о заключении брака.

Важно приготовить все правоустанавливающие документы, подтверждающие право собственности на объект недвижимости. Таким документом является договор купли-продажи.

Среди документов также могут быть свидетельство о рождении ребенка, сертификат на материнский капитал, а также свидетельство участника накопительной ипотечной программы.

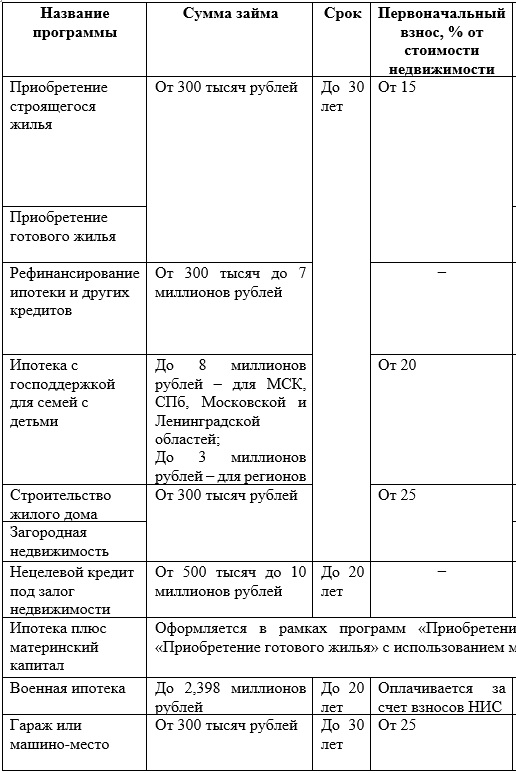

Условия ипотечного кредитования

Поскольку ипотека является долгосрочным кредитом, перед ее оформлением банки должны убедится в платежеспособности клиента. Для этого они проводят тщательный анализ его финансового состояния и потребностей, просчитывают стабильность и перспективы выплат. Чтобы доказать свою платежеспособность и получить ипотеку в банке, клиенту необходимо предоставить:

- справку о доходах с места работы;

- копия трудовой книжки заверенная работодателем;

- паспорт.

Рассчитывать на получение ипотечного кредита могут лица возрастом от 21 до 65 лет и имеющие необходимый уровень доходов. В случаях, когда финансовые возможности клиента не соответствуют требованиям банка, он может привлечь к сделке своих близких родственников или супруга.

Ставка ипотечного кредитования по Москве в среднем варьируется от 7 % до 9 % годовых и оформляется на срок до 30 лет. На более лояльные условия с минимальным процентом в 4-6.5% могут рассчитывать следующие категории кредитополучателей:

- семьи с 2 и более детьми;

- сотрудники бюджетных организаций;

- военнослужащие, являющиеся участниками накопительно-ипотечной системы;

- клиенты, готовые внести большой стартовый взнос.

Также большинство столичных банков предоставляют пониженную ставку клиентам, получающим заработную плату на банковскую карточку. Некоторые из них принимают в качестве первоначального взноса средства материнского капитала или деньги, полученные от государства в качестве льгот и субсидий на покупку квартиры.

Наши специалисты готовы оказать необходимые консультации и решить вопрос ипотечного кредитования, избавив вас от юридических тягот процедуры. Получив необходимую информацию, мы оперативно подготовим пакет документов и заключим сделку с банком на выгодных для вас условиях. Сопровождение клиента происходит всех этапах, а оплата производится только после одобрения кредита.

Консультация профессионала

Где можно взять ипотеку с плохой кредитной историей?

Мы сформировали специальный рейтинг банковских организаций, готовых идти на определенные уступки. В числе таких банков имеются даже крупнейшие в России. Причина проста — в стране, где экономическая и финансовая ситуация не отличается постоянностью и последовательным развитием, отказ от обслуживания хотя бы раз провинившихся заемщиков означал бы отказ от огромной части рынка. Вот и приходится банкам «входить в положение».

Сбербанк

Об этом банке у народа сформировалось скорее впечатление бездушной машины — настоящего Левиафана — но никак не организации, способной понимать сложные ситуации. Между тем, Сбербанк как раз потому и стал самым крупным банком страны, что он старался работать со всеми гражданами, имеющими деньги.

Сотрудники изучат причины прошлых просрочек, количество просроченных дней и сумм, проанализируют нынешнее состояние заемщика. Почти наверняка ипотека будет выдана лишь на условии дополнительного страхования и повышенной процентной ставки.

- Срок кредитования не превышает 30-ти лет;

- Первоначальный взнос не меньше 20%, но может быть установлен и больший размер, в зависимости от договоренностей;

- Максимальная сумма кредита — до 15 млн рублей;

- Процентная ставка начинается от 13% годовых , но реальная цифра, с учетом плохой КИ, скорее всего будет в районе 16-17% годовых.

ВТБ 24

Что можно сказать про Сбербанк, то же относится и к ВТБ — второму банку в стране. Только здесь упор идет в меньшей степени на массовость, а в большей — на работу с проверенными заемщиками.

Если клиент работает в бюджетной структуре (например, полиция или здравоохранение), если клиент давно пользуется услугами банка, регулярно погашая задолженность, то займ может быть выдан. В обмен банк попросит либо привлечение поручителей, либо дополнительное обеспечение займа транспортным средством или недвижимостью.

- Срок кредитования не больше 30-ти лет;

- Первоначальный взнос от 15%;

- Стоимость объекта кредитования (недвижимости) — не больше 30 млн рублей;

- Процентная ставка начинается от 14% .

Уралсиб

Этот банк менее известен, но это и объясняет, почему он решил включить заемщиков с плохой КИ в часть своей клиентской базы. Таким образом банк конкурирует с другими организациями за несправедливо оцененных заемщиков. «Плата» за лояльность практически отсутствует, кроме обязательства оформить страховой полис.

- Первый взнос начинается от 15%;

- Процентная ставка начинается от 10% годовых ;

- Сумма кредита — не меньше 300 000 рублей и не больше 50 млн рублей;

- Минимальный и максимальный срок ипотеки — 3 и 30 лет соответственно.

Металлинвестбанк

Еще менее популярный банк, борющийся буквально за каждого клиента. Как водится, борьба на финансовом рынке не вредит, а скорее оказывает помощь заемщику с плохой КИ. И, нужно заметить, условия у банка действительно лояльные: если клиент в самом деле не погашал предыдущие задолженности только из-за обстоятельств, а не по своему желанию, банк даст займ.

Он запрашивает в Бюро Кредитной Истории архив за последний год. Если у заемщика обнаруживается не больше 2-х просрочек длиной больше 30-ти дней, он автоматически получает одобрение займа. Правда, это только при условии, что общая сумма пропущенных дней не превысит 60 дней.

- Первоначальный взнос от 20%;

- Процентная ставка колеблется в диапазоне 10-11% годовых ;

- Размер займа — 0,25-25 млн рублей;

- Срок, на который можно оформить кредитный договор, колеблется между 1 и 30 годами.

Транскапиталбанк

Обычно банки не особенно афишируют свою готовность работать с бывшими неплательщиками. Но Транскапиталбанк, напротив, прямо на своем официальном сайте заявляет прямо противоположное. В сочетании с очень удобными условиями кредитования, это и вовсе звучит как предложение, от которого невозможно отказаться.

- Ставка от 8,7% годовых ;

- Первый взнос не меньше 5%;

- Срок кредитования до 25 лет;

- Сумма небольшая: одобряют чаще всего порядка 1-4 млн рублей, совсем редко — от 4 млн до 10 млн рублей;

- Возможно оформление иностранным гражданам, по 2 документам, с привлечением маткапитала, неофициальным доходом или низким официальным.

Отделения и филиалы банков, предоставляющих услугу в Одинцово

-

- Дополнительный офис «Одинцовский» Филиала «Центральный» Банка ВТБ (ПАО)

- Одинцово, улица Маршала Неделина, 8

- 8 800 200-23-26

- Время работы:

- Пн.-Пт.: 09:00—20:00, технический перерыв в кассе: 14.15-15.00Сб.: 10:00—17:00, технический перерыв в кассе: 13.00-13.45

-

- Операционный офис Одинцово

- Одинцово, улица Молодёжная, 48

- +7 495 644-02-25, 8 800 200-02-90

- Время работы:

- понедельник – пятница\tс 09-30 до 20-00 (без перерыва) суббота\tс 09-00 до 15-00 (без перерыва)

-

- Дополнительный офис «Одинцовский»

- Одинцово, мкр. 1-й, Можайское шоссе, 76А

- Время работы:

- Пн.-Пт.: 10:00—21:00Сб.: 10:00—19:00

-

- Офис «Одинцово»

- Московская область, Одинцово, Можайское шоссе, 32

- Время работы:

- Пн—Пт: 09.00-18.00, Сб—Вс: выходной

-

- ППКМБ №9040/21199

- Одинцово, улица Молодёжная, 23

- 8 800 555-55-50

- Время работы:

- Пн.:с 09:00 до 18:00Вт.:с 09:00 до 18:00Ср.:с 09:00 до 18:00Чт.:с 09:00 до 18:00Пт.:с 09:00 до 18:00

Сложности оформления ипотеки при плохой КИ

Вся информация об исполнении своих обязательств по кредитам отображается в кредитной истории, хранением и актуализацией которой занимаются специализированные компании. Любые, даже незначительные нарушения сроков оплаты кредита, либо другие проблемы с кредитом обязательно будут отображены в кредитной истории, как и его своевременное погашение.

Всех проблемных клиентов можно условно разделить на несколько категорий:

- Заемщики, допускавшие разовые просрочки.

- Заемщики, систематически пропускавшие платежи общим сроком до 30 дней.

- Клиенты, имеющие неоплаченные просрочки.

- Заемщики, выплатившие долги только после судебного вердикта.

Если первые два случая имеют большие шансы на получение одобрительного решения, то граждане, относящиеся к последним двум категориям, на получение новых кредитов в банках могут даже не рассчитывать. Выдача новых ссуд будет возможна только после погашения всех открытых просрочек, а перспектива судебных разбирательств не интересна ни одному банку.

Поэтому подготовку к получению ипотеки следует начать с подачи запроса в бюро кредитных историй. Согласно нормам действующего законодательства, каждый гражданин имеет право получить информацию о своей кредитной истории бесплатно 1 раз в год. На нашем сайте onlinezayavkanacredit.ru вы сможете ознакомиться со способами проверки кредитной истории.

Если какая-то информация не соответствует действительности, то необходимо направить обращение в банк для внесения изменений. В течение 20 дней информация в БКИ обновится и можно смело подавать заявку в кредитно-финансовую организацию.

Как распознать предложения мошенников

При наличии плохой КИ некоторые заемщики обращаются за помощью к ипотечным брокерам

Как уже было отмечено выше, в данной сфере работает много мошенников, поэтому важно уметь отличить легального брокера от афериста, целью которого является лишь вымогание денег

Итак, можно выделить ряд характерных признаков, при наличии которых у клиента должны возникнуть подозрения относительно честности брокера:

- Предоставление 100% гарантии на одобрение ипотеки банком даже при наличии существенных минусов в кредитной истории.

- Отсутствие у брокера собственного офиса и постоянного контактного номера телефона.

- Предложение сомнительных способов решения проблемы (например, подделка документов, обман банка и т. д.).

- Отсутствие регистрации в качестве юридического лица или ИП.

- Предоставление обещаний о том, что ипотека будет одобрена в максимально короткий срок (вплоть до нескольких часов).

- Предъявление клиенту требования о внесения предоплаты. Как правило, честные брокеры сначала предоставляют услугу, а уже потом берут с заемщика комиссию.

Наличие хотя бы одного из перечисленных выше признаков должно насторожить заемщика и побудить к проведению дополнительной проверки. В данном вопросе спешка неуместна.

Исправление плохой КИ

Для начала нужно узнать, по каким причинам была испорчена КИ. Это могут быть как просрочки, так и технические проблемы, о которых клиент иногда не догадывается.

Проверка эффективности

Процедура выполняется для выявления причин ухудшения КИ.

Получить отчет помогают следующие способы:

- Подача заявки через онлайн-сервис БКИ. Личность подтверждают путем отправки письма или обращения в офис бюро.

- Отправка нотариально заверенного заявления по почте.

- Личное посещение организации.

Стоит ли пользоваться услугами МФО

Обращаться в микрофинансовые организации рекомендуется при необходимости быстрого улучшения КИ. Выдаваемые такими компаниями займы выручают и тогда, когда получить кредит в банке нереально.

Отрицательной стороной МФО являются высокие процентные ставки. Обновление кредитной истории обойдется недешево. Однако большая часть МФО не обращается в БКИ.

Как не стоит действовать

Юристы не рекомендуют выполнять следующие действия:

- пользоваться услугами компаний, предлагающих платно исправить КИ;

- обращаться к кредитному брокеру (такой специалист не поможет оформить займ, если есть просрочки);

- пытаться исправить КИ, имея действующие задолженности.

Мошеннические предложения

Спрос на исправление КИ возрос, поэтому появилось множество обманных схем.

Наиболее распространены 3 вида мошенничества:

- Преступник обещает помочь в удалении кредитной истории. Он представляется человеком, способным взломать базу БКИ. Клиента предупреждают, что действия не являются законными, поэтому берут высокую плату.

- Мошенник утверждает, что он сотрудник БКИ, готовый помочь в исправлении записей в личном деле заемщика. В качестве доказательства предоставляется поддельный отчет с якобы внесенными корректировками.

- Мошенники представляются людьми, способными отправлять запросы об ошибочности данных в БКИ. Они утверждают, что в период проверки достоверности информации клиент сможет получить заем.

- Мошенник представляется сотрудником банка, одобрившего кредит, способный исправить КИ. Преступник требует плату за перевод средств и оформление договора.

Схем мошенничества много, все они влекут за собой потерю денег. Пользоваться такими предложениями нельзя.