Индивидуальный инвестиционный счет иис вычет

Содержание:

Два вида вычетов по ИИС

Сколько вычетов можно получить по ИИС? При открытии индивидуального инвестиционного счета вам доступен только один (!) из двух существующих налоговых вычетов:

- Вычет по внесенным взносам.

- Вычет по полученной прибыли.

Подробно расскажем о каждом.

- Вычет по взносам на ИИС. В этом случае вы можете каждый год получать налоговый вычет, размер которого составляет 13 % от суммы денежных средств, положенных на ИИС (пп. 2 п. 1 ст. 219.1 Налогового кодекса РФ). Однако установлен фиксированный предел в 52 тыс. рублей. Больше этой суммы вы получить не сможете. Следовательно, даже если вы внесете на счет максимально допустимую сумму в 1 млн рублей, то получите не больше 52 тыс. руб. Кроме того, размер вычета, которым вы можете воспользоваться, не должен превышать сумму уплаченного налога на доходы по ставке 13 % за этот же период.

Пример: Иванов О. Р. зарабатывает более 1 млн рублей ежегодно. В 2019 году он открыл ИИС и внес на него 700 тыс. руб. В 2020 году он подаст документацию в ФНС и получит вычет в размере 52 тыс. руб. В том же 2020 году он вновь внесет деньги на счет в сумме 700 тыс. руб., и в 2021 обратится в ФНС за вычетом в 52 тыс. руб. за предыдущий год.

Пример: Петров И. О. зарабатывает 300 тыс. руб. в год (сумма уплаченного налога на доходы составила 39 тыс. руб.). В 2019 году он открыл ИИС и положил туда 600 тыс. руб. В 2020 году он будет вправе подать документацию в ФНС и получить вычет в размере уплаченного в 2019 году налога в 39 тыс. руб. Поскольку остаток вычета перенести будет нельзя, он сгорит.

- Вычет по полученной прибыли. Если вы отдали предпочтение этому варианту (пп. 3 п. 1 ст. 219.1 Налогового кодекса РФ), то вправе освободить все доходы, полученные на ИИС, от налога на прибыль (13 % от полученной прибыли).

Пример: в 2018 году Малышева Р. Р. завела индивидуальный инвестиционный счет и приобрела ценные бумаги стоимостью 50 тыс. рублей. Через три года она продаст их по 100 тыс. руб. за единицу. С полученной прибыли (разница между ценой акций при продаже и покупке) ей нужно будет уплатить налог по ставке 13 %. Вместе с тем Малышева Р. Р. сможет получить налоговый вычет по полученному доходу. В этом случае она будет освобождена от уплаты налога в размере 13 % от полученной прибыли.

Как определиться с типом вычета? Однозначно ответить на этот вопрос сложно. Но надо учесть следующие моменты.

Если вы работаете неофициально, то не вправе претендовать на вычет по взносам. Остается один вариант — вычет по полученной прибыли.

Как правило, вычет по взносам — более выгодное решение. Вычет по прибыли дает большую выгоду лишь в том случае, если по ИИС вы получаете доход свыше размера инвестированных средств, но это редкое явление (если брать период, равный 3 годам). Вычет по взносам удобнее еще и потому, что о нем вы можете заявить уже на следующий год после того, как положили средства на счет, а не ждать 3 года.

Если вы не знаете, какой тип налогового вычета выбрать, то можете решить этот вопрос уже после закрытия инвестиционного счета (то есть через 3 года). Поскольку вычет может быть получен за 3 предшествующих года, у вас есть право выбрать один из двух вариантов: или по взносам, или по прибыли. Но надо сказать, что отложенный выбор вычета по взносам связан с определенными финансовыми потерями, поскольку за 3 года обязательно пройдет инфляция.

Пример: в 2017 году Дмитриева Р. Р. открыла ИИС и положила на счет 400 тыс. рублей. В 2018 положила еще 200 тысяч рублей, в 2019 году — еще столько же. Закрывая ИИС в 2020 году, она выберет, какой из двух типов счета будет наиболее выгодным для нее. Если размер полученного дохода превысит сумму взносов за 3 года (800 тыс. руб.), то удобнее для нее будет вычет по полученной прибыли. Если же прибыль не превысит этот показатель, лучшим решением станет вычет по внесенным финансовым средствам.

Выбирать оптимальный вид налогового вычета на ИИС вы можете неограниченное количество времени. Но если вы хотя бы раз получали вычет по взносам, то впоследствии можете пользоваться только им. Если же вы еще не получали никакой вычет, то можете решить, какой именно выбрать.

Но надо учитывать, что получить вычет по взносам вы можете лишь за 3 предшествующих года. К примеру, получить вычет в 2020 году можно за 2017, 2018, 2019 годы. В 2021 году заявить о вычете за 2017 год уже невозможно.

При закрытии ИИС ранее чем через 3 года с момента заключения договора и уже после получения налогового вычета вы должны будете вернуть полученный вычет (поскольку информация о закрытии счета передается в ФНС). Если вы не заявляли о налоговом вычете, то закрыть ИИС сможете без каких бы то ни было последствий.

Как стать обладателем счета

Договор доверительного управления – основа работы со счетом, так как именно в таком формате клиент начинает инвестировать. Первый этап заключается исключительно в оффлайн-операциях, общая продолжительность которых не займет много времени – от получаса до 2 часов, причем большая часть его уйдет на консультации и разъяснения брокера, представителя банка или УК. Клиент получит подробную информацию, как работать со счетом, какие бонусы его ожидают, что потребуется для совершения операций, контроля прибыли и взаимодействия с брокером.

Для заключения договора достаточно паспорта. Данные ИНН знать необязательно, но желательно иметь при себе идентификационный номер, выписав его на отдельном листе бумаги.

При себе нужно иметь флешку, так как брокер предоставит новому клиенту запись с ключом электронной цифровой подписи. Использование ЭЦП значительно упрощает контакты с брокером и избавляет от необходимости дублировать поручения в письменном виде посредством Почты России.

Кроме того, от клиента могут запросить данные счета в банке.

При заключении соглашения предоставляют пакет сведений

Потенциальный клиент должен быть готов предоставить сведения:

- Анкетные данные нового клиента – опросник он заполняет и оставляет у брокера/сотрудника управляющей компании.

- Подписываются два экземпляра заявлений на предоставление обслуживания счета с открытием ИИС. В тексте также указывается, что клиент знаком с правилами ведения электронного документооборота.

- Подписываются документы, связанные с получением электронной подписи.

- На завершающем этапе выдают инструкцию, как перевести средства на ИИС.

Следует помнить о комиссиях, которые действуют между банками, так как основной формой его пополнения является безналичный расчет. Полезно заранее узнать, в каком банке обслуживается компания, чтобы по возможности избежать лишних затрат.

Пополнять счет можно только в национальной валюте

На втором этапе работа с договором по обслуживанию ИИС переходит в Интернет-пространство.

В момент подписания вышеуказанных документов на электронную почту высылается информация для активации подписи и входа в область операций, чтобы клиент мог непосредственно со счета оплатить стоимость выбранных им активов. Параллельно с брокерским для клиента компании автоматически откроется торговый счет, и им также можно пользоваться, но без предоставления льгот.

Если клиент находится в населенном пункте, где нет филиала компании, ему следует обратиться к дистанционным механизмам работы. Для открытия счета и начала работы ему понадобится оставить электронную заявку в онлайн-режиме и подождать ответного звонка с информацией. После предоставления координат оператору на почту придут сведения о документах, которые потребуется заполнить и передать специалистам.

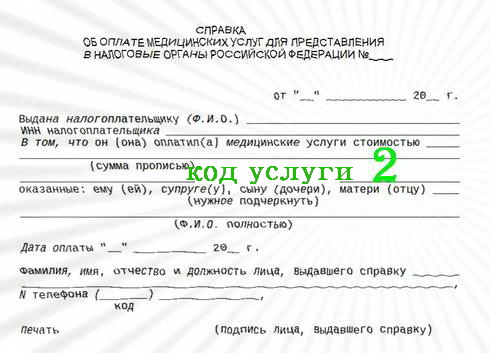

Какие документы необходимо предоставить для компенсации по взносам

Рассмотрим подробнее список документов, необходимых для получения налогового вычета по взносам.

Список обязательных к предоставлению документов

Документ №1. В обязательном порядке предоставляется декларационный бланк по форме 3-НДФЛ, с заполненными графами. Сведения в него вносятся из документов, перечисляющихся в этом же списке ниже

Хотим обратить ваше внимание, что декларация 3-НДФЛ является самым важным документом среди всех остальных, требуемых к подаче

Несмотря на то, что заполнить ее довольно просто с помощью упомянутой нами ранее программы, подготовленной для пользователей Федеральной налоговой службой, ошибку все же можно допустить при заполнении сведений. Внеся неверные данные, вы рискуете получить от налоговой службы солидные денежные штрафы, которые специалисты службы вправе применить к налогоплательщикам, если они сочтут, что представленные на проверку сведения являются заведомо ложными.

Так выглядит бланк по форме «3-НДФЛ»

Документ №2. Обязательно внимательно отнеситесь к составлению заявления на получение вычета. Его форма унифицирована. В составлении этой бумаги также нет ничего сверхъестественно сложного, однако допустить ошибку просто ввиду обыденной человеческой невнимательности. Будьте осторожны, так как, даже без вменения штрафных санкций, наказанием станет уже то, что документ придется заново переписывать и вновь ждать возможности для его подачи на проверку. Это потеря не только дополнительного времени, но и нервов.

Документ №3. Третий документ, необходимый к предоставлению в налоговую инспекцию – это справка по форме 2-НДФЛ. Ее выдает бухгалтерский отдел компании, в которой вы трудоустроены. Если в год, за который вы получаете денежные средства, вы работали у нескольких разных компаний, придется посетить каждого работодателя и получить у него искомую справку, это требование определено законодательно, так как каждый налоговый агент отражает суммы переведенных за конкретного сотрудника налогов только с момента его поступления на работу. У других компаний, где человек трудился ранее, данные не запрашиваются.

Внутри справки 2-НДФЛ содержатся следующие сведения:

- перечислен доход, поступивший к сотруднику в виде заработной платы, а также премиальных и иного характера выплат;

- описаны количества исчисленного, удержанного и переведенного в казну с этих доходов сотрудника налогового сбора подоходной направленности;

- указаны все представляющиеся ему работодателем налоговые вычеты.

Справка 2-НДФЛ

Документ №4. Следующим необходимым документом является договор с брокером или управляющей компанией, заключенный для осуществления обслуживания счета или соответственно управления бумагами, имеющими ценность, который и послужил юридическим основанием для открытия индивидуального инвестиционного счета. Эта бумага появляется у владельца ИИС в день его открытия, но если вы ее случайно потеряли, обратитесь ко второй стороне договора и попросите ксерокопию счета, согласно букве закона, вы имеете на это полное право.

Документ №5. Также обязательно представить на проверку документ платежной направленности, подтверждающий, что средства на индивидуальный инвестиционный счет, находящийся на ведении брокерской компании или доверительном управлении со стороны управляющего, были успешно переведены. Это нужно в том случае, если имело место быть перемещение денежных средств на ИИС с иного источника – счета, который также находился на внутреннем учете, и был открыт плательщиком налогов ранее.

Подтверждающими документами могут выступать, например:

- поручения на перевод финансов;

- отчетностью о перемещении денег по счетам гражданина.

Как выбрать тип вычета на ИИС

И самый главный вопрос – какой же тип ИИС выбрать именно вам. Везде есть свои плюсы и минусы:

- Первый тип вычета по ИИС дает вам гарантированную выплату 13% от взносов. Такой вариант подходит, если вы можете инвестировать ежегодно (например, по 50-100 тыс. и более), а также при условии, что у вас достаточно высокая официальная зарплата (30-40 тыс. и более).

- А вот как работает ИИС типа Б: он ничего не гарантирует, но зато если вы получите доход, сможете вывести его практически в чистом виде, не отдавая 13% НДФЛ.

ИИС типа А и типа Б: наглядный пример

Само по себе описание типов ИИС вряд ли наведет на мысль, какой из них выгоднее. Поэтому давайте разберем на примере. Допустим, вы открываете счет и пока готовы вкладывать не более 200 тыс. в год, что вполне нормально для начинающего инвестора. При этом получаете официальную зарплату 40 тыс. руб. В получении дохода от инвестирования пока не уверены, поэтому будем исходить из минимум: 6% годовых – это более, чем реально.

За 3 года у вас накопится около 40000 рублей чисто на процентах. С этой суммы вы должны уплатить 13%, следовательно, на руки вам достанется почти 35000 руб. В этом случае:

- Если вы выбираете счет 1 типа, выплата от государства за 3 года составит 78000. Это возможно благодаря возврату НДФЛ с зарплаты (в год с вас удерживают по 62400 руб.).

- Вычет типа Б (ИИС 2 типа) освобождает вас от обязанности уплачивать НДФЛ, т.е. вы получите всю сумму и сэкономите (в данном случае) 5200 руб.

Ответ очевиден: поскольку индивидуальный инвестиционный счет по типу А позволяет получить гарантированную выплату, а вы готовы ежегодно инвестировать на депозит какую-то сумму, вам следует выбирать именно его.

Как выбрать тип ИИС: еще один пример

Рассмотрим другой пример. Вы также вкладываете на счет по 200 тыс. ежегодно, зарабатываете те же 6% годовых. Но являетесь предпринимателем на УСН или самозанятым – т.е. не уплачиваете НДФЛ. За 3 года вы получите чистую прибыль 40 тыс. В этом случае:

- Если выбрать тип 1, никаких выплат вы не получите, потому что официально ваши доходы не облагаются НДФЛ.

- ИИС 2 типа вычета освобождает вас от обязанности уплатить 13% от 40000, т.е. экономит 5200 руб.

Этот пример показывает, что тип Б для ИИС выгоден, если вы не уплачиваете НДФЛ. Следовательно, если вы официально трудоустроены или получаете другие доходы, с которых удерживают налог, однозначно стоит выбрать первый вариант. Если же НДФЛ вы не уплачиваете или вы вполне уверены, что можете получать большой доход, самый выгодный ИИС для вас – тип Б. А ИИС третьего типа, как я уже говорил, пока не придумали. Поэтому нужно определиться – либо тот, либо другой.

Инструкция по выбору: ответьте на 3 вопроса

Получается, что для правильного выбора вам нужно ответить на такие вопросы:

- Какую сумму в год готовы вносить.

- Удерживают ли с вас НДФЛ 13%.

- Какая у вас белая зарплата (до 30000 или больше).

Если вы готовы вносить до 400000, а официальный доход более 30000, выгоднее воспользоваться вариантом А. Если вы готовы инвестировать до 1 млн. в год и/или вы не платите НДФЛ, вам однозначно подойдет ИИС вариант Б. Причем выбор ИИС часто связан с типом людей. Те, кто не любит рисковать, охотнее воспользуется гарантированным вычетом А. А те, кто настроен зарабатывать 20-30% годовых и выше, скорее, выберет вычет Б.

Прочие детали и хитрости налогового вычета

В течение срока ИИС, инвестор имеет полное право на смену типа налогового вычета. Но мы вас уверяем, что делать данную операцию крайне не разумно. Предположим, инвестор первый год пользовался ИИС с типом бонуса «на взнос». Уже успел воспользоваться вычетом, а позже решил сменить тип вычета на «на доход». В такой ситуации ему, не откажут в смене типа. Однако ему придётся вернуть ранее полученный вычет. Да ещё и с уплатой штрафных пений.

Федеральная программа развития Российского Фондового рынка предусматривает совместное использование налогового вычета.По ИИС, с другими имущественными вычетами. Например, налог на недвижимость, на образование, на развитие спорта, здравоохранение или даже дарения имущества не родственным лицам. Проще говоря, при правильном и профессиональном подходе, вы можете пользоваться привилегиями государства из разных макросфер налогообложения.

Эта статья – материал из рубрики “Азбука Трейдинга”. Загляните в неё. Там ещё много интересного!

Сложно?

Подпишитесь на наш телеграм канал и получите самую лучшую информацию.

В чем смысл ИИС

В чем отличие ИИС от обычного брокерского счета?

ВАЖНО! Индивидуальный инвестиционный счет — это брокерский счет физлица. Открыть и вести его может как брокер, так и управляющий на основании договора брокерского обслуживания или доверительного управления ценными бумагами (ст. 10.2-1 федерального закона от 22.04.1996 № 39-ФЗ)

Привлекателен ИИС льготами по налогам, которые может получить физлицо — владелец ИИС.

Таковыми льготами являются право гражданина на получение инвестиционного вычета, то есть снижение налоговой базы по НДФЛ и, как следствие, снижение суммы НДФЛ.

Инвестиционный вычет на ИИС бывает двух видов:

- тип А — вычет в размере внесенных денежных средств на ИИС (верхний предел льготного внесения — 400 тысяч рублей в год);

- тип Б — вычет в размере финансового результата от операций, осуществляемых на ИИС.

Открывать ИИС вместо обычного брокерского счета имеет смысл именно для получения инвестиционного вычета.

Об еще одном виде инвестиционного вычета мы писали в статье.

Каждый ли гражданин может получить инвестиционный вычет? Нет, преференция доступна только налоговым резидентам РФ, доходы которых облагаются по ставке НДФЛ 13%.

Существуют следующие ограничения в ведении ИИС:

- У гражданина может быть только один ИИС.

- Для одного ИИС можно применить только один тип вычета на выбор.

- Открывать ИИС можно не менее чем на три года. Если он будет закрыт раньше, то право на льготы теряется. Полученные средства в рамках применения вычета возвращают государству.

- Максимальная сумма внесения денежных средств на ИИС — 1 миллион рублей в год.

Ниже рассмотрим особенности налогообложения ИИС, на все ли доходы действует инвестиционный вычет и какие налоги с ИИС надо платитьв любом случае. Но сначала вкратце опишем суть инвестиционного вычета типа А.

Расчет налоговой базы

Порядок расчета налоговой базы по операциям, учитываемым на ИИС, аналогичен порядку расчета налоговой базы по операциям, учитываемым на обычных брокерских счетах. Основная особенность в том, что расчет налоговой базы осуществляется обособленно от других брокерских счетов.

Напомним, что налоговая база по операциям с ценными бумагами и по операциям с ПФИ определяется в соответствии со статьей 214.1 НК РФ. Особенности определения налоговой базы по операциям, отражаемым на ИИС, установлены в ст. 214.9 НК РФ. Финансовый результат (налоговая база) определяется как сумма финансовых результатов по совокупностям операций. НК РФ выделяет, в частности, такие совокупности операций:

1) с ценными бумагами, обращающимися на ОРЦБ;

2) с ценными бумагами, не обращающимися на ОРЦБ;

3) с ПФИ, обращающимися на организованном рынке;

4) с ПФИ, не обращающимися на организованном рынке.

Финансовый результат по операциям, учитываемым на ИИС, определяется путем суммирования:

– финансовых результатов, определенных по соответствующим операциям по окончании каждого налогового периода действия договора на ведение ИИС,

КСК ГРУПППодтвержденный профиль Вебинар: Стратегия продвижения интернет-проекта Как продавать в онлайн и какие каналы интернет-маркетинга использовать?Узнать большеРеклама на Клерке

– финансового результата, определенного на дату прекращения действия указанного договора.

Порядок зачета убытков между совокупностями операций:

|

Налоговая база, которую можно уменьшить на убыток |

Вид убытка |

|

По операциям с ПФИ, обращающимися на организованном рынке, если их базисными активами являются ценные бумаги, фондовые индексы или иные финансовые инструменты (фондовые ПФИ) |

По операциям с ценными бумагами, обращающимися на ОРЦБ |

|

По операциям с ценными бумагами, обращающимися на ОРЦБ |

По операциям с ПФИ, обращающимися на организованном рынке, если их базисными активами являются ценные бумаги, фондовые индексы или иные финансовые инструменты (после уменьшения налоговой базы по операциям со всеми ПФИ, обращающимися на организованном рынке) |

|

По операциям со всеми ПФИ, обращающимися на организованном рынке |

По операциям с ПФИ, обращающимися на организованном рынке, если их базисными активами не являются ценные бумаги, фондовые индексы или иные финансовые инструменты (Нефондовые ПФИ) |

Результат сальдирования финансовых результатов от операций с инструментами, обращающимися на ОРЦБ, можно представить в таком виде:

|

№ |

Результат от операций с ц/б |

Результат от операций с ПФИ |

Результат сальдирования |

|

|

Фондовые |

Нефондовые |

|||

|

(1) |

(2) |

(3) |

||

|

1 |

доход |

доход |

доход |

Справка по форме 2-НДФЛ, включающая: |

| Σ = (1) + (2) + (3) | ||||

|

2 |

доход |

убыток |

доход |

|

|

(2) > (3) |

2-НДФЛ: Σ = (1) – (если Σ>0) | |||

| либо: | ||||

| Справка об убытках: Σ = (1) – (если Σ<0) | ||||

|

(2) < (3) |

2-НДФЛ: Σ = (1) + | |||

|

3 |

доход |

доход |

убыток |

|

|

(2) > (3) |

2-НДФЛ: Σ = (1) + | |||

|

(2) < (3) |

2-НДФЛ: (1) | |||

| и | ||||

| Справка об убытках: Σ = | ||||

|

4 |

доход |

убыток |

убыток |

Справка об убытках: (3) |

| 2-НДФЛ: Σ = (1) – (2) (если Σ>0) | ||||

| либо: | ||||

| Справка об убытках: (3) + (если (2) > (1)) | ||||

|

5 |

убыток |

доход |

доход |

|

|

(2) > (1) |

2-НДФЛ: (3) + | |||

|

(2) < (1) |

2-НДФЛ: (3) | |||

| Справка об убытках: (1) Σ = | ||||

|

6 |

убыток |

убыток |

доход |

|

|

(2) > (3) |

Справка об убытках: (1), | |||

|

(2) < (3) |

2-НДФЛ: | |||

| и | ||||

| Справка об убытках: (1) | ||||

|

7 |

убыток |

доход |

убыток |

|

|

(2) < (3) |

Справка об убытках: (1), | |||

|

(2) > (3) |

2-НДФЛ: Σ = – (1) (если Σ>0) | |||

| либо: | ||||

| Справка об убытках: (1) Σ = – (1) (если Σ<0) | ||||

|

8 |

убыток |

убыток |

убыток |

Справка об убытках: (1), |

Суммы убытков, полученных физическим лицом по операциям с не обращающимися на ОРЦБ инструментами, не уменьшают налоговую базу текущего налогового периода. Реклама

Суммы убытка, которые на дату окончания срока действия договора на ИИС остались не учтенными, при определении налоговой базы не учитываются, т.е. такие убытки нельзя зачесть никогда.

Исчисление, удержание и уплата в бюджет суммы налога в отношении доходов по операциям, учитываемым на ИИС, осуществляются налоговым агентом в следующих случаях:

1) на дату выплаты налогоплательщику дохода (в том числе в натуральной форме) не на ИИС налогоплательщика – исходя из суммы произведенной выплаты (например, при зачислении на брокерский счет купона, частичного погашения или дивидендов по бумагам, учитываемым на ИИС);

2) на дату прекращения договора на ведение ИИС, за исключением случая перевода всех активов, учитываемых на ИИС, на другой ИИС, открытый тому же физическому лицу.

Налоговый агент обязан уплатить в бюджет исчисленную сумму налога в срок не позднее одного месяца с даты выплаты дохода или даты прекращения договора.

При прекращении договора на ведение ИИС налоговый агент определяет налоговую базу отдельно за каждый налоговый период, в котором действовал договор на открытие и ведение ИИС.

Налогообложение купонов на ИИС

Еще один вид дохода при инвестировании — получение купонов по облигациям. Его еще называют купонный доход. Такой вид инвестиционного дохода облагается НДФЛ по тем же обычным ставкам и правилам, как дивиденды — 13% и 15% .

В отличие от обязательного налогообложения дивидендов на ИИС налогообложение купонов на ИИС можно оптимизировать с помощью применения вычета типа Б на ИИС к налогу на купонный доход.

С 2021 года налогообложение купонов изменилось. Подробнее мы писали здесь.

Нюансы евробондов

В чем особенности налогообложения евробондов на ИИС? Они обусловлены самой сущностью евробонда — их цена выражена в валюте. Для исчисления налога доход, полученный в валюте, переводится в рубли по курсу на дату получения дохода.

Остальные правила: получение вычета, ставка налога аналогичны правилам, применяемым для облигаций.

Как получить дополнительный доход

Пошаговая инструкция выглядит так: для начала выбирается брокер, открывается ИИС и, как правило, торговый счет, с которого будут проходить операции трейдинга, а с ИИС непосредственно налоговый вычет

В своем материале об индивидуальном инвестиционном счете я давала рекомендации по выбору брокеров и по тому, что крайне важно в условиях сотрудничества с ними. Возврат денег происходит из тех сумм, что вы заплатили государству в качестве подоходного налога

Такая схема подходит тем, кто официально трудоустроен и платит этот налог в казну.

Через онлайн версии личного кабинета налогоплательщика, можно узнать о пакете документов для налогового вычета ИИС:

- Декларация для физических лиц (форма 3 НДФЛ).

- Документ, подтверждающий то, что вы получили доход, с которого заплатили 13% налога (справка о доходах подходит).

- Документ, подтверждающий, что деньги поступили на ИСС (выписка с банка).

- Договор на открытие ИИС.

- Заявление на возврат налога.

Подавать собранный пакет документов можно лично в налоговой службе, по почте с уведомлением или через онлайн-кабинет на сайте ФНС, но при этом документы должны быть заверены электронной подписью. Для того, чтобы получить налоговый вычет с ИИС, необходимо подать декларацию до 30 апреля каждый год или сделать это один раз в календарный год без привязки к дате, если декларация подается только для вычета. Происходит налоговый вычет с иис каждый год, при этом, получается, что декларацию за счет, открытый, например, в 2018 году можно подавать не разово, или, фактически, вплоть до 2021 года в течение 3-х лет со дня уплаты.

Если получаете вычет по 2 типу, тогда не платите 13% с доходов на бирже. Для этого показываете соответствующую справку брокеру с налоговой, и он не удерживает с вас налог. Такой метод выгодный тем, у кого доходность на сделках на бирже превышает 13%. По форме это похоже на накопительный счет, а детальней о таком виде в моей образовательной статье.

Теперь вы знаете, сколько раз можно получить налоговый вычет по ИИС абсолютно легально. Согласитесь, 52 тысячи рублей на дороге не найдешь. Если ваши друзья и родственники официально трудоустроены, рекомендую дать им также почитать мой материал, чтобы и они смогли получить выгоду, а кроме этого грамотно распределить активы и пассивы — как это сделать в статье на gq-blog.com. Несмотря на бюрократическую сложность процедуры, если настроится и уже иметь информационную основу (после прочтения статьи), то можно уложиться в пару дней и ждать налогового вычета в виде пополнения карты или просто не платить налог с операций. Мое мнение: если такой льготный сервис для поддержки инвесторов предусмотрен государством, значит им обязательно нужно пользоваться.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.