14 самых популярных вопросов про etf

Содержание:

- Суть биржевого фонда

- iShares Core U.S. Aggregate Bond ETF

- SPDR Portfolio S&P 500 Value ETF

- Покупка и продажа

- Как образовывается Exchange Traded Fund

- Что лучше выбрать

- Доходность индексных ETF на акции

- Рейтинг лучших дивидендных ETF

- FlexShares Morningstar Global Upstream Natural Resources Index Fund — ETF GUNR (A-)

- Schwab Fundamental International Large Company Index — ETF FNDF (A-)

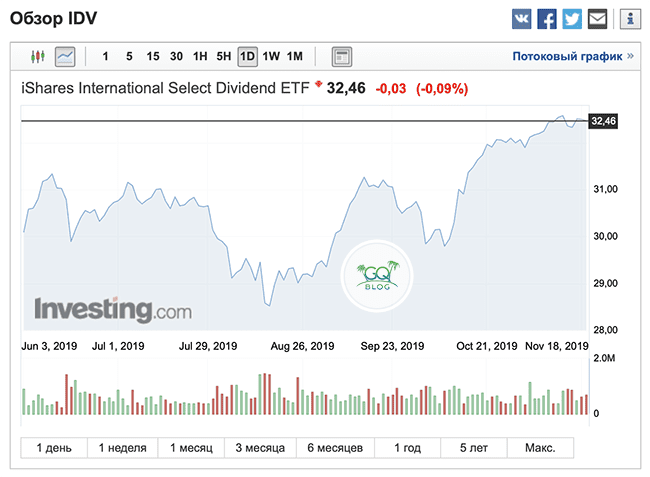

- iShares International Select Dividend — ETF IDV (B-)

- Schwab Fundamental Emerging Markets Large Company Index — ETF FNDE (A-)

- WisdomTree Emerging Markets Equity Income Fund — ETF DEM (B)

- Vanguard International Dividend Appreciation Index Fund — ETF VIGI (A)

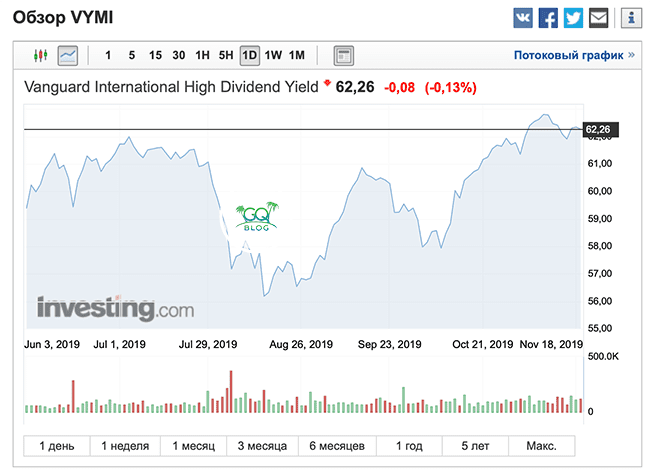

- Vanguard International High Dividend Yield Index Fund — ETF VYMI (A)

- Доходность ETF из облигаций

- iShares Core S&P 500 ETF (IVV).

- ETF на индекс S&P 500.

- Состав фонда Открытие-Всепогодный

- Качество бумаг

- Определение ETF простым языком

Суть биржевого фонда

ETF называют биржевыми фондами потому, что торгуются они исключительно на бирже. Стоимость пая напрямую зависит от какого-то биржевого индекса. Биржевой индекс – показатель, полученный на основе цен определенной группы ценных бумаг или прочих активов. Управляющие биржевого фонда вкладывают средства в активы выбранного биржевого индекса. Доходность пая будет меняться в соответствии с колебаниями цены индекса. То есть если активы портфеля становятся дороже, дорожают и вклады всех дольщиков. Суть работы ETF во многом аналогична паевому инвестиционному фонду (ПИФу). Их вкладчики также могут купить или реализовать свою долю в любой момент.

Фонд (AGG, основан в 2003 г.) предоставляет возможность вложения в американские облигации максимальной надежности. Фонд включает в себя различные национальные и корпоративные облигации США. ETF следует за индексом Barclays Capital U.S. Aggregate Bond Index. Более 40% занимают государственные облигации США.

В таблице представлены ключевые критерии облигационного ETF фонда ↓

| Параметры фонда | Значение |

| Тикер | AGG |

| Тип | Облигации |

| Затраты на вложение (Expense Ratio) | 0,05%* |

| Количество активов | 8899 |

| Прибыльность | |

| Доходность за 5 лет | 21% |

| Доходность за 3 года | 15,4% |

| Дивиденды | 2,48% |

| Риск | |

| Волатильность | 2,75% |

| Коэффициент бета (β) | -0,03% |

Примечание:

*одна из самых низких комиссий на управление среди аналогичных фондов облигаций.

На рисунке ниже показана динамика курсовой стоимости AGG. Фонд подходит для консервативных инвесторов, как инструмент распределения части активов в наиболее надежные финансовые инструменты фиксированной доходности.

Один из самых надежных ETF фондов

SPDR Portfolio S&P 500 Value ETF

- Стоимость $37,97;

- Годовой диапазон торгов $21,77-38,34;

- Дивидендная доходность 2,14%;

- Издержки инвестирования 0,04 %.

SPDR Portfolio S&P 500 Value ETF (NYSE:SPYV) инвестирует в предположительно недооцененные активы. С момента создания в сентябре 2000 года фонд нарастил чистые активы почти до 10 миллиардов долларов.

SPYV – недельный таймфрейм

SPYV объединяет акции 436 компонентов индекса S&P 500 Value Index. В бенчмарк включены компании индекса S&P 500, демонстрирующие самые сильные «стоимостные характеристики» (в том числе на основании соотношения балансовой стоимости, прибыли или продаж к цене).

Львиная доля капитала инвестирована в здравоохранение, финансы, потребительские товары и ИТ. В первую десятку активов вложено примерно 20% средств. Список возглавляют Berkshire Hathaway B (NYSE:BRKb), JPMorgan Chase (NYSE:JPM), Walt Disney (NYSE:DIS), Bank of America (NYSE:BAC), Intel (NASDAQ:INTC) и Johnson & Johnson (NYSE:JNJ).

За последние 52 недели ETF вырос примерно на 56%, а прирост с начала года составил 11%. Потенциальное снижение к 35 долларам повысит запас прочности долгосрочных позиций.

Покупка и продажа

ETF обращаются на фондовом рынке. И для их покупки необходим доступ на биржу. То есть сначала нужно заключить договор с брокером. Внести деньги. И только потом совершать сделки.

Для инвесторов становятся доступны сразу все ETF, обращающиеся на Московской бирже. Покупать и продавать можно в любой момент.

ПИФы в основном можно приобрести в управляющей компании (при личном посещении или на официальном сайте), либо офисах продаж (посредниках). И только «родные». То есть у Сбербанка, вы не сможете купить паи ПИФов Открытия, ВТБ.

При продаже ПИФов, деньги вы можете сразу не получить. По закону, после продажи паев, УК дается до 10 дней на перевод средств инвестору. Так что несколько дней придется находится в режиме ожидания.

Как образовывается Exchange Traded Fund

Сама аббревиатура индексного фонда etf указывает на то, что ценные бумаги могут торговаться

Для того, чтобы запустить фонд etf в России важно пройти определенные этапы:

- создание или выбор индекса, который будет приоритетным в работе фонда;

- определение биржи для листинга акций;

- поиск провайдеров, которые берут на себя роль управления активами инвесторов, подводят итоги, проводят расчеты;

- поиск и работа со специалистом, отвечающим за ликвидность;

- создание группы участников, которые создают или погашают акции в зависимости от спроса.

Во что вы инвестируете?

По сути, инвестор покупает ценные бумаги, собранные в общем фонде, как его порой называют, пуле. Вы получаете акции (или доли пая) корпораций, которые можно не только хранить, но и продать. Не забывайте о временном отрезке, на которые берете акции в работу, ведь время и обесценивание валюты связано между собой. Поможет разобраться в тонкостях процесса знания, полученные из статьи «Что такое инфляция?».

Структура ЕТФ фондов

В структуре etf-фондов представлены 3 основных класса:

- общие трастовые фонды, которые не имеют возможности реинвестирования доходов;

- открытые индексные взаимные фонды;

- трасты доверителя.

В последнее время появились и успели себя зарекомендовать в общей структуре фонды, которые занимаются фьючерсами, и ETF-фонды, которые ведут деятельность на товарно-сырьевых рынках.

ETF и ПИФ

Хороший инвестор должен помнить, что для увеличения прибыли и уменьшения рисков стоит работать с несколькими инструментами. ПИФы в свое время были очень востребованными, и в какой-то мере они похожи на инвестиционные фонды. Но между ними есть ряд отличий, на которых предлагаю остановиться детальней.

Отличительные особенности ПИФов и ЕТF-фондов:

| ПИФ | ETF | |

|---|---|---|

| Принцип формирования | Сразу формируется перед выходом на рынок. | Нет обозначенных временных пределов. |

| Предсказуемость прибыли | Зависит от пожеланий управляющего, следуют за индексами частично. | Точно повторяет индекс. |

| Входной порог | От 1 акции, как правило 50-100. | От 1 акции. |

| Время торгов | Раз в день. | Несколько раз в сутки. |

| Издержки | Комиссия за управления от 2 до 3% от активов. | Комиссия за управления не более 1%. |

Доходность и риски

Доходность высокая из-за того, что вы работаете с крупными компаниями или теми, которые развиваются. Даже с условием выплаты комиссии управляющей компании, можно получать более 10% в год. Плюс, что вы работаете сразу с несколькими компаниями и, если вашему счету более 3 лет, можно претендовать на вычет НДФЛ. Не стоит забывать о рисках, главный из которых сосредоточен в выборе определенного фонда, ссылаясь на важные критерии. Плюс, нет гарантии, что индекс будет расти, ведь условия рынка изменяются.

Что лучше выбрать

Для выбора фонда рассматриваются критерии:

- Объем активов под управлением (риск закрытия не набравших достаточного количества активов; например, FinEx в феврале 2020 г. закрыли 3 фонда на акции Австралии, Великобритании и Японии).

- Комиссии фонда, особенно на долгосрочном интервале.

- Доходность в краткосрочной перспективе и на длительном интервале.

- Состав фонда.

- Дивиденды: выплачиваются инвесторам или реинвестируются. На Московской бирже дивиденды получают клиенты компании «ITI Российские акции».

- Интерес к виду деятельности фонда.

- Валютная диверсификация портфеля. Например, включение FinEx FXDE ETF — инвестиции в немецкий фондовый рынок.

FinEx FXDE ETF — вложение в акции Германии.

Доходность индексных ETF на акции

3.1. ETF на российские акции

Одним из самых интересных предложений для инвесторов являются ETF на российские акции. Есть несколько предложений от разных фондов.

- TMOS (от Тинькофф). Индекс МосБиржи полной доходности «брутто» (MCFTR);

- VTBX (от ВТБ). Индекс МосБиржи полной доходности «брутто» (MCFTR);

- SBMX (от Сбербанка). Индекс МосБиржи полной доходности «брутто» (MCFTR);

- FXRL (FinEx Russian RTS Equity UCITS ETF). Индекс РТС полной доходности «нетто» (по налоговым ставкам российских организаций), то есть с реинвестированием полученных дивидендов;

- RUSE (ITI Funds RTS Equity ETF). Индекс РТС (RTSI$ Index). С выплатой дивидендов в конце года;

На какую доходность могут рассчитывать инвесторы индексных фондов индекса Мосбиржи? В среднем рынок растёт на 10-15% в год.

В чём преимущества простого инвестирования в индексные фонд? ETF содержит в составе совокупность акций в такой же пропорции, как они входят в фондовый индекс. Ежеквартально происходит ребалансировка коэффициентов весов для каждой ценной бумаги. Управляющие фондом проделывают эту работу без участия инвесторов.

Ребалансировка проводится внутри фонда и не требует никаких действий от инвесторов.

Российский рынок имеет инвестиционно привлекательные финансовые мультипликаторы у компаний, весь наш рынок недооценён по сравнению с западными аналогами. Поэтому есть все основания рассчитывать на рост в будущем.

Большинства фондов копируют фондовый индекс полной доходности «брутто», то есть все дивиденды реинвестируются.

Средняя доходность фондов ETF на российские акции составляет 10-20% годовых. Выбрать конкретно какой-то отдельный фонд не имеет смысла, поскольку все они содержат примерно одинаковый состав акций.

Риски отечественного рынка:

- Сильная зависимость от цен на сырье. Около 60% индекса ММВБ состоит из сырьевых компаний: нефть, газ, металлы;

- Геополитические риски;

- Риск ослабления рубля;

- Риск повышения ключевой процентной ставки;

- Недооценённость акций может быть сохраняться годами, для их роста нужен приток денег. А из-за политических рисков притока иностранных денег может долго не быть;

3.2. ETF на иностранные акции

На Московской бирже представлено сразу несколько ETF фондов на иностранные акции. Все они котируются в рублях:

- FXIT (MSCI Daily USA Information Technology Net TR Index). Сектор IT в США (динамика фонда почти копирует Nasdaq);

- FXUS (MSCI Daily TR Net USA Index). Акции крупнейших компаний США и Канады (более 600 штук);

- FXDE (FinEx Germany UCITS). Индекс широкого рынка акций Германии;

- FXCN (FinEx China UCITS). Индекс широкого рынка акций Китая;

- FXKZ (FFIN Kazakhstan Equity). Индекс широкого рынка акций Казахстана;

Эти фонды имеют разные доходности. Особенно выделяется FXIT, который состоит больше чем на половину из 5 технологических гигантов:

Эти компании показывают самые большие темпы прироста. Инвесторы, которые держали эти акции с 2008 года за 12 лет получили по 500-1000% прибыли.

Будет ли технологический сектор и дальше расти такими темпами? Никто не знает ответа на этот вопрос. Мы лишь можем констатировать факт того, что технологии ценятся всё больше и больше. Их прибыли растут. Вероятнее всего, инвесторы этого сектора получает доход не меньше, чем средний по всему индексу. Но это лишь предположение.

В 2020 г. 5 главных технологических компаний США значительно подорожали в цене. Их текущая оценка завышена и шансы на дальнейшие темпы такого роста минимальны.

Американский рынок насчитывает более чем 100 летнюю историю. За это время их фондовые индексы в среднем росли на 8,4% в год. Это и есть та доходность, на которую может рассчитывать инвестор.

3.3. ETF на глобальный рынок

Ещё в 2019 году были ещё три ETF, но их ликвидировали:

- FXAU (австралия);

- FXUK (великобритания);

- FXJP (японский);

Зато появились два других ETF на глобальный рынок (Solactive Global Equity Large Cap Select Index NTR):

- FXWO (без хеджирования курса рубля);

- FXRW (обладает валютным свопом);

Примерный состав активов в этих фондов распределён так: США (40%), Китай (20%), Япония (16%), Великобритании (15%), Австралии (7%), Германии (1%) и России (1%).

Сложно рассчитать доходность такого фонда. В среднем она составляет около 6-8% в долларах.

Рейтинг лучших дивидендных ETF

Несмотря на то что процент не громадный, но он стабильный с минимальными рисками. Предлагаю также немного остановиться на иностранных лучших etf-фондах для России, которые показали рост за последние 5 лет, и представлены на Московской бирже:

- FXIT — 274,64%;

- FXUS — 174,79%;

- FXCN — 134,58%;

- FXRU — 124,55%;

- FXJP — 120,64%.

Компания Finex предлагает ближе открыть для себя эти etf, узнать стоимость акции, прогнозы: насколько эффективно их покупать, расширяя свой портфель. В своей подборке я учитывала время работы на инвестиционном рынке, общую капитализацию активов, ориентировочную доходность с учетом показателей за 2018 год, а также стоимость одной акции (актуальные данные на момент подготовки материала)

Обращаю внимание и на комиссию для вкладчика

Для начала инвестиций, стоит купить акцию, стоимостью 32,06$. Международный фонд работает с 2011 года, и предлагает текущую доходность 3,65%. Комиссия для инвестора составляет 0,46%. В управлении активов на сумму более 5,5 млрд. долларов. Отслеживает крупные компании промышленного сектора, услуг.

Schwab Fundamental International Large Company Index — ETF FNDF (A-)

Акция фонда обойдется потенциальному инвестору — 29,03 доллара. Работает с крупными компаниями и привязана к индексу Schwab ETF FNDF. Валовая доходность 1,54%. Комиссия 0.37%. Начал свою работу в 2013 году. Капитализация 4,4 млрд.$.

Стоимость ценной бумаги 32,48$. Комиссия за обслуживание обойдется в 0,49%. Начиная с 2007 года — старта обращения — фонд существенно преуспел в привлечении средств. Инвестирует в 90% компаний из Dow Jones EPAC Select Dividend Index. Капитализация — 4,5 млрд.$. Прибыль в районе 3,9-4%.

Schwab Fundamental Emerging Markets Large Company Index — ETF FNDE (A-)

Обойдется акция фонда в 28,98 долларов. Работает в сегменте активно развивающихся рынков, а также с компаниями экологической и социальной составляющей. Комиссия составляет 0,39%. В управлении с 2013 года накопилось 2,7 млрд.$. Средняя доходность — 3,37%.

WisdomTree Emerging Markets Equity Income Fund — ETF DEM (B)

Работает с развивающимися рынками и привязан к WisdomTree Emerging Markets Equity Income Index. Средняя доходность — 4,69%. Капитализация 2,2 млрд. Стоимость ценной бумаги — 16,7$. Комиссия составляет 0,46%. На рынке с 2014 года.

Vanguard International Dividend Appreciation Index Fund — ETF VIGI (A)

О том, что одни из лучших и стабильных etf — Vanguard знают многие. Этот фонд не работает с компаниями из США, делая упор на весь мир и исключая рынок недвижимости, начиная с 2016 года. Прибыль инвесторов на уровне 4,2%, услуги для инвестора обойдутся в 0,32%. Капитал, что находится под управлением, — 1,15 млрд.$. В составе фонда более 600 акций. Акция стоит 43,5$

Vanguard International High Dividend Yield Index Fund — ETF VYMI (A)

Этот фонд отслеживает индекс FTSE и представляет больше 400 акций, начиная с 2016 года. По результатам 2018 доходность составила 3,10%. Комиссия небольшая — всего 0,32%. В управлении 1,46 млрд.$. Одна акция стоит 62,34 доллара.

Отмечу, что вложения в долларах для инвесторов из РФ менее всего склонны к инфляции и тем более деноминации, и зная, что такое деноминация и какие факторы говорят о ее возможном внедрении, можно существенно сбалансировать портфель и сделать его более надежным. Хочу подчеркнуть: эксперты оценивают рост БФИП (которые, по сути, ETF) и на грядущий период, но они ориентированы на неквалифицированных инвесторов.

Выбирают посредников, как «Альфа капитал» для вложений — с их помощью можно купить акции фондов на биржах. Популярность объясняется тем, что 2018 году резко упали ставки по банковским депозитам в РФ и вкладчики ищут альтернативы. Благодаря обзору вы найдете наиболее подходящий для вас вариант, и желаю, чтобы он был доходным и не заставлял переживать во время просадок.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Доходность ETF из облигаций

4.1. ETF из ОФЗ

На 2021 год для инвесторов представлены следующие фонды состоящие из ОФЗ:

- SBGB (от Сбербанка). Индекс государственных облигаций (RGBITR);

- AKMB (от Альфа-Капитал). Состоит из ОФЗ и корпоративных облигаций;

Их плюсы в широкой диверсификации ОФЗ, которые содержат в себе краткосрочные и долгосрочные выпуски. Также они содержат различные выпуски по размеру купона: с переменной доходностью и постоянной.

Инвестор может самостоятельно собрать такой портфель долговых ценных бумаг. Тогда можно сэкономить на комиссиях за управление фондом.

Средняя доходность ETF из ОФЗ примерно равна ключевой процентной ставке ЦБ. В период её снижение можно хорошо заработать на повышение стоимости долгосрочных облигаций с постоянным купонном. Эти выпуски будут тянуть вверх доходность ETF.

Примечание

Все купонные выплаты реинвестируются в стоимость фонда.

4.2. ETF из корпоративных облигаций и еврооблигаций

Корпоративные облигации дают большую доходность, чем ОФЗ на 2-5% в среднем, если речь идёт про крупные компании. На Московской бирже представлены следующие ETF из таких:

- VTBB (от ВТБ). Индекс корпоративных облигаций;

- SBRB (от Сбербанка). Индекс рублевых корпоративных облигаций;

- FXRB и FXRU (FinEx Tradable Russian Corporate Bonds UCITS). Индекс российских корпоративных облигаций EMRUS (Bloomberg Barclays). Их отличия в том, что FXRB с хеджированием курса рубля, FXRU без;

- RUSB (ITI Funds Russiafocused USD). ITI Funds Russia-focused USD Eurobond Index (ITIEURBD Index). Без хеджирования рубля;

- SBCB (от Сбербанка). Индекс МосБиржи российских ликвидных еврооблигаций (RUEU10). Без хеджирования рубля;

Все эти фонды можно разделить на три вида:

- Корпоративные рублёвые;

- Еврооблигации с хеджированием курса;

- Еврооблигации без хеджированием курса;

Как показывает последние года, все эти фонды показывают хорошие показатели доходности в 10-20%. Но вряд ли стоит ожидать таких же доходностей в будущем. Во многом рост обеспечивался эффектом от снижения ключевой ставки, а также изменения курса рубля к доллару.

Если доллар будет дорожать по отношению к рублю, то имеет смысл держать ETF без хеджирования: RUSB, SBCB, FXRU.

4.3. ETF на американские трежерис

На Московской бирже представлено два фонда на американские краткосрочные трежерис (Solactive 1-3 month US T-Bill Index):

- FXTB (комиссия 0,2%);

- FXMM (комиссия 0,49%);

FXTB не имеет валютного хеджирования, поэтому он более волатилен и полностью привязан к курсу рубля. FXMM имеет валютный своп и его график гораздо сглаженнее.

Поскольку процентная ставка по трежерис низкая (до 2%), то и доход в долларах получается соответствующим. Минус ещё расходы по управлению фондом.

Поэтому рассчитывать на какую-то большую доходность по этим двум ETF не приходится. Это скорее альтернатива ликвидности, которая растёт примерно на уровень инфляции в долларах.

Для российского инвестора, который ориентирован на доходность в рублях, FXTB будет является аналогом валютного вклада. Но при этом его можно быстро продать на бирже и купить другие активы.

Появился новый фонд от ВТБ: VTBM (ликвидность). Фонд состоит из краткосрочных облигаций.

Стоимость – 350 $.

Дивиденды – 1,85%.

Активы под управлением – 216 млрд. долларов.

Конечно, SPY не единственный крупный фонд S&P 500, который стоит рассмотреть инвесторам. Фактически, №2 в списке крупнейших ETF – это фонд iShares S&P 500, который представляет собой практически такую же инвестицию с точки зрения недавних результатов и текущих вложений. Разница, кроме активов, конечно же, заключается в том, что IVV взимает всего 0,04% годовых по сравнению с 0,095% для SPY или 4 доллара в год на каждые вложенные 10 000 долларов по сравнению с 9,50 долларами для SPY. Это не кажется большой разницей, но со временем сборы могут увеличиваться, если у вас сумма инвестиций будет постоянно увеличиваться.

ETF на индекс S&P 500.

Для тех, кто не в курсе, индекс S&P500 это своеобразный показатель состояния экономики США и как следует из названия в его расчете используется 500 крупнейших по капитализации компании. Индекс не продается, он лишь дает нам информацию о состоянии рынка, но для этого существуют как раз ETF. В составе этих фондов уже есть 500 компаний, и вы можете купить их все разом за небольшую плату – стоимость одного пая ETF.

Это один из любимых инструментов для институциональных инвесторов – их скупают банки, страховые компании, пенсионные фонды, инвестиционные фонды и просто частные инвесторы.

Индексные фонды с большой точностью копируют сам индекс и при этом являются пассивными, а это значит, комиссия фонда за владение совсем мизерная до 0,5% в среднем по рынку США.

Крупнейшие ETF на индекс S&P500.

- SPDR S&P 500 ETF (SPY) – комиссия фонда 0,09%.

- iShares Core S&P 500 ETF (IVV) – комиссия фонда 0,04%.

- iShares Core S&P 500 ETF (VOO) – комиссия фонда 0,03%.

Есть фонды для тех, кому перечисленные ETF выше могут показаться дорогими, ведь стоимость одного варьируется в ценовом диапазоне 300$.

Есть более доступные варианты:

- iShares Core S&P Small-Cap ETF (IJR) стоимость одного пая 83$ и комиссия 0,07%.

- Invesco S&P 500 Equal Weight ETF (RSP) стоимость одного пая 115$ и комиссия 0,2%.

- Invesco S&P 500 Low Volatility ETF (SPLV) стоимость одного пая 57$ и комиссия 0,25%.

Хотите получать регулярные выплаты дивидендов? Для этих целей так же существует множество разнообразных ETF. Особенность этих фондов в том, что в них включены в основном отборные компании выплачивающие стабильно дивиденды. Фонды есть как на акции дивидендных аристократов, так и на развивающиеся рынки Южной Америки, Европы, России и Азии.

Состав фонда Открытие-Всепогодный

Средства фонда OPNW равномерно распределены между 5 классами активов:

- акции крупнейших компаний США;

- акции развивающихся стран;

- недвижимость США;

- облигации США;

- золото.

Вес каждого актива составляет 20%.

Состав фонда Открытие-Всепогодный (OPNW)

Что у нас под капотом?

Акции США — SPDR S&P 500 ETF TRUST (SPY). Старейший фонд на индекс S&P 500. Активы под управлением — более 290 миллиардов долларов. Комиссия за управление — 0.09% (вдумайтесь — всего 9 сотых процентов).

Акции развивающихся стран — iShares MSCI Emerging Markets ETF (EEM). Инвестирует в развивающуюся экономику. В составе около 30 стран и более 1 200 акций различных компаний. Есть среди них и России (с весом чуть меньше 3%). Капитализация фонда EEM — $23 млрд. Комиссия — 0.68%.

ТОП-10 стран фонда iShares MSCI Emerging Markets (EEM)

Облигации США — iShares iBoxx $ Investment Grade Corporate Bond ETF (LQD). По капитализации входит в 3-ку облигационных ETF. Под управление более $55 млрд. Фонд инвестирует в американские корпоративные облигации с минимальным сроком до погашения от 3-х лет. С разным рейтингом надежности: от ААА до ССС (мусор, но более доходный). За счет высокой диверсификации (в составе фонде более 2 тысяч выпусков облигаций различных эмитентов) — фонд получается не сильно рискованным. Плата за управление составляет — 0,15%.

Недвижимость США — iShares U.S. Real Estate ETF (IYR). В составе ETF — около 100 фондов REIT из разных секторов недвижимости: жилая, коммерческая, сфера здравоохранения и прочее. Комиссия — 0,42%.

Золото — SPDR Gold Shares (GLD) — крупнейший в мире золотой ETF. Активы под управлением фонда — ошеломительные 76 миллиардов долларов (больше, чем стоит весь Газпром). Расходы инвестора — 0,40%.

Все фонды входящие в портфель Открытие-Всепогодный — одни из самых старейших на рынке ETF. Самый молодой был создан в 2005 году. За это время они набрали многие десятки миллиардов под управление. Это плюс. Риски закрытия — минимальные.

Из минусов. Достаточно дорогие фонды. У конкурентов (типа Vanguard) можно найти аналоги в 2-3 раза дешевле.

Качество бумаг

Основа стратегии фонда FXFA — покупка облигаций, которые потеряли инвестиционный рейтинг, но упали не сильно низко. Буквально на одну ступень ниже от границы инвестиционного рейтинга. А именно, не ниже BB.

Почему это так важно?

При снижении кредитного рейтинга повышаются риски, что эмитент не сможет расплатиться по своим обязательствам. Балансируя на грани — FXFA получает повышенную доходность (как премия за риск), но в тоже время не берет явный мусор в портфель.

Качество кредитного портфеля FXFA.

Что внутри VTBH?

Основа та же — бумаги BB класса (72%). Но почти четверть капитала вложена в супермусорные облигации B и ССС.

Кредитное качество облигаций фонда VTBH

У VTBH более рисковый портфель. Говоря простым языком, включающий много хлама. И скорее всего, по части эмитентов постоянно наступают дефолты по облигациям. Но за счет просто огромного количество различных выпусков — это не сильно критично для всего портфеля.

Определение ETF простым языком

ETF (от англ. «Exchange Traded Fund» — «фонд, торгуемый на бирже») — это готовый портфель ценных бумаг, который можно покупать и продавать на фондовой бирже, как привычные всем финансовые инструменты акции, облигации.

Чаще всего ETF копируют фондовый индекс, поэтому иногда его называют «индексным фондом», а инвестирование в него «пассивным индексным инвестированием».

Инвесторам хорошо знакомо понятие фондового индекса. В России это ММВБ (тикер IMOEX, рублевый) и РТС (тикер RTS, долларовый). На мировом рынке это SP500 (SPX), Dow Jones (DJI), Nikkei (N225), Nasdaq (NDX) и т.д. Внутри каждого такого индекса входит набор крупнейших компании в различных пропорциях, каждая со своим весом.

Например, индекс ММВБ содержит Сбербанк (14%), Лукойл (14%), Газпром (12%), ГМК Норникель (8%) и т.д. Чтобы компания попала в индекс с большим весом, она должна удовлетворять большому ряду критериев и фундаментальных показателей.

Фондовые индексы содержат самые сильные на текущий момент акции.

Вместо того, чтобы самостоятельно копировать индекс, покупая множество активов, можно просто купить ETF фонд. Причём стоимость 1 пая составляет от 5 до 10000 рублей, что делает их максимально доступными для широкого круга инвесторов.

ETF заменяют инвестиционный портфель и головную боль для инвесторов касательно его слежения и мониторинга ситуации. Это особенно актуально для начинающих инвесторов.

Пассивные индексные фонды в мире приобрели огромнейшую популярность за счёт своей простоты и надёжности. По некоторым данным на 2019 год в них инвестировано частными инвесторами сумма 3-5 трлн долларов.

Примечание

ETF можно условно назвать ценной бумагой хотя она таковой не является, но имеет много общего с ней. В отличии от ПИФов они свободно котируются на бирже.

ETF фонды регулируется:

- Федеральным законом от 22 апреля 1996 г. N 39-ФЗ «О рынке ценных бумаг»;

- Приказом Федеральной службы по финансовым рынкам от 9 февраля 2010 г. N 10-5/пз-н;