Что такое налоговая декларация, кому и когда она нужна?

Содержание:

- Важные детали

- Кто обязан подавать налоговую декларацию

- Как подать электронную 3-НДФЛ декларацию через «Госуслуги»

- Какую форму 3-НДФЛ использовать для подачи в 2021 году?

- Прекрасно… И как же мне её подать?

- Сущность декларации о доходах

- Налоговая система в Российской Федерации – кратко

- Кто подает?

- Социальный вычет на лечение, обучение, благотворительность и страхование

- За что можно получить налоговый вычет

- Срок подачи 3-НДФЛ

- Плательщики и объект налогообложения

- Подавать декларацию можно в любое время года, если вы

- В какие сроки подавать Справку о доходах и расходах

- Кто подает декларацию по форме 3-НДФЛ

- Категории граждан, которые обязаны представить отчет 3-НДФЛ

- Как заполнить декларацию

- Подведем итоги

Важные детали

Как мы уже отмечали выше, процесс передачи налоговой декларации имеет несколько важных тонкостей и нюансов. Ниже мы предлагаем рассмотреть, какие документы потребуется предоставить органам контроля, сроки предоставления акта и величину налоговых выплат.

Портфель документов

Согласно установленным правилам, каждый человек, заполняющий бланк «3-НДФЛ», может самостоятельно решать, какие документы прикрепить к этой форме. Дело в том, что в действующих законах отсутствует перечень обязательных документов. Для подтверждения размера доходов, предприниматель может прикрепить к данному бланку справку «2-НДФЛ» или копию контракта на продажу своего имущества.

Есть три способа предоставить декларацию 3-НДФЛ в налоговый орган: сдать лично, отправить по почте, сдать через интернет

Есть три способа предоставить декларацию 3-НДФЛ в налоговый орган: сдать лично, отправить по почте, сдать через интернет

Стоимость

Величина налоговой базы зависит от источника дохода. При налогообложении основных доходов физических лиц используется тринадцатипроцентная ставка. Нерезиденты нашей страны, имеющие прибыль в виде дивидендов, обязаны уплачивать налог в размере девяти процентов от своего дохода. Остальная прибыль этой категории граждан облагается по ставке в размере от пятнадцати до тридцати процентов. Денежные выигрыши и призы подлежат налогообложению по ставке в тридцать пять процентов.

Время предоставления

Каждый гражданин РФ обязан сдать налоговую декларацию в установленный срок. Последний день приема документов – тридцатое апреля года, следующего за тем, в котором был получен доход. Если на вышеупомянутую дату приходится выходной день, то время предоставления декларации продлевается.

При желании получить социальные вычеты, подавать декларацию можно в любой отрезок времени. Также нужно отметить, что в действующих законах предусмотрены различные виды ответственности за опоздание со сдачей документов. Размер штрафных санкций составляет пять процентов от общей величины дохода.

Кто обязан подавать налоговую декларацию

В нормативных актах можно найти полный перечень лиц, обязанных подавать декларацию, заполненную в соответствии с формой «3-НДФЛ». Этот документ является обязательным для следующей категории лиц:

- Частные предприниматели, зарегистрированные в статусе ИП.

- Резиденты РФ, ведущие частную практику.

- Резиденты РФ, имеющие зарубежные источники дохода.

- Физические лица, получившие доход на основе гражданских правоотношений.

Подача декларации в налоговую требуется при наличии дополнительных источников дохода. К таким источникам можно отнести денежные средства, полученные благодаря реализации объектов недвижимости или выигрыша в лотерею. Также налогообложению подлежат средства, полученные путем сдачи собственности в арендное пользование и продажи автомобилей. Это означает, что каждое физическое лицо обязано подготавливать рассматриваемый документ при оформлении договора купли-продажи недвижимости или транспортного средства. Человек, заполняющий этот акт, имеет право получить социальные вычеты при наличии трех и более детей

Важно отметить, что в действующих законах подробно изложены различные ситуации, в которых физические лица могут быть освобождены от составления данного документа

Как подать электронную 3-НДФЛ декларацию через «Госуслуги»

Чтобы подать декларацию через сайт «Госуслуг», на нем необходимо авторизоваться. Обязательно понадобится наличие квалифицированной цифровой подтвержденной электронной подписи. Затем алгоритм действий прост:

- Выбрать вид .

- Заполнить налоговую декларацию 3-НДФЛ. Если декларация подается за данный год первый раз, то следует выбрать «Заполнить новую декларацию».

- Отправить документ в налоговый орган и ждать информацию о ее получении. Непосредственно документ нужно подписать электронной подписью.

Это еще один простой и надежный способ не выходя из дома отчитаться перед налоговыми органами и не попасть под санкции.

Какую форму 3-НДФЛ использовать для подачи в 2021 году?

Заполнить и подать декларацию по форме 3-НДФЛ в 2021 году должны следующие категории граждан:

- продавшие имущество в 2020 году — недвижимость и транспорт;

- получившие налогооблагаемый доход в прошлом году, с которого не был удержан НДФЛ;

- желающие оформить налоговые вычет и вернуть часть потраченных средств;

- физические лица, оформленные как индивидуальные предприниматели на общей системе налогообложения (ОСНО), для отчета о своей деятельности за прошедший год;

- Главы КФХ для декларирования дохода за 2020 год.

Все указанные лица заполняют 3-НДФЛ в 2021 году по форме, утвержденной Приказом ФНС от 28.08.20 № ЕД-7-11/615@. Это новый бланк, в который внесены существенные изменения по сравнению с действующим ранее.

Скачать обновленную форму декларации в формате excel можно в данной статье, опустившись в самый ее низ.

Если 3-НДФЛ формируется с использованием программы или личного кабинета налогоплательщика, то необходимость поиска и проверки актуальной формы декларации отпадает.

Полный перечень изменений в налоговой декларации

В таблице ниже собран список тех корректировок, которые были внесены в отчет, действующий с 1 января 2021 года, по сравнению с прежним бланком 3-НДФЛ.

Таблица изменений:

|

Страница 3-НДФЛ |

Что изменилось? |

Кто заполняет? |

|

Титульный лист |

Кроме обновления штрих-кода, никаких изменений не внесено. | Все. |

|

Раздел 1 (итоговые данные) |

В новом бланке разделили ИП и прочих граждан.

Появились два подраздела:

|

Все. |

|

Приложение к Разделу 1 (заявление на возврат налога) |

Появился новый лист, который позволяет формировать заявление на возврат налога – его заполняют те граждане, которые желают получить налоговый вычет и вернуть часть ранее уплаченного НДФЛ.

При этом отдельно составлять такое заявление не нужно, оно уже включено в новый бланк 3-НДФЛ. |

Граждане, рассчитывающие на возврат НДФЛ. |

|

Раздел 2 (Расчет базы и налога) |

Не изменился. | Все. |

|

Приложение 1 (доходы от российских лиц) |

Не изменилось. | Физические лица, продавшие движимое и недвижимое имущество российским лицам.

Граждане получающие налоговый вычет для указания дохода от российских работодателей. |

|

Приложение 2 (доходы от зарубежных лиц) |

В строку 074, где указывается порядок определения прибыли контролируемой иностранной компании, добавился еще один вариант – по правилам для российских организаций. | Физические лица, получившие доход от иностранных лиц. |

|

Приложение 3 (итоги предпринимательской деятельности) |

Не изменилось. | ИП, частнопрактикующие лица, главы КФХ. |

|

Приложение 4 (поступления, освобождаемые от подоходного налога) |

Добавлено поле 090 для указания вида дохода, освобождаемого от налогообложения — материальная помощь от образовательных учреждений учащимся. | Лица, получившие доход, не облагаемый НДФЛ. |

|

Приложение 5 (для возврата налога за лечение, обучение, детей и т.д.) |

Не изменилось. | Граждане, желающие получить стандартный, социальный, инвестиционный вычет. |

|

Приложение 6 (для расчета имущественного вычета с продажи имущества) |

Граждане, продавшие имущество. | |

|

Приложение 7 (Для возврата налога в связи с покупкой имущества) |

Физические лица, купившие недвижимость. | |

|

Приложение 8 (для расчета вычета по ценным бумагам) |

Граждане, желающие получить вычет по ценным бумагам, ПФИ. | |

|

Расчет к прил.1 (показываются сведения о проданном имуществе) |

Изменилась формулировка полей 020 и 040, что не сильно влияет на процесс заполнения новой формы 3-НДФЛ. | Лица, продавшие недвижимость. |

|

Расчет к прил.3 (рассчитываются авансы ИП) |

Новая страница декларации, где ИП отдельно проводят расчет авансовых платежей по налогу для последующего переноса в подраздел 2 раздела 1. | ИП, частнопрактикующие лица |

|

Расчет к прил.5 (возврат налога в связи с уплатой взносов) |

Не изменился. | Граждане, получающие социальный вычет по уплате добровольных пенсионных взносов. |

Инструкции по оформлению

Пошаговые инструкции по оформлению декларации в различных ситуациях:

- при продаже машины;

- при продаже квартиры;

- на вычет за лечение;

- на вычет за обучение;

- на вычет при покупке квартиры.

- на вычет по ипотеке.

Прекрасно… И как же мне её подать?

Во всех вышеперечисленных случаях подаётся декларация по форме 3-НДФЛ.

Она должна предоставляться не позднее 30 апреля года, следующего за годом получения доходов. (То есть, если вы получили доход в 2017 году, то декларацию об этом должны предоставить не позднее 30 апреля 2018 года).

Подать декларацию можно на бумажном носителе в подразделение ФНС по месту жительства. Также можно подать декларацию в электронном виде. Для этого её необходимо подтвердить квалифицированной электронной подписью или подать через официальный сервис ФНС — Личный кабинет налогоплательщика для физических лиц. Также на портале ФНС выложена программа “Декларация”, помогающая сформировать документы по форме 3-НДФЛ, и несколько .

Сущность декларации о доходах

Документ, с помощью которого лица, проживающие в РФ, отчитываются перед налоговыми органами о полученных за год доходах, называется декларацией. Для физических лиц, в частности индивидуальных предпринимателей, декларация о доходах имеет форму 3-НДФЛ. Согласно информации, предоставленной в ФНС, взимается налог на доходы физлиц.

Все доходы, которые будут указаны в декларации, должны быть подтверждены документами. Для работников организаций, в том числе госслужащих, — справкой 2-НДФЛ. Для предпринимателей доход подтверждается приходными и расходными кассовыми документами и другими учетными данными. Учитываются доходы, которые получены физлицами от выполнения разовых работ, услуг, авторские гонорары. Декларация о доходах физических лиц содержит сведения обо всей прибыли, не задекларированной налоговым агентом.

Налоговая система в Российской Федерации – кратко

Российская система пошлин в 2018 г. — собой комплекс налогов, сборов, а также множества других платежей, введенные федеральным законодательством, а также рядом региональных и местных нормативно-правовых актов. Сюда также входят взаимоотношения, совершаемые между населением, которое является плательщиком сборов, и государством.

Что являет собой российская налоговая система

Основы, на которых зиждется система пошлин РФ, регламентированы статьёй 3 Налогового Кодекса. Принципы её построения представлены следующим числом составляющих:

Принцип справедливости: каждый гражданин обязан уплачивать ряд государственных сборов, предусмотренных законодательством

При этом учитывается платежеспособность каждого налогоплательщика;

Принцип определённости: важно наличие чётко определённых элементов системы пошлин, позволяющие установить размер пошлины. Двусмысленности ряда толкований трактуются в пользу гражданина;

Принцип равенства: дифференцирование пошлинных ставок, а также необоснованное начисление льгот и послаблений, зависящие от гражданства, частной собственности или капитала лица, платящего пошлины, запрещено законодательно

Также, размер сборов не зависит от национальности, вероисповедания, расы, социального положения;

Принцип удобства: от законов требуется чёткая и понятная формулировка с целью информированности граждан по поводу необходимости налогообложения, их размеров, а также периоде совершения взыскания;

Принцип экономичности: понимание нужды введения системы пошлин и сборов. Недопустимы те сборы, противоречащие основам Конституции Российской Федерации.

Сборы имеют определённую классификацию. Они представлены следующими видами:

- Федерального значения: уплачиваются всеми гражданами РФ в обязательном порядке по всей территории страны. Исключения составляют льготы и освобождения, которые регламентированы пунктом семь статьи двенадцать Кодекса;

- Регионального значения: данный вид пошлин регламентируют органы власти административно-территориальных единиц РФ, обязательные к уплате на их территории;

- Местного значения: пошлины, которые взимаются в муниципалитетах согласно действующим федеральным законам, нормативно-правовым актам субъектов РФ, областей.

Кто подает?

Подавать декларацию обязаны:

- физические лица;

- ИП;

- юридические лица.

Всё зависит от особенности сложившейся ситуации. Чтобы возникла потребность в предоставлении декларации, должно выполняться одно из следующих условий:

- производится расчет и уплата налога на доход индивидуально;

- человек является резидентом РФ, однако произошло получение прибыли за границей;

- в течение года присутствовал налогооблагаемый денежный оборот.

Если денежные средства были получены от продажи имущества, выполняются следующие условия:

- потребность в предоставлении декларации отсутствует, если квартира находилась в собственности гражданина больше 3 лет;

- если цена помещения превысила 1 млн руб, налогообложение будет осуществляться по ставке 13%;

- когда осуществлена продажа доли недвижимости, предоставить документы обязаны все дольщики.

Получение имущества в дар также облагается налогом. Это влечет за собой потребность в предоставлении декларации. Однако присутствует ряд исключений. Так, если в роли дарителя и одаряемого выступали близкие родственники, потребность в предоставлении денежных средств отсутствует.

Оказание услуг на возмездной основе также подлежит налогообложению. Декларация подается и в случае, если в наследство физическому лицу досталось литературное произведение, научная статья и прочее. Отчитываться перед государством нужно и в случае, если человек не проживает на его территории больше года. Исключение составляют военнослужащие, вынужденные находиться на территории другого государства.

Социальный вычет на лечение, обучение, благотворительность и страхование

Социальные выплаты учитываются из расходов, которые потрачены на лечение, обучение, а также страхование и благотворительность. Максимум, как и прежде 15 600, то есть необлагаемая база – 120 тысяч рублей. При оплате обучения детям выдают по 5 600 на каждого ребенка. Если лечение относится к категории дорогостоящего, то размер налогового вычета не ограничен.

Как заполнить декларацию на вычет за лечение

Алгоритм заполнения декларации для получения вычета за лечение все тот же, что и описан выше. Но в качестве подтверждающих документов необходимо предоставить:

- договор с клиникой;

- копию ее лицензии;

- справку о потраченных на лечение деньгах.

Все это можно получить в клинике, предоставив им чеки с оплатой лечения. В справке укажут ту сумму, на которую пациент предоставит чек, если чек утерян – справку не выдадут. Для получения рассматриваемой справки необходимо в клинике написать заявление, там же выдадут заверенную копию лицензии.

При заполнении декларации необходимо поставить галочку в графе Социальные вычеты, «Лечение».

ВАЖНО!

Все необходимые документы в клинике, скорее всего, выдадут не за один день, это стоит учитывать. Обычно подготовка занимает около 5–7 дней.

За что можно получить налоговый вычет

Налоговый вычет полагается в случае, если гражданин:

- купил жилую недвижимость;

- приобрел земельный участок;

- построил дом;

- провел отделку в квартире, купленной у застройщика – это входит в вычет по покупке квартиры;

- при погашении процентов по ипотечному кредитованию;

- оплата лечения и обучения ближайших родственников;

- осуществляется благотворительный взнос;

- оплата добровольного медицинского страхования;

- внесение взносов в накопительную часть пенсии, а также при добровольном пенсионном страховании;

- открыли и не закрывали в течение трех лет индивидуальный инвестиционный счет;

- продали жилую недвижимость ранее наименьшего срока владения – 3 или 5 лет;

- продажа автомобиля меньше трех лет владения с целью снижения налога с продажи.

Любой из этих пунктов дает право на получение налогового вычета. Необходимо лишь правильно заполнить и подать декларацию 3-НДФЛ.

Получить налоговый вычет может только человек, который выплачивает налоги. Соответственно есть категории граждан, которые не могут рассчитывать на налоговые льготы. К ним относятся:

- пенсионеры;

- студенты;

- женщины в декретном отпуске;

- лица, получающие различные пособия.

Отсутствие налогового вычета в данном случае объясняется тем, что всю сумму дохода граждане получают на руки и он не облагается налогом.

Срок подачи 3-НДФЛ

Для тех граждан, кто заполняет 3 НДФЛ, сроки представления декларации о доходах за отчетный период зависят от обстоятельств, послуживших первопричиной составления декларации и категории лица ее составителя.

Срок подачи 3-НДФЛ для налогового вычета

Налоговым вычетом называется возврат налогоплательщиком части суммы (13 процентов), за потраченные в отчетном периоде средства, израсходованные на:

- оплату медицинских услуг;

- оплату услуг, предоставляемых учебными заведениями на коммерческой основе (вне зависимости от категории получаемого образования);

- приобретение земельных участков или зданий сооружений жилого комплекса.

Для лиц, кто сдает 3 НДФЛ, сроки представления декларации официальным законодательством не определены. Теоретически срок подачи 3 НДФЛ длится до конца календарного года, однако учитывая необходимость проверки и пересчета по данной декларации сотрудниками ФНС, времени для начисления положенной выплаты и иных сдерживающих факторов, декларацию на налоговый вычет следует подать как можно раньше.

Сроки подачи 3-НДФЛ при прекращении деятельности

Сдача деклараций при прекращении деятельности предприятия, ИП или организации иного типа зависит от применяемой к организации системе налогообложения, действующей до закрытия предприятия.

- Упрощенная система налогообложения (УСН). Срок сдачи 3 НДФЛ в 2019 году, обязателен не позднее 25 числа, следующего месяца с момента официального прекращения деятельности предприятия (внесена соответствующая запись в ЕГРН).

- Система единого налога на вменный доход (ЕНВД). Предпринимателям, действующим в системе ЕНВД отдельных временных рамок для сдачи декларации при ликвидации деятельности не предусмотрено. Декларация нужно сдать до 20 числа следующего месяца, даже если предприятие прекратило свою деятельность, итоговая декларация представляется в ту же дату.

- Единый сельскохозяйственный налог (ЕСХН). Ликвидационные декларации (в том числе и 3 НДФЛ), представляются в сроки аналогичные упрощенной системе налогообложения – не позднее 25 числа, месяца следующего за месяцем закрытия предприятия.

- Патентная система налогообложения. При такой системе налогообложения юридические лица не отчитываются по 3 НДФЛ вовсе, вне зависимости от деятельности в рабочем порядке или при ликвидации.

- Общая система налогообложения (ОСНО). Ликвидационные документы отчетности (включая 3 НДФЛ) заполняются по общим правилам и при ликвидации организации сдаются в ФНС не позднее пяти рабочих дней с момента ликвидации предприятия.

Если деятельность прекращает физическое лицо – резидент иностранного государства с одновременным покиданием страны, он обязан сдать декларацию не позднее, чем за 30 суток до выезда.

Сроки подачи 3-НДФЛ при продаже квартиры или машины

Если за три календарных года, предшествующих отчетному, физическим лицом – резидентом Российской Федерации были осуществлены сделки по продаже имущества (автомобиль, квартира, земля, доля в собственности и т. д.), то декларация 3 НДФЛ подается не позднее 30 апреля отчетного года (без учета выходных и праздничных дней).

Учтите, что не всякая сделка по продаже имущества является основанием для сдачи налоговой отчетности. По действующему законодательству от уплаты налогов (и представления деклараций), освобождаются лица, числившиеся собственниками проданного имущества более трех календарных лет.

Плательщики и объект налогообложения

Плательщиками налога на доходы физических лиц являются физические лица, для целей налогообложения подразделяемые на две группы:

- лица, являющиеся налоговыми резидентами Российской Федерации (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев);

- лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России.

30 апреля — крайний срок для подачи отдельными категориями налогоплательщиков, обязанных самостоятельно задекларировать доход, декларации по налогу на доходы физических лиц.

Лица, на которых не возложена обязанность представлять налоговую декларацию, вправе представить такую декларацию в налоговый орган по месту жительства в течение всего года.

Лица, обязанные самостоятельно декларировать доход:

- индивидуальные предприниматели;

- нотариусы, адвокаты, другие лица, занимающиеся частной практикой;

- физические лица по вознаграждениям, полученным не от налоговых агентов;

- физические лица по суммам, полученным от продажи имущества;

- физические лица, резиденты РФ по доходам, полученным от источников, находящихся за пределами РФ;

- физические лица, по доходам, при получении которых не был удержан налог налоговыми агентами;

- физические лица, получающие выигрыши, выплачиваемые организаторами лотерей и других основанных на риске игр;

- физические лица, получающие доходы в виде вознаграждения, выплачиваемого им как наследникам авторов произведений науки, литературы, искусства, а также авторов изобретений;

- физические лица, получающие от физических лиц доходы в порядке дарения.

Пример:

Доходы, полученные лицами от занятия преподавательской деятельностью и проведения консультаций, подлежат обложению налогом на доходы физических лиц.

Для граждан, проживающих в Российской Федерации более 183 дней в году, такие доходы облагаются по налоговой ставке 13%.

В случае получения таких доходов необходимо помнить, что если Вы занимаетесь преподавательской деятельностью либо оказываете консультационные услуги самостоятельно, на основании договора гражданско-правового характера, Вы обязаны отразить полученные доходы в налоговой декларации и представить ее не позднее 30 апреля года, следующего за годом получения рассматриваемых доходов, в налоговый орган по месту жительства. И не позднее 15 июля того же года уплатить исчисленную в налоговой декларации сумму налога в бюджет.

В соответствии со ст.217 НК РФ не все доходы физических лиц облагаются НДФЛ

Доходы, облагаемые НДФЛ

Доходы, не облагаемые НДФЛ

- от продажи имущества, находившегося в собственности менее 3 лет;

- от сдачи имущества в аренду;

- доходы от источников за пределами Российской Федерации;

- доходы в виде разного рода выигрышей;

- иные доходы.

- доходы от продажи имущества, находившегося в собственности более трех лет;

- доходы, полученные в порядке наследования;

- доходы, полученные по договору дарения от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации (от супруга, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца или мать) братьев и сестер);

- иные доходы.

Отчетный период

Год

Налоговый период

Год

Порядок уплаты НДФЛ в виде фиксированного авансового платежа распространен на иностранных граждан, прибывших в Российскую Федерацию в безвизовом режиме и работающих на основании патента не только у физических лиц (как было до 2015 года), но и в организациях,у индивидуальных предпринимателей или занимающихся частной практикой лиц (например, адвокатов, учредивших адвокатский кабинет).

НДФЛ в виде фиксированных авансовых платежей уплачивается за период действия патента в размере 1 200 рублей в месяц, с индексацией платежа на коэффициент – дефлятор, установленный на соответствующий календарный год и коэффициент, отражающий региональные особенности рынка труда, устанавливаемый на соответствующий календарный год законом субъекта Российской Федерации (Федеральный закон от 24.11.2014 № 368-ФЗ).

Подавать декларацию можно в любое время года, если вы

7. Купили квартиру

Зачем подавать декларацию: чтобы получить налоговый вычет в размере 13% от стоимости жилья, но не больше 260 тысяч ₽.

Важно: вычет может получить каждый из покупателей недвижимости, который имеет официальный доход и платит налоги по ставке 13%. Например, если квартира стоит 4 миллиона ₽ или больше, а её купили два супруга, то каждый может вернуть по 260 тысяч ₽, то есть 520 тысяч ₽ на двоих

Также можно вернуть 13% с процентов, уплаченных по ипотеке. Максимальная сумма в этом случае ограничена суммой в 390 тысяч ₽. То есть при покупке жилья в кредит каждый налогоплательщик может вернуть до 650 тысяч ₽.

Читайте по теме: Инструкция: как получить налоговый вычет за жильё и ипотеку

8. Ходили к платному врачу или покупали дорогие лекарства

Зачем подавать декларацию: чтобы получить налоговый вычет в размере 13% с суммы, уплаченной на медицинские услуги и лекарства, но не больше 15 600 ₽ в год. Если речь о дорогостоящем лечении, то вернут 13% с любой суммы, хоть с 1 или 10 миллионов ₽, если вы заплатили столько же налогов. Список видов дорогостоящего лечения тут.

Для получения вычета нужно хранить договор и чеки, выданные при оплате медицинских услуг.

9. Оплачивали образование

Зачем подавать декларацию: чтобы получить налоговый вычет в размере 13% с суммы, уплаченной на образовательные услуги, но не больше 15 600 ₽ в год.

Получить вычет можно при оплате обучения в вузе, на курсах иностранных языков, со взносов за детский сад

Важно, чтобы у организации была лицензия на оказание образовательных услуг

10. Вы переводили деньги на ИИС

Зачем подавать декларацию: чтобы получить налоговый вычет в размере 13% с суммы, отправленной на индивидуальный инвестиционный счёт (ИИС), но не больше 52 тысяч ₽ в год.

Читайте по теме: 5 особенностей получения налогового вычета по ИИС

В какие сроки подавать Справку о доходах и расходах

Граждане, претендующие на замещение должности

госслужащего. Представляют сведения до назначения, при

подаче документов.

Госслужащие. Представляют сведения

ежегодно:

- не позднее 1 апреля года, следующего за отчетным. Это относится

к должностям Президента РФ, членов Правительства РФ, Секретаря

Совета Безопасности РФ, федеральных государственных служащих

Администрации Президента РФ; - не позднее 30 апреля года, следующего за отчетным. Это

относится к должностям федеральных государственных служащих,

служащих ЦБ РФ, работников ПФ РФ, Фонда социального страхования,

Федерального фонда ОМС, государственных корпораций и других

организаций, созданных на основании федеральных законов,

организаций, созданных для выполнения задач, поставленных перед

федеральными государственными органами.

Госслужащий может предоставить сведения в любое время, начиная с

1 января года, следующего за отчетным.

Не стоит откладывать представление сведений на последний месяц,

особенно если вы планируете отпуск или командировку.

Быстрая регистрация и помощь налогового эксперта!

Зарегистрироваться

Кто подает декларацию по форме 3-НДФЛ

Рассматриваемый документ должны сдавать все граждане, которые относятся к следующим группам лиц, получившим доход от:

- сдачи в аренду своего имущества;

- от продажи собственности;

- при получении в дар собственности от лиц, которые не являются близкими родственниками;

- доход с источников, за пределами РФ;

- выигрыши, призы.

Также декларацию должны заполнять физические лица, которые занимаются предпринимательской деятельностью не образуя юридического лица, адвокаты и нотариусы, занимающиеся частной практикой. Декларацию заполняют и иностранные граждане, получившие патент.

Категории граждан, которые обязаны представить отчет 3-НДФЛ

Физические лица отчитываются за доход, полученный дополнительно от заработной платы, по соответствующей форме 3-НДФЛ, кодированной . Формуляр регламентируется на законодательном уровне Приказом ФНС России № ММВ-7-11/569 от 03.10.2018. Физические лица, обязанные выплачивать сбор на прибыль, должны декларировать этот налог. Также граждане вправе возместить часть уплаченных средств, заполняя бланк КНД 1151020. Получается, что человек, уплачивающий сбор на прибыль — это тот, кто должен сдавать 3 НДФЛ

Важно определить налоговый статус налогоплательщика резидент или нерезидент. В гл. 23 НК РФ, а точнее в п

1 ст. 299 гл. 23 НК РФ ФЗ № 117 от 05.08.2000 (ред. 25.12.2018) представлена информация о том, кто сдает 3 НДФЛ:

- индивидуальные предприниматели, граждане, ведущие частную практику ();

- иностранцы, которые работают на граждан РФ домработниками и на физлиц, занимающихся частной практикой ();

- согласно , граждане, которые получили:

- Выигрыши.

- Вознаграждение за наемный труд по контракту ГПХ от физлиц, которые не являются налоговыми агентами.

- Продали движимую или недвижимую собственность и имущество.

- Средства за пределами России.

- Другую прибыль, с которой сбор не удержан налоговым агентом.

- Гонорары от авторства научных, культурных, литературных произведений, а также от создания новейших моделей для российской промышленности.

- Средства в дар от других физлиц, не работающих, как ИП.

- Деньги от недвижимости или ценных бумаг, внесенных в целевой капитал НКО.

Таким образом, пошлину на прибыль уплачивают физлица, доход которых не облагался сбором от налогового агента. Например, выигрыш в лотерею либо деньги с продажи квартиры, так как эти средства гражданин получает на банковский счет или на руки полноразмерно. В бланке КНД 1151020 человек в обязательном порядке указывает эти суммы и подсчитывает из них сумму сбора. Если же этого не сделать, то налоговая в любом случае узнает о доходе и оштрафует гражданина за правонарушение по статье об уклонении от оплаты сбора — ст. 199 УК РФ.

Как заполнить декларацию

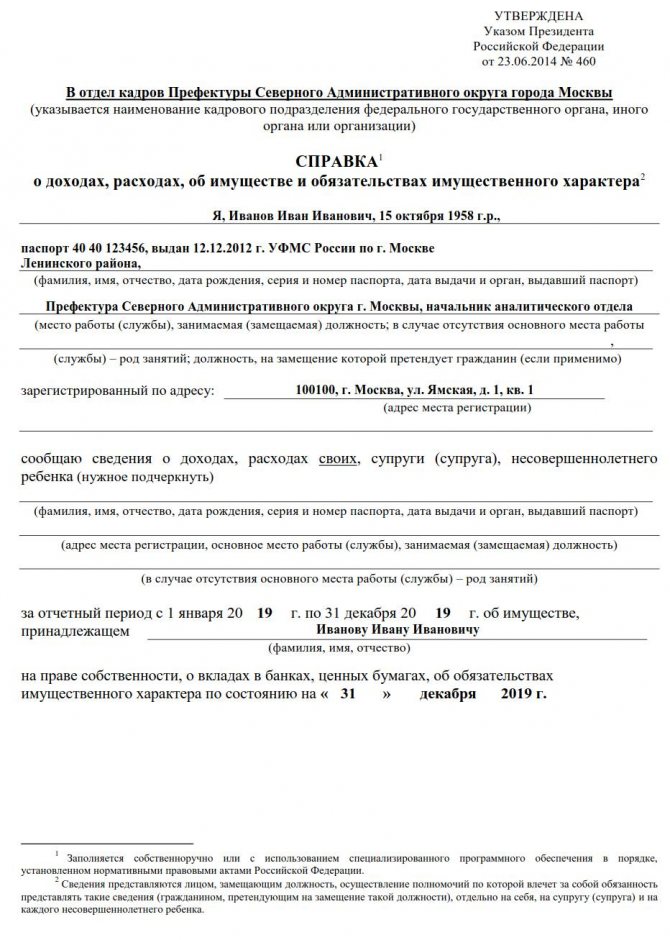

Титульный лист

Первый лист декларации о доходах муниципальных служащих 2020 включает информацию о служащем:

- Ф.И.О.;

- место работы;

- паспортные данные;

- дата рождения;

- адрес места нахождения работника.

Подготовить документ помогут наши рекомендации и заполненный образец: как заполнить декларацию о доходах госслужащего, показано на примере начальника аналитического отдела префектуры САО г. Москвы .

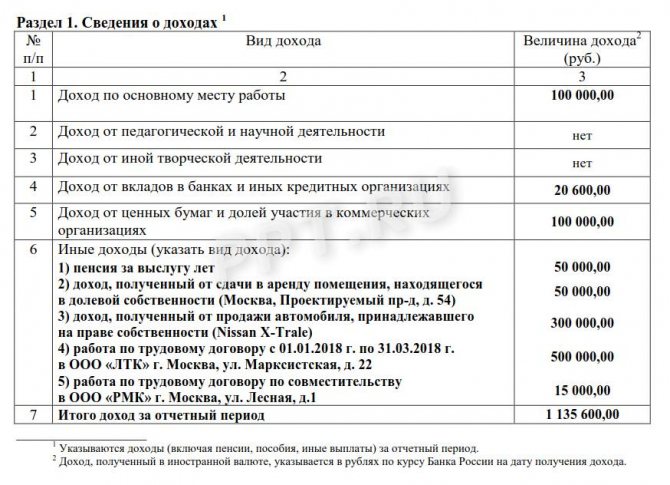

Раздел 1

В этом разделе указывается весь доход семьи. Сюда входят все денежные средства, полученные или заработанные за отчетный период (зарплата, наследство, пособие, пенсия, стипендия, доход со сдачи квартиры в аренду и другие финансовые поступления).

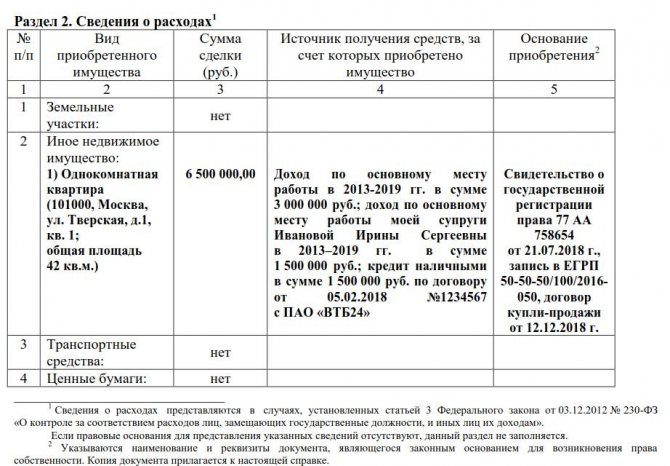

Раздел 2

В этом разделе документа указывается информация о крупных приобретенных объектах. Это квартира, загородная недвижимость, автомобиль, ценные бумаги, земельный участок и другие большие покупки. Отражается сумма всех расходов при покупке. Для каждого приобретения надо прописать реквизиты бумаг на право владения имуществом и происхождение денежных средств для каждой отдельной траты.

Раздел 3

Содержит сведения о недвижимости, которой владеет семья. В декларации чиновников за 2021 надо конкретизировать адрес места нахождения объекта, количество метров, форму принадлежности, сколько этажей и другие параметры имущества.

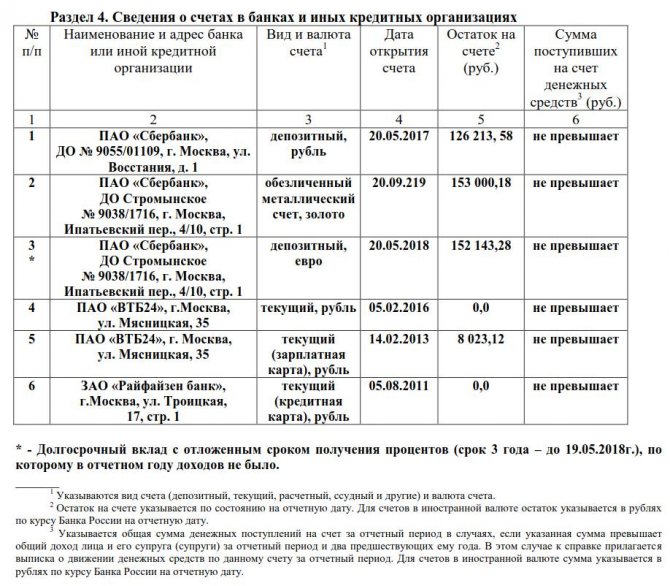

Раздел 4

Все данные по банковским счетам госслужащего должны содержаться в этом разделе. Вид счета значения не имеет. Абсолютно все указываются в этом разделе.

Обязательно следует перечислить все данные:

- наименование банка;

- в какой валюте открыт счет;

- когда открыт;

- сколько средств осталось.

Вся указанная информация точная и сверена с банковской выпиской.

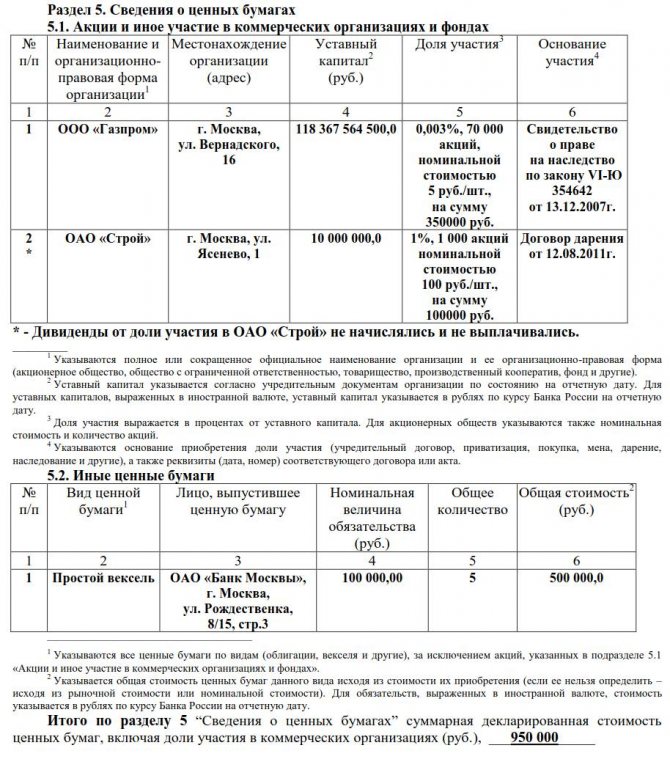

Раздел 5

Заполняется, если госслужащий владеет ценными бумагами, векселями, закладными. Если нет, раздел остается пустым.

В случае наличия подается информация:

- предприятие, выпустившее ценные бумаги;

- его организационно-правовая форма;

- размер уставного капитала;

- общая итоговая стоимость всех ценных бумаг.

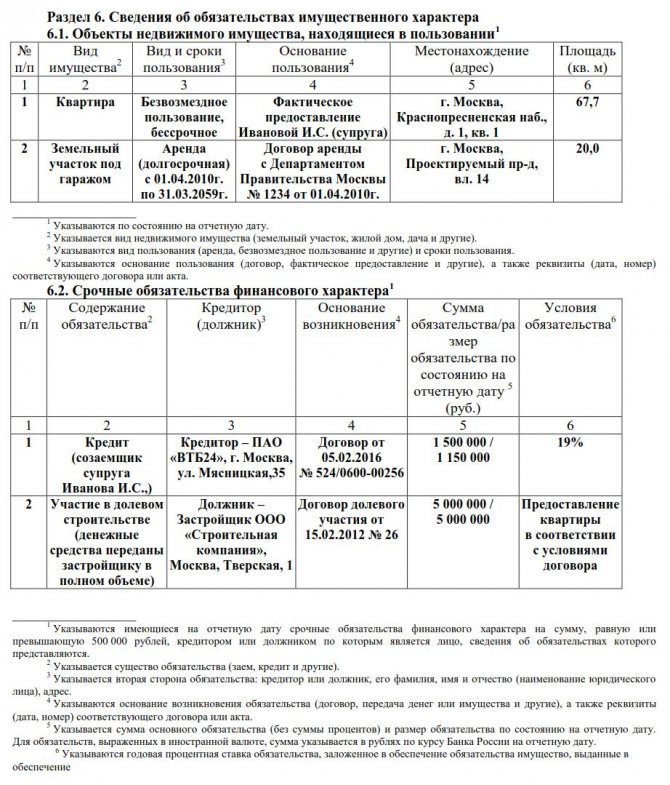

Раздел 6

Прописываются все обязательства по кредитам и другие финансовые долги, которые погашает гражданин или должны выплатить ему. Недвижимость, пользование которой осуществляется по договору аренды или другим способом использования. Для каждого имущества следует указать тип здания, количество квадратных метров, этажей, точный адрес, период пользования.

Подведем итоги

Если вы – наёмный сотрудник, официально трудоустроенный и не имеете иных доходов, кроме заработной платы, вам не нужно беспокоиться о подаче справки 3-НДФЛ в налоговую – это вопрос обязан решать ваш работодатель. Если же вы получили доход в рамках вышеуказанных нами пунктов – вам стоит посетить налоговую или хотя бы позвонить инспектору, чтобы уточнить, входит ли ваша ситуация в список налогооблагаемых.

Если вы является государственным служащим или родственником такого лица, сотрудником МВД или частным предпринимателем, вы наверняка в курсе своей обязанности отчитываться перед государством о полученных деньгах и платить налоги, соответственно.

В целом, если в ваших финансовых делах происходят изменения, лучше перестраховаться и выяснить сразу – вменяется ли вам отныне обязанность сдавать 3-НДФЛ самолично. Как известно, незнание закона не освободит вас от штрафных санкций и массы неприятных моментов, которые будут связаны с несвоевременной подачей декларации.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8-804-333-11-40 (Работаем по всей России)

Это быстро и бесплатно!