Что и как должно попадать в книгу покупок?

Содержание:

- Поставщик сменил наименование

- Первичные документы

- Книга покупок и продаж что это – описание

- Как вести дополнительный лист к книге покупок

- Как правильно сшить книгу покупок и продаж

- Что такое книга покупок?

- Книга покупок и книга продаж: как вести

- Регистрация накладной (акта)

- Книги покупок и продаж и НДС-декларация

- Оценка риска привлечения к ответственности по ст. 120 НК РФ за нарушение правил заполнения книги покупок

- Книга продаж, ее назначение и порядок заполнения

- Содержимое книги продаж, правила ее оформления

- Детали проверки журналов

Поставщик сменил наименование

Бывает, что поставщик сменил наименование, да еще в середине квартала. В текущем периоде покупатель уже получал от него счета-фактуры, которые зарегистрированы в книге покупок. Как регистрировать документы, которые он будет выставлять после смены названия?

В этой ситуации помните, что в книге покупок наряду с наименованием продавца указываются его ИНН и КПП.

Если у фирмы сменилось только название, то ИНН и КПП остаются прежними. Поэтому в книге покупок у вас появится два различных наименования поставщика с одинаковыми ИНН и КПП.

По ИНН и КПП продавца будет идентифицировать инспекция. Но чтобы подстраховаться, запросите у продавца заверенные копии документов, подтверждающие смену наименования. Приложите их к книге покупок.

Но что касается декларации, куда переносятся данные из книги покупок, то в этом плате беспокоиться не нужно. Данные о покупках переносятся в раздел 8 без указания наименования продавца. Там отражаются только ИНН и КПП.

Первичные документы

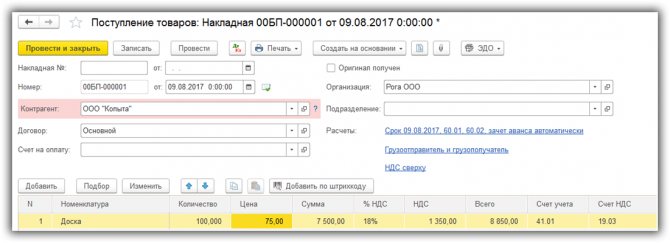

Поступление товаров

По регистру БУ и НУ документ создал два движения: 7500 и 1350 рублей (по НДС).

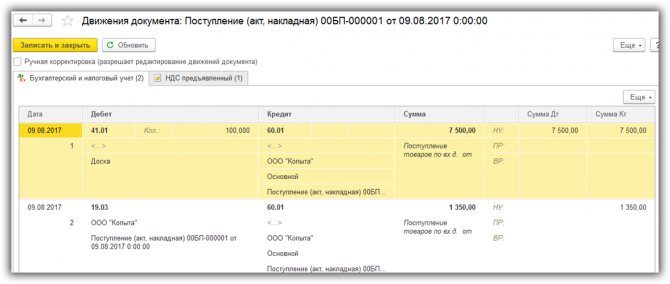

Счет-фактура полученный

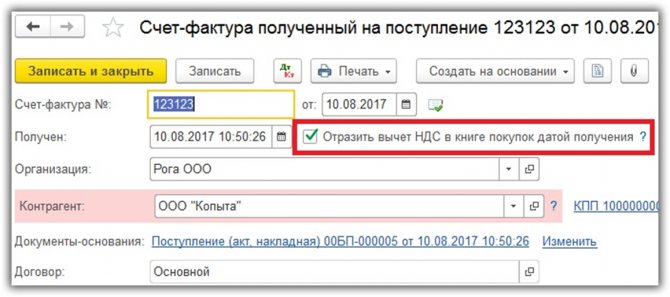

Теперь мы должны зарегистрировать полученный от поставщика счет-фактуру. Сделать это можно непосредственно из карточки документа, введя номер и дату счет-фактуры.

Счет-фактура создался и заполнился полностью в автоматическом режиме.

Обратите внимание, что у нас автоматически установился флаг в пункте «Отразить вычет НДС в книге покупок датой получения». Если он не установлен, то отражение в книге покупок будет не датой счет-фактуры, а датой документа поступления

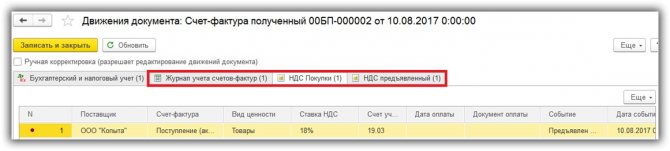

Документ создал по одному движению сразу в четырех регистрах. В книгу покупок заносятся суммы именно из регистра накопления «НДС покупки». Так же данная счет-фактура отразилась в журнале учета. В регистре «НДС предъявленный» учтена расходная часть по совершенной покупке.

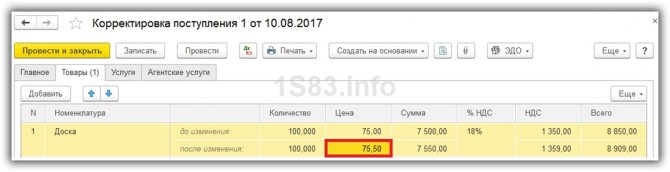

Корректировка поступления

Отразить эти изменения в 1С 8.3 можно непосредственно из документа поступления. Выберите пункт «Корректировочный счет-фактура» из меню «Создать на основании».

В созданном автоматически документе перейдем на закладку «Товары» и изменим в строке «после изменения» цену за одну доску с 75 рублей на 75,5 рублей.

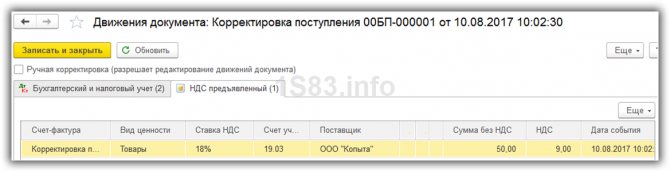

Данный документ вычислил разницу в размере 50 рублей, а так же НДС от этой суммы и отразил его в регистре «НДС предъявленный».

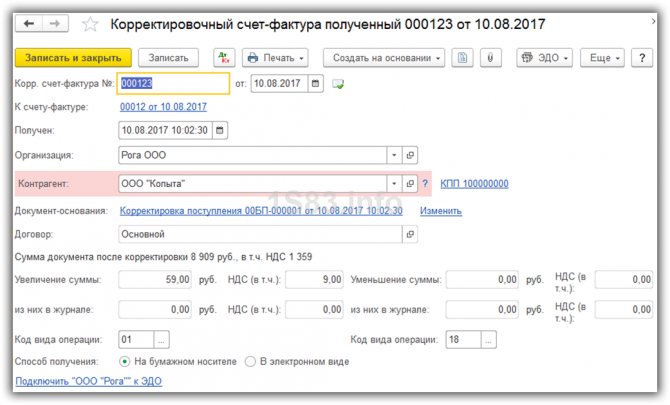

Корректировочный счет-фактура полученный

Так же как и при обычном поступлении для корректировочного, тоже нужно указывать счет-фактуру. Сделать это можно аналогичным описанному ранее способу, введя в документ корректировки ее дату и номер. После этого нажмите на кнопку «Зарегистрировать».

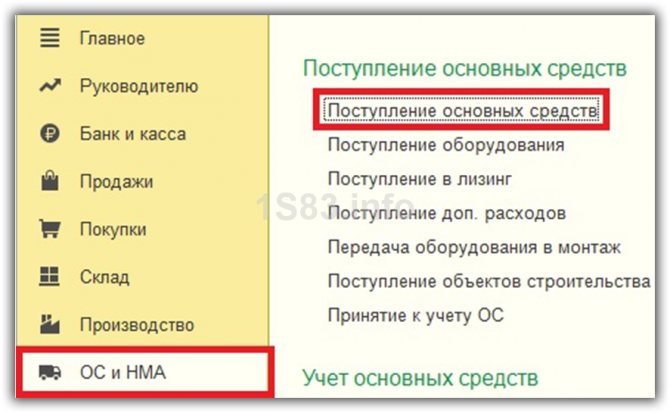

Поступление основных средств

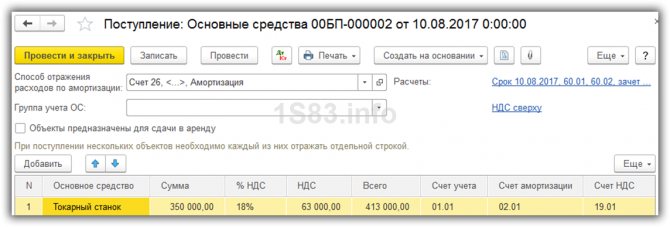

Отразим в программе 1С:Бухгалтерия 3.0 покупку токарного станка стоимостью 350 000 рублей в качестве основного средства.

Обратите внимание, что получить вычет по НДС за основное средство нельзя получить, пока вы не примите его к учету. Поступим проще и создадим не поступление основных средств, а поступление оборудования

Документ с данным видом операции позволяет сразу же принять к учету наш станок.

В этом документе сразу указываются данные для принятия к учету, в том числе и по амортизации.

Если перейти в 1С к проводкам поступления основных средств, вы увидите движения по поступлению и по принятию к учету в бухгалтерском регистре, а так же «НДС предъявленный».

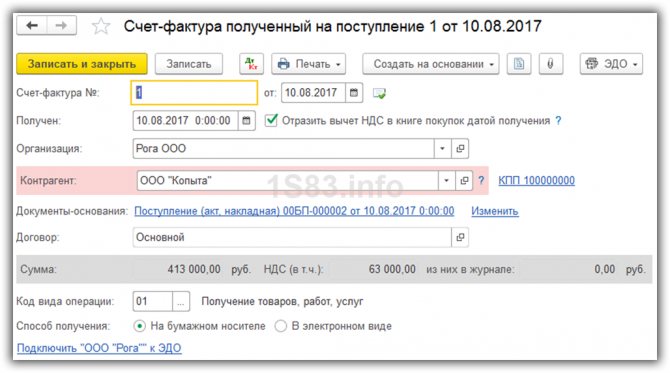

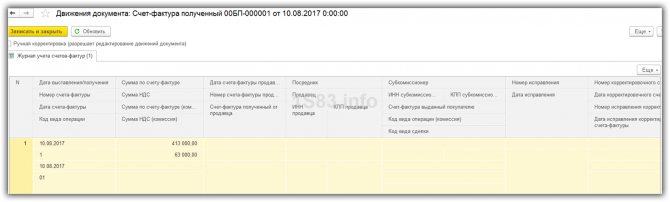

Счет-фактура полученный

Счет-фактура регистрируется точно таким же способом, как и при поступлении товаров и услуг. В ней у нас отразилась общая сумма в размере 413 000 рублей, в том числе НДС 63 000 рублей.

При проведении данный счет-фактура отразился в соответствующем журнале учета.

Книга покупок и продаж что это – описание

Книга покупок и продаж – это отчетный документ, в котором налогоплательщик фиксирует счета, выписанные организацией в налоговом году. Данный акт нужен для того, чтобы получить компенсационные выплаты по НДС за затраты на различные приобретения.

Журнал необходим, как продавцам, так и покупателям:

- первым – для осуществления учета и регистрации счетов-фактур, квитанций кассовых аппаратов, отчетных бланков и так далее;

- вторым – для фиксирования счетов, выставленных за приобретенный товар.

Данный документ используется исключительно в целях применения налогового вычета на добавленную стоимость, а также для создания отчетов по НДС.

Нужно ли вести книгу покупок и продаж по закону?

Книгу необходимо вести, четко придерживаясь, установленных законом, правил. В законодательную базу, регламентирующую порядок заполнения данного акта, входят следующие законопроекты:

- пункт 3 статьи № 169 Налогового кодекса России;

- нормативный документ № 1137 от 26 декабря 2011 года;

- федеральный закон № 382-ФЗ от 29.11.2014 года;

- пункт 5.1 статьи № 174 НК РФ;

- п. 8.1 статьи 88 НК;

- п 3, ст. 76 НК.

Из чего состоит книга покупок и продаж?

По своей структуре, журнал состоит из таких основных листов:

1- Титульная страница – на ней фиксируются такие сведения об организации, как ее название, ИНН, даты отчетного периода.

2- Второй лист – представляет собой таблицу, состоящую из 12 пунктов, среди которых:

- номер акта;

- дата составления журнала;

- номера счетов-фактур;

- число, месяц, год, когда был куплен товар;

- страна-производитель приобретения;

- налоговая ставка налога;

- величина НДС и прочая информация.

3- Ставится подпись и заполняются еще девять глав документа, а именно:

- дата и номера выставленных счетов;

- наименование предприятия;

- ИНН и КПП;

- дата оплаты за товар;

- цена приобретения;

- на какую сумму куплен товар (без учета НДС);

- итоговая величина пошлины;

- заключительная часть;

- подпись ответственного лица.

Правильное ведение и порядок заполнения книги покупок и продаж

Ведение журнала осуществляется руководством компании либо, назначенными специально для этого дела, ответственными лицами. Заполняя документ, необходимо следить за корректностью вводимых данных. Правила оформления журнала регламентированы законом о документообороте РФ. После заполнения, акт должен быть пронумерован, подшит и скреплен подписью уполномоченного лица, а также печатью организации.

Как отразить возврат товара?

Возврат товара реализатору должен происходить на основаниях, предусмотренных законодательством РФ. При этом в соответствующем акте продаж фиксируются такие сведения:

- счета-фактуры, предъявленные по факту совершения операций,

- показания лент товарно-кассовых аппаратов;

- счета, выставленные налоговыми агентами;

- корректировочные акты, составленные при повышении цен на продукцию либо услуги и так далее.

Книга продаж и покупок для ИП и для ООО отличия

Журналы сделок для ИП и для ООО, хотя и во многом сходны, но все же имеют некоторые отличия. Так, индивидуальный предприниматель, являющийся физическим субъектом, может не вести оформлять данный акт в том случае, если он освобожден от уплаты НДС.

Как вести дополнительный лист к книге покупок

Дополнительный лист составляется при необходимости внести корректировки в книгу покупок при завершении квартала в связи с необходимостью:

- отменить ранее зарегистрированный в книге документ;

- добавить в прошедший квартал документ, поступивший с опозданием или с исправлением.

Заполнение дополнительного листа аналогично оформлению самой книги. Сначала в стр.«итого» переносятся следующие данные:

- Если заполняется первый дополнительный лист – то сведения из стр. «всего» книги покупок;

- Если заполняется второй и последующие листы – то сведения из стр. «всего» предыдущего дополнительного листа.

Далее заполняются 16 граф листа сведениями из регистрируемого с/ф. В зависимости от причины внесения регистрационной записи могут быть отличия в заполнении некоторых граф:

- Если аннулируется ранее зарегистрированный документ, то в гр.15 и 16 переносятся со знаком «-» данные из гр.9 и 8 соответственно стр. «всего» с/ф. Остальные графы заполняются обычным образом;

- Если регистрируется опоздавший с/ф, то реквизиты в графы таблицы вносятся так же, как и при заполнении книги покупок.

Далее подводятся итоги в стр. «всего» с учетом значений указанных в стр.«итого» – значение со знаком «+» складываются, со знаком «-» вычитаются. После завершения заполнения дополнительного листа он заверяется подписью руководителя и подшивается к основной книге. Если ведение осуществляется в электронном виде, то лист заверяется УКЭП руководителя.

Как правильно сшить книгу покупок и продаж

Для выполнения этого действия нужны иголки и нитки. Иные держатели для скрепления страниц не допускаются.

Как прошить книгу покупок и продаж по правилам? Самый простой способ прошивки — в два прокола. По краю левой стороны документов отступают 1–2 см и делают отверстия иглой, шилом или дыроколом. Затем несколько раз пропускают нитку через проколы и с обратной стороны документа завязывают узлом.

После сшивания нитки рекомендуется связать таким образом, чтобы их длина была 10 см. Затем надо проклеить их бумажным листом небольшого размера так, чтобы концы ниток оставались видны. На этом листке бумаги пишется дата сшивания, число страниц и подпись руководителя организации. В завершение прошивки ставится печать так, чтобы одна часть её была на листе бумаги, другая — на документе.

Как прошить книгу покупок и как сшивать книгу продаж, чтобы иглы не ломались, раня пальцы, а нитки не рвались, превращая вашу работу в напрасный труд? Для этого иглы и нитки должны быть прочными. Заказать качественный товар для прошивки документов можно на портале «Офисмаг».

Более подробную пошаговую инструкцию, как правильно сшить книгу продаж и другие документы, можно найти в нашей статье.

Что такое книга покупок?

Книга покупок – это документ, назначение которого заключается в регистрации счет-фактур, подтверждающих оплату НДС. Книга необходима для определения и подсчета суммы оплачиваемого налога и подлежащей возмещению или вычету суммы.

Книга обязана вестись каждой организацией, поскольку в ней содержатся сведения, принимаемые в расчет в случаях, когда возникает необходимость по исчислению НДС. В документе следует фиксировать каждый документ, в котором отражены финансовые сведения, помогающие рассчитать необходимые к уплате налоги.

Книга покупок ведется в течении всего отчетного периода и в ней должны быть зарегистрированы все документы, указывающие на оплату НДС.

Не указываются в документе следующие счет-фактуры, полученные:

- при проведении процедуры продажи или покупки брокером ценных бумаг;

- путем оформления разницы в суммах поставщиком;

- при выполненной безвозмездно, бесплатно работе;

- от комитента на покупку или реализацию продукции.

Книги покупок – это документ, который можно вести, как в бумажном (страницы документа нумеруются, шнуруются, заверяются печатью), так и в электронном виде.

Что такое книга покупок?

Как правильно заполнить этот документ?

На титульном листе и в верхней части каждой страницы указываются:

- наименование компании-покупателя;

- КПП и ИНН.

Как правило, заполнение граф документа не вызывает трудностей, за исключением нескольких пунктов, на которые стоит рассмотреть подробнее:

- В 1 графу вносится отметка о порядковом номере записи о счет-фактуре.

- В 6 графе запись оставляется только в случае регистрации документов, выписываемых при реализации продукции, ввезенной на территорию России — указывается страна, откуда прибыл товар и номер таможенной декларации. Если реализуется российский товар, то указывается только страна-производитель.

- Графы 8-11 отражают суммы покупок и НДС, исчисленные по установленным налоговым ставкам. Данные графы (за исключением 10) состоят из двух частей — в первой указывается стоимость проданной продукции без НДС, а во второй — сумма НДС.

- В 10 графе указывается полная сумма покупок, которая облагается 0% НДС. Заполняется столбец теми налогоплательщиками, которые занимаются экспортом продукции и сами непосредственно связаны с реализацией и производством вывозимых товаров.

Любые изменения должны вноситься на отдельном дополнительном листе, каждый из которых является неотъемлемой частью документа. В верхней части дополнительного листа обязательно указывается дата его составления.

Как заполнить книгу покупок?

Изменения в Законодательстве

Индивидуальным предпринимателям и организациям, которые выбрали упрощенную систему налогообложения разрешается не вести Книгу покупок, кроме этого — вместо самого ИП счет-фактуры могут подписывать доверенные лица, на основании нотариально заверенной доверенности.

К примеру, лица, занимающиеся посреднической деятельностью, но не обязанные уплачивать НДС, обязаны вести данную документацию и фиксировать в ней все счет-фактуры и иные финансовые документы, к ним приравненные.

Во избежание возникновения сложностей со сдачей отчетов, деклараций и при проведении проверок уполномоченными органами, налогоплательщикам следует своевременно и грамотно заполнять Книгу продаж и Книгу покупок.

Где можно скачать образец заполнения и бланки книги покупок и продаж?

Образец заполнения документа вы можете скачать по этой ссылке. А вот здесь находится бланк книги покупок и продаж в формате Excel, а в формате Word – тут.

Образец заполнения книги продаж.Пример книги продаж.Образец заполнения книги покупок.

Где находится книга покупок и продаж в программе 1С 8.2?

Больше информации о том, как правильно заполнить документ в программе 1С 8.2, а также где именно находится книга покупок и продаж в этой программе, содержится в следующем видео-уроке:

Не забудьте добавить «FBM.ru» в источники новостей

Книга покупок и книга продаж: как вести

Процедура заполнения документа осуществляется опытным бухгалтером. Не надо регистрировать счета-фактуры покупателями, которые перечисляют средства продавцу в виде аванса или иного аналогичного платежа. Это обусловлено тем, что счета-фактуры от продавцов следует регистрировать в книге только при появлении права на вычет по НДС. Данное право появляется после того, как товары или работы приняты к учету.

Первичные документы, представленные счетами-фактурами, регистрируются исключительно при появлении права у компании на получение налогового вычета.

В тексте обязательно фиксируются счета-фактуры:

- составленные при получении товаров или выполнении работ на безвозмездной основе, причем сюда относится даже бесплатная передача основных средств или нематериальных активов;

- формируемые при покупке или продаже валюты или ценных бумаг при сотрудничестве с брокерами или иными участниками биржи;

- полученные комиссионером при получении товаров от комитента для последующей перепродажи;

- сформированные при получении агентом денег от продавца на основании агентского соглашения на покупку товаров;

- оформленные поставщиком при появлении разницы.

Важно! Невозможно просто зачеркнуть или исправить запись в книге, поэтому составляется корректировочный счет-фактура за квартал, в котором допущена ошибка.

Бухгалтер самостоятельно принимает решение о способе ведения книги, для чего можно пользоваться бумажным или электронным вариантом. Во втором случае приобретается ПО, значительно упрощающее процесс фиксации операций. В текст книги продаж и покупок обязательно включаются сведения:

- на титульном листе отражается наименование компании, ее ИНН, а также сроки, за которые ведется документация;

- основная часть представлена таблицей, состоящей из 12 граф;

- в таблице указывается номер фиксируемого документа, дата внесения записи, номер счета-фактуры, дата оплаты товаров или услуг на основании имеющейся платежки, дата принятия товаров на учет, наименование продавца, КПП и ИНН второго участника сделки, страна происхождения товара, количество средств, уплаченных за товар вместе с НДС, ставка налогообложения и размер НДС;

- в конце ставится подпись руководителя организации и главного бухгалтера.

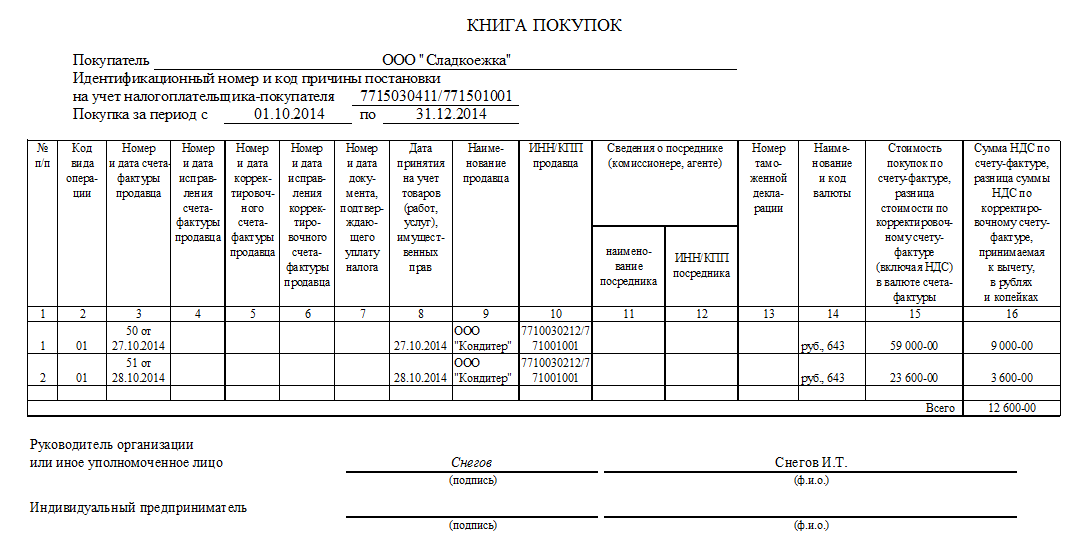

Сведения из книги покупок пример заполнения:

Обязательно подводится итог по кварталу или за другой период. С помощью внесенных сведений легко заполняется декларация по НДС. Налоговые инспекторы, проводящие проверку предприятия, после изучения книги продаж и покупок оценивают правильность расчета сбора. Если выявляются расхождения, то это является основанием для привлечения организации и должностных лиц к ответственности за укрытие доходов.

Регистрация накладной (акта)

Пример

Организация приобрела мебель для кабинета директора, а также компьютерную технику для бухгалтерии. Для отражения данной операции в меню «Покупки» откроем раздел «Поступление (акты, накладные)».

Рис.3 Поступление (акты, накладные)

В открывшемся окне «Поступление товаров: Накладная (создание)» последовательно заполняем реквизиты документа, номенклатуру товаров, количество, цену, общую стоимость товара, сумму НДС.

Рис.4 Заполнение реквизитов

Выбрав режим «НДС сверху» или «НДС в сумме» система автоматически рассчитает сумму НДС исходя из заданных условий.

Рис.5 Расчет суммы НДС

Общая сумма НДС составила 16 200,00 рублей.

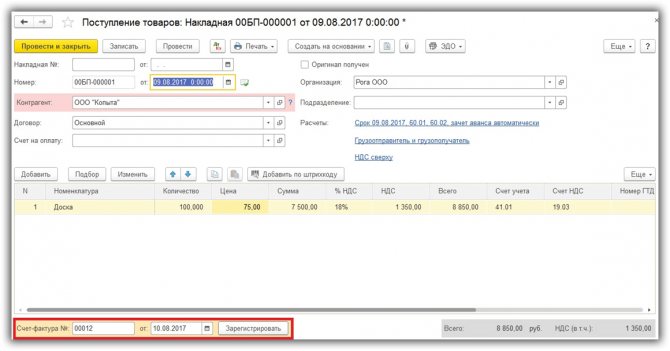

В левом нижнем углу документа необходимо обратить внимание на строку счет-фактура: заполняем номер и дату и нажимаем на кнопку «Зарегистрировать». Затем переходим в меню «Покупки» раздел «НДС» и выбираем Книгу покупок

В данном документе присутствует возможность формирования журнала книги покупок за определенный период. Помимо этого настройки позволяют сформировать дополнительные листы и выводить их в разрезе интересующего контрагента, или выводить счет-фактуры на полученные авансы

Затем переходим в меню «Покупки» раздел «НДС» и выбираем Книгу покупок. В данном документе присутствует возможность формирования журнала книги покупок за определенный период. Помимо этого настройки позволяют сформировать дополнительные листы и выводить их в разрезе интересующего контрагента, или выводить счет-фактуры на полученные авансы.

Рис.6 Формирование журнала книги покупок за определенный период

Нажав кнопку «Сформировать» выводим на экран книгу покупок за 1 квартал 2021 года.

Рис.7 Книга покупок за 1 квартал 2021 года

На основании накладной можно сформировать следующие документы.

Рис.8 Документы на основании накладной

Отражение НДС к вычету формируется на основании документа «Поступление накладная» и предназначен для отражения вычета НДС вручную, когда нет первичного документа – счета-фактуры полученного, или необходимо скорректировать входящий НДС

Обратите внимание, что дата электронного документа должна совпадать с налоговым периодом, в котором организация предполагает поставить к вычету НДС по данному приобретению (в нашем случае это первый квартал 2021 года). В документе формируются соответствующие проводки, а также отражаются сведения по оплате и перечень приобретаемых товаров по накладной, автоматически заполненных из первичного документа

Рис.9 Поступление накладная

Обратите внимание, что дата электронного документа должна совпадать с налоговым периодом, в котором организация предполагает поставить к вычету НДС по данному приобретению (в нашем случае это первый квартал 2021 года). В документе формируются соответствующие проводки, а также отражаются сведения по оплате и перечень приобретаемых товаров по накладной, автоматически заполненных из первичного документа

Если у вас остались вопросы по регистрации накладной, вы можете задать их специалистам линии консультаций фирмы 1С.

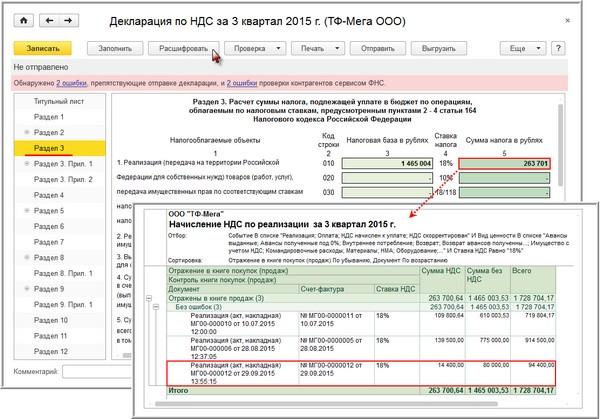

Книги покупок и продаж и НДС-декларация

Согласно изменениям, произошедшим в 2015 году, информация, внесенная в книгу продаж и покупок, служит не только источником формирования налоговой декларации, но и должна быть в нее включена. В восьмом пункте отображаются данные из книги покупок, а в девятом – книги продаж. В качестве доказательства правильных расчетов и соответствия информации, документ прилагается вместе с декларацией.

Данные для удобства проведения финансового и налогового анализа представляются в построчной форме. Каждая запись, указанная в книге продаже и покупок отображается в соответствующем разделе налоговой декларации.

Для успешного прохождения камерального контроля рекомендуется тщательно проверять информацию из книг покупок и продаж, соответствие именуемых кодов и соответствующих операций. 01.07.2016 были сделаны поправки, согласно новому принятому закону № ММВ-7-3/136. Поэтому проверка кодов и обозначений в финансовой отчетности обязательна.

Регистрировать счет-фактуры, относящиеся к книге продаж и покупок обязательно соответствующей хронологии

Важно учитывать период, в котором происходит возмещение налога добавленной стоимости. В случае оплаты НДС за провоз через таможенный коридор товаров, налог оплачивается контролируемому органу – таможне

Счет-фактура не подлежит регистрации в случае безвозмездной передачи продукции, процесс передачи товаров осуществляется от комитентов, при проведении бумажно-валютных операций на фондовой бирже.

В документации отображаются следующие данные:

- Предъявляемая поставщиком расчетная документация, в которой отображены все показатели по ставке НДС. Учетные сведения об отгрузке имеющегося товара.

- Документация, подтверждающая оплату НДС при отгрузке надлежащего товара. В обязательном порядке указываются юридические реквизиты в процессе возникновения вычетов по НДС.

Оценка риска привлечения к ответственности по ст. 120 НК РФ за нарушение правил заполнения книги покупок

Статьей 120 НК РФ установлена ответственность за грубое нарушение правил учета доходов и (или) расходов и (или) объектов налогообложения. Под таким нарушением для целей данной статьи понимается отсутствие первичных документов либо отсутствие счетов-фактур или регистров бухгалтерского учета или налогового учета, систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета, в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений.

Книга покупок, применяемая при расчетах по НДС, в числе документов, поименованных в ст. 120 НК РФ, не упоминается.

Рассмотрим, можно ли отнести книгу покупок к регистрам налогового учета.

Понятие «регистр налогового учета» встречается в главе 23 «Налог на доходы физических лиц» НК РФ. Так, в соответствии с п. 1 ст. 230 Кодекса налоговые агенты ведут учет доходов, полученных от них физическими лицами в налоговом периоде, предоставленных физическим лицам налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета.

Также понятие «регистр налогового учета» раскрывается в главе 25 «Налог на прибыль организаций» НК РФ. Согласно ст. 313 Кодекса, если в регистрах бухгалтерского учета содержится недостаточно информации для определения налоговой базы, налогоплательщик вправе самостоятельно дополнять применяемые регистры бухгалтерского учета реквизитами, формируя тем самым регистры налогового учета, либо вести самостоятельные регистры налогового учета.

Однако для целей исчисления НДС обязанность вести налоговые регистры не установлена. При этом ни в НК РФ, ни в Постановлении Правительства РФ № 1137 книга покупок не упоминается в качестве налогового регистра.

Кроме того, в п. 4 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558@, указано, что декларация составляется на основании книг продаж, книг покупок и данных регистров бухгалтерского учета налогоплательщика (налогового агента), а в случаях, установленных НК РФ, на основании данных регистров налогового учета налогоплательщика (налогового агента).

Таким образом, как следует из приведенной нормы, ФНС России разделяет понятия «книга покупок» и «регистр налогового учета».

Из изложенного следует, что основания для привлечения налогоплательщика к ответственности за неправильное ведение книги покупок отсутствуют.

Однако существует и иная точка зрения по данному вопросу. Так, ФАС Московского округа в Постановлении от 29 ноября 2013 г. № Ф05-15210/2013 указал, что книга покупок и книга продаж не являются первичными документами, служащими для учета соответствующих операций, но фактически являются регистрами налогового учета, данные которых формируются на основании первичных документов.

Тем не менее в данном деле суд не рассматривал вопрос о привлечении налогоплательщика к налоговой ответственности, а указывал на обязанность налогового органа проверять книги покупок и продаж и первичные документы.

Что касается споров о применении ст. 120 НК РФ при нарушении правил ведения книги покупок, то суды принимают положительные для налогоплательщика решения (см., например, Постановления ФАС Волго-Вятского округа от 30 июня 2006 г. по делу № А79-15564/2005, ФАС Северо-Западного округа от 31 мая 2006 г. по делу № А56-22693/2005).

Отметим, что практика по данному вопросу относится к периоду 2006 г. и ранее. Более поздняя арбитражная практика автором не найдена. Это может свидетельствовать о том, что налоговые органы не предъявляют претензии в случае выявления фактов, свидетельствующих о нарушении правил ведения книги покупок.

Таким образом, вероятность привлечения налогоплательщика к ответственности по ст. 120 НК РФ за неправильное заполнение графы 15 в книге покупок оценивается ниже среднего уровня.

Книга продаж, ее назначение и порядок заполнения

Книга продаж — это налоговый регистр, в котором предприятие регистрирует все исходящие счет-фактуры и прочие документы с выделенным НДС, если они должны отражаться в ней (например, бланки строгой отчетности, ленты ККМ). Его обязаны составлять все организации-продавцы, находящиеся на ОСНО, а также фирмы, применяющие УСН и ЕНВД, если они своим заказчикам выставили счет-фактуры с выделенным НДС.

Порядок ее ведения, а также обязательная для всех форма книги определены Постановлением от 26 декабря 2011 года № 1147. Она может заполняться на бумажном носителе (например, типографская книга) или электронно с использованием компьютера. В специализированных программах по бухгалтерскому учету, при соблюдении процедуры выписки исходящих счет-фактур, книга продаж создается в автоматическом режиме. Регистрация документов осуществляется в момент их составления.

В книге продаж отражаются корректировочные и исправительные счет-фактуры, а также документы, стоимостные показатели которых выражены в иностранной валюте.

В данный регистр обязательно включаются счет-фактуры, составленные на предоплату или частичную оплату за товар, услуги, работы.

Для аннулирования записей могут выписываться документы с отрицательными значениями.

Если по истечению налогового периода, предприятию необходимо зарегистрировать счет-фактуру, относящуюся к этому времени, или внести изменения, то тогда оно должно заполнить дополнительный лист к книге продаж за прошедший период, который является важной составляющей частью данного регистра. Организации, работающие по договорам (агента, комиссии или поручения) в интересах третьих лиц, отражают в книге продаж только счет-фактуры, выставленные за свои услуги

Документы, составленные покупателям по договорам агента, комиссии, поручения и т. д., они в данном регистре не отражают

Организации, работающие по договорам (агента, комиссии или поручения) в интересах третьих лиц, отражают в книге продаж только счет-фактуры, выставленные за свои услуги. Документы, составленные покупателям по договорам агента, комиссии, поручения и т. д., они в данном регистре не отражают.

По завершении отчетного периода до 20 числа месяца, следующего за ним, книга распечатывается (если она велась электронно), сшивается, нумеруется, заверяется и подписывается руководителем фирмы. На нем же лежит обязанность проверки правильности заполнения регистра.

Книга продаж должна хранится в течение 4 лет с момента последней ее записи. Необходимо помнить, что книга продаж включает только исходящие счет-фактуры, для регистрации входящих документов применяетсякнига покупок.

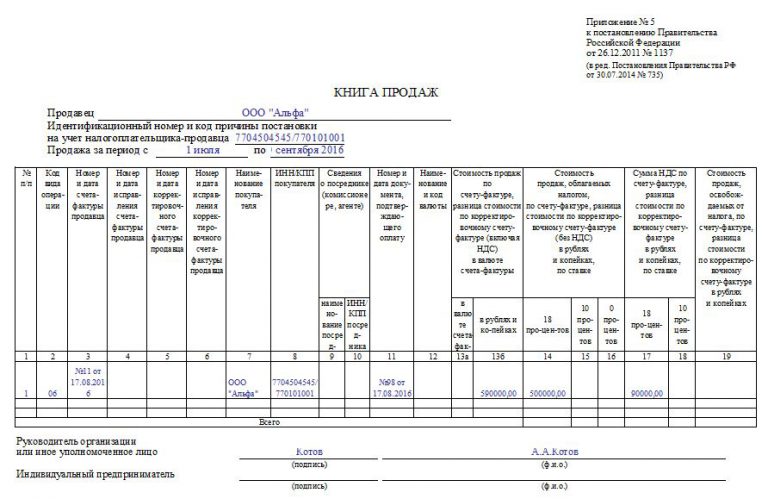

Содержимое книги продаж, правила ее оформления

С книгой покупок и продаж и что это такое читатели познакомились. Важным моментом остается разбор содержания документации и правил его заполнения. Алгоритм данной процедуры идентичен за исключением нескольких пунктов, о которых написано ниже.

Пример заполнения книги продаж

Пример заполнения книги продаж

Обязательным условием считается внесение счета фактуры в документ. Кроме того, включены также следующие данные:

- чеки после проведения операций;

- документация строгой отчетности;

- предоплата от реализации продукции;

- сведения продавца;

- период отчетности;

- полная совокупность НДС.

Согласно налоговому кодексу, ведением книги продаж занимаются исключительно граждане, обязанные уплачивать НДС, включая освобожденных от уплаты, а также налоговые агенты. В список попадают также граждане-налогоплательщики, использующие упрощенную и вмененную системы налогообложения.

Порядок заполнения

Первым делом заполняется титульник:

- Полное или сокращенное наименование продавца.

- При наличии указывается КПП.

- ИНН.

- Срок, за который составлен и оформлен документ.

В 2015 году в законодательство ввели еще несколько полей для внесения данных. Гражданин заполняет следующее:

- 1 строку заполнить порядковым номером;

- Во второй должен находиться числовой код операции. Сведения различны в зависимости от проводимой операции;

- В третьей графе указывают дату и счет-фактуру;

- С 4 по 6 строчку вносятся корректировки из документации;

- Седьмая и восьмая строчка заполняются сведениями о продавце;

- В 9-10 вносятся лишь при наличии агента-посредника;

- 11 графа заполняется регистрационным номером и датой чека после оплаты налога;

- Заполнение 12 строки происходит сведениями о валюте компании-экспортера;

- 13 графа разделена на два столбца – первый заполняется конечной суммой счета-фактуры, второй налогом;

- С 14 по 18 графу входят данные, соответствующие наименованиям строки. Главное правило – суммы писать в российской валюте.

Детали проверки журналов

Рассмотрим конкретные нюансы проверки журналов.

Проверка книги приобретений

Книга представляет собой обширную таблицу. В ней фиксируются счета-фактуры, а также бумаги, удостоверяющие верность расчета суммы НДС к вычету. Если сведения из первички зафиксированы в учетной программе верно, журнал покупок заполняется без недочетов.

Какие коды видов операций указывать в книге продаж и книге покупок?

Как осуществляется проверка? Сначала нужно обратить внимание на эти значения за единый период:

- Размер вычетов по НДС.

- Дебетовые суммы счета 68/2.

Ошибки можно найти при помощи программы «1С». Для этого нужно найти вкладку «НДС с приобретений», а затем нажать на вкладку по аналитике по первичке и контрагентам. Верность заполнения журнала покупок можно проверить по этой схеме:

Журнал покупок = Оборот по счету 19 (НДС с приобретений) + Оборот КТ счета 76АВ + Оборот КТ счета 76ВА.

Если обнаружены неточности, требуется сделать анализ сч. 68/02. Затем выполняется проверка равенства:

Кредитовый оборот за исключением выплаченного налога (запись ДТ68 КТ51) = НДС из журнала покупок.

Необходимо также выполнить проверку этих значений:

- Счета 60/01 и 60/02 соответствуют друг другу. По одному партнеру и соглашению не может быть остатков по дебету и кредиту.

- Сальдо по счету 76ВА по определенному контрагенту и по определенному соглашению (если соблюдаются положения из пункта 9 статьи 172 НК РФ) не превышает сальдо по счету 60/02 по такому же партнеру и соглашению, помноженному на ставку 18/118.

Проверка подразумевает проведение расчетов, сравнение документов.