Можно ли снять и получить деньги с нпф сбербанка

Содержание:

- Как не платить

- Что будет в случае ранней смерти застрахованного лица

- Виды выплат

- Что такое НПФ

- Классификация выплат накопительной части:

- Как узнать сумму пенсионных накоплений и где они находятся

- Как формируется накопительная пенсия

- Сроки обращения за выплатой

- Можно ли досрочно получить накопления — условия и варианты

- Какие документы понадобятся

- Можно ли расторгнуть договор с негосударственным пенсионным фондом

- О защите пенсионных накоплений в связи с мораторием

- Размер накопительной пенсии

- Можно ли в России снять пенсионные накопления до выхода на пенсию

Как не платить

Как было рассмотрено выше, человек не может отказаться от страховых взносов. При этом он может претендовать на выплаты в ПФ за счет работодателя. Для этого ему нужно подать документы на отказ от накопительной части. В этом случае дополнительные инвестиции уже не смогут повлиять на размер будущей пенсии.

Процедура отказа

Гражданин, который выбрал для себя систему страховых отчислений за счет накопительной, должен написать соответствующее заявление своему работодателю и в Пенсионный фонд. В течение 12 месяцев он имеет право отозвать свое заявление.

Скачать:

- заявление об отказе от получения назначенной пенсии .doc

- заявление об отказе от получения назначенной пенсии (образец заполнения) .doc

- заявление о прекращении выплаты пенсии .doc

- заявление о прекращении выплаты пенсии (образец заполнения) .doc

Никаких дополнительных действий для реализации своего решения работнику осуществлять не нужно. После рассмотрения его заявления накопление пенсионных сбережений завершится автоматически.

Для тех, кто решил отказаться от накопительной системы, актуален вопрос, что станет с теми сбережениями, которые уже были сформированы до настоящего момента. Пенсионный фонд гарантирует, что все накопления будут выплачены в период назначения пенсии.

Размер будущей пенсии определяется несколькими частями, в числе которых накопительная. Гражданин РФ правомерен отказаться от накопительной составляющей в пользу фиксированной страховой. В результате накопительная часть перестанет формироваться.

Справка! Если гражданин не разбирается в нормативно-правовых актах РФ, то он может передать свои полномочия доверенному лицу. Любая нотариальная контора может завизировать действия от лица заявителя, в том числе, право подписи.

Отказавшись от накопительной пенсии, вернуться к ней по истечении одного года будет уже невозможно. Поэтому заявителю необходимо тщательно обдумать свое решение перед подачей документов. Одно из преимуществ накопительной системы – это, в случае смерти гражданина, возможность передачи невыплаченного страхового пособия родственникам усопшего.

Каждый гражданин вправе получить консультацию от сотрудника ПФ по любым вопросам, касающихся страховых взносов.

Для начала процедуры сотруднику необходимо обратиться к своему работодателю с соответствующим заявлением. Перед подачей заявления на отказ от накопительной пенсии, стоит ознакомиться с основными этапами процедуры. Это позволит быстро решить вопрос в сторону заявителя.

Далее человеку предстоит пойти в ближайшее отделение ПФ. Заявление будет формироваться из следующих аспектов:

- название Пенсионного фонда;

- ФИО гражданина или доверенного лица;

- цель заявления (отказ от накопительных отчислений в пользу фиксированных страховых);

- дата, подпись.

После изучения деталей дела, работодатель заявителя продолжит выплачивать 22 % за сотрудника в ПФ. Полученные средства будут распределяться следующим образом:

- 16 % на формирование страховой пенсии;

- 6 % на содержание государственных фондов и текущие фиксированные выплаты.

Справка. В РФ официально существуют частные негосударственные пенсионные фонды. Любой россиянин по своему усмотрению может обратиться в такую организацию для формирования накопительной пенсии. Размер и периодичность взносов, а также право распоряжаться накопительным капиталом строго прописано в договоре между сторонами.

В настоящей статье изучены такие вопросы: как начисляется пенсия в РФ, почему человек может захотеть отказаться от страховых отчислений и как это сделать.

Внимание! Законодательно каждый гражданин РФ будет получать пенсию в старости, если до этого он был официально устроен, а его работодатель регулярно производил отчисления в ПФ.

Россиянин вправе отказаться от накопительной системы в пользу фиксированной страховой пенсии. В результате размер пенсии будет зависеть от фактической зарплаты. При этом все отчисления будет осуществлять предприятие за свой счет. Это единственный законный способ избежать страховых отчислений.

Что будет в случае ранней смерти застрахованного лица

Если гражданин проводил отчисления в накопительную часть пенсионного обеспечения по старости, но не дожил до этого возраста, то у его родственников или наследников есть право на их получение

Но есть важное условие: при его жизни получать пенсию он не должен был

Сумма накоплений выплачивается полностью, но получить их можно при соблюдении нескольких условий:

- В случае наличия завещания на получение накопленной части пенсионного обеспечения по старости, то этим правом обладают его наследники.

- Если завещание не оставлено, то средства могут быть распределены между ближайшими родственниками, но дети имеют первостепенное право. Если их нет, то правом обладает супруга умершего, родители, затем очередность передается внукам, бабушкам и дедушкам и сестрам и братьям.

Для получения средств из накопительной части, следует написать заявление в отделение пенсионного фонда по месту проживания умершего, если средства находят там, то заявление примут, если нет, подскажут адрес, по которому подается заявление

Обратите внимание, средства могут получить лишь те граждане, кто об этом подал заявление, без подачи этого документа средства не выделят

К заявлению приложите удостоверение личности и подтверждение степень родства: свидетельство о рождении детей, брачное свидетельство, наличие одних и тех же родителей у братьев и сестер. Если понадобятся другие подтверждения, об этом скажет инспектор пенсионного фонда.

Виды выплат

Доступны 3 вида:

- единовременная,

- срочная,

- накопительная.

Рассмотрим более подробно, кому и как можно забрать накопленные деньги.

Единовременная

Получить всю сумму накопления сразу могут:

- заявители, у которых накоплений оказалось менее 5 % от суммы начисленной пенсии по старости;

- пенсионеры, которые не смогли выполнить требования законодательства о минимальном стаже и пенсионном балле, но достигли необходимого возраста для получения накопительной части.

Распорядиться финансами получатель может по своему усмотрению. Законом это никак не регулируется. Но, как правило, средства небольшие, квартиру точно не купишь и в путешествие не поедешь. Через 5 лет пенсионер имеет право повторно обратиться за получением единовременной суммы. Например, если он продолжает работать, а в стране отменили мораторий на пенсионные отчисления.

Если раньше уже была установлена накопительная пенсия, одноразовая выплата не выплачивается.

Срочная

На срочные выплаты могут рассчитывать люди, которые выполнили условия (возраст, стаж и пенсионный балл) для начисления им пенсии по старости. При этом они должны сформировать накопительную часть за счет одного или нескольких нижеперечисленных источников:

- материнский капитал,

- добровольные взносы будущего пенсионера или его работодателя,

- взносы по программе софинансирования.

Получатель средств может выбрать период, в течение которого ему будут выплачиваться деньги. Но не менее 10 лет. Ежемесячная сумма рассчитывается по формуле:

Накопительная

Этот вид рассчитан на основную массу получателей, т. е. людей, которые соответствуют требованиям для получения пенсионных накоплений. При выходе на пенсию они бессрочно каждый месяц будут получать часть накопленных средств. Ежемесячная сумма рассчитывается по формуле:

Период выплат подставляется в формулу в месяцах. Он определяется как предполагаемый период дожития. С 2021 года это 21 год или 252 месяца. А с 2021 года станет 258 месяцев. Это не означает, что деньги из накопленной части будут выплачиваться только в течение этих месяцев. Выплаты носят бессрочный характер.

Чтобы поощрить более поздний выход на пенсию, закон установил перерасчет периода выплаты. Работающий пенсионер может уменьшить знаменатель формулы на 12 месяцев за каждый год необращения за накоплениями.

Правопреемникам

К сожалению, не все доживают до заслуженного отдыха. Особенно это станет актуально после повышения возраста выхода на пенсию. И если страховая часть после смерти поступит в бюджет ПФР, то накопительная наследуется.

Будущий пенсионер может сам назначить правопреемника в своем заявлении в ПФР или НПФ. Если этого не будет сделано, тогда право на получение накоплений будут иметь:

- первая очередь – дети, муж/жена, мать/отец;

- вторая очередь – брат/сестра, бабушка/дедушка, внуки.

Родственники могут в течение шести месяцев после смерти владельца накоплений обратиться за их получением. Если умерший человек окажется одиноким, то вся накопленная при жизни сумма будет числиться в резерве страховщика (ПФР или НПФ).

Средства выплатят правопреемникам, если смерть наступила:

- до назначения выплат застрахованному лицу;

- после назначения срочных выплат, если будет неизрасходованный остаток;

- после назначения единовременной выплаты в течение 4 месяцев ее могут получить проживающие совместно с умершим близкие и нетрудоспособные иждивенцы.

Если смерть наступила после назначения ежемесячных выплат, то передачи неизрасходованных средств наследникам не будет. Так говорит закон.

Выплачиваемая сумма не распространяется на средства материнского капитала. На их получение имеют право только супруг и дети умершей матери до 18 лет (до 23 лет в случае обучения в образовательном учреждении на очном отделении).

Что такое НПФ

Частная структура, созданная для работы с пенсионными вкладами населения, называется негосударственным ПФ. Детальность НПФ строго регламентирована. Правила содержатся в законе № 75-ФЗ от 07.05.1998:

- принципы работы не отличаются от тех, что использует Пенсионный фонд России (ПФР);

- целью заявлено увеличение вкладов людей путем инвестирования их в прибыльные, низкорискованные проекты.

Взаимоотношения финансового учреждения с людьми строятся на принципах:

- добровольности;

- открытости;

- взаимного доверия.

Внимание: в Российской Федерации работает множество негосударственных ПФ. Выбор финансовой организации зависит от застрахованного лица

Скачать для просмотра и печати: Федеральный закон “О негосударственных пенсионных фондах” от 07.05.1998 N 75-ФЗ

Для чего нужны НПФ

Последние годы четко проявляется тенденция уменьшения сумм пенсий по отношению к заработкам людей. К примеру:

- в 2001 средняя пенсионная выплата составляла 33% зарплаты;

- а к 2015 году это соотношение, по статистическим данным, уменьшилось до 15%.

Кроме того, число неработающих по возрасту граждан постоянно возрастает, а трудящихся официально снижается. Это привело к образованию серьезных бюджетных проблем у ПФР. Дефицит средств этой госструктуры уже перешагнул порог в 1 млрд рублей.

Государственные органы, занимающиеся изучением общества, признают следующее:

- для нормального существования пенсия должна быть не меньше 40% от зарплаты;

- в идеальном случае это соотношение желательно установить в размере 60%.

Суть проблемы: система государственного ОПС не справляется с трудностями. Ей неоткуда взять дополнительные средства для увеличения содержания нетрудоспособных.

Выход нашелся на частном рынке. Образование негосударственных финансовых учреждений для работы с пенсионными накоплениями позволяет снизить нагрузку на федеральный бюджет.

Преимущества НПФ

Такая финансовая структура регистрируется в качестве некоммерческой организации. Ее деятельность состоит в следующем:

- аккумулировать вклады населения в будущее;

- инвестировать их в прибыльные предприятия.

При этом от государственного фонда, который также инвестирует через площадку Внешэкономбанка, НПФ отличается:

- доступом к современному высокотехнологичному инструментарию;

- более гибкой финансовой политикой;

- быстрой реакцией на изменения рынка;

- возможностью нанимать высококлассных, опытных специалистов.

Кроме того, частные фонды предоставляют клиентам дополнительные бонусы:

- Повышенное удобство сервиса, позволяющее отслеживать движение по счету в реальном времени (через интернет).

- Открытость всей деятельности достигается путем регулярной публикации отчетности.

- Уровень безопасности гарантируется страхованием вкладов.

- Наличие соглашения позволяет вкладчикам испытывать уверенность в неизменности правил игры.

Важно: средства человека, доверившегося НПФ, уменьшиться не могут. Убытки компенсируются за счет уставного фонда финансовой организации

Формирование и управление пенсионных накоплений осуществляют:

- Пенсионный фонд РФ.

- Негосударственный пенсионный фонд.

- Управляющая компания через доверительное управление.

Для осуществления доверительного управления между УК и ПФР должен быть заключен договор.

Классификация выплат накопительной части:

Различают следующие виды выплат накопительной части.

Единовременная

Гражданин может получить всю свою накопительную часть пенсии единовременно. Но данная выплата доступна не всем категориям лиц, вышедшим на пенсию. Главное условие для ее получения достижения возраста выхода на пенсию. В настоящее время он составляет для мужчин 60,5 лет, для женщин 55,5 лет.

Также для получения всей суммы в разовом порядке требуется, чтобы у заявителя:

- Отсутствовали необходимые для получения пенсии пенсионные баллы.

- Лицо, являлось получателем пособия по потере кормильца или у него установлена группа инвалидности.

- Размер накопительной части составляет менее 5% от размера страховой пенсии.

- Если владелец накопительной части умер, то эти средства могут получить единовременно его наследники, которые должны вступить в наследство в течение 6 месяцев с момента смерти.

Срочная

При данном виде, пенсионер может получить свою пенсию частями в течение определенного срока, который устанавливается им самим же. Однако, согласно нормам законодательства это срок не может быть меньше 10 лет.

Статистика показывает, что пенсионеры выбирают именно данный вариант выплат, так как сумма ежемесячной надбавке к пенсии в виде части накопительной части больше, чем на бессрочном варианте.

Бессрочная

Пенсионер может обратиться с заявлением о том, что ему должна начисляться бессрочная доплата к пенсии в виде накопительной выплаты.

В этой ситуации общий размер накопленных на пенсионном счете средств делится на установленный государством коэффициент. Последний пересматривается ежегодно и в 2020 году он составляет 252 месяца.

Правила составления заявления в НПФ

Для того, чтобы осуществить возврат накопительной части трудовой пенсии пенсионерам, необходимо оформить заявление в ПФР.

Либо негосударственный фонд, в котором была размещена данная часть пенсионных отчислений. Каждая организация предоставляет свой бланк заявления, который необходимо заполнить.

Чаще всего в нем указываются следующие реквизиты:

- Личные данные ФИО;

- Номер СНИЛС и счета в НПФ;

- Адрес регистрации и фактического проживания;

- Контактная информация;

- Сведения о паспорте;

- Просьба назначить выплату с указанием сведений о текущих пенсионных выплатах;

- Информация о способе получения выплаты.

Необходимые документы

Список документов, которые нужно предоставить пенсионеру для получения накопительной пенсии, могут меняться в зависимости от негосударственного фонда.

Но чаще всего организации требуют следующие бланки:

- Паспорт для подтверждения личности заявителя;

- Паспорт и нотариальная доверенность для подтверждения личности и полномочий доверенного лица заявителя;

- Карточка СНИЛС;

- Справка о получении либо праве на получение страховой пенсии по старости с указанием даты возникновения такого права (при оформлении выплаты в негосударственном фонде).

Сроки рассмотрения

Чаще всего рассмотрение заявления о назначении накопительной пенсии рассматривается в течение 30 дней с момента подачи заявления. После этого либо будет осуществлена процедура установления выплаты, либо предоставлен мотивированный отказ о невозможности назначения накопительной пенсии.

Обязательно почитайте! Юридические консультации в Колпине

Как узнать сумму пенсионных накоплений и где они находятся

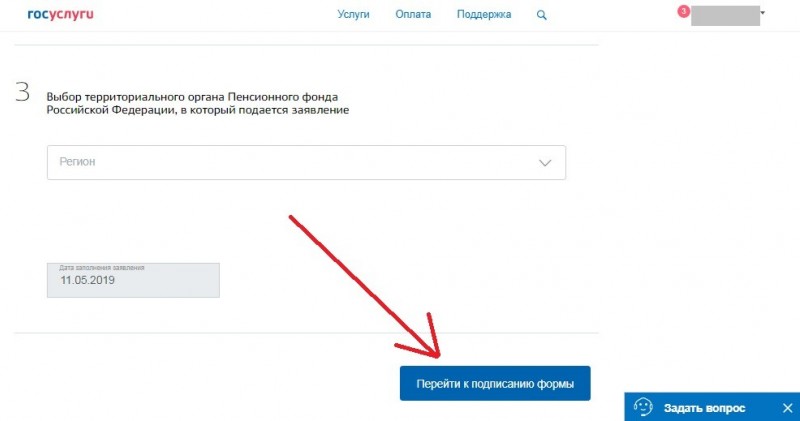

Вариант 1. Личный кабинет на портале «Госуслуги»

Один из вариантов – зайти на сайт Госуслуг. В категории «Пенсия, пособия и льготы» есть услуга «Извещение о состоянии лицевого счета в ПФР». Кликнув на нужную строку, вы получите справку с информацией о том, когда и сколько отчислений делали работодатели с начала вашего трудового стажа (начиная с 2002 года, даже если вы работали еще до пенсионной реформы). Также в документе будет указан нынешний страховщик, у которого находятся ваши пенсионные накопления.

Так выглядит страница с нужной услугой в личном кабинете на www.gosuslugi.ru»

Так выглядит страница с нужной услугой в личном кабинете на www.gosuslugi.ru»

Для того чтобы воспользоваться услугой, необходимо зарегистрироваться на портале, внести данные о СНИЛС и подтвердить аккаунт. Получить статус аккаунта «Подтвержденный» можно в многофункциональном центре услуг (МФЦ), предъявив паспорт, или с помощью сервисов банков. Например, в веб-версии «Сбербанк Онлайн» в меню необходимо кликнуть по строке «Прочее», затем нажать кнопку «Регистрация на Госуслугах», потом – ввести код подразделения, которое выдало паспорт, и номер СНИЛС.

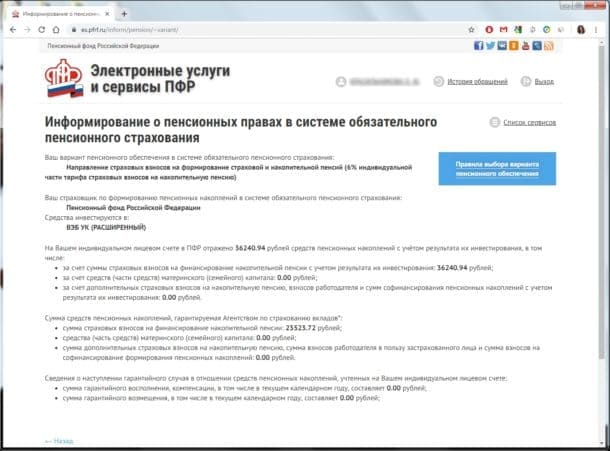

Вариант 2. Личный кабинет на сайте ПФР

Получить информацию о начислениях и фонде также можно на сайте Пенсионного фонда России. Для того чтобы зайти в личный кабинет, потребуется учетная запись из Единой системы идентификации и аутентификации – это логин и пароль все того же портала «Госуслуг». После входа в личный кабинет станет доступна информация о трудовом стаже, пенсионных баллах, сумме накоплений и наименовании пенсионного фонда.

Вариант 3. Личный кабинет на сайте НПФ

Если вам известно название вашего пенсионного фонда, сумму

накоплений можно узнать на его сайте. Некоторые фонды предоставляют доступ в

личный кабинет по логину и паролю с портала «Госуслуг». Однако для части НПФ

вход возможен только по логину и паролю, полученным в фонде

Особое внимание,

как и в случае с банком, надо обратить внимание на подлинность сайта. При поиске

по названию НПФ его настоящий сайт, как правило, занимает первое место в результатах,

на сайте фонда должна быть указана его лицензия, и, как правило, горячая линия

для обращения клиентов формата 8-800-XXX-XX-XX.

Как формируется накопительная пенсия

Около двадцати лет назад пенсию разделили на две части – страховую и накопительную. Если раньше отчисления с зарплат шли на ежемесячные выплаты пенсионерам, то после 2002 года часть средств стала накапливаться на личных пенсионных счетах работающих граждан. С каждой зарплаты наш работодатель отчисляет 16% на страховую часть пенсии (именно из этих денег делают выплаты нынешним пенсионерам) и 6% – на накопительную. Взносы на накопительную пенсию остаются на индивидуальном пенсионном счете. Ее выплатят «в старости» вместе со страховой пенсией, которую будут оплачивать работающие граждане.

Накопительная пенсия появилась не так давно, в 2002 году. А в 2014 был объявлен мораторий на ее пополнение за счет взносов работодателя: сейчас они идут на выплату страховой пенсии. Мораторий будет действовать до 2021 года включительно.

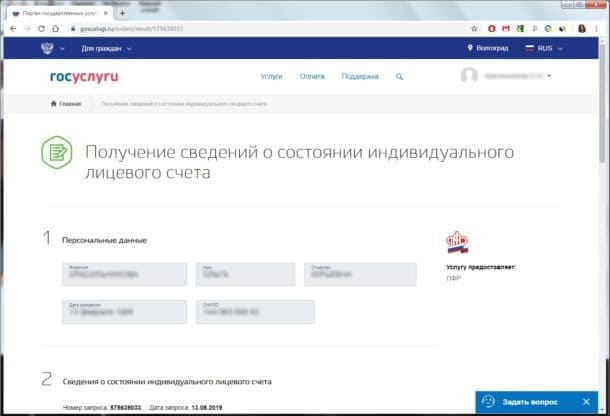

Чтобы проверить, сколько вам уже удалось накопить, можно запросить

на портале «Госуслуги» информацию о состоянии своего индивидуального лицевого

счета (услуга называется «Получение сведений о состоянии индивидуального

лицевого счета»).

Подробнее – читайте статью «Как узнать размер своей накопительной пенсии и страховщика?».

Сроки обращения за выплатой

Одним из условий получения накопленных средств является подача заявлений наследниками в Пенсионный фонд, где находятся эти накопления.

Эти заявления необходимо подать не позднее окончания шестимесячного срока со дня смерти наследодателя.

Если наследники пропустили установленный срок, то его восстановление возможно в судебном порядке.

Конечно, при этом нельзя не учитывать соотношение между той суммой, которую предполагается получить и суммой, которая может быть потрачена на судебные издержки. Может случиться так, что это соотношение будет не в пользу суммы предполагаемой выплаты.

Как вступить в наследство через суд вы можете прочитать здесь.

Кому выплачивается накопительная часть пенсии покойного

Получить накопленные на пенсионном счёте средства могут правопреемники умерших граждан 1967, а также более поздних годов рождения.

У граждан, которые родились в более ранние годы, подлежащая наследованию часть пенсионных накоплений не формировалась и их наследники не могут получить эти выплаты.

Претендентами на получение выплат являются:

-

Наследники которых наследодатель указал в своем заявлении.

Это заявление содержит распоряжение о том, в каких долях распределить накопленные средства в случае смерти наследодателя между теми лицами, которых он укажет. Заявление сдается в отделение Пенсионного фонда по месту жительства гражданина и хранится там.

-

Если такого заявления нет, то денежные суммы выплачиваются наследникам по закону.

Выплаты производятся в порядке очерёдности. Первую очередь составляют дети, супруги и родители. Вторую – братья, сестры, внуки, дедушки и бабушки наследодателя.

Причём, наследники, входящие в состав второй очереди, могут получить денежные средства, если наследников первой очереди нет или они не обратились за получением этих средств.

Доли наследников одной очереди равны.

Выплаты денежных сумм, поступивших в накопительную часть пенсии из средств материнского капитала, в случае смерти матери может унаследовать отец или усыновитель её детей. Дети не могут получить эти средства, если нет отца или усыновителя.

Заявление о наследовании накопительной части пенсии

От того, составил или нет наследодатель при жизни заявление о распределении своих пенсионных накоплений, зависит и позиция Пенсионного фонда (ПФ) в случае смерти застрахованного лица.

Если заявление о распределении средств имеется в распоряжении ПФ, то он обязан известить правопреемников усопшего о возможности получить накопленные средства.

Если вышеупомянутого заявления нет, то обязанности об извещении наследников у Пенсионного фонда отсутствуют. Наследники должны по собственной инициативе обращаться с заявлением о выплате в территориальное подразделение Пенсионного фонда.

С заявлением о выплате можно обратиться лично, но это необязательное требование. Его можно отправить по почте или передать через своего представителя. В этом случае подпись в заявлении и копии прилагаемых к нему документов удостоверяются нотариально.

Заявление, которое представляет собой бланк установленного образца, сдаётся в соответствующий Пенсионный фонд с приложением следующих документов или их копий, заверенных нотариально:

-

свидетельство о смерти застрахованного лица;

-

его страховое свидетельство или справку Пенсионного фонда;

-

паспорт лица, претендующего на получение выплат;

-

документы, подтверждающие родственную связь с покойным, более подробно о них вы можете прочитать в статье «Установление родства с умершим наследодателем для оформления наследства», размещённой на нашем сайте.

Порядок наследования накопительной части пенсии отличается от обычного наследования имущества умершего родственника. Распорядиться этими денежными средствами с помощью завещания нельзя.

Но при этом можно написать заявление, в котором указать, кому и в каких долях эти средства можно получить после смерти наследодателя.

Составление этого заявления даёт возможность близким своевременно узнать о накопленных средствах и получить их в установленные законом сроки.

О других дополнительных выплатах, которые может получить наследник, вы можете узнать из содержания этой статьи.

Можно ли досрочно получить накопления — условия и варианты

Все большее количество людей интересует, можно ли снять свою накопительную часть пенсии до выхода на заслуженный отдых. Накопительная часть пенсии составляет 6% от всех перечислений в Пенсионный Фонд. Для каждого человека открывается специальный счет для таких средств. Также застрахованные лица могут делать взносы как из: средств материнского капитала, так и по программе государственного софинансирования. Подробнее о том, кто и когда может получить НЧП, можете узнать из нашей статьи.

Любой человек может досрочно оформить свою накопительную пенсию. Об этом говорится в действующем законодательстве. Как показывает практика, на деле такой возможностью можно воспользоваться лишь в некоторых случаях, соблюдая следующие условия.

- Граждане, пенсионный возраст которых наступит не позднее, чем через 2 года.

- Лицо, выходящее на пенсию должно быть официально безработным и зарегистрированным в центре занятости.

- Человек, желающий получить досрочную пенсию по состоянию здоровья. Для этого нужно предоставить медицинское заключение, в котором подтверждается то или иное заболевание, которое служит препятствием для выполнения своих профессиональных обязанностей.

- Человек должен иметь трудовой стаж. Для мужчин он должен составлять 25 лет, а женщины смогут рассчитывать на пенсионные начисления после 20 лет работы.

Рассмотрим подробнее конкретные вопросы, встречающиеся наиболее часто.

Как забрать из НПФ?

В соответствии с Федеральным Законом № 424, накопительные средства – это выплаты страховых взносов работодателей за своих сотрудников. Если человек еще не является пенсионером или его накопления хранятся в НПФ, то он может получить их досрочно. Чтобы получить такие перечисления, нужно обратиться в Негосударственный Пенсионный Фонд по месту прописки, и написать заявление, приложив к нему все необходимые документы. Как правило, порядок выплат в НПФ устанавливает сама организация в следующих случаях. О том, как работающему пенсионеру получить накопительную часть пенсии, можете узнать тут.

- В случае смерти застрахованного лица. Правопреемники, то есть дети и другие близкие родственные лица накопления лица, если тому была установлена, но еще не выплачена пенсия, а также до установления выплат за счет средств пенсионных накоплений.

- Для людей, которые занимают государственные и муниципальные должности, начисления этого вида рассчитываются немного по-другому. Ожидаемый период выплат уменьшается на сумму месяцев на период с того дня, когда человек находится в возрасте, дающем основание для страховой части пенсии по старости и до дня достижения пенсионного возраста для госслужащих.

- Скачать бланк заявления на выплату накопительной части пенсии в НПФ

- Скачать образец заявления на выплату накопительной части пенсии в НПФ

Возможно ли единовременное снятие, если владелец счета пока не пенсионер?

Когда речь идет о накопительной части выплат, то следует знать, что она существует лишь для тех граждан, которые родились до 1967 года. Единовременные средства могут получить определенные группы граждан.

Когда речь идет о накопительной части выплат, то следует знать, что она существует лишь для тех граждан, которые родились до 1967 года. Единовременные средства могут получить определенные группы граждан.

- Люди, накопительная часть выплат которых составляет менее 5%.

- Инвалиды I, II и III групп.

- Лица, потерявшие кормильца.

- Граждане, которые получают пенсию по программе государственного обеспечения.

Данные категории людей имеют право на досрочное получение своих накоплений. Более подробно о выплатах накопительной части пенсии, узнаете из данной статьи.

Допускается ли забрать частями, если вы еще не пенсионер?

Бывает, что возникают такие ситуации, которые требуют досрочного назначения перечислений с фонда либо снятие средств частями. Для отдельных страховых случаев нужно подать документы, которые бы подтверждали неординарную ситуацию.

- Получение инвалидности. Согласно п.1 ч. 4 Федерального закона «О порядке финансирования выплат за счет средств пенсионных накоплений» от 30.11.2011 N 360-ФЗ инвалиды I, II или III группы могут рассчитывать на свои денежные пенсионные накопления досрочно.

- Если семья потеряла единственного кормильца, то она вправе рассчитывать на часть выплат, если кормилец работал хотя бы один день в жизни и работодатель вносил за него налоговые взносы. Если кормилец являлся военнослужащим или космонавтом, то семья также может получить частичные выплаты. Это касается и пострадавших в техногенных и радиационных катастрофах.

Какие документы понадобятся

Секретарь должен получить от вкладчика следующий набор бумаг:

- СНИЛС.

- Паспорт или другие документы, удостоверяющие личность.

- Поручение от другого государственного фонда на перечисление в случае необходимости.

Дополнительно заполняют анкету, с личными и контактными данными к настоящему времени. Только после заполнения этого документа можно подписать соглашение с новой организацией, когда возникает необходимость.

Требуется два экземпляра соглашения на расторжение договора. Один из них передаётся заявителю.

Некоторые организации предусматривают вариант, при котором документы автоматически прекращают своё действие. Например, если гражданин не выполнил свои обязательства, отказавшись посещать учреждение для продления существующего договора.

Тогда документы автоматически утрачивают свою силу. Не потребуется специально обращаться к сотрудникам организации, чтобы они завершили процедуру. На счёт, указанный заранее, переводят все ранее накопленные суммы.

Можно ли расторгнуть договор с негосударственным пенсионным фондом

Чаще всего причинами становятся условия, прописанные в самом соглашении. Например – наличие условий, при выполнении которых между сторонами аннулируются все обязанности. И в этом случае человек действительно имеет право расторгать договор, в котором что-то не устраивает.

Есть и другие ситуации, при которых подобные действия становятся допустимыми:

- Проблемы с надёжностью организации. Реорганизация и ликвидация – процедуры, с которыми сталкивается большое количество небольших организаций. Поэтому при выборе главным фактором должна стать позиция в рейтинге, связанном с надёжностью.

- Прибыль. Она влияет на то, какие деньги получает сам клиент. Например, не стоит доверять компании, если обозначенный уровень ниже текущей инфляции.

О защите пенсионных накоплений в связи с мораторием

В 2014 г. ввели мораторий, предписывающий работодателям делать только страховые взносы в размере 22% заработной платы. Мера считается временной, но постоянно продлевается. Последним решением мораторий пролонгировали до конца 2023 г.

Накопления в банке охраняются государством и гарантированы к получению.

Накопления в банке охраняются государством и гарантированы к получению.

И во время моратория, и вне его пенсионные вклады надежно защищены. С 2015 г. АО «НПФ «Открытие» состоит в программе гарантирования прав страхователей, организованной госкорпорацией «Агентство по страхованию вкладов». В случае банкротства фонда или отзыва лицензии государство вернет вклады его клиентам. Если пенсия уже назначена, ее выплачивают в полном размере, т.е. в этой ситуации РФ возмещает и инвестиционный доход.

Если фонд признан банкротом, на его пенсионные резервы и активы запрещено накладывать взыскания по долгам, кроме обязательств перед вкладчиками. В течение 3 месяцев они передаются в ПФР для выплат клиентам ликвидированной организации.

Размер накопительной пенсии

Размер накопительной (ежемесячной) пенсии застрахованного лица напрямую зависит от суммы накоплений, сформированных на индивидуальном лицевом счете (ИЛС) в ПФР или на пенсионном счете в НПФ.

Размер пенсионных накоплений ежегодно 1 августа корректируется исходя из сумм средств, поступивших на ее финансирование, которые не были учтены в расчете при назначении или в предыдущей корректировке.

Расчет накопительной пенсии производится по формуле:

где:

- НП — размер накопительной пенсии;

- ПН — сумма пенсионных накоплений получателя на день назначения выплаты;

- Т — ожидаемый период выплаты пенсии (количество месяцев). Он ежегодно устанавливается законодательно и в 2021 году составляет 264 месяца.

В случае обращения за назначением накопительной пенсии позже срока наступления права на нее ожидаемый период выплаты сокращается за каждый целый год отсрочки ее назначения на 12 месяцев, но не может быть меньше 168 месяцев.

Какой НПФ лучше выбрать в 2021 году

Для размещения средств пенсионных накоплений гражданин должен выбрать управляющую компанию (УК) или негосударственный пенсионный фонд (НПФ).

Один раз в пять лет НПФ можно поменять на другой либо перевести формирование средств в УК. Это возможно сделать и раньше (досрочно) — один раз в год, но при этом может произойти потеря дохода от инвестиций.

Существует ряд основных критериев, по которым выбирать НПФ лучше всего:

Рейтинг надежности

Стоит обратить внимание на фонд, имеющий наиболее высокую и стабильную степень надежности. Для ее определения можно использовать данные рейтинговых агентств, например «Эксперт РА» или «Национальное рейтинговое агентство»

Не стоит доверять НПФ, у которого рейтинг был отозван.

Возраст. Чем старше фонд, тем больше его опыт инвестиций, накоплений, резервов, пенсионных выплат. Желательно, чтобы фонд начал работать в докризисное время 1998 года. Если его деятельность была эффективной в сложных финансовых условиях, возможно, он сможет успешно управлять средствами накоплений в подобных ситуациях и в будущем.

Доходность фонда. Этот критерий несет информацию о том, насколько успешны финансовые операции фонда. Ее можно увидеть на сайте НПФ, рейтинговых агентств, определить по данным Федеральной Службы по Финансовым рынкам (ФСФР).

Учредители. Лучше всего, если учредителями фонда являются крупные промышленные предприятия. Такие фонды считаются более надежными, по сравнению с теми, которые учреждены частными лицами или малоизвестными маленькими компаниями.

Для справки

У каждого уважающего себя фонда должен быть свой сайт, который содержит всю необходимую информацию о себе, изложенную в доступном для понимания виде. Плюсом будет наличие личного кабинета, чтобы застрахованное лицо могло отслеживать движение средств на своем лицевом счете.

Кроме информации представляемой фондом, стоит почитать отзывы о нем, размещаемые его клиентами на сайтах в интернете, соц. сетях. Если фонд малоизвестен и информация о нем ограничена, возможно, он новичок на рынке и такому фонду доверять не стоит.

Перевод пенсии в негосударственный пенсионный фонд (НПФ)

Выбранный НПФ обязательно должен иметь лицензию на осуществление пенсионного страхования и должен быть включен в систему гарантирования сохранности накоплений. Список НПФ, отвечающих требованиям законодательства можно посмотреть на сайте Банка России. Для перевода пенсионных накоплений в НПФ нужно:

- Обратиться в НПФ и заключить с ним договор на обязательное пенсионное страхование.

- Подать в территориальный ПФР заявление о переходе в НПФ.

После рассмотрения обращения пенсионный фонд направляет застрахованному лицу уведомление. Если негосударственный пенсионный фонд соответствует законодательным требованиям, ПФР уведомит о положительном решении, если у фонда отозвана лицензия, в уведомлении будут сообщены причины отказа.

Можно ли в России снять пенсионные накопления до выхода на пенсию

Но бывают случаи, когда будущий пенсионер сознательно отказываются формировать накопительную часть. Такой вариант развития событий предусматривает, что ранее накопленные средства продолжат инвестироваться тем страховщиком, который выбран будущим пенсионером – либо НПФ либо ПФР. Эти деньги все равно будут выплачиваться пенсионеру в полном размере. А сам застрахованный будущий пенсионер имеет право на полное распоряжение своими пенсионными накоплениями, то есть совершить выбор того, кто сможет управлять ними.

Если речь идет о накопительной пенсии, то она предусмотрена государством не для всех россиян, а для тех, кто родился до наступления 1967 года. Конечно же, для ее формирования потребуется их личное согласие. Особенность данных накоплений денежных средств заключается в том, что работодатель сам за своего рабочего (то есть будущего пенсионера) отчисляет установленную сумму в ПФ нашего государства. Эта установленная сумма исчисляется по процентной ставке.