Роль, назначение и функции пенсионного фонда

Содержание:

Как стать клиентом НПФ

Основным документом, регламентирующим отношения между управляющей накоплениями организацией и ее клиентом, является договор. Он должен быть заключен как в отношении обязательных отчислений, так и в случае накопления средств на будущее негосударственное пособие.

Заключить такой договор можно указанными на официальном сайте компании способами:

- В любом случае это можно сделать при посещении ее офиса. Однако это не всегда удобно, поскольку офис может располагаться далеко от места нахождения вкладчика, либо отсутствовать в населенном пункте вовсе.

- Через представителя компании, которые на систематической основе посещают различные трудовые коллективы организаций и предприятий. На встрече участникам, как правила, предлагается к подписанию соответствующий договор.

- Визит в компанию-партнер фонда. Часто встречается, что учредителем фонда является крупный банк или коммерческая компания с офисами по всей стране. В этом случае при наличии предложения можно заключить договор, посетив офис этого учредителя (партнера). Например, фонд Сбербанка или Открытие предоставляют возможность заключить договор в любом офисе одноименных кредитных организаций.

После заключения договора с НПФ до 1 декабря этого же года следует направить в Пенсионный Фонд РФ заявление о переводе накоплений (имеющихся и будущих) в конкретную компанию. Часто обязанность по направлению такого заявления берет на себя сам фонд, гражданину же остается только подписать готовый документ при оформлении отношений с фондом.

Права органов Пенсионного фонда РФ

Он закрепляет следующие права и обязанности ПФР:

- субъектом этих правоотношений закон наделяет застрахованных лиц, страховщиков и страхователей;

- страховщик может проверять документы страхователей, имеющих отношение к назначению или выплате обязательного страхового обеспечения, а также заниматься предоставлением информации об индивидуальном учете застрахованных лиц;

- страхователь имеет право через собственных представителей принимать участие в управлении обязательным страхованием, а также получать необходимую информацию от страховщиков;

- застрахованное лицо может через органы собственных представителей получать информацию о начислении ему обязательных средств социального обеспечения.

Именно ПФР несет ответственность за исполнение обязательств, возникающих при поступлении страховых взносов, перед застрахованными лицами.

Положение об обязанностях ПФР

Пенсионный фонд России является одним из крупнейших государственных институтов, к сфере ведения которого относятся самые социально значимые услуги, в первую очередь, по установлению и выплате пенсий и иных выплат, имеющих пенсионных характер.

Среди обязанностей ПФ РФ выделяют следующие:

- страховщики должны предоставлять достоверную информацию о ведении индивидуального учета, назначать и в указанное время выплачивать все виды пенсий и пенсионных накоплений и участвовать в составлении и выполнении пенсионного бюджета;

- так как страхователи являются юридическими лицами, они обязательно должны пройти процедуру регистрации, выплачивать необходимые средства и вести учет этих перечислений;

- застрахованные лица имеют обязанность представлять достоверные документы и сведения о себе, сообщать обо всех факторах, имеющих отношение к размеру выплат, а также соблюдать необходимые условия для их начисления.

Важно! Застрахованные лица несут ответственность за несоблюдение собственных обязанностей в размере, соответствующим размеру причиненного ущерба

Основная информация о негосударственных пенсионных фондах

НПФ — некоммерческие организации, действующие на основании федерального закона «О негосударственных пенсионных фондах». Фонды работают на основании лицензии, выдаваемой Банком России. ЦБ РФ признается основным регулятором деятельности НПФ. Банк России отвечает и за ведение реестра НПФ, в который они включаются после получения государственной лицензии.

Негосударственные пенсионные фонды обязаны делать гарантированные взносы в Агентство по страхованию вкладов в размере 0,025 процента расчетной базы. Учитывая эти обстоятельства, разницы в том, какой именно страховщик будет управлять накопительной частью пенсии, — нет.

Рынок постоянно меняется, и определить, по каким критериям делать выбор в пользу того или иного фонда — крайне сложно. Рекомендуется иметь дело с проверенными и надежными игроками. К примеру, НПФ Сбербанка занимается подобной деятельностью с 1995 года.

Все фонды работают по одному и тому же принципу, и соблюдают одинаковые правила. За грубые нарушения правил ведения деятельности, НПФ лишается лицензии и исключается из реестра участников негосударственного пенсионного обеспечения.

Комментарии: 12

Ваш комментарий (вопрос) Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Автор статьи Анатолий Дарчиев

Консультант, автор Попович Анна

Финансовый автор Пихоцкая Ольга

- Гуля 27.04.2021 в 18:48 Добрый день! Хочу расторгнуть договор с НПФ Благосостояние, не хочу чтобы из моей з/п перечисляли принудительно проценты, почему Вы пишите, что это невозможно, это мое право. Ответить ↓

-

Александр 29.03.2021 в 05:45

В приложении, получил ответ что мои документы в ПФ Башкирии, доверенность я выдал у нотариуса в Махачкале, все документы «красиво» подделаны…

Ответить ↓Анна Попович 29.03.2021 в 13:11

Уважаемый Александр, в таком случае, необходимо обратиться в правоохранительные органы по факту мошенничества.

Ответить ↓

Александр 16.03.2021 в 21:57

Аналогично, живу в г. Иркутске. 08.03.2021 узнал ПФ РФ перевел в НПФ Будущее, запросил договор. Подпись не моя, телефон не мой. Написал в прокуратуру. Судя по судебной практике, кто-то увеличил «воронку продаж» и перевел многих людей в «Будущее»

Оценка деятельности

Скандалы

В феврале 2017 года Центр антикоррупционной политики партии «Яблоко» обнаружил контракт, согласно которому ПФР намеревался потратить в 2017 году без торгов на командировки 27 миллионов рублей[значимость факта?]. В мае 2017 года ФАС подтвердила нарушения при трате Фондом 150 млн рублей на командировки сотрудников.

С середины 2017 года, на основании своего внутреннего письма[какого?] (за подписью зам. председателя правления Лилии Ивановны Чижик), Пенсионный фонд РФ отказывает в оформлении ежемесячного дополнительного материального обеспечения (330 % от размера социальной пенсии) лауреатам премий Правительства РФ, выходящим на пенсию и прекращающим работать. В результате они оказываются в намного худших материальных условиях, чем лауреаты, оформившие надбавку ранее и получающие её до сих пор. Имели место судебные процессы, инициированные пострадавшими пенсионерами-лауреатами. Большая часть из них оказалась выигранной.

В июле 2019 года правоохранительными органами, по подозрению в получении взятки в особо крупном размере, задержан заместитель председателя Пенсионного фонда России Алексей Иванов. В августе того же года он освобождён от должности премьер-министром России Дмитрием Медведевым в связи с утратой доверия.

Результативность и эффективность

Удельное количество сотрудников

Пенсионный фонд России занимает первое место в мире по численности сотрудников: свыше 100 тыс. человек. Для сравнения, численность сотрудников Social Security Administration в США в два с лишним раза меньше, а население США более чем в два раза больше российского и объём пенсионных и социальных выплат почти в девять раз больше. В Японии, при сопоставимой с Россией численности населения, в Nihon Nenkin Kikou работают 27 тысяч человек, из которых лишь 15 тысяч на постоянной основе.

Однако функции Пенсионного фонда России значительно шире, чем у вышеназванных учреждений, и включают не только собственно пенсионное обеспечение, но и ведение Федерального реестра инвалидов, администрирование Единой государственной информационной системы социального обеспечения, реализацию социальных выплат, программы поддержки семей с детьми (материнский капитал), софинансирование социальных программ регионов РФ, реализацию международных соглашений.

Критика деятельности

Ограниченность полномочий

Профессор кафедры финансов и цен РЭУ им. Г. В. Плеханова Юлия Финогенова отмечала, что на Пенсионный фонд Российской Федерации возложены крайне ограниченные обязанности по информированию его участников, к примеру, у ПФР не было обязанности информирования клиентов о возможных потерях инвестиционного дохода при смене страховщика, в результате, в некоторые годы, до 90 % переходов оказывались досрочными, а значит, убыточными. Из-за отсутствия полноценного информирования застрахованного лица о потере инвестдохода даже решившие перейти из Пенсионного фонда России (ПФР) в негосударственные пенсионные фонды (НПФ) «молчуны» потеряли при досрочном переходе, поскольку могли сделать это с сохранением доходов не ранее 2020 года.

Расходы на собственное содержание

В августе 2018 года, на фоне обсуждения Законопроекта о пенсионной реформе в России, предполагающего повышение пенсионного возраста, Уполномоченный при президенте РФ по защите прав предпринимателей Борис Титов обратил внимание, что одной из главных причин нехватки средств на выплату пенсий в России являются непомерные и бессмысленные расходы на содержание Пенсионного фонда РФ. Инфраструктуру фонда в условиях развития информационных технологий бизнес-омбудсмен счёл затратной и ненужной, а функции ПФР предложил передать Казначейству России и Многофункциональным центрам (МФЦ)

В 2018 году для ведения пенсионных счетов россиян ПФР содержало более 110 тысяч чиновников, принадлежащие ему здания являются самыми роскошными во всех республиканских столицах и региональных центрах, а на обслуживание самого Пенсионного фонда РФ ежегодно тратится около 1,5 % всех пенсионных накоплений россиян (это десятки миллиардов рублей). Многочисленные здания Пенсионного фонда по всей России, согласно этому плану действий, следует передать в собственность субъектов Федерации для организации центров обучения людей старшего возраста новым квалификациям. Названные меры позволили бы государству высвободить значительные резервы для выплаты пенсий без увеличения пенсионного возраста. Так как Пенсионный фонд Российской Федерации является государственным учреждением, в настоящее время все здания ПФР принадлежат Росимуществу.

Инфраструктурные проекты

Пенсионные накопления становятся не только одним из источников ликвидности для развития бизнеса, но средством для реализации долгосрочных инфраструктурных проектов. Условием инвестиций пенсионных накоплений в строительство объектов инфраструктуры помимо высокого качества актива с прогнозируемым денежным потоком является участие государства в проекте через предоставление гарантий или грантов. Это позволяет повысить надежность вложений, учитывая длинные сроки инвестирования. Согласно итогам голосования в рамках круглого стола «Будущее пенсионного рынка», состоявшегося в Москве 26 мая 2015 года, наиболее привлекательными направлениями для вложений пенсионных накоплений участники отрасли НПФ считают строительство дорожной инфраструктуры (35% голосов) (рис.11).

Рисунок 11. Инфраструктурные инвестиции в какой сегмент наиболее привлекательны для НПФ?

На средства пенсионных накоплений были построены основной участок автомагистрали Москва-Санкт-Петербург, участок трассы Москва-Минск в обход Одинцово, три физкультурно-оздоровительных комплекса и объекты для переработки твердых бытовых отходов в Нижегородской области, Ледовый Дворец в Ульяновске и другие. Ведутся обсуждения по участию НПФ в финансировании строительства ЦКАД и Керченского моста.

Выручка проектов и условия обслуживания долга привязаны к инфляции, что делает эти инвестиции интересными для НПФ с точки зрения показателей доходности. Надежность вложений гарантируется государством за счет обеспечения достаточного объема доходов у объектов инфраструктуры, необходимых для обслуживания долга.

Пенсионные накопления также являются важным ресурсом для инфраструктурных программ естественных монополий. В облигации ОАО РЖД инвестировано около 150 млрд рублей пенсионных накоплений, в облигации ОАО ГАЗПРОМ – до 30 млрд рублей, в облигации ОАО ФСК ЕЭС – до 26 млрд рублей.

Суть пенсионного страхования

Начиная с 2002 года, в РФ действует система Обязательного Пенсионного страхования (ОПС), основой которой служат страховые принципы, применяемые в большинстве цивилизованных стран Европы и Запада. Согласно системе ОПС, основой пенсии гражданина служат взносы, отчисляемые работодателем. Сбором и организацией сведений о произведенных отчислениях занимается персонифицированный учет в ПФР. Понятие «система обязательного пенсионного страхования» (ОПС) раскрыто в ст.3 ФЗ «Об обязательном пенсионном страховании в РФ» от 15.12.2001 года. Под данным термином подразумевается выполнение ряда действий правового характера, необходимых для компенсирования доходов застрахованных лиц, получаемых ними до момента утраты трудоспособности.

Основной задачей системы обязательного пенсионного обеспечения является своевременное назначение выплат гражданам, которые в силу определенных обстоятельств утратили возможность зарабатывать на жизнь самостоятельно. Благодаря функционированию системы застрахованные лица имеют возможность получать средства, необходимые для покрытия текущих расходов, при достижении установленного законом возрастного порога или в иных случаях, предусмотренных соответствующими актами правотворчества (смерть кормильца, инвалидность и прочее).

Скачать для просмотра и печати:

Федеральный закон от 15.12.2001 N 167-ФЗ (ред. от 19.12.2016) “Об обязательном пенсионном страховании в Российской Федерации” (с изм. и доп., вступ. в силу с 01.01.2017)

Задачи ПФ РФ

Особое место в ОПС отведено Пенсионному Фонду РФ. К его полномочиям относят:

- управление деньгами, перечисленными страхователями и застрахованными лицами во время осуществления ними трудовой деятельности;

- установление выплат в случае наличия оснований, расчет их размера.

Обратите внимание! На 2020 год размер отчислений, обязательство по перечислению которых лежит на работодателе, составляет 22% от заработной платы гражданина, зарегистрированного в страховой системе. Из них всего 16% направляются на формирование страховой части пенсионного обеспечения (ПО), предназначением остальных 6% является покрытие социальных выплат, в частности, погребения

Участники программы ОПС

Участниками ОПС выступают:

Застрахованные граждане

К числу застрахованных граждан относят официально трудоустроенных лиц, которые ежемесячно вносят средства на индивидуальный счет в системе ОПС.

Перечисленные деньги являются собственностью застрахованных лиц, соответственно, факт их перевода выступает основанием для установления ПО. Обязательство по оплате взносов в данном случае ложится на работодателя, а не на работника.

Страхователи

Сюда входят граждане, которые оплачивают страховые взносы самостоятельно, причем не только за себя, но и за наемных работников. К данной категории относят: ИП, самозанятых лиц, ведущих частную практику, предприятия и организации, обладающие статусом юридического лица.

Страховщики

Данный участник системы занимает ключевую позицию и играет роль администратора, обладающего рядом полномочий, в числе которых распоряжение перечисленными средствами и установление выплат.

В том случае, если гражданин сделал выбор в пользу формирования только страховой пенсии, страховщиком будет непосредственно ПФР. Если же работник участвует в реализации накопительной программы, функции администратора принадлежат НПФ или управляющей компании.

Исключения

Как и у всякого правила, у пенсионных изменений имеются исключения, то есть те случаи, в которых нововведения применяться не будут, хотя и выглядят некоторые совершенно нелогично. К исключениям относятся:

- Накопительные пенсии. Право воспользоваться накопленными средствами возникнет у предпенсионеров с момента достижения ими пенсионного возраста по старому законодательству, то есть с 55 и 60 лет в зависимости от пола. В данном случае имеется небольшое ограничение. Право на использование накоплений может возникнуть лишь при условии наличия минимального стажа 15 лет и количества баллов не менее 30.

- Страховые пенсии для льготников, сохранивших право досрочного выхода на пенсию. Помимо занятых на вредных производствах (списки 1, 2), к ним будут относиться также водители большегрузов на рудниках и шахтах, полевые геологи, лесоповальщики, женщины-асфальтоукладчицы и крановщицы, машинисты-железнодорожники (в том числе и метро), осуществлявшие непосредственную транспортировку пассажиров, портовые докеры, водители общественного транспорта, рыбаки, шахтеры, работники гражданской авиации, непосредственно занятые в обеспечении перелетов, оперативные сотрудники МЧС, работники исправительно-трудовых колоний.

- Государственные пенсии. Изменения не коснутся лиц, ликвидировавших чернобыльскую аварию, лиц, пострадавших в результате чернобыльской аварии, а также их близких родственников – членов семей.

- Пенсии госслужащих. Для этой категории будущих пенсионеров с 2018 года будет введен собственный поэтапный график, предполагающий увеличение возраста пенсионирования на шесть месяцев каждый год до достижения предельных величин.

Медицинские и педагогические работники

Существенные изменения ждут работников медицинской и преподавательской сферы. Если до введенных изменений в законодательство эти категории работников могли выйти на пенсию по достижении ими особого преподавательского или медицинского стажа, то, начиная с 2021 года, своим правом на досрочную пенсию они смогут воспользоваться только через 5 лет после накопления ими все тех же 25-30 лет стажа по специальности.

В отношении медиков и педагогов также введен поэтапный режим повышения пенсионного возраста в соответствии с таблицей, приведенной ниже:

| Год достижения стажа по специальности | Этапы переноса года досрочного выхода на пенсию | Год выхода на пенсию |

| 2019 год | 6 месяцев со дня достижения стажа по специальности | 2020 год |

| 2020 год | Полтора года | 2022 год |

| 2021 год | Три года | 2024 год |

| 2022 год | Четыре года | 2026 год |

| 2023 год | Пять лет | 2028 год |

Таким образом, начиная с 2023 года, все медики и преподаватели смогут заявить о желании выйти на отдых только через 5 лет после наработки для этого стажа.

Северяне

Свои «пятилетку» получили и граждане, осуществлявшие трудовую деятельность в условиях Крайнего Севера или приравненных к ним. Теперь их возраст пенсионирования увеличится именно на эту цифру и составит 55 и 60 лет (в зависимости от пола).

«Этапирование» возраста выхода на пенсию, во избежание шока, предусмотрено и для северян. Оно в общих чертах соответствует этапам для всех других граждан, за исключением того, что выходить на пенсию северяне все же будут на льготных условиях.

Мужчины-северяне:

| Год и месяц рождения | Возраст выхода на пенсию | Год выхода на пенсию |

| 1964 (1-6 месяцы) | 55 лет 6 месяцев | 2019 год (7-12 месяцы) |

| 1964 (7-12 месяцы) | 55 лет 6 месяцев | 2020 год (1-6 месяцы) |

| 1965 (1-6 месяцы) | 56 лет 6 месяцев | 2021 (7-12 месяцы) |

| 1965 (7-12 месяцы) | 56 лет и 6 месяцев | 2022 (1-6 месяцы) |

| 1966 | 58 лет | 2024 |

| 1967 | 59 лет | 2026 |

| 1968 | 60 лет | 2028 |

Женщины-северянки:

| Год и месяц рождения | Возраст выхода на пенсию | Год выхода на пенсию |

| 1969 (1-6) | 50 лет 6 месяцев | 2019 (7-12 месяцы) |

| 1969 (7-12) | 50 лет 6 месяцев | 2020 (1-6 месяцы) |

| 1970 (1-6) | 51 год 6 месяцев | 2021 (7-12 месяцы) |

| 1970 (7-12) | 51 год 6 месяцев | 2022 (1-6 месяцы) |

| 1971 | 53 года | 2024 |

| 1972 | 54 года | 2026 |

| 1973 | 55 лет | 2028 |

Многодетные матери

Пенсионные льготы по новому законодательству будут предоставлены женщинам, относящимся к категории многодетных, вне зависимости от статуса детей – родных или усыновленных. Каждый ребенок, начиная с третьего, подарит своей матери 1 льготный год.

Трое детей дадут матери 3 льготных года, то есть возможность выйти на пенсию в 57 лет, если не имеется других льгот.

Четыре ребенка подарят матери 4 льготных года, которые позволят ей пенсионироваться на четыре года раньше, чем гражданам, не имеющим льгот.

Пенсионирование женщин, родивших либо усыновивших пятерых и более детей, не претерпит каких либо изменений и будет иметь место в возрасте 50 лет.

О системе учета

Персонифицированный учет в ПФР — это систематизирование и ведение учета данных обо всех работающих и неработающих лицах, подлежащих страхованию в ПФР. Система учета подчиняется положениям, описанным в Федеральном законе от 1996 года N 27-ФЗ «О персонифицированном учете в системе ОПС».

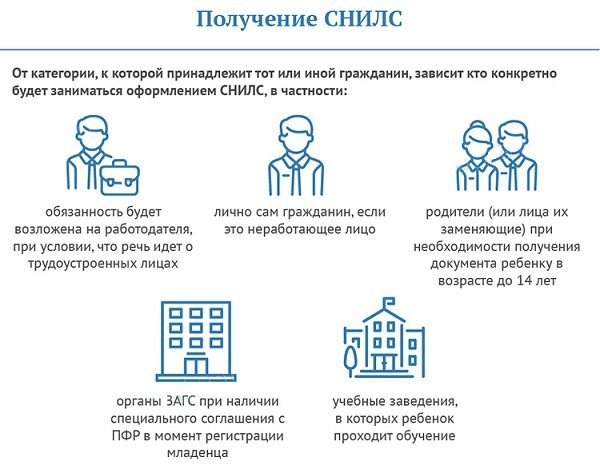

Внимание! СНИЛС уникален — он может принадлежать только одному человеку. Для получения большинства государственных и муниципальных услуг идентификатором служит именно эта зеленая карточка, а не паспорт или иной документ

На протяжении всей жизни застрахованных в системе ОПС лиц персонифицированный учет в ПФР накапливает данные, необходимые для расчета и выплаты его будущего пенсионного пособия:

- места трудовой деятельности;

- периоды деятельности;

- суммы взносов, перечисленные работодателями;

- накопленные страховые баллы и пр.

Назначение и содержание лицевого счета

Постановка лица на учет в системе ОПС сопряжена с созданием уникального л/с, которому в обязательном порядке присваивается индивидуальный страховой номер (СНИЛС). Лицевой счет содержит:

- информацию о стаже работы гражданина;

- сведения, касающиеся порядка и величины отчислений, направленных работодателем гражданина или страхователем на формирование страхового направления.

Важно! Информацию подобного рода относят к категории конфиденциальной, соответственно, к ее хранению выдвигаются особые требования. Получить сведения, зафиксированные на л/с, может только его обладатель

Данные предоставляются на основании заявления застрахованного гражданина, являющегося владельцем счета.Уникальный номер пенсионера (СНИЛС) одновременно является и номером его Свидетельства. Комбинация цифр, как правило, прописывается в документе. СНИЛС включает в себя 11 цифр, первые 9 из которых разбиты на три тройки, заключает цифровую цепочку контрольная комбинация из 2 единиц.

Как стать клиентом

Главным документом, который регулирует отношения между НПФ и клиентом, является договор.

Заключить договор можно несколькими способами:

- Традиционное посещение офиса Фонда. Если фонд, которому вы решили доверить ваши вклады на будущую пенсию, находится недалеко от вас, вы можете заключить договор непосредственно в его офисе.

- Через официального представителя организации, который регулярно посещает организации и встречается с трудовыми коллективами. Обычно подписать договор о сотрудничестве с Фондом вы можете через представителя прямо на месте.

- Компания-партнёр НПФ. Нередко, одним из учредителей фонда является банк или коммерческая фирма с представительствами по всей стране. В этом случае заключить договор с НПФ вы можете в офисе учредителя (партнера). Например, фонд “ВТБ Пенсионный фонд” позволяет подписать договор в любом офисе этого банка

Пенсии

При выходе на заслуженный отдых, гражданину следует посетить отделение пенсионной фонда Российской Федерации по району обслуживания. После предоставления документов и подачи заявления, работники ведомства произведут расчет в соответствии с поступившими взносами за весь трудовой период. Информация о перечислениях указана на лицевом счете.

В процессе расчета в учет берут дотации, доплаты и иные компенсации. По причине того, что капитал находился на балансе года, выполняется коррекция. В результате человек получает информацию о конкретной сумме. После этого формируется документ и инструкции.

Подать заявку

Заявление допускается подавать в двух форматах:

- лично в отделении муниципального района Московской области или иного региона проживания заявителя;

- через личный кабинет на портале Госуслуги или ПФР.

После отправки заявки в электронном формате, в кабинет появится статус «Запрос отправлен на рассмотрение». Если заявление подавалось в отделении учреждения, то автоматически присваивается статус «Запрос принят в обработку». Через некоторое время происходит обновление статусов «Принято в работу, № заявления, дата подачи».

К сведению: после направления заявки пользователю становится доступен раздел «Получение сведения о дотационном обеспечении, соц.выплаты».

Получить сведения

Любая информация о накоплениях, в т. ч. страховых взносах, предоставляется заявителю в онлайн-формате и при очном посещении отделения по территориальному адресу Пенсионного фонда.

Примечательно, что граждане также могут узнать о действующих программах. Например, о софинансировании дотационных выплат, действующих десять лет. Суть программы заключается в самостоятельном инвестировании накопительной части в размере 12 тысяч руб. Аналогичный объем дополняется государством. Благодаря такому вкладу можно получить капитал за 10 лет в размере 240 тыс. руб., тем самым увеличив накопления на 1.111 руб.

Кликните на нужную вкладку на сайте ПФР

Заказать справку

Заказ выписок осуществляется на портале ведомства. В режиме онлайн можно получить следующие сведения:

- объем назначенных дотаций по выслуге лет;

- адрес доставки пособия;

- заявка о срочном вводе накопительной части;

- сумма единовременных выплат;

- перевести средства с одного лицевого счета на другой;

- узнать о фактическом прекращении трудовой деятельности;

- сделать перерасчет дотации;

- получить данные о восстановлении, возобновлении и прекращении выплат;

- получить отрицательный ответ о назначении пособия.

Принципы ОПС в России

Система действует, базируясь на определенных принципах. Следуя им, государство обеспечивает ей устойчивость и эффективность:

- ОПС доступно для всех россиян, независимо от их положения в обществе;

- государство гарантирует, что интересы всех застрахованных лиц будут соблюдены;

- правительство постоянно контролирует, как работает ОПС;

- работодатели обязаны регулярно вносить платежи за собственных работников;

- государство отвечает за то, чтобы финансы системы ОПС были использованы рационально и по назначению;

- ОПС подчинено интересам правительства и граждан;

- ОПС обеспечивает достойный уровень жизни ушедшим на пенсию по старости людям;

- пенсионное обеспечение и суммарные взносы – равнозначные величины;

- возвратность денежных средств, накопленных гражданином в системе ОПС;

- страховые взносы учитываются индивидуально для каждого гражданина.