Cколько процентов от зарплаты может составлять аванс

Содержание:

- Сколько процентов от зарплаты составляет аванс

- Аванс пропорционально отработанному времени

- Чем отличается задаток от аванса?

- Понятие аванса

- Суть задатка с точки зрения законодательства

- Способы назначения аванса

- Зарплата за первую половину месяца и НДФЛ.

- Налогообложение и выплата налогов

- Что такое аванс

- Зарплата и аванс – сроки выплаты

Сколько процентов от зарплаты составляет аванс

Существует (распространены) несколько вариантов начислять, а также выплачивать авансовый платеж:

- заранее выплатить сотруднику;

- рассчитаться с командированным сотрудником перед выездом.

Аванс, является частью оплаты заказчику при окончательном расчете. Также средства могут выдаваться в счет расчетов, которые предстоит оплатить. Такие выплаты называют предоплатой или авансированием.

Объем зарплаты

Такое понятие, как «аванс», на территории России отсутствует и не прописано в Трудовом кодексе. Существует только понятие «заработная плата», которую выплачивает руководитель дважды в месяц. Несмотря на то что в России отсутствует аванс, выплата не исключена. Каждый руководитель должен в трудовом договоре, оговорить сроки по выплате авансового платежа, его размер.

Стоит обратить внимание читателей на то, что аванс в 2020 году обязательно выплачивается, как и зарплата. Доход работника (сотрудника) состоит из типов:

- аванс (первая часть зарплаты, которая выплачивается в первой половине месяца).

- полный расчет за отработанный месяц (за оставшуюся половину месяца).

Пример расчета авансового платежа

Работники (сотрудники) различных фирм, организаций и предприятий могут самостоятельно рассчитать размер фиксированных выплат. Наши специалисты приводят читателям пример, как легко может считаться сумма аванса.

Допустим, что фиксированный оклад работника составляет 50 000 рублей. Налог, перечисленный с оклада, будет составлять 50 000 × 13 % = 6 500 рублей.

Выплачивается авансовый платеж 15-го числа каждого месяца.

Аванс за текущий месяц, исходя из того, что он будет выплачен в срок, будет равен (50 000 – 6 500) : 20 × 10 = 21 750 рублей, где 20 – рабочие дни в данном месяце, 10 – количество отработанных дней.

Кому и когда положена 13 зарплата

Сумма аванса

Такая выплата, как аванс, не является фиксированным процентом от самой суммы зарплаты. Аванс – это доход (зарплата) сотрудника за отработанный период времени в начале месяца (первой половине).

Важно помнить о том, что ставки по тарифам (оклады) у работников различных специальностей, отличаются и поэтому аванс, который начисляется как процент от зарплаты, будет разным по сумме.

Подведя итог, становится видно, что за первую отработанную половину месяца зарплата должна быть рассчитана исходя из оклада.

Кроме основного и тарифного оклада, которые устанавливаются работнику за отработанный период времени, начисляются и надбавки. Они, в свою очередь, делятся на такие виды, как:

- доплата за отработанное ночное время;

- выплата за стаж;

- надбавка при совмещении работником должностей;

- другие выплаты и доплаты.

Стоит не забывать о том, что сумма аванса (процента) будет всегда зависеть от многих факторов. Точного ответа о выплате нет.

Премии и выплаты по компенсациям (оплата сверх нормы, выходы в выходные и праздники), могут рассчитываться только в конце месяца. Такие выплаты могут платить при расчете зарплаты. Они не входят в сумму авансового платежа.

Сроки выплаты аванса

Согласно новому правилу, должно быть не более пятнадцати дней между выплатой зарплаты и авансом.

Если руководитель организации, предприятия или индивидуальный предприниматель выплатил заработную плату сроком до двадцатого числа, то аванс уже начисляется не позднее пятнадцатого.

В том случае, если выплата аванса прошла 25-го числа, то зарплата должна выплачиваться уже не позже 10-го. Это говорит о том, что аванс и зарплата, согласно ст. 136 Трудового кодекса РФ, обязаны выплачиваться не реже двух раз на протяжении месяца.

Штрафы за невыплату аванса

Нашим специалистам часто задают вопрос: обязательно ли руководитель предприятия должен начислить своим сотрудникам аванс, а также вовремя выплатить его? Руководитель не имеет права приостанавливать начисления и выплаты по зарплате.

Для этого предусмотрены административные штрафы, согласно КоАП России:

- для лиц, которые занимаются индивидуальным предпринимательством, штраф за нарушение выплат, составит 1 000 до 5 000 рублей;

- для организаций такой штраф обойдется от 30 000 до 50 000 рублей;

- для лиц, занимающих должностные места, штраф составит от 1 000 до 5 000 рублей или предупреждение.

Примечательно то, что за гранями закона находится выплата работнику зарплаты один раз в месяц. Организация (предприятие), выплачивая зарплату один раз, нарушает трудовое законодательство.

Внимание! В рамках нашего портала вы совершенно бесплатно можете получить консультацию корпоративного юриста. Задайте ваш вопрос в форме ниже!

Аванс пропорционально отработанному времени

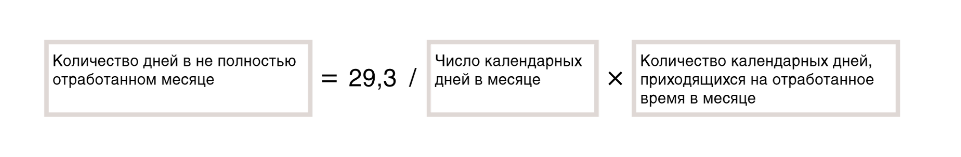

Трудовые инспекторы не против, если вы рассчитаете аванс пропорционально отработанному времени (формула ниже)

Для них важно, чтобы вы учли требование постановления Совмина СССР от 23.05.57 № 566. В документе установлено правило: размер аванса за первую половину месяца должен быть не ниже тарифной ставки рабочего за отработанное время

Это положение цитирует:

- Минтруд в письме от 05.08.2013 № 14-4-1702;

- Верховный суд в постановлении от 06.06.2016 № 29-АД16-10.

Формула. Аванс с учетом отработанного времени

Пример 4

Расчет аванса пропорционально отработанному времени Оклад С.Н. Ерофеева — 20 000 руб. В феврале 2017 года 18 рабочих дней. Первую половину месяца с 1 по 15 февраля — 11 рабочих дней Ерофеев отработал полностью. Компания платит аванс 17-го числа исходя из оклада пропорционально отработанному времени. Какую сумму аванса получит работник? Решение Работник получит 17 февраля аванс 12 222,22 руб. (20 000 руб. : 18 раб. дн. × 11 раб. дн.).

НДФЛ при расчете аванса пропорционально отработанному времени

Способ расчета аванса в примере 4 выше полностью соответствует официальным рекомендациям трудовиков. Однако, с точки зрения бухгалтеров и налоговиков, он недостаточно хорош. Во-первых, к моменту расчета аванса бухгалтер должен иметь полную информацию о времени, отработанном в первой половине месяце каждым работником. Но закрывать табель два раза в месяц большинство работодателей не хочет. Во-вторых, могут возникнуть трудности с расчетом НДФЛ. Например, работник уйдет на больничный с 16-го числа и проболеет до конца месяца. По итогам месяца суммы к выдаче нет. Получится, что аванс — это зарплата за месяц. Но удержать НДФЛ не из чего. Рассмотрим эту ситуацию на примере.

Пример 5

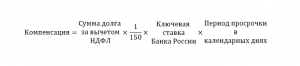

Во второй половине месяца работник болел Воспользуемся условиями примера 4 выше. 17 февраля С.Н. Ерофеев получил аванс за февраль пропорционально отработанному времени в сумме 12 222,22 руб. С 16 февраля по 15 марта 2021 года работник находился на больничном. Права на вычеты у Ерофеева нет. Как удержать НДФЛ с зарплаты за февраль? Решение В день перечисления аванса — 17 февраля 2021 года бухгалтер не удерживал НДФЛ, так как Налоговый кодекс этого не требует. Ведь дата получения дохода еще не наступила. Отработанного времени во второй половине февраля у работника нет. Зарплата за отработанное в феврале время равна 12 222,22 руб. Сумма НДФЛ — 1589 руб. (12 222,22 руб. × 13%). По итогам февраля бухгалтер не будет доначислять зарплату Ерофееву. 2 марта нет суммы к выдаче. В связи с этим у бухгалтера нет возможности в этот день удержать НДФЛ. Бухгалтер удержит налог при ближайшей выплате денег — 17 марта 2017 года (в пятницу) из аванса за март, перечислит налог не позже 20 марта 2021 года (в понедельник).

Как пояснить налоговикам разницу между датами получения дохода и удержания НДФЛ

В примере 5 выше возник значительный временной разрыв между днем получения дохода и датой удержания НДФЛ. Эту разницу инспекторы увидят в форме 6-НДФЛ (см. пример 6 ниже).

Пример 6

Записи в 6-НДФЛ Продолжим предыдущий пример. 17 февраля С.Н. Ерофеев получил аванс 12 222,22 руб. Эта сумма оказалась его итоговой зарплатой за февраль (дата получения дохода — 28.02.2017). Бухгалтер удержал налог 1589 руб. только 17 марта. Как заполнить блок строк 100-140 в разделе 2 формы 6-НДФЛ? Решение Записи в разделе 2 формы 6-НДФЛ смотрите ниже (образец 4)

Образец 4. Фрагмент 6-НДФЛ за I квартал 2021 года

В ситуации из примера 6 налоговики так же, как в примере 2 в начале статьи, попросят пояснить, почему в разделе 2 формы 6-НДФЛ за I квартал 2021 года в строке 100 стоит дата — 28 февраля 2021 года, а в строке 110 дата — 17 марта 2021 года. Ведь между этими датами была выплата денег работникам — 2 марта 2021 года. Бухгалтер должен написать пояснения. Образец пояснений смотрите выше (образец 2). Штраф за недостоверные сведения в форме 6-НДФЛ налоговики не начислят. Бухгалтер отразил в отчете правдивую информацию, налоговые права работника не нарушил (письмо ФНС от 09.08.2016 № ГД-4-11/14515).

Чем отличается задаток от аванса?

Чем может помочь Вам юрист?

Юристы «Юридического центра СИАН»готовы оказать Вам

необходимую помощь, а именно:

- Проконсультируют Вас по Вашей проблеме;

- Изучат Ваши документы;

- Подготовят правовую экспертизу,необходимые жалобы, претензии, иски;

- Защитят Ваши интересы в суде.

8 (921) 917-90-91 – Санкт-Петербург

8 (915) 418-20-00 – Москва и область

В гражданском кодексе РФ нет четкого определения понятия «аванс». Им называют сумму выплат владельцу имущества в счет предстоящих платежей. Это более свободная форма задатка, которая не ограничивает обе стороны в плане отказа от договора.

Аванс выполняет только платежную функцию задатка, но не выполняет другие: доказательную и обеспечительную. Он является своего рода предоплатой за приобретаемый объект и подтверждает намерения заключить договор.

Если сделка прошла успешно, особой разницы между этими понятиями не наблюдается. Но ситуация в корне меняется, когда одна из сторон отказывается от исполнения обязательств.

Главное отличие аванса от задатка заключается в следующем: в случае неисполнения условий договора любой из сторон, аванс возвращают в том размере, в котором он был внесен.

Аванс, в отличии от задатка, не обязывает заключать договор. Это обстоятельство менее выгодно для покупателя. Он может потерять время, в то время как владелец будет пользоваться авансом. К тому же, нет гарантии, что имущество не продадут. Внесение задатка является более эффективным способом исполнения обязательств, ведь это гарантирует последующее заключение договора. Согласно закону, при срыве сделки пострадавшая сторона сможет получить материальную компенсацию.

Не откладывайте решение Ваших проблем!

Санкт-Петербург

8 (921) 917-90-91

Санкт-Петербург, ул. Большая Пушкарская, д. 41

Москва и область

8 (915) 418-20-00

Москва, улица Земляной Вал, д.64 стр.2, офис 420

В заключение стоит сказать, что между этими понятиями есть существенная разница

Чтобы сделать правильный выбор, важно рассмотреть все риски и преимущества. Вы можете обратиться к юристам «Юридического центра Сиан» и получить развернутую юридическую консультацию

Комментарии и отзывы

|

Алена 05 сентября 2016г. в 09:46:55

Всегда думала, что нет особой разницы между авансом и задатком. Оказывается есть, интересно было узнать об этом. Теперь можно смело различать два этих понятия, а ведь обычно люди их путают. |

Понятие аванса

Что такое аванс?

Аванс представляет собой некую часть оклада работника, которая назначается для того, чтобы люди могли избежать возникающих финансовых трудностей. Периодические авансовые платежи, предоставляемые штатным сотрудникам до периода начисления полного объема платежных средств в качестве оплаты труда, дают возможность работодателю избавиться от ненужных возмущений со стороны подчиненных.

Следовательно, каждом трудоустроенному жителю можно рассчитывать на получение авансового платежа в определенном размере.

Кроме официально трудоустроенных работников аванс оформляется:

- Совместителям;

- Если работник получает небольшой оклад.

Работодателю предоставляется возможность определить размер авансовых выплат самостоятельно.

Суть задатка с точки зрения законодательства

Задаток является важной деталью заключения договора. Покупатель заинтересован в приостановке продажи имущества, в свою очередь, владелец хочет получить гарантию заключения договора

О том, что такое задаток, закреплено в п.1 ст. 380 Гражданского кодекса РФ

Проще говоря, задатком называют определенную сумму, которую вносят для подтверждения готовности совершить сделку. У этого способа есть три основные функции:

- Доказательственная. Внесение задатка служит доказательством последующего заключения сделки. Это является последним этапом перед ее совершением.

- Платежная. Задаток представляет собой часть суммы, подлежащей уплате по договору купли — продажи. Это не предоплата за покупаемый объект, а способ исполнения обязательств.

- Обеспечительная. Передача задатка обеспечивает приведение договора в действие. Законодательством предусмотрен ряд действий, обеспечивающих исполнение договора.

Согласно статье 381 Гражданского кодекса РФ, при неисполнении договора возможно два варианта развития событий:

- Если за неисполнение договора несет ответственность сторона, давшая задаток, деньги не возвращаются и задаток остается у другой стороны.

- Если договор не исполнен по вине стороны, получившей задаток, он будет возвращен в двойном размере.

Кроме того, нарушение условий договора несет еще одно последствие: виновная сторона должна возместить все причиненные убытки. Задаток строго обязывает обе стороны сделки. Поскольку они не заинтересованы в потере денег, это дает гарантию заключения договора.

Вне зависимости от суммы задатка, его необходимо задокументировать в письменной форме. Если одно из вышеперечисленных действий и функций не будет соблюдено, внесенную сумму можно считать авансом.

Способы назначения аванса

Алгоритм назначения аванса также не установлен законодательно и определяется самим работодателем. Различные ведомства в своих письмах рекомендуют определять величину аванса пропорционально отработанному работником времени (письма Минтруда от 10.08.2017 № 14-1/В-725 и Роструда от 26.09.2016 № Т3/5802-6-1).

При этом, по мнению чиновников, в сумму аванса следует включать ряд компенсационных и стимулирующих надбавок, например за выслугу или за работу в ночное время. А вот премиальные, которые зависят от достижения плановых показателей, а также компенсационные выплаты, исчисляемые после выполнения месячной нормы рабочего времени, в расчет аванса не включаются. Примером таких компенсаций выступают выплаты за сверхурочную работу или работу в нерабочие дни.

Таким образом, чиновники предлагают исчислять величину заработной платы 2 раза в месяц, учитывая фактически выполненный объем работ или отработанное каждым сотрудником время. Формула для расчета аванса в данном случае выглядит следующим образом:

А = Зп ÷ Кнд × Кфд,

где:

Зп — оклад;

Кнд — нормативное количество рабочих дней;

Кфд — фактически отработанное количество дней.

Пример 1

В ООО «Альтернатива» установлен срок выплаты аванса на 16-е число каждого месяца, исходя из фактически отработанного каждым сотрудником времени. Согласно табелю, сотрудники отдела продаж работали следующее количество времени:

|

Ф.И.О. работника |

Должность |

Количество отработанных дней за 1-ю половину месяца |

Оклад, руб. |

Сумма аванса, руб. |

Расчет суммы аванса |

|

Степанов А. М. |

Директор отдела продаж |

10 |

40 000 |

18 181,82 |

40 000 ÷ 22 × 10 |

|

Артемов Л. Е. |

Менеджер по продажам |

7 (3 дня был в отпуске без сохранения з/платы) |

25 000 |

7 954,55 |

25 000 ÷ 22 × 7 |

|

Бушмин А. В. |

Менеджер по продажам |

10 |

25 000 |

11 363,64 |

25 000 ÷ 22 × 10 |

|

Бушмин А. В. |

Логист (внутреннее совмещение) |

5 |

10 000 |

2 272,73 |

10 000 ÷ 22 × 5 |

|

Гордиенко Т. Е. |

Менеджер по продажам |

отпуск |

25 000 |

— |

— |

Сотрудник Бушмин А. В. 5 дней совмещал должность менеджера по продажам и логиста, а потому получит аванс за 2 должности.

Артемов Л. Е. 3 дня находился в отпуске за свой счет. Следовательно, за эти дни ему аванс не положен.

Менеджер Гордиенко Т. Е. аванс не получит, т. к. находился в очередном отпуске.

Такой подход к исчислению аванса довольно время- и трудозатратен, его могут выбрать лишь малые предприятия с небольшим штатом сотрудников. Как правило, крупные компании устанавливают фиксированный аванс. Рассмотрим алгоритм расчета и правила выплаты авансав фиксированном размере.

Зарплата за первую половину месяца и НДФЛ.

За последнее время со стороны как Минфина, так и ФНС поступило множество разъяснений, согласно которым с аванса удерживать НДФЛ не надо (письма ФНС РФ от 29.04.2016 № БС-4-11/7893, от 24.03.2016 № БС-4-11/4999, Минфина РФ от 27.10.2015 № 03-04-07/61550).

Напомним, что в силу НК РФ суммы налога исчисляются налоговыми агентами на дату фактического получения дохода, определяемую в соответствии со ст. 223 НК РФ, нарастающим итогом с начала налогового периода применительно ко всем доходам (за исключением доходов от долевого участия в деятельности организации), в отношении которых применяется налоговая ставка, установленная НК РФ, начисленным налогоплательщику за данный период, с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога.

В Письме Минфина РФ от 01.02.2016 № 03-04-06/4321 отмечено, что до истечения месяца доход в виде оплаты труда не может считаться полученным налогоплательщиком. Соответственно, до окончания месяца налог не может быть исчислен. Следовательно, удержание у налогоплательщика исчисленной по окончании месяца суммы налога производится налоговым агентом из доходов только при их фактической выплате после окончания месяца, за который эта сумма налога была исчислена. Аналогичное мнение содержится в Определении ВС РФ от 11.05.2016 № 309-КГ16-1804.

Вместе с тем нужно обратить внимание на ситуацию, когда аванс выплачивается в последний день месяца. Минфин считает (см

Письмо от 23.11.2016 № 03-04-06/69181), что если налоговый агент успеет выплатить аванс до окончания месяца, то НДФЛ перечислять в бюджет не надо. Это обусловлено тем, что по общему правилу учреждение исчисляет НДФЛ в последний день месяца, а удержать налог надо один раз – при выплате дохода после окончания месяца

Минфин считает (см. Письмо от 23.11.2016 № 03-04-06/69181), что если налоговый агент успеет выплатить аванс до окончания месяца, то НДФЛ перечислять в бюджет не надо. Это обусловлено тем, что по общему правилу учреждение исчисляет НДФЛ в последний день месяца, а удержать налог надо один раз – при выплате дохода после окончания месяца.

Что касается арбитров, они также придерживаются мнения, что при выплате аванса в последний день месяца НДФЛ с его суммы перечислять в бюджет не нужно (Постановление АС УО от 24.02.2016 № Ф09-11987/15 по делу № А76-10562/2015).

Налогообложение и выплата налогов

Компания как налоговый агент должна удержать из зарплаты сотрудника подоходный налог. У работников-резидентов им облагаются все доходы, полученные как на территории страны, так и за ее пределами, а у нерезидентов — только полученные внутри России.

Компания как налоговый агент должна удержать из зарплаты сотрудника подоходный налог. У работников-резидентов им облагаются все доходы, полученные как на территории страны, так и за ее пределами, а у нерезидентов — только полученные внутри России.

НК РФ устанавливает несколько видов ставок. Обычно применяются ставки 13% для резидентов и 30% для нерезидентов.

В 2015 году были приняты новые нормы, которые определяют даты таких событий, как возникновение дохода, удержания и срок оплаты НДФЛ. Днем возникновения дохода в виде зарплаты является последний день месяца. Начисленную сумму налога нужно удержать из зарплаты во время ее выплаты. Перечислить в бюджет его нужно не позднее дня, следующего за датой оплаты (п.6 Ст. 226 НК РФ).

А вот налог с отпускных и больничных может быть уплачен не позднее последнего дня месяца, в котором они были выданы. При этом все подобные суммы можно перечислить в налоговую один платежным поручением.

На сумму начисленной зарплаты фирма обязана посчитать и перечислить из собственных средств социальные взносы. К ним относятся:

- Взносы в ПФР — 22%;

- Взносы в медицинский фонд — 5,1%;

- Взносы в соцстрах на случаи больничного или из-за материнства — 2,9%;

- Взносы в соцстрах по травматизму — в зависимости от характера деятельности.

Начисление производится в момент расчета зарплаты сотрудника. Все эти взносы должны быть уплачены в единый день — не позже 15 числа месяца, который идет за отчетным. В случае, если этот день попадает на выходной или праздничный, то срок сдвигается вперед на ближайший рабочий.

При этом необходимо помнить, что все данные налоги и взносы начисляются и уплачиваются только непосредственно с самой зарплаты. Согласно действующему законодательству, первая часть зарплаты, выплачивая фирмой — аванс, не требует моментального исчисления и уплаты НДФЛ с аванса и взносов, т. к. расчетным периодом при ее исчислении является месяц. Именно по окончании этого времени определяется ее полный размер и тогда уже происходит налогообложение подоходным налогом и исчисление взносов в фонды.

Важно! Уплачивать НДФЛ раньше времени фирма не имеет права, поскольку он должен быть перечислен из доходов сотрудников, а не уплачен из собственных средств компании. В судебной практике возникали ситуации, когда перечисленные таким образом суммы вообще не признавались инспекцией как налог

В то же время перечислить заранее страховые взносы можно, поскольку срок их уплаты не привязан к моменту выплаты зарплаты.

Что такое аванс

Он представляет собой часть от месячной оплаты труда, которая приходится на начальную половину месяца. Такая выплата необходима. Обязательность этого основана на действии 136 Трудового кодекса РФ.

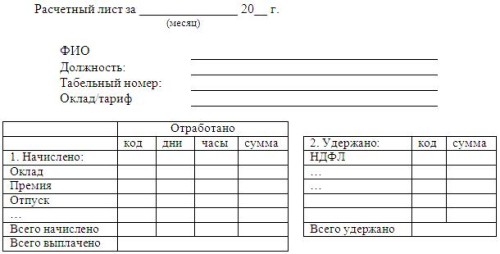

Процедура оформления происходит таким же образом, как при проведении выплаты зарплаты. Обычно выдачу денег оформляют при помощи платежной ведомости по форме Т-53. Однако некоторые отличия от зарплатного оформления имеются. При такой оплате нет необходимости заниматься расчетной ведомостью по форме Т-49. В ней рассматриваются все доплаты и удержания, которые надо сделать при расчёте.

Если сотрудники получают нужную сумму на зарплатную банковскую карту, то требуется при проведении платежей в тексте о назначении платежа указывать, что выплачиваемые деньги — это оплата труда за начальную половину месяца.

Порядок платежей фиксируют в нормативных актах фирмы. Обычно данные инструкции фиксируются в:

- правилах работы на предприятии;

- коллективном договоре.

Иногда правила, относящиеся к авансу, регламентируются трудовым соглашением работника.

Зарплата и аванс – сроки выплаты

Выдача аванса и зарплаты по новым правилам должна осуществляться минимум один раз в полмесяца (стат. 136 ТК). Местом выплат является организация, где трудится работник, или расчеты производятся безналичным путем через кредитное учреждение. Точные сроки, какого числа аванс и зарплата, устанавливаются правилами в ЛНА предприятия, при этом вторая часть заработка должна быть выдана не позже 15 дн. с момента окончания периода.

С учетом рекомендаций Минздравсоцразвития в Письме № 22-2-709 от 25.02.09 г. наиболее оптимальными датами для расчета с персоналом считаются:

- 15-ое число ежемесячно – для выплат по авансам.

- 1-ое число ежемесячно – для выплат зарплаты.

Допускается отступление на 1-2 дня. Не следует устанавливать более поздние даты, так как с одной стороны не будут соблюдаться требования по начислению аванса за фактически выработанные дни, а с другой может нарушаться норма стат. 136 ТК о 15-дневном периоде окончательного расчета с персоналом. Когда платят аванс и зарплату – это утверждает работодатель, но прямым несоблюдением законодательных норм считаются:

- Отсутствие авансовых выплат.

- Выдача зарплаты позже 15 дней (календарных) с завершения расчетного месяца.

- Начисление аванса в минимальной сумме – при расчете следует утвердить выбранный метод (фиксированный или в %) в ЛНА предприятия.

А может ли аванс быть больше зарплаты? В некоторых компаниях устанавливают процент начисления авансовых выплат больше, чем окончательный заработок, но это неправомерно. Ведь, с фиксированным процентом или нет, при начислении сумм необходимо учитывать фактически отработанное время. То есть, аванс – 40 процентов от зарплаты нарушением не признается, равно как и 50 процентов. А начисление аванса за первую половину месяца в 60 процентов уже неправомерно. Если же работодатель все-таки утвердил порядок начисления и выплаты аванса в проценте более 50, остаток суммы должен быть, соответственно, меньше. К примеру, аванс платится из расчета в 60 %, зарплата – 40 %. Или аванс установлен в 70 %, зарплата – 30 % и т.д.

Сроки выплаты аванса и зарплаты – 2017

Как по-новому считать зарплату и аванс в 2017 г.? В последнее время никаких поправок в сроки выплат зарплаты и/или аванса не вносилось. Уточнением в 2016 г. стала поправка в стат. 136 ТК о 15-дневном периоде выдачи окончательного расчета. Ранее трудовое законодательство просто определяло обязанность работодателей рассчитываться с персоналом минимум дважды в месяц и не реже, чем по каждой половине месяца.

Введенные уточнения улучшили права работников, так как четко обозначили крайний срок расчетов по зарплате. К примеру, при выдаче заработка за сентябрь работодатель обязан выплатить причитающиеся суммы до 15 октября включительно. А поскольку 15.10 – это воскресенье, расчеты необходимо произвести 13 октября, то есть накануне. Мы разобрались, аванс – сколько процентов от зарплаты в 2017 году. Далее рассмотрим, как посчитать аванс от зарплаты – пример начислений ниже.