Коды операций для заполнения декларации по ндс. код операции в декларации по ндс 1011410

Содержание:

- Оформление счетов-фактур при экспорте в ЕАЭС

- Проверка декларации по НДС

- Код операции в налоговой декларации по НДС при экспорте в государства ЕАЭС

- Расшифровка кодов операций в декларации по НДС (2019 — 2020)

- Коды в книгах и журналах по НДС

- Код 20 книга покупок графа 2 в 2021 году

- Код операции в декларации по НДС

- Примеры кодов операций в Разделе № 2 декларации

- Состав декларации по НДС: минимальный и расширенный

- Коды в книгах и журналах по НДС

- Письмо от 19.04.2018 № СД-4-3/[email protected]

- Медицинское учреждение имеет право на льготу по НДС

- Примеры кодов операций в Разделе № 2 декларации

Оформление счетов-фактур при экспорте в ЕАЭС

Согласно Налоговому кодексу РФ счета-фактуры являются основанием для принятия предъявленных покупателю продавцом сумм налога к вычету при выполнении требований, установленных пунктами 5, 5.1 и 6 настоящей статьи. (пункт 2 статьи 169 Налогового кодекса Российской Федерации). Оформление счетов-фактур — обязанность поставщика.

С июля 2021 года пункт 5 статьи 169 кодекса дополнен подпунктом 15, согласно которому выставляемые российскими предпринимателями и организациями счета-фактуры должны обязательно иметь новый реквизит:

код вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза. Сведения, предусмотренные настоящим подпунктом, указываются в отношении товаров, вывезенных за пределы территории Российской Федерации на территорию государства — члена Евразийского экономического союза.

По нашему мнению, отсутствие нового реквизита счета –фактуры может быть рассмотрено налоговым органом как основание для отказа в вычете, поскольку не позволяет идентифицировать товар, а значит, с учетом закона №150-ФЗ, и порядка применения вычетов при экспорте товаров.

Кроме того, Оформление счетов-фактур при экспорте в ЕАЭС имеет и другие особенности.

Проверка декларации по НДС

Перед тем как подать отчетность, необходимо самостоятельно проверить правильность расчетов. Для этого можно также воспользоваться контрольными соотношениями.

Онлайн-сервисы, с помощью которых подается декларация, предлагают выполнить проверку отправляемого отчета до его отправки. Контур.Экстерн проверяет декларацию на соответствие формату и проводит внутридокументные проверки приложений. Кроме того, после заполнения декларации данные из Контур.Экстерна автоматически передаются в сервис Контур.НДС+, который сравнивает ваши счета-фактуры, книги и журналы с данными ваших контрагентов. Если найдутся расхождения, вы увидите информацию о них и сможете устранить имеющиеся несоответствия. В Контур.НДС+ уже загрузили свои данные более 200 тысяч организаций. Если ваш контрагент не пользуется сервисом, его можно пригласить.

После отправки отчетной формы следует отправить запрос на сверку с налоговой, чтобы убедиться в отсутствии расхождений.

Код операции в налоговой декларации по НДС при экспорте в государства ЕАЭС

Адвокатская палата Московской области

С июля 2021 очередной раз изменился порядок исчисления Налога на добавленную стоимость (НДС) российскими экспортерами. Теперь порядок налогообложение НДС зависит от категории экспортируемого товара и даты принятия его к учету.

С этого же времени счета-фактуры на экспортные товары должны содержать новые (дополнительные) сведения.

Как известно, российские экспортеры исчисляют сумму налога на добавленную стоимость (НДС) по операциям реализации товаров на экспорт отдельно по каждой такой операции, как соответствующая налоговой ставке процентная доля налоговой базы (пункт 6 статьи 166 Налогового кодекса Российской Федерации). В этой части никаких изменений не произошло. Но если у экспортеров к 1 июля 2021 года оставались не реализованные товары, при последующих отгрузках следует быть внимательным: налогообложение НДС экспорта товаров принятых к учету до 1 июля и после будет разным.

Расшифровка кодов операций в декларации по НДС (2019 — 2020)

Из предыдущего раздела мы выяснили, что реализация исключительных прав на объекты интеллектуальной деятельности не облагается НДС. По отношению ко всем рассмотренным объектам действует единое правило: если в отчетном квартале произошла такая реализация, данная операция подлежит отражению в разделе 7 декларации по НДС с кодом 1010256.

Например, российская организация приобрела у иностранной компании права на использование результатов секрета производства (ноу-хау). Передача прав на результаты интеллектуальной деятельности является услугой. Встает вопрос: что будет признаваться местом реализации услуги в данной ситуации? По подп. 4 п. 1 ст. 148 НК РФ это территория Российской Федерации, если покупатель осуществляет деятельность в нашей стране. И операция по реализации исключительных прав на секрет производства НДС не облагается (позицию чиновников Минфина см. в письме от 18.11.2016 № 03-07-08/68105).

Взаимосвязь заключается в следующем: код 1010256 в декларации по НДС так же, как и код 1010256, отражается в одном и том же разделе (раздел 7). Обе эти операции относятся к группе не подлежащих налогообложению (освобождаемых от налогообложения).

Что еще объединяет эти коды? При наличии в разделе 7 указанных кодов налоговики при проведении камеральных проверок пытаются затребовать у налогоплательщика дополнительные документы. Какие? Речь идет о документальных подтверждениях правомерности отражения в декларации не облагаемых НДС операций. Причем аргументируют контролеры свои требования тем, что освобождение указанных операций от НДС носит характер налоговой льготы.

Однако судьи с ними не соглашаются — налогоплательщику удается доказать в судебном порядке, что обязанность по представлению документов вместе с декларацией противоречит п. 88 НК РФ (определения ВАС РФ от 31.01.2014 № ВАС-497/14, ВАС РФ от 12.11.2012 № ВАС-6809/12).

«До внесения соответственных конфигураций в приложение №1 к Порядку налогоплательщики вправе в разделе 7 декларации отразить операции, предусмотренные в подпункте:

12 пт 2 статьи 146 Кодекса — под кодом 1010815>; в приложение №1 есть несколько писем от ФНС РФ согласованных с Минфином.В согласовании с Письмом ФНС РФ от 25.06.2010 №ШС-37-3/:«Принимая во внимание необходимость отражения налогоплательщиками в разделе 7 декларации операций, поименованных в подпункте 11 пт 2 статьи 146 Кодекса и операций, освобождаемых от налогообложения налогом на добавленную цена на основании интернациональных договоров, до внесения соответственных конфигураций в приложение №1 к Порядку налогоплательщики вправе отразить данные операции под последующими кодами:1) по коду

- раздел 1,

- раздел 7

декларации.При заполнении раздела 1 декларации в строчках обозначенного раздела декларации

4.1 пт 2 статьи 146 Кодекса — под кодом 1010816>;

14.1 пт 2 статьи 149 Кодекса — под кодом

По реализации продуктов (работ, услуг), местом реализации которых не признается территория РФ в согласовании со ст.148 НК РФ, п.1 ст.146 НК РФ.

В случае получения оплаты, частичной оплаты в счет грядущих поставок продуктов (выполнения работ, оказания услуг), продолжительность производственного цикла производства которых составляет выше 6 месяцев – на основании п.13 ст.167 НК РФ, п.1 ст.154 НК РФ.

Соответственно, если хозяйственная операция не облагается НДС и при всем этом не подпадает ни под один из вышеприведенных пт, то сумму таковой операции в данном разделе указывать

код 1010242 — для операций, предусмотренных подпунктом 11 пт 2 статьи 149 Кодекса.»

Письмо ФНС РФ от 21.11.2011 №ЕД-4-3/:

— для операций, предусмотренных подпунктом 23.1 пт 3 статьи 149 Кодекса.»

Письмо ФНС Рф от 04.06.2012 №ЕД-4-3/:«До внесения соответственных конфигураций в приложение №1 к Порядку налогоплательщики вправе в разделе 7 декларации отразить операции, предусмотренные в подпункте:

4.2 пт 2 статьи 146 Кодекса — под кодом не являющихся налогоплательщиками налога.

В графе 4 по строке 010 по каждому коду операции, не подлежащей налогообложению налогом, отражаются суммы налога, предъявленные при приобретении продуктов (работ, услуг) или уплаченные при ввозе продуктов на таможенную местность РФ, которые не подлежат вычету в согласовании с п.2 и п.5 ст.170 НК РФ.По строке 020 отражается сумма приобретенной оплаты, частичной оплаты в счет грядущих поставок продуктов (выполнения работ, оказания услуг), продолжительность производственного цикла производства которых составляет выше 6 месяцев, по

В случае, если налогоплательщики в течение налогового периода производят только операции:

Коды в книгах и журналах по НДС

Вам будет интересно:Финансовый капитал — это что такое?

Важно не перепутать рассматриваемые коды с теми, что характеризуют заполнение различных учетных документов плательщиками НДС — книг и журналов. Дело в том, в них используется другой код — цифра, которая соответствует наименованию того или иного действия налогоплательщика, имеющего хозяйственное значение с точки зрения оценки содержания учетного документа, который в установленном порядке может передаваться в ФНС РФ

Данный код облегчает систематизацию и последующую интерпретацию специалистами налоговой службы содержания учетных документов по НДС.

Код 20 книга покупок графа 2 в 2021 году

НДС 2021-2021

Коды видов операций по НДС, необходимые для книги покупок и книги продаж и ведения журнала учета полученных и выставленных счетов-фактур.

В новом списке 24 позиции.

Коды видов операций проходят проверку в электронной системе ФНС и важно их верно подобрать. Коды видов операций не используемые в книге покупок — 10,14,21,29,30,31

Коды видов операций не используемые в книге покупок — 10,14,21,29,30,31

Коды видов операций не используемые в книге продаж — 16,17,19,20,22,23,24,25,32

Коды видов операций не используемые в Части 1 и Части 2 журнала учета счетов-фактур — 6,10,14,16,17,21,22,23,24,25,26,31,32

С помощью этого онлайн-сервиса для ИП или этого онлайн-сервиса для организаций можно вести налоговый и бухучет на УСН и ЕНВД, формировать платежки, 4-ФСС, СЗВ, Единый расчет 2021 и подавать любую отчетность через интернет и пр.(от 250 р/мес.).

Но код 18 предназначен только для корректировочных счетов-фактур на уменьшение стоимости.

Продавец реализовал товары покупателю на общей системе. Продавцы часто ставят код 26, когда реализуют товары, работы или услуги покупателю на общем режиме. Это неверно. Используйте это значение, если покупатель применяет спецрежим или является физлицом.

Если продавец точно не знает, какой режим применяет покупатель, нужно ставить 01.

Компания указывает все коды. Некоторые компании по одной операции ставят почти все коды из перечня — например, с 01 по 26. Поэтому компания получает требование представить пояснения. Переписки с инспекцией можно избежать, если выбрать правильное значение из перечня.

Компания использует код, который не предназначен для книги продаж. Часто в книгу продаж попадают коды, которые вообще для нее не предназначены.

для книги продаж, заполняемой налоговым агентом:

- 41 — по НДС с предоплаты как у продавца;

- 42 — по НДС с отгрузки как у продавца, а также при корректировке стоимости отгрузки в сторону увеличения;

- 43 — по НДС, восстанавливаемому как у покупателя при перечислении им предоплаты;

- 44 — по НДС, восстанавливаемому как у покупателя при корректировке стоимости отгрузки в сторону уменьшения.

Оба письма содержат оговорки о том, что приведенные в них коды являются рекомендуемыми и применяются до внесения изменений в соответствующий базовый регистр.

Итоги

Указание кодов для операций предусмотрено как в декларации по НДС, так и в учетных регистрах документов, оформляемых в связи с этим налогом.

Новая Книга покупок 2021 года Для определения суммы налога на добавленную стоимость, которая подлежит вычету, начиная с 01 октября 2021 года, организациям необходимо использовать новую форму книги покупок. Напомним, что покупатели должны регистрировать счета-фактуры (в том числе — исправленные и корректирующие) в книге покупок, которые были выставлены продавцами (в бумажной или в электронной форме).

Из этой статьи вы узнаете все самые важные моменты о новой форме книги покупок 2021 года и правилах ее заполнения, а также о том, на каком основании были внесены корректировки. Также на этой странице можно скачать бланк и образец заполнения книги покупок 2021 года.

Кто ведет книгу покупок?

В пункте 1 Правил ведения книги покупок указано, что документ нужно вести в соответствии с установленным форматом в целях определения налога на добавленную стоимость.

Код вида операции в книге покупок 2021-2021

Актуально на: 9 ноября 2021 г.

О форме книги покупок в 2021-2021 году и порядке ее заполнения мы рассказывали в нашей консультации. При этом указывали, что в графе 2 книги покупок по каждому счету-фактуре указывается код вида операции. Перечень этих кодов утвержден Приказом ФНС от 14.03.

6 Правил ведения книги покупок, утв. Постановлением Правительства от 26.12.2011 № 1137).

Код вида операции 01 в книге покупок

Код 01 – наиболее типичный для книги покупок.

Этот основной код означает приобретение товаров (работ, услуг), имущественных прав, в т.ч. через посредника.

Этот же код указывается при получении единого корректировочного счета-фактуры.

Код операции 02 в книге покупок

Код операции 02 в книге покупок указывается при регистрации счета-фактуры на оплату, частичную оплату, перечисленную в счет предстоящих поставок товаров (работ, услуг), имущественных прав.

Код операции в декларации по НДС

Актуально на: 1 апреля 2019 г.

В некоторых разделах декларации по НДС есть графы c названием «Код операции». Это такие разделы, как:

- раздел 2 – заполняется налоговыми агентами;

- разделы 4-6 – заполняются организациями и ИП, у которых были экспортные операции;

- раздел 7 – заполняется организациями и ИП по операциям, не подлежащим налогообложению (освобождаемым от налогообложения), операциям, не признаваемым объектом налогообложения, операциям по реализации товаров (работ, услуг), местом реализации которых не признается территория РФ, а также по суммам оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше 6 месяцев.

Как видим, с определенными кодами в декларации отражаются не обычные операции по реализации товаров на территории РФ, а «особенные» НДС-операции.

Все коды операций по НДС приведены в приложении № 1 к Порядку заполнения декларации (утв. Приказом ФНС от 29.10.2014 № ММВ-7-3/558@).

Если в декларации не заполнить необходимые коды, то декларация не пройдет форматно-логический контроль и не будет принята налоговым органом.

Скачать декларацию по НДС

Коды операций в Разделе 2

Коды для налоговых агентов соответствуют пунктам ст. 161 НК РФ, а также п.10 ст.174.2 НК РФ, по нормам которых агенты рассчитывают налоговую базу по НДС (Раздел IV Приложения № 1 к Порядку). Примеры кодов приведены ниже.

| 1011711 | Реализация товаров иностранных лиц, не состоящих на учете в качестве налогоплательщиков, а также реализация работ, услуг таких иностранных лиц с применением безденежных форм расчетов |

| 1011712 | Реализация работ, услуг иностранных лиц, не состоящих на учете в качестве налогоплательщиков, кроме случаев применения безденежных форм расчетов |

| 1011703 | Предоставление органами госвласти и управления в аренду федерального имущества, имущества субъектов Российской Федерации и муниципального имущества |

Коды операций в «экспортных» Разделах 4-6

Список кодов для операций, облагаемых по ставке 0%, гораздо больше (Раздел III Приложения № 1 к Порядку). Приведем некоторые из них.

| 1011410 | Реализация несырьевых товаров, вывезенных в таможенной процедуре экспорта (не указанных в п. 2 ст. 164 НК РФ) |

| 1011412 | Реализация несырьевых товаров, вывезенных в таможенной процедуре экспорта (указанных в п. 2 ст. 164 НК РФ) |

| 1010421 | Реализация несырьевых товаров (не указанных в п. 2 ст. 164 НК РФ) на территорию государств — членов ЕАЭС |

Для корректировок налоговых баз и налоговых вычетов в рамках экспортных операций тоже предусмотрены свои коды.

Коды операций в Разделе 7

Значимую часть рассматриваемых кодов составляют коды операций, не признаваемых объектом налогообложения (п. 2 ст. 146 НК РФ, Раздел I Приложения № 1 к Порядку). Приведем примеры таких кодов.

| 1010801 | Операции, не признаваемые реализацией товаров, работ, услуг (п. 3 ст. 39 НК РФ) |

| 1010806 | Операции по реализации земельных участков (долей в них) |

| 1010807 | Передача имущественных прав организации ее правопреемнику |

| 1010811 | Реализация товаров, местом реализации которых не признается территория РФ (ст. 147 НК РФ) |

| 1010812 | Реализация работ (услуг), местом реализации которых не признается территория РФ (ст. 148 НК РФ) |

Свои коды также присвоены операциям, не подлежащим налогообложению НДС по ст. 149 НК РФ (Раздел II Приложения № 1 к Порядку).

Код операции по объектам основных средств

Данный код в НДС-декларации указывается в приложении № 1 к разделу 3. В нем отражаются суммы налога по объектам основных средств, ранее принятые к вычету, которые теперь подлежат восстановлению и уплате в бюджет.

Это может быть связано с тем, например, что с определенного момента объект стал использоваться в деятельности, не облагаемой НДС (п. 2 ст. 170 НК РФ). Приложение заполняется один раз в год, – в декларации по НДС за IV квартал, в течение 10 лет с момента ввода объекта в эксплуатацию (п. 39 Порядка).

Для каждого объекта основных средств должно быть заполнено свое приложение (п. 39.1 Порядка).

Кодов операций по объектам основных средств всего 7 (Раздел V Приложения № 1 к Порядку). Приведем основные из них:

| 1011801 | Объект основного средства, завершенный капитальным строительством подрядными организациями |

| 1011802 | Объект основного средства, завершенный капитальным строительством при выполнении строительно-монтажных работ для собственного потребления |

| 1011803 | Объект основного средства, приобретенный по гражданско-правовому договору |

| 1011805 | Модернизация (реконструкция) объекта основного средства |

Форум для бухгалтера: Задайте вопрос и получите ответ эксперта

Примеры кодов операций в Разделе № 2 декларации

| Вам будет интересно:Налоговая льгота — это что? Виды налоговых льгот. Налоговая социальная льгота

Код |

Значение |

| 1010200 | Отражает операции, которые не могут облагаться налогом на добавленную стоимость |

| 1010201 | Отражает предоставление арендодателем тех или иных помещений в пользу граждан других государств или иностранным фирмам |

| 1010202 | Соответствует реализации услуг, связанных с аккредитацией операторов, которые осуществляют технический осмотр по законодательству РФ |

| 1010203 | Соответствует реализации услуг по осуществлению техосмотра операторами в соответствии с законодательством РФ |

| 1010211 | Отражает реализацию медицинских услуг, которые оказываются юридическими лицами или ИП, которые осуществляют деятельность в сфере медицины |

| 1010221 | Отражает услуги, связанные с уходом за больными, гражданами с инвалидностью, престарелыми в случае, если данный уход осуществляется в соответствии с медицинским заключением |

| 1010225 | Соответствует передаче прав владения, представленных вкладом по договору в рамках инвестиционного товарищества, а также при получении доли кем-либо из партнеров при разделе активов |

| 1010226 | Соответствует услугам, связанным с организацией азартных игр |

| 1010227 | Отражает услуги, связанные с доверительным управлением пенсионными инвестициями в соответствии с законодательством РФ |

| 1010228 | Отражает операции, связанные с уступкой прав требований в рамках обязательств, появившихся на основании финансовых правоотношений в процессе срочных сделок |

| 1010229 | Отражает различные операции, которые осуществляются клиринговыми компаниями |

| 1010231 | Соответствует услугам, которые связаны с присмотром и уходом за детьми в детских садах, кружках, секциях, студиях |

| 1010232 | Соответствует продажам продуктов питания, которые непосредственно изготовлены столовыми, учрежденными образовательными и образовательными организациями |

| 1010234 | Соответствует услугам, связанным с управлением архивами, которое осуществляется специализированными организациями |

| 1010235 | Соответствует продажам услуг, которые связаны с перевозками пассажиров на городском транспорте |

Таковы особенности отражения показателей в Разделе № 2 рассматриваемого отчетного документа. Идем далее.

Состав декларации по НДС: минимальный и расширенный

Состав декларации по НДС за 3 квартал 2020 г. зависит от того:

- кто ее оформляет;

- какие операции совершены в отчетном квартале.

Минимальный и расширенный наборы листов декларации описаны в порядке ее заполнения, утв. приказом ФНС России от 29.10.2014 № MMB-7-3/558@:

Расскажем коротко о каждом разделе (группе разделов) — кто и когда их должен заполнять.

Раздел 1

Этот раздел предназначен для отражения суммы налога к уплате или возмещению из бюджета по данным налогоплательщика.

Компании и ИП, применяющие специальные налоговые режимы (УСН, ПСН, ЕНВД, ЕСХН) не признаются плательщиками НДС. Но налоговое законодательство допускает выставление ими счетов-фактур с выделенной суммой налога. В таком случае указанные лица обязаны заплатить налог в бюджет и представить декларацию по НДС.

Применяющим ЕСХН налогоплательщикам с 2019 года нужно уплачивать НДС и представлять в налоговые органы декларации на общих основаниях (п. 12 ст. 9 закона «О внесении изменений в НК РФ» от 27.11.2017 № 335-ФЗ). Возможность освобождения от обязанностей плательщиков НДС для представителей этого налогового режима также предусмотрена ст. 145 НК РФ (письмо ФНС России от 18.05.2018 № СД-4-3/9487@).

О плюсах и минусах освобождения от уплаты НДС по ст. 145 НК РФ рассказываем здесь.

Раздел 2

Внимание! Рекомендация от «КонсультантПлюс»Раздел 2 заполняйте отдельно (п. 36 Порядка заполнения декларации по НДС):Почему разделов 2 в декларации может быть несколько, узнайте в К+

Раздел 3

По пп. 2–4 ст. 164 НК РФ предусмотрены следующие ставки налога:

- 10% — в отношении отдельных продовольственных товаров первой необходимости (соль, сахар, мука и др.), продуктов детского и диабетического питания, товаров для детей, медицинских товаров и т. д.;

- 20% — во всех остальных случаях (кроме указанных в пп. 1, 2 и 4 ст. 164 НК РФ);

- по расчетной ставке в ситуациях, описанных в п. 4 ст. 164 НК РФ.

Построчный алгоритм заполнения раздела 3 и остальных разделов декларации по НДС вы найдете в КонсультантПлюс. Пробный полный доступ к правовой системе можно получить бесплатно.

Разделы 4–6

Блок разделов 4–6 предназначен для отражения НДС по экспортным операциям:

- Раздел 4 — оформляется в том случае, если подтверждающие экспорт документы собраны в течение 180 дней.

- Раздел 5 — его заполняют налогоплательщики, ранее документально подтвердившие обоснованность применения ставки 0%. Но право на вычеты по этим операциям возникло только в данном отчетном периоде.

- Раздел 6 — заполнить этот раздел необходимо налогоплательщикам, не сумевшим документально подтвердить экспорт в указанный срок. За период, в котором произошла экспортная отгрузка, нужно исчислить налог (путем подачи уточненной декларации).

О правилах заполнения разделов 4–6 декларации по НДС узнайте из этой статьи.

Раздел 7

Этот раздел заполняется только в том случае, если в отчетном квартале производились не облагаемые НДС операции.

При отражении операций в разделе 7 обратите внимание на следующее — если в отчетном периоде вы:

- Получили аванс по не облагаемым НДС операциям — отражать его в декларации не нужно. В разделе 7 показывают только специфические авансы — полученные в счет предстоящих поставок товаров, длительность производства которых превышает 6 месяцев;

- Получили от учредителя с долей 100% вклад в имущество — в разделе 7 его отражать не нужно. Эти деньги не связаны с реализацией товаров, работ, услуг (подп. 2 п. 1 ст. 162 НК РФ, письмо Минфина России от 09.06.2009 № 03-03-06/1/380).

- Выдали заем — его сумму в разделе 7 отражать не нужно. Показать следует только сумму начисленных процентов (письмо ФНС от 29.04.2013 № ЕД-4-3/7896).

Как отразить операцию по начислению процентов по займу в разделе 7 на примере, смотрите в этом материале.

Разделы 8–9

Подробности о заполнении раздела 9 декларации по НДС узнайте из этого материала.

Пример заполнения разд. 9 декларации по НДС от «КонсультантПлюс»Организация «Альфа» в отчетном квартале отгрузила товары на сумму 3 000 000 руб. без НДС и выставила своим покупателям два счета-фактуры, которые зарегистрировала в книге продаж: от 22.01.2020 N 19 и от 20.03.2020 N 20. Все операции облагаются НДС по ставке 20%.Посмотреть пример полностью можно в К+.

Разделы 10–11

Подсказки по заполнению указанных разделов вы найдете в статьях:

- «Порядок заполнения раздела 10 декларации по НДС»;

- «Порядок заполнения раздела 11 декларации по НДС».

Раздел 12

Раздел 12 заполняется данными из выставленных счетов-фактур.

В чем отличие счета-фактуры от УПД, рассказываем здесь.

Коды в книгах и журналах по НДС

Вам будет интересно:Финансовый капитал — это что такое? Важно не перепутать рассматриваемые коды с теми, что характеризуют заполнение различных учетных документов плательщиками НДС — книг и журналов. Дело в том, в них используется другой код — цифра, которая соответствует наименованию того или иного действия налогоплательщика, имеющего хозяйственное значение с точки зрения оценки содержания учетного документа, который в установленном порядке может передаваться в ФНС РФ

Данный код облегчает систематизацию и последующую интерпретацию специалистами налоговой службы содержания учетных документов по НДС.

Письмо от 19.04.2018 № СД-4-3/[email protected]

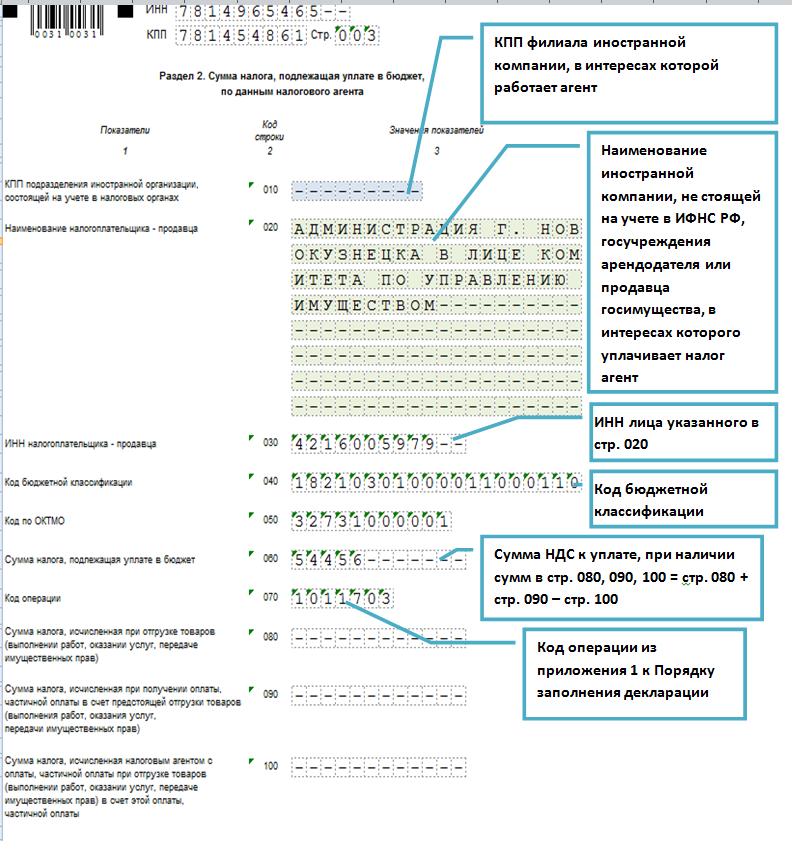

V. Порядок заполнения раздела 2 декларации «Сумма налога,

подлежащая уплате в бюджет, по данным налогового агента»

35. Раздел 2 декларации включает в себя показатель суммы налога, подлежащей уплате в бюджет, по данным налогового агента с указанием кода бюджетной классификации, на который подлежит зачислению сумма налога.

Код бюджетной классификации указывается в соответствии с законодательством Российской Федерации о бюджетной классификации.

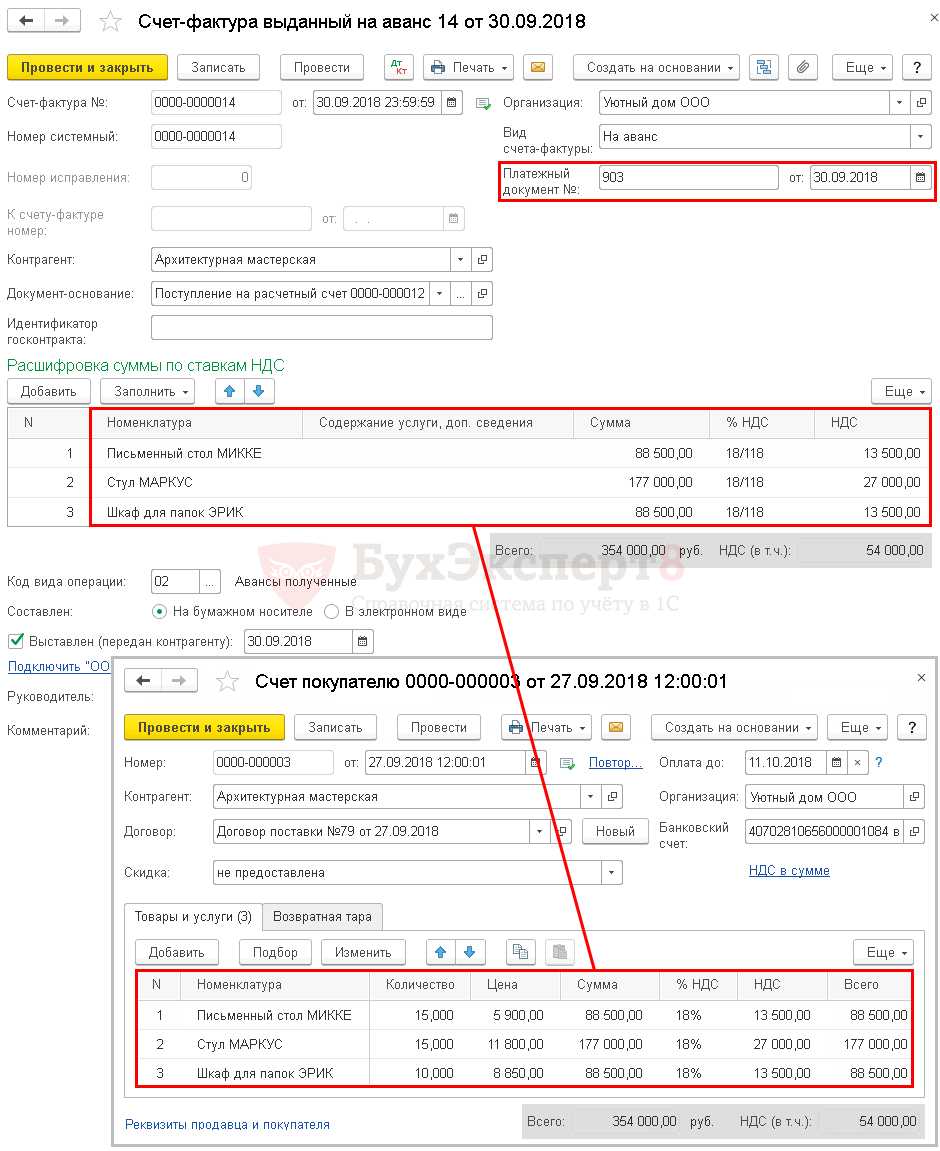

Продавцы, получающие от покупателей авансы в счет предстоящей отгрузки, при заполнении декларации по НДС обязаны заполнить строку 070 раздела 3 — внести в нее сумму полученной предоплаты и исчисленный с нее налог. При этом продавец должен выставить покупателю счет-фактуру на аванс и определить НДС к уплате расчетным путем.

В других разделах декларации строки с кодом 070 имеют иное назначение и заполняются по другим правилам.

Второй раздел декларации по НДС выводит сумму налога к уплате налоговым агентом (ст. 161 НК РФ, п. 9, 10 ст. 174.2 НК РФ). К заполнению обязательны строки 010-070.

Раздел обязателен к заполнению налоговым агентом по каждому иностранцу, который не состоит на учете налоговой службы, но предоставляет ему свои услуги, товары, работы (является продавцом) отдельно.

Налоговым агентом называется также арендатор государственного, муниципального и федерального (в том числе и субъектов федерации) имущества в случае, если органы власти и местного самоуправления предоставили его как такового.

Контрагент заполняет 2 раздел декларации при наличии одного и больше договоров с одним налогоплательщиком (арендодателем).

Раздел содержит всего 10 строк.

- Строка: 010 – КПП отделения организации иностранного лица, за которое предоставляется раздел и уплачивается НДС;

- Строка: 020 – имя или название иностранного лица (арендодателя, продавца в соответствии с договором), чьим налоговым агентом представляется заполнитель;

- Строка: 030 – ИНН лица, по операциям с которым признается заполнитель, если таковое имеется. В противном случае поставить прочерк;

- Строка: 040 – КББ – двадцатизначный код, который используется для учета бюджетов (доходов и расходов);

- Строка: 050 – код контрагента в ОКТМО;

- Строка: 060 – сумма налога, которая подлежит окончательной уплате в бюджет;

- Строка: 070 – семизначный код операции с иностранным лицом;

- Строка: 080 – сумма налога по отгрузке услуг, работ и товаров, передачи имущественных прав;

- Строка: 090 – сумма с оплаты (в том числе и частичной), полученной в налоговом периоде, в счет отгрузки товаров в предстоящем времени, услуг, работ и товаров, передачи имущественных прав;

- Строка: 100 – сумма налога, которая исчисляется строками 080 и 090.

Этот раздел заполняют налоговые агенты по НДС. Ими признаются компании, которые (ст. 161 НК РФ):

- приобретают товары (работы, услуги) у иностранной компании, которая не состоит на учете в налоговых органах РФ (п. п. 1, 2 ст. 161 НК РФ). Местом реализации должна быть территория РФ;

- арендуют, покупают (получают) федеральное имущество, имущество субъектов РФ или муниципальное имущество у органов госвласти и управления. Или органов местного самоуправления (п. 3 ст. 161 НК РФ);

- продают конфискованное имущество, имущество, реализуемое по решению суда, бесхозяйные ценности, клады и скупленные ценности, а также ценности, которые перешли по праву наследования государству. Исключение — продажа имущества банкрота (п. 4 ст. 161 НК РФ);

- в качестве посредника с участием в расчетах реализуют товары (работы, услуги, имущественные права) иностранных лиц, которые не состоят на учете в налоговых органах РФ (п. 5 ст. 161 НК РФ);

- являются собственником судна на 46-й календарный день после перехода к ним права собственности (как к заказчику строительства судна), если до этой даты они не зарегистрировали судно в Российском международном реестре судов (п. 6 ст. 161 НК РФ).

Кстати

Наличие договора на аренду государственного или муниципального имущества еще не означает, что арендатор стал налоговым агентом и должен перечислить НДС. Многое зависит от условий договора. Чтобы разобраться во всех нюансах, прочитайте статью «В каких случаях у арендатора госимущества не возникает обязанностей налогового агента по НДС».

Медицинское учреждение имеет право на льготу по НДС

Услуги по лечебной физкультуре и спортивной медицине также прямо не поименованы в перечне услуг по диагностике, профилактике и лечению. В то же время учреждение вправе воспользоваться льготой в отношении данных услуг, нередко оказываемых в рамках доврачебной помощи). Услуги по лечебной физкультуре относятся к деятельности в области здравоохранения и соответствуют перечню медицинских услуг по диагностике, профилактике и лечению

При этом в Постановлении ФАС МО от 15.02.2008 N КА-А41/488-08 не принят во внимание довод налоговиков о несоответствии перечисленных в лицензии услуг формулировкам, содержащимся в ОКУН *(1) и ОКВЭД *(2), так как это не опровергает ни факта оказания льготируемых услуг, ни права на применение указанной льготы. Также освобождаются от НДС лечебное питание и медикаментозное лечение, которые относятся к медицинским услугам (Постановление Десятого арбитражного апелляционного суда от 27.11.2006 N 09АП-13927/2006-АК)

При этом от льготы, предоставляемой пп. 2 п. 2 ст. 149 НК РФ, учреждение, имеющее лицензию, не вправе отказаться, как это можно сделать в соответствии с п. 5 ст. 146 НК РФ в отношении операций, поименованных в п. 3 ст. 149 НК РФ, например, в отношении услуг санаторно-курортных, оздоровительных организаций. Но следует ли отказываться от льготы, особенно бюджетному учреждению, которое совсем не заинтересовано в увеличении налоговых обязательств перед бюджетом? Лучше позаботиться о лицензии и оказывать освобожденные от налогообложения медицинские услуги.

Обратите внимание => Окоф для офисной мебели 2019

Примеры кодов операций в Разделе № 2 декларации

|

Вам будет интересно:Налоговая льгота — это что? Виды налоговых льгот. Налоговая социальная льгота Код |

Значение |

|

1010200 |

Отражает операции, которые не могут облагаться налогом на добавленную стоимость |

|

1010201 |

Отражает предоставление арендодателем тех или иных помещений в пользу граждан других государств или иностранным фирмам |

|

1010202 |

Соответствует реализации услуг, связанных с аккредитацией операторов, которые осуществляют технический осмотр по законодательству РФ |

|

1010203 |

Соответствует реализации услуг по осуществлению техосмотра операторами в соответствии с законодательством РФ |

|

1010211 |

Отражает реализацию медицинских услуг, которые оказываются юридическими лицами или ИП, которые осуществляют деятельность в сфере медицины |

|

1010221 |

Отражает услуги, связанные с уходом за больными, гражданами с инвалидностью, престарелыми в случае, если данный уход осуществляется в соответствии с медицинским заключением |

|

1010225 |

Соответствует передаче прав владения, представленных вкладом по договору в рамках инвестиционного товарищества, а также при получении доли кем-либо из партнеров при разделе активов |

|

1010226 |

Соответствует услугам, связанным с организацией азартных игр |

|

1010227 |

Отражает услуги, связанные с доверительным управлением пенсионными инвестициями в соответствии с законодательством РФ |

|

1010228 |

Отражает операции, связанные с уступкой прав требований в рамках обязательств, появившихся на основании финансовых правоотношений в процессе срочных сделок |

|

1010229 |

Отражает различные операции, которые осуществляются клиринговыми компаниями |

|

1010231 |

Соответствует услугам, которые связаны с присмотром и уходом за детьми в детских садах, кружках, секциях, студиях |

|

1010232 |

Соответствует продажам продуктов питания, которые непосредственно изготовлены столовыми, учрежденными образовательными и образовательными организациями |

|

1010234 |

Соответствует услугам, связанным с управлением архивами, которое осуществляется специализированными организациями |

|

1010235 |

Соответствует продажам услуг, которые связаны с перевозками пассажиров на городском транспорте |

Таковы особенности отражения показателей в Разделе № 2 рассматриваемого отчетного документа. Идем далее.