Методы расчета земельного налога по кадастровой стоимости

Содержание:

- Кадастровый номер как идентификатор земли

- Что можно выяснить после проверки?

- Льготы для пенсионеров по земельному налогу

- Изменения с 2016 года

- Кто может не платить

- Как узнать кадастровую стоимость квартиры

- Примеры расчета налога на землю

- Узнать задолженность по земельному налогу

- Льготы и освобождения от уплаты налога

- Порядок исчисления и уплаты земельного налога на участок (базовая формула)

- Кто должен рассчитывать сумму налога?

- Как посчитать по кадастровой стоимости?

- Расчет налогового платежа

- Земельный налог 2020 обязателен к уплате. Ответственность за неисполнение обязанности

Кадастровый номер как идентификатор земли

Все объекты недвижимости, сведения о которых есть в государственном реестре прав, имеют индивидуальный кадастровый номер. Он выдается кадастровой службой единожды и со временем не изменяется.

Это специальный идентификационный код надела, который является обязательной составляющей для осуществления покупки, продажи, отчуждения и др.

Он выглядит следующим образом:

- aa — кадастровый округ по местонахождению объекта (регион РФ);

- bb — показатель кадастрового района в регионе;

- ccccccc — код квартала;

- kk — сам номер объекта.

Наличие номера означает, что участок, которому он присвоен, существует и имеет уникальные отличия от других объектов. В случае его отсутствия:

- участок не может считаться недвижимым имуществом;

- на него может претендовать более чем 1 субъект, а значит может быть оформлено несколько актов собственности; операции покупки и продажи невозможны;

- участок нельзя предоставить в пользования на условиях аренды.

Узнать кадастровый номер можно:

- методом поиска на карте Росреестра в режиме онлайн;

- через платный запрос на этом же сайте;

- в земельных документах: в кадастровом паспорте и правоустанавливающем документе;

- узнать в кадастровой палате;

- заказать выписку из ЕГРП и получить не только номер, но и остальные данные.

Что можно выяснить после проверки?

Проверка земельного участка по адресу

– покупка недвижимости у собственника

Выгодные предложения, существующие на рынке, привлекают внимание многих соискателей. Эксперты рекомендуют рассматривать несколько предложений, анализировать, сопоставлять данные, выводить среднестатистическую цену

Если предлагают заниженную стоимость, нужно быть осторожным, а чтобы убедиться, что условия прозрачны, проводится при покупке проверка земельного участка.

Комплексная проверка земельных участков физических лиц

снижает риски, помогает приобрести объект без неприятных инцидентов. Что можно выяснить после проверки:

- Соответствует расположение, планировка с предъявленными документами.

- Находится ли объект под арестом, используется ли в качестве залога.

- Существуют ли несоответствия с кадастровой документацией.

Проверка – залог того, что сделка не имеет подводных камней, что объект принадлежит владельцу, предложившему сделку, а не мошеннику, действующему от его имени.

Льготы для пенсионеров по земельному налогу

В 2017 году Президентом РФ был подписан федеральный закон

№ 436-ФЗ

«О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и

отдельные законодательные акты Российской Федерации».

В соответствии с этим законом вводится налоговый вычет, уменьшающий земельный налог на величину

кадастровой стоимости 600 кв.м площади земельного участка. Фактически речь идет о так называемых

6 сотках. Под данную льготу попадают все пенсионеры, а так же следующие категории

граждан: Герои Советского Союза, Российской Федерации, инвалиды I и II групп, инвалиды с

детства, ветераны Великой Отечественной войны и боевых действий и т.д

Налог за 2017 год, оплатить который будет необходимо в 2018 году, будет рассчитан исходя из

этой льготы.

Налоговый вычет предоставляется только на величину кадастровой стоимости 6 соток. Если площадь

земельного участка больше, то налог будет рассчитан за оставшуюся площадь. К примеру, если

площадь земельного участка принадлежащего пенсионеру 20 соток, то налог будет начислен только

за 14 соток.

Еще одна особенность данного закона — вычет применятся только

по одному земельному участку по выбору «льготника» независимо от категории земель, вида

разрешенного использования и местоположения земельного участка. Для того, чтобы самостоятельно

выбрать земельный участок, к которому будет применена льгота, необходимо обратиться в любую

ИФНС с Уведомлением о выбранном участке. Если уведомление не поступит от налогоплательщика, то

вычет будет автоматически применен в отношении одного земельного участка с максимальной

исчисленной суммой налога.

Изменения с 2016 года

В главе НК РФ «Земельный налог» с 01 января 2015 г. вступили в силу поправки. Теперь, согласно п.2 ст.387, для всех налогоплательщиков, перечисленных в данной главе, ставка может устанавливаться представительными органами муниципальных образований и городов федерального значения. Также ими определяется срок и порядок уплаты для организаций-плательщиков.

Объектом налогообложения, как и раньше, являются участки, за исключением:

- ограниченных в пользовании или изъятых;

- занятых под ценными объектами;

- тех, которые являются частью лесного фонда;

- находящиеся под водными объектами государственной собственности.

Самый важный момент – это то, что сумму налога теперь рассчитывают по рыночной стоимости, то есть он вырастет.

Кто может не платить

- Это Герои Советского Союза, Герои Российской Федерации.

- Ветераны Великой Отечественной.

- Относятся к льготникам по налогу на участки земли инвалиды 1-ой и 2-ой группы, но инвалидность должна быть подтверждена специальной медицинской комиссией.

- Те граждане, которые получают государственную поддержку.

- Инвалиды детства, независимо от диагноза.

- Граждане, участвующие в ликвидации последствий ядерных аварий.

- Те лица, которые пострадали от радиоактивного облучения из-за своей научной деятельности.

- Представители коренных населений Сибири также имеют право на льготы.

Выделение особых категорий, избавляющихся от уплаты земельного налога, действует, согласно Федеральному законодательству, на всей территории страны. Но в регионах к ним могут быть добавлены свои категории.

Как узнать кадастровую стоимость квартиры

Для получения сведений следует иметь начальные данные: кадастровый адрес или кадастровый номер. Узнать цену объекта по номеру можно несколькими онлайн-способами.

Для тех сограждан, которым использование электронных способов является по тем или иным причинам проблемой, сохранена возможность подачи письменных запросов. Документы можно направлять в ЕГРН, МФЦ или Росреестр. Ответ должен быть не позже трех рабочих дней со дня получения заявления. Надо понимать, что данные письменных и электронных запросов полностью идентичны и имеют одинаковую юридическую силу.

Выписка по объекту на странице сайта содержит статус объекта (ранее учтенный или неучтенный), кадастровый номер, площадь помещений, этажность, адрес расположения. Информация о наличии ограничений и собственниках дается только по отдельному запросу в полном отчете.

Важно. Бывают ситуации, когда нет данных о кадастровом номере или юридическом адресе

В таких случаях надо на публичной кадастровой карте найти интересующую недвижимость (земельный участок или дом) и кликнуть на изображение.

Если необходимо узнать данные о квартире в многоквартирном доме, то по карте следует найти весь дом, его кадастровую стоимость разделить на общую площадь (указывается там же) и умножить на площадь искомой квартиры. Кадастровый номер указывается в свидетельстве о государственной регистрации или полной выписке из ЕГРН. Без кадастрового номера или точного адреса недвижимости получить сведения невозможно.

Инструкция получения сведений через интернет

В зависимости от того, официальным сайтом какой именно государственной организации пользуется соискатель, конкретные действия могут незначительно отличаться. Но все страницы специально сделаны максимально простыми и интуитивно понятными, чтобы облегчить процесс даже самым неуверенным пользователям интернета. После открытия страницы организации надо выполнять следующие манипуляции.

1. В специальном поле указать данные об объекте недвижимости (кадастровый номер, адрес или обе характеристики одновременно). Поле располагается посередине страницы, всегда выделяется, очень заметно пользователям. Следующее действие ¬– кликнуть на иконку «Найти».

2. Если при введении исходных данных допущена ошибка, то страница вернется в исходное состояние. Иконка станет красной, внизу появится предупреждение об ошибке и предложение ее исправить.

3. Бывают ситуации, когда после введения адреса поисковик выдает несколько объектов с похожими данными. Это не проблема, владелец недвижимости должен из предложенного списка выбрать именно свой. Надо кликнуть на иконку «Подробнее».

4. Внимательно изучить новую открывшуюся страницу. Если все правильно, то сайт предоставляет возможность заказать выписку и использовать ее как электронный документ или перенести на бумажные носители.

Как уже выше упоминалось, по примерно такой же схеме можно получать сведение из всех государственных реестров. К примеру, на сайте Росреестра надо сначала выбрать раздел предоставления справочной информации, только на ней появится окно для введения имеющейся по недвижимости информации. Далее надо ввести данные, сформировать запрос (кликнуть по соответствующей иконке) и ожидать выведения информации. При необходимости еще раз уточнить из нескольких объектов искомый. Если возникают непреодолимые проблемы, то можно обращаться за помощью к специальным уполномоченным сотрудникам организаций.

Примеры расчета налога на землю

Формула для расчёта земельного налога достаточно проста.

Для физических лиц

Так как физические лица, как правило, владеют земельными участками, относящимися к категории сельскохозяйственных земель, то и ставка для расчёта налога берётся 0,3%. Таким образом, формула для расчёта налога на землю для физических лиц выглядит следующим образом:

Сумма налога = кадастровая ст-ть * 0,3%

Выше мы упоминали, что в п. 5 ст. 391 НК РФ приведён перечень лиц, которые имеют право на получение налогового вычета из кадастровой стоимости – 10 000 рублей. То есть, налогоплательщик вычитает 10 000 рублей из общей кадастровой стоимости участка, а затем уплачивает налог. Формулу можно представить в следующем виде:

Сумма налога = (Кадастр. Ст-ть – 10 000) * 0,3%

Пример. Гражданин Т. владеет земельным участком площадью 10 соток. Кадастровая стоимость участка определена в размере 644 330 рублей на 01. 01. 2016. Гражданин Т. является ветераном ВОВ, следовательно, он имеет право на налоговый вычет в размере 10 000 рублей. Таким образом, сумма налога к уплате за 2016 год будет равна:

(644 330 – 10 000) * 0,3% = 1 902,99 рублей.

Физические лица обязаны также уплачивать налог на землю под многоквартирным домом, где они владеют жилплощадью. Чтобы исчислить земельный налог в многоквартирном доме, нужно знать точное значение общей площади квартиры. Сумма налога к уплате полностью зависит от общей площади квартиры. Расчёт земельного налога для СНТ производится аналогичным образом. Сумма налога зависит от площади земельного надела в СНТ. И квартира в многоквартирном доме, и участок в СНТ – общая долевая собственность физических лиц. Поэтому сумма налога напрямую зависит от площади участка в общей площади СНТ. Если участок находится в общей совместной собственности, то каждый собственник уплачивает налог в равных частях от общей суммы налога.

Пример. Гражданин М. владеет земельным наделом в СНТ. Площадь участка – 9 соток, площадь СНТ – 450 соток. На 01. 01. 2016 кадастровая стоимость СНТ была равна 99 640 453 руб. Гражданин М. льгот не имеет. Участок гражданина М. занимает 1/50 в общей площади СНТ (9 / 450). Следовательно, и налог на землю он должен заплатить в размере 1/50 от общего налога СНТ. Общая сумма налога для СНТ в 2016 году будет равна:

99 640 453 * 0,3% = 298 921,36 руб.

Гражданин М. должен заплатить 298 921,36 * 1/50 = 5 979 рублей.

Для юридических лиц

Юридические лица самостоятельно рассчитывают сумму налога к уплате. Формула для расчёта идентична установленной для физлиц, но нужно быть внимательным с определением категории земель. Юридические лица, в отличие от физических, могут владеть землями любой категории, в ст. 395 НК РФ приведён список юридических лиц, которые полностью освобождаются от уплаты налога на землю. Налоговые вычеты для юридических лиц не предусмотрены.

Пример. В собственности ООО «Доверие» находится земля, на которой построены различные религиозные постройки. На 01. 01. 2016 года кадастровая стоимость этого участка земли равна 57 980 рублей. Согласно НК РФ, компания ООО «Доверие» ничего не будет платить, так как религиозная организация полностью освобождена от уплаты земельного налога.

Пример. ООО «Восход» владеет земельным участком в Московской области, который используется для производства сельскохозяйственной продукции, и квартирой в многоквартирном доме в Липецкой области. По состоянию на 01. 01. 2016 кадастровая стоимость земельного надела в Московской области была равна 34 667 400 рублей, а общая площадь квартиры в Липецкой области – 62,8 кв. м. (общая площадь дома – 628 кв. м). Кадастровая стоимость многоквартирного дома равна 1 500 251 000 руб. Ставка налога на землю под многоквартирным домом в Вологодской области равна 0,04 %.

За землю в Московской области ООО «Восход» должно уплатить: 34 667 400 * 0,003 = 104 000 рублей.

За квартиру в Вологодской области: 1 500 251 000 * (62,8 / 628) * 0,0004 = 60 010 руб.

Таким образом, общая сумма налога за 2016 год для ООО «Восход» будет равна и составит 104 000 + 60 010 = 164 010 рублей.

Узнать задолженность по земельному налогу

Как узнать земельный налог по ИНН и произвести оплату земельного налога онлайн? Земельный налог физических лиц относится к категории местных платежей. Ставки по нему устанавливают местные органы власти.

Кто должен платить?

Уплата земельного налога – задача лиц, в собственности которых или в бессрочном пользовании есть земельные участки. Если пользование участком осуществляется на правах аренды, то оплата земельного налога не требуется.

Как рассчитывается?

Земельный налог физических лиц рассчитывается по формуле:

ЗН = Кц x Д x Cт x Кс, где:

Кс – коэффициент применяется, если участок пребывает в собственности лица меньше года; Ст – ставка (уровень зависит от места расположения; Д – доля в имуществе; Кц – кадастровая цена.

Существуют ли льготы?

Льготы по обязательным платежам на землю установлены на федеральном уровне, но их перечень может быть расширен на местном уровне. Льготы уменьшают оплату земельного налога или позволяют не платить его совсем. Чтобы избежать резкого роста земельного налога физических лиц, предусмотрен коэффициент. Он не позволяет увеличивать сумму больше чем на 10 % по сравнению с прошлым годом. Государство идет по пути расширения перечня льготников, для которых уплата земельного налога может быть уменьшена. К перечню добавились граждане, воспитывающие трех и более детей несовершеннолетнего возраста. Вычет на земельный налог физических лиц можно получить, если написать и подать заявление в инспекцию.

Ставки земельного налога

Предусмотрены такие варианты:

- 0,1 % от кадастровой стоимости ЗУ. Ставки земельного налога физических лиц установлены для участков огородничества, а также садоводства, ИЖС. Это не касается территорий, задействованных в коммерции.

- 0,3% от кадастровой стоимости – перечень земель, облагаемых по данной ставке, строго закреплен в законе.

Уведомление

Расчет земельного налога физических лиц для оплаты осуществляется налоговой службой. Она же отправляет по месту регистрации налогоплательщика налоговое уведомление, в котором указывается объект, размер платежа, сроку уплаты, платежные реквизиты. Если вы получили налоговое уведомление с ошибкой, необходимо как можно скорее обратиться в Инспекцию ФНС с заявлением об уточнении данных. Когда сотрудники обработают информацию, то сделают перерасчет.

Нет уведомления

Уплата земельного налога обязательна и в том случае, если вы не получили уведомление из ФНС. Поскольку уплата налогов – обязанность граждан России, то налогоплательщику нужно самостоятельно обратиться в налоговую службу, чтобы узнать о произведенных начислениях и их оплате.

Сроки оплаты

Уплата земельного налога производится в установленный срок – до 1 декабря. Если вовремя не заплатить или заплатить не всю сумму обязательного платежа, за каждый день просрочки будет начисляться пеня. Если оплата не произведена в течение трех месяцев после 1 декабря – может быть наложен штраф в размере 20% или 40% от суммы недоимки. Следующим шагом Инспекции ФНС будет обращение в судебные органы за взысканием задолженности, после чего исполнительный документ поступит для принудительного исполнения в службу судебных приставов.

Как узнать налоги по ИНН и оплатить налоги онлайн?

Существует несколько способов: узнать задолженность по налогам по ИНН можно на нашем сайте, бесплатно, без регистрации и создания личного кабинета. Сразу же можно и оплатить налоги онлайн банковской картой. Можно проверить налоги на официальном сайте ФНС налог ру. Там уже потребуется регистрации и создание личного кабинета. Можно лично посетить свою Инспекцию ФНС и там получить налоговое уведомление.

Льготы и освобождения от уплаты налога

Льготы по земельному налогу бывают трех видов:

- Полное освобождение от уплаты земельного налога для конкретных категорий граждан;

- Уменьшение на 10 тыс. рублей налоговой базы в отношении конкретных категорий граждан;

- Льготы, устанавливаемые нормативно-правовыми актами городов федерального значения (Москва, Санкт-Петербург, Севастополь).

Полностью освобождаются от выплаты земельного налога в полном объеме только физические лица коренных малочисленных народов Севера, Сибири и Дальнего Востока России, а также общины таких народов.

Налоговая база в отношении сбора на земли общего пользования в СНТ, как и на другие виды земельных налогов, уменьшается на сумму в 10000 рублей, не облагаемую земельным налогом, на одного налогоплательщика одной территории муниципалитета. То есть уменьшается не сам размер налога, а кадастровая стоимость объекта, от которой и производится расчет налоговой суммы.

Действует льгота для определенных категорий налогоплательщиков, в которые входят:

- Герои Советского Союза, Герои Российской Федерации, полные кавалеры ордена Славы;

- Инвалиды I и II групп инвалидности;

- Инвалиды с детства;

- Ветераны и инвалиды Великой Отечественной войны, а также ветераны и инвалиды боевых действий;

- Граждане, имеющие право получать социальную поддержку по Законам Российской Федерации «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС», «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча» и «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне»;

- Граждане, принимавшие участие в работе подразделений особого риска по испытаниям ядерного и термоядерного оружия, ликвидациям аварий ядерных установок на вооружениях и военных объектах;

- Граждане, получившие или перенесшие лучевую болезнь или ставшие инвалидами из-за испытаний, учений и других работ, касающихся любых разновидностей ядерных установок, в том числе ядерное оружие и космическую технику.

- Уменьшить налоговую базу по вышеназванной льготе возможно на основании подтверждающих документов принадлежности к одной из перечисленных категорий.

Документы подаются в любой орган налоговой инспекции по выбору налогоплательщика. Если налоговая база после отчисления льготы становится равной сумме менее 10000 рублей, то налог признается нулевым.

Героям Советского Союза, Героям Российской Федерации и полным кавалерам орденов Славы необходимо предоставить соответствующие орденские книжки и книжки Героев. Инвалиды могут уменьшить свою налоговую базу, предоставив удостоверение инвалида, пенсионное удостоверение, справку врачебно-трудовой экспертной комиссии.

В соответствии со статьей 2 Федерального закона «О ветеранах» ветеранами признают граждан:

- Принимавших участие в боевых действиях по защите Отечества или осуществлявших обеспечение воинских частей действующей армии в местах боевых действий;

- Проходивших военную службу либо отработавших в тылу во время Великой Отечественной войны 1941 — 1945 гг. не менее полугода, не включая время работы на оккупированных территориях СССР, либо награжденные орденами или медалями СССР за службу и самоотверженный труд в ходе Великой Отечественной войны.

Помимо общей льготы, предусмотренной Налоговым кодексом РФ, общее собрание садоводческого некоммерческого товарищества может предоставить льготы в отношении размера членских взносов и порядка их уплаты в СНТ. В основном льготные членские платежи позволяется производить пенсионерам, инвалидам, многодетным семьям.

Если подобные льготы общее собрание или устав СНТ не определили, то льготные категории граждан вносят членские взносы на общих условиях.

Налог на земли общего пользования в садоводческом некоммерческом товариществе — обязательный вид платежа в местные бюджеты. Дороги, проезды, проходы, площадки общего использования, занятые одной организацией, должны облагаться налогом.

Порядок исчисления и уплаты земельного налога на участок (базовая формула)

Как рассчитывается земельный налог за 2020 год? На первый взгляд обычно: налоговую базу умножаем на ставку. При этом в качестве базы выступает кадастровая стоимость земли, установленная на начало соответствующего налогового года (п. 1 ст. 389 НК РФ).

Если земля в течение года куплена или продана, формула земельного налога будет корректироваться с учетом периода владения землей (коэффициент Кв рассчитывается как отношение полных месяцев владения землей к 12 месяцам). Полным считается месяц, в котором право собственности возникло до 15 числа или утрачено после 15 числа (п. 7 ст. 396 НК РФ).

Другой коэффициент (Ки) должен применяться, если в течение года происходит изменение кадастровой стоимости.

Как рассчитывается налог в этом случае, читайте в статье «Расчет земельного налога при изменении кадастровой стоимости».

Особый порядок исчисления земельного налога применяется, если земля расположена на территории сразу двух муниципальных образований. Тогда стоимость участка делится между этими образованиями с учетом доли площади, находящейся в каждом из них (п. 1 ст. 391 НК РФ). И для каждой части делается свой расчет налога с применением соответствующих каждому из образований льгот и ставок.

Пример определения базы по земельному налогу, если участок находится на территориях двух муниципальных образований от КонсультантПлюсУчасток организации площадью 1 000 кв. м находится на территориях двух муниципальных образований (МО). На муниципальное образование N 1 приходится 480 кв. м, на муниципальное образование N 2 — 520 кв. мКадастровая стоимость участка в ЕГРН на 1 января года — 2 000 000 руб.Определим долю участка для каждого муниципального образования:Полностью пример смотрите в К+. Это можно сделать бесплатно.

От компании требуется не только рассчитать земельный налог по кадастровой стоимости с применением всех коэффициентов — не менее важно вовремя отчитаться в налоговую и уплатить налог. Как рассчитать и уплатить налог, читайте в статье «Земельный налог за год — как рассчитать и когда платить?»

Как рассчитать и уплатить налог, читайте в статье «Земельный налог за год — как рассчитать и когда платить?».

Закон региона может предусматривать уплату квартальных авансовых платежей по налогу. Каждый такой платеж рассчитывают как ¼ годовой суммы налога (п. 6 ст. 396 НК РФ) с учетом числа месяцев владения в соответствующем квартале (п. 7 ст. 396 НК РФ).

В какие сроки уплачивать авансовые платежи по земельному налогу, мы рассказываем в статье «Сроки уплаты авансовых платежей по земельному налогу».

Кто должен рассчитывать сумму налога?

После покупки земель или их приобретения иным способом, происходит регистрация земельной недвижимости в местном отделении Государственного кадастра недвижимости (ГКН). Регистратор, осуществляя постановку объекта на кадастровый учёт после имущественной сделки, передаёт сведения в местное отделение Федеральной налоговой службы (ФНС).

На основании полученных из ГКН сведений, уполномоченные лица из числа специалистов расчётного отдела ФНС, самостоятельно рассчитывают подлежащую уплате налоговую сумму. Такое преимущество получают только граждане, для предприятий и организаций данная услуга не предоставляется.

После того как налог рассчитан, по домашнему адресу землевладельца, вступившего во владение наделом, отправляется почтовое отправление, содержащее уведомление о рассчитанной сумме и сроках осуществления платежа. В уведомлении указана сумма, подлежащая оплате и реквизиты платежа.

Со скольки лет?

Уведомление адресовано лицу, ответственно распоряжающемуся участком, достигшему совершеннолетия и полностью дееспособному. Если собственник не достиг возраста 18 лет – ответственность по уплате налогов несут его родители – законные представители ребёнка, или его опекуны.

По усмотрению представителей, допустимо подать заявление для делегирования налоговой ответственности лицу, достигшему 14 лет. Такое заявление подаётся начальнику местного отделения ФНС. В нём излагается просьба начислять налог непосредственному владельцу ЗУ, не достигшему восемнадцатилетия и выражается согласие на передачу налоговой ответственности.

Если несовершеннолетний плательщик просрочит выплаты, претензии со стороны ФНС будут направлены в сторону заявителя, представляющего его имущественные интересы.

Как посчитать по кадастровой стоимости?

Для того, чтобы узнать эту стоимость, следует лично обратиться в территориальное отделение Росреестра, либо запросить сведения на их официальном сайте. Также можно ее узнать онлайн по кадастровому номеру или адресу.

Далее следует узнать, не принимались ли местными органами власти процентные ставки, отличные от максимальных и прописанных в НК РФ (0.3% и 1.5%). Если да, то выяснить их размер, и использовать при расчёте земельного налога.

Если нет, значит используем вышеупомянутые 0.3 или 1.5%, в зависимости от категории вашей земли. Эти же цифры будут взяты за основу и в наших примерах.

Стандартная формула расчёта

По умолчанию, если у вас нет никаких льгот, применяется следующая формула:

КС*ПС=ЗН

Условные обозначения:

- КС – кадастровая стоимость;

- ПС – процентная ставка;

- ЗН – земельный налог.

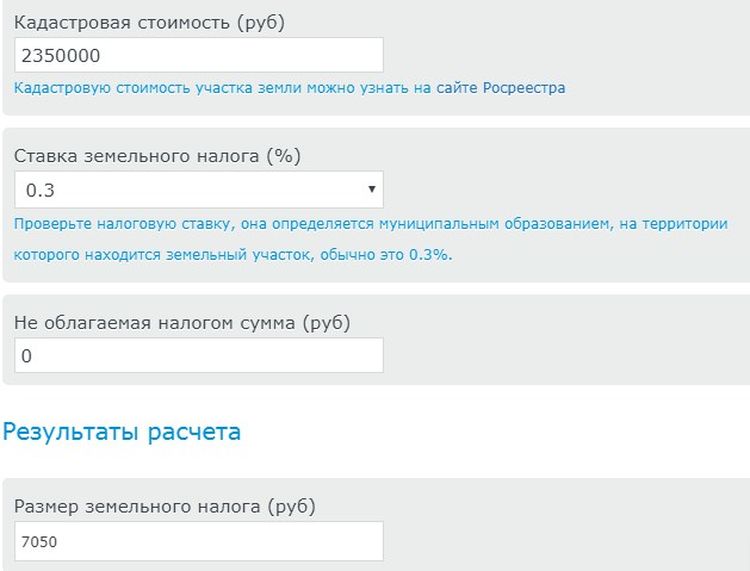

Приведём пример: допустим, что кадастровая стоимость вашей земли на первое число текущего года составляет 2 350 000 рублей. Процентная ставка – 0.3%.

2 350 000*0.3%=7050

Для расчета земельного налога можно также воспользоваться онлайн калькулятором, достаточно знать кадастровый номер участка, стоимость при этом берется из базы автоматически. Вводим все цифры в нужные поля и получаем результат.

На этом конкретном примере, показанном на фото, указаны данные без учёта каких-либо льгот. О льготах поговорим чуть ниже.

Как считать авансовый налог?

В том случае, если по местному законодательству вы обязаны платить налог поквартально, то используется следующая формула:

КС*ПС/4 = ЗН

2350000*0.3%\4 = 1762,5

То есть, кадастровую стоимость, помноженную на процентную ставку нужно разделить на 4 – число кварталов в году.

Неполный налоговый период

Чтобы рассчитать земельный налог используется сумма, которая равна кадастровой стоимости на первый день текущего календарного года. Если земля приобретена недавно, и вы не владели ей полный год, то берётся сумма КС, которая была обозначена в момент оформления земли в собственность.

Соответственно, в этом случае и сам налог будет меньше, так как при его расчёте будет учитываться дополнительный коэффициент, равный соотношению фактического количества месяцев, в течение которых вы владели землёй, к 12 (кол-во месяцев в году).

К примеру, вы приобрели участок в мае. Следовательно, вы владели землёй 8 месяцев. В этом случае формула будет выглядеть следующим образом:

КС*ПС*(8/12)

Используя данные предыдущего примера, мы получим:

2350000*0.3%*(8/12) =4700

Формула подсчёта с учётом льгот

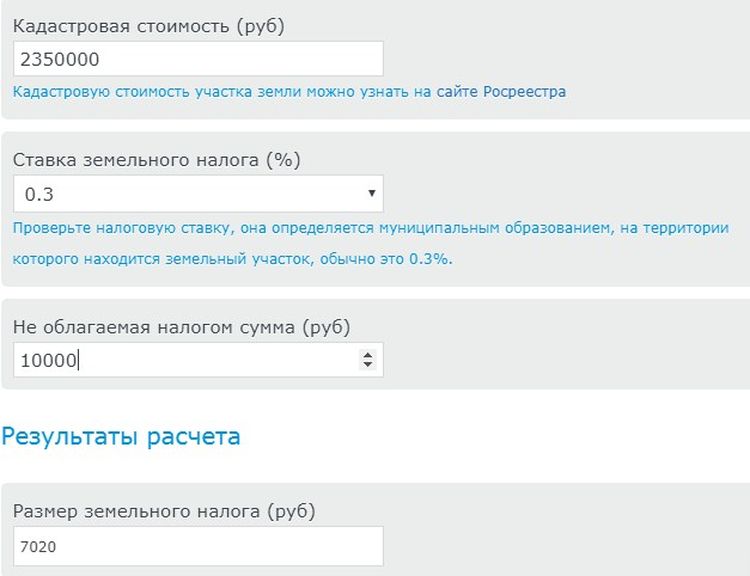

С учётом льготы получается следующая формула:

(КС*- 10000) *ПС = ЗН

Получаем:

(2350000 – 10000) *0.3 = 7020

Тот же результат получается и на онлайн-калькуляторе.

Кому положены льготы?

Помимо необлагаемых налогом земель, которые были описаны выше, льгота в размере 10000 рублей необлагаемой налогом суммы предоставляется ряду граждан РФ, а именно:

- Ветераны и инвалиды боевых действий – ВОВ, Афганистан, Чечня и пр.;

- Герои России и СССР;

- Инвалиды 1-й и 2-й групп;

- Чернобыльцы;

- Лица, имеющие отношения к испытанию ядерного оружия, в том числе и страдающие лучевой болезнью.

Если изменилась кадастровая стоимость

Кадастровая стоимость не является незыблемой величиной, и может время от времени измениться по ряду причин:

- При кадастровой оценке или в составлении кадастрового паспорта изначально была допущена ошибка и требует исправления;

- Была изменена категория пользования;

- Были изменены границы и общая площадь участка;

- Землевладелец оспорил в суде рыночную стоимость земли и суд удовлетворил иск;

Перерасчёт ЗН в таком случае осуществляется 1-го января того года, когда была изменена КС, но не раньше, чем с даты регистрации в ЕГРН. То есть применить новые значения можно уже в текущем году.

Формула расчёта ЗН при изменении КС остаётся прежней, нужно лишь применить новую сумму при перерасчёте.

Расчет налогового платежа

Сумма налога за год определяется по формуле:

НнИ = Налоговая база × Налоговая ставка

Если в вашем регионе установлены отчетные периоды и уплата авансовых платежей, платеж за отчетный период (например, за 1 квартал) нужно рассчитать исходя из ¼ кадастровой стоимости (доли стоимости) объекта (подп. 1 п. 12 ст. 378.2 НК РФ):

АП = Налоговая база × ¼ × Налоговая ставка

В этом случае сумма налога к уплате по итогам года будет равна разнице между исчисленной суммой налога за год и суммой авансовых платежей.

Пример

Кадастровая стоимость объекта недвижимости равна 10 млн руб. Ставка налога – 1,5%. Тогда:

- годовая сумма налога составит 150 000 руб. (10 000 000 × 1,5%);

- авансовые платежи по итогам 1 квартала, полугодия и 9 месяцев будут равны 37 500 руб. (10 000 000 × ¼ × 1,5%);

- сумма налога к уплате по итогам года – 37 500 руб. (150 000 – 3 × 37 500).

Однако если право собственности на объект недвижимого имущества возникло или прекратилось в течение отчетного периода, то сумма налога за налоговый период и авансового платежа за отчетный период определяется исходя из количества полных месяцев владения им. Формулы для расчета такие:

для авансовых платежей:

АП = Налоговая база × ¼ × Налоговая ставка × Количество полных месяцев владения объектом недвижимости в отчетном периоде/3;

для полной суммы налога за год:

НнИ = Налоговая база × Налоговая ставка / Количество полных месяцев владения объектом недвижимости в году/12.

Полным месяцем владения с 2016 года считается тот, в котором право на объект возникло до 15 числа или утрачено после 15 числа (п. 5 ст. 382 НК РФ).

ПРИМЕР расчета от КонсультантПлюс, если кадастровая стоимость изменилась в течение года: У организации есть в собственности здание, которое облагается по кадастровой стоимости. Ставка налога в регионе, где расположено это здание, — 2%. На 1 января кадастровая стоимость здания была 100 000 000 руб. Весной организация демонтировала небольшую часть здания, после чего его площадь уменьшилась. Сведения об измененной площади внесли в ЕГРН 10 июня. После изменений кадастровую стоимость определили в размере 90 000 000 руб. Организация рассчитает налог на имущество так… См. продолжение примера в К+. Пробный доступ к К+бесплатен.

Земельный налог 2020 обязателен к уплате. Ответственность за неисполнение обязанности

В качестве гарантий исполнения обязанностей российский законодатель установил ответственность для неплательщиков налогов. В зависимости от степени общественной опасности и размера вреда, причиненного бюджету, установлены следующие санкции:

- При несвоевременном платеже земельного налога за каждый день будет начисляться пеня в размере 1/300 от ставки рефинансирования Центрального Банка РФ.

- Если же какие-то суммы не поступили в бюджет по Вашему платежу, потому что Вы занизили налоговую базу, то на Вас может быть наложен штраф. И его размер уже превышает размер пени. Он равен 20 % от неуплаченной суммы, а если такое занижение произошло по Вашему умыслу, то 40% от суммы.

- К уголовной ответственности привлекают в крайнем случае злостных налогонеплательщиков.