Аижк как узнать номер закладной

Содержание:

Варианты использования банком

Что такое закладная по ипотеке для банка? Как мы уже писали выше, закладная на квартиру по ипотеке – это главная гарантия защиты финансовых интересов банка. Этот документ он может использовать для принудительной продажи объекта залога в случае отказа или невозможности со стороны заемщика выполнять свои обязательства по ипотеке.

Но также она, как ценная бумага, может страховать банк от финансового краха. До тех пор, пока заемщик полностью не расплатился по ипотеке, финансовая организация может воспользоваться ей по своему усмотрению, если в ипотечном договоре не указаны какие-либо особые обстоятельства, запрещающие банку перепродавать её или производить какие-либо другие операции с ней.

Варианты использования банком:

- Частичная продажа залога;

- Переуступка прав;

- Обмен закладными;

- Выпуск эмиссионных бумаг.

Частичная продажа залога

Эта межбанковская операция проводится финансовой организацией для того, чтобы быстро получить небольшую сумму, в которых она нуждается. Грубо говоря, банк продает часть залога другому банку, и периодически отдает часть платежей заемщика по ипотеке покупателю.

Возможно несколько вариантов частичной продажи залога: плательщик может внести третьей стороне всего несколько платежей, при этом банк, где бралась ипотека, не будет получать средств в этот период.

Или на протяжении всего срока действия ипотечного договора банк будет передавать третьей стороне часть платежей заемщика. Причем последнего в этом случае уведомлять не будут: банк самостоятельно займется дележом вносимых средств.

Переуступка прав

Если же сумма, в которой нуждается финансовая организация, большая, то банк может продать и целиком весь залог – то есть, продать право на обладание закладной. Согласно закону, новый залогодержатель не может поменять условия заключенного ипотечного договора, так что для заемщика практически ничего не меняется. Его просто уведомляют о смене расчетного счета, куда заемщик должен вносить средства по кредиту. Это могут сделать по почте или прямо в отделении банка.

Такая сделка является разновидностью полной продажи закладной. Единственное отличие состоит в том, что субъекты сделки компенсируют разницу при обмене залогом. Эта процедура также может помочь банку остаться на плаву: например, если ему нужна сравнительно небольшая сумма, он может отдать свою закладную на дорогую квартиру и взять у другого банка другую, но более дешевую. Таким образом, он сохранит залоговое имущество и получит часть стоимости закладной в виде доплаты от другой финансовой организации.

Выпуск эмиссионных бумаг

Чтобы получить дополнительный доход, банк может выпустить ценные эмиссионные бумаги, привязанные к ней. Такие бумаги делят закладную на несколько частей, которые могут быть проданы другим финансовым организациям или даже частным лицам. По такой схеме удобно работать и с группой таких ценных бумаг.

Что такое закладная на квартиру по ипотеке

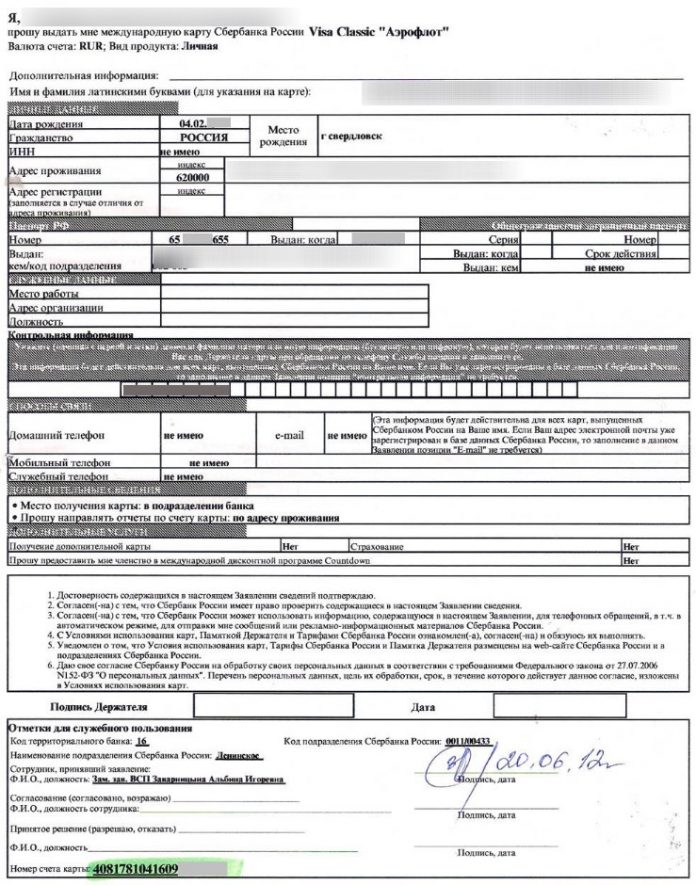

Как выглядит закладная по ипотеке, можно узнать при обращении в банк или на информационном ресурсе финансовой организации, структура документа при этом, вне зависимости от того Сбербанком он выбран, ВТБ 24 или Росбанком, будет сопоставимой, так как регламентируется ФЗ№102 «Об ипотеке».

Требования о предоставлении закладной и оформлении дубликата при её утрате, у заёмщика возникают при исполнении обязательств и необходимости снятия обременений. При нежелании финансового учреждения выдавать документы на снятие обременения пишется письменное заявление на имя руководителя филиала банка, а если этого оказывается недостаточно, то вопрос подлежит урегулированию в судебном порядке. Прежде, чем обращаться в суд, полезным будет направить жалобу на работу финансовой организации в Центральный банк, вмешательство которого в состоянии урегулировать конфликт интересов.

Закладная по ипотеке: что это и зачем она нужна

Закладной называется документ, в котором прописаны все параметры залогового имущества и условия залогового договора. Этот документ имеет юридическую силу при правильном оформлении.

В случае с ипотечным кредитом владельцем закладной является финансовая организация, выдавшая заемщику кредит.

Эта ценная бумага служит одним из основных требований при получении ипотеки. Она позволяет банкам избегать рисков по неуплате. В случае, если заемщик перестает выплачивать ипотеку, теряет свою платежеспособность, банк пользуется правом, которое предоставляет ему закладная, то есть продает недвижимость и возвращает себе сумму, невыплаченную заемщиком.

В качестве залога по закладной могут выступать следующие объекты недвижимости:

- Участок земли. На нем могут отсутствовать постройки. Стоимость участка оценивается в зависимости от места его расположения и размера.

- Нежилые помещения. В качестве залога могут выступать склады, офисы, дачи, гаражи и другие нежилые помещение, состояние которых оценивалось специализированными организациями.

- Квартира в многоквартирном доме. Оформить квартиру как залог гораздо проще, чем любое другое помещение. В случае необходимости банк легко продаст квартиру, так как на них спрос всегда достаточно высокий. Однако перед оформлением закладной проводится оценка жилья. В качестве залога могут выступать квартиры только в хорошем состоянии, со всеми коммуникациями и в доме, построенном не раньше 1970 года.

- Частный дом, коттедж. Если закладывается частный дом, то в эту же закладную входит и участок земли, на котором он находится. Кредитные организации соглашаются на оформление частных домов как залога, если они расположены не далеко от города, находятся в хорошем состоянии и имеют высокую пожарную безопасность.

Не всегда покупаемое жилье является залогом. При определенной договоренности с банком заемщик может предложить в качестве залогового имущества уже имеющуюся у него недвижимость. В этом случае купленная в ипотеку квартиру сразу является полной собственностью покупателя. При желании он может ее продать без разрешения кредитной организации.

Что касается того, когда оформляется закладная при ипотеке, то заниматься этим нужно уже после сделки купли- продажи, имея на руках все документы на купленную недвижимость.

Возврат закладной

Дом или квартира передаются в залог банка, и это подтверждает закладная – ценная бумага, которая регулирует отношения между заемщиком и кредитором. В ней прописаны основные условия займа, а значит, что при выявлении разночтений в договоре преимущество будет именно у закладной

Поэтому к оформлению этого документа необходимо подходить с особенной осторожностью

Ипотека может быть оформлена как с гарантией, так и без нее. На самом деле эта ценная бумага нужна в основном финансовой организации, так как именно она потребуется для перезалога или продажи квартиры другой организации в случае, если вы не будете справляться с долговыми обязательствами.

Здесь есть важный момент: несмотря на то, что ваша недвижимость переходит другой кредитной компании, она не сможет изменить условия по ипотеке.

После того, как вы закрыли ссуду, банк обязан передать вам оригинал закладной с отметкой об исполнении долговых обязательств и отсутствии к вам претензий со стороны кредитора. Также обязательно должна стоять дата внесения последнего платежа и его точная сумма.

Рассмотрение заявки на кредит

12 янв. 2016 :

- Срок рассмотрения заявки на кредит

- Рассмотрение заявки на кредит в ВТБ

- Рассмотрение заявки на кредит в Сбербанке

- Рассмотрение заявки на кредит онлайн

Если банк слишком долго рассматривает вашу заявку или отказывает в выдаче кредита — это повод узнать особенности процесса. Как долго банки изучают анкеты заемщиков? Как проходит процедура рассмотрения заявки на кредит? Об этом пойдет речь ниже.

Срок рассмотрения заявки на кредит

Продолжительность ожидания зависит от типа кредита, на который вы претендуете. Главные параметры — это размер займа и его цель. Сроки рассмотрения могут быть следующие:

- «День в день». Экспресс кредиты. Заявки рассматриваются в день обращения. Вам нужно подождать от нескольких минут до нескольких часов, пока менеджеры подготовят решение.

- До 10-14 дней. Крупные потребительские кредиты. Банк тщательно проверяет вашу кредитную историю, предоставленный пакет документов, согласовывает решение с кредитным комитетом.

- До 30 дней. Ипотечные кредиты. Большое количество документов по каждой анкете требует времени для изучения и принятия решения.

Процесс рассмотрения заявки на кредит в любом банке происходит по одному сценарию:

- Регистрация заявления клиента. Менеджер кредитного отдела изучает оригиналы документов, снимает с них копии, заверяет их.

- Проверка кредитной истории заявителя. Сотрудник банк делает запрос в Бюро кредитных историй, изучает прошлые взаимоотношения клиента с банками.

- Проверка представленных документов. Этим занимаются юридический отдел, служба безопасности, кредитный отдел. Если имеется залог, то к работе привлекается оценщик.

- Принятие решения на заседании кредитного комитета.

- Уведомление клиента о решении по его заявлению.

В каждом банке бизнес-процессы имеют свои особенности. Чем больше сотрудников привлечены к рассмотрению заявки, тем более вероятно затягивание сроков.

Рассмотрение заявки на кредит в ВТБ

ВТБ24 — это дочерняя организация ВТБ, которая занимается розничным кредитованием населения. Заявленные сроки рассмотрения анкет банком:

- От 1 дня. Кредитные карты, автокредиты.

- До 4 дней. Ипотечные займы.

- До 5 дней. Потребительский кредит наличными.

На своем официальном ресурсе ВТБ24 заявляет, что анкеты рассматриваются в течение 1 дня и более. При необходимости, банк увеличивает срок рассмотрения на требуемое количество дней.

На практике процесс затягивается и выходит за рамки установленных сроков. Например, заявку на ипотечный кредит банк ВТБ 24 рассматривает в течение месяца. Об этом свидетельствуют отзывы клиентов, размещенные на популярном банковском портале. Менеджеры организации объясняют задержки таким образом:

- Сбои в работе системы. Человеческий фактор. Например, сотрудник неправильно внес информацию из анкеты в базу данных, что привело к затягиванию рассмотрения.

- Большое количество клиентов. Менеджеры просто не успевают обрабатывать все заявки в срок.

Рассмотрение заявки на кредит в Сбербанке

Самый крупный банк страны — Сбербанк России — предоставляет населению услуги кредитования. Организация заявляет следующие сроки рассмотрения заявок:

- В течение 2 дней. Потребительские займы, выдача кредиток.

- До 7 дней. Займы для военнослужащих.

- До 30 дней. Ипотечные кредиты.

Согласно отзывам клиентов Сбербанка на одном из популярных банковских ресурсов рассматриваются заявки долго. Сроки затягиваются на одну-две недели, а по ипотечным кредитам — до месяца.

Если рассмотрение заявки на кредит длится более 30 дней, это свидетельствует об отрицательном решении банка. Рекомендуется обратиться в другую организацию.

Медлительность работы Сбербанка обусловлена следующими факторами:

- Большое количество клиентов. Множество заемщиков обращаются именно в Сбербанк, так как здесь предлагают более выгодные условия. Например, ипотечное кредитование с господдержкой.

- Длительная процедура принятия решения. Банк не идет на упрощенное рассмотрение кредитных заявок. Процесс полностью соответствует регламенту.

Рассмотрение заявки на кредит онлайн

Возможность заполнить заявку на получение займа в режиме онлайн значительно экономит время клиента. Такие анкеты рассматриваются быстро. Период ожидания может составить от нескольких часов до 5 дней. Клиент должен предоставить правдивую информацию о себе, заполнить все поля заявки для вынесения предварительного решения. Менеджер банка связывается с клиентом по телефону для уточнения деталей.

Многие банки предлагают клиентам льготные условия, если обслуживание происходит дистанционно. Например, снижение процентной ставки по кредиту.

Дата актуализации данных — 12.01.2016 г.

Подробная информация о банках: ВТБ 24, Сбербанк России.

Где и как сделать?

Гражданам, которые хотят получить в банке деньги для покупки недвижимого имущества, полезно знать, где и как оформить закладную на квартиру по ипотеке. Требования к составлению закладной при ипотеке приведены в Федеральном Законе «Об ипотеке».

Чтобы оформить такой документ, необходимо обратиться в банк, в котором планируется получение кредита.

Чтобы сделать закладную на квартиру по ипотеке, требуется:

- подготовить пакет документов;

- предоставить комплект бумаг специалисту банка;

- подписать закладную, составленную представителем кредитной организации;

- зарегистрировать документ в госструктуре.

Необходимые документы

Для оформления закладной требуется наличие ряда документов. Комплект бумаг может отличаться в разных кредитных организациях.

В стандартный пакет входят следующие документы:

- паспорт гражданина, желающего оформить ипотеку. Многие банки требуют от клиента постоянную прописку. Зарегистрироваться можно в покупаемой квартире. Паспорт подтверждает личность и прописку человека;

- отчет независимого эксперта-оценщика. Позволяет подтвердить рыночную стоимость жилья, предоставляемого банку в качестве залога. Оценку проводят специализированные компании, аккредитованные финансовым учреждением. Услуга эта является платной. Стоимость отчета варьируется от 2500 до 5000 рублей. Предоставить такой документ банку нужно в течение полугода после оформления;

- страховой полис на покупаемое недвижимое имущество. Если квартира сгорит или разрушится по другим причинам, страховая компания возместит банку оставшийся долг по ипотеке. Страховой полис является для кредитного учреждения гарантией погашения задолженности при любых обстоятельствах;

- договор купли-продажи квартиры, свидетельство о праве собственности либо выписка из ЕГРН. Эти документы подтверждают, что недвижимое имущество находится во владении заемщика;

- акт приема-передачи квартиры в случае покупки ее в новостройке;

- копия поэтажного плана помещения и кадастровый паспорт;

- ипотечный договор.

Среди дополнительных бумаг могут потребоваться следующие:

- свидетельство о браке;

- нотариальная доверенность;

- согласие супруга/супруги на совершение сделки;

- договор поручительства.

Оплата госпошлины и подписание договора

На базе предоставленных заемщиком документов банк готовит закладную. Оформляется она на специальном бланке. За составление закладной финансовые учреждения обычно плату не взимают.

Документ содержит ряд обязательных пунктов, реквизиты двух сторон, информацию о предмете обременения, ипотечном контракте. Заемщику нужно ознакомиться с текстом закладной перед ее подписанием

Стоит обратить внимание на достоверность и точность приведенных сведений

Регистрация

После подписания закладной ее нужно зарегистрировать. Только после этого она обретет юридическую силу и будет считаться официальным документом. Для этого необходимо обратиться в Росреестр с пакетом бумаг. Также можно воспользоваться услугами Многофункционального центра. Эта организация выступает в роли посредника между Росреестром и гражданами страны.

Алгоритм действий приведен ниже:

- подготовить комплект документов;

- обратиться в выбранную госструктуру с пакетом бумаг;

- оплатить государственную пошлину;

- взять от специалиста МФЦ либо Росреестра расписку о получении пакета бумаг;

- явиться в назначенный день и время за документами. Заемщику будет выдана выписка из реестра с указанием факта залога, а банку – оригинал закладной.

Список бумаг, необходимых для прохождения регистрационной процедуры, приведен ниже:

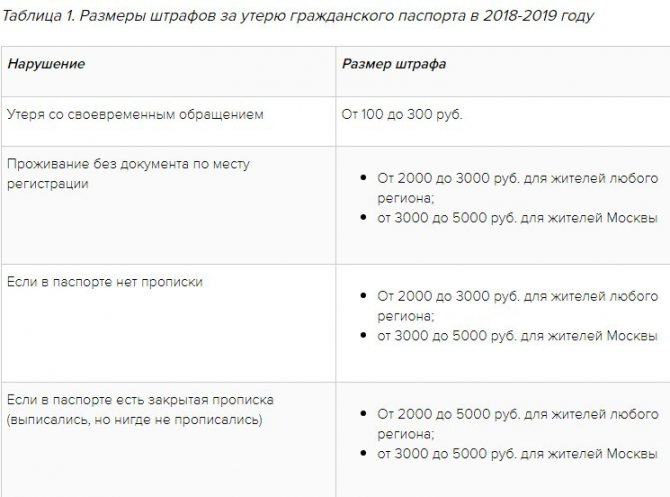

- гражданский паспорт;

- документы, подтверждающие право собственности на залоговое имущество;

- квитанция об уплате государственной пошлины;

- отчет оценки недвижимого объекта.

Этот перечень является примерным. Рекомендуется уточнить в Росреестре либо МФЦ, какой именно комплект документов нужно подготовить. Процедура регистрации закладной платная. Ее стоимость зависит от категории плательщика и определяется положениями Налогового кодекса России.

https://youtube.com/watch?v=LV—OmmfETc

Физическому лицу, согласно статье №333.33 НК РФ, за регистрацию закладной придется заплатить 2000 рублей. Государственная пошлина для организаций составляет 22000 рублей. Платеж можно совершить при помощи терминала либо через кассу банка. В ходе регистрации закладной по ипотеке, документу присваивается номер. Также отмечается место проведения процедуры, дата, наименование государственной структуры.

Мнение эксперта

Ирина Васильева

Эксперт по гражданскому праву

Регистрация закладной, в общем, занимает пять рабочих дней.

Вопросы и ответы

Оформление закладной на недвижимость многим кажется сложным процессом. Обычно у залогодателей возникают следующие вопросы:

Как узнать, оформлена ли в банке закладная?

Жильё, взятое в ипотеку, в любом случае находится в обременении, и после закрытия долга его нужно перевести в полную собственность. Наличие или отсутствие закладной влияет на срок этого. Получить точный ответ можно в банке или по выписке из ЕГРН.

Ипотека без оформления закладной в банке возможна?

Да, это не является обязательным условием выдачи кредита. Однако так банки предлагают более лояльные условия, и оформление часто соответствует интересам заёмщика.

Что делать, если берётся ипотека на строящийся дом?

В таком случае залог – это право требования к застройщику. Гарантией банка выступает право требовать от компании-застройщика исполнения обязательств по строительству.

Где хранится бумага?

Она остаётся у залогодержателя. В данном случае в этой роли выступает банк. Залогодатель может держать на руках копию. Оригинал ему будет возвращён только после уплаты долга.

Где найти номер закладной по ипотеке?

Каждый документ имеет свой идентификационный номер, состоящий из 13 знаков. Его присваивает банк

Обратите внимание на пункт «Дата регистрации, место и номер». Если там нет цифр, то можно обратиться в банк или сделать выписку из ЕГРН

Что должно содержаться в тексте?

Закладная самым подробным образом отображает все возможные данные: сведения о залогодателе и залогодержатели, информацию о жилье и условиях ипотечного договора. Обязательно нужно проверить правильность данных и наличие подписи и печати банка.

Каков срок действия?

Срок действия совпадает со сроком кредитования. При досрочном погашении уменьшается срок действия закладной.

Можно ли внести изменения?

Внесение изменений именно в закладную по закону запрещено. При согласии обеих сторон делается дополнительное соглашение о внесении. Как и основной документ, его необходимо зарегистрировать в Росреестре. Позаботьтесь о наличии дубликата.

Банк продал закладную, что делать?

Ничего. Условия кредитования для вас останутся прежними. Однако могут измениться реквизиты счёта. Об этом банк известит в течение 30 дней.

На протяжении действия бумаги она может быть продана или обменяна несколько раз. Это нормальная практика. Даже если бумага оказалась в другом регионе, переживать не стоит.

Как влияет досрочное погашение в банке?

Никак. Срок действия закладной сокращается

Не важно, выплатили вы долг вовремя или в два раза быстрее. Банк в любом случае после внесения последнего платежа обязан вернуть документ

Как сделать возврат при досрочном погашении?

Если ипотека закрыта раньше установленного срока, то порядок получения остаётся прежним. Сначала нужно написать заявление на возврат закладной, затем погасить её в Росреестре.

Сколько хранится закладная?

Она хранится на протяжении всего срока действия договора и ещё не менее 3-х лет, как уплачена ипотека. Клиент должен как можно быстрее погасить документ, так как без него он не имеет права совершать сделки без согласия банка. После перехода полных прав собственности использованные документы рекомендуется хранить не менее 3-х лет, пока действует срок исковой давности.

Не отдают документ, что делать?

Если банк отказывает выдавать бумагу, этим он нарушает закон. Необходимо составить досудебную жалобу на имя руководителя. Если она останется без внимания, стоит обратиться в Центробанк или подать иск в суд.

Что делать в случае потери в банке?

Обратиться в банк, чтобы он за свой счёт восстановил документ, или сделать это самостоятельно. Чаще всего бывает быстрее обратиться в Росреестр и получить дубликат самостоятельно.

Где хранится закладная после погашения?

Росреестр аннулируют бумагу, и она теряет юридическую силу. Вы можете оставить её там или забрать себе.

Что такое закладная при ипотеке? Это ценная бумага и для банка, и для заёмщика. Кредитующийся отдаёт приобретаемую квартиру в залог банку, и это гарантирует учреждению возврат денег. Если клиент не исполняет долговые обязательства, банк может продать жильё за долги. Однако за такую гарантию ипотека имеет более лояльные условия кредитования и защиту от изменения договора.

Закладная считается приоритетной по сравнению с кредитным договором, поэтому на его правильность необходимо обратить наибольшее внимание. После оформления её нужно зарегистрировать в Росреестре, чтобы орган поставил отметку об обременении

Затем оригинал отнесите в банк. Лучше обезопасить себя и подумать о наличии дубликата. После оплаты кредита документ нужно погасить. Росреестр снимает отметку о задолженности, и тогда владелец жилья получает полное право собственности.

Оформление закладной по ипотеке (документы, образец)

Оформление закладной по ипотеке может произойти одновременно с подачей документов в Росреестр на регистрацию обременения или позднее, уже после регистрации.

Составляет закладную залогодатель (п. 5 ст. 13 закона № 102-ФЗ). Если залог предоставляется третьим лицом, то в составлении закладной должен участвовать должник. Но на практике этим занимается кредитор, залогодатель только проверяет содержание документа и подписывает его.

Содержание закладной

В ст. 14 закона № 102-ФЗ перечислено, что должно содержаться в закладной:

Пробный бесплатный доступ к системе на 2 дня.

- слово «закладная»;

- информация о кредиторе, должнике, залогодателе;

- информация о денежном обязательстве, обеспечиваемом ипотекой;

- сумма обязательства, размер процентов по нему, если они имеются;

- срок возврата долга, периоды внесения платежей;

- что именно передается в залог (описание имущества);

- оценка имущества и т. д.

Если в договоре об ипотеке имеются условия об обращении взыскания заложенного имущества во внесудебном порядке, способы, порядок и сроки его реализации, эти же условия должны быть отражены в закладной.

Обратите внимание!. Если сведения в договоре об ипотеке не совпадают со сведениями в закладной, верным будет считаться содержание закладной, при условии что залогодержатель не знал о таком несоответствии (п. 4 ст. 14 закона № 102-ФЗ).

Закладная на бумаге

Банк составляет закладную в бумажной форме на специальном бланке. Оформленную закладную должник и кредитор отдают в Росреестр. Там зафиксируют, что обременение на квартире (ипотека) оформлено закладной.

Госорганом вносится запись в ЕГРН, заявителю представляется выписка из реестра.

Электронная закладная

Электронная закладная представляет собой запись в электронном реестре депозитария. Но ее тоже регистрируют в Росреестре.

Для оформления электронной закладной на квартиру заемщик и банк составляют закладную на сайте госуслуг и подписывают электронной усиленной квалифицированной подписью. Нужно ли заемщику офорлять такую подпись, если ее нет? Необязательно. В таком случае закладную оформляют через нотариуса: он удостоверит личность заемщика и подпишет закладную своей электронной подписью, а затем перешлет ее для регистрации в Росреестр (ст. 13.3 закона № 102-ФЗ).

В тексте электронного документа закладной обязательно указывается название депозитария, и после регистрации Росреестр пересылает данные закладной указанному депозитарию.

Оформление электронной закладной пошагово:

- На портале «Госуслуги» или официальном сайте Росреестра залогодатель и залогодержатель составляют совместное заявление на выдачу электронной закладной.

- Указанное заявление должно будет содержать обязательные сведения в соответствии со ст. 14 закона № 102-ФЗ и электронную квалифицированную усиленную подпись заявителей.

- Если у залогодателя нет нужной подписи, он обращается для подачи такого заявления к нотариусу.

- Росреестр в течение 2 дней со дня обращения должен будет внести запись в ЕГРН, поставить на закладной электронную подпись и отправить ее в электронный депозитарий на хранение.

- Электронный депозитарий стороны выбирают сами и указывают его в заявлении.

- Электронная закладная будет считаться выданной с момента внесения депозитарием записи по счету депо.

- Также у кредитора и должника появится возможность обратиться в Росреестр для замены бумажной закладной на электронную. Электронную же на бумажную закладную заменить будет нельзя и т. д.

В электронную закладную также можно будет вносить изменения, а ее саму направить на хранение в другой депозитарий.

Договор ипотеки ВТБ 24

Банк относится лояльно к потенциальному заемщику. За ипотекой может обратиться человек в возрасте от 21 года, имея как официальный полностью доход (по справке 2НДФЛ), так и косвенно подтвержденный (по справке в свободной форме). Клиентом может быть наемный работник, владелец бизнеса, индивидуальный предприниматель. Клиент имеет право получать кредит, когда в одном городе работает , а в другом покупает. Не предъявляется дополнительных требований к иностранцам н и не постоянной регистрации на территории РФ банк также не требует. Нужно просто иметь на день проведения сделки временную регистрацию

Работник, который работает на предприятии, которое является зарплатным клиентом, получит добавочную скидку на процентную ставку и ускоренное рассмотрение его заявки. Банк таким образом, привлекает огромное количество клиентов. Возможны также преференции рекомендованным клиентам от агентств недвижимости, которые являются его партнерами.