Дебиторская задолженность (debet)

Содержание:

- БУХГАЛТЕРСКИЙ УЧЕТ КРЕДИТОРСКОЙ ЗАДОЛЖЕННОСТИ

- Виды

- Зачем нужен анализ кредиторских и дебиторских долгов

- Взыскание дебиторской задолженности

- 9. Отчет по дебиторской задолженности

- 10. Продажа и покупка дебиторской задолженности

- Списание дебиторской задолженности

- Безнадежная и сомнительная задолженность

- Как узнать, по каким видам налогов образовалась налоговая задолженность

- Что такое просроченная кредитная задолженность

- Авторские подходы к определению понятия дебиторская и кредиторская задолженность

- Как списывается дебиторская задолженность с истекшим сроком давности

БУХГАЛТЕРСКИЙ УЧЕТ КРЕДИТОРСКОЙ ЗАДОЛЖЕННОСТИ

Счета учета кредиторской задолженности и аналитика учета приведены в табл. 2. Эти счета являются пассивными (кроме счета 76 «Расчеты с разными дебиторами и кредиторами»). Увеличение задолженности отражается по кредиту пассивных счетов, списание — по дебету. Счет 76 активно-пассивный, увеличение задолженности может отражаться и по дебету, и по кредиту этого счета.

|

Таблица 2. Счета учета кредиторской задолженности и их аналитика |

|||

|

Вид кредиторской задолженности |

Счета учета |

Аналитика учета |

До какого момента числится в учете |

|

По приобретению товаров, работ, услуг у поставщика |

60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» |

По каждому поставщику и подрядчику, по приобретенной партии товара или по полученным от поставщика счетам на оплату |

До даты оплаты поставщикам и подрядчикам за приобретенные товары, выполненные работы, услуги |

|

По выплате заработной платы |

70 «Расчеты с персоналом по оплате труда» |

По каждому сотруднику |

До даты выдача заработной платы сотрудникам |

|

По оплате налогов и взносов в бюджет и внебюджетные фонды |

68 «Расчеты по налогам и сборам», 69 «Расчеты по социальному страхованию и обеспечению» |

По каждому налогу и взносу, уплачиваемому в бюджет и внебюджетные фонды, по бюджетам (местный, региональный, федеральный) |

До даты уплаты налогов и взносов в бюджет и внебюджетные фонды |

|

По полученным кредитам и займам |

66 «Расчеты по краткосрочным кредитам и займам», 67 «Расчеты по долгосрочным кредитам и займам» |

По каждому кредитору, кредитному договору |

До даты погашения обязательства кредитором, указанным в кредитном договоре или договоре займа |

|

По авансам, полученным от покупателей в счет предстоящих поставок |

62.2 «Расчеты по авансам полученным» |

По каждому покупателю, счетам, выставленным на предоплату |

До даты отгрузки товара, выполнения работ, услуг |

На величину кредиторской задолженности предприятия оказывают влияние:

- общий объем закупок, в том числе доля в общем объеме закупок товаров (работ, услуг), которые приобретены, но не оплачены;

- условия отгрузки, доставки и оплаты, указанные в договорах поставки;

- условия выполнения работ и расчетов с подрядчиками в договорах подряда;

- условия оказания услуг и порядок расчета за оказанные услуги (графики лизинговых, арендных платежей и т. д.);

- доля полученных кредитов в общей доле собственных средств;

- политика погашения кредиторской задолженности.

Кредиторскую задолженность можно разделить на внутреннюю и внешнюю. К внешней относится задолженность сторонним организациям по:

- приобретенным, но не оплаченным товарам, работам, услугам;

- кредитам и займам, полученным от сторонних организаций;

- оплате налогов и взносов в бюджет и внебюджетные фонды;

- авансам, полученным от покупателей в счет предстоящих поставок.

Внутренняя задолженность — это задолженность организации сотрудникам по выплате заработной платы и задолженность сотрудников по полученным от организации кредитам и займам.

Виды

Еще раз о видах дебиторской задолженности — в удобном формате на видео.

Зачем нужен анализ кредиторских и дебиторских долгов

Работа с двусторонними обязательствами (нам должны – мы должны) дает возможность объективно оценивать финансовые, бухгалтерские, хозяйственные возможности предприятия (фирмы, организации). Комплексный подход отслеживания помогает увидеть картину в целом, а соотношение дебиторки к кредиторке может «рассказать» о состоянии дел на предприятии. Так, экономически здоровая организация должна отмечать дебиторскую задолженность на порядок выше кредиторской.

Важным показателем анализа, является оборачиваемость дебиторской задолженности. По ней видно, сколько оборотов совершается средствами за определенный период (год).

Дебиторскую задолженность вполне реально, если нужно, превратить в финансовые ресурсы. Как это можно «провернуть»? Продажа дебиторской задолженности – это передача чужих обязательств, возникших перед вами, другому лицу за деньги. Сама сумма обязательств уменьшается на размер дисконта.

Дебиторы и кредиторы – это неотъемлемая составляющая, без которой предприятие не сможет функционировать. Учет операций по этим субъектам бизнеса с последующим его анализом позволяет адекватно оценить возможности предприятия, его ликвидность, платежеспособность, возможности развития. Поэтому отличать и понимать, что собой представляют кредиторские и дебиторские долги должен каждый бизнесмен.

Взыскание дебиторской задолженности

Долг начинают взыскивать с досудебной претензии: компания направляет контрагенту письмом претензию, требуя вернуть долг. Если должник это уведомление игнорирует или отказывается возвращать долг, необходимо обращаться в суд.

Если долг меньше 400 тысяч, то кредитор может сразу подать заявление о выдаче судебного приказа. Если больше — исковое заявление о взыскании дебиторской задолженности в арбитражный суд. К иску прикладывают копию претензии, ответ на нее (если имеется), а также документы, которые подтверждают долг — акты, счета и т. д.

Если суд удовлетворит требования, то в арбитраже выдадут исполнительный лист, по которому долг будут взыскивать судебные приставы.

Кредитор имеет право взыскать долг и в рамках банкротного дела. Если компанию внесут в реестр кредиторов, то она может рассчитывать на выплату долга из денег, которые выручат от продажи имущества.

9. Отчет по дебиторской задолженности

Для руководителя важно иметь представление о том, какое количество средств он может использовать, когда будут следующие поступления и на основании отчета продумывать свои действия относительно финансов. Так же по данным отчета можно дать оценку дебиторской задолженности каждого клиента, кто ответственно совершает платежи, а кто даже не понимает важности своевременной уплаты долга

Образец расшифровки дебиторской и кредиторской задолженности образец: образец 3 (скачать).

К содержанию

10. Продажа и покупка дебиторской задолженности

Если у вас нет ни малейшего желания разбираться с должниками, но желаете вернуть средства, вы можете продать дебиторскую задолженность, если есть лица, каковым это будет интересно. Зачастую это люди, которые сами имеют долг перед дебитором. Предприятие имеет возможность купить дебиторскую задолженность, по более низкой цене, так сказать со скидкой, а затем предъявить должнику документы и потребовать возврата долга по полной стоимости. Для продажи задолженности согласия должника не нужно, достаточно будет его известить о продаже долга.

Оптимизация системы продаж предприятия и минимализация рисков в работе с дебиторской и кредиторской задолженностями

Списание дебиторской задолженности

Дебиторская задолженность с истекшим сроком исковой давности, а также долги, нереальные для взыскания, списываются. Сделать это можно только на основании инвентаризации, письменного обоснования и приказа руководителя компании. «Нереальность взыскания» определяет кредитор, руководствуясь собственными соображениями.

Важно, что если кредитор признал долг нереальным для взыскания и списал его как убыток, то сама задолженность в балансе не аннулируется. Ее нужно отражать еще пять лет с момента списания, так как у должника могут появиться деньги

Списание дебиторской задолженности. Положение по ведению бухгалтерского учета

Доказать, что долг погасить нельзя, можно выпиской из ЕГРЮЛ о ликвидации дебитора, решением суда об отказе в удовлетворении требований кредитора или актом судебного пристава, где говорится, что долг взыскать невозможно.

Безнадежная и сомнительная задолженность

Наряду с отсутствием «налогового» определения сомнительной задолженности, НКУ содержит определение безнадежной задолженности. В соответствии с пп.14.1.11 ст.14 НКУ под ней следует понимать задолженность, соответствующую одному из следующих признаков:

- задолженность по обязательствам , по которым истек срок исковой давности;

- просроченная задолженность физического или юридического лица, не погашенная вследствие недостаточности имущества такого лица, при условии, что действия кредитора, направленные на принудительное взыскание имущества должника, не привели к полному погашению задолженности;

- задолженность субъектов хозяйствования, признанных банкротами в установленном законом порядке или прекращенных как юридические лица в связи с их ликвидацией;

- задолженность, оказавшаяся не погашенной в результате недостатка средств, полученных после обращения кредитором взыскания на заложенное имущество в соответствии с законом и договором, при условии, что другие действия кредитора по принудительному взысканию другого имущества заемщика, определенные нормативно-правовыми актами, не привели к полному покрытию задолженности;

- задолженность, взыскание которой стало невозможным в связи с действием обстоятельств непреодолимой силы, стихийного бедствия (форс-мажорных обстоятельств), подтвержденных в порядке, предусмотренном законодательством;

- просроченная задолженность умерших физических лиц, а также лиц, которые в судебном порядке признаны безвестно отсутствующими, недееспособными или объявлены умершими, а также просроченная задолженность физических лиц, осужденных к лишению свободы.

Наиболее распространенным случаем признания задолженности безнадежной является истечение срока ее исковой давности.

Общий срок исковой давности составляет 3 года (часть первая ст.257 ГКУ). При этом дата начала течения срока исковой давности приходится на момент, когда лицо узнало или могло узнать о нарушении своего права или о лице, которое его нарушило (часть первая ст.261 ГКУ).

При возникновении сомнительной (дебиторской) задолженности продавец имеет право воспользоваться порядком ее урегулирования, определенным в п.159.1 ст.159 НКУ. При этом следует иметь в виду следующее.

Как узнать, по каким видам налогов образовалась налоговая задолженность

Частным лицам и предпринимателям налоговая служба рассылает уведомления, где содержится информация о типе задолженности, которую нужно погасить, и сроках ее оплаты. В письме уже, как правило, для удобства вложены платежные квитанции.

Каждый вид налога имеет свой определенный срок уплаты. Лучше проверять наличие задолженностей до того, как вам придет письмо от налоговой службы. Если человек уже перевел деньги в счет уплаты долга, то для своего же спокойствия стоить уточнить, дошел ли платеж до адресата. В противном случае задолженность будет расти. Проверить состояние платежа, а заодно и погасить его можно несколькими способами.

1. Личное обращение в отделение налоговой инспекции.

Вам нужно прийти в налоговую и, обратившись к инспектору, попросить выдать платежные ведомости. После того как у вас проверят паспорт, вы получите соответствующие квитанции об оплате определенного вида налога. Перевести деньги можно в каждом отделении банка, воспользовавшись кассой или банкоматом.

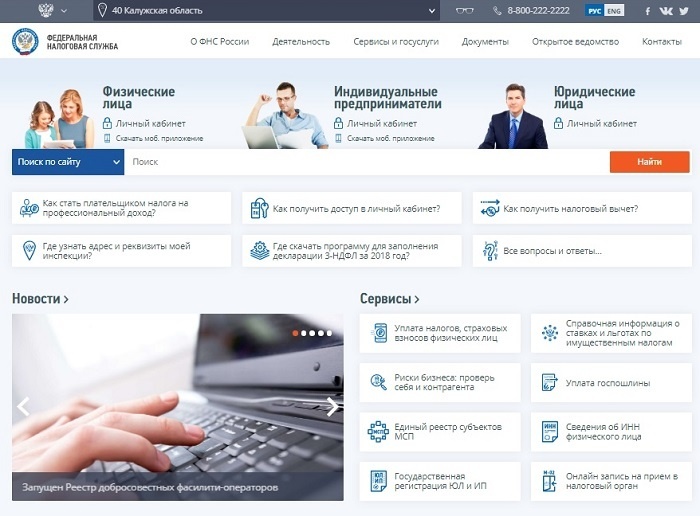

2. На официальном сайте налоговой службы.

На сайте налоговой каждый налогоплательщик имеет свой личный кабинет. В нем содержится информация о неоплаченных пошлинах и всех сроках погашения задолженности. Кроме того, если у вас есть какие-то штрафы и пени, то полные данные о них будут указаны там же.

Чтобы получить логин и пароль от личного кабинета, следует обратиться в отделение налоговой, где сотрудник учреждения выдаст вам специальный бланк со всей информацией. Не откладывайте надолго работу с аккаунтом, ведь если в течение месяца с выдачи этой бумаги вы не воспользуйтесь сайтом, то нужно будет снова идти в отделение за новыми регистрационными данными.

Итак, вы узнали логин и пароль. Зайдите на сайт, перейдите на вкладку «Личный кабинет», введите информацию, и после этого вы увидите данные о ваших задолженностях и штрафах. При желании для своего удобства и большей безопасности вы сможете поменять пароль.

3. Через онлайн-приложения банков.

Некоторые банки являются партнерами налоговой службы. К ним относятся Сбербанк и ВТБ-24. Воспользовавшись их онлайн-сервисами, вы узнаете вид и размер задолженности. Кроме того, при наличии нужных средств на карте вы сможете сразу же погасить налоговую задолженность.

Для этого откройте вкладку «Платежи», затем перейдите в раздел с налогами. Там вам нужно будет ввести ИНН, а после появится вся интересующая вас информация о виде задолженности.

Чтобы уточнить свой ИНН:

- сделайте запрос в налоговую инспекцию;

- или воспользуйтесь сайтом налоговой.

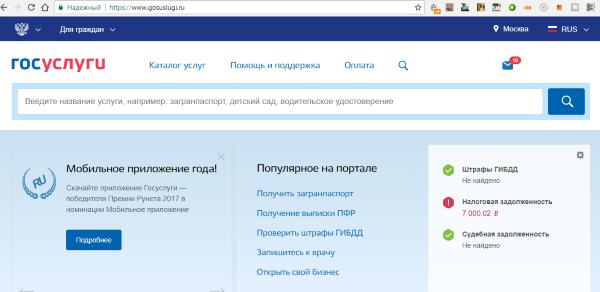

4. Через сайт «Госуслуги».

Сайт «Госуслуги» доступен с любого гаджета: компьютера, телефона и планшета. Свои услуги сервис предоставляет только зарегистрированным пользователям. Найдите там вкладку, посвященную задолженностям, заполните заявку, и тогда откроется информация по тем долгам, которые у вас имеются на данный момент. Здесь вам снова понадобится свой ИНН. Этот документ требуется для проведения всех операций, связанных с налогами, пошлинами и сборами.

Сайт «Госуслуги» не только предоставляет информацию о видах налоговой задолженности, но также и предлагает погасить долг, проведя онлайн-оплату по банковской карте.

5. Через «Яндекс.Деньги».

Первый шаг – регистрация онлайн-кошелька. На него можно внести деньги, совершив перевод с банковской карты или другого кошелька подобного вида. Отыщите там страничку «Товары и услуги», а в ней вкладку «Налоги». Затем введите ИНН. Весь процесс займет у вас пару минут, ничего сложного здесь нет. Вы сможете узнать размер имеющейся задолженности, а также сразу погасить долг через «Яндекс.Кошелек».

ВАЖНО: имейте в виду, что самый долгий способ из вышеуказанных – это прямое обращение в налоговую службу. На то, чтобы узнать размер и вид налоговой задолженности через Интернет, у вас уйдет совсем немного времени

Кроме того, вы сможете сразу погасить долг, не отходя от компьютера.

Что такое просроченная кредитная задолженность

Для начала определимся с самим термином, как его понимают банковские работники. Итак, просроченная кредитная задолженность — это денежная сумма, которую клиент не вернул банку в срок, обозначенный соответствующим договором. Причем не имеет значения, о каких именно средствах идет речь — относящихся к телу кредита или процентам по займу. Если деньги не внесены вовремя (до конкретной даты, указанной в договоре займа), то и те и другие суммы являются просроченной кредитной задолженностью.

В любом кредитном договоре обязательно прописываются условия, касающиеся санкций за нарушение обязательств. Как только истекает срок ежемесячного платежа, со следующих суток на всю сумму задолженности финансовая организация начисляет неустойку. Кроме того, договором может быть предусмотрен еще и штраф. Подобной мерой пользуются не все банки, потому что, несмотря на очевидную прибыльность подобного шага для кредитной организации, экономисты считают его нецелесообразным.

Федеральный закон № 353 в ст. 14 регулирует взаимоотношения сторон кредитного договора. Кроме того, есть и прочие нормативные акты, которые предусматривают ответственность должника.

Банк вынужден заниматься взысканием просроченной задолженности по кредитному договору, причем делать это нужно, оставаясь в рамках правового поля, что требует от сотрудников финансовой организации грамотного подхода. Основным инструментом в этом случае являются звонки неплательщикам с напоминанием о долге и необходимости его возврата. Но подобные меры далеко не всегда приносят желаемый результат. Поэтому банку остается действовать двумя путями: воспользоваться договором цессии, продав просроченную кредитную задолженность коллекторской компании, либо обращаться в суд.

Заемщик попадает в трудное финансовое положение из-за потери работы, внезапной болезни и прочих уважительных причин. В зависимости от длительности и суммы просроченной кредитной задолженности стороны договора могут найти компромиссное решение для выхода из кризиса, состоящее в реструктуризации или частичном погашении долга.

Задолженность по кредиту — общая сумма, которую заемщик должен выплатить банку, — имеет определенную структуру, то есть складывается из следующих видов:

- Срочная задолженность по кредиту– это сумма долга по займу, возврат которой предстоит до конца действия договора, то есть сроки погашения еще не наступили.

- Просроченная задолженность по кредиту– это сумма долга по займу, которая не была внесена вовремя, то есть график выплат по ней нарушен.

- Текущая задолженность по кредиту– термин, которым оперируют банковские работники, это суммарный долг, который числится по кредитному договору к выплате на конкретную дату.

Имеющиеся обязательства также подразделяются в соответствии со статусом кредитора, а именно:

1. Физические лица.

Взаимоотношения финансовых организаций и заемщиков регулируются ст. 14 Федерального закона № 353-ФЗ «О потребительском кредите (займе)».

Обычные граждане чаще всего оформляют в банках следующие виды кредитов:

- ипотечный;

- потребительский;

- кредитные карты;

- автокредиты.

Кредит выдается на основании договора, в котором подробно описываются условия его возврата и санкции за нарушение обязательств. Любой человек, прежде чем взять кредит, оценивает свое финансовое состояние и решается на заем, когда уверен в собственной платежеспособности. Но жизнь часто вносит свои коррективы, нарушая планы людей. Заемщик может оказаться не в состоянии выплачивать долг по причине:

- потери дохода – лишение работы и невыплата зарплаты;

- потери трудоспособности из-за болезни;

- лишения основной части семейного дохода из-за потери кормильца.

В этом случае доход человека оказывается настолько низким, что возвращать кредит ему просто нечем.

2. Юридическое лицо.

В финансовой практике организаций также имеется понятие просроченной кредиторской задолженности. Сюда относятся непогашенные обязательства не только перед банками, но и перед прочими кредиторами — поставщиками, контрагентами, различными бюджетными и внебюджетными организациями. Если у предприятия возникают просроченные кредиторские задолженности, то это говорит о финансовых проблемах. К подобному положению могут приводить и внутренние причины, и внешние. К основным из них относятся следующие:

- образование чрезмерного излишка товарно-материальных запасов;

- убыточная деятельность;

- товар или услуги предприятия перестали пользоваться спросом.

Если у предприятия имеется просроченная кредиторская задолженность по обязательным платежам в бюджет или внебюджетные фонды на протяжении более 3 месяцев, то это может в итоге закончиться банкротством.

Авторские подходы к определению понятия дебиторская и кредиторская задолженность

Наличие дебиторской задолженности у организации свидетельствует о временном отвлечении из ее оборота средств и вызывает дополнительную потребность в определенных ресурсах, что может так же сказаться на финансовой состоянии организации. Средства в дебиторской задолженности это ненормируемые, функционирующие в сфере обращения, оборотные средства. Из-за специфики форм, скорости движения, закономерности возникновения эти оборотные средства не могут быть заранее учтены подобно нормируемым оборотным средствам. Коммерческие организации имеют возможность управлять этими средствами и воздействовать на их величину с помощью системы кредитования и расчетов.

Рассмотрим основные подходы к определению понятия дебиторской и кредиторской задолженности, представленные различными авторами. В целом, определение понятия термина «дебиторская задолженность» не находит единого подхода ни среди российских, ни среди зарубежных авторов. Одна категория ученных, рассматривая понятие дебиторской задолженности как экономическую категорию, другие же ученные рассматривают дебиторскую задолженность как сумму долгов физических и юридических лиц, причитающаяся организации

Некоторые же авторы акцентируют внимание на природе возникновения дебиторской задолженности в результате взаимодействия компании с покупателями

Так, по мнению А.С. Жданова: «дебиторская задолженность организации – это платежи покупателей товаров, кредиторская задолженность, наоборот, задолженность самой организации поставщикам товаров и другим сторонним организациям».

Как отмечает Н.И. Яшина: «дебиторская задолженность — элемент оборотных средств, ее уменьшение снижает коэффициент покрытия, поэтому финансовые менеджеры решают не только задачу снижения дебиторской задолженности, но и ее балансирования с кредиторской».

Несколько иного мнения, отличного от мнения Н.И. Яшиной, придерживается А.А. Сандаков, он считает, что «дебиторская задолженность – это имущественные требования организации к своим должникам, которые могут быть как юридическими, так и физическими лицами».

В соответствии с положениями МСФО (IAS) 39 Финансовые инструменты: признание и оценка: «торговая дебиторская задолженность является финансовым инструментом, а соответственно её признание в балансе и последующая оценка подчиняются всем правилам, действующим для финансовых инструментов». Определение дебиторской задолженности так же дано в п. 108 МСФО (IFRS) 15 «Выручка по договорам с покупателями», в соответствии с которым «дебиторская задолженность представляет собой безусловное право компании на возмещение от покупателя».

Отслеживать

действительный уровень текущей платежеспособности коммерческой организации

помогает информация о движении денежных потоков, данная информация является показателем,

отражающим и реальное финансовое состояние хозяйствующего субъекта.

Вне зависимости от

формы собственности и направлений деятельности в каждой организации,

несомненно, имеется и будет иметься различная дебиторская задолженность, и

исходя различных систем ее классификации она может быть допустимой,

обусловленной действующей системой расчетов, и недопустимой, свидетельствующей о

недостатках в финансово — хозяйственной деятельности компании.

По мнению Н.М. Дементьевой «под кредиторской задолженностью следует понимать стоимостную оценку обязательств организации перед третьими лицами, возникших в процессе хозяйственной деятельности и подлежащих уплате или взысканию в определенные сроки. В ее состав входят краткосрочные и долгосрочные кредиты банков, краткосрочные текущие обязательства».

Согласно мнению А.С. Жданова «кредиторская задолженность – это долги к уплате, которые возникают, когда от покупателей получен аванс, а товары (работы, услуги) еще не реализованы, или если от поставщика получены товары (работы, услуги)».

Экономическая суть кредиторской задолженности такова, что это не только доля финансов предприятия, а именно денежных средств, но также материальные и товарные ценности. Правовым языком, кредиторская задолженность – это некая доля того имущества, которой владеет организация, и при этом эта часть является сущностью правовых обязательств каждой из сторон в задолженности, а именно должника и кредитора.

Как списывается дебиторская задолженность с истекшим сроком давности

Озвученная процедура проводится по регламенту, установленному законодательством:

1. Инициируется инвентаризация. Объектом становятся обороты со всеми партнерами компании. В ее процессе выявляются просроченные обязательства. Собирается пакет документов по каждому партнеру:

- соглашение, оферта, договор или/и счет;

- акты по формам КС-2 (скачать) и КС-3 (скачать), ТОРГ-12 (скачать), счета-фактуры;

- акт сверки взаиморасчетов по отчетным датам;

- письма, претензии и требования закрыть имеющийся долг;

- акт, оформленный приставом о прекращении арбитражного делопроизводства, или выписка из ЕГРЮЛ о проведении ликвидации.

! Что такое сальдо в бухгалтерии

2. Оформляется акт ИНВ-17, подписывается инвентаризационной комиссией. 3. Исполнительный орган издает и визирует приказ о признании обязательства безнадежным. 4. Бухгалтерией оформляется справка-расчет, создаются соответствующие проводки:

а) При наличии резервного капитала:

ДТ 63 КТ 60, 62, 70, 71, 73, 76;

б) На забалансовом счете 007 отражается списанная в убыток сумма.

Если резерва не предусматривалось:

ДТ 91.2 КТ 60, 62, 70, 71, 73, 76;

На забалансовом счете 007 отражается списанная в убыток сумма.

5. В Н/У выявленная сумма списывается за счет резервного фонда, для целевого возмещения убытков по сомнительным долгам. Если его размера не хватает чтобы покрыть весь убыток или он не формировался вовсе, сумма потерь относится на статью расходов, которые не относятся к основному виду деятельности, то есть внереализационных. Признать и отчитаться по сумме убытка положено в том налоговом периоде, который является окончанием срока возможности обратиться за возмещением.