Инструкция: как признать себя банкротом в упрощённом порядке

Содержание:

- Процесс упрощенного банкротства без суда

- Чем банкротство через МФЦ отличается от банкротства через суд?

- Порядок оформления банкротства по упрощенной процедуре ликвидируемого должника

- Как получить статус банкрота без суда?

- Недостатки упрощенной процедуры банкротства

- Кому выгоднее упрощенное банкротство?

- Банкротство физлиц: требования к должнику

- Кто может рассчитывать на упрощенное банкротство

Процесс упрощенного банкротства без суда

Итак, как сейчас проходит процедура внесудебного банкротства в соответствии с новой редакцией закона?

Приставы закрыли исп. производства

Введите фамилию, имя и регион проживания, а потом и дату рождения. Далее посмотрите основания закрытия исп. производства, и не открыты ли новые ИП.

Если старые производства окончены, и новых нет, человек может заявить о банкротстве с долгом от 50 000 до 500 000 рублей.

Заявление в МФЦ

Должник обращается в МФЦ, заполняет заявление на месте. Или приносит ранее заполненную форму с собой.

Скачать бланк заявления в МФЦ о внесудебном банкротстве

(27.4 КБ)

Важно указать всех своих кредиторов. Во-первых, если забытый кредитор узнает о процедуре до ее завершения, — он может подать возражения в суд

И если сумма долга с его требованием окажется больше 500 000 рублей — то внесудебное банкротство превратится в судебное

Во-первых, если забытый кредитор узнает о процедуре до ее завершения, — он может подать возражения в суд. И если сумма долга с его требованием окажется больше 500 000 рублей — то внесудебное банкротство превратится в судебное.

Во-вторых, если забытый кредитор не узнает о процедуре или не захочет в нее вмешиваться — внесудебное банкротство завершится, человека признают несостоятельным и спишут долги перед кредиторами, которые указаны в заявлении. А те, кого должник не написал в заявлении, будут взыскивать деньги и после банкротства.

Но, как правило, кредиторы вмешиваются во внесудебку, если о них забыл должник. Потому что заявить требование в реестр при банкротстве — это обязанность кредитора, а не его желание или нежелание.

Такое положение вызывает споры, потому что должник может выбирать: что платить, а что списывать. Например, налоги и ЖКХ списать, а с кредитом спокойно расплатиться.

Проверка и публикация на ЕФРСБ

МФЦ направляет запрос в ФССП и в течение 1 рабочего дня проверяет информацию об окончании производств в связи с отсутствием имущества.

Если приставы это подтверждают, МФЦ в течение 3 дней отправляет сведения для публикации в едином реестре сведений о банкротстве ЕФРСБ (Федресурс).

Полгода на возражения кредиторов

Федресурс разместит публикацию, что такой-то гражданин подал заявление о признании себя банкротом во внесудебном порядке по долгам перед следующими кредиторами (перечисляются из списка в заявлении).

МФЦ копию этой публикации направит приставам, в суд и в банки, где у должника были счета. Зачем? Потому что на 6 месяцев после публикации все требования кредиторов прекращаются — проценты больше не насчитываются, никаких безакцептных списаний со счетов не производится. Коллекторы также обязаны прекратить взыскание.

Каковы права кредиторов при внесудебном банкротстве? В течение полугода кредиторы проверяют, а действительно ли у человека нет имущества. Они могут без его согласия получать выписки о составе имущества и зарегистрированных правах:

- в Росреестре — о квартирах, нежилых помещениях, земельных участках, гаражах, машиноместах и долях в праве на недвижимость;

- в ГИБДД — об автомобилях;

- в ФНС — об уплаченных налогах, о долях в ООО, счетах, включая электронные кошельки;

- в ПФР — о работодателе (от него — о зарплате);

- в банках — выписки по счетам за три года;

- в других ведомствах (ГИМС, Ростехнадзор, реестрах акционеров АО и т.п.).

Если выяснится, что заемщик переписал на сына машину, когда долги уже имелись — кредиторы смогут оспорить такую сделку.

Кроме того кредиторы, в отличие от приставов, будут искать не только имущество, записанное на банкрота, но и на его жену/мужа. Совместная собственность (нажитая в браке) принадлежит супругам в равных долях

Не важно, на кого зарегистрированы, например, участок в садоводстве или акции

Если имущество куплено в браке, а соглашения о разделе не заключалось, — кредиторы могут потребовать продать совместные ценности и половину денег отправить на погашение требований.

Вторую половину выплатят жене/мужу. Разумеется, такие споры рассматриваются в судебном порядке, поэтому при обнаружении скрытого имущества кредиторы также вправе подать заявление в Арбитражный суд и возбудить дело о полноценном банкротстве.

Признание банкротом, списание долгов

Если возражений не поступило, через полгода человек признается банкротом, долги списываются. МФЦ делает об этом публикацию на Федресурсе.

Какие требуются документы

Давайте рассмотрим, какие документы необходимы для процедуры. Перечень документов нужен тот же, что и для классического банкротства.

- Паспорт, ИНН, СНИЛС.

- Список кредиторов и документы, подтверждающие наличие долга.

- Постановление ФССП об окончании исполпроизводства.

Чем банкротство через МФЦ отличается от банкротства через суд?

Чтобы стало понятнее, чем же внесудебное бесплатное банкротство физлиц отличается от стандартной процедуры, проводимой Арбитражным судом, рассмотрим каждую из них.

Федеральный закон № 127-ФЗ «О несостоятельности (банкротстве)» дает право (и даже обязует) гражданин официально объявить себя неплатежеспособным (банкротом). Законом определяется порядок расчетов должника, реализации имущества (при его наличии), плана реструктуризации.

С 2015 года процедура банкротства физ. лиц проводится арбитражными судами. Инициирует процесс сам должник или его кредиторы. Должник обязан подать в суд заявление о признании себя банкротом при совокупности следующих условий:

- Сумма накопленного долга от 500 000 рублей. Включает основной долг по телу кредита и начисленные проценты, пени, штрафы.

- Системная просрочка. Три и более просроченных платежа по ежемесячным взносам обязывают гражданина обратиться в суд.

- Есть устойчивые факторы для невозврата долгов. Потеря работа, болезнь, утрата имущества и любые другие подтвержденные факты, мешающие выплате кредиторам.

Другими словами, в процедуре участвуют граждане, накопившие долгов на 500 тыс. рублей и более, допускающие системные просрочки и утратившие источник доходов. Иначе за них заявление о банкротстве подадут в суд кредиторы, что чревато для должников массой неприятных последствий.

Подать на банкротство гражданин может и при меньшей сумме задолженностей, не дожидаясь просрочек по кредитам.

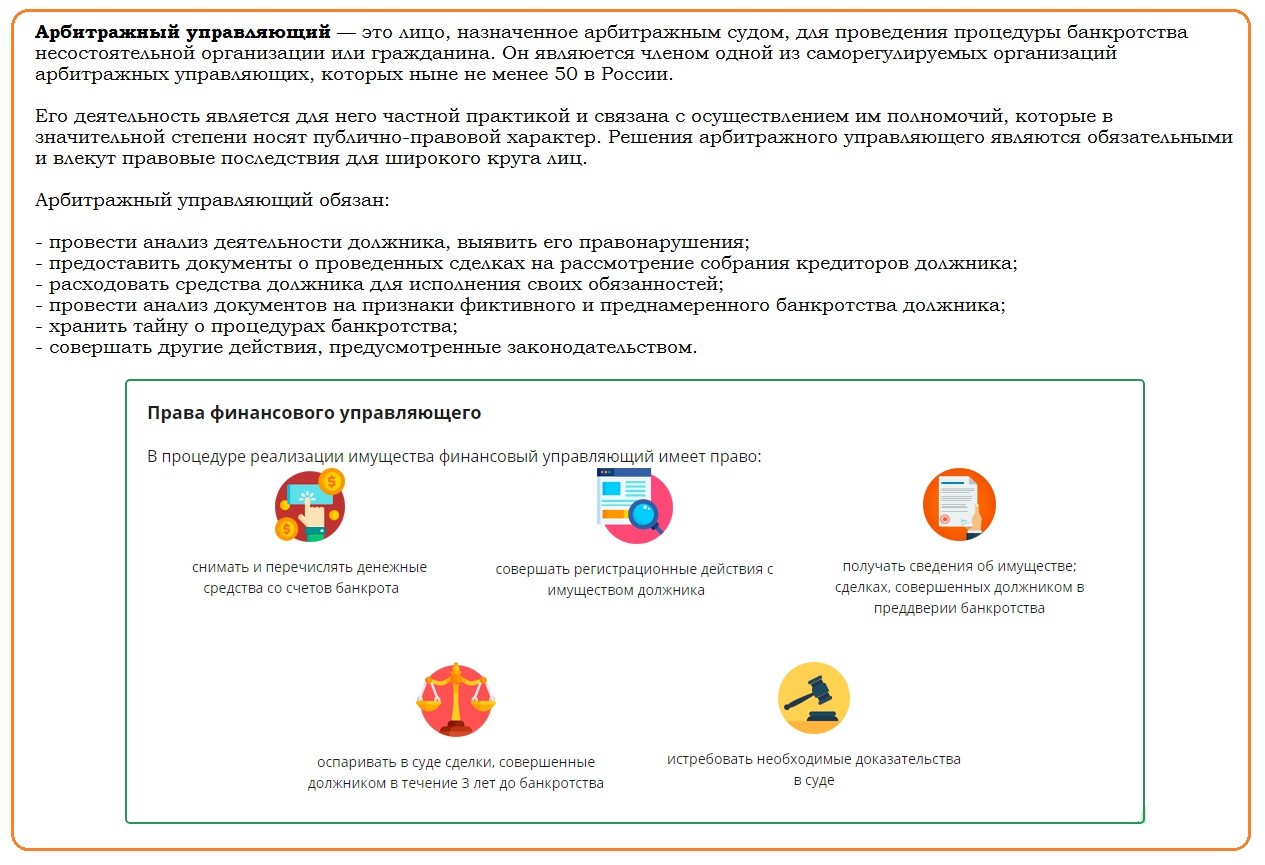

Решение о начале процедуры принимает арбитражный суд. Один из важных этапов — назначение финансового управляющего, проводящего процедуру признания некредитоспособности должника. Он же устанавливает очередность расчетов. При наличии имущества — оценивает его и выставляет на торги в рамках процедуры реализации.

По закону у должника не изымаются только личные вещи, единственное жилье, домашний скот (если человек живет в сельхозместности), мебель.

На банковские счета и карты накладывается ограничение — из ежемесячных поступлений должнику выделяется только сумма в размере одного МРОТ. Вырученные средства от реализации имущества получают кредиторы-очередники из реестра. Если денег и ценностей нет, гражданин признается банкротом без удовлетворения финансовых требований займодателей.

Стоит отметить, что кредиторы (банки, МФО, коллекторы) наравне с финуправляющим активно включаются в поиск активов должника. Они вправе направлять запросы в налоговую инспекцию, регистрационные палаты, в банки – проверять наличие счетов и средств на них.

При обнаружении скрытого имущества или сомнительных операций купли-продажи ценностей кредиторы передают сведения суду. Если сделка подпадает под разряд сомнительных, то она отменяется, а имущество, фигурирующее в этой сделке, включается в конкурсную массу.

Для банкрота услуги финансового управляющего и судебные издержки составят от 70 000 рублей и выше. Сумма зависит от объемов, состава и сроков задолженностей.

Порядок оформления банкротства по упрощенной процедуре ликвидируемого должника

Для проведения упрощенной процедуры банкротства установлены определенные сроки. Она проводится на основании решения арбитражного суда, заявление в который должно быть подано не позднее, чем на 10-й день после принятия решения о ликвидации предприятия.

Для заявления требований кредиторами также установлены сокращенные сроки, которые составляют всего 60 дней с момента публикации о ликвидации в «Вестнике государственной регистрации».

Сроки проведения упрощенной процедуры банкротства составляют от полугода до 9 месяцев для ликвидируемого и отсутствующего должника.

Для физических лиц

Индивидуальные предприниматели, согласно Федеральному Закону «О несостоятельности физических лиц» также имеют право на ликвидацию своего предприятия через процедуру банкротства, что позволит им списать часть невыплаченных долгов перед небюджетными организациями.

Порядок упрощенной процедуры банкротства гражданина, когда принят вопрос о закрытии предприятия:

- подготовка пакета документов;

- подача заявления в суд;

- судебный процесс и признание физического лица ИП банкротом.

Важно, что при несостоятельности физического лица реализуются все активы, которые были задействованы в осуществлении предпринимательской деятельности с целью погашения кредиторских задолженностей. Часть долгов может быть списана по завершении судебного производства, но это не относится к расчетам с государственными органами и фондами обязательного страхования

Часть долгов может быть списана по завершении судебного производства, но это не относится к расчетам с государственными органами и фондами обязательного страхования.

Также, если лицо осуществляло предпринимательскую деятельность не само, а нанимало рабочих, к обязательным погашениям задолженностей относятся расчеты по оплате труда.

Порядок проведения сокращенной схемы несостоятельности предприятия

Ликвидационные мероприятия компании по упрощенной процедуре банкротства юридического лица проходят в несколько стадий:

- На собрании учредителей выносится решение о ликвидации организации. Назначается ликвидатор, который уведомляет ФНС о начале упрощенной процедуры банкротства фирмы. На основе полученного заявления налоговый орган заносит запись в ЕГРЮЛ о начавшемся процессе. С этого момента руководителем организации становится ликвидатор.

- Ликвидатор размещает публичное уведомление о упрощенном банкротстве компании в СМИ и лично сообщает каждому кредитору, внебюджетным фондам и другим лицам о начавшейся процедуре.

- Проводятся мероприятия по уточнению сведений об имеющемся имуществе компании. Для этого ликвидатор направляет запросы в налоговую службу, Росреестр, Роспатент и прочие органы, имеющие информацию об имуществе. С налоговой службой проводится сверка по налогам.

- Одновременно в налоговую службу направляется промежуточный баланс, где указывается, что долги предприятия составляют свыше 300 тыс. рублей. На основании этого ликвидатор подает заявление о признании компании банкротом в арбитражный суд. Сделать это он обязан на протяжении 10 дней.

- После рассмотрения заявления арбитраж признает юридическое лицо банкротом, происходит открытие конкурсного производства и назначение арбитражного управляющего. В процессе конкурсного производства управляющий опубликовывает информацию о признании компании банкротом в СМИ. Кредиторы вправе на протяжении 30 дней заявить о своих требованиях к компании-должнику. Арбитражный управляющий в процессе банкротства проводит инвентаризационные мероприятия имущества, удовлетворяет требования кредиторов, взыскивает дебиторскую задолженность, закрывает расчетные счета и отчитывается о совершенных действиях.

- На основе полученной отчетности управляющего арбитражный суд выносит определение об окончании упрощенной процедуры банкротства юридического лица. Уже на основании этого налоговый орган исключает компанию-должника из реестра ЕГРЮЛ, выдает свидетельство о ликвидации. С данного момента все задолженности юридического лица считаются погашенными, в дальнейшем их взыскание становится невозможным.

Как получить статус банкрота без суда?

Процесс делится на три этапа.

1. Подача заявления в МФЦ

Нужно обратиться в многофункциональный центр по месту жительства или пребывания и заполнить типовое заявление на внесудебное банкротство. В нем перечислите всех кредиторов и суммы, которые им задолжали.

При успешном завершении процедуры банкротства вам простят лишь те долги, которые вы указали в заявлении.

В ваших интересах ничего не скрывать и не занижать суммы долга. Завышать ее тоже нет смысла — все равно вам простят только реальную задолженность.

2. Внесение данных в

В течение одного рабочего дня сотрудники МФЦ проверят информацию в вашем заявлении. В том числе убедятся, что с вас уже пытались взыскать долг судебные приставы, но не смогли найти имущества и завершили исполнительное производство по вашему делу — это отражено в базе

(ФССП).

При выявлении ошибок и нестыковок вам в течение трех рабочих дней вернут заявление и объяснят, что не так. Подать новое заявление можно будет через месяц.

Если все в порядке, то МФЦ в течение трех рабочих дней внесет сведения о вас в Единый федеральный реестр сведений о банкротстве (ЕФРСБ) и укажет в нем, что началась внесудебная процедура банкротства.

МФЦ передает эту информацию также в ФССП, в суд общей юрисдикции по вашему месту жительства, в банки, где у вас открыты счета и вклады.

Ваш долг перестает расти — но только по тем кредитам и займам, которые вы указали в заявлении.

3. Проведение внесудебного банкротства

Процедура занимает ровно шесть месяцев. Что хорошо для должника, она не может быть продлена, в отличие от судебного банкротства.

А для кредиторов это время — шанс вернуть свои деньги. Возможно, у человека появится новое имущество или доходы (например, наследство или должник выиграет в лотерею), которые позволят ему расплатиться с долгами. Если финансовое состояние заемщика улучшится, например он найдет работу, то в течение пяти рабочих дней он обязан сообщить об этом в МФЦ.

Указанные в заявлении кредиторы вправе периодически запрашивать информацию о должнике в налоговой службе, Росреестре или других органах, чтобы заемщик не смог утаить улучшение своих дел.

Кроме того, за полгода могут объявиться кредиторы, которых должник не упомянул в заявлении. По закону они вправе инициировать судебную процедуру банкротства заемщика.

В некоторых случаях такое право есть и у кредиторов, которых должник перечислил в заявлении о банкротстве. Например, если выяснится, что человек занизил сумму долга (а в реальности она выше лимитов для внесудебного банкротства) или скрыл появившееся имущество.

Если суд признает заявление кредиторов о возбуждении судебного банкротства обоснованным, то упрощенная процедура прекратится. Заново объявить себя банкротом вне суда можно будет только через 10 лет.

В случаях, когда внесудебное банкротство завершается успешно, об этом появляется запись в ЕФРСБ. Человек получает статус банкрота и освобождается от перечисленных в заявлении долгов.

Чтобы не оказаться в долговой яме, важно грамотно управлять личными финансами и планировать бюджет.

Но если долги уже накопились, не стоит рассчитывать, что они исчезнут сами собой. Попытайтесь договориться с кредитором, пока он не подал на вас в суд. Вы можете попросить об отсрочке платежей, взять каникулы или реструктурировать долг.

Недостатки упрощенной процедуры банкротства

Поскольку система еще до конца не доработана, закон имеет определенные минусы. Насколько они серьезны, покажет практика. Но уже сегодня сомнения экспертов вызывают следующие моменты.

Основная сложность заключается в том, что при стандартном порядке перечень кредиторов формируется уполномоченным сотрудником, и суд не сомневается в его достоверности. В нашем случае этим занимается сам должник, поэтому уверенности в том, что все сведения подлинные, до конца не будет. Недобросовестный неплательщик легко может скрыть тех, кому он должен крупную сумму.

При этом позиция суда по факту выявления таких нюансов юридически не определена. Да и возможностей проверить честность должника при данном подходе к делу никак нельзя.

Еще одним серьезным минусом можно считать отсутствие четкого механизма, который сможет определить случаи, когда банкротство фиктивное. При попадании во владение к заемщику имущественных ценностей он по этим факторам информирует арбитраж самостоятельно, проверить или осуществить контроль таких поступлений судебный орган не сможет.

Явно не в пользу законопроекта и неимение четкого регламента проведения продажи ценностей, средства от которых пойдут на погашение обязательств по кредитам.

Упрощенное банкротство – реальная возможность для кредитора вернуть хоть какую-то долю из заемных средств. Для самого должника – это единственный юридически верный шаг решить материальные проблемы законно и с наименьшими финансовыми потерями. Главное, что следует помнить – этот механизм должен запустить сам неплательщик, иначе процедура будет проводиться на общих основаниях. А это уже другие сроки и совсем иные деньги.

Кому выгоднее упрощенное банкротство?

С учетом возникающих негативных последствий и ограничений в реализации ряда прав, становиться банкротом следует только в случае однозначного превышения позитивных последствий над отрицательными. Финансовая несостоятельность не избавит от обязательств по выплатам компенсаций, алиментов, новым долгам, не указанным в заявлении на банкротство.

Важно неукоснительно выполнять требования к процедуре и условиям. Если будет установлено, что должник признан виновным в неправомерных действиях или попытке фиктивного банкротства, помимо отмены упрощенной процедуры ждет уголовное или административное наказание

Есть немало поводов пожалеть о предпринятой попытке банкротства, если оно проходит:

- с нарушениями;

- с сокрытием собственности, ее намеренном уничтожении;

- с передачей ложных сведений;

- мошенническим способом.

Сама сумма списания, ограниченная полумиллионом, определяет целевой круг граждан, для которых и задумывалась упрощенная схема банкротства. Это лучший выход из сложной финансовой ситуации для малообеспеченных лиц, не имеющих дохода и способов заработать, без имущества и регулярных финансовых обязательств. Попав в безвыходное положение, такие граждане смогут в течение нескольких месяцев снять с себя все долги, и попытаться начать финансовую жизнь с чистого листа.

2021 zakon-dostupno.ru

Банкротство физлиц: требования к должнику

Условия для банкротства в Арбитражном суде

Из-за кризиса люди чаще спрашивают о списании задолженностей. Несостоятельными по закону объявляются граждане, которые не могут погасить долги перед финансовыми учреждениями, организациями, бюджетом, другими физ. лицами.

Условия банкротства в Арбитражном суде:

- Сумма долга 500 тысяч рублей.

- Просрочка дольше трех месяцев.

- Отсутствует имущество, рыночной цены которых хватило бы для погашения обязательств.

Если долг по кредиту больше 500 000 рублей без процентов, банк вправе через суд признать физлицо несостоятельным, чтобы проверить имущество и реальные доходы человека, выяснить, куда потрачены деньги и продать собственность. Но поскольку банкротство в суде — дело затратное, банки банкротят только если знают, что у человека есть объекты для продажи. Если собственности нет — они будут годами тянуть из вас проценты, начислять штрафы и замечательно себя чувствовать.

Банкротство создали, чтобы прекратить бесконечное начисление процентов людям, которым и нечем платить кредиты.

Если читать ст. 213.4., то для подачи заявления у физлица нет строгих ограничений. Сумма 500 000 р. — это ограничение для банка, а самостоятельно можно заявить о банкротстве и раньше. На практике люди подают на банкротство с долгом от 350 тыс. рублей.

Неплатежеспособным признают человека, если доходов недостаточно для уплаты ЖКХ, кредитов, налогов, алиментов. Или если после уплаты остается меньше МРОТ на него и иждивенцев. Прожить на эти деньги нереально, а скрываться от кредиторов — не лучшая идея, и российское право не предлагает гражданам бегать от приставов и коллекторов. Законный механизм разрешения ситуации — признание себя банкротом.

Условия для банкротства в МФЦ

С 01 сентября 2020 года в ФЗ №127 вступили в силу изменения — появилась упрощенная процедура банкротства для физических лиц.

В соответствии с новыми поправками, для физ. лиц в МФЦ работает внесудебная процедура банкротства, которая доступна гражданам с долгами от 50 тысяч до 500 тысяч рублей. Требованием для внесудебного банкротства является то, что исполнительные производства окончены за невозможностью взыскания — по п.4 ч.1 ст. 46 ФЗ №229. И открытых дел в ФССП нет.

Закон в действующей редакции предполагает, что пристав проверил финансы должника и установил, что у человека нет имущества и доходов для расчетов. Простыми словами, суть закона о внесудебной процедуре в том, что МФЦ официально признает банкротство физ лица без суда, поскольку проверку уже провел пристав.

Государство экономит на обновленной редакции — и бюджет цел, и люди сыты.

Основные положения закона о внесудебном банкротстве граждан:

- процедура абсолютно бесплатна;

- заявление подается в МФЦ;

- срок — 6 месяцев;

- величина задолженностей — 50 000–500 000 рублей.

Заявление рассматривается без суда и финуправляющего, но в случае обмана или ошибки банки обратятся в Арбитражный суд, чтобы прекратить внесудебное списание долгов.

Читайте нашу инструкцию по списанию долгов через МФЦ, там представлены необходимые формы документов и порядок бесплатного банкротства.

Какие долги не списываются по банкротству?

Под действие Закона о банкротстве 127-ФЗ подпадают не все долги физического лица. Через банкротство В СУДЕ и МФЦ НЕ списывают:

- Долги по алиментам.

- Выплаты, назначенные судом по возмещению морального или физического вреда.

- Долги по зарплате и социальным платежам — для ИП с наемными работниками.

- Субсидиарную ответственность руководителя компаний.

Другие задолженности будут списаны при объявлении физ. лица банкротом. Это кредиты, недоимки в налоговой инспекции и ПФР, долги по ЖКХ и штрафы ГИБДД, долги перед частными и бюджетными организациями и физическими лицами, долги от коммерческой деятельности ИП.

Кто может рассчитывать на упрощенное банкротство

На дату подачи гражданином заявления о признании его несостоятельным должны соблюдаться одновременно следующие условия.

А. Гражданин является неплатежеспособным, то есть неспособен удовлетворить в полном объеме требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей (в частности, налогов);

Б. Общий размер денежных обязательств (без учета финансовых санкций – неустоек, штрафов и пр), в том числе обязательств, срок исполнения которых не наступил, обязательств по уплате алиментов и обязательств по договору поручительства независимо от просрочки основного должника, составляет не менее 200 000 рублей и не более 500 000 рублей.

Примечание. При соблюдении определенных условий (в частности, пребывание в исключительно трудной жизненной ситуации) указанный нижний порог составляет 50 000 рублей. Порядок и критерии применения такого порога подлежат утверждению Правительством Российской Федерации по согласованию с Центральным банком РФ.

При этом в течение предшествующих 6 месяцев у гражданина возникло не более четверти суммы обязательств и обязанностей.

Пример. Вы получили в качестве кредита 1 июня 2019 года 150 000 рублей. 1 февраля 2020 года вы взяли в долг у друга 50 000 рублей. Таким образом, к 1 апреля 2020 года ваш долг составляет 200 000 рублей. ¼ (25%) из него образовалась в последние 6 месяцев.

В. Гражданин не имеет недвижимого имущества, за исключением единственного пригодного для постоянного проживания жилого помещения, а также земельного участка, на котором расположено такое жилое помещение

Г. Гражданин не имеет движимого имущества, за исключением имущества, на которое не может быть обращено взыскание, например, предметы обычной домашней обстановки и обихода, вещи индивидуального пользования (одежда, обувь и другие), за исключением драгоценностей и других предметов роскоши (ст. 446 ГПК РФ), и при этом выполняется одно из следующих условий:

- гражданин зарегистрирован в качестве безработного гражданина, который не имеет заработка, в органах службы занятости в целях поиска подходящей работы;

- доход на каждого члена семьи гражданина составляет менее установленной в соответствии с законом величины прожиточного минимума на душу населения в соответствующем субъекте РФ по месту жительства гражданина и указанное обстоятельство возникло не менее чем за 3 месяца до подачи заявления о признании гражданина банкротом во внесудебном порядке;

- исполнительное производство в отношении гражданина окончено в связи с возвращением исполнительных документов взыскателю по причине отсутствия у гражданина должника имущества, на которое может быть обращено взыскание, и все принятые судебным приставом-исполнителем допустимые законом меры по отысканию его имущества оказались безрезультатными (пункт 4 части 1 статьи 46 Федерального закона «Об исполнительном производстве»);

- гражданин относится к категории лиц, определенной нормативным правовым актом, утвержденным Правительством Российской Федерации совместно с Центральным банком Российской Федерации (данные категории, критерии отнесения лиц к указанным категориям к настоящему времени не разработаны).

Д. При наличии у гражданина обязательств по кредитному договору (договору займа) такой договор исполнялся не менее 12 месяцев, причем количество осуществленных гражданином платежей по такому договору не должно быть меньше 9 или меньше 3 в случае приостановления исполнения обязательств гражданина.

Примечание. В исключительных случаях (при чрезвычайных ситуациях природного и техногенного характера, существенном изменении курса рубля и подобных обстоятельствах) Правительство РФ по согласованию с Центральным банком РФ вправе установить иные условия в отношении обязательств гражданина по кредитному договору (договору займа).

Е. В отношении гражданина не возбуждено производство по делу о банкротстве в арбитражном суде

Ж. Гражданин не зарегистрирован в качестве индивидуального предпринимателя

З. Прошло не менее 10 лет с даты завершения процедуры внесудебного банкротства гражданина и не менее 5 лет с даты завершения процедуры реализации имущества гражданина в рамках дела о банкротстве, которое было рассмотрено арбитражным судом.

И. В случае, если долг гражданина вытекает из договора о потребительском кредите (в том числе с залогом недвижимого имущества) то перед подачей заявления о банкротстве гражданин должен исчерпать возможности по уменьшению долговой нагрузки путем обращения к кредитору с требованием о реструктуризации долга, приостановлении исполнения обязательств.