Какие налоги заменяет енвд?

Содержание:

- Какой налоговый режим для ИП на сегодня самый выгодный

- Новые ограничения для ПСН

- Как рассчитать, какой налоговый режим выгоднее

- Какие налоги заменяет ЕНВД?

- Как уменьшить сумму налога на ЕНВД за счет выплаченных страховых взносов

- Когда сдавать отчетность и платить налог на ЕНВД в 2020 году

- Что делать

- Письмо Минфина России от 17 июля 2019 г. N 06-04-11/52839 Об отмене системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности с 1 января 2021 г.

- А что же вместо ЕНВД?

- Общий тренд изменений 2019-2020 годов в НК РФ

- На какой режим перейти

- Когда ЕНВД становится более выгодным режимом, чем УСН или ОСН

Какой налоговый режим для ИП на сегодня самый выгодный

Если Минфин не пойдет навстречу бизнесу, индивидуальным предпринимателям придется выбирать из 5 вариантов систем налогообложения:

- перейти на самозанятость;

- взять патент;

- выбрать упрощенную систему «доходы – расходы»;

- фермеры, если доля прибыли от сельхоз-деятельности составляет 70% и выше, могут избрать для себя единый сельхозналог;

- налогообложение по общей схеме.

Однозначного ответа, какой из них лучше выбрать — нет, ведь все зависит не только от желания бизнесмена, но и от соблюдения ряда нюансов. Но ОСНО, безусловно, является в данном списке самым нежелательным вариантом.

Для определения режима требуется подсчитать как приблизительный вероятный объем доходов и расходов, так и вид деятельности, размер штата, торговых площадей. Кроме того нужно учесть тонкости бухгалтерского учета.

Новые ограничения для ПСН

Итак, мы разобрались с отменой вменёнки, а что с патентом? Считается, что ущерб для бюджета от патентной системы налогообложения меньше, чем от ЕНВД.

- Во-первых, оформить патент могут только индивидуальные предприниматели, хотя бизнес не раз просил предоставить это право и организациям.

- Во-вторых, на ПСН действуют более жёсткие ограничения, чем на ЕНВД. Например, ИП на патенте может нанимать не более 15 человек, а не 100 работников, как на вменёнке. А максимальная площадь торгового зала или зала обслуживания для общепита – всего 50 квадратных метров, что в 3 раза меньше.

- В-третьих, на стоимость патента не влияют страховые взносы, уплаченные за предпринимателя или работников.

- В-чётвертых, покупать отдельный патент надо на каждый вид деятельности, а не на все бытовые услуги в целом.

- В-пятых, регионы могут устанавливать очень высокие значения потенциально возможного годового дохода для расчёта стоимости патента. Например, в Москве для компьютерных услуг это 5 млн рублей в год. За патент в этом случае придётся заплатить 25 тысяч рублей каждый месяц, а в год это уже 300 тысяч рублей.

Но хотя вопрос отмены патента с 2019 года или с другой даты не обсуждался, но законодатели всё-таки планируют ввести для этой системы новые ограничения. Предлагается дать право регионам устанавливать свои значения для:

- общей площади сдаваемых в аренду помещений и земельных участков;

- общего количества единиц транспорта, используемых в патентной деятельности;

- общего количества объектов торговой сети и общепита или их общей площади.

Кроме того, предлагается рассчитывать стоимость патента не на основе потенциально возможного дохода, а на единицу физического показателя, как на ЕНВД.

Подведём итоги:

- Уже точно известно, когда отменят ЕНВД для ИП и организаций. С 1 января 2021 года действие этой системы налогообложения прекращается по всей России. Но отдельные субъекты РФ вправе прекратить вменёнку на своей территории ещё раньше.

- Отмена ЕНВД и патента для торговли некоторыми маркированными товарами с 2020 года вполне реальна. Соответствующий законопроект уже прошёл первое чтение.

- После введения кассовых аппаратов для розничной торговли и общепита на ЕНВД и ПСН стали известны реальные доходы плательщиков этих режимов. Скорее всего, они заметно отличаются от предполагаемых цифр, на основании которых сейчас рассчитывается налог на вменённый доход и стоимость патента. Вполне возможно, что будут приняты изменения, в результате которых налоговая нагрузка на ПСН существенно вырастет.

- Плательщикам ЕНВД и ПСН уже сейчас стоит обратиться на бесплатную консультацию для получения рекомендаций по налогообложению своего бизнеса. Консультацию оказывают специалисты сети 1С:БО, которые действуют строго в рамках правого поля.

Как рассчитать, какой налоговый режим выгоднее

Воспользуйтесь калькулятором ФНС или калькулятором сервиса Контур.Бухгалтерия.

Для примера посчитаем нагрузку розничного магазина с пивом в ассортименте. Магазин принадлежит ИП без сотрудников, город Екатеринбург.

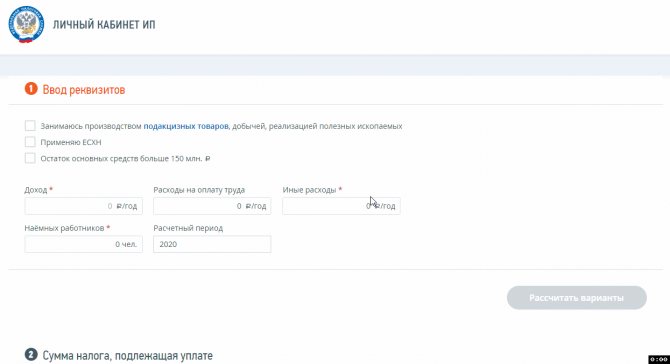

Теперь посмотрим, что покажет калькулятор налоговой

- Указываем доходы и расходы, кликаем «Рассчитать». Видим, что не хватает данных для патента.

- Указываем дополнительные данные, калькулятор показываем стоимость патента.

- Видим, что в колонке УСН доходы минус расходы указана базовая ставка 15 %, а не ставка для Свердловской области. Исправляем ставку на 7 % и получаем результат.

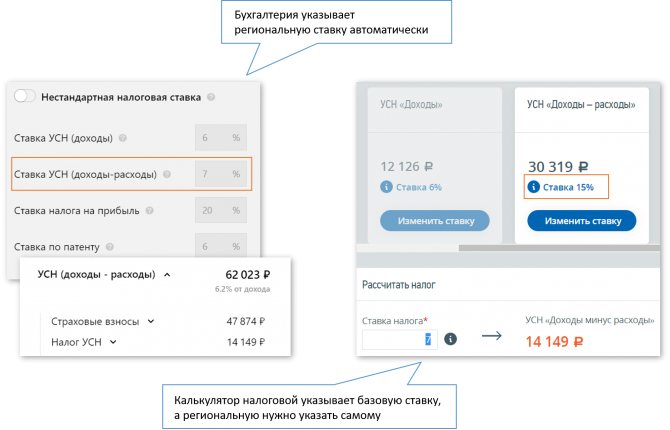

Обратите внимание, что размер ставки может отличаться в зависимости от региона. Когда вы выбираете регион в Бухгалтерии, калькулятор автоматически указывает региональную ставку

А калькулятор налоговой указывает общую ставку, и ее нужно менять самому.

Данные о налоге 14 149 руб. сошлись только после того, как в калькуляторе налоговой мы вручную исправили региональную ставку.

Какие налоги заменяет ЕНВД?

Согласно положениям НК РФ (ст. 346.26 п. 4), юридические лица, перешедшие на «вмененку», теряют обязанность перечислять два налога:

- на имущество, используемое для ведения «вмененной деятельности»;

- на прибыль, полученную от реализации «вмененного» направления бизнеса.

Если плательщиком ЕНВД является ИП, он освобождается от перечисления в бюджет:

- НДФЛ за себя в отношении тех доходов, которые он получил от работы по «вмененной» деятельности;

- на имущество (используемое в рамках бизнеса, подлежащего ЕНВД).

Все «вмененщики» освобождаются Налоговым Кодексом от обязанности уплаты налога на добавленную стоимость. Это правило относится ко всем операциям в рамках юрисдикции специального налогового режима. Оно не относится к агентским и таможенным обязательствам коммерческих структур.

По закону «вмененщики» не имеют права предоставлять покупателям счета-фактуры. Если такой документ будет выставлен контрагенту, на юридическое лицо или ИП будет возложена обязанность перечислить всю сумму НДС, выделенную отдельной строкой, в бюджет. У плательщика ЕНВД появится обязанность помимо стандартной отчетности в конце квартала предоставить в ИФНС декларацию по НДС (в ней заполняется титульный лист и первый раздел).

Важно понимать, что «вмененщик» не платит характерные для ОСНО перечисления лишь в тех направлениях бизнеса, которые подлежат ЕНВД. Если наряду с ними ООО или ИП заняты иной деятельностью, не попадающей под «вмененку», по ней они должны выплачивать все «общережимные» налоги в полном объеме

Юридическое лицо и индивидуальный предприниматель, перешедшие на ЕНВД, не лишаются обязанности перечислять НДФЛ и страховые взносы на своих работников во внебюджетные фонды. Однако у них появляется возможность уменьшить величину налога по «вмененке» (не более чем на 50%) на сумму взносов с ФОТ и фиксированных платежей. Перечисления ИП за себя на добровольное страхование принимать к вычету нельзя.

Как уменьшить сумму налога на ЕНВД за счет выплаченных страховых взносов

Индивидуальные предприниматели, не имеющие работников, могут уменьшить рассчитанный налог на всю сумму уплаченных за себя страховых взносов ИП 2020.

✐Пример ▼

ИП без работников оказывает автотранспортные услуги по перевозке пассажиров на принадлежащем ему микроавтобусе, в котором 20 посадочных мест. Сумма страховых взносов за себя, уплаченная в первом квартале 2020 года, равна 10 000 рублей. Данные для расчета вмененного налога следующие:

- Базовая доходность – 1500 рублей на единицу физического показателя, т.е. одного посадочного места;

- Физический показатель – 20;

- К1 в 2020 году — 2,005;

- Региональный коэффициент К2 – 0,8.

Считаем сумму налога за месяц по рассмотренной выше формуле:

БД * ФП * К1 * К2 * 15% = 1500 * 20 * 2,005 * 0,8 * 15% = 7 218 рублей

Сумма вмененного налога за квартал составит 7 218 * 3 месяца = 21 654 рубля. Уменьшить налог можно на всю сумму выплаченных предпринимателем за себя страховых взносов, т.е. на 10 000 рублей. Итого, ЕНВД к уплате равен 21 654 – 10 000 = 11 654 рубля.

Если у ИП есть хотя бы один работник, то уменьшить налог на сумму взносов за себя и за работников, можно не более, чем на 50 %. Для ООО действует то же правило – за счет уплаченных страховых взносов за работников уменьшить рассчитанный вмененный налог можно не более, чем наполовину.

✐Пример ▼

Организация занимается в г. Омске розничной торговлей продуктами питания в магазине с площадью торгового зала в 30 кв. м. Сумма страховых взносов за работников, уплаченная в первом квартале 2020 года, равна 36 400 рублей. Данные для расчета вмененного налога следующие:

- Базовая доходность – 1800 рублей на единицу физического показателя, т.е. кв. м;

- Физический показатель – 30;

- К1 в 2020 году — 2,005;

- Региональный коэффициент К2 – 0,7.

Считаем налог за месяц по формуле:

БД * ФП * К1 * К2 * 15% = 1800 * 30 * 2,005 * 0,7 * 15% = 11 368,35 рублей

Сумма вмененного налога за квартал составит 11 368,35 * 3 месяца = 34 105 рублей. Хотя взносов за работников уплачено на 36 400 рублей, уменьшить рассчитанный налог можно не более, чем на 50%. Итого, ЕНВД к уплате равен 34 105/2 = 17 053 рубля.

Когда сдавать отчетность и платить налог на ЕНВД в 2020 году

Отчетность в виде налоговой декларации сдается каждый квартал, не позднее следующих дат:

- 20 апреля — по итогам 1-го квартала;

- 20 июля — по итогам 2-го квартала;

- 20 октября — по итогам 3-го квартала;

- 20 января — по итогам 4-го квартала.

Уплачивать вмененный налог надо по данным, рассчитанным в квартальной декларации. Крайние сроки уплаты квартального ЕНВД отличаются от сроков сдачи отчетности на пять дней, т.е. заплатить надо не позднее:

- 25 апреля — по итогам 1-го квартала;

- 25 июля — по итогам 2-го квартала;

- 25 октября — по итогам 3-го квартала;

- 25 января — по итогам 4-го квартала.

Не забывайте, что платить вмененный налог надо независимо от того, получены ли были доходы и работали ли вы вообще в этом квартале. Принцип здесь такой – пока вы стоите на учете, как плательщик ЕНВД, налог платить придется, нулевой декларации здесь не предусмотрено.

Если Вы не успели вовремя заплатить налоги или взносы, то помимо самого налога, придется также заплатить неустойку в виде пени, рассчитать которую можно с помощью нашего калькулятора:

Чтобы вы без каких-либо материальных рисков могли попробовать вариант аутсорсинга бухучета и решить подходит ли он вам, мы совместно с фирмой 1С готовы предоставить нашим пользователям :

КУДиР на вмененке не ведут, т.к. доходы и расходы на этом режиме не учитываются. Данные базовой доходности, физического показателя, коэффициентов К1 и К2, так же, как и сумму рассчитанного вмененного налога к уплате указывают сразу в квартальной декларации. Декларации и платежи по вмененному налогу сдают и оплачивают по месту деятельности. Если таких мест несколько, и они не находятся в ведении одной налоговой инспекции, то придется делать это по разным адресам и реквизитам.

Что делать

Для начала предпринимателям необходимо разобраться, чем грозит отмена ЕНВД. Игнорировать происходящее нельзя. Иначе последствия отмены ЕНВД для вас будут неприятными:

-

НДС — 20%.

-

Налог на прибыль для компаний — 20% (НДФЛ для физлиц — 13%).

-

Усложняется на порядок отчётность, самостоятельно справится не получится, а бухгалтерия на аутсорсинге станет дороже.

Поскольку срок отмены ЕНВД вы знаете, стоит принимать меры. Причём лучше всего не затягивать. Помните, что если вы не успели перейти на новую систему налогообложения, то сделать это в большинстве случаев получится только через год.

Выбрать систему налогообложения

В первую очередь вам нужно понять, какие варианты в качестве альтернатив у вас есть. Учтите, что отмена налога ЕНВД для ИП и для ООО в равной степени актуальна. Поэтому искать альтернативы придётся всем.

| Самозанятые | Патент | УСН | |

| Для кого актуально | Физлица, ИП | ИП | ИП и ООО |

| Ограничение по доходу в год | 2,4 миллиона рублей | 60 миллионов | 154,8 миллионов — стандартная налоговая ставка |

| Лимит сотрудников | 0. Однако у самозанятых есть право на привлечения подрядчиков (договор ГПХ) | 15 человек. Это общий лимит, то есть совокупно и по договору ГПХ, и по трудовому | 100 человек — стандартная ставка. 130 — повышенная. Учитываются все работники |

Как видите, для компаний (ООО) остаётся только один вариант — УСН. У ИП есть пространство для манёвров.

Подать заявление в налоговую

В связи с отменой режима ЕНВД подавать отдельное заявление не требуется. Налоговая вас с него снимет автоматически 1 января. А вот для перехода на новый режим заявление необходимо. Причём конкретные действия зависят от того, что вы выбрали.

Для применения УСН нужно:

-

Составить заявление по форме 26.2-1. Отправить его надо в то территориальное отделение ФНС РФ, к которому относится фирма в соответствии с юридическим адресом или ИП в связи с местом своего нахождения.

-

Отправить заявление можно заказным письмом, через личный кабинет на сайте nalog.ru или через посредников.

При заполнении необходимо поставить код налогоплательщика 2. Что же касается остаточных средств, то компаниям нужно указать данные, если они были на ОСНО. А вот доходы от ЕНВД таким образом не учитываются. ИП это не затрагивает.

При переходе на патент нужно заполнить заявление по форме КНД 1150010. Если вы выбрали самозанятость, можно зарегистрироваться через специальное приложение.

Также переход доступен в кабинете налогоплательщика. Там всё интуитивно понятно, достаточно просто ввести свои данные.

Перерегистрировать кассу

Вам нужно настроить кассу. Если в чеке будет указана неверная система налогообложения, вас оштрафуют. Этот пункт особенно актуален при столкновении с отменой ЕНВД для розничной торговли

Однако в целом на него нужно обратить внимание всем, кто использует кассу

При торговле товарами озаботиться фискальным накопителем лучше заранее. Иначе с 1 января вы ничего не сможете продавать. Если вы не понимаете, как перерегистрировать, лучше всего делегировать эту задачу профессионалам.

Выбрать программу для учета

Вне зависимости от того, какую систему вы выбрали, вам придётся вести учёт и вникать в доходы. От этого теперь зависит размер налога. При выборе патента потребуется книга доходов. А при нахождении на УСН — ещё и книга расходов.

Выбрать программу для учёта лучше всего заранее. Многие компании готовы вникнуть в вашу ситуацию, помочь разобраться с отменой ЕНВД, например, для грузоперевозок или в других отраслях. Также программы учёта предлагают банки. Главное — не затягивайте решение вопроса.

Письмо Минфина России от 17 июля 2019 г. N 06-04-11/52839 Об отмене системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности с 1 января 2021 г.

1 августа 2019

В соответствии с пунктом 8 статьи 5 Федерального закона от 29 июня 2012 г. N 97-ФЗ «О внесении изменений в часть первую и часть вторую Налогового кодекса Российской Федерации и статью 26 Федерального закона «О банках и банковской деятельности» система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (далее — ЕНВД) не применяется с 1 января 2021 г.

По данным ФНС России, доля налогоплательщиков, состоящих на учете в налоговых органах по месту осуществления деятельности, подлежащей налогообложению ЕНВД, по состоянию на 1 января 2019 г. составляет 21,8% от общего числа действующих налогоплательщиков, сведения о которых содержатся в едином государственном реестре юридических лиц и едином государственном реестре индивидуальных предпринимателей. В 2017 году ЕНВД применяли 2 044 тыс. налогоплательщиков, в том числе 276 тыс. организаций и 1 769 тыс. индивидуальных предпринимателей.

В настоящее время в соответствии со статьями 61.1, 61.2 и 61.3 Бюджетного кодекса Российской Федерации платежи по ЕНВД зачисляются соответственно в бюджеты муниципальных районов, городских округов и городских округов с внутригородским делением по нормативу 100 процентов.

Согласно данным бюджетной отчетности поступление доходов в местные бюджеты (здесь и далее без учета городов федерального значения) по ЕНВД за 2018 год составило 61,9 млрд рублей или 5,1% от общего объема налоговых доходов местных бюджетов, что свидетельствует о существенности указанных поступлений в структуре налоговых доходов муниципальных образований. При этом 45,5 млрд рублей доходов от ЕНВД или 73,5% поступлений от общего объема указанного налога зачислены в бюджеты городских округов (здесь и далее с учетом консолидированных бюджетов городских округов с внутригородским делением), 16,4 млрд рублей или 26,5% — в консолидированные бюджеты муниципальных районов.

Организации и индивидуальные предприниматели после отмены ЕНВД вправе перейти на применение иных режимов налогообложения, например, на упрощенную систему налогообложения (далее — УСН), патентную систему налогообложения.

Также ряд налогоплательщиков после отмены ЕНВД сможет перейти на применение специального налогового режима «Налог на профессиональный доход» в субъектах Российской Федерации, где указанный режим будет введен.

Учитывая взаимосвязь роста поступлений в консолидированные бюджеты субъектов Российской Федерации по УСН от действий по формированию благоприятной предпринимательской и инвестиционной среды, принимаемых не только органами государственной власти субъектов Российской Федерации, но и органами местного самоуправления, в целях обеспечения сбалансированности местных бюджетов в связи с отменой ЕНВД считаем целесообразным перераспределение между региональными и местными бюджетами доходов от УСН, в том числе путем установления дифференцированных нормативов отчислений в местные бюджеты от указанного налога на региональном уровне.

В этой связи просим направить в Минфин России предложения с соответствующим обоснованием:

— по размерам перераспределения поступлений от УСН в местные бюджеты в общем объеме поступлений в консолидированный бюджет субъекта Российской Федерации по указанному налогу;

— по расчету размеров дифференцированных нормативов отчислений в местные бюджеты от УСН на основе соответствующих показателей, к которым можно отнести объем выпадающих доходов местных бюджетов по ЕНВД, официальные статистические данные, характеризующие субъекты малого и среднего предпринимательства (объем выручки, доходы, численность работников и др.), показатели налоговой отчетности и прогноз поступлений по УСН и патентной системе налогообложения, а также иные показатели, которые, по мнению региона, могут быть использованы для указанного расчета.

Позицию субъекта Российской Федерации по указанному вопросу, а также иные предложения по подходам к обеспечению сбалансированности местных бюджетов в связи с отменой ЕНВД с 1 января 2021 г. необходимо представить в Минфин России не позднее 5 августа текущего года, в том числе на адрес электронной почты 1352@minfin.ru

|

|

Л.В. Горнин |

А что же вместо ЕНВД?

Единый налог на вмененный доход относится к такому типу налогообложения, при котором размер выплаты не зависит от величины полученной прибыли, им могут воспользоваться как индивидуальные предприниматели, так и юридические лица. Применение такой системы налогообложения не всегда целесообразно для начинающего бизнесмена. Сложно рассчитать доходы в начале становления бизнеса, бизнес может принести нулевую прибыль, а платить в казну придется фиксированную ставку. В таком случае стоит задуматься об альтернативных системах налогообложения.

Считаем и сдаем

Если отмена ЕНВД для розничной торговли еще только планируется, то как же правильно самостоятельно рассчитать сумму налога?

ЕНВД=БД*ФП*К1*Л2*С

Для этого следует применить формулу: БД (размер базовой доходности) умножить на ФП (физический показатель деятельности индивидуального предпринимателя (количество работников, площадь торгового помещения и прочее в зависимости от вида услуг, которые предоставляет ИП), умножить на К1 (дефлятор), умножить на К2 (коэффициент, устанавливаемый региональными властями) и умножить на С (действующая ставка налога).

Получившуюся цифру следует умножить на три — это сумма, которую следует уплачивать поквартально.

Величина налога возрастает в том случае, если все составляющие формулы (кроме К2) начинают расти. На данный момент показатель К1 равняется единице, в начале следующего года он вырастет и станет равен 1, 798, что повлечет за собой увеличение налоговой нагрузки.

Подача декларации осуществляется до 20 числа того месяца, который следует за налоговым периодом. Если двадцатое число выпало на выходной день или праздник, индивидуальный предприниматель может подать декларацию на следующий (рабочий) день.

ЕНВД, онлайн-кассы и кассовые аппараты

Отмена касс для индивидуальных предпринимателей, находящихся на ЕНВД, возможна только до конца июня следующего года. На данный момент без кассовых аппаратов могут работать лица:

- оказывающие услуги населению;

- самостоятельно ведущие розничную торговлю;

- самостоятельно осуществляющие деятельности в области общепита.

Уже с первого июля следующего года установка онлайн-кассы станет обязательной. Каждый индивидуальный предприниматель сможет получить налоговый вычет, равный сумме расходов на покупку кассового аппарата (но не более 18 тысяч рублей).

В строку расходов могут быть включены:

- цена онлайн-кассы;

- стоимость дополнительного оборудования;

- цена услуг по установке и обслуживанию оборудования.

Общий тренд изменений 2019-2020 годов в НК РФ

Законом от 29.09.2019 № 325-ФЗ «О внесении изменений в НК РФ» дополнен и изменен раздел НК РФ, посвященный налогу на вмененный доход (ЕНВД), отмена которого должна состояться в 2021 году. Ряд поправок призваны сделать переход от налоговой системы с ЕНВД на налоговую систему без подобного спецрежима более плавным. Одновременно новые ограничения для применения ЕНВД должны снизить количество налогоплательщиков, применяющих и планирующих применять спецрежим.

Продлять действие спецрежима власти не намерены. На это указывает в том числе ФНС на своем сайте. И призывает вменещиков уже сейчас задуматься о налоговом режиме на следующий год.

Тех, кто не сделает выбор до конца 2020 года, автоматически переведут на ОСНО. Об этом также сообщает ФНС. В помощь налогоплательщикам она предлагает свой сервис «Выбор подходящего режима налогообложения».

Организациям долго выбирать не придется. Из спецрежимов им доступна только упрощенка.

У ИП выбор больше:

- можно перейти на УСН;

- или стать самозанятым.

Компаниями и ИП, которые самостоятельно сделают выбор в пользу ОСНО, рекомендуем эту статью.

Времени на принятие решения остается все меньше. Поэтому стоит заняться этим вопросом прямо сейчас.

Для перехода с ЕНВД на УСН нужно заполнить уведомление по форме 26.2-1 в срок до 31.12.2020. Пример оформления документа см. в Типовой ситуации от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Что касается блока нововведений, вступивших в силу с 01.01.2020, то они поставили некоторые вопросы, на которые ответов пока нет. Очевидно, следует ждать либо подробных разъяснений от налоговиков, либо очередной доработки НК РФ.

Разберем такие вопросы и последние новости для ЕНВД-шников 1 января 2020 года.

На какой режим перейти

Уже сейчас налогоплательщикам на «вмененке» следует задуматься, какой режим выбрать после отмены ЕНВД, продолжить платить в бюджет по-старому нельзя. Налоговики все равно пересчитают налог, начислят недоимки и пени. Помимо этого, ФНС вправе арестовать счета и заморозить бизнес на срок до 90 дней. Чтобы не попасть под санкции, анализируем действующие режимы обложения, что выбрать:

|

Режим обложения |

Кто вправе применять |

Условия и требования |

|---|---|---|

|

ОСНО |

Организации и предприниматели |

Не предусмотрено |

|

УСН |

Организации и предприниматели |

Лимиты по выручке, количеству работников, стоимости ОС, доли участия в УК |

|

ПСН |

Только ИП |

Ограничения по виду бизнеса, причем для каждого ОКВЭД есть собственные нюансы |

|

ЕСХН |

Только сельхозпроизводители (ЮЛ и ИП) |

Доход от сельскохозяйственной деятельности не менее 70% в год |

|

НПД (налог самозанятых) |

Только ИП без работников |

Предусмотрены ограничения по объему доходов и категории реализуемых товаров, работ, услуг |

Для каждого режима обременения предусмотрена масса нюансов и требований. Например, большинство организаций смогут выбрать либо ОСНО, либо УСН. У предпринимателей выбор больше: ОСНО, УСН, ПСН или НПД — вот чем заменить ЕНВД для ИП после отмены спецрежима с 2021 года.

Сравним ключевые режимы обложения в связи с отменой «вмененки».

ОСНО

Общая система обложения — это самый обременительный режим для организаций и ИП. ОСНО не предусматривает никаких ограничений к ее применению, поэтому и льгот, и послаблений для налогоплательщиков нет.

Если говорить о том, какие ожидать последствия после отмены ЕНВД при переходе на основной режим, то это многократное увеличение платежей в бюджет. Так как вместо вмененного налога придется платить:

- налог на прибыль 20% или 13% НДФЛ для ИП;

- НДС до 20%;

- налог на имущество до 2,2%;

- иные обязательные сборы (на транспорт, землю, торговый сбор и т. д.).

В сравнении с 15% «вмененки» этот режим может привести к банкротству.

УСН

Одна из льготных форм обременения — упрощенная система обложения (УСН). Не вправе применять «упрощенку»:

- организации, имеющие филиалы и (или) представительства;

- банки и страховщики;

- НПФ и инвестиционные фонды;

- профессиональные участники рынка ценных бумаг;

- ломбарды;

- организации, занимающиеся игорным бизнесом;

- организации, являющиеся участниками соглашений о разделе продукции.

Кроме этого, предусмотрены следующие условия для перехода:

|

Ограничение по доходам |

До 112,5 миллиона рублей за 9 месяцев для перехода на УСН До 150 миллионов в год в период применения УСН |

|---|---|

|

Ограничение по числу персонала |

До 100 человек |

|

Лимит по стоимости ОС |

До 150 миллионов рублей |

|

Предел доли участия |

До 25% других ЮЛ в уставном капитале |

УСН заменяет НДС, налог на прибыль (НДФЛ для ИП), налог на имущество (есть исключения). При обложении предусмотрен выбор объекта обложения: «доходы» — ставка до 6%, «доходы минус расходы» — ставка до 15%.

Патент для ИП

Вмененный налог все-таки отменят, закон уже принят, последние новости об отмене ЕНВД в 2021 году закреплены п. 8 ст. 5 закона от 29 июня 2012 №97-ФЗ. Предприниматели вправе перейти на патентную систему обложения (ПСН).

Патент рассчитывается по аналогии с «вмененкой», с планового или условного дохода бизнесмена. Но ставка ПСН всего 6%, в сравнении с ЕНВД — 15%. Но ограничений для применения патента больше. Сравниваем ПСН и ЕНВД:

|

Требования к переходу |

Ограничения для ЕНВД |

Ограничение для ПСН |

|---|---|---|

|

Торговая площадь для розничной торговли и общепита |

150 кв. м |

50 кв. м (планируется увеличение до 150 кв. м. Письмо Минфина России от 13.03.2020 №03-11-11/1945) |

|

Количество сотрудников |

100 |

15 |

|

Годовой доход |

Нет ограничений |

60 млн руб. |

|

Вычет фиксированных страховых взносов из налога |

Есть |

Нет |

|

Торговля маркированными товарами |

Нельзя |

Нельзя |

НПД

Налог на профессиональный доход, или налог с самозанятых граждан вправе применять только ИП без наемного персонала, которые занимаются реализацией товаров, работ и услуг собственного производства. Для применения НПД достаточно зарегистрироваться в приложении «Мой налог». Ставка сбора для самозанятых минимальна — 4%, если реализуете товары, работы, услуги физлицам, 6% — реализация в пользу юрлиц.

ИП на НПД не обязан:

- применять онлайн-ККТ;

- сдавать отчетность;

- платить страховые взносы за себя.

ВАЖНО!

Действует ограничение по доходам — максимум 2,4 миллиона рублей в год.

Когда ЕНВД становится более выгодным режимом, чем УСН или ОСН

Вмененный налог, рассчитанный по указанной выше формуле, платить придется в обязательном порядке, независимо от того, получаете ли вы от деятельности реальный доход, и каковы его размеры. Если вы оказываете автотранспортные услуги по перевозке грузов, но заказов у вас немного, то ЕНВД может быть невыгодным, также как и в случае, если торговлю в вашем магазине бойкой не назовешь. Но с определенного момента, когда ваши реальные доходы растут, а размер рассчитанного налога остается прежним, налоговая нагрузка на этом режиме становится менее обременительной, чем на упрощенной системе.

Чтобы понять, будет ли выгоден в вашем случае ЕНВД, надо предварительно рассчитать сумму вмененного налога и сравнить ее с той, которую вы будете платить на упрощёнке. Конечно, начиная бизнес, вы можете только предполагать, какими будут ваши доходы, поэтому можно при регистрации ИП или ООО сначала перейти на УСН, а потом уже, когда в вашем распоряжении будут конкретные цифры, рассчитать, будет ли выгоднее для вас уплачивать ЕНВД.

Регулирует деятельность на ЕНВД Глава 26.3 НК РФ, поэтому для выяснения конкретных вопросов обратимся к ней.