Оценка вероятности банкротства предприятия

Содержание:

- Снижение уровня банкротства предприятия

- Российские экономические модели прогнозирования несостоятельности компаний

- Отечественная модель оценки вероятности

- Методы и модели оценки вероятности банкротства

- Формула расчета коэффициента прогноза банкротства

- Признаки несостоятельности

- Модели Альтмана

- Прогнозирование банкротства количественные модели

- Методики оценивания несостоятельности компании

- Алгоритм анализа по модели Бивера

- Модель прогнозирования банкротства предприятия Р. Таффлера

Снижение уровня банкротства предприятия

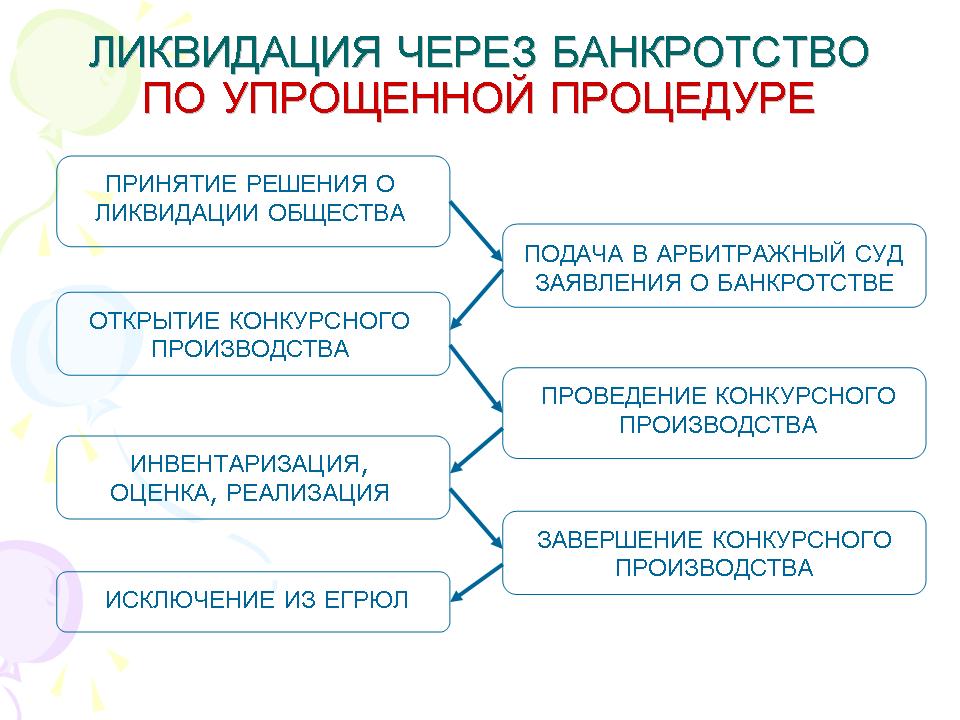

В ходе процедуры банкротства, основной целью, является не ликвидация предприятия, а поиск путей его финансового оздоровления. Можно выделить следующие основные режимы финансового оздоровления компании в ходе процедуры инициализации банкротства.

Для снижения риска наступления вероятности несостоятельности (банкротства) коммерческой организации, необходимо проводить полноценный мониторинг и комплексную оценку ее финансового состояния, ликвидности и платежеспособности. Принимать меры по улучшению данных показателей и следить за изменениями их в динамике.

Таким образом, на основании выше изложенного материала, можно сделать вывод о том, что банкротство представляет, прежде всего, определенный процесс, инициированный кредитором, в ходе которого компания принимает меры к возможности погашения предъявленных ей долгов, с целью обеспечения своего дальнейшего функционирования. В практики исследования и диагностики несостоятельности (банкротства) коммерческих организаций существуют различные подходы, как отечественных, так и зарубежных авторов. При этом не все методы анализа вероятности возникновения несостоятельности (банкротства) можно применить к определенной организации. С целью получения более точных результатов, необходимо учитывать множество факторов, начиная со сферы деятельности компании и заканчивая влиянием косвенных факторов, способствующих отразиться на уровне финансовой устойчивости и платежеспособности организации

В настоящее время, сложившийся экономический кризис, отрицательно отразился на деятельности коммерческих предприятия, часть из которых не смогла продолжить свою деятельность на рынке, поэтому анализ вероятности наступления банкротства, является приоритетом оценки возможностей организаций и перспектив их развития.

Имея определенные финансовые ресурсы, каждая компания, рано или поздно сталкивается с такой ситуацией, когда эффективность ее деятельности снижается, а ресурсы находятся на минимальном уровне. Причиной таких ситуаций могут стать как внешние, так и внутренние факторы. И если во время не принять рациональные меры по совершенствованию системы управления производством, персоналом, сбытом, финансовой политикой, то такая компания рискует обанкротиться и быть ликвидирована.

Скачать

Российские экономические модели прогнозирования несостоятельности компаний

В силу того, что государственная экономическая политика имеет свою специфику (недоступность информации, особенности системы налогообложения, незрелый рынок недвижимости) профессора Э. Альтмана в первоначальном виде в России не прижилась. Из предложенных формул отечественными экономистами использовалась лишь одна — пятифакторная модель.

Первые попытки расчетов на основе этой модели были проведены экономистами в 1992 году. Позже выяснилось, что модель Альтмана показательна только при использовании в отношении крупных фирм, тогда как результат прогнозирования банкротства небольших компаний был достаточно низкий.

Методики вероятности банкротства Альтмана стали плацдармом для экономических наработок ученых постсоветского пространства. Благодаря схожести экономического поведения все представленные российские методики оценки вероятности банкротства нашли свое применение. Самыми востребованными и показательными среди моделей прогнозирования банкротства являются.

- Методика Ковалева, благодаря которой финансовая устойчивость отечественных компаний диагностируется путем изучения данных бухгалтерского баланса юридического лица.

- Модель банкротства Пареной-Долгалева. Российская методика может быть применена в том случае, если в деятельности предприятия уже присутствуют признаки кризиса.

- Шестифакторная методика оценки вероятности банкротства Зайцевой, в большей степени подходящая для анализа и прогноза в отношении производственных компаний.

- Математическая модель диагностики состояния предприятий РФ, предложенная экономистом из Беларуси Савицкой.

- Методика, разработанная учеными Казанского университета для определения класса кредитоспособности юридических лиц.

- Метод оценивания вероятной несостоятельности Давыдова-Беликовой, основанный на мониторинге деятельности российских торговых компаний.

Такое количество моделей для прогнозирования вероятности банкротства предприятия позволяет выбрать и применить работающую в каждом конкретном случае формулу. А проведение регулярного анализа финансового состояния юридического лица позволит вовремя заметить опасность кризиса и предпринять адекватные меры для его предотвращения.

Отечественная модель оценки вероятности

Как уже не раз говорилось, практически все перечисленные зарубежные методики не так хорошо себя показывают в российских реалиях, ведь возможности банкротства для российских и заграничных компаний разные. Именно потому рассмотрим самые популярные отечественные модели оценки вероятности, и начнем со схемы Зайцевой, что учитывает сразу несколько факторов:

- Как соотносятся чистые убытки с имуществом предприятия.

- Разницу между кредиторской и дебиторской задолженностью.

- Разницу между ликвидными активами и краткосрочными обязательствами.

- Убытки от реализуемой продукции.

- Соотношение активов компании и займа.

- Оборачиваемость активов.

Другая популярная модель так же достаточно эффективна. Ее разработали иркутские ученые–экономисты, создав формулу:

Z = 8,38*R1 + R2 + 0,054*R3 + 0,63*R4

Где значения расшифровываются как:

- R1 – эффективность применения активов (делится оборот имущества на капитал);

- R2 – рентабельность (делится чистая прибыль на имущество);

- R3 – оборотность (делятся чистые доходы на валютный баланс);

- R4 – норма прибыли (делятся чистые доходы на расходы).

Если Z меньше 0 – присутствует огромный риск банкротства. Если же значения от 0 до 0,18 — риск просто большой. Средние показатели — если результат 0,18-0,32, а низкие при результате 0,32–0,42.

Методы и модели оценки вероятности банкротства

Для диагностики вероятности банкротства максимально применяются классические методы оценки. Они помогут эффективно оценить компанию, классифицировать ее, узнать, имеет ли фирма возможности выйти из кризиса, или это потенциальный банкрот. Особой популярностью пользуются зарубежные методики оценки вероятности банкротства, среди которых выделяются:

- Методика Альтмана. Одна из самых качественных методик, позволяющая давать оптимальные варианты прогнозов о близости к несостоятельности. Например, она часто используется на крупных предприятиях с дорогостоящим пакетом акций и выходом на рынок ценных бумаг.

- Методика Бивера. Для использования на предприятиях РФ эта методика не слишком подходит, так как не учитывает специфику предприятий в РФ.

- Методика Таффлера. Достаточно эффективно используется на российских предприятиях, но только крупных.

Рассматриваемые методики имеют свои сильные и слабые стороны, потому эксперты советуют использовать несколько одновременно, чтобы получить максимально точные результаты. Но у каждого этого метода есть свои особенности, потому рассмотрим их более подробно.

Модель Альтмана

Одной из самых часто используемых иностранных методик для анализа вероятности банкротства предприятия является метод Альтмана. Работает со z-счетом. Это количественный метод, основанный на конкретных фин. параметрах.

Альтманом была разработана пятифакторная модель, составленная в формулу:

Z = 0,717X1 + 0,847X2 + 3,107X3 + 0,42X4 + 0,995X5

Если разобраться, то каждое значение в этой формуле важно:

- X1 – разделить оборотный капитал на общие активы фирмы;

- X2 – финансовый рычаг;

- X3 – разделить общую прибыль до налогообложения на одолженные деньги;

- X4 – разделить общую ценность своего капитала и одолженного;

- Х5 – разделить общие продажи на сумму активов предприятия.

Банкротствл определяется по значению «Z». Результаты рассматриваются следующим образом:

- Z < 1,81 – вероятность высокая;

- 1,81 ≤ Z < 2,77 – средняя;

- 2,77 < Z < 2,99 – незначительная;

- 2,99 ≤ Z – минимальная.

Но у метода есть и минусы. Например, функциональная ограниченность. В частности, метод подходит для компаний, имеющих акции на фондовом рынке. Потому мера считается более эффективной для зарубежных компаний и плохо работает на российском рынке. Кроме того, данную методику разработали достаточно давно, что также играет не в ее пользу. Хотя, это не значит, что метод абсолютно бесполезный.

Модель Таффлера

Еще одна эффективная методика, по которой уже годами проходит оценка банкротства – это модель Таффлера, или Таффлера-Тишоу, разработанная в 1977 году. Это четырехфакторная модель для анализа возможности банкротства. Ее создавали после проверки восьми десятков фирм, среди которых наблюдались как предприятия-банкроты, так и фирмы, которые на момент анализа были платежеспособными. Как и в предыдущем случае, данную процедуру можно использовать для анализа предприятий с акциями на бирже.

Формула имеет следующий вид:

Z = 0,53Х1 + 0,13Х2 + 0,18Х3 + 0,16Х4

Расшифровывая значение:

- Х1 – показывает степень выполнимости обязательств (рассчитывается как раздел дохода до выплаты обязательных платежей на заемные деньги);

- Х2 – оборотный капитал (весь набор текущих активов делится на их общий объем);

- Х3 – финансовые риски (раздел общего количества текущих обязательств на общее количество активов);

- Х4 – возможность компании погасить долги (деление всего объема выручки на общие активы).

Z определяется следующим образом:

- больше 0,3 – ничтожная вероятность;

- менее 0,2 – высокая вероятность.

Эта модель достаточно точная благодаря большому количеству компаний, на которых она тестировалась. Хотя и у нее есть недостатки:

- работает только на акционерных организациях;

- использование для рос. компаний из-за специфической экономики РФ находится под вопросом;

- устаревшие данные.

Методика хоть и старая, но не зря ее используют десятилетиями.

Модель Бивера

Модель Бивера – это еще одна методика определения возможности банкротства, которая считается классической. Чтобы сделать расчет по ней, нужно учитывать следующие показатели:

- какой чистый оборот используется (рассчитывается в качестве актива);

- доход, получаемый компанией от активов;

- удельный вес пассивного займа;

- коэффициент реальной ликвидности;

- коэффициент соотношения прибыли и обязательств по займам.

Если коэффициент будет больше 0,2 и будет удерживаться дольше полутора/двух лет — вероятность высокая.

Формула расчета коэффициента прогноза банкротства

Источником данных для определения вероятности дефолта бизнеса служит основной элемент финансовой отчетности компании: ее бухгалтерский баланс (Ф. № 1):

- оборотные активы (ст. 1200);

- отложенные налоговые обязательства (ст. 1180);

- краткосрочные обязательства (ст. 1500);

- валюта баланса (ст. 1700).

Важный момент! При оценке вероятности финансовой состоятельности важно сопоставлять сроки обязательств со сроками оборотных активов и отложенных налоговых платежей. Так, если погасить задолженность необходимо в течение полугода, то дебиторская задолженность со сроком до 3-х месяцев в расчет приниматься не будет

В экономическом анализе формула расчета показателя прогноза банкротства предприятия выглядит так:

Кпб = ОА+ОНО – КО /ВБ, где

- ОА – оборотные активы;

- ОНО – отложенные налоговые обязательства;

- КО – краткосрочные обязательства;

- ВБ – валюта баланса.

Приведенную выше формулу для практичности применения можно выразить в статьях бухгалтерского баланс:

Кпб = ст. 1200 + ст. 1180 – ст. 1500 / ст. 1700

Важный момент! В российской практике компании имеют отложенные налоговые выплаты только по НДС, поэтому для освобожденных от него компаний и тех субъектов бизнеса, чья деятельность облагается по ставке 0%, вторая переменная в формуле опускается.

Признаки несостоятельности

Несостоятельность может быть установлена, опираясь:

- На принцип неплатежеспособности, дающий возможность определить несостоятельность, опираясь на анализ встречных денежных потоков.

- Принцип неоплатности. Определяется соотношением активов баланса к пассивам.

- Синдром несостоятельности. Этими симптомами могут быть: долгосрочная кредиторская задолженность и товарно-материальные претензии инвесторов к организации-должнику.

Если на протяжении трех месяцев со времени наступления периода выполнения своих обязательств, компания или гражданин страны, неспособны возместить затраты кредитодателей, то они признаются неплатежеспособными.

Дело о банкротстве принимается на рассмотрение, если объем долга перед инвесторами компании больше 100 тысяч рублей, а задолженность гражданина – 10 тысяч рублей. Для гражданина имеется еще один фактор – когда объем общих долгов больше суммы его совокупного имущества.

Принцип неоплатности дает возможность узнать наружные неблагоприятные бухгалтерские признаки. Методы для их распознания описаны в методологических пожеланиях, к решению «Система образцов для определения неблагоприятной структуры баланса, организаций близких к банкротству» к указу Правительства РФ «О мерах по реализации закона о малосостоятельности юридических лиц» № 498.

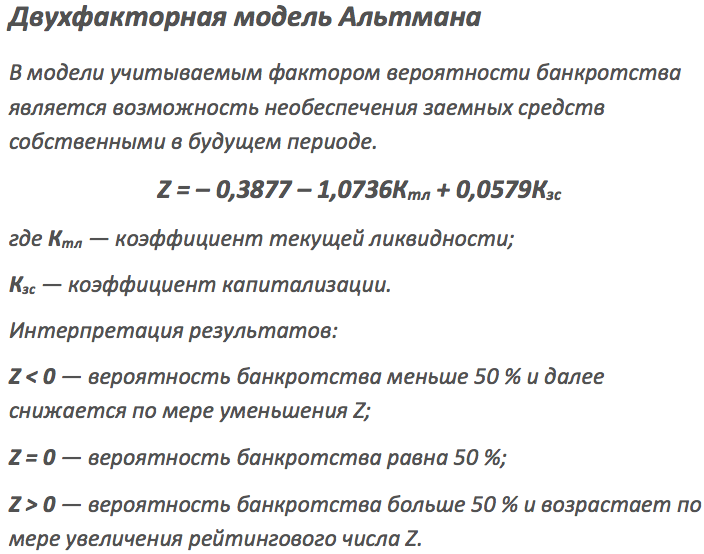

Модели Альтмана

Z-оценка Альтмана является результатом теста на кредитоспособность, который измеряет вероятность банкротства компании . Z-оценка Альтмана основана на основных финансовых коэффициентах, которые можно рассчитать на базе данных, найденных в годовом отчете компании. Он использует прибыльность, левередж, ликвидность, платежеспособность и активность, чтобы предсказать, есть ли у компании высокая вероятность неплатежеспособности.

Данный способ относится к зарубежным методикам. Метод основан на базе оценки информации по 66 американским предприятиям.

Методика претерпевала различные изменения и вариации несколько раз. Альтман выбрал для анализа 22 различных коэффициента и моделировал формулу с их использованием. В итоговом варианте он выбрал основные параметры, с учетом которых и сформировал модели:

- двухфакторная модель;

- пятифакторная модель 1968 года;

- пятифакторная модель 1983 года.

Z-оценка представляет собой линейную комбинацию четырех или пяти общих бизнес-индикаторов, взвешенных по коэффициентам. Коэффициенты были оценены путем определения совокупности фирм, которые объявили о банкротстве, а затем сбора соответствующей выборки выживших фирм с сопоставлением по отраслям и приблизительным размерам (активам).

Альтман применил статистический метод дискриминантного анализа к набору данных публичных компаний.

Пример № 1. В таблице представлен анализ банкротства по двухфакторной модели Альтмана на материалах условной компании ООО «Феникс».

Важно! В рамках данной модели:

- если Z<0, то компания скоро обанкротится;

- если Z>0, то компания скоро обанкротится, то компания устойчива в финансовом плане

Анализ банкротства ООО «Феникс» по двухфакторной модели Альтмана в 2016-2018 гг можно скачать тут.

Применение данной методики к ООО «Феникс» показало, что у компании существует высокая вероятность банкротства. Кроме того, итоговый показатель имеет тенденцию к росту вероятности.

Более точные результаты прогнозирования дает более известная модель Альтмана, разработанная им в 1968 году, которая предусматривает применение пяти факторов.

Модель калькулятора Z – счета использует пять ключевых бухгалтерских коэффициентов для бизнеса, взвешивает их в соответствии с типом отрасли и объединяет их в единый балл (Z балл), чтобы дать представление о финансовом состоянии бизнеса.

Важно! В рамках данной модели:

- Z балл> 2,99 – безопасная зона;

- 1,80 <Z балл <2,99 – серая зона;

- Z балл <1,80 – зона бедствия.

Пример № 2. Анализ банкротства по пятифакторной модели Альтмана 1968 года можно скачать тут.

Вероятность банкротства ООО «Феникс» по результатам анализа можно оценить как низкую, за исключением 2018 года.

Цель Z –счета модели является мера финансового здоровья компании и возможность предсказать вероятность того, что компания будет бедствовать в течение 2 лет. Доказано, что модель очень точна для прогнозирования банкротства в самых разных условиях и на разных рынках. Исследования показывают, что модель прогнозирует несостоятельность на 72-80% . Тем не менее, Z-оценка не относится к каждой ситуации. Она может использоваться только для прогнозирования, если анализируемую компанию можно сравнить с базой данных.

Важно! В рамках данной модели:

- Z <1,23 – высокая вероятность;

- Z > 1,23 – низкая вероятность.

Пример № 3. Анализ банкротства по пятифакторной модели Альтмана 1983 года можно скачать тут.

Результаты применения данной модели позволяют оценить вероятность банкротства ООО «Феникс» как низкую за исключением показателей в 2018 году.

Прогнозирование банкротства количественные модели

Когда речь заходит о моделях диагностики банкротства, на передний план выходят количественные и качественные варианты прогнозирования. Первый вариант предполагает использование специальных формул, которые включают в себя заранее выбранные финансовые показатели организации и коэффициенты.

Сочетание этих элементов формулы приводит к единому итоговому (интегральному) значению. Расчет по формуле основан на предварительно заданных диапазонах, от попадания в которые зависит прогноз в отношении предприятия – приближается ли финансовая несостоятельность или нет.

Модели Альтмана

Среди моделей прогнозирования банкротства стоит выделить

предложенные Э. Альтманом формулы. Они позволяют оценить степень риска того или

иного предприятия, а также рынка развивающихся экономик. Первые методики

датированы концом 70-х годов прошлого века, последняя модель была представлена

уже в 21 веке.

Для анализа предприятий экономист предложил выделить

показатели, отражающие их потенциал и итоги работы за определенный период.

Взаимосвязь этих показателей в сочетании с коэффициентами и представляет собой

модель банкротства Альтмана (формулу) для расчета рисков банкротства.

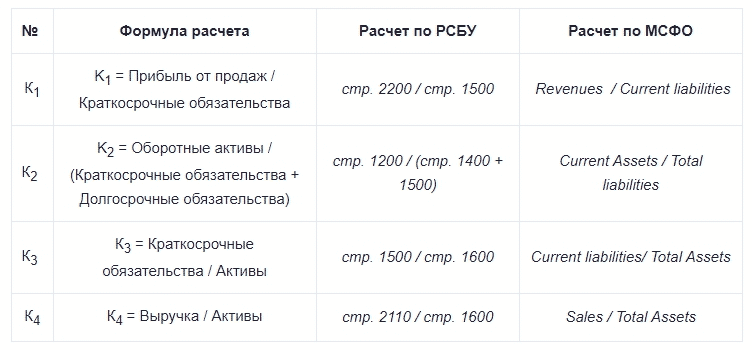

Модель Таффлера

Ричард Таффлер проанализировал деятельность 46

обанкротившихся впоследствии фирм, а также 46 фирм, продемонстрировавших устойчивость.

Расчет по модели Таффлера ведется на основе четырех показателей (от X1 до X4).

Британский ученый отмечает, что:

- X1 равен отношению прибыли от осуществленных

продаж к пассивам краткосрочного типа; - X2 – это отношение активов, находящихся в обороте,

к общему объему пассивов; - X3 – отношение обязательств, имеющих короткий

срок исполнения, к общему объему пассивов; - X4 – отношение выручки к пассивам.

Каждый из указанных показателей корректируется коэффициентом

– 0,53 (для X1), 0,13 (для X2), 0,18 (для X3) и 0,16 (для X4). Итог расчетов –

показатель Z-score (стандартизованная оценка риска банкротства). Если он

оказывается больше 0,3, то риск банкротства невелик, если же меньше 0,2, то

перспектива финансовой несостоятельности не за горами.

Модель Бивера

Предложенная У. Бивером формула представляет собой отношение

полученной предприятием чистой прибыли (с учетом амортизации) ко всем имеющимся

у нее обязательствам. Модель расчета Бивера стала уже классической. Полученные

результаты позволяют распределить предприятия по трем группам: финансово

устойчивые (коэффициент от 0,4 до 0,17), ожидающие банкротства в течение

ближайших 5 лет (от 0,17 до -0,15) и находящиеся на грани финансовой

несостоятельности (коэффициент менее -0,15).

Модель А.Ю. Беликова и Г.В. Давыдовой (Иркутск)

Представленная исследователями из Иркутской государственной экономической академии (ИГЭА) модель (ее еще называют R-моделью) являет собой регрессионную формулу с четырьмя коэффициентами (от K1 до K4). Причем K1 позаимствован из альтмановской формулы, а K3 взят из модели Таффлера.

Принципиальным значением обладает первый коэффициент, который Беликов и Давыдова берут с большим удельным весом 8,38. Z-score меньше нуля говорит о наивысшем риске банкротства, превышающий 0,42 – признак финансовой стабильности предприятия.

Модель О.П. Зайцевой

По модели Зайцевой расчет осуществляется с использованием 6

коэффициентов. Примечательной особенностью диагностики риска банкротства

является факт сравнения итогового коэффициента и нормативного. При подсчете

нормативного значения учитывается отношение активов предприятия к его выручке

за предшествующий анализу год (в формуле K6).

Модель Г.В. Савицкой (Беларусь)

Для построения модели банкротства Савицкой была проанализирована деятельность 200 предприятий производственного типа в течение 3 лет. В результате получилась пятифакторная формула расчета, в которой наибольший удельный вес (13,8) используется при коэффициенте K2 (отношение оборотного капитала к общему).

Методики оценивания несостоятельности компании

Для того чтобы прогнозировать возможность банкротства предприятия, широко используются классические методы оценки. С их помощью проводится классификация, которая относит компанию к категории потенциальных банкротов или определяет, что их финансовое положение благоприятно. Методика Альтмана считается самой совершенной, дающей оптимальный вариант прогноза о близости к несостоятельности. Она применима для предприятий, имеющих акции на рынке ценных бумаг.

Другие методики:

- Методика Бивера – специалисты считают ее неприменимой в РФ, так как при расчетах не учитывается специфика отечественных предприятий.

- Методика оценивания несостоятелбности Давыдовой-Беликова – учитывает российскую специфику, применима для оценки предприятий.

- Методика оценки банкротства предприятия Федотовой – отличается простотой проведения расчетов, применима для контроля наличия признаков неплатежеспособности, но часто выдает погрешности.

К сведению

Специалисты советуют при проведении оценки вероятности несостоятельности использовать несколько методик, чтобы получить оптимальный результат.

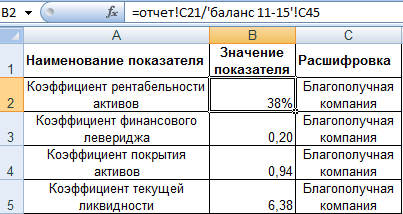

Алгоритм анализа по модели Бивера

Возьмем для сравнения одну из первых «количественных» методик оценки финансового благосостояния фирмы.

Автор предлагает использовать около тридцати финансовых показателей. Как правило, банкротство прогнозируется по 5 показателям:

- коэффициент Бивера ((чистая прибыль + амортизационные отчисления) / (долгосрочные + краткосрочные обязательства));

- показатель рентабельности активов (чистая прибыль / валюта баланса; в процентах);

- коэффициент финансового левериджа ((долгосрочные + краткосрочные обязательства) / валюта баланса);

- коэффициент покрытия активов собственными оборотными средствами ((собственный капитал + внеоборотные активы) / валюта баланса);

- показатель текущей ликвидности (оборотные активы / краткосрочные обязательства).

Рассчитаем коэффициенты по данным бухгалтерского баланса и отчета о финансовых результатах за 2020 год:

Прогнозы по двум использованным методикам совпали. Способ оценки банкротства по модели Бивера также не лишен недостатков (впрочем, как и все «количественные» методики). Поэтому на практике применяются и «качественные» методы. При комплексном подходе возможна минимизация неточностей, поиск оптимальных выходов, правдивый результат.

Коэффициент прогноза банкротства – количественный способ оценки вероятности наступления финансовой несостоятельности

Его значение важно для собственников бизнеса, инвесторов, руководства предприятий, кредиторов, партнеров работников. Основанием для расчета служат данные бухгалтерского баланса (Ф

№ 1). Снижение показателя свидетельствует об ухудшении дел в компании и риске наступления дефолта.

Выявление неблагоприятных тенденций в работе организации, первых признаков дефолта – важная задача для инвесторов, собственников, руководства, кредиторов, государственных органов, а порой – и работников предприятия. Количественная оценка вероятности банкротства позволит своевременно вывести активы из бизнеса, принять управленческие решения для предупреждения неплатежеспособности компании.

Коэффициент прогноза банкротства (Кпб) – это относительный финансовый показатель, который характеризует удельный вес чистых оборотных средств в структуре баланса компании. Он позволяет определить, способна ли организация расплачиваться по своим краткосрочным обязательствам за счет средств, полученных от продажи запасов.

Справка! До 2000 годов прогнозирование банкротства компаний осуществлялось исключительно на основании многофакторных моделей зарубежных авторов – Альтмана, Годцера, Конана. Однако рассчитать их могли лишь специалисты-аналитики, обладающие знаниями в сфере эконометрики. Однако 15 лет назад была выведена простая формула анализа вероятности дефолта бизнеса на базе данных финансовой отчетности.

Кпб является количественным методом оценки состоятельности предприятия. С его помощью можно понять:

- хватит ли запасов предприятия для покрытия его краткосрочных обязательств;

- сможет ли организация быстро их продать и погасить свои текущие долги.

Если коэффициент структуры капитала косвенно затрагивает возможность наступления финансовой несостоятельности, то индикатор банкротства точно определяет вероятность такого развития событий.

Справка! Если полученное расчетным путем значение коэффициента прогноза банкротства окажется достаточным, то предприятие можно считать платежеспособным, а вероятность банкротства в ближайшие полгода – низкой.

| Коэффициент снижается | Коэффициент увеличивается |

| 1. Текущие долги погашаются, а новые обязательства не открываются. | |

| 2. Растет база запасов и отложенных налоговых платежей. | |

| 3. Увеличивается оборачиваемость активов. |

Справка! В последние годы оценку вероятности банкротства активно применяют банки: используя находящуюся в публичном доступе финансовую отчетность, они регулярно считают Кпб.

Модель прогнозирования банкротства предприятия Р. Таффлера

Данная модель была создана Ричардом Таффлером в Великобритании в 1977 году. Для осуществления прогнозирования несостоятельности британский ученый взял в основу 46 обанкроченных организаций и 46 предприятий, которые с 1969 по 1975 года оставались материально устойчивыми.

Формула расчета Ричарда Таффлера:

Первый коэффициент из данной формулы имеет наивысший показатель (0,53). Именно он оказывает наибольшее влияние на создание оценки финансового состояния определенной организации.

Повышение коэффициента наступит тогда, когда повысится прибыль от продаж. Так, чем выше прибыль от продаж компании, тем она становится более финансово устойчивой. И чем ниже прибыль организации, тем ближе она к несостоятельности.

В том случае, если значение Z больше -0,3, то компания в меньшей вероятности может стать несостоятельной. Если Z меньше 0,2, то предприятие с большей вероятностью станет банкротом. Если же значение Z больше 0,2 , но меньше 0,3, то вероятность банкротства определить будет сложно, так как предприятие находится в зоне неопределенности.