Ведение процедуры банкротства

Содержание:

- Проблема обеспечения обязательств

- Финансовое оздоровление

- Процедура финансового оздоровления при банкротстве

- Предпосылки и признаки банкротства

- Ограничения, применяемые к должнику

- Финансовое оздоровление

- Стадии процесса

- Когда финоздлровление завершается досрочно

- Финансовое оздоровление при банкротстве: важные особенности и сроки проведения

- Окончание финансового оздоровления

- Санация несостоятельных организаций (санация и банкротство предприятия)

- Список литературы

- В каком случае и когда проводится мероприятие

- Отношение государства к административному управляющему

Проблема обеспечения обязательств

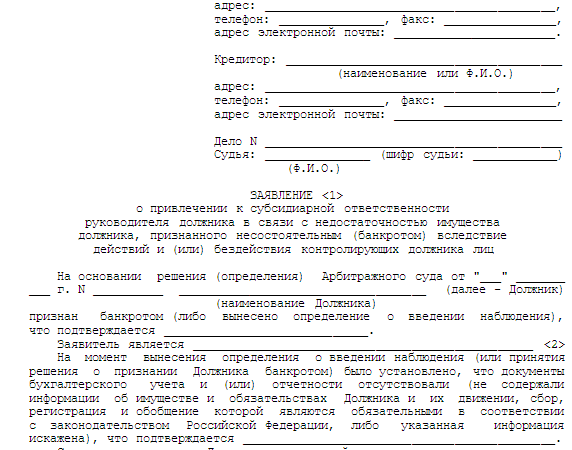

Обеспечение исполнения обязательств является важнейшим элементом финансового оздоровления. И хотя закон, в какой —

то мере, признаёт обеспечение исполнения обязательств дополнительным условием для этой процедуры (ч.5 ст.77 закона №

127 — ФЗ), без него собрание кредиторов (а в ряде случаев и суд) никогда не утвердит решение о введении финансового

оздоровления.

Интересно также, что ч.3 ст.77 закона № 127 — ФЗ говорит, что участники вправе предоставить обеспечение исполнения

обязательств должника в соответствии с графиком погашения задолженности, а ч.4 этой же статьи прямо обязывает

указать в ходатайстве на способ обеспечения исполнения обязательств. Налицо некорректная формулировка, которая

приводит к определенному противоречию между нормами.

Но идем далее. Обязательства должника могут обеспечиваться залогом (ипотекой), поручительством, а также гарантией

третьих лиц или кредитной организации. Причем, если первое собрание кредиторов не выбрало ни одной из процедур

банкротства, а учредители, третьи лица или собственники предприятия ходатайствовали о финансовом оздоровлении

юрлица, то арбитраж может пойти навстречу последним. Правда для этого они должны предоставить банковскую гарантию,

превышающую все обязательства реестровых кредиторов на 20%. То есть закон, вроде бы, и даёт возможность

заинтересованным лицам ввести финансовое оздоровление, но для этого заставляет их «прыгнуть выше головы».

Подобным условием могут воспользоваться крупные, особо значимые предприятия, заручившиеся поддержкой государства.

Только в этом случае кредитная организация без опаски выдаст гарантию при наличии признаков банкротства должника.

Что же касается мелкого и среднего бизнеса, то эта норма прописана явно не для него. И даже если предприниматели

получат поручительство третьего лица, то суд все равно откажет им и введет внешнее управление либо объявит фирму

банкротом (решение АС Тульской области по делу № А68 — 9913/2015 от 11.07.2017 года).

Стоит дополнительно отметить, что закон запрещает использовать на стадии финансового оздоровления задаток, удержание

и неустойку. Ситуация усложняется и тем, что в качестве предмета обеспечения не может выступать имущество должника,

а также его имущественные права. Это сделано для того, чтобы не расширять объем обязательств на потенциальную

конкурсную массу. Но кто тогда вправе предоставить подобное обеспечение? Закон дает такое

право учредителям и собственником должника, а также третьим лицам. Однако большинство учредителей компаний —

банкротов не горят желанием оплачивать за счет своего имущества долги фирмы. Поэтому, кстати, законодатель за

последние 15 лет даже расширил статью о субсидиарной ответственности контролирующих лиц должника до целой главы.

Причем, для привлечения КДЛ к субсидиарной ответственности суду и кредиторам, зачастую, приходится проводить

настоящее расследование. А тут им предлагается самим предоставить свое имущество в качестве обеспечения.

Что же касается третьих лиц, то они также могут предоставить обеспечение обязательств по долгам банкрота. Но и такие

случаи не носят массового характера. Они возможны, когда должник занимает существенную долю рынка или обладает

большим объемом прав требований. Например, управляющая компания (УК) выступила поручителем при финансовом

оздоровлении другой УК в надежде получить, впоследствии, часть рынка и взыскать многомиллионные долги за услуги ЖКХ,

предоставленные банкротом жильцам (постановление Тринадцатого апелляционного суда по делу №А42 — 10512/2015 — 24 от

30.08.2018 года).

В целом же условия связанные с предоставлением обеспечения исполнения обязательств серьезно ограничивают рост числа

случаев финансового оздоровления. Учредителям и третьим лицам просто не выгодно «вступаться» за должника и рисковать

своим имуществом.

Финансовое оздоровление

Это более «мягкая» процедура, в ходе которой компания продолжает свою деятельность с учетом практически аналогичных процедуре наблюдения последствий. Суд назначает административного управляющего, в задачу которого входит формирование реестра требований кредиторов, осуществление взаимосвязи с ними, составление отчетов об исполнении плана оздоровления и т.д. Функции административного управляющего являются скорее контрольными, нежели распорядительными – он наблюдает за ходом финансового оздоровления, практически не вмешиваясь в деятельность компании. Оздоровление не может длиться более 2 лет. Если все долги погашены – производство по делу о банкротстве прекращается, если же погасить их нет возможности – суд открывает конкурсное производство.

Процедура финансового оздоровления при банкротстве

Процедура финансового оздоровления при банкротстве

Дорогие читатели!

Мы описываем типовые способы решения юридических вопросов, но каждый случай уникален и требует индивидуальной юридической помощи.

Функцию финансового оздоровления в законе о банкротстве можно рассматривать как функцию судебной санации, так как она применяется с целью восстановления платежеспособности должника.

К моменту введения процедуры должник еще не признан трибуналом несостоятельным, у него выявлены признаки несостоятельности, которые в процессе финансового оздоровления могут быть преодолены, а платежеспособность должника подлежит восстановлению.

Финансовое оздоровление компании

После предназначения финансового оздоровления, административный управляющий начинает работу в рамках принятого и утвержденного плана. Начало погашения долговых обязанностей, определенное графиком, должно начаться не позже 1-го месяца с даты принятия трибуналом решения о внедрении процедуры антикризисного управления.

Предоставленный суду план обеспечения долговых обязанностей содержит в себе полное описание предметов гарантий выплат. В нем указываются главные

высококачественные и количественные свойства предметов обеспечения и сведения о лицах их предоставивших.

Финансовое оздоровление как процедура банкротства

У нового управляющего есть право участвовать в инвентаризации имущества (активов) юр. Лица, получать информацию (в том числе и отчеты) о деятельности компании. Его возможности могут быть прекращены досрочно, если должник успеет выполнить свои обязательства перед займодателями до того, как закончится финансовое оздоровление.

Финансовое оздоровление как процедура банкротства вводится по решению Арбитражного суда. Порядок его проведения регламентируется ст. 75 Федерального закона №127. Эта процедура проводится после того, как временный управляющий оценит настоящее финансовое положение дел компании, и до того, как юридическое лицо будет признано несостоятельным (банкротом) .

Финансовое оздоровление в процедуре банкротства предприятия

Требования кредиторов 1-й и 2-й очереди должны быть на сто процентов удовлетворены в 1-ые полг. Финансового оздоровления.

Все задолженности, включенные в реестр, заверенные членами первого собрания, должны быть погашены за 30 дней до окончания данного шага банкротства предприятия .

В это время должник готовит отчет, отражающий результаты проведения стадии, на основании которого арбитражный управляющий выносит заключение об эффективности процедуры и направляет его участникам собрания.

Точка отсчета срока финансового оздоровления начинается с вынесения трибуналом решения о внедрении стадии, которое содержит информацию о временных рамках, об установленном графике выплат задолженностей и о предназначении административного (финансового) управляющего. Главной задачей стадии является покрытие организацией долговых обязанностей, на втором месте находится выход деятельности юридического лица на докризисные характеристики.

Инициатива по его проведению может исходить от

- Участников (учредителей),

- Собственника имущества (активов) должника — унитарного предприятия ,

- Третьего лица (третьих лиц).

В определении о внедрении финансового оздоровления должен указываться срок финансового оздоровления, также содержаться утвержденный трибуналом график погашения задолженности. В случае предоставления обеспечения выполнения обязанностей — сведения о лицах, предоставивших обеспечение, размере и методах такового обеспечения.

Что входит в финансовое оздоровление, как процедуру банкротства

- По ходатайству учредителей, собственников, муниципального органа либо третьего лица;

- При обеспечении, которое дает банковская гарантия в размере более 120% от размера долгов предприятия .

Наблюдение, как начальный шаг процедуры банкротства, должно предшествовать денежному оздоровлению. Оно, как и оздоровление, относится к пассивным процедурам признания предприятия несостоятельным (банкротом) , но главная роль отводится контролю за графиком погашения.

Главные нагрузки по выполнению порядка оздоровления возлагаются на управляющего и участников предприятия .

4) воспрещается ублажение требований учредителя (участника) должника о выделе толики (пая) в имуществе должника в связи с выходом из состава его учредителей (участников);

Предпосылки и признаки банкротства

Предпосылки финансовой несостоятельности компании могут появиться за 1,5-2 года до момента, когда юрлицо не сможет оплачивать свои счета. Внутренний кризис компании обуславливается:

- невысоким качеством товаров или услуг, завышенными ценами;

- неграмотными действиями руководства;

- неправильной кадровой политикой;

- нерациональным распределением средств, избыточным кредитованием.

Определенное воздействие оказывает экономическая обстановка в мире и в стране, но менее масштабные события тоже негативно отражаются на рентабельности предприятия.

Признаки банкротства появляются, когда возникает реальный финансовый кризис. Они бывают внешними и внутренними, документальными и косвенными.

Внешние факторы:

- увеличение цен на сырье и ресурсы, используемые на производстве;

- снижение спроса, связанное с нестабильностью экономической обстановки в стране;

- недобросовестная конкуренция.

С внешними факторами, влияющими на банкротство, бороться чрезвычайно сложно, поскольку предприятие не может влиять на глобальные кризисы и экономику страны. Но некоторым компаниям удается вовремя сориентироваться и подстроиться под внешние признаки. Получается не только не закрыть предприятие, но и выйти из кризиса с прибылью.

Внутренние признаки банкротства предприятия намного обширнее внешних:

- непродуманные действия, не позволяющие обеспечить быстрый оборот средств;

- неэффективная инвестиционная политика, приводящая к уменьшению или полной утрате основного капитала;

- непродуктивное применение оборудования и трудовых ресурсов;

- неграмотное ведение маркетинговой политики, отсутствие работы для стимуляции спроса, неправильный расчет стоимости товаров и услуг;

- невыгодное кредитование;

- рост непроизводственных затрат.

Первым признаком возможного банкротства компании часто бывает задержка сдачи финансовой отчетности. Документальные признаки финансовой несостоятельности отражаются в бухгалтерских отчетах. Признаки финансовой несостоятельности – значительные изменения в статьях баланса, спад ликвидных средств, увеличение доли задолженности по кредитам и зарплате.

Косвенные признаки скорого банкротства:

- непримиримые разногласия в руководстве;

- серьезные конфликты между трудовым коллективом и руководством;

- сильное сокращение или необоснованное расширение штата;

- несвоевременное решение производственных проблем;

- отсутствие реакции на экономические изменения рынка.

Все это приводит к тому, что компания теряет клиентов, снижается объем продукции или услуг, прекращаются инвестиции. Результат – утрата платежеспособности.

Ограничения, применяемые к должнику

Процедура реабилитации предприятия предполагает наличие ограничений, которые применяются к должнику:

- Неисполнение требований управляющего или бездействие, которое может привести к ущемлению интересов кредиторов, влечет отстранение от должности виновного сотрудника организации.

- Сделки, которые совершаются должником, должны быть одобрены административным управляющим:

- сделки, связанные с имуществом предприятия, в том числе отчуждение или приобретение (стоимость не менее 5% от общей стоимости активов);

- сделки, предполагающие получение кредитов и займов;

- сделки по управлению активами предприятия.

Финансовое оздоровление

Процедура финансового оздоровления при банкротстве

Финансовое оздоровление на сегодняшний день на практике не применяется.

Финансовое оздоровление – процедура банкротства, применяемая к предприятию — должнику в целях восстановления его платежеспособности и погашения задолженности в соответствии с графиком выплат. Основное назначение данной процедуры сводится к созданию условий для восстановления финансовой устойчивости предприятия — должника за счет средств, представляемых его учредителями, акционерами, участниками, а также заинтересованными третьими лицами. Финансовое оздоровление вводится определением арбитражного суда на основании решения собрания кредиторов на срок не более 2 лет.

Инициаторами введения в отношении предприятия-должника процедуры финансового оздоровления могут быть: учредители должника; орган, уполномоченный собственником имущества должника – унитарного предприятия; третье лицо (лица).

Ходатайство о введении финансового оздоровления адресуется первому собранию кредиторов. К ходатайству должен прилагаться ряд документов: план финансового оздоровления, график погашения задолженности, протокол общего собрания учредителей (участников) предприятия-должника или решение органа, уполномоченного собственником имущества должника — унитарного предприятия. Аналогичные требования установлены и в отношении ходатайства третьего лица о введении финансового оздоровления.

Финансовое оздоровление вводится определением арбитражного суда на основании решения собрания кредиторов.

Одновременно с вынесением определения о введении процедуры арбитражный суд утверждает административного управляющего.

Общий срок процедур санации (финансового оздоровления и внешнего управления) – не более 2 лет.

Без согласия собрания кредиторов и лиц, предоставивших обеспечение для исполнения должником обязательств перед кредиторами, должник не вправе принимать решение о своей реорганизации. Ряд действий органы управления предприятия-должника должны согласовывать с административным управляющим.

Административный управляющий в процессе финансового оздоровления обязан: вести реестр требований кредиторов; созывать собрания кредиторов; предоставлять на рассмотрение собранию кредиторов (комитету кредиторов) информацию о ходе выполнения плана финансового оздоровления и графика погашения задолженности; осуществлять контроль за своевременностью и полнотой перечисления денежных средств на погашение требований кредиторов и т.д.

План финансового оздоровления должен включать в себя положения, касающиеся общей характеристики должника, источников получения средств должником, иных мероприятий по восстановлению платежеспособности и поддержке эффективности его хозяйственной деятельности.

Эти мероприятия могут носить следующий характер:

— экономический (ликвидация убыточных производств, перепрофилирование производства, продажа части имущества);

— организационно-управленческий (выбор наиболее оптимальной модели управления, привлечение профессиональных менеджеров-управленцев);

— финансовый (определение источников финансирования, форм инвестиций, направлений использования полученных средств);

— информационный (дополнительная реклама о выпускаемой продукции; определение преимуществ, которые получают потребители этой продукции, ожидаемый спрос на продукцию)

Содержание плана финансового оздоровления должно соответствовать графику погашения задолженности, который подписывается представителем учредителей (участников) должника и лицом, предоставившим обеспечение. График погашения задолженности должен предусматривать погашение всех требований, включенных в реестр.

Финансовое оздоровление может быть окончено досрочно в случае погашения должником всех требований кредиторов, предусмотренных графиком погашения задолженности.

По итогам рассмотрения результатов финансового оздоровления, а также жалоб кредиторов арбитражный суд принимает один из следующих судебных актов:

1. определение о прекращении производства по делу о банкротстве в случае, если непогашенная задолженность отсутствует и жалобы кредиторов признаны необоснованными;

2. определение о введении внешнего управления в случае наличия возможности восстановить платежеспособность должника;

3. решение о признании должника банкротом и об открытии конкурсного производства в случае отсутствия оснований для введения внешнего управления и при наличии признаков банкротства.

Стадии процесса

Банкротство – сложная и многоступенчатая процедура. Ее можно разделить на несколько стадий, каждая из которых выполняет определенные функции:

- наблюдение – стадия анализа и сбора информации;

- работа внешнего управляющего – контроль проведения мероприятий и сохранность имущества;

- оздоровление – мероприятия по нормализации работы предприятия путем эффективного управления;

- внешнее управление – назначение судом стороннего специалиста для руководства предприятием;

- конкурсное производство – инвентаризация и реализация активов для погашения долгов.

Каждая стадия имеет множество тонкостей. Проведение полной процедуры требует немало времени.

Наблюдение

Стадия продолжается около полугода. Производится сбор информации о состоянии финансовых дел должника. Это вспомогательная процедура, проводимая по особому постановлению суда.

Важный этап стадии наблюдения – первое собрание кредиторов. На этом мероприятии определяются дальнейшие цели и план действий. На собрании делается попытка найти удовлетворяющее стороны решение и заключить мировое соглашение.

Назначение управляющего

Независимые управляющие приступают к работе сразу после принятия судом заявления о банкротстве. Для каждого этапа может назначаться отдельный управляющий, обладающий соответствующими знаниями и опытом, но возможно ведение дела одним управляющим. Начиная с 2015 года должник не имеет возможности вмешиваться в процесс назначения управляющих и предлагать свои кандидатуры.

Оздоровление

Если после изучения финансовых дел предприятия обнаружены скрытые ресурсы или иные благоприятные обстоятельства, то суд назначает процедуру финансового оздоровления. Продолжительность этапа ограничена 2 годами. В течение этого времени руководство компании принимает решения только по согласованию с арбитражным управляющим.

Процедура оздоровления начинается, если на собрании кредиторов вынесено решение дать предприятию шанс на восстановление платежеспособности. На этот период:

- отменяются досудебные меры по погашению долгов;

- останавливаются все ранее изданные приказы о взимании средств с должника;

- не начисляются пени и штрафные санкции на прежние суммы долгов;

- запрещается выплата дивидендов;

- исключается работа по взаимозачету и бартерные сделки;

- запрещается любая передача долей компании.

Цель этого мероприятия – защита интересов кредиторов. Поэтому арбитражный управляющий контролирует, чтобы получаемые средства не уходили на другие нужды.

Процедура внешнего управления

Назначенный управляющий имеет обязанности, регламентированные законом «О банкротстве». Он проводит тщательный анализ деятельности, составляет подробный план действий, проводит полную инвентаризацию активов, выявляет потенциальные ресурсы. Возможные действия:

- закрытие нерентабельных отделений, цехов, торговых точек;

- продажа непрофильного имущества, не задействованного в производственном процессе;

- перепрофилирование производства, введение новых видов услуг;

- взыскание дебиторской задолженности;

- привлечение инвестиций.

Ежемесячно управляющий докладывает о проведенной работе перед судом и собранием кредиторов. Период работы внешнего управляющего составляет 1,5 года, иногда его продлевают до 2 лет.

Конкурсное производство

Это последняя стадия, направленная на полное удовлетворение требований должников. На этом этапе уже не ведутся попытки спасти компанию. Стандартный срок – 6 месяцев.

На этом этапе создается форд для расчета с кредиторами. В него включается все ликвидное имущество – здания, оборотные средства, автомобили, сырье и пр. Собранные активы направляются на аукцион. Вся сумма, полученная от реализации имущества, идет на покрытие долгов компании-банкрота.

Когда финоздлровление завершается досрочно

Мы выяснили, что срок финансового оздоровления не может превышать 2 лет. Согласно п.

1 стат. 88 Закона не позже, чем за 1 мес.

до завершения санации фирма-должник обязана подать управляющему отчет о результатах проведенных мероприятий. К форме прилагаются финансовые балансы и платежные документы в части исполнения обязательств.

После рассмотрения всех данных управляющий составляет заключение, где приводятся сведения о погашении долгов. В том случае, если все обязательства исполнены, дело о банкротстве прекращается.

Если же возможности рассчитаться у должника нет, вводится внешнее управление или конкурсное производство.

Досрочно закончить санацию можно при полном погашении юрлицом своих обязательств перед кредиторами, включенными в реестр (п. 1 стат.

Мнение эксперта

Новиков Константин Яковлевич

Адвокат с 8-летним опытом. Специализация — семейное право. Большой опыт в защите правовых интересов.

86). В этой ситуации компания-должник также обязана предоставить отчет с подробными данными об исполнении обязательств и приложением подтверждающей расчеты документации.

После рассмотрения данных и с учетом поданных кредиторами жалоб суд вправе вынести определение о прекращении дела о неплатежеспособности или отказе в его прекращении. Для второго варианта развития событий должно быть обоснование – наличие неисполненных требований или жалоб кредиторов.

Вывод – мы разобрались, на какой срок вводится финансовое оздоровление. По законодательным нормам этот период максимально составляет 2 года. Однако в отдельных ситуациях срок оздоровления может быть сокращен. Отчет о результатах санации подается за месяц до официального завершения этой стадии, а досрочное завершение возможно только при полных расчетах с кредиторами и отсутствии обоснованных жалоб со стороны последних.

Финансовое оздоровление при банкротстве: важные особенности и сроки проведения

Существующий порядок банкротства юридических лиц состоит из нескольких процедур. Одна из них получила название — финансовое оздоровление, как процедура банкротства.

Решение о её назначении принимается Арбитражным судом. Такой порядок установлен статьей 75 ФЗ №127, принятого в октябре 2002 года.

На данном этапе банкротящейся компании существует огромное количество нюансов.

Окончание финансового оздоровления

Что получает должник и кредиторы по завершении финансового оздоровления?

Наиболее успешный финал – досрочное окончание по причине погашения в полном объеме задолженности, указанной в графике;

Если же все-таки происходит рассмотрение результатов процедуры судом, могут быть приняты такие решения:

1) Жалобы кредиторов необоснованные, задолженность ликвидирована, дело о банкротстве прекращается;

2) При наличии перспектив восстановления платёжеспособности компании и возможности удовлетворить требования, вводится следующая реабилитационная процедура – внешнее управление;

3) если же прогноз неутешительный, судом принимается решение, открывающее конкурсное производство.

В любом из случаев, при возникновении первых признаком банкротства, руководству компании крайне желательно своевременно отреагировать на негативную ситуацию и заблаговременно обратиться в арбитражный суд. Умышленное затягивание сроков может повлечь неприятные последствия для руководителя компании, которого в дальнейшем могут привлечь к уголовной или гражданской ответственности.

Санация несостоятельных организаций (санация и банкротство предприятия)

Финансовое оздоровление (санация) — это одна из реорганизационных процедур, проводимых в целях оказания финансовой поддержки должника для восстановления его платежеспособности. Порядок проведения оздоровления закреплен в главе V (статьи 76–92) закона «О несостоятельности…» от 26.10.2002 № 127-ФЗ.

|

| Скачать форму соглашения о санации |

Санация при этом условно может быть разделена на следующие этапы:

- Подготовка и направление ходатайства о проведении санации.

- Инициализация санации судом.

- Исполнение обязательств должника в ходе санации.

- Прекращение санации.

Ходатайство о проведении санации

Обращаться с ходатайством о начале финансового оздоровления в период наблюдения, согласно требованиям пункта 1 статьи 76 ФЗ № 127, имеют право:

- должник (по решению участников);

- собственник имущества должника либо уполномоченные им лица или органы;

- третьи лица, желающие оказать финансовую помощь должнику.

Ходатайство направляется для рассмотрения собранию кредиторов, при этом необходимо подготовить еще 2 экземпляра данного документа с приложениями (для арбитражного суда и временного управляющего). Согласно пункту 2 статьи 76 ФЗ № 127, арбитражный суд и временный управляющий должны получить предназначенные для них экземпляры не позже чем за 15 дней до дня проведения собрания кредиторов.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Ввиду требований пункта 4 статьи 77 ФЗ № 127 в ходатайстве должника или собственника необходимо указать срок, требуемый должнику на проведении санации (максимум — 2 года, согласно пункту 6 статьи 80 ФЗ № 127), а также перечень мер, которые обеспечат погашение задолженности по утвержденному графику.

К ходатайству следует приложить:

- протокол собрания участников организации-должника с указанием списка поддержавших проведение санации (решение собственника);

- график погашения задолженности;

- план погашения — документ, обосновывающий возможности должника погасить долги (при наличии обеспечения исполнения графика, представленного участниками должника или иными лицами, план, согласно пункту 1 статьи 84 ФЗ № 127, не требуется).

Согласно статье 78 ФЗ № 127, ходатайство третьего лица необходимо согласовать с должником и обозначить в нем информацию о предполагаемом обеспечении расчетов по долгам в соответствии с графиком. Соответственно, необходимо приложить к нему график расчетов и подтверждение сведений в части наличия у заинтересованного субъекта соответствующего имущества для расчета по долгам.

Список литературы

1. Банкротства юридических лиц в России: основные тенденции IV квартал 2016 (итоги года) – начало 2017 г. // Центр макроэкономического анализа и краткосрочного прогнозирования. URL: http://www.forecast.ru / _ARCHIVE / Analitics / PROM / 2017 / Bnkrpc-4-16_v3.pdf.

2. Губарев А. Р. (2013) Повышение эффективности процедур финансового оздоровления российских предприятий // Эффективное Антикризисное Управление. № 2. С. 80–85.

3. Единый федеральный реестр сведений о банкротстве ( ). URL: http://bankrot.fedresurs.ru.

4. Картотека арбитражных дел ( ) // Высший Арбитражный суд РФ. URL: http://kad.arbitr.ru.

5. Кован С. Е. (2014) Проблемы развития реабилитационного потенциала института банкротства // Эффективное Антикризисное Управление. № 2. С.64–74.

6. Кован С. Е. (2015) Развитие реабилитационного потенциала института банкротства // Управленческие науки в современном мире. Т1. № 1. С. 405–410.

7. Миронова А. Н. (2012) Российский опыт проведения процедуры финансового оздоровления в делах о банкротстве // Эффективное Антикризисное Управление. № 4. С. 52–57.

8. Миронова А. Н. (2013) Совершенствование методического инструментария финансовой реабилитации промышленных предприятий // Эффективное Антикризисное Управление. № 4. С. 74–80.

9. Постановление Правительства РФ «Об утверждении правил проведения арбитражными управляющими финансового анализа» от 25.06.2003 № 367 // Российская газета. URL: http://www.rg.ru / bussines / docum / 92.shtm.

10. Приказ Минпромэнерго РФ, Минэкономразвития РФ «Об утверждении Методических рекомендаций по составлению плана (программы) финансового оздоровления» № 57, № 134 от 25.04.2007 // КонсультантПлюс. URL: http://www.consultant.ru / document / cons_doc_LAW_69134 / .

11. Рудакова О. Ю. (2013) Возможности и перспективы применения оздоровительных процедур банкротства // Известия Алтайского государственного университета. № 2–2 (78). С. 284–287.

12. Рудакова Т. А., Рудакова О. Ю. (2011) Оценка результативности антикризисного управления в процедурах банкротства // Менеджмент в России и за рубежом. № 1. С. 56–62.

13. Рудакова Т. А., Рудакова О. Ю. (2013) Полнота и достоверность финансового анализа должника в процедурах банкротства // Эффективное Антикризисное Управление. № 1 (76). С. 76–83.

14. Ряховская А. Н. (2016) Направления повышения эффективности функционирования института банкротства // МИР (Модернизация. Инновации. Развитие). Т. 7. № 2 (26). С. 173–179.

15. Соколова О. Н., Рудакова О. Ю., Иванайская Е. В. (2016) Влияние факторов риска на динамику банкротств промышленных предприятий // Экономика. Профессия. Бизнес. № 2. С. 27–34.

16. Федеральный закон «О несостоятельности (банкротстве)» от 26.10.2002 № 127‑ФЗ (ред. от 03.07.2016, с изм. от 13.07.2015) // КонсультантПлюс. URL: http://www.consultant.ru / document / cons_doc_LAW_39331 / .

В каком случае и когда проводится мероприятие

Решение вопроса данным методом возможно, если существует хотя бы малейший шанс на спасение предприятия, восстановление его платежеспособности и вероятность погашения задолженностей по установленному графику. К этому моменту субъект, имеющий долги, не получает статуса банкрота, а признаки несостоятельности по ходу дела вполне преодолимы. Ключевая отличительная черта операции состоит в том, что полномочия руководителя сохраняются и он также выполняет все возложенные на него руководительские функции, хотя и под наблюдением АУ.

Банкротство физических лиц

от 5000 руб/месяцПодробнее Услуги кредитного юриста

от 3000 рубПодробнее Юридическая помощь должникам

от 3000 рубПодробнее Списание долгов по кредитам

от 5000 руб/месяцПодробнее Инициаторами введения реабилитирующей санации могут стать:

- один кредитор или группа организаций, которые давали субсидии под проценты (после совместно проведенного первого собрания);

- сам должник;

- учредители;

- отдельный собственник;

- третьи лица, заинтересованные в положительном исходе мероприятия.

Одновременно с рассмотрением ходатайства высший орган власти назначает административного управляющего. Он имеет право некоторое время вести наблюдение за трудовой деятельностью (период зависит от конкретной ситуации), изучать документацию (баланс предприятия, выписки из счетов, договора, соглашения, фактуры, акты приемок и отгрузок товара, отчет о прибыли с указанием убытков, документы о долговых обязательствах и т.д.). Уже по результатам исследования принимается или отклоняется предложенный общим собранием кредиторов план спасения предприятия, где будет расписан график погашения задолженностей.

Основной целью процедуры финансового оздоровления является создание адекватных условий для восстановления материальной устойчивости компании, находящейся в затруднительном положении за счет вливания средств учредителей, акционеров, иных участников, а также заинтересованных третьих лиц. Без их согласия должник не имеет права проводить свою реорганизацию, а ряд действий орган управления предприятия должен согласовывать с назначенным судом АУ.

Первоочередной задачей административного управляющего становится решение проблемы с долгами (покрытие перед кредиторами). Только после этого он способствует созданию условий для того, чтобы показатель прибыльности вышел на докризисные значения. В этом заинтересован сам должник, так как принятые меры смогут сохранить его место на российском рынке, а может и за рубежом страны.

Прочитать Что такое рефинансирование кредита простыми словами

Отношение государства к административному управляющему

Говорят, что стоимость и важность услуг определяет рынок. Сферу банкротства контролирует не рынок, а государство.

Оно же устанавливает и фиксированный размер вознаграждения управляющих в ходе финансового оздоровления

Если мы

откроем ст. 20.6 закона о банкротстве, то увидим, что размер вознаграждения административного управляющего,

отвечающего за оздоровление должника, составляет 15 000 рублей. Это самая низкая ставка среди всех арбитражных

управляющих. Вдумайтесь, труд человека, который должен быть не просто управляющим, но и удачливым предпринимателем

(чтобы увести фирму от края пропасти) оценивается гораздо ниже услуг конкурсного и даже финансового управляющих. Как

такое может быть? Одно дело, когда надо продать имущество должника и совсем другое — поднять его бизнес с колен.

Последняя задача гораздо сложнее банальной распродажи. Однако именно такие услуги законодатель оценивает ниже всего.

Тогда вообще о каком оздоровлении мы можем говорить, если само государство относится к нему столь пренебрежительно?

В результате на данном этапе, зачастую работают не самые опытные специалисты.