Нпф сбербанка: гид по личному кабинету

Содержание:

- Как получить сведения о накоплениях умершего?

- Как быть с ошибками, допущенными при расчёте накоплений?

- Что такое накопительная часть пенсии

- Накопительная часть пенсии в Сбербанке: как посмотреть?

- Преимущества и недостатки

- Как в Сбербанк онлайн оплатить пенсионный фонд

- Выбор программы НПФ

- Как перейти в НПФ Сбербанк?

- Программы фонда и тарифы

- Как выплачивают накопительную часть

- Как получить накопительную часть пенсии?

- Плюсы и минусы

Как получить сведения о накоплениях умершего?

Если человек, накапливающий деньги на пенсию, умирает, право на собранные средства переходит правопреемникам усопшего.

Узнать, сколько денег оставил умерший, и получить причитающуюся сумму можно только после подачи в фонд заявления соответствующей формы, а также необходимых дополнительных документов.

Выплачиваются накопления наследнику или наследникам не ранее, чем через полгода после смерти держателя. В большинстве случаев процесс приходит к завершению не ранее, чем через 7 месяцев. Это время необходимо администрации НПФ Сбербанка для изучения вопроса. Если принимается положительное решение, заявитель получает уведомление о том, что он может получить причитающуюся ему сумму. Также заявителя уведомляют, если результат отрицательный.

Если нужно получить информацию о том, сколько накоплено на счету ПФ умершего, есть несколько вариантов обращения:

- по СНИЛС усопшего в режиме онлайн;

- обратившись лично в один из упомянутых выше офисов;

- посредством портала Госуслуг;

- через банковское учреждение.

Российское законодательство обязывает НПФ Сбербанка выплачивать накопительную часть пенсии, если у клиента есть на это законное право:

- При наступлении пенсионного возраста либо при досрочном завершении трудовой деятельности;

- При получении клиентом группы инвалидности.

Получение накопительной части пенсии доступно вкладчикам НПФ Сбербанка тремя способами:

- Полной суммой накоплений. Такой вариант предусматривает получение клиентом накопительной части при достижении пенсионного возраста, или если присвоена группа инвалидности, подтверждена недееспособность, а также положена лицам, чей трудовой стаж меньше минимального. Получить накопления вправе и наследники, если смерть владельца счета наступила уже после назначения пенсии.

- Равными долями в течение жизни. Назначается при условии, что сумма накопительной пенсии превышает 5% от ее страховой части;

- На протяжении 10 лет ежемесячными выплатами. Назначается исключительно клиентам, достигшим пенсионного возраста, при условии нахождения на счете перечисляемых работодателем взносов, материнского капитала, других депозитов.

Чтобы получить пенсионные накопления, придется подать документы в офисе, на электронный почтовый ящик НПФ Сбербанка или отправить заказное нотариально заверенное письмо с уведомлением почтой.

После рассмотрения запроса разовую выплату получают наличными курьерской доставкой, на счет в банке либо в почтовом отделении.

Как быть с ошибками, допущенными при расчёте накоплений?

Итак, мы будет отчислять каждый месяц от своей зарплаты 50.000 рублей 10%.

До 60 лет мы вложим в фонд: 25 лет * 12 мес. * 5000 рублей = 1 млн. 500 тыс. рублей.

При этом пенсия от банка будет начисляться в течении 10 лет в сумме 60 817 рублей, в которой:

- Негосударственная пенсия — 34 966 руб.

- Накопительная пенсия — 25 851 руб.

По грубым расчетам мы получим за время выплат: 10 лет * 12 мес * 60 817 рублей = 7 млн 298 тысяч рублей

С приходом электронных технологий ошибок в начислениях пенсий стало намного меньше. Однако они возможны. Чаще всего на счёт будущего пенсионера поступают не его денежные суммы. Со временем система обнаруживает ошибку и отчисляет суммы обратно.

Желательно, чтобы владелец счёта, обнаружив подобную ошибку, написал в ПФ заявление с просьбой исправить её. Нужно прийти с заявлением и удостоверением личности в один из офисов Сбербанка.

Такой же алгоритм действий следует использовать и в том случае, если недосчитались определённого количества средств. Счёт будет проверен, ошибки исправлены в течение 5-10 суток.

Что такое накопительная часть пенсии

До конца 2013 года часть страховых взносов, удержанная из зарплаты, направлялась на накопительную часть пенсии граждан. Ее величина составляла 6 %. С 2014 г. эту программу заморозили, и теперь все пенсионные удержания поступают на страховую часть.

Страховая часть

Формируется за счет обязательных страховых перечислений от работников и уходит на денежные выплаты нынешним пенсионерам. Данный показатель влияет на величину будущего пенсионного содержания и самого работника исходя из суммы и продолжительности отчислений. Учет отчислений ведется в баллах, представляя собой сложную систему расчетов. Страховыми накоплениями распоряжается исключительно Пенсионный Фонд.

Где посмотреть свои баллы

- Проверенным способом в отделениях Пенсионного Фонда РФ. Там бесплатно предоставят информацию обо всех начислениях на будущую пенсию. Обращаться необходимо с паспортом и СНИЛС.

- На портале государственных услуг также можно получить такие данные. Если вы еще не имеете регистрации на данном сайте, пройдите процедуру проверки документов (паспорта, СНИЛС и ИНН) самостоятельно, кликнув на кнопку “регистрация”, или обратитесь в МФЦ или любое гос.учреждение. В последнем случае вы получите сразу доступ к услугам. При выборе первого варианта придется ожидать получения пароля на бумажном носителе Почтой России. Взаимодействие с Пенсионным Фондом происходит в одноименном разделе портала.

Накопительная часть

Этими накоплениями вы можете управлять, переводя их в различные негосударственные фонды. Их размер увеличивается за счет инвестиционного дохода, при условии удачного размещения. Государство предоставило право выбора застрахованным: оставлять свои накопления в государственном Пенсионном Фонде РФ или перевести в НПФ.

Преимущества хранения накопительной части в НПФ

Во-первых, это более высокая доходность от инвестирования. Это обусловлено более широкими возможностями, имеющимися в арсенале НПФ.

Если фонд грамотно вкладывает ваши накопления, можно не только перекрыть инфляцию, но и получить значительную прибавку.

Во-вторых, накопительная часть наследуется. Получить ее могут как наследники по закону, так и третьи лица по письменному распоряжению застрахованного. Происходит это, если человек не дожил до пенсии (ни разу ее не получил).

Риски НПФ

Если выбранный вами фонд отработал плохо, вы можете не получить дохода или уйти в минус. Хотя государство сейчас пристально следит за работой таких фондов, предъявляя к ним определенные требования. В процессе отсеивания из нескольких сотен остались несколько десятков. Государство гарантирует сохранность вашей накопительной части в случае отзыва лицензии у НПФ. Список аккредитованных фондов можно просматривать на сайте Пенсионного Фонда.

Также, для грамотного выбора НПФ рекомендуется оценивать такой показатель, как стабильность работы. Для этого, просмотрите показатели их работы за последние 5 лет. Если фонд имеет пусть средний инвестиционный процент, но стабильно каждый год – это хороший показатель. Если процент от дохода имеет скачки от высокого до минусового дохода – фонд занимается рискованными операциями и ожидать от него можно все что угодно.

Лучше выбирать НПФ с представительствами в вашем регионе, ведь с этим фондом придется взаимодействовать в решении различных вопросов (получение накоплений, их наследование). А передача оригиналов важных документов посредством почтовой связи может занять некоторое время и быть рискованной в плане возможной утери.

Накопительная часть пенсии в Сбербанке: как посмотреть?

Проверить пенсионные накопления можно одним из способов:

- Посетить подразделение НПФ Сберегательного банка;

- Зайти в ЛК на сайте организации (если у вас нет персональной странички, пройдите процедуру регистрации, она займет всего несколько минут);

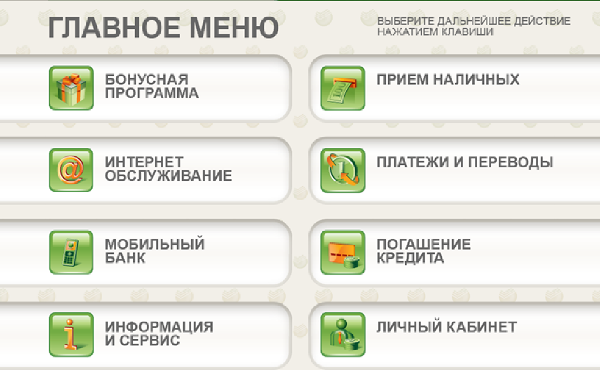

- Уточнить информацию через терминал.

Есть возможность заранее узнать размер накопительной части пенсии, воспользовавшись онлайн-калькулятором. Клиент имеет право запросить детальную выписку по счету, но ждать ее придется в течение одного месяца.

Как узнать пенсионные накопления в Сбербанк Онлайн

Чтобы уточнить размер накоплений в НПФ Сбербанк в 2020 году, воспользуйтесь дистанционным сервисом от финансовой организации. Личный Кабинет доступен всем клиентам банка, оформившим кредитную или дебетовую карточку. Однако чтобы посмотреть информацию о накопленной сумме и в будущем иметь возможность проверять ее в режиме реального времени, придется посетить офис НПФ и составить заявление.

После обработки заявки в главном меню на портале Сбербанк Онлайн появится дополнительный раздел «Пенсионный Фонд». Для получения сведений о накопительной части придерживайтесь следующей инструкции:

Если процедура прошла успешно, то на экране появится уведомление о том, что запрос отправлен в кредитное учреждение.

Проследить статус запроса можно в разделе «Пенсионный фонд», расположенном на главной странице. После того как заявка будет обработана, напротив операции появится надпись «Исполнено», рядом можно найти ссылку, кликнув по которой, вы сможете посмотреть выписку, отражающую последние запросы. Документальное подтверждение суммы накоплений выдают только в офисе НПФ Сбербанка.

Как узнать информацию в офисе НПФ

Запросить нужные данные можно в подразделении НПФ. Операция не займет много времени, но сведения будут предоставлены только в том случае, если заявитель предъявит паспорт и СНИЛС. При отсутствии времени на посещение офиса, поищите сведения о накоплениях на сайте организации. Зайдите в Личный Кабинет (при необходимости сначала пройдите процедуру регистрации) и посмотрите интересующие вас данные.

Помимо этого, уточнить, какой размер дополнительных выплат полагается пенсионеру, можно на портале Государственных услуг. Пройдите авторизацию, заполните анкету для получения полного доступа к сервису. Далее по подписке нужно активировать категорию «Электронные услуги» и выбрать пункт «Пенсионный Фонд».

Преимущества и недостатки

Получение неполной информации при выборе негосударственного фонда и невнимательность при заключении договора может лишить вкладчика накопленных средств. Чтобы обезопасить себя, следует проанализировать все плюсы и минусы накопительной части пенсии в Сбербанке .

К преимуществам можно отнести:

- Доступность и открытость. Все сведения о деятельности организации есть в открытом доступе на официальном сайте. Дополнительно задать интересующие вопросы можно по бесплатной горячей линии фонда.

- Безопасность. Инвестирование осуществляется лишь в самые надежные ценные бумаги. Сотрудничество осуществляется только с проверенными крупнейшими российскими УК (управляющими компаниями).

- Защита вкладов. В случае ликвидации компании клиенты гарантированно получат свои накопления.

- Быстрота оформления документов. Заключить договор можно в любом регионе России, от Кольского полуострова до Камчатки действует 6 500 отделений. Обратиться можно как при личном посещении, так и через интернет.

- Минимальное количество документов. Требуются только паспорт гражданина и СНИЛС, номер которого является кодом доступа в личный кабинет.

- Быстрота получения средств. Вышедшие на пенсию вкладчики заявление на выплату накоплений могут подать в любом офисе фонда.

- Возможность выбора получения вкладов: досрочный или срочный.

Как и у всех НПФ, у Сбербанка есть свои слабые стороны:

- Невысокие проценты. Несмотря на стабильную прибыль, годовой процент едва больше восьми. Хотя он в три раза превышает уровень инфляции, другие фонды предлагают инвестировать вложения под 10-12 процентов.

- Технические проблемы. Перевести накопительную пенсию в Сбербанк можно за четверть часа, даже без личного посещения ПФР. Но периодически в системе происходят сбои.

- Наследственную долю можно оформить только в электронной форме, самостоятельно заполнив заявление на сайте. Информация доступна на горячей линии. В офисах данную услугу получить невозможно.

Изучив достоинства и недостатки, каждый потенциальный вкладчик должен принять для себя решение, стоит ли ему доверять свою пенсию.

Негосударственный фонд Сбербанк имеет хорошую репутацию и ведет свою деятельность долгие годы. Вся информация о его работе, доходах, поступлениях на счета клиентов доступны к просмотру. За сохранение накоплений несет ответственность государство.

Как посмотреть и узнать сумму пенсионных накоплений в «Сбербанке»?

Узнать сумму накопленных средств в НПФ «Сбербанка» можно в:

- личном кабинете на сайте НПФ;

- ближайшем отделении «Сбербанка»;

- главном офисе фонда.

Для получения интересующей информации при себе необходимо иметь СНИЛС и паспорт.

Можно ли и как снять накопительную часть пенсии в «Сбербанке»?

Как уже было отмечено, получить средства накопительной части в НПФ «Сбербанка» может любой гражданин, имеющий на это соответствующие основания.

Чтобы снять накопительную часть в «Сбербанке» необходимо подать в фонд заявление и пакет необходимых документов. Сделать это можно как лично в отделении организации, так и заказным или электронным письмом. Следует понимать, что в первом случае приложить нужно и оригиналы, и копии документов, а в остальных — только нотариально заверенные копии.

Для установления выплаты помимо заявления предоставить в НПФ необходимо:

- паспорт;

- СНИЛС;

- удостоверение пенсионера;

- банковские реквизиты для перечисления средств;

- документ из ПФР об имеющемся трудовом стаже.

Если получателем накоплений является правопреемник владельца счета, то пакет документов следует дополнить свидетельством о смерти последнего.

Как правило, срок рассмотрения заявления сотрудниками фонда составляет 10 дней. Если речь идет об установлении единовременной выплаты, то срок может быть продлен до 1 месяца.

В зависимости от пожеланий получателя начисления могут приходить через почту, организацию доставки или банк.

В заключение хотелось бы отметить, что НПФ «Сбербанка» не только обладает высокими рейтингами, но и успешно функционирует уже более двадцати лет. И, несмотря на то, что некоторые фонды предлагают более высокие ставки, надежными назвать их можно далеко не всегда

В связи с этим к выбору пенсионного фонда следует подходить с особым вниманием, и отдавать предпочтение только проверенным организациям

Как в Сбербанк онлайн оплатить пенсионный фонд

Перечислить необходимую сумму накопительного взноса можно как через интернет-сервис НПФ Сбербанка, так и через Сбербанк онлайн. Для этого необходимо:

- Используя идентификатор (логин) и пароль, авторизуетесь на сайте Сбербанк онлайн.

- Переходите в раздел платежей и переводов.

- Среди представленных пунктов в разделе «ГИБДД, налоги, пошлины, бюджетные платежи» находите блок «Пенсионные фонды».

Среди перечня услуг находите пункт «Услуги пенсионных фондов».

- Выбираете пенсионный фонд Сбербанка.

- Кликаете необходимую услугу.

- Прописываете номер банковской карты Сбербанка для перечисления средств в пенсионный фонд.

- Заполняете необходимые платежные реквизиты и жмете «Продолжить».

- Проверяете назначение и данные платежа, подтверждаете транзакцию через смс-код.

При желании совершать регулярные переводы со своей банковской карты на счет пенсионного фонда Сбербанка, клиент может настроить соответствующий автоплатеж.

Выбор программы НПФ

В НПФ Сбербанка можно оформить следующие виды договоров:

- ОПС – договор обязательного пенсионного страхования.

- ИПП – индивидуальный пенсионный план.

- КПП – коллективный пенсионный план.

Размер негосударственной пенсии в Сбербанке будет зависеть от доходов страхователя, самого фонда и выбранной программы. На сайте НПФ и Сбербанка есть калькулятор расчета пенсии. С помощью него страхователь может рассчитать, каким будет его негосударственная пенсия при достижении определенного возраста. Расчет на калькуляторе – бесплатный.

Обязательное пенсионное страхование

ОПС – это договор обязательного пенсионного страхования. Он предусматривает возможность перевести 6% накопительной части в негосударственную организацию. Одной из таких компаний является НПФ Сбербанка.

До 2014 года накопления переводились на счета частных фирм и индексировались в зависимости от их доходности. Но с 1 января 2014 года все 22% пенсионных отчислений автоматически перечисляются в страховую часть из-за моратория Правительства РФ. То есть, в НПФ Сбербанка в 2020 году индексируются те накопления, которые страхователи успели накопить до введения моратория. До введения моратория накопительную часть пенсии вместе со страховой перечислял работодатель.

Оформление ОПС через «Госуслуги»

В 2020 году оформить ОПС можно только через «Госуслуги» или отделения Пенсионного фонда России. Перейти в НПФ Сбербанка в банковских филиалах с 1 января 2019 года невозможно. Чтобы оформить заявление через «Госуслуги», необходимо:

- Войти в систему.

- Перейти на вкладку «Услуги».

- Выбрать «Пенсия, пособия и льготы».

- Нажать на вкладку «Установление пенсии».

- Выбрать «Перевод с одной пенсии на другую».

- Нажать на «Личное посещение ПФР» (если нет электронной подписи) или «Электронная услуга» (при наличии ЭЦП).

Переход в негосударственный фонд в ПФР

При переходе в НПФ через отделения ПФР России требуется взять с собой паспорт и СНИЛС. На сайте ПФР или через «Госуслуги» можно записаться на прием онлайн (например, по талону «Перевод с одной пенсии на другую»).

В ПФР клиенту необходимо оформить заявление на перевод накопительной части пенсии в Сбербанк. Услуга предоставляется бесплатно. Для перехода в НПФ из государственного фонда требуется внести свои данные в анкете, расписаться в договоре о переходе в сбербанковский фонд, а также подтвердить операцию спустя 2-3 дня, ответив на звонок из ПФР.

Сотрудники госфонда проверяют все заявление о переводе накопительной части пенсии в частные финансовые компании. Если страхователь не подтвердит свои намерения перейти в НПФ, в заявлении будет отказано.

Узнать о состоянии своего договора можно по телефону горячей линии НПФ Сбербанка: 8(800)555-55-50 (или по номеру 900). Линия поддержки работает круглосуточно. Для получения точных данных о состоянии договора клиентам фонда необходимо пройти идентификацию: назвать ФИО, номер СНИЛС (он же номер договора), паспортные данные. В случае отказа от предоставления личных данных в получении сведений о состоянии лицевого счета будет отказано.

Индивидуальный пенсионный план

В отличие от ОПС, формированием индивидуального пенсионного плана страхователь занимается самостоятельно, независимо от работодателя. Клиент НПФ Сбербанка сам выбирает периодичность взносов и их величину.

Чтобы оформить ИПП, необходимо:

- прийти в офис банка и написать соответствующее заявление;

- обратиться в филиал негосударственного фонда в Москве;

- заполнить заявку на сайте Сбербанка или в личном кабинете.

Быстрее всего оформить индивидуальный план онлайн, в личном кабинете. Для этого требуется:

- Войти в личный кабинет.

- Перейти на вкладку ИПП на главной странице фонда и нажать кнопку «Оформить».

- Заполнить данные.

- Оплатить не менее 1500 рублей.

- Выбрать условия взносов (сумма, периодичность).

- Подтвердить соглашение.

Минимальный срок оформления ИПП составляет 5 лет. По истечении этого срока, если ИПП не был расторгнут, соглашение продляется на тот же период.

Корпоративные пенсионные программы

КПП – особый вид договора, который работодатель оформляет для себя и своих сотрудников. В рамках этого соглашения можно заключить коллективный страховой план для каждого работника фирмы. Отличие между ИПП и КПП в том, что по индивидуальному пенсионному плану взносы оплачивает сам страхователь, а при подписании договора КПП – работодатель.

Чтобы узнать сумму накоплений по коллективному тарифному плану, необходимо войти в личный кабинет страхователя. В случае увольнения с работы корпоративный договор с конкретным работником расторгается.

Как перейти в НПФ Сбербанк?

Достаточно зайти в любое отделение ПАО Сбербанк, предъявить паспорт и СНИЛС и написать заявление о переводе пенсионных средств в негосударственный фонд. Сотрудник Сбербанка, принимающий заявление, заверит его электронной подписью.

Можно также подать заявление о переводе накопительной части непосредственно в пенсионный фонд. При подаче такого заявления необходимо получить в отделении ПФР расписку о его принятии. Номер расписки следует сообщить в НПФ с помощью электронного сервиса или по телефону: 8-800-555-0041.

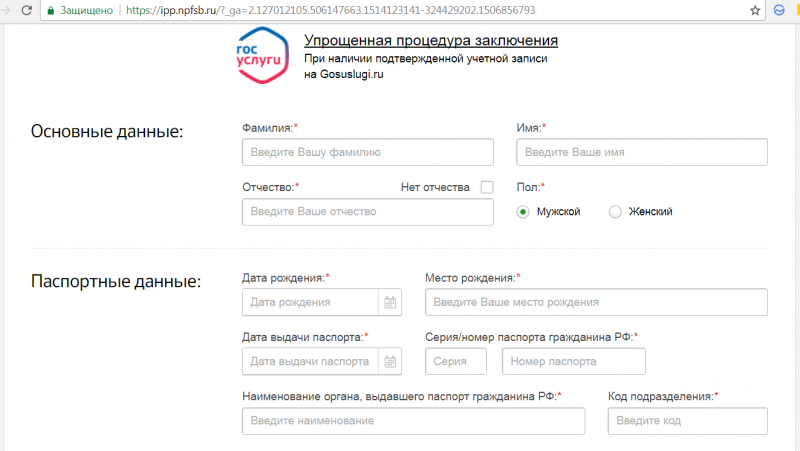

Форма упрощённого заключения договора ИПП

Те, кто зарегистрирован на сайте Госуслуг, могут перейти к упрощённой процедуре заключения договора индивидуального пенсионного страхования в режиме онлайн. Оформление состоит из девяти этапов, во время которых вводятся контактные и паспортные данные, заполняется анкета, пользователь знакомится с текстом договора-оферты и оплачивает первоначальный взнос по выбранному индивидуальному плану.

Программы фонда и тарифы

До начала 2014 года на руководство компаний была возложена обязанность относительно перевода 22% от заработка в ПФР. При этом, только 6% из этой суммы предназначались на накопление пенсии. Граждане получали возможность распоряжаться данными средствами самостоятельно.

Остальные финансы направлялись на формирование страховых выплат. Они располагались в пенсионном органе или выплачивались тем, кто достиг пенсионного возраста. В настоящее время будущим пенсионерам предоставлена возможность относительно выбора направлений накоплений средств для пенсии. Это связано с тем, что после 2014 года все 22% предназначены в ПФР.

Человек имеет право перевести средства в негосударственные компании, которые накапливают финансы и в последующем обеспечивают пенсионера.

Важно! К примеру, можно направить средства в НПФ Сбербанка. Основными условиями для перевода средств называют возрастную категорию гражданина

Для представителей женского пола это рожденные не ранее 1957 года, для мужчин – от 1953 года.

Кроме того, учитывается, чтобы гражданин достиг совершеннолетнего возраста и не утратил дееспособность. Важным моментом выступает то, что лица старше указанного возраста, не имеют права выступать вкладчиками средств. Это говорит о том, что все финансы расположены в ПФР.

До недавнего времени Сбербанк предлагал гражданам использовать такие программы:

- универсальная – предусматривались нерегулярные перечисления и плавающий график;

- гарантированная – устанавливался индивидуальный порядок внесения средств, на что влияли финансовые возможности гражданина;

- комплексная – человек при первом посещении организации переводил средства и сформирован индивидуальный план формирования пенсии.

В настоящее время применяется только первая программа. Установлена минимальная сумма первоначального взноса, она составляет 1500 рублей. При этом, следующие поступления не должны быть менее 500 рублей. Переводить финансы человек может любым удобным для него способом.

К примеру, при использовании карточки банка, воспользовавшись официальным порталом НПФ или мобильным приложением. Также можно обратиться к сервису Сбербанк Онлайн или в отделение Сб.

Как выплачивают накопительную часть

Чтобы получить сумму накоплений, проходят несколько стадий:

- Визит в ПФ с целью оформления бумаги о выплате пенсии или права на неё. Иногда выдаётся справка, что гражданин достиг возраста начисления пенсии.

- Передача комплекта документов в находящийся поблизости офис Сберегательного банка. Обращаться можно в любой филиал.

- Составление заявления на выплату накопительной части.

Когда гражданин дополнительно к договору ОПС оформляет софинансирование будущих выплат, он может получить накопившиеся взносы единовременно.

После сдачи заявления и пакета документов пенсионер ожидает ответ от финансового учреждения. Заявление рассматривают в течение 1 месяца. После принятия решения владельцу счёта направляют СМС-уведомление. В нём обозначается дата получения ответа и информация о переводе на счёт денежной суммы.

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

Как получить накопительную часть пенсии?

Если у гражданина формируются пенсионные накопления, обратиться за назначением накопительной пенсии можно при достижении возраста 55 лет женщинами и 60 лет мужчинам. При этом устанавливается накопительная пенсия независимо от того, получает или нет гражданин другую пенсию или пожизненное ежемесячное содержание.

Назначение и выплату накоплений, а также организацию доставки производит тот фонд, которому гражданин доверил их формирование, в связи с этим обращаться за оформлением накопительного пособия ему следует:

- в отделение НПФ, в котором пенсионные накопления формировались;

- или в территориальный ПФР, если средства были переданы в УК.

По согласованию с работником, обратиться за назначением ему накопительной пенсии вправе и работодатель.

Условия назначения накопительной пенсии и документы, необходимые для оформления

Назначение накопительной пенсии возможно при наличии у застрахованного лица пенсионных накоплений. Обратиться за установлением и доставкой накопительных выплат можно:

- при личном визите в ПФР или НПФ;

- через интернет на сайте ПФР или портал гос. услуг, или на сайте НПФ.

К заявлению о назначении накопительной пенсии нужно приложить все требуемые документы:

- паспорт гражданина РФ или вид на жительство (для иностранных лиц и не имеющих гражданства);

- свидетельство обязательного пенсионного страхования (СНИЛС);

- справка из ПФР о приобретении права на страховую пенсию по старости (для представления в НПФ);

- документы, которые могут подтвердить страховой стаж и периоды, включаемые в него;

- дополнительно могут потребоваться иные данные.

Заявление будет принято к рассмотрению, если все необходимое будет представлено в срок до 5 рабочих дней со дня его подачи.

Если обращение за накопительной выплатой идет через представителя, необходимо предоставить доверенность и удостоверяющий его личность документ, если доверенность не заверена нотариально.

Можно ли получить накопительную часть пенсии до выхода на пенсию

До 2019 года получить пенсионные накопления раньше срока выхода на пенсию было нельзя, так как право на назначение накопительных выплат у гражданина возникало одновременно с правом на страховую пенсию по старости. Однако из-за очередной пенсионной реформы возраст назначения пенсии по старости стали постепенно увеличивать до 60 лет женщинам и 65 — мужчинам. При этом возраст назначения накопительной пенсии остался фиксированным — 55 и 60 лет соответственно. Таким образом, теперь получить пенсионные накопления можно до выхода на пенсию по старости.

При этом выплата пенсионных накоплений может быть установлена гражданину до 55 и 60-летнего возраста, в случае досрочного назначения страховой пенсии по старости.

Виды выплат средств пенсионных накоплений

Виды выплат, предусмотренные законом от 28.12.2013 N 424-ФЗ «О накопительной пенсии», за счет средств пенсионных накоплений:

- Единовременная выплата.

- Срочная пенсионная выплата.

- Накопительная пенсия.

- Выплата пенсионных средств накоплений в случае смерти их получателя его наследникам.

При единовременной выплате все средства пенсионных накоплений выплачиваются разово одной суммой. На единовременную выплату могут претендовать:

- застрахованные лица, для которых рассчитанная накопительная (ежемесячная) пенсия составляла бы 5% и менее от величины страховой пенсии по старости с учетом фиксированной выплаты и накопительной пенсии по состоянию на день назначения накопительных выплат;

- получатели, которым установлена страховая пенсия по инвалидности, потере кормильца или государственное пенсионное пособие, не имеющие право на страховую пенсию по старости в связи с отсутствием требуемого страхового стажа или количества индивидуальных пенсионных баллов.

Срочную выплату могут получить граждане, которые формировали свои пенсионные накопления за счет:

- дополнительных взносов, средств, направляемых по Программе софинансирования пенсии, включая взносы, поступающие с этой целью от работодателя, от государства, доходы от их инвестирования.

- средств (или их части) материнского капитала, которые были направлены на формирование накопительной пенсии и доходов от их инвестирования.

Часть накоплений, состоящая их указанных средств, выплачивается ежемесячно в течение срока, определенного самими получателем, но не менее 10 лет.

Плюсы и минусы

Гражданину требуется решать о переводе накопительной пенсии в НПФ после тщательного изучения деятельности компании. По этой причине нужно узнать, какие положительные и отрицательные стороны деятельности есть у фонда.

К числу плюсов данной организации отнесено:

- у граждан в любое время есть информация о вложенных средствах;

- есть возможность отслеживать состояние счета в режиме онлайн, для этого воспользоваться человек может личным кабинетом или мобильным приложением;

- быстрота оформления контракта;

- подтвержденная надежность фонда, так как все финансы являются застрахованными. Это говорит о том, что при завершении деятельности организации пенсионер получит средства от страховой компании;

- есть возможность выбора способа для получения финансов;

- обслуживание на безвозмездной основе.

Кроме того, средства находятся под защитой от третьих лиц. Если произошел развод, указанные финансы не подлежат делению между гражданами. В ситуации, когда человек не доживает до выхода на пенсию, деньги передаются правопреемникам, а не государственным органам.

Также есть право на досрочный вывод средств.

К числу основных минусов можно отнести:

- нестабильность дохода;

- задержки выплат.

Стоит учитывать, что деятельность любой организации имеет как положительные, так и отрицательные оценки. Говоря о минусах, граждане отмечают, что сотрудники четко предоставляют информацию о том, каким образом перевести средства в НПФ, при этом вопрос о выводе денег остается непотным.

Внимание! Задержки по выплатам длятся порядка несколько месяцев. Представители фонда говорят, что причиной этому служит то, что на протяжении длительного периода реализуется прием документации от граждан

После чего требуется проверить все акты и направить в нужные инстанции.