Налог с продажи земельного участка: как рассчитать и оплатить?

Содержание:

- Нормативная база

- Особенности налогообложения с продажи недвижимого имущества

- Кто платит НДФЛ

- Как получить вычет при покупке земельного участка?

- Как использовать стандартные вычеты

- Сумма налога

- Срок рассмотрения документов

- Как платить налог после продажи земельного участка?

- Письмо Департамента налоговой и таможенной политики Минфина России от 3 апреля 2020 г. N 03-04-05/26506 Об уплате НДФЛ при продаже земельных участков

- Размер налогового вычета на земельный участок

- Когда собственник участка – нерезидент

- Какие вычеты могут применяться при налогообложении продавцов земли

- Сумма вычета

Нормативная база

Основным документом для проведения процедуры взымания пошлин и сборов в казну государства является Налоговый кодекс РФ. Отношения между административными органами и физическими (юридическими) лицами в части имущественных отношений регулируются следующими статьями:

- 208 с перечнем доходов граждан, подлежащих налогообложению, величине сборов

- 217 – «о случаях снижения, освобождения граждан от уплаты налогов»

- 220 – «о налоговых вычетах с продажи недвижимого имущества»

В 2021 году стал действовать новый закон «Налог за продажу дачи и земельного участка». В нём содержатся поправки, связанные с процедурой взымания сбора в казну государства с физических (юридических) лиц, которые реализуют загородное имущество. Поскольку граждане получают дополнительный доход с продажи, они должны уплатить налог. Данные изменения распространяются на все сделки с недвижимостью в текущем 2021 году.

Особенности налогообложения с продажи недвижимого имущества

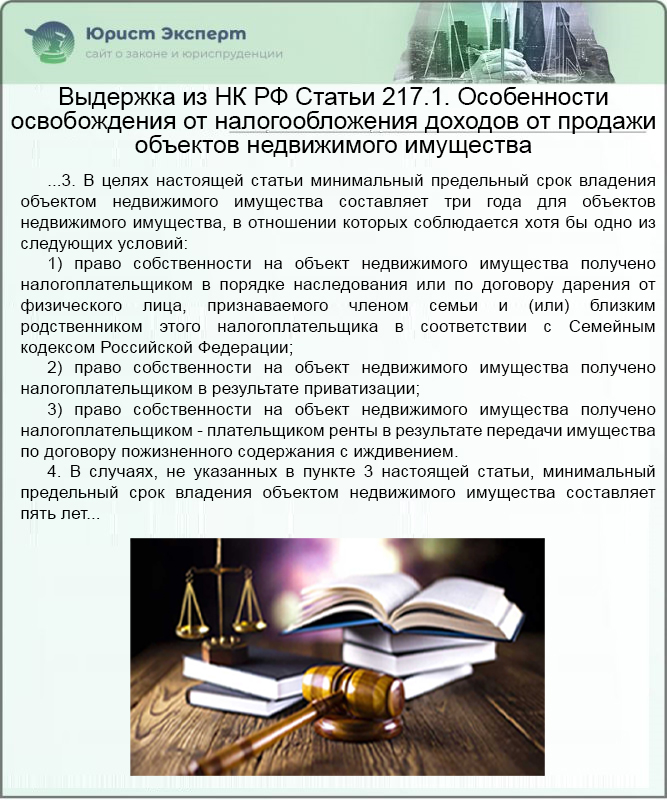

Необходимость оплаты и сумма сбора при реализации дачи и ЗУ связана с продолжительностью владения данной собственностью. Если документы на имущество оформлены до 2016 года, при его продаже освобождаются от уплаты пошлины следующие категории физических лиц:

- хозяева, владеющие недвижимостью, более 5 лет;

- собственники, которые получили это право более 3-х лет назад в результате наследования, приватизации, заключения договора пожизненной ренты.

Доходы с продажи дачи, перешедшей в собственность до 2016 года, подлежат налогообложению по старым правилам. Собственник имеет право на освобождение от сбора, если имуществом владеет более 3-х лет. Если владелец ЗУ и дачи хочет продать их сразу после получения права собственности, он не может быть освобождён от налогового сбора. Но у него есть возможность претендовать на фиксированный вычет до 1 млн. рублей.

Расчёт пошлины для физлиц имеет ряд особенностей:

- коэффициент 0,7 % применяется, если общая сумма сделки не превышает размеров кадастровой стоимости объекта недвижимости;

- продающая сторона может сделать для себя налоговый вычет, пропорциональный разнице стоимостей реализации старого и приобретения нового имущества, если деньги имеют целевое назначение на покупку иного объекта;

- сделка купли-продажи недвижимого имущества должна быть задекларирована в ФНС по месту регистрации гражданина с оформлением справки 3-НДФЛ до 30 апреля последующего года.

Внимание! Провести оплату налога на продажу недвижимого имущества можно до 15 июля года осуществления сделки. Из-за низких доходов граждан введён авансовый платёж, который вносят до 30 апреля

Лучше заплатить заранее, чем впоследствии тратить нервы на разбирательство с налоговой и переплачивать.

Граждане, постоянно проживающие на территории РФ 6 и более месяцев, платят 13 % от дохода, полученного в результате продажи имущества. Он соответствует его кадастровой стоимости (рыночной цене объекта, проведённой службой государственного кадастра). Для иных категорий лиц (нерезидентов РФ) действует 30% ставка по налогу на куплю-продажу недвижимости.

Снизить государственный сбор, подлежащий уплате после продажи ЗУ, дачи позволяют социальные льготы, которыми пользуется физическое лицо. К ним относятся разные группы инвалидности, ветеранские документы, участие в вооружённых конфликтах, наличие нетрудоспособных иждивенцев и пр. Такие преференции могут уменьшить размеры базы по налогу на сумму до 10 000 рублей.

Снизить государственный сбор, подлежащий уплате после продажи ЗУ, дачи позволяют социальные льготы, которыми пользуется физическое лицо. К ним относятся разные группы инвалидности, ветеранские документы, участие в вооружённых конфликтах, наличие нетрудоспособных иждивенцев и пр. Такие преференции могут уменьшить размеры базы по налогу на сумму до 10 000 рублей.

Бывают ситуации, когда гражданин приобретает права собственности на дачу, участок, находящиеся в ненадлежащем виде. Например, в результате получения наследства. Чтобы привести его в нормальное состояние, придать ему товарный вид, он должен сделать ремонт, облагородить территорию. Это требует определённых материальных вложений, которые продавец может вернуть в виде снижения налога с продажи имущества.

Кто платит НДФЛ

Каждый гражданин России, который является собственником того или иного земельного участка, при его продаже обязан уплачивать в государственную казну налог на доходы физического лица. Однако, искомая обязанность ложиться на плечи наших соотечественников только в том случае, когда срок владения искомым видом недвижимости составляет менее 5 лет.

Впрочем, еще остались такие категории граждан, для которых государство приняло решение сохранить старые сроки. К ним относятся:

- граждане, имеющие право собственности на участки приватизированного типа;

- владельцы земельных территорий, которые были ими получены от наследодателя при выполнении обязательного условия, заявленного в договоре о пожизненном иждивении и содержании какого-либо лица;

- собственники участков, которые получены ими в качестве подарка или наследства от гражданина, являющегося близким родственником или непосредственно членом семьи.

Срок владения недвижимостью, освобождающий вас от уплаты налога, с 3 лет в 2016 году увеличился до 5

Все перечисленные выше категории имеют право на продажу без последующей уплаты подоходного налога земельных участков, при условии, что они выждали с момента их приобретения не 5 лет, а 3 года. Для всех остальных же общие сроки остаются неизменными.

Впрочем, искомые правила действуют только для тех недвижимых имущественных объектов, которые покупались вами после вступления интересующего нас закона в силу. Получается, что если вы купили землю до наступления 31 декабря 2015 года, имеете право платить налог после трех лет владения, для вас сохранили актуальность старые правила.

Если же вы не покупали участок, а получили его иным способом, тогда отсчет будет начинаться с момента вступления вами в права владения иным путем.

Ограничения по срокам были введены в связи с необходимостью предотвратить мошеннические действия, связанные с перепродажей квартир и наращиванием денежного имущества незаконопослушными гражданами

Для чего вообще нужно это ограничение по срокам? Все просто: государство защищается таким образом от мошенников-перекупщиков, которые спекулируют приобретенным жильем, улучшая условия в нем, и перепродают дороже. Данные действия могли бы повлечь за собой ряд массовых преступлений, таких, как, например, принуждение продать квартиру. Чтобы защититься от подобного, введены временные ограничения.

Выдержка из НК РФ Статьи 217.1. Особенности освобождения от налогообложения доходов от продажи объектов недвижимого имущества

Платят ли пенсионеры налог после продажи земли

Отдельно уточним правила оплаты НДФЛ при продаже земельного участка, собственником которого является представитель пенсионного возраста, официально завершивший трудовую деятельность.

Достижение конкретного возрастного порога, дающего гражданам Российской Федерации право на получение материального содержания от государства в виде пенсии, одновременно не подразумевает отмену для них выплаты налога на доходы физических лиц:

- как при продаже земли;

- так и во всех прочих случаях.

К сожалению, достижение пенсионного возраста не является основанием для того, чтобы отказаться от выплаты НДФЛ

Впрочем, пенсионеры, как и все прочие категории граждан, все же могут избавиться от необходимости делиться частью дохода с государством, при условии что:

- выждут перед продажей положенный срок в пять лет;

- выждут три года, являясь представителями одной из вышеописанных категорий.

Поэтому, отвечая на вопрос, поставленный в подзаголовке раздела, можно с уверенностью сказать: да, пенсионеры обязаны платить сбор НДФЛ при продаже земли.

Как получить вычет при покупке земельного участка?

Законодательно предусмотрено два способа оформления вычета в случае приобретения земельного участка: через ИФНС или через работодателя. Их различия представлены в таблице.

| Признак | При оформлении через ИФНС | При оформлении через работодателя |

| Когда оформляется | По истечении года приобретения | В любом месяце после регистрации собственности |

| Способ получения возмещения | На банковский счет | С заработной платы не вычитается НДФЛ |

| Срок оформления | 3 месяца | 1 месяц |

| Необходимые документы | Декларация 3-НДФЛ

Заявление Документы на недвижимость Справка 2-НДФЛ |

В налоговую предоставляется пакет документов без справки и декларации

Полученное уведомление на право получать вычет передается в бухгалтерию работодателя |

Чаще всего налогоплательщики совмещают две рассмотренных схемы. В этом случае последовательность действий для возмещения следующая:

- По окончании года, в котором была совершена покупка участка в налоговую предоставляется декларация 3-НДФЛ.

- Возмещение получается путем перечисления на банковский счет.

- Через месяц после подачи декларации в ИФНС получается уведомление о праве на налоговый вычет.

- Уведомление предоставляется работодателю. С этого момента возмещение получается через него.

Какой размер налогового вычета при покупке земли?

Максимальный размер имущественного налогового вычета составляет два миллиона рублей. При этом действует ряд правил:

- Вычет по каждому объекту недвижимости не может превышать его стоимости.

- Ежегодная сумма возмещения равна размеру подоходного налога за отчетный период. Неиспользованная сумма вычета переносится на следующий год.

- Если стоимость земельного участка менее 2 миллионов рублей, остаток вычета может быть использован при приобретении следующего объекта недвижимости.

Рассмотрим все эти особенности на примере.

Как использовать стандартные вычеты

Законодательно установлено, что плательщикам налогов разрешается применить вычет величиной не более 1 000 000 рублей для дач, наделов земли, домиков садовых, которыми владел гражданин менее установленного минимального предельного срока. В этом случае база для налогообложения будет рассчитана уменьшением выручки от продажи надела на величину вычета.

При этом сколько наделов продано за отчетный год, не имеет значения. Общая сумма вычета по всем наделам не сможет превысить максимально установленную величину в 1 000 000 рублей. В следующем отчетном году гражданин снова обладает правом использования вычета установленной величины при продаже недвижимости.

Другой возможностью уменьшить базу для налогообложения является расходный вычет. В общую величину расходов можно включить не только затраты на приобретение земельного надела, но и проценты по выплате ипотечного кредита, если покупка была совершена с привлечением кредита. Для подтверждения понесенных расходов в налоговую инспекцию потребуется представить подтверждающие документы.

Чтобы снизить базу налогообложения, нужно подавать в налоговую и документы на понесенные расходы при покупке землиИсточник yandex.net

Сумма налога

Продавая земельный участок до истечения минимального срока владения, нужно знать, что расчет налога происходит с предоставлением на выбор налогоплательщика:

- Расходный вычет. Уменьшив доходы от продажи на ту сумму расходов, которые были затрачены на приобретение этой земли, как объекта недвижимости. Сюда же относятся расходы по процентам по кредиту, взятому на покупку земли, а также услуги риэлтора. Обязательным условием является документальное доказательство понесенных затрат. Таким правом можно воспользоваться только резидентам РФ.

- Имущественный вычет. Размер его составляет 1 млн. рублей. Используется, не превышая эту сумму в одном налоговом периоде. Это означает, что продать в одном календарном году можно несколько наделов, которыми владели и оформлены были в собственность меньше 3 лет. Но вычет будет предоставлен не более миллиона рублей. Остальная сумма будет подлежать налогообложению по ставке в 13 % для резидентов (30 % для нерезидентов).

Доход, который был получен при продаже земли, исчисляется следующим образом:

- уточняется сумма, переданная продавцу покупателем, указанная в договоре сделки;

- эта сумма уменьшается на документально подтвержденные расходы на приобретение объекта, который продан в результате этой сделки или величину имущественного вычета.

Пример расчета НДФЛ. Участок был приобретен Ивановым И.М. в 2019 году за 1,2 млн.рублей. В 2020 году он продает его за 1,5 млн.рублей. Налог можно рассчитать двумя способами и выбрать наиболее выгодный на свое усмотрение:

- С применением имущественного вычета налогооблагаемая база будет равна 1,5 млн. – 1 млн. = 500 тыс. рублей. НДФЛ = 500 тыс. руб. × 13% = 65 тыс. руб. (Этот вариант применим, когда покупатель не может предоставить документы, доказывающие покупку участка и подтвердить понесенные на это расходы.)

- Очевидно, что выгодным вариантом будет уменьшение налогооблагаемой базы на сумму расходов: 1,5 млн. – 1,2 млн. = 300 тыс. рублей. НДФЛ = 300 тыс.рублей × 13% = 39 тыс. рублей.

Если для приобретения этого участка гражданин Иванов И.М. брал кредит в банке, то к подтвержденным расходам можно прибавить проценты, которые он выплатил кредитному учреждению. Доказать их можно по справке, взятой в банке. Таким образом, налоговая база станет еще меньше на размер уплаченных процентов.

Можно ли занизить стоимость при продажи земельного участка для налоговой?

Отдельно следует сказать про случай, когда земельный участок был продан ниже кадастровой стоимости, чтобы уйти от налогообложения. В новой редакции Налогового кодекса определяются положения, когда продается любой недвижимый объект, к которым относится и земельный участок, приобретенный после наступления 2016 года.

Если земельный участок продан ниже кадастровой стоимости, то для них применяется сравнение с кадастровой оценкой на начало года, когда переход прав собственности на него зарегистрирован. В случае, когда сумма дохода от продажи окажется ниже стоимости по кадастру, то для расчета налогооблагаемой базы применяется коэффициент 0,7.

Например:

1. Гражданин Марков М. М. вступил в наследство на земельный участок в 2019 году и в этом же периоде продал его за 300 тыс. рублей. Его кадастровая стоимость значительно выше и оценена в 1500 тыс. рублей.

Базой для исчисления налога будет 1,5 млн. руб. × 0,7 = 1 050 000. рублей. Если применить имущественный вычет, то уменьшим ее на 1 млн. рублей и останется 50 тыс. рублей.

НДФЛ = 50 000 × 13% = 6500 рублей.

2. В случае, когда кадастровая стоимость этого участка оказалась меньше полутора миллионов рублей, то уменьшив ее на коэффициент 0,7, получили бы итог менее 1 млн.рублей. После имущественного вычета облагаемого НДФЛ дохода нет. Значит, гражданин Марков М.М. в результате облагаемого дохода не получил и освобожден от налога.

1,3 млн. руб. × 0,7 = 910 тыс. рублей — 1 млн. рублей = 0 (не платится налог)

При продаже участка, находящегося в долевой собственности нескольких лиц, существуют особенности:

- при продаже долей по одному договору сделки применяется имущественный вычет один раз, т.е. на всю стоимость объекта недвижимости в размере 1 млн. рублей (например, участок находится в совместной собственности у двух лиц в равных долях и продается по одному договору, тогда вычет будет предоставлен каждому по 500 тыс. рублей);

- при продаже долей по разным договорам у каждого собственника возникает право воспользоваться имущественным вычетом относительно своей доли (по каждому договору вычет составит 1 млн. рублей).

Срок рассмотрения документов

Если собственник подал бумаги на налоговый вычет самостоятельно, с момента принятия пакета пройдёт не более 4 месяцев. Далее весь вычет единовременно появится на личном счёте заявителя.

Процедура, проведённая через работодателя, отличается порядком выплаты. Через месяц после сдачи всех бумаг в финансовый отдел по месту работы нужно посетить ИФНС и получить положительное решение, подтверждающее право на возврат. Эта бумага предоставляется работодателю, и со следующего месяца зарплата будет выдаваться без учёта подоходного налога. По факту, собственник его уже заплатил куплей участка.

Как платить налог после продажи земельного участка?

Продавец земли совершает следующие действия:

-

- По завершении года заполняет декларацию. Размер налогового вычета рассчитывают с учетом ставки, актуальной на момент заполнения документа. С прибыли при заключении сделок с недвижимым имуществом, должен исчисляться определенный сбор.

- Подготавливает необходимую документацию, соглашение купли-продажи имущества, ИИН, паспорта.

- Полный пакет документов подает по месту жительства в ФНС.

- По квитанции производит оплату налога любым удобным способом: онлайн или в банковском учреждении.

От вида налога зависит, когда подаются отчеты в ФНС:

-

-

-

- когда владелец продал участок, которым он владел не три года, а меньше, декларацию необходимо сдать в следующем году до 30 апреля;

- когда ставка, равная 13%, является действующей, отчеты подают до 15 июля.

-

-

Сдать отчет в налоговую инспекцию можно разными способами:

-

-

-

- явиться в налоговый орган лично;

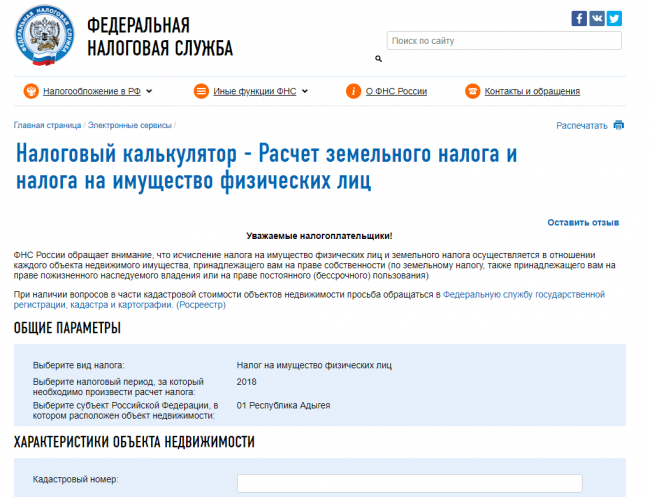

- заполнить онлайн форму на сайте ФНС.

-

-

Сдача отчетности не вовремя чревата для гражданина серьезными последствиями. Он должен будет заплатить штраф. Его размер от суммы сбора составляет 5%. Штрафные санкции начисляются со дня, когда налогоплательщик должен был произвести оплату, и увеличивается с каждым месяцем. В интересах налогоплательщика погасить его как можно быстрее. Минимальный размер штрафа составляет 1000 рублей, а максимальный составляет от суммы сбора 30%.

При расчете налога обращаются к кадастровой стоимости недвижимости. Эта цифра зафиксирована в соглашении. Стоимость устанавливает продавец собственности, но нельзя, чтобы она была меньше оценочной, которую устанавливают сотрудники профессиональной компании. Указав в соглашении показатель меньше миллиона рублей, гражданин, продающий свое имущество, сможет не платить налог. Однако существуют определенные риски. Так, при заведении судебного дела в случае претензий от одной из сторон покупатель вернет участок, а продавцу придется отдать деньги. Покупатель при этом получит не ту сумму, которую заплатил продавцу, а прописанную в договоре.

Письмо Департамента налоговой и таможенной политики Минфина России от 3 апреля 2020 г. N 03-04-05/26506 Об уплате НДФЛ при продаже земельных участков

14 мая 2020

Департамент налоговой и таможенной политики рассмотрел обращение по вопросу уплаты налога на доходы физических лиц при продаже земельных участков и сообщает, что в соответствии с регламентом Минфина России, утвержденным приказом Минфина России от 14.09.2018 N 194н, в Минфине России, если законодательством не установлено иное, не рассматриваются по существу обращения по оценке конкретных хозяйственных ситуаций.

Вместе с тем в соответствии со статьей 342 Налогового кодекса Российской Федерации (далее — Кодекс) разъясняем следующее.

В силу положений пункта 2 статьи 8.1 Гражданского кодекса Российской Федерации права на имущество, подлежащие государственной регистрации, возникают, изменяются и прекращаются с момента внесения соответствующей записи в государственный реестр, если иное не установлено законом.

Согласно пункту 1 статьи 131 Гражданского кодекса Российской Федерации право собственности и другие вещные права на недвижимые вещи, ограничения этих прав, их возникновение, переход и прекращение подлежат государственной регистрации в едином государственном реестре органами, осуществляющими государственную регистрацию прав на недвижимость и сделок с ней.

В соответствии с пунктами 1 и 2 статьи 11.2 Земельного кодекса Российской Федерации земельные участки образуются при разделе, объединении, перераспределении земельных участков или выделе из земельных участков, а также из земель, находящихся в государственной или муниципальной собственности. Земельные участки, из которых при разделе, объединении, перераспределении образуются земельные участки, прекращают свое существование с даты государственной регистрации права собственности и иных вещных прав на все образуемые из них земельные участки в порядке, установленном Федеральным законом от 13.07.2015 N 218-ФЗ «О государственной регистрации недвижимости».

В этой связи, поскольку при разделе, объединении, перераспределении земельных участков или выделе из земельных участков возникают новые объекты права собственности, а первичные объекты прекращают свое существование, срок нахождения в собственности образованных при вышеуказанных действиях земельных участков для целей исчисления и уплаты налога на доходы физических лиц при их продаже следует исчислять с даты государственной регистрации прав на вновь образованные земельные участки.

На основании пункта 171 статьи 217 Кодекса освобождаются от обложения налогом на доходы физических лиц доходы, получаемые физическими лицами за соответствующий налоговый период от продажи объектов недвижимого имущества, а также долей в указанном имуществе, с учетом особенностей, установленных статьей 2171 Кодекса.

Согласно пункту 2 статьи 2171 Кодекса доходы, получаемые налогоплательщиком от продажи объекта недвижимого имущества, освобождаются от налогообложения при условии, что такой объект находился в собственности налогоплательщика в течение минимального предельного срока владения объектом недвижимого имущества и более.

В соответствии с пунктом 4 статьи 2171 Кодекса минимальный предельный срок владения объектом недвижимого имущества составляет пять лет, за исключением случаев, указанных в пункте 3 статьи 2171 Кодекса.

Учитывая изложенное, если проданный объект недвижимого имущества находился в собственности налогоплательщика менее минимального предельного срока владения объектом недвижимого имущества, доход от его продажи подлежит обложению налогом на доходы физических лиц в установленном порядке.

Настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах, направленные налогоплательщикам и (или) налоговым агентам, имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам, налоговым органам и налоговым агентам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

| Заместитель директора Департамента | В.А. Прокаев |

Размер налогового вычета на земельный участок

Если соблюдены все необходимые для получения вычета условия, то каким же будет его размер? На какую сумму возвращенного НДФЛ вы сможете рассчитывать? Давайте с этим разберемся.

Напомним, что вы можете вернуть НДФЛ, уплаченный вами со следующих сумм:

- с суммы, равной стоимости земельного участка;

- с суммы, равной расходам на погашение процентов по кредитам на приобретение земельного участка, а также по кредитам, полученным в целях их рефинансирования.

Как мы уже отмечали выше, имеется законодательное ограничение на величину налогового вычета, который вы сможете получить. Это ограничение касается как вычета по фактическим расходам на покупку земли, так и вычета по фактическим расходам на уплату процентов по кредиту, направленному на приобретение земельного участка.

Максимальная величина вычета на покупку земельного участка составляет 2 млн. рублей. Поэтому, если вы заплатили за землю менее 2 млн. рублей, то вычет будет предоставлен в сумме фактических затрат. Но если вы за участок заплатили более 2 млн. рублей, то вычет будет предоставлен в размере этой суммы. Получается, что максимальная (предельная) сумма, которую вы сможете получить за купленную землю, составляет 260 тысяч рублей. Именно эту сумму вы уплатили ранее в качестве НДФЛ со своих доходов, равных 2 млн. рублей.

Максимальный налоговый вычет, который вы сможете получить в связи с уплатой процентов по кредиту на покупку земельного участка, а также по кредиту, полученному в целях его рефинансирования, составляет 3 млн. рублей. Если ваши затраты на выплату процентов составили менее этой суммы, то налоговый вычет составит ту сумму, которую вы заплатили в качестве процентов. Если же вы в качестве процентов выплатили банку более 3 млн. рублей, то и вычет будет предоставлен в размере этой суммы. В связи с этим максимальная величина возвращенной вам суммы будет равна 390 тысяч рублей.

Подытожим сказанное выше. Если вы купили земельный участок без привлечения заёмных средств, то вы можете рассчитывать на получение налогового вычета, то есть на возврат НДФЛ, начисленный и уплаченный вами с суммы, равной размеру понесенных затрат, но не более 260 тысяч рублей. Если же вы привлекали заемные банковские средства, то вы получите еще один вычет, по которому вам вернут НДФЛ с суммы по процентам, но не более 390 тысяч рублей.

Отметим одну очень важную вещь. Каждый гражданин может получать налоговые вычеты частями (в случае, например, переноса на другие налоговые периоды), или получать их для разных объектов недвижимости (а не только земельных участков). Но при этом суммарная величина возвращенных ему средств не может превышать предельно установленных:

- 260 тысяч рублей – при покупке из собственных средств;

- 390 тысяч рублей – при привлечении заёмных средств и выплате процентов по ним.

При этом предельная сумма 2 млн. рублей является общей для всех расходов на строительство и приобретение объектов жилой недвижимости, а также земельных участков (долей в них). Поэтому получить вычет вы можете, если ранее им вообще не пользовались либо использовали только часть предельной суммы на земельный участок или другую недвижимость.

Что касается заемных средств, то правило переноса другие объекты недвижимости на них не распространяются. То есть вернуть проценты по кредиту вы сможете только с одного объекта (в данном случае только с земельного участка).

Отметим два нюанса, связанных с 2014 годом.

- Первый нюанс. В указанном году произошли изменения в Налоговом кодексе РФ, в соответствии с которыми до 2014 года переносить остаток вычета на другие объекты недвижимости (в том числе, земельные участки) было нельзя. Возможность переноса вычета на несколько объектов для полной выборки максимального возврата суммы НДФЛ (260 тысяч рублей) появилась только с 2014 года. Поэтому те граждане, которые до 2014 года вернули свой НДФЛ в полной сумме (но меньшей, чем 260 тысяч рублей), установленной на те годы, не смогут дополучить НДФЛ до суммы 260 тысяч рублей.

- Второй нюанс. Для кредитов, выданных до 2014 года, имущественный налоговый вычет (в том числе при покупке земельных участков) предоставляется без ограничения, то есть сумма выплаченных процентов не ограничена суммой 3 млн. рублей.

Когда собственник участка – нерезидент

Землю в РФ продают и покупают не только граждане с российским гражданством, но и нерезиденты. Для последних ставка с цены продажи поднимается до 30%. В России нерезидентами являются люди, не проживающие регулярно в РФ в течение одного года. В паспорте гражданина отметки, поставленные при пересечении границы, подтверждают пребывание в стране.

Международные договоры, заключенные между государствами, позволяют пресекать двойное налогообложение. Эти документы, как правило, имеют вид конвенций и соглашений. В соответствии с договорами прибыль, полученную после заключения договора купли-продажи, облагают налогами и сборами в той стране, где находится недвижимость.

Гражданин может решить, как ему поступить, чтобы выиграть в экономическом плане:

-

-

-

- Стать резидентом РФ. Для этого достаточно оставаться на территории России 183 дня. Такой вариант не подходит для студентов зарубежных вузов или тех, кто работает за границей.

- Подарить квартиру своему родственнику с тем условием, чтобы он впоследствии оформил сделку купли-продажи. Если сделка будет осуществляться после дарения в течение трех лет, тогда получится снизить ставку налога с 30% до 13%.

-

-

Изучив, как продажа земли для нерезидентов облагается налогом, можно попробовать его уменьшить с помощью различных способов

Важно найти человека, которому можно доверять. Тогда останется только оформить дарственную и начать поиски покупателей

Какие вычеты могут применяться при налогообложении продавцов земли

Когда речь заходит о доходе от продажи земли, применяется имущественный вычет, регулируемый ст. 220 НК РФ. Если владелец не освобождается от уплаты НДФЛ после продажи участка, а это случается, когда он владел им менее 3 лет, а с 2016 года — менее 5 лет, то он может применить имущественный вычет в размере 1 000 000 рублей.

Механизм применения этого вычета выглядит так: сначала из суммы, полученной при продаже, вычитают размер вычета, а уже к оставшейся сумме применяют ставку налога.

При условии, что участок был продан за 2 000 000 рублей, налог составит:

Подпишитесь на рассылку

(2 000 000 – 1 000 000) * 13% = 130 000 рублей.

Но вместо 1 000 000 рублей можно из дохода от продажи земли вычесть сумму, потраченную на приобретение этого участка. Такой вариант подходит только в том случае, если сумму затрат можно подтвердить документально. Ну и целесообразно его применять, если затраты на приобретение участка превышали 1 000 000 рублей.

При условии, что участок был продан за 2 000 000 рублей, а куплен за 1 750 000 рублей, налог составит:

(2 000 000 – 1 750 000) * 13% = 32 500 рублей

Последний вариант ощутимо выгоднее, но он не подходит для приватизированных, полученных в дар и по наследству участков.

Еще одна особенность имущественного вычета: если участок находился в совместной собственности, например, 3 человек, доли которых равны, а продан был по одному договору, то каждый из совладельцев получит право только на треть имущественного вычета. А вот если совладельцы продадут свои доли по отдельности, тогда каждый получит право применить вычет в размере 1 000 000 рублей.

Сумма вычета

Так как подоходный налог, который выплачивает работодатель за сотрудника, равен 13%, то размер налогового вычета составит так же 13% от общей суммы покупки. Сюда включаются:

- покупка самого надела;

- траты на строительство, внутреннюю отделку дома, некоторые виды облагораживания территории участка;

- оплата составления проектной документации на дом;

- прокладывание инженерных коммуникаций для обеспечения жизнедеятельности (электричество, газ, канализация, водоснабжение);

- проценты по ипотеке.

В вычет можно включить всё, что касается создания базовых условий для проживания.