Продажа квартиры после дарения менее 5 или 3 лет

Содержание:

- Как рассчитывается подоходный налог подаренной квартиры

- Способы и виды дарения

- Доход от продажи подаренной квартиры, облагаемый налогом

- Что нужно знать ↑

- Некоторые нюансы

- Договор дарения между близкими родственниками — налоговые последствия

- Налог при продаже дарственной квартиры

- Как продать подаренную квартиру без налога, правила трех и пяти лет

Как рассчитывается подоходный налог подаренной квартиры

Прежде чем дарить недвижимость убедитесь, облагается ли дарственная на квартиру налогом. Как правило, налог действительно потребуется заплатить, разве что при передаче прав на недвижимость близкому родственнику.

Подоходный налог – это налог, который высчитывается в зависимости от цены недвижимости, что указывается в акте дарения. Но есть ситуации, когда даритель попросту не в курсе, сколько стоит имущество, которое он передает в дар. В таком случае налогообложение будет проходить в зависимости от того какая инвентаризационная цена используется в БТИ.

А проходит процедура по оплате только после того как был оформлен договор дарения и его было зарегистрировано у нотариуса или в Регистрационной палате. Чтобы регистрация прошла успешно, документы, в частности договор с подписью, следует подать в налоговую инспекцию. Потом придется подождать две недели и получить квитанцию об оплате.

Если одаряемый резидент РФ

Те, кто платят налоги на дарственную квартиру интересуются, сколько это будет стоить. Поскольку рассматриваемые деньги должен заплатить получатель дара, то его это беспокоит в первую очередь. Начать с того, что не все разбираются нужно ли платить налог, если квартиру подарили. Так вот, платить надо, поскольку это считается прибылью, а у нас в стране доходы должны облагаться налогами для выгоды государства. Конечно, мало кто радуется подобной практике, но средства придется оплатить.

Оплатить подоходный налог в размере 13% смогут, так называемые, резиденты РФ. Это граждане, которые находились на территории страны не меньше 183 суток на протяжении одного года. Все это указано в первой части 224 статьи НК РФ. Кстати, если человек все же выезжал из страны и был заграницей дольше указанного срока, то для него можно сделать исключение в следующих случаях:

- Гражданин учится в другой стране;

- Человек заграницей проходит лечение;

-

При выполнении какой-либо работы (например, командировки и т.п.).

Проще говоря, это объективные причины. В таком случае если даритель докажет что одариваемый находился вне страны по одной из этих причин, но не больше полгода, то сделку можно совершить на стандартных основаниях. Если же правила были нарушены, человека признают нерезидентом РФ, и правила налогообложения существенно меняются.

Если одаряемый не является резидентом РФ

Налог на подаренную квартиру, если даритель не является родственником одаряемому, должен быть 13% от общей цены жилья. Но это в том случае если человек получивший дар прожил в стране 183 дня в году. В таком случае он может себя считать резидентом РФ. Если же строки нарушены, а причины для этого нет, то гражданин теряет статус резидента, и тем самым лишается привилегии платить минимальный процент.

Теперь при получении квартиры в дар, налог для них будет составлять 30%. Неплохой разрыв. Такой же НДФЛ при дарении должны оплатить лица без гражданства. В общем, условия очень невыгодные, так как сумма получается довольно серьезной.

Порядок расчета

Порядок расчета налога на подаренную квартиру достаточно простой. Но прежде чем платить налог следует пройти следующие этапы:

- На первом этапе между сторонами заключается сделка по безвозмездной передаче недвижимости в собственность другого человека. Оговариваются вопросы, собираются документы – в общем, делается все, чтобы передать права.

-

Второй шаг заключается в том, что все бумаги несут к нотариусу, чтобы он проверил их подлинность. На этом же этапе можно провести оценку стоимости подаренной недвижимости. В дальнейшем это сильно поможет при вычете налога.

- Далее документы отправляются в Регистрационную палату.

- Четвертым шагом является подача документов в налоговую инспекцию. Останется только подождать две недели и получить квитанцию об оплате. Там решат, каким налогом облагается дарственная квартира.

Когда расчеты готовы, счастливому обладателю квадратных метров придет результат того какую именно сумму он должен заплатить.

Пример расчета

Дарственную на квартиру должна быть оплачена в любом случае, но мало кто разбирается, как именно все это рассчитывается. Потому давайте рассмотрим, какие налоги надо заплатить при дарении квартиры. Итак, выплата для одаряемого резидента РФ:

В любом случае, сумма немаленькая, но если знать, сколько стоит налог на дарственную квартиру, ее можно собрать. Кроме того, выплачивать все деньги сразу не всегда потребуется. Сумму могут разделить, тем самым позволяя рационально распределить средства. Но это скорее исключение, нежели правило.

Способы и виды дарения

Прежде всего, необходимо детально изучить виды и особенности понятия, что поможет избежать лишних финансовых затрат и, которые станут гарантией выполнения всех законных оснований и защиты своих прав. Определение разновидности производимой сделки поможет определиться, облагается ли налогом договор дарения в каждом конкретном случае.

К основным видовым группам относят:

- письменные и устные соглашения;

- с последующей регистрацией имущественных прав и без нее;

- сделки между близкими родственниками, представителями дальних линий родства, а также посторонними лицами;

- согласно передаваемым объектам: дарение недвижимости, движимого имущества, ценных бумаг и акций и т.д.

Важно

Дарственный налог, в обязательном порядке, взимается по всем сделкам, требующим последующей регистрации прав на собственность, которые оформлены не близкими родственниками.

Налог по договору дарения оплачивается прежде регистрации прав на собственность, но если в процессе регистрации будут выявлены ошибки или неточности, то соглашение возвращается на доработку. То есть предоставление квитанции – не гарантия завершения сделки.

Чтобы избежать коллизий и значительных временных затрат, нужно ознакомиться с особенностями дарения недвижимости.

Основные из них:

- Отсутствие выгоды для дарителя (материальные блага передаются абсолютно бесплатно, без каких либо условий и обещаний);

- Своевременность (передача подарка новому хозяину происходит сразу после регистрации соглашения, если таковое требуется, или же после подписания документа);

- Обязательное свободное волеизъявление участников (и даритель и одаряемый должны желать совершения сделки);

- Получение разрешения третьих лиц (если таковое требуется: для несовершеннолетних или же при оформлении дарственной на квартиру, которая находится в долевом или общем владении).

Законодатель разделил три разновидности договоров дарения, которые подлежат налогообложению:

- Дарение.

- Обещание.

- Пожертвование.

Дарение подразумевает, что стороны должны оформить письменную сделку, дождаться перерегистрации прав собственности. После чего даритель безвозмездно передает имущество получателю материальных благ.

На заметку

Отказаться от передачи подарка после совершения всех действий уже нельзя. Возможно только, при наличии достаточных оснований, опротестовать дарение в суде. При отмене сделки налог на дарение квартиры не возвращается!

Обещание подразумевает, что в соглашении прописываются условия передачи собственности через конкретный промежуток времени или по истечении ряда условий. В таком случае, налог на дарение недвижимости оплачивается только после фактической смены хозяина материальных благ, поскольку даритель может в силу субъективных причин отменить свое решение до завершения сделки.

Пожертвование – единственный способ, который не требует одобрения получателя. Это передача денежной суммы или вещей в пользу общества или отдельных категорий граждан.

Каждый из этих способов, в зависимости от субъектов и целевого назначения подарка требует свой налог на дарственную.

Доход от продажи подаренной квартиры, облагаемый налогом

При расчете налога с продажи квартиры вашим доходом считают одну, но наибольшую величину:

- или продажную цену квартиры по договору купли-продажи;

- или 70 процентов от ее кадастровой стоимости на 1 января того года, в котором продана квартира. Узнать кадастровую стоимость квартиры вы можете в нашем сервисе «Кадастровая стоимость»

Пример Продается квартира, полученная по договору дарения. На момент продажи она находилась в собственности продавца меньше 3-х лет.

При расчете налога вы можете уменьшить доход одним из трех способов:

- для тех, кто получил квартиру от близкого родственника — на расходы дарителя по покупке подаренной вам квартиры, которые они подтверждены документально;

- для тех, кто получил квартиру не от близкого родственника и заплатил налог с ее кадастровой стоимости — на сумму дохода с которого был уплачен налог на доходы.

Применять несколько способов в отношении одной и той же квартиры нельзя. Например, уменьшать доходы от продажи подаренной недвижимости сперва на вычет, а потом на расходы по покупке квартиры дарителем.

Остановимся на каждом из этих способов подробней.

Налоговый вычет для продавцов недвижимости

Статья 220 «Имущественные налоговые вычеты»

1) имущественный налоговый вычет предоставляется:

Этот способ вправе использовать все.

Если доход равен или меньше суммы вычета налог платить не надо. Если больше, то его нужно заплатить с суммы превышения по ставке 13 процентов. Декларацию по налогу на доходы вы обязаны подать в инспекцию в любом случае. Вне зависимости от того нужно вам платить налог или нет.

Пример Продается квартира, полученная по договору дарения. На момент продажи она находилась в собственности меньше 3-х лет. Продажная цена квартиры по договору больше, чем 70 процентов от ее кадастровой стоимости. Поэтому при расчете налога учитывают договорную цену.

В году, следующем за годом продажи квартиры вам нужно:

В данной ситуации вычет больше дохода. Поэтому считается, что доход, облагаемый налогом, равен нулю. Нет дохода — нет налога. Но в году, следующем за годом продажи квартиры, вам нужно сдать декларацию по форме 3-НДФЛ (до 30 апреля).

Доходы минус расходы дарителя

Этим способом вправе воспользоваться только те, кто продает квартиру, полученную в дар от ближайшего родственника. Напомним, что перечень лиц, которых считают ближайшими родственниками есть в статье 14 Семейного кодекса. А стоимость полученных от них квартир в дар налогом на доходы не облагают.

Если при получении налогоплательщиком имущества в порядке … дарения налог … не взимается, при налогообложении доходов, полученных при продаже такого имущества, учитываются также документально подтвержденные расходы … (дарителя) на приобретение этого имущества…

Документами, которые подтверждают расходы дарителя на покупку квартиры, являются:

- договор купли-продажи квартиры (или договор долевого участия, если квартира покупалась в новостройке);

- платежные документы на перечисление денег или расписки продавца, подтверждающие оплату квартиры дарителем при ее покупке.

Если доход от продажи равен или меньше расходов, то налог платить не надо. Если больше, то его нужно заплатить с суммы превышения по ставке 13 процентов. Декларацию по налогу на доходы нужно сдать в инспекцию в любом случае

Нужно платить налог по сделке или нет, не важно

В данной ситуации расходы больше доходов. Поэтому считается, что доход, облагаемый налогом, равен нулю. Нет дохода — нет налога. Но в году, следующем за годом продажи квартиры, вам нужно сдать декларацию по форме 3-НДФЛ (до 30 апреля).

Доходы минус стоимость квартиры

Этот способ применим лишь в ограниченных ситуациях. А именно когда вы получили квартиру в дар не от близкого родственника, указали в декларации доход (кадастровую стоимость полученной квартиры) и заплатили налог на доходы.

При продаже такой квартиры вы вправе уменьшить полученный доход на ту сумму, которая была задекларирована при получении квартиры и с которой был уплачен налог на доходы.

Налог был перечислен в бюджет 15 июля 2021 года.

В 2023 году эта квартира продается. На момент продажи она находится в собственности продавца менее 5 лет. Поэтому у него возникает доход, облагаемый налогом. Продажная цена квартиры по договору выше, чем 70 процентов ее кадастровой стоимости. Поэтому при расчете налога учитывается договорная цена.

В 2024 году вам нужно:

В данной ситуации задекларированная стоимость квартиры больше доходов. Поэтому считается, что доход, облагаемый налогом, равен нулю. Нет дохода — нет налога. Но в году, следующем за годом продажи квартиры, вам нужно сдать декларацию по форме 3-НДФЛ (до 30 апреля 2024 года).

Что нужно знать ↑

Каждый российский гражданин, получивший на руки свидетельство о праве собственности на квартиру (полученную по договору дарения), с этого момента является её полноправным владельцем.

Новый собственник недвижимого имущества может поступать с ним по своему усмотрению:

- реализовать;

- принести в дар родственнику;

- сдать в аренду;

- использовать в качестве финансового обеспечения по кредитной программе и т. д.

Порядок оформления операций с дарственным недвижимым имуществом регламентируется Федеральным законодательством, действующим на территории РФ.

Имея на руках документальное подтверждение своих полномочий, собственник квартиры не ограничивается никакими «рамками» при совершении с ней финансовых сделок.

Очень часто владельцы недвижимости задают вопрос, какой берётся при продаже подаренной квартиры налог. Чтобы на него ответить, необходимо детально рассмотреть данную процедуру.

Договор дарения

В соответствии с требованиями Гражданского кодекса РФ любая сделка с недвижимостью должна оформляться документально.

В соответствии с российским Федеральным законодательством при процедуре передачи в дар недвижимого имущества должен составляться соответствующий договор.

В том случае, когда коммерческая компания примет решение передать в дар квартиру, то её получателем может стать только физическое лицо.

Ещё несколько лет назад все договора, свидетельствовавшие о факте дарения недвижимого имущества, должны были в обязательном порядке проходить государственную регистрацию.

Оформление продажи

Чтобы правильно, с юридической точки зрения, оформить сделку купли-продажи квартиры, полученной по договору дарения, необходимо подготовить определённый пакет документации:

- паспорт собственника квартиры;

- идентификационный налоговый номер;

- документ, который подтвердит право собственности нового владельца на недвижимое имущество;

- нотариально заверенный договор дарения квартиры;

- справка, полученная в жилищной конторе, свидетельствующая о том, что в продаваемой квартире никто не прописан;

- кадастровая документация на недвижимость.

Сделку купли-продажи дарственной квартиры нужно проводить по тем же правилам, что и операцию с любым другим недвижимым имуществом.

Собственнику квартиры необходимо следовать чётко намеченному плану:

- Получить кадастровую документацию. Для этого потребуется сделать официальный запрос в бюро технической документации. При подаче заявления владельцу недвижимости необходимо будет предъявить свой паспорт, а также документ, свидетельствующий о его праве собственности на дарственную квартиру.

- Получить справки в жилищной конторе. Обратившись в ЖЭУ, к которому относится продаваемая квартира, следует в первую очередь выписать всех людей, которые прописаны в ней. На руки собственнику квартиры должны выдать выписку из лицевого счёта, а также из домовой книги.

- Заключить договор, фиксирующий продажу квартиры, в присутствии нотариуса, которым и будет официально заверена сделка.

- Подать в местные контролирующие органы декларацию о доходах, полученных в результате продажи дарственной квартиры (до 30 апреля). После подачи отчёта, продавец квартиры должен будет перечислить в бюджет свои налоговые обязательства. Для данной процедуры Федеральным законодательством РФ установлены определённые сроки (до 15 июля года, в котором была подана декларация НДФЛ).

Кто платит

При продаже недвижимого имущества, полученного в подарок, данная сделка подлежит налогообложению в обычном режиме.

При проведении расчётов он может значительно уменьшить сумму подоходного налога к уплате, если воспользуется своим законным правом на налоговый вычет.

Его величина составляет 1 000 000,00 рублей. Он отнимается от стоимости недвижимого имущества, указанной в кадастровой документации.

Помимо подоходного налога, при продаже квартиры, полученной в дар, собственник недвижимого имущества должен заплатить государственную пошлину.

Её фиксированная величина устанавливается законодательными актами и обычно не зависит от суммы сделки купли-продажи.

Освобождение от налога

Не зависимо от того, возникли налоговые обязательства перед бюджетом у продавца квартиры или нет, ему необходимо будет подать декларацию НДФЛ в местные контролирующие органы.

Некоторые нюансы

Задумываясь о совершении передарения, необходимо учесть определенные препятствия, которые могут сопровождать сделку. Так, имущество можно подарить не всем. Есть круг субъектов, которые не могут принять подарок в силу своего правового статуса.

А также даже подписание договора не исключает риска того, что он впоследствии не будет оспорен. Поэтому перед тем, как окончательная редакция соглашения скрепляется подписями, следует знать такие моменты.

Категории лиц, которым нельзя подарить

Не допускается получение подарка недееспособным гражданином. В противном случае сделка будет оспорена. Если владельцем квартиры является предприятие, оно не вправе ее передарить другой компании.

Когда человек находится на учете или содержании в лечебном, образовательном, социальном учреждении, он не может передать квартиру в дар сотруднику такой организации.

Наконец, запрещено делать подарки чиновникам (в сумме свыше 3 тыс. рублей) в качестве благодарности за оказанные услуги. Такое ограничение прямо присутствует в статье 575 ГК РФ.

А также, нельзя подарить квартиру (ее часть), которой владеет ребенок до 14 лет. Такие действия законодательство также не предусматривает (п.1 ст. 575 ГК РФ).

Основания возврата квартиры первоначальному владельцу

Существует несколько оснований, по которым квартира по закону может быть возвращена исходному ее собственнику. Первое из них заключается в том, что признается недействительным договор дарения. Причин для этого может быть несколько.

Например, в суде будет официально доказано, что в момент подписания дарственной ее даритель не мог осознавать значения собственных поступков или находился под давлением, либо угрозами. Кроме того, дарение оспаривается, если произошло отчуждение общего имущества семьи без одобрения второго супруга.

Первый хозяин квартиры может отменить дарение в том случае, если обладатель подарка крайне небрежно с ней обращается, ухудшает ее состояние. Однако все факты нужно доказать в суде.

Наконец, отменить первое дарение можно в случае совершения противоправных действий в отношении собственника со стороны одаряемого. Для этого понадобится соответствующий судебный приговор.

Несколько слов о налогах

Если лицо получает недвижимость на условиях передарения, то у него возникает доход, и, следовательно, придется заплатить налог по ставке 13 % от кадастровой стоимости жилья (нерезиденты вносят платеж 30 %). Не будет НДФЛ в том случае, когда квартира передается близким родственникам.

К их числу относятся:

- муж (жена);

- мать либо отец;

- дети;

- дедушки с бабушками.

Не возникает подоходный налог, когда квартира передается между родными либо сводными братьями (сестрами).

Вместе с тем, независимо от степени родства между участниками дарственной, получатель жилья становится плательщиком вносимого ежегодно налога на недвижимое имущество.

Если лицо получило квартиру в дар, оно должно письменно известить об этом налоговую инспекцию. Сделать это нужно после 31 декабря следующего года.

Отдельные детали налогообложения собственности могут устанавливаться законодательством столицы, Санкт-Петербурга, а также Севастополя. Такие местные нормативные акты могут ежегодно корректироваться.

Сумма платежа напрямую зависит от площади помещения. Есть и налоговый вычет, который составляет применительно к квартире стоимость 20 квадратных метров общей площади (п. 3 ст. 403 НК РФ).

Никаких деклараций по налогу на квартиру в ФНС подавать не нужно. Налоговая сама письменно известит владельца жилья о необходимости совершить платеж, его сумме и реквизитах. Впрочем, отсутствие такого извещения не освобождает от повинности перед бюджетом.

Договор дарения между близкими родственниками — налоговые последствия

Договор дарения между близкими родственниками составляется по тем же правилам, что и договор дарения между иными физлицами. В договоре дарения должны быть отражены все существенные условия, требуемые в зависимости от типа объекта дарения.

Рекомендуем! Образцы договоров дарения и правила их оформления вы найдете в других статьях на нашем сайте.

Как оформить дарственную на квартиру близким родственникам

Подробнее

Налогообложение дарения между близкими родственниками регулируется абз. 2 п. 18.1 ст. 217 НК РФ, и выше мы уже говорили, что такие подарки налогом не облагаются. Соответственно, и налоговых последствий для сторон такой договор дарения не порождает.

Обратите внимание! Получатель подарка от близкого родственника может не указывать в налоговой декларации такой доход, поскольку он не является налогооблагаемым (п. 4 ст

229 НК РФ, письмо Минфина России от 14.08.2014 № 03-04-05/40671).

Налог на дарение между родственниками – если дарственная аннулирована

Нужно ли платить налог, если договор дарения был расторгнут? Если это был договор дарения между близкими родственниками, то налог не нужно платить в любом случае.

Если сделка произошла между лицами, не относящимися к членам семьи, но в дальнейшем была расторгнута, то налог платить тоже не потребуется, т. к. дохода по факту не было (письмо ФНС от 08.12.2020 № БС-4-11/20190@).

При этом правило об освобождении от налога на доход применяется со дня, когда в ЕГРН была внесена запись о переходе права собственности на недвижимость обратно к дарителю.

Узнать больше об НДФЛ при аннулированном дарении можно в системе КонсультантПлюс. Предлагаем ознакомиться системой с помощью нашей ссылки на бесплатный пробный доступ.

Нужно ли платить налог, если подаренная недвижимость была продана

В этой ситуации действуют общие правила налогообложения доходов физлиц, хотя и имеется зависимость от того, кем была изначально подарена квартира или как она была приобретена другим способом.

Таким образом, продавцу квартиры придется уплатить налог – 13 % от цены покупки.

Но здесь имеются нюансы:

- если квартира была подарена близким родственником или членом семьи либо жилье является для одаряемого единственным, то налог 13% уплачивается при условии, что со дня регистрации его собственности на недвижимость и до дня продажи прошло менее трех лет;

- во всех остальных случаях (п. 3 ст. 217.1 НК РФ) уплачивается налог 13%, если со дня регистрации его собственности на недвижимость и до дня продажи прошло менее пяти лет.

Если вышеуказанные сроки к моменту продажи уже прошли, то и налог платить не нужно, независимо от того, как была приобретена квартира, кем была подарена, если это был подарок.

Обратите внимание! Для недвижимости, подаренной с 2019 года, действует правило, согласно которому НДФЛ при продаже подаренной ранее квартиры можно не платить, даже если предельные сроки еще не истекли (письмо ФНС от 10.04.2020 № БС-4-11/6106@). Для этого при начислении НДФЛ с продажи одаряемый должен запросить налоговый вычет в размере суммы расходов, которые понес в свое время даритель для приобретения этой недвижимости

Например, квартира была куплена матерью или отцом за 2 млн руб. и подарена дочери — та может продать эту квартиру и не платить НДФЛ с тех же 2 млн руб.

***

Итак, мы рассмотрели вопрос, облагается ли налогом дарение между близкими родственниками. Нет, уплачивать НДФЛ за подарок, полученный от близкого родственника или члена семьи, не требуется. И даже подавать декларацию о доходах не нужно (если нет иных облагаемых налогом доходов, разумеется). Однако ФНС может освободить от уплаты НДФЛ, даже если даритель и одаряемый не приходятся друг другу родственниками из указанного в законе перечня. Для этого должно быть решение суда, которым они признаны членами одной семьи.

Пробный бесплатный доступ к системе на 2 дня.

Налог при продаже дарственной квартиры

Если собственник подаренной квартиры решил в будущем продать ее, то после такой сделки тоже платится НДФЛ. В данном случае доход наступает у продавца – бывшего собственника квартиры, того, кому она была подарена.

Таким образом, подаренная квартира может быть дважды обложена налогом:

- в первый раз при получении дара, если одаряемый не освобожден от НДФЛ;

- во второй раз при продаже квартиры, если нельзя применить вычет или не истек срок давности владения жильем.

Избежать налога при продаже подаренного жилья можно, если недвижимостью пользовались достаточно долгое время или если доход перекрывается налоговым вычетом.

Порядок расчета

Д – сумма дохода с продажи. Она указывается в самом договоре как цена подаренной недвижимости и подтверждается платежными документами – банковскими выписками, расписками.

НВ – налоговый вычет. При продаже подаренной квартиры вычет может быть только один – фиксированный в размере 1 миллион рублей. Расходный вычет не применяется, поскольку никаких расходов на приобретение жилья продавец в свое время не понес.

13% — это ставка по НДФЛ. Для удобства расчетов можно умножать на 0,13 – это арифметически верно.

НДФЛ – итоговая сумма дохода с продажи подаренной недвижимости, подлежащая уплате в бюджет.

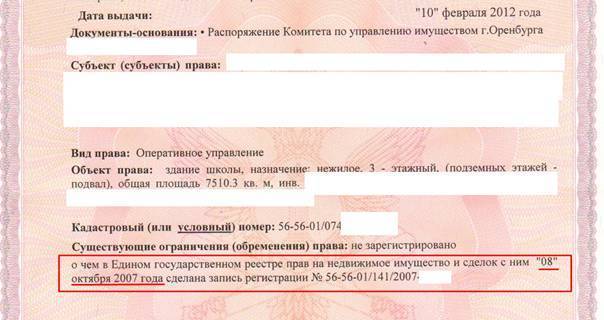

Для определения срока владения понадобится выписка из ЕГРН или Свидетельство о праве собственности. На документе нужно найти дату регистрации права.

От этой даты рассчитываем срок владения для освобождения от НДФЛ:

- если дата регистрации до 31 декабря 2015 года включительно – 3 года независимо от того, кто был дарителем;

- дата регистрации 1 января 2016 и позже, а дарителем был близкий родственник – 3 года;

- дата регистрации 1 января 2016 и позже, а дарителем был не близкий родственник – 5 лет.

Если между дарением и продажей прошло больше 3 (5) лет, то налог платить не нужно. Декларацию тоже подавать не требуется.

Если длительность владения не позволяет полностью избежать налога, то его можно уменьшить на сумму фиксированного вычета – 1 000 000 рублей. Из цены квартиры вычитают сумму вычета, а полученную разницу умножают на 13%. Полученную сумму перечисляют в бюджет.

Пример расчета. Людмила Самсонова получила в дар от отца квартиру в 2016 году. В 2018 году она решила ее продать за 1 500 000 рублей. Освободиться от налога по давности не получается – квартира в собственности всего 2 года. Чтобы уменьшить налоговое бремя, Людмила решила применить фиксированный вычет. Расчет налога следующий: (1 500 000 – 1 000 000) * 0,13 = 500 тыс. * 0,13 = 65 000 рублей.

Подробнее о вычетах при продаже квартиры читайте в следующей статье.

Чтобы оплатить налог, необходимо:

- Собрать документы: ДКП, платежные документы к договору.

- Заполнить декларацию 3-НДФЛ. Ссылку на порядок заполнения, бланк декларации и образец смотрите выше в разделе о дарении.

- Пакет документов передать лично в ИФНС по месту жительства или через онлайн сервисы: личный кабинет налогоплательщика или Госуслуги. Сделать это необходимо до 30 апреля года, следующего за продажей.

- После подачи документов до 15 июля оплатить сумму налога в бюджет.

На основании Федерального закона 382-ФЗ от 29.11.2014 с 1 января 2016 года внесены изменения в налоговое законодательство. Согласно этим изменениям квартиры, приобретенные в собственность с 01.01.2016 должны находиться с собственности в течение 5 лет, прежде, чем их можно продавать без уплаты налога, а не 3-х, как это было прежде.

Кроме того, согласно новым изменениям местные власти могут изменять уменьшать процент налога для определенных категорий граждан — например для пенсионеров или ветеранов. Но в это не особо верится.

Но в отношении унаследованных квартир, полученных от сделок дарения, приватизации и по договору ренты сохранились старые правила – 3 года.

3 года исчисляются не календарными годами, а месяцами: с момента регистрации дарственной до продажи квартиры, должно пройти не менее 36 месяцев.

Подаренная квартира может обойтись Вам недешево, и чтобы уменьшить расходы за подарок в виде налога следует учесть все плюсы и минусы сделки по дарственной, а еще лучше – посоветоваться со специалистом, ведь недаром же говорят: «Для человека нет ничего невозможного, если делать должен кто-то другой.

Как продать подаренную квартиру без налога, правила трех и пяти лет

Право на отчуждение подаренного имущества у гражданина появляется после того, как в единый государственный реестр о нем были внесены соответствующие сведения. При определении необходимости уплаты налога стоит учитывать, кем приходились друг другу даритель и одаряемый:

Право на отчуждение подаренного имущества у гражданина появляется после того, как в единый государственный реестр о нем были внесены соответствующие сведения. При определении необходимости уплаты налога стоит учитывать, кем приходились друг другу даритель и одаряемый:

- Если они друг другу близкие родственники, то освободиться от оплаты налогов (точнее говоря — НДФЛ) можно по истечении трех лет с момента регистрации перехода права на собственность.

- Если граждане являются посторонними лицами, то от налога освобождение будет иметь место только по истечении пяти лет с момента государственной регистрации перехода права.

В остальном последовательность при продаже одинакова. Изначально подготавливаются все необходимые документы (выписка из реестра или свидетельство, паспорта сторон и др.). Стороны могут как самостоятельно оформить договор, так и обратиться к услугам сторонних специалистов. В среднем, по регионам РФ, написание договора обойдется от 3 до 5 тысяч рублей.

После этого сторонам необходимо обратиться в многофункциональный центр для регистрации перехода права. Эта процедура занимает около двух недель. После этого подаренная квартира считается проданной без уплаты соответствующего налога.

В. В. Путин в 2019 году дал поручение вернуть трехлетний срок владения недвижимость, после которого НДФЛ не ее продажи не будет взиматься. Но тут речь идет только о единственном жилье.