Налог на роскошь на автомобили

Содержание:

- Понятие и особенности налога на роскошь

- Может ли дорогостоящее имущество не облагаться налогом?

- Налог на недвижимость с 1 января 2020 года

- Расчет налога на роскошь повышающие коэффициенты

- Срок и порядок уплаты

- КАКИЕ АВТОМОБИЛИ ЯВЛЯЮТСЯ ПРЕДМЕТОМ РОСКОШИ?

- Мировая практика

- Налог на роскошь в России в 2018 г.

- Налог на роскошь срок уплаты 2020

- Повышающие коэффициенты в транспортном налоге

- Элитное жилье и налог на роскошь

- Размер повышающих коэффициентов

- Принципы нормирования

- Налог на недвижимость вместо налога на роскошь

- Размер и расчет налога на роскошь

- Мировая практика

- Обязанность по оплате

Понятие и особенности налога на роскошь

Статья 15 НК РФ гласит, что налог на недвижимость относится к местным налогам, поступления от которых идут прямиком в бюджеты населенных пунктов. Налогоплательщиками данного сбора выступают все владельцы недвижимости, обладающие ею на праве собственности.

Регионы вправе изменять значения ставок по налогу или применять те, которые указаны непосредственно в НК РФ.

Налог на роскошь – это повышенные ставки имущественного сбора, предусмотренные подпунктом 2 пункта 2 статьи 406 НК РФ.

Что такое налог на роскошь, конкретно в самом НК РФ не указано. Это по сути просто повышающий коэффициент налоговой ставки в отношении тех объектов недвижимости, которые превышают установленную предельную сумму стоимости.

Введение такого повышения ставок признано отвечать конкретным целям, в частности:

- бороться в стране с коррупцией;

- повышать отчисления в бюджеты страны и городов;

- ввести справедливую систему налогообложения;

- регулировать финансовые течения внутри страны.

Есть ли в России налог на роскошь, мы разобрались. Он существует, хоть и в налоговом законодательстве не выделяется в отдельную категорию налогов. Очевидно, что данное понятие наши законодатели взяли из опыта других стран.

Мировая практика по налогу на роскошь

В Америке такой налог на предметы роскоши появился ещё в начале 1990-х годов. И уже тогда многие миллионеры в обход действующему законодательству стали оформлять своё имущество в соседних странах, чтобы не платить налог в казну Штатов.

В Европе главным предметом роскоши считается именно недвижимость. Так, швейцарцы обязаны уплатить в год около 15 тысяч евро за свой дом площадью 500 квадратных метров. В Англии от сдачи дома в аренду налоговая ставка только возрастает.

У австралийцев действуют особые ставки в отношении земли высокого качества, которой граждане владеют на праве собственности. Китайцы вообще вынуждены платить налоги в своей стране за каждую дорогостоящую покупку. Именно поэтому на шопинг они чаще ездят в другие страны.

Необъективность налога

В 2020 году налог на роскошь рассчитывается исходя из кадастровой стоимости объекта недвижимости. Значение кадастровой и рыночной стоимости квартиры или дома растёт каждый год. Многие граждане, купившие жильё 10 или 20 лет назад, сегодня сталкиваются с тем, что их недвижимость подпадает под категорию роскошной.

Конечно, платить высокие налоги с обычной пенсии они не имеют возможности, а менять жильё на более дешевое – просто не хотят.

Может ли дорогостоящее имущество не облагаться налогом?

Да, такая особенность существует. Законом определен целый ряд категорий имущества, как недвижимого, так и автотранспорта, которые не могут являться предметом налогообложения.

- Сельскохозяйственные земли и участки, имеющие соответствующий статус

- Воздушные суда, которые используются государственными службами (МЧС, пожарные, здравоохранение)

- Сельскохозяйственная техника

- Имущество, которое находится в собственности государства, внутренних регионов или муниципалитетов

- Специализированная строительная техника (краны, подъемники и т.п.)

- Транспорт, который используют компании или индивидуальные предприниматели в сфере логистики и пассажироперевозок

- Здания и участки, на которых они расположены, которые используют компании или индивидуальные предприниматели для основного вида деятельности по лицензии

- Общедомовое имущество многоквартирных домов

Среди автомобилей есть дополнительные нюансы. В частности, не облагается налогом авто, которые были переоборудованы под транспортировку граждан с ограниченными возможностями. Кроме того, временно освобождается от налога авто, если оно было объявлено в угон, но только на период розыска.

Налог на недвижимость с 1 января 2020 года

Власти в регионах сами определяют налоговую ставку в зависимости от категории жилья. Например, в Москве для недвижимости стоимостью до двадцати миллионов рублей ставка равна 0,15%, за жилье стоимостью до пятидесяти миллионов рублей придется уплатить налог по ставке 0,2%. Недвижимость стоимостью до трехсот тысяч рублей обойдется уже в налоговом исчислении в 0,3%, а владельцы апартаментов будут платить налог по ставке 0,5%.

По прогнозу аналитиков больше всего от смены базы налога с инвентаризационной на кадастровую пострадают не владельцы роскошного жилья, а собственники старых квартир в центральной части города. Для них налог вырастет аж в 8-10 раз. К примеру, для собственников недвижимости в новостройках в спальном районе налоговое бремя повысится в 1,5-2 раза.

Расчет налога на роскошь повышающие коэффициенты

При расчете используется два правила:

- По первому при постановке ТС на учет или его снятия до 15 или после 15 числа во втором случае расчет включает в себя полный месяц.

- Второе правило имеет обратный случай, то есть если регистрация после 15 числа или снятие до него, то месяц не учитывается.

Для расчета используется стандартная формула транспортного сбора, в которую добавляют произведение с установленным коэффициентом.

Пример Имеется авто с ценой в 4000000 руб. и мощностью в 230 л.с. Выпуск ТС в 2021 году. Требуется рассчитать полный годовой размер налогообложения.

Коэффициент для категории ТС — 1.1, а ставка для Москвы 75 руб. за 1 единицу мощности. Получаем: Н = 75× 230 × 1,1= 18975 руб.

Читать так же: На что имеет право охранник в магазине

При необходимости расчета неполного периода в формулу включают дробь в форме установленных месяцев пользования, деленных на 12.

При желании можно использовать специальный калькулятор, который имеется на большинстве сайтов официального типа.

Срок и порядок уплаты

По общим правилам налог на недвижимость должен быть уплачен не позднее первого декабря года, следующего за отчетным. Например, за две тысячи семнадцатый год оплата вносится не позднее первого декабря две тысячи восемнадцатого. Если день выплаты выпадает на выходной или праздник, то денежные средства вносятся в следующий за ним рабочий день. При этом ИФНС должно направить плательщику соответствующее уведомление с указанием размера налога и срока его выплаты. Оно должно поступить не позднее, чем за тридцать фактических дней до крайне даты оплаты. Если такой срок был нарушен по вине ФНС, то плательщик ответственности не несет. Следует отметить, что инспекция может направлять уведомление об оплате не только за один год, но и за последние тридцать шесть месяцев. То есть в этом случае лицо вносит плату за весь указанный период. Следует отметить, что такой срок является максимальным и не может быть увеличен.

Сам порядок внесения суммы достаточно прост. Плательщик может использовать наличные и банковскую карту. Расчет производится в любом отделении банка. Реквизиты для оплаты должны быть предоставлены налоговой инспекцией. После внесения денег плательщику выдается на руки квитанция. Она сама или её копия направляется в ФНС. Следует отметить, что излишние суммы, которые внесены, могут быть учтены в счет будущих оплат или возвращены лицу.

За нарушение сроков расчета к виновному будут применены штрафные санкции. Размер равен одной трехсотой части ставки рефинансирования за каждый день просрочки платежа.

КАКИЕ АВТОМОБИЛИ ЯВЛЯЮТСЯ ПРЕДМЕТОМ РОСКОШИ?

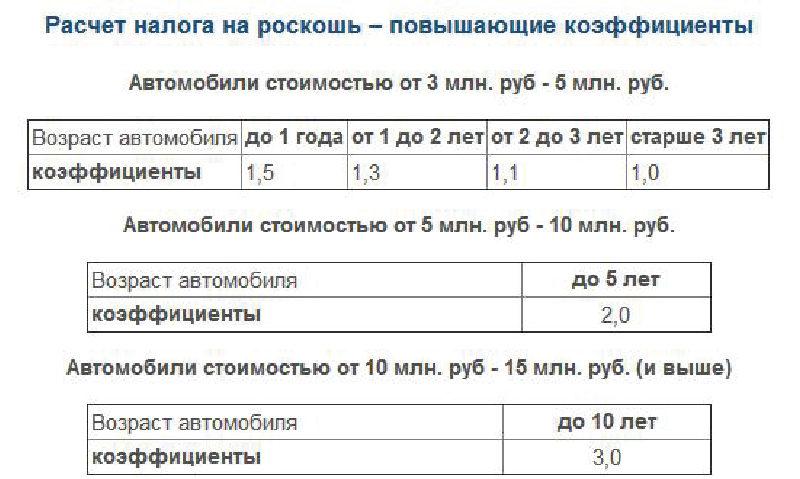

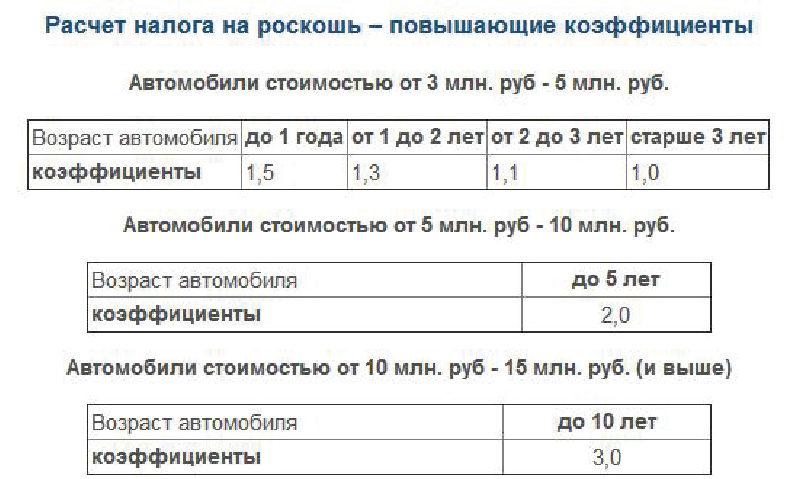

Согласно законопроекту, повышенный коэффициент применим к транспортным средствам, стоимость которых больше трёх миллионов руб. Для расчёта стоимости учитываются розничные и рекомендованные цены. Главным фактором при расчёте является:

- стоимость транспортного средства;

- год выпуска автомобиля.

В зависимости от цены и возраста транспортного средства, его можно разделить на шесть категорий, для каждой из них определён свой коэффициент.

| Стоимость ТС (в рублях) | Сколько лет прошло с года выпуска | Размер коэффициента |

| От 3 000 000 до 5 000 000 | Не более одного года | 1,5 |

| От 3 000 000 до 5 000 000 | Не более двух лет | 1,3 |

| От 3 000 000 до 5 000 000 | Не более трех лет | 1,1 |

| От 5 000 000 до 10 000 000 | Не более пяти лет | 2 |

| От 10 000 000 до 15 000 000 | Не более десяти лет | 3 |

| Свыше 15 000 000 | Не более двадцати лет | 3 |

Исходя из представленной выше таблицы, можно сделать вывод, что коэффициент для дорогих транспортных средств снижается и повышается в зависимости от повышения возраста авто.

Какой транспортный налог является самым большим в России Согласно имеющейся информации, самый дорогой налог заплатил владельцем автомобиля Bugatti. За 2006 год ему начислили 540000 руб. Это транспортное средство стоит больше 15 млн руб, имеет двигатель, мощность которого составляет 1200 лошадиных сил.

Мировая практика

Процент со сверхприбыльного имущества действует в Америке и странах Европы. Еще в начале 90-х годов Штаты ввели налог на товары класса люкс, но большая часть миллионеров стала парковать самолеты и яхты в соседних странах и совершать покупки за границей, чтобы обойти налогообложение.

Европейские страны платят в основном за дорогостоящее жилье, причем в Англии, если дом сдают в аренду, процент налога увеличивается. Швейцарцам за владение особняком свыше 500 квадратных метров придется выплатить государству за год порядка 15 тысяч евро.

Австралии

Состоятельные китайцы платят в казну с каждой люксовой покупки, будь то парфюм, вино или пентхаус.

В итоге большинство покупок они совершают за пределами родины, например, в Европе.

Китаянке купить шубу или ювелирное изделие во Франции на 70% выгоднее, чем дома.

Какие предметы считаются роскошью

Предметы роскоши:

- Самолет, автомобиль, вертолет, катер, яхта от 3 миллионов рублей и выше.

- Земельные участки, дома, квартиры, дачи и прочие строения стоимостью свыше 15 миллионов.

Эксперты обсуждали возможность включения в список произведений искусства, предметов мебели, одежды и драгоценных металлов и камней, превышающих триста тысяч рублей за единицу. Однако столкнулись со сложностями в администрировании перечисленных ценностей, поэтому они остались без внимания в принятом законодательстве.

Транспортные средства, выпущенные менее года назад, ценой от 3 до 5 миллионов облагаются коэффициентом 1,5. Налог с умножением на 1,3 платят владельцы машин той же стоимости с возрастом от года до двух лет с момента выпуска.

Сбор для возраста машины от двух до трех лет умножается на 1,1. Для владельцев авто, выпущенных не более пяти лет назад, со стоимостью от пяти до десяти миллионов рублей, действует удвоенный налог.

Автомобиль возрастом не более 10 и 20 лет стоимостью от десяти до пятнадцати и дороже миллионов рублей облагается трехкратным налогом.

Водный транспорт и частные летательные аппараты за единицу техники обойдутся владельцу в десять процентов от прожиточного минимума. Моторные лодки и открытые лодки длиной меньше 6 метров не облагаются налогом.

Налог на роскошь в России в 2018 г.

Россия пока безуспешно пытается ввести налог на роскошь. Начиная с 2010 г. делаются попытки, но законопроекты постоянно отклоняются. Понятия “роскошь” в законодательстве так до сих и нет.

Но это скорее ударило по населению, чем по богатым, так как привело к самоуправству на местах: по закону налоговые ставки имеют право устанавливать органы власти субъектов и муниципальных образований. Они встали взвинчивать ставки на всю недвижимость, которая стоит дороже 1 млн. руб.

Удивление людей также вызвал странный технический сбой в ЕГРН, благодаря которому многие невольно стали миллиардерами: к ним пришли уведомления о налогах на объекты стоимостью несколько миллиардов рублей. В то же время среди депутатов и чиновников обладателей роскоши так и не нашлось.

Дифференцированный транспортный налог

Некое подобие налога на роскошь в РФ — это транспортные поборы, проводимые по дифференцированной прогрессивной шкале. Транспортный налог (ТН) устанавливается не только на наземные транспортные средства, но и на воздушные и водные (суда, яхты, моторные лодки, самолёты). Он представляет из себя произведение налоговой базы (мощности автомобильного двигателя/реактивной тяги двигателя самолета, валовой вместимости водного транспорта, единицы транспортного средства*) на налоговую ставку.

*Единица транспортного средства — это отдельная налоговая база, устанавливаемая для всех остальных ТС с неопределенной мощностью/тягой и валовой вместительностью.

По решению органов власти субъектов РФ ставки могут быть уменьшены или увеличены, но не более, чем в 10 раз. Уменьшение возможно для авто мощностью не более 150 л.с.

Примеры расчета

- Какой налог нужно заплатить за автомобиль мощностью 170 л. с.?

- Моторная лодка с мощностью двигателя 60 л.с.

Налог на новые дорогие автомобили

Примечание: Яхты по всей видимости роскошью в стране не считаются, так как с 2017 г. их разрешено ввозить в Россию без растаможки, в отличие от автомобилей. Вопрос: Ну и в чиьх интересах устанавливают такие законы?

Для вычисления налога на роскошь используется, согласно ст. 362 НК РФ, повышательный коэффициент (ПК), который умножается на стандартный транспортный налог. Размер повышательного коэффициента устанавливается для авто определенного возраста и стоимости:

- Для машин стоимость от 3 до 5 млн. руб., выпущенных не более трёх лет назад, коэффициент равен 1.1.

- Автомобили ценовой категории 5 — 10 млн. не старше 5 лет — коэффициент повышения 2.

- Авто дороже 10 млн. руб, стоимостью до 15 млн. включительно, выпущенные не ранее, чем 10 лет назад — ПК равен 3.

- Автомобили ценой свыше 15 млн. не старше 20 лет также облагаются с повышательным коэффициентом 3.

Получается, чем дороже машина, тем дольше с неё будет взиматься налог на роскошь. При достижении автомобилем своей возрастной планки владелец начинает выплачивать стандартные начисления.

Кто может не платить налог на роскошь

От налога на роскошь освобождаются:

- герои России и Советского Союза;

- ветераны ВОВ и приравненные к ним участники боевых действий;

- многодетные семьи.

На какие автомобили установлен налог на роскошь в 2018 г.

Законодателями ежегодно обновляется перечень легковых автомобилей для налогообложения дороже трёх миллионов рублей. В нем указываются марка, модель, тип и объёма двигателя, возраст машины. Перечень должен быть готов не позднее 1 марта нового налогового периода.

Налог на роскошь для владельцев недвижимости

Для сравнения: жилые дома и квартиры, части жилых помещений, комнаты, капитальные хозяйственные постройки облагаются налогом 0,1%.

Подробнее о налоговых ставках в недвижимости см. в ст. 406 НК РФ.

Заключение

Налог на роскошь в России мог бы не только пополнить казну, но и стимулировать экономику, уменьшить социальную несправедливость в обществе. Но пока политика и управление ведётся с учётом личных интересов олигархов, он вряд ли будет установлен. Необходимо контролировать не приобретение дорогих товаров (так как концы можно всегда спрятать в других странах), а прибыль, устанавливая налоги на сверхдоходы.

Налог на роскошь срок уплаты 2020

Для владельцев квартир бизнес-класса 147 квадратов (кадастровая оценка 43 000 000 рублей) до 2014 года нужно было платить налог 14 500 рублей. После 2014 года — более 36 000 рублей. Более того, есть объекты недвижимости, у которых налог вырастет в сорок раз. Сейчас за такие объекты налог платится в копеечном размере. Так, собственник, кирпичного дома в Краснодаре площадью в 500 квадратов сейчас налог платит в размере 100 рублей. После 2014 года налог на такое здание составит 4 000 рублей, то есть вырастет в 40 раз. Кроме того, такой налог будет ощутим для тех, кто покупал квартиры в новостройках для сдачи в аренду. Если общая площадь квартир, к примеру составит 200 квадратов, то налог составит 29 000 рублей. Налог для льготных категорий В налоге предусмотрены и льготы. Гаражи 0.1 Незавершенное строительство 0.3 Коммерческие постройки 2 Административные здания 2 Изменения в налоговой программе в 2020 году Ранее вследствие покупки в городе двухкомнатного жилья на центральных землях житель производил оплату в бюджет 500 руб. налога, по окончанию нового реформирования налоговый размер вырастет до 5 тыс. руб. ежегодно (даже больше). Основой налогообложения будет служить кадастровая стоимость (а не инвентаризационная), способная максимально приблизить недвижимую собственность к ее рыночной цене. Размерные параметры налоговой суммы — 0,1-2% от кадастровой оценки. Данное налогообложение неоднородно для владельцев разных вариантов недвижимости, оно будет обновляться на продолжении 5 лет, с учетом исследований независимых экспертов.

Повышающие коэффициенты в транспортном налоге

В 2020 году налог на роскошь в виде повышающих коэффициентов на транспортный налог по-прежнему регулируется статьей 362 Налогового кодекса РФ.Этот сбор применяется в отношении 4 классов (категорий) дорогих автомобилей, для которых уплачиваемые суммы отличается.

Характеристики авто и повышающие коэффициенты, соответствующие этим характеристикам, приведены в таблице ниже:

Категории дорогих автомобилей

Таблица 1

| Цена авто (руб.) | Срок эксплуатации | Коэфф-ент |

|---|---|---|

| 3 – 5 млн. | до 3 лет | 1,1 |

| 5 – 10 млн. | до 5 лет | 2 |

| 10 – 15 млн. | до 10 лет | 3 |

| Свыше 15 млн. | до 20 лет | 3 |

Налоговый калькулятор

Чтобы рассчитать сумму налога с учетом повышающего коэффициента на роскошь можно воспользоваться налоговым калькулятором «Расчет транспортного налога» на официальном сайте ФНС России.Перед расчетом рекомендуется обратить внимание, правильно ли определился регион пользователя сервиса, поскольку применяемые ставки и льготы в разных регионах могут отличаться.Налоговый калькуляторОднако следует иметь в виду, что ФНС рекомендует использовать калькулятор только в ознакомительных целях, а оплату осуществлять после получения налогового уведомления по почте или в личном кабинете на официальном сайте ФНС.На странице данного сервиса также можно ознакомиться с перечнем категорий граждан, имеющих льготы по транспортному налогу и, соответственно, по сбору на дорогие авто. Пенсионеры в их число не попадают

Список авто

Минпромторг России ежегодно составляет список марок авто, попадающих под налог на роскошь. Он носит название «Перечень легковых автомобилей средней стоимостью от 3 миллионов рублей, подлежащий применению в очередном налоговом периоде».Ознакомится с ним можно как на сайте самого министерства, так и на сайте ФНС:Порядок расчета средней стоимости автомобиля для ФНС тоже определяет Минпромторг. Возраст автомобиля определяется с учетом года его выпуска. Очередное обновление перечня «роскошных» авто ожидается в феврале 2021 г.

Когда платить

Транспортный налог, вне зависимости от того, включен ли в него сбор за роскошь или нет, необходимо платить в срок до 1 декабря следующего за отчётным периодом года. Если этот день приходится на выходной, то последним днем оплаты будет считаться следующий рабочий день.

Прогрессивная шкала НДФЛ

Министр финансов Антон Силуанов 20 февраля в интервью прояснил ситуации с возможным введением прогрессивной ставки налога на доходы физических лиц.

Основания говорить о том, что люди с большими доходами должны больше платить, есть, отметил министр. В настоящее время принцип справедливости выражается в том, что богатые платят прогрессивный налог на жилье и автомобили.

Что же касается прогрессивной шкалы НДФЛ, сейчас этот вопрос в правительстве не обсуждается, и до 2024 года до принципы налогообложения меняться не будут. Но в 2024 году, по словам Силуанова, «различные могут быть возможности прогрессии». Министр также высказал мнение, что изменения в подходе к этой проблеме должны быть связаны с уменьшением выплат работодателями страховых взносов за сотрудников в ПФР, ФСС и ФОМС, так называемой «налоговой нагрузки на труд».

Элитное жилье и налог на роскошь

Ставки налога на имущество, того, что мы платим за свое жилье, в разных регионах различны. Скажем, в далеко не бедной Москве с ее заоблачными ценами он далеко не самый большой по стране. Зачастую москвичи платят за свои квартиры в разы меньше, чем, например, жители Санкт-Петербурга и Ярославля. Дело в том, что сейчас этот налог берется с инвентаризационной стоимости жилья (по оценке БТИ), которая, как правило, оказывается в разы ниже рыночной. По замыслу властей, исправить ситуацию должна переоценка жилья по кадастровой стоимости, которая должна быть приближена к рыночной. В прошлом году такая оценка была сделана в 12 регионах России, она показала серьезный разброс цен и отклонение их от рыночной стоимости. Тем не менее в нескольких регионах уже с 2013 года налог на имущество физлиц, возможно, будет взиматься по кадастровой стоимости жилья. Предельная ставка налога, как обсуждается в правительстве, может составить 0,01 %. Как это будет выглядеть в денежном выражении?

Рекомендуем прочесть: Можноли вернуть деньги в налоговой за обучение ребенка обучающегося заочно?

Именно этот вопрос сегодня является одним из главных в определении объектов такого налогообложения. Западные стандарты на этот счет различны. Например, во Франции еще в 1980-х годах ввели специальный налог на богатство. Там налогообложению подлежат все активы гражданина, в том числе имущество, банковские счета и ценные бумаги. При этом состояние налогоплательщика должно превышать порог, который в 2012 году составил 1,3 млн евро. Ставка же налога составляет 0,25–0,5 %.

Размер повышающих коэффициентов

Сделать самостоятельный расчет налога на роскошные автомобили в 2021 году, без калькулятора, можно по списку определенных критериев. Каких именно, смотрите в таблице ниже:

| Год выпуска машины | Текущая рыночная стоимость | Повышающий коэффициент |

|---|---|---|

| 2018 | 3-5 млн. руб. | 1.5 |

| 2017 | От 3 до 5 миллионов рублей | 1.3 |

| 2016 | 3 000 000 – 5 000 000 руб. | 1.1 |

| До 2016 г. в. | От 3 до 5 млн. рублей | 1 |

| С 2014 по 2019 | 5 000 000 – 10 000 000 руб. | 2 |

| С 2009 по 2019 | Свыше 10 миллионов рублей | 3 |

По предоставленной информации становится понятно, что чем старее машина, тем меньше за нее будет выплачиваться средств. А вот новинки автопрома наоборот имеют повышенный коэффициент  расчета. Но перед тем, как оплачивать налог за роскошные автомобили по калькулятору 2021 года, нужно заранее убедиться в том, что ваше ТС точно есть в списке Минпромторга. Ведь в противном случае сумма за его пользование будет рассчитываться по стандартной ставке.

расчета. Но перед тем, как оплачивать налог за роскошные автомобили по калькулятору 2021 года, нужно заранее убедиться в том, что ваше ТС точно есть в списке Минпромторга. Ведь в противном случае сумма за его пользование будет рассчитываться по стандартной ставке.

Принципы нормирования

Ст. 19 44-ФЗ устанавливает нормирование в сфере госзакупок — процесса установления предельно допустимых и оптимальных нормативных значений приобретаемых товаров, работ, услуг при реализации отношений контрактной системы. Это должно исключить в закупках предметы роскоши по законодательству РФ. Нормирование подразумевает следующие требования к закупаемым товарам, работам, услугам:

- количество, качество, потребительские свойства;

- предельная цена;

- нормативные затраты на обеспечение функций заказчиков.

На федеральном уровне установлены основные требования, которые должны на практике реализовать органы субъектов РФ и местные администрации. Правительством изданы следующие Постановления:

- От 18.05.2015 № 476, от 19.05.2015 № 479 — общие требования к порядку разработки и принятия правовых актов о нормировании.

- От 13.10.2014 № 1047, от 20.10.2014 № 1084 — к определению нормативных затрат на обеспечение функций заказчиков.

- От 02.09.2015 № 926, от 02.09.2015 № 927 — общие правила определения требований к закупаемым заказчиками отдельным видам товаров, работ, услуг (в том числе предельные цены).

На сегодняшний день на федеральном уровне ограничена стоимость приобретения автомобилей до 2,5 млн руб., стоимость годового владения мобильным телефоном — не более 15 000 руб. Установлены предельные качественные характеристики обивочного материала при приобретении мебели — натуральная кожа только для группы должностей «руководители» и др.

Налог на недвижимость вместо налога на роскошь

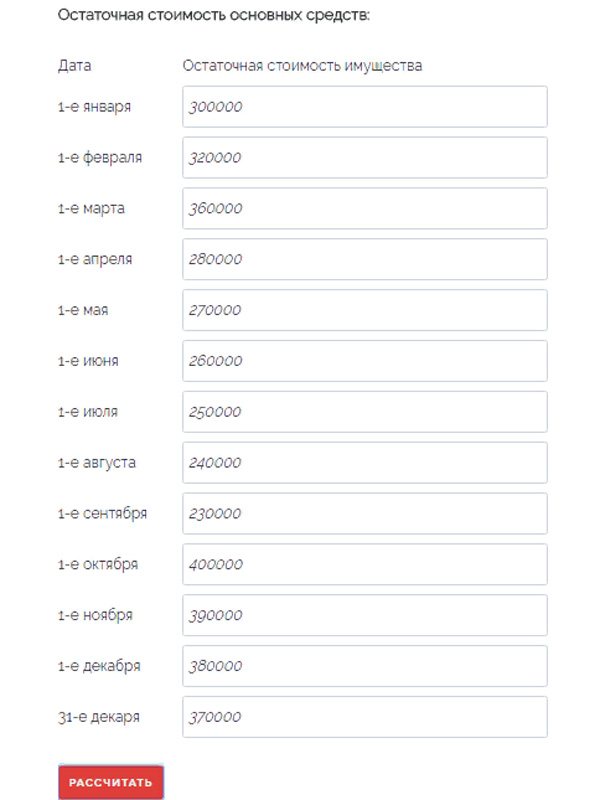

По расчетам ФНС, в среднем по России налоговая нагрузка для граждан вырастет в 2,8 раза и составит 1,892 тыс. руб. против 686 руб. в 2011 году. При этом, по данным Росстата на тот же 2011 год, среднемесячная зарплата по России составляла чуть больше 23 тыс. руб., а среднероссийская пенсия – чуть больше 8 тыс. рублей. Во многих регионах эти показатели ниже среднего уровня. Таким образом, в извещении из налоговой инспекции граждане вполне могут увидеть сумму, равную их месячному доходу. За неуплату же налога – в отличие от задолженности по коммунальным платежам, согласно УК РФ, грозят весьма ощутимые штрафы, и даже лишение свободы.

При этом нет никаких гарантий, что стоимость вашей недвижимости оценят верно. Проблема качества оценки стоит крайне остро, поскольку государство ослабило контроль над этой сферой. «У заказчика работ (это органы власти субъекта РФ, а до 2013 года также Росреестр) как таковых инструментов давления на оценщика или влияния на его деятельность нет. В законодательстве провозглашен принцип независимости оценки», – поясняет начальник управления оценки объектов недвижимости Росреестра Алексей Штейников. В России в пору стабильной экономики вполне допустимо расхождение в оценке одного объекта в 10%. В кризисных обстоятельствах этот показатель объективно вырастает до 30%, считает депутат Госдумы Иван Грачев.

Размер и расчет налога на роскошь

Если говорить об автомобилях, то алгоритм прост:

- за авто, находящиеся в категории «недорогих» из «роскошных» (3-10 млн.), владельцу придется выплатить сумму, примерно равную транспортному сбору;

- за авто, стоимостью до двадцати миллионов, автолюбитель заплатит удвоенный транспортный сбор, помимо основного.

Чтобы не возникало споров и разногласий, основные расчеты проводит Минпромторг. Организация опирается на таможенную статистику, а также анализирует результаты сделок по поводу той или иной марки авто.

На расчет ставки налога на недвижимость влияет огромное количество факторов, поэтому итоговый процент получается индивидуальным. Основная сложность: местоположение объекта.

Теперь влияет кадастровая стоимость земли. Таким образом, чем крупнее город, чем престижнее район и т. д., тем выше налог.

Мировая практика

Процент со сверхприбыльного имущества действует в Америке и странах Европы. Еще в начале 90-х годов Штаты ввели налог на товары класса люкс, но большая часть миллионеров стала парковать самолеты и яхты в соседних странах и совершать покупки за границей, чтобы обойти налогообложение.

Европейские страны платят в основном за дорогостоящее жилье, причем в Англии, если дом сдают в аренду, процент налога увеличивается. Швейцарцам за владение особняком свыше 500 квадратных метров придется выплатить государству за год порядка 15 тысяч евро.

Некоторые штаты Австралии ввели дополнительный сбор за качество земли, на которой расположена недвижимость, вдобавок к ежегодной плате за жилье.

Некоторые штаты Австралии ввели дополнительный сбор за качество земли, на которой расположена недвижимость, вдобавок к ежегодной плате за жилье.

Состоятельные китайцы платят в казну с каждой люксовой покупки, будь то парфюм, вино или пентхаус.

В итоге большинство покупок они совершают за пределами родины, например, в Европе.

Китаянке купить шубу или ювелирное изделие во Франции на 70% выгоднее, чем дома.

Какие предметы считаются роскошью

Предметы роскоши:

- Самолет, автомобиль, вертолет, катер, яхта от 3 миллионов рублей и выше.

- Земельные участки, дома, квартиры, дачи и прочие строения стоимостью свыше 15 миллионов.

Эксперты обсуждали возможность включения в список произведений искусства, предметов мебели, одежды и драгоценных металлов и камней, превышающих триста тысяч рублей за единицу. Однако столкнулись со сложностями в администрировании перечисленных ценностей, поэтому они остались без внимания в принятом законодательстве.

Транспортные средства, выпущенные менее года назад, ценой от 3 до 5 миллионов облагаются коэффициентом 1,5. Налог с умножением на 1,3 платят владельцы машин той же стоимости с возрастом от года до двух лет с момента выпуска.

Сбор для возраста машины от двух до трех лет умножается на 1,1. Для владельцев авто, выпущенных не более пяти лет назад, со стоимостью от пяти до десяти миллионов рублей, действует удвоенный налог.

Автомобиль возрастом не более 10 и 20 лет стоимостью от десяти до пятнадцати и дороже миллионов рублей облагается трехкратным налогом.

Водный транспорт и частные летательные аппараты за единицу техники обойдутся владельцу в десять процентов от прожиточного минимума. Моторные лодки и открытые лодки длиной меньше 6 метров не облагаются налогом.

Обязанность по оплате

В соответствии с законодательством обязанность по уплате налогов возложена на юридические и физические лица. Такое правило распространяется на филиалы и обособленные структурные подразделения организаций. Требованиями, которые предъявляются к физическому лицу, в данном случае, являются достижение совершеннолетнего возраста и наличие права собственности на недвижимость.

Законодательством определены категории лиц, которые освобождаются от уплаты налогов. К ним отнесены:

- Пенсионеры.

- Инвалиды первой и второй групп.

- Кавалеры Ордена Славы;

- Герои РФ и СССР.

- Военные, которые ушли в отставку, имеющие выслугу двадцать лет и более, семьи военных, потерявших единственного кормильца, супруги и родители военных, погибших при исполнении должностных обязанностей.

- Ветераны ВОВ.

- Инвалиды детства.

- Лица, пострадавшие от аварий на ЧАЭС.

- Граждане, использующие имущество для осуществления творческой деятельности.

- Лица, имеющие в своей собственности постройки хозяйственного назначения, площадь которых не превышает пятьдесят квадратных метров, при условии, что они расположены на участках, предназначенных для сельского хозяйства, садоводства и огородничества.

Данный перечень является исчерпывающим. Следует отметить, что регион проживания таких категорий значения не имеет. В то же время органы власти на местах вправе освобождать своим решением некоторых лиц от уплаты налогов. Чаще всего это затрагивает многодетные семьи и людей с низким уровнем дохода.