Приятный сюрприз: как платить налоги с подарков сотрудникам?

Содержание:

- Когда презент облагается налогом

- Частный случай — подарок от работодателя работнику

- На какие подарки распространяется закон

- Правовой аспект выигрыша и размер ставки

- Когда стоимость новогодних подарков можно учесть в представительских расходах

- Самое важное

- Как рассчитать НДФЛ с подарка

- Как заплатить налог с выигрышей в лотерею на «Госуслугах»

- НДФЛ с подарков сотруднику

- Вам подарок. Нужно ли с него платить налог? — Рамблер/финансы

- Подарки от родных и близких

Когда презент облагается налогом

Оплата НДФЛ с подарка — это обязанность стороны, являющейся получателем дара. Гражданин, который передал в пользование ценность, не должен делать отчисления, так как никакого дохода он в результате своего действия не получает. Согласно законодательству, даритель вправе удержать сумму налоговых отчислений со своего презента. В этом случае НДФЛ будет взят с него, а не получателя.

Согласно п. 1 статьи 572 Гражданского кодекса, подарок — это безвозмездная передача прав на владение дарителем следующих ценностей:

- вещи;

- деньги;

- ценные бумаги;

- призы или выигрыши;

- недвижимость.

Если юридическое лицо или предприниматель являются дарителями, то презент не подлежит налогообложению, если его стоимость оценена в сумму, равную меньше 4000 руб. Если гражданин в течение календарного года получил от работодателя один или несколько подарков, чья общая сумма превышает 4000 руб., то получателю дара придется оплатить налог.

Важно! Презент может быть как в денежной, так и натуральной формах. Если даритель — это стороннее физическое лицо, не считающееся близким родственником, то налог необходимо будет отчислять при получении следующих даров:

Если даритель — это стороннее физическое лицо, не считающееся близким родственником, то налог необходимо будет отчислять при получении следующих даров:

- объект недвижимого имущества;

- акции;

- ПАИ;

- автомобиль;

- доля в обществах с ограниченной ответственностью.

Именно эти подарки указаны в 18 пункте 217 статьи НК РФ, облагаемые подоходным налогом в размере 13%.

Не взимается НДФЛ и с денежных подарков от посторонних лиц. ФНС не следует уведомлять о получении денежного вознаграждения, независимо от его размера. Но это ограничение не относится к гражданам, проходящим государственную службу.

Не следует путать денежный подарок и приз, врученный от посторонних лиц. Деньги, подаренные на день рождения, свадьбу, либо другому поводу, не будут являться доходом. Призы, полученные в результате конкурсов или специальных акций, облагаются налогом.

Часто участникам выдают подарочные сертификаты или подарки в виде техники, приборов, и т. д. Если их стоимость превышает 4000 рублей, то получатель будет вынужден внести в ФНС в размере 35% от суммы.

Важно! Призы, выигранные в лотерею или казино, облагаются подоходным налогом, равным в размере 13% от суммы. В российском законодательстве понятия «подарок» и «приз» различны

Под последним подразумеваются вещи, которые были получены гражданином, принявшим участие в шоу, акциях или конкурсах. Следует уточнять у организаторов, каким образом зарегистрирован презент: от этого будет зависеть процентная ставка

В российском законодательстве понятия «подарок» и «приз» различны. Под последним подразумеваются вещи, которые были получены гражданином, принявшим участие в шоу, акциях или конкурсах. Следует уточнять у организаторов, каким образом зарегистрирован презент: от этого будет зависеть процентная ставка.

Налог с дара может быть оплачен как получателем, так и организатором мероприятий. В большинстве случаев если презент — это деньги, то даритель самостоятельно удерживает необходимую сумму. Если выигранный приз — это вещь, то налог с нее должен перечислить победитель. На организатора возлагается обязанность сообщить в ФНС о стоимости подарка и данные получателя.

Читать так же: Возврат и обмен ювелирных изделий в 2020 году

Статья 572 Гражданского кодекса РФ «Договор дарения»

Статья 217 Налогового кодекса РФ «Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)»

Частный случай — подарок от работодателя работнику

В заключение стоит рассмотреть ещё один вариант получения подарка, могущий ввести одариваемого в неприятные расходы. В соответствии с действующим законодательством презент стоимостью более 4 тысяч рублей, переданный физическому лицу работодателем, облагается налогом — и плательщиком является именно работник.

Если же последнего не произошло, обязанность рассчитаться с налоговой ложится на плечи самого одаряемого — и, с учётом ставки налога в 13% от облагаемой базы, подлежащая выплате сумма может выйти внушительная. Именно поэтому перед получением презента от работодателя не нужно забывать уточнить его стоимость — а также узнать, кто именно будет вести дела с ФНС.

Уважаемые читатели!

Статья описывает типовые ситуации, но каждый случай уникальный.

Если вы хотите узнать, как решить именно Вашу проблему — задайте вопрос юристу через форму (внизу), либо через онлайн-чат или закажите обратный звонок через форму онлайн-консультанта и дежурный юрист сам перезвонит вам.

Это быстро и бесплатно!

На какие подарки распространяется закон

Подарки могут дариться работодателем или частным лицом. В первом случае налог платится, если стоимость презента превышает 4 тыс. руб. При этом учитывается, что если дар стоит 6 тыс. руб., то размер налога для резидентов будет равен (6000-4000)*13%=260 руб.

Как оформить дарственную на квартиру у нотариуса? Подробности тут.

Если даритель не является родственником, а при этом дарит автомобили, акции, землю или недвижимость, то непременно уплачивается налог с оценочной стоимости данного подарка.

Как оценивается стоимость подарка

Получить данные о стоимости презента можно разными способами:

- данная стоимость указывается в договоре дарения;

- производится оценка стоимости имущества.

Какие подарки облагаются налогами?

Первый вариант считается самым простым, но встречается редко. Часто приходится производить оценку. Если подарена недвижимость или земля, то обычно используется кадастровая стоимость. Если подарена машина или акции, то заказывается независимая оценка, для чего учитываются рыночные цены.

Правила расчета налога

Расчет считается простым процессом, поэтому легко выполняется самим налогоплательщиком, однако учитывается стоимость дара. Например, была подарена машина, оцененная стоимость которой равна 320 тыс. руб. В этом случае размер налога будет равен:

- для резидентов – 320000*13%=41600;

- для нерезидентов – 320000*30%=96000.

Важно! Налоговая ставка для нерезидентов может быть снижена в случае наличия соответствующей информации в международном договоре, составленном между двумя странами.

Какие документы сдаются в инспекцию

Непременно надо отчитаться по налогу, для чего составляется декларация и сдается в инспекцию до 30 апреля следующего года. Если подарок был получен на работе, то данная обязанность возложена на работодателя.

При получении квартиры в наследство, надо ли платить налог? Смотрите тут.

Сроки оплаты налога и подачи декларации

Декларация должна сдаваться до 30 апреля следующего года, а налог платится до 15 июля этого же года. Квитанция на уплату налога приходи по месту жительства налогоплательщика после подачи им декларации в течение двух недель

Важно! Нерезиденты обязаны уплатить всю сумму до того момента, когда покинут территорию России

Правовой аспект выигрыша и размер ставки

Под понятием «выигрыш» подразумевают прибыль, поступившую в результате победы в различных лотереях, акциях и прочих мероприятиях, разыгрывающих товарно-материальные ценности или деньги.

Практически со всех выигранных призов необходимо уплачивать подоходный налог

Последнее десятилетие со стороны органов власти прослеживается тенденция к ужесточению контроля как за доходами игровой индустрии, так и за налоговыми резидентами, получающими прибыль из этих источников. Например, недавно был введен закон, согласно которому субъект имеет возможность получить причитающееся ему денежное вознаграждение в букмекерской конторе лишь по предъявлению паспорта. Подобная мера была введена с целью упорядочить поток стихийных выигрышей и поставить их на конвейер налогообложения.

Вопросов, возникающих у счастливого обладателя суперприза, возникает множество: от ответственности по оплате до размера ставки, предусмотренной в 2021 г. Помимо этого важным моментом является необходимость предоставления деклараций по форме 3-НДФЛ в фискальные органы.

Существует несколько вариантов ставок, разработанных для выигрышей: 13%, 30% и 35%. В некоторых случаях отсутствует необходимость оплачивать налог.

Когда стоимость новогодних подарков можно учесть в представительских расходах

В указано, что в целях исчисления налога на прибыль учитываются представительские расходы, связанные с официальным приемом и обслуживанием представителей других организаций, участвующих в переговорах в целях установления и поддержания сотрудничества.

Учет данных расходов производится в порядке, предусмотренном . В данном пункте уточняется, что к представительским расходам относятся расходы на:

- проведение официального приема (завтрака, обеда или иного аналогичного мероприятия) для лиц, участвующих в переговорах;

- транспортное обеспечение доставки этих лиц к месту проведения представительского мероприятия и обратно;

- буфетное обслуживание во время переговоров;

- оплату услуг переводчиков, не состоящих в штате налогоплательщика, по обеспечению перевода во время проведения представительских мероприятий.

К представительским расходам не относятся расходы на организацию развлечений, отдыха, профилактики или лечения заболеваний.

В целях налогообложения представительские расходы нормируются. В течение отчетного (налогового) периода они включаются в состав прочих расходов в размере, не превышающем 4% от расходов налогоплательщика на оплату труда за этот отчетный (налоговый) период.

Из вышеприведенных положений следует, что расходы, относящиеся к представительским, должны быть понесены в ходе проведения переговоров. При этом перечень затрат, которые относятся к представительским, является закрытым, расходы на приобретение подарков, сувениров для представителей других организаций этим перечнем не предусмотрены.

По мнению Минфина России, стоимость подарков (сувениров, призов), переданных представителям контрагентов во время деловой встречи, не может быть учтена в составе представительских расходов для целей налогообложения прибыли, поскольку такие затраты не поименованы в (письма Минфина России от 25.03.2010 № 03-03-06/1/176, от 16.08.2006 № 03-03-04/4/136).

В то же время специалисты налоговых органов допускают возможность признания в налоговом учете расходов в виде стоимости сувенирной продукции с нанесенной символикой организации представительскими расходами, если такая продукция вручается во время официального приема представителям организаций-контрагентов, участвующим в переговорах в целях установления и (или) поддержания взаимного сотрудничества (письма УФНС России по г. Москве от 30.04.2008 № 20-12/041966.2, МНС России от 16.08.2004 № 02-5-10/51, консультация Г.Г. Лалаева, советника государственной гражданской службы РФ 2-го класса, к.э.н., доцента Государственного университета Минфина России). Позиция налоговых органов поддерживается судами (смотрите, например, постановления ФАС Московского округа от 31.01.2011 № Ф05-16032/2010 по делу № А40-55061/2010, от 05.10.2010 № КА-А41/11224-10 по делу № А41-18513/08, ФАС Северо-Западного округа от 09.06.2008 № А05-12045/2007, ФАС Уральского округа от 06.03.2008 № Ф09-184/08-С3).

Учитывая изложенное, считаем, что возможность учесть затраты на приобретение (изготовление) подарков для клиентов с символикой компании в качестве представительских расходов у налогоплательщиков имеется только в том случае, если подарки вручаются во время проведения официального мероприятия (переговоры, деловая встреча).

Самое важное

Первое, что нужно знать – не все презенты подлежат обложению налогом. Если стоимость выигрыша не превышает 4000 рублей, то ничего платить не придется. Еще один важный момент, который надо учесть – это время, которое вы находитесь на территории Российской Федерации до получения выигрыша.

Если человек проживал в России боле 183 дней, то НДФЛ составит всего 13%, но если вы находились на территории России менее чем 183 дня в году, тогда ставка составит около 30%. Остальная часть суммы полностью переходит к победителю.

Да, конечно, процент довольно большой, в особенности, если вы не весь год проживали в России,  но с другой стороны, все равно приятно что-то выиграть, даже если часть суммы придется отдать государству.

но с другой стороны, все равно приятно что-то выиграть, даже если часть суммы придется отдать государству.

Важно! Налоги, полученные в виде презента от индивидуальных предпринимателей и российских организаций, перечисляется, исчисляется и удерживается дарителем. Поэтому в большинстве случаев декларировать подобного рода доходы нет необходимости

Обязанность задекларировать доход и, как следствие, уплатить соответствующий взнос возникает в случае получения следующих презентов:

- Транспорт;

- Недвижимость;

- Акции, паи, доли.

Исключением можно назвать случай, когда подношение исходит от близких родственников или членов семьи.

Помните! Декларацию нужно предоставить не позднее, чем 30-го апреля, года, который следует за годом получения презента.

Подается декларация в налоговый орган по вашему месту прописки. Уплатить вычисленную сумму следует не позднее 15-го июля того же года, иначе процент может возрасти.

Если речь идет о выигрыше в лотерею, то не оплатив взнос в указанные сроки, вы и вовсе можете не получить свой приз, поэтому стоит об этом позаботится в указанные сроки.

Подарочные ордена с гравировкой — практичный и оригинальный презент

Лучший выбор подарков

Орден с индивидуальным дизайном

799 руб.

Заказать

Наградное удостоверение

90 руб.

Заказать

Подарочный орден «Золотой крест» с Вашей надписью

799 руб.

Заказать

Подарочный орден «Серебряный крест» с Вашей надписью

799 руб.

Заказать

⟶ Смотреть все Подарочные ордена с гравировкой ⟵

Как рассчитать НДФЛ с подарка

Для расчета НДФЛ с дохода в виде подарка вам необходимо:

определить совокупную стоимость подарков, полученных физическим лицом за календарный год в денежной и натуральной форме. Для этого не забывайте вести персонифицированный учет доходов в виде подарков (см., например, Письмо Минфина России от 20.01.2017 N 03-04-06/2650). Это нужно для того, чтобы выяснить, превышена или нет сумма не облагаемого НДФЛ дохода, установленная в п. п. 28, 33 ст. 217 НК РФ, в виде подарка за год.

Если в качестве подарка передаются деньги, его стоимость равна выплаченной сумме.

Если подарок выдан в натуральной форме, то стоимость подарка принимается равной его рыночной стоимости (с учетом НДС и акциза) (п. 3 ст. 105.3, п. 1 ст. 210, п. 1 ст. 211 НК РФ). Рыночная стоимость покупного подарка определяется как цена его приобретения (п. 3 ст. 105.3 НК РФ). Если в качестве подарка передается готовая продукция организации, то его рыночная стоимость равна обычной цене реализации этой продукции;

- рассчитать сумму дохода, которая подлежит обложению НДФЛ. Для этого нужно из совокупной стоимости выданных в этом году подарков вычесть предельную величину необлагаемого дохода в виде подарка. По общему правилу это 4 000 руб. (для ветеранов ВОВ и некоторых других категорий – 10 000 руб.). Если разница получилась положительная, то это означает, что у получателя подарка возник облагаемый НДФЛ доход. Если полученная разница отрицательная или равна нулю, то облагаемого НДФЛ дохода у одаряемого нет, то есть налог удерживать не нужно (ст. 216, п. п. 28, 33 ст. 217 НК РФ);

- исчислить сумму НДФЛ, умножив полученную сумму облагаемого дохода на ставку НДФЛ (п. 1 ст. 225 НК РФ).

Ставки НДФЛ с подарков следующие:

- 13% – для налоговых резидентов РФ (п. 1 ст. 224 НК РФ);

- 30% – для налоговых нерезидентов РФ (п. 3 ст. 224 НК РФ).

Пример расчета НДФЛ при выдаче нескольких подарков в календарном году

Ситуация:

Сотруднице (налоговому резиденту РФ) организация в течение календарного года выдала три подарка:

- первый подарок – к 8 Марта деньгами в размере 1 500 руб.;

- второй подарок в июне к профессиональному празднику в виде вазы стоимостью 2 000 руб.;

- третий подарок в декабре к Новому году деньгами в размере 1 000 руб.

Выдача каждого из подарков оформлена приказом руководителя.

Расчет:

В марте у сотрудницы не возникает облагаемого НДФЛ дохода с полученного подарка, поскольку его стоимость не превышает 4 000 руб.

В июне общая стоимость подарков составит 3 500 руб. (1 500 руб. + 2 000 руб.). Она также не превышает предельный размер и не облагается НДФЛ.

В декабре совокупная стоимость подарков равна 4 500 руб. (1 500 руб. + 2 000 руб. + 1 000 руб.), а это значит, что предельная величина необлагаемого дохода в виде подарка превышена. С суммы превышения – 500 руб. (4 500 руб. – 4 000 руб.) – организация в качестве налогового агента исчисляет НДФЛ в размере 65 руб. (500 руб. x 13%).

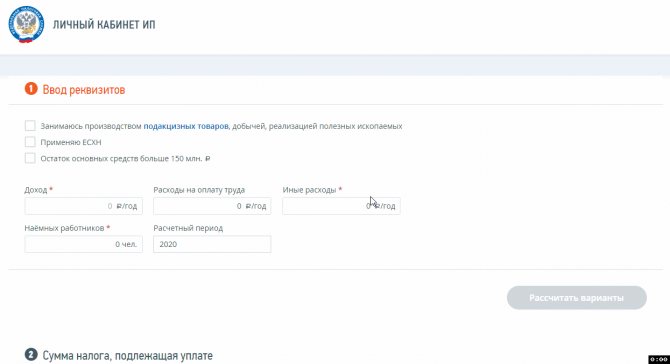

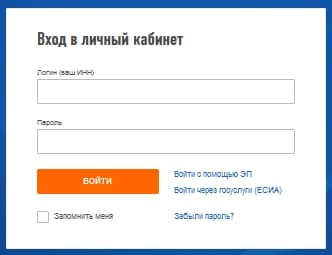

Как заплатить налог с выигрышей в лотерею на «Госуслугах»

Способ 1.

Внимание! У вас должна быть усиленная квалифицированная электронная подпись. Как её получить, смотрите здесь

Заходите в раздел «Подача налоговых деклараций» — Приём налоговых деклараций физических лиц (3-НДФЛ).

Выбираете «Заполнить новую декларацию» и отчетный год, за который будет представлена налоговая декларация 3-НДФЛ. Вводите нужную сумму.

Данные о поступлении информации в налоговый орган отразятся в режиме реального времени.

Способ 2.

В соответствующем разделе скачиваете бланк. Нас интересует налог 3-НДФЛ.

Заполненные бумаги с требуемой суммой отправляете в свой территориальный налоговый орган заказным письмом или в электронном виде (но с помощью квалифицированной подписи) — здесь. Сообщение о регистрации придёт в личный кабинет.

НДФЛ с подарков сотруднику

Действующее налоговое законодательство (п. 1 ст. 210 НК РФ) определяет базу налогообложения НДФЛ как размер общего дохода, полученного сотрудником в течение отчетного периода. Таким образом, в состав налогооблагаемой базы входят:

- оклад;

- премия;

- бонусы;

- надбавки;

- доплаты.

Кроме того, согласно ст. 41, налогооблагаемым доходом признается иная экономическая выгода, полученная сотрудником от работодателя в материальной либо нематериальной форме (в том числе в виде подарка).

Таким образом, действующие положения НК РФ, а также многочисленные разъяснения Минфина признают стоимость подарка, безвозмездно переданного сотрудником от имени организации, частью налогооблагаемой базы НДФЛ.

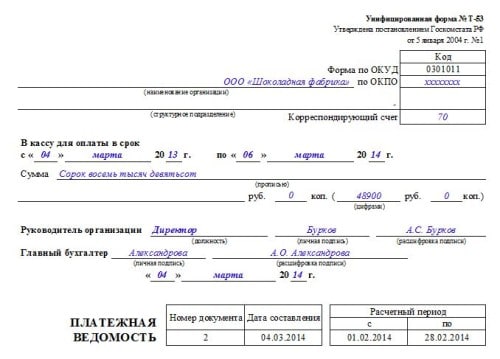

Формула расчета НДФЛ с подарков сотруднику

При расчете размера НДФЛ, начисляемого на стоимость подарка сотруднику, применяется следующая формула:

НДФЛ = НалогБаза * Ставка,

где НалогБаза – размер налогооблагаемой базы;Ставка – ставка, действующая в отношении начисления налога для сотрудника (в общем порядке – 13%).

Что касается налоговой базы, то ее размер равен стоимости подарка, указанного в договоре дарения (в соответствие с ценой покупки или стоимостью изготовления). Кроме того, статья 217 НК РФ предоставляет организациям право на уменьшение налогооблагаемой базы посредством применения налогового вычета в размере 4.000 руб. Таким образом, база налогообложения НДФ от стоимости подарка сотруднику определяется по формуле:

НалогБаза = СтПодар – НалВыч,

где СтПодар – стоимость подарка согласно договору дарения;НалВыч – размер налогового вычета, равный 4.000 руб.

Рассмотрим пример. Ко дню металлурга всем сотрудникам производственного цеха №5 ООО «Сталь Пром» вручены памятные подарки, стоимость каждого из которых составляет 6.980 руб.

Рассчитаем НДФЛ к начислению по каждому подарку:

(6.980 руб. – 4.000 руб.) * 13% = 387,40 руб.

Порядок начисления НДФЛ с подарков

Работодатель, выплачивающий сотруднику вознаграждение на ежемесячной основе, выполняет функцию налогового агента, в связи с чем обязан исчислять, удерживать и перечислять в бюджет сумму НДФЛ с дохода работника в установленном порядке.

Аналогичное правило предусмотрено в отношение подарков, переданных сотруднику от имени компании. В данном случае, организация также является налоговым агентом, в связи с чем обязательства по начислению и выплате НДФЛ возлагаются именно на работодателя.

Согласно п. 4 ст. 226 НК РФ, организация обязана перечислить налог в бюджет в день дарения, который определяется на основании договора дарения и указан в акте приема-передачи. Таким образом, компания, вручившая подарок сотруднику 09.07.2021 г., обязана исчислить сумма налога и перечислить НДФЛ в бюджет не позже 09.07.2021 г.

Относительно порядка удержания НДФЛ, требования законодательства следующие:

- Выплата НДФЛ от стоимость подарка осуществляется за счет доходов сотрудника.

- Предприятие, осуществляющее передачу подарка сотруднику в денежной форме, обязано удержать сумму НДФЛ из стоимости данного подарка и перечислить налог в бюджет в день дарения.

- Если подарок вручен в натуральной форме (сувенир, бытовая техника, мобильный телефон, т.п.), то работодатель вправе удержать сумму НДФЛ из других доходов, полученных сотрудником в денежной форме (зарплата, премия, доплата, т.п.).

- Максимальный размер НДФЛ не должен превышать 50% дохода, полученного сотрудником в денежной форме по итогам отчетного месяца.

Отчетность по НДФЛ с подарков сотруднику

Стоимость подарка и размер начисленного НДФЛ отражается в отчете 6-НДФЛ в общем порядке. Работодатель обязан подавать отчет 6-НДФЛ в ФНС поквартально нарастающим итогом, в срок не позже 30-го числа месяца, следующего за отчетным периодом.

Бланк отчета 6-НДФЛ можно скачать здесь ⇒ Бланк 6-NDFL_2021.

Образец заполнения отчета 6-НДФЛ можно скачать здесь ⇒ Образец 6-NDFL_2021.

Налогообложение подарков сотрудникам-нерезидентам

Компания, вручающая подарки сотрудникам-нерезидентам, обязана начислять, удерживать и перечислять НДФЛ от стоимости таких подарков в общем порядке. При этом расчет НДФЛ для нерезидентов производится по ставке 30%.

При расчете НДФЛ сотруднику-нерезиденту применяется общее правило налогового вычета в размере 4.000 руб.

Рассмотрим пример. Шилов С.Т. – сотрудник ООО «Шаг», гражданин Молдавии, нерезидент РФ.

В марте 2021 году, в честь день рождения компании, Шилову вручили подарок – сувенир стоимостью 7.202 руб.

Рассчитаем НДФЛ от стоимости подарка:

(7.202 руб. – 4.000 руб.) * 30% = 960,60 руб.

НДФЛ начислен, удержан из дохода Шитова и перечислен в бюджет в день передачи подарка – 12.07.18.

Вам подарок. Нужно ли с него платить налог? — Рамблер/финансы

Они не облагаются налогами. Даже если вам дарят квартиру – вы не обязаны государству платить ни рубля. При этом членами семьи и близкими родственниками считаются супруги, дети, родители, дедушки и бабушки, внуки, полнородные и неполнородные сестры и братья. Другие родственники не являются близкими, придется с этим смириться.

Если подарок получен не от родных

Тогда вам придется раскошелиться. Однако – только в том случае, если вы получили в дар: недвижимость, автомобиль или другое транспортное средство, ценные бумаги, паи, доли.

За подарки любого другого вида платить ничего не нужно.

Подарок от работодателя. Что, снова платить?

Ваш работодатель должен за вас рассчитать НДФЛ от стоимости подарка и удержать нужную сумму от размера зарплаты – все стандартно.

Если же он не может этого сделать, то ему необходимо вас предупредить. То же самое нужно сделать, если сумма налога от стоимости подарка окажется выше суммы вашего дохода, из которого, по идее, должен быть удержан НДФЛ.

Подарки от начальства совокупной стоимостью до 4 тыс. рублей не облагаются налогом. Так что если вам подарили что-то маленькое и «незначительное» в денежном плане, спите спокойно. А вот если ваш подарок стоит явно дороже 4 тыс. рублей, придется за него платить — правда, не в полном объеме.

Такой налог можно рассчитать по вполне понятной формуле:

(Стоимость подарка минус 4 тыс. рублей) x ставка налога = НДФЛ.

Если вы – налоговый резидент РФ (находитесь в стране не меньше 183 дней в течение года), то для вас ставка будет равна привычным 13%. В противном случае ставка окажется гораздо большей – 30%.

Как заплатить налог?

Если уж вы такой сознательный, записывайте.

Срок подачи декларации – до 30 апреля года, следующего за годом получения подарка. Кстати, подавать декларацию нужно в инспекцию по месту жительства.

А заплатить саму сумму налога нужно до 15 июля года, также идущего за годом, когда вам вручили подарок. Все данные по уплате налогов можно получить в ФНС.

Есть хоть какие-то подарки, за которые не нужно платить?

Конечно. Помимо «презентов» от близких родственников вам не придется платить за деньги, которые получены в виде добровольных пожертвований (глава 217 Налогового кодекса РФ).

Также не облагаются налогом деньги, переданные в религиозные или политические организации.

Электронные сбережения, например – в кошельке WebMoney, считаются векселями (то есть ценными бумагами), а поэтому не являются доходом. Платить с них налог не нужно, но только до поры до времени – пока вы расплачиваетесь ими в интернете. При обналичивании этих денег — вы уже должник ФНС.

Налог на доход, который вы получили от сделок на Форекс, платить нужно! Для этих денег эксперты советуют открыть отдельный банковский счет – так будет проще рассчитывать налоги и доказывать свои доходы в налоговой инспекции. В конце года у брокера или инвест-проекта необходимо запросить информацию обо всех ваших операциях и сделках – его оригинал с печатью должны прислать по обычной почте. После этого вы рассчитываете сумму налога исходя из ставок НДФЛ (13%) и уплачиваете их, предварительно составив декларацию и подав ее налоговикам.

А еще, если вы продали мелкую бытовую технику, НДФЛ тоже необходимо платить, поскольку в нашей стране объектом налогообложения является любой доход, даже небольшой. Правда, вряд ли об этом задумываются все те люди, которые сидят на сайтах вроде avito.

Подарки от родных и близких

В большинстве случаев люди получают от родных и друзей относительно недорогие подарки, не требующие государственной регистрации, поэтому о полученной выгоде и налогообложении никто не задумывается. Но, если подарена, например, недвижимость, автомобиль или крупная сумма денег, необходимо выяснить, не появится ли после получения подарка обязанность уплатить налог.

Подарены деньги

Согласно п. 18.1 ст. 217 НК РФ от налогообложения освобождаются доходы в денежной и натуральной формах, получаемые от физических лиц в порядке дарения, за исключением случаев дарения недвижимого имущества, транспортных средств, акций, долей, паев. В соответствии с п. 2 ст. 130 ГК РФ деньги не относятся к недвижимости, а признаются движимым имуществом.

Другими словами, подарки в виде денежных сумм (не важно, в наличной или безналичной форме), полученные от физического лица по договору дарения, не подлежат налогообложению. Причем в данной ситуации не имеет значения, являются даритель и одаряемый членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом РФ (Письмо Минфина России от 05.05.2012 N 03-04-05/4-608)

Общеизвестно, что доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом РФ (супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой и внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами). Такова норма, установленная абз. 2 п. 18.1 ст. 217 НК РФ.

ФНС России в Письме от 10.07.2012 N ЕД-4-3/11325@ разъяснила, что данная норма относится только к тем случаям, когда предметом договора дарения является недвижимое имущество, транспортные средства, акции, доли, паи. Если подобные подарки получены от лиц, не признаваемых членами семьи или близкими родственниками (тетки, дяди, двоюродные братья и сестры и др.), придется заплатить налог (Письмо Минфина России от 04.06.2012 N 03-04-05/5-684).

Нужно ли декларировать факт получения подарка

Налогоплательщик вправе не подавать декларацию при получении доходов, полученных в порядке дарения от членов семьи и (или) близких родственников в соответствии с Семейным кодексом РФ, если не имеется иных доходов, подлежащих декларированию (Письмо ФНС России от 05.06.2012 N ЕД-3-3/1975@).

Если даритель не является членом семьи или близким родственником одаряемого, то в силу п. 3 ст. 228 и п. 1 ст. 229 НК РФ одаряемому придется представить декларацию в налоговый орган по месту своего учета. Однако касается данное требование только подарков, облагаемых НДФЛ (недвижимости, транспортных средств, акций, долей, паев). Обязанность декларировать доходы, освобождаемые от налогообложения, у физических лиц — получателей таких доходов отсутствует (Письмо Минфина России от 21.02.2012 N 03-04-05/6-200).

В ситуации, когда имеется обязанность подать налоговую декларацию, сделать это следует не позднее 30 апреля года, следующего за годом, в котором был получен соответствующий доход. Далее, как следует из положений п. 4 ст. 228 НК РФ, в срок не позднее 15 июля придется уплатить НДФЛ.

Но как рассчитать налоговую базу и сумму НДФЛ с полученного подарка? Ведь далеко не всегда даритель и одариваемый согласуют стоимость дара. Мало того, указание цены подарка многие жители России вообще считают дурным тоном.

Здесь важно помнить, что в соответствии с п. 1 ст

572 ГК РФ договор дарения является безвозмездным. Следовательно, указание стоимости передаваемой дарителем вещи в собственность одаряемому или имущественных прав не является существенным условием указанного договора.

УФНС России по Московской области в Письме от 21.06.2012 N 17-16/29681@ разъяснило, как следует поступить в подобной ситуации. Учитывая, что Налоговый кодекс РФ не содержит методику определения конкретной цены договора дарения в целях исчисления НДФЛ, налоговая база рассчитывается налогоплательщиком исходя из существующих на дату дарения цен на такое же или аналогичное имущество. Доходом от передачи в порядке дарения недвижимости может быть признана ее инвентаризационная стоимость по оценке БТИ в соответствии с требованиями п. 3 ст. 574 ГК РФ.

Июль 2013 г.