Кому положена матпомощь к отпуску и как ее получить

Содержание:

- Кому полагается и в каких случаях выдается?

- При каких условиях начисляются страховые взносы от производственного травматизма

- Входит ли по закону?

- Отпускные госслужащим

- Как рассчитывается выплата

- Доплата в коммерческих организациях

- Порядок заполнения формы 6-НДФЛ

- Основные моменты ↑

- Федеральные служащие

- Помощь от государства

- Основные моменты вопроса

Кому полагается и в каких случаях выдается?

К материальной помощи относятся выплаты, которые не связаны с выполнением сотрудником его трудовых функций или направлены на социальную поддержку подчиненного.

Помимо ситуаций с отпуском, она также может выплачиваться в случае болезни или смерти сотрудника или членов его семьи, при регистрации брака или рождении ребенка и т. д.

Поскольку необходимость в выплате матпомощи установлена федеральным законом РФ, то ее перечисление является обязательным для всех гражданских служащих.

К работникам, которые также могут претендовать на получение помощи, относятся все служащие бюджетных сфер, например:

- здравоохранения;

- образования;

- культуры;

- социальной помощи;

- науки и т. д.

Для гарантии получения помощи ее выплата должна быть предусмотрена в локальных нормативных актах учреждения. Но даже если в документах такое положение отсутствует, работник все равно вправе написать заявление на получение помощи и подать его руководителю. Если средства бюджета конкретного учреждения позволят произвести выплату, работодатель может это сделать.

Данный вид помощи выплачивается один раз в году при оформлении работником ежегодного отпуска. Если он оформляется дважды за год, по частям, то помощь выплачивается при уходе работника в отпуск в первый раз.

Как известно, в случае увольнения работник может получить компенсацию за отпуск, если он за текущий период был полностью или частично не использован. Однако на выплату материальной помощи это не распространяется —ее получение возможно лишь при оформлении отпуска. Исключением может быть только ситуация, когда это прямо предусмотрено в коллективном договоре. В некоторых случаях сложности с выплатой помощи могут возникнуть и в ситуации, когда работник уходит в отпуск перед увольнением. Поэтому наиболее безопасным вариантом является предоставление заявления на увольнение уже после окончания отпуска и выплаты материальной помощи.

Для получения помощи (впрочем, как и самого отпуска) сотрудник должен отработать в бюджетном учреждении не менее полугода.

Только после этого у него появляется право как на оформление и оплату отпуска, так и на матпомощь.

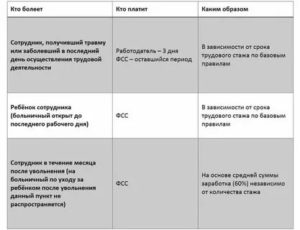

При каких условиях начисляются страховые взносы от производственного травматизма

- при осуществлении трудовых отношений;

- исполнении гражданско-правовых договоров, если в них содержится пункт об уплате таких взносов.

В подп. 3, 12 п. 1 ст. 20.2 закона № 125-ФЗ определен характер материальной помощи, которая освобождена от обложения взносами на травматизм. Взносы не начисляются:

- если материальная помощь выдана единовременно в качестве возмещения материального ущерба, образовавшегося вследствие чрезвычайных обстоятельств, стихийных бедствий, а также если физические лица пострадали от террористических актов (абз. 2 подп. 3 п. 1 ст. 20.2 закона № 125-ФЗ);

- если материальная помощь выделена единовременно по причине смерти члена семьи работника (абз. 3 подп. 3 п. 1 ст. 20.2 закона № 125-ФЗ);

- если материальная помощь выделена сотруднику организации по причине рождения ребенка или его усыновления (абз. 4 подп. 3 п. 1 ст. 20.2 закона № 125-ФЗ); суммы такой помощи должны быть выделены в первый год после рождения или усыновления и не должны превышать 50 000 руб.;

- если материальная помощь выдавалась на иные нужды и ее размер не превысил 4 000 руб. на одного сотрудника за расчетный период (подп. 12 п. 1 ст. 20.2 закона № 125-ФЗ).

Таким образом, страховыми взносами на травматизм матпомощь работникам не будет облагаться в тех же ситуациях, в которых на нее не начисляются иные страховые взносы.

О правилах начисления и перечисления взносов на травматизм на выплаты, подлежащие обложению такими взносами, читайте в этом материале.

Входит ли по закону?

Суммы, включаемые в общий доход для среднедневного заработка, указаны в п.2 Положения №922 от 24.12.2007.

В числе приведенных выплат значатся все те суммы, которые включены в систему оплаты труда. Это же подтверждает и ст.139 ТК РФ.

Что такое материальная помощь и можно ли ее отнести к выплате, связанной с оплатой труда?

Мат. помощью называется финансовая поддержка, оказываемая работнику в связи с различными жизненными ситуациями.

Например, работодатель может помочь своему сотруднику деньгами в связи с рождением ребенка, смертью родственника, свадьбой, болезнью, сложной жизненной ситуацией, в которую попал человек.

Решение о выплате принимается работодателем либо на основании своей локальной документации, либо по собственной инициативе.

При наступлении события сотруднику выплачивается денежная сумма.

Кроме того, человек сам, попав в тяжелую ситуацию, требующую существенных денежных вливаний, может обратиться к руководству с просьбой о денежной поддержке безвозмездного плана.

В этой ситуации работодатель самостоятельно принимает решение об удовлетворении просьбы заявителя.

Подобные материальные выплаты никак не связаны с трудовой деятельностью работника в организации, его производственной функцией, выполнением рабочих задач, а потому такая денежная помощь не может включаться в систему оплаты труда и не входит в расчет среднего заработка для отпускных.

Этот же вывод подтверждает и п.3 Положения №922, где сказано, что выплаты социального характера и иного плана, не связаного с рабочим процессом, не входят в расчет.

Тут же дано пояснение, что к подобным суммам можно отнести и материальную помощь.

Что учитывается?

В Положении №922 четко говорится о том, что материальная помощь, оказываемая сотруднику в связи с различными жизненными ситуациями, никак не связана с оплатой труда и не должна включаться в расчет отпускных.

Однако на практике возникает множество сложностей с тем, нужно ли учитывать ту или иную выплату работнику в общий доход. Связано это с отсутствием четкого понятия у работодателя, что такое система оплаты труда.

Многие организации не утруждают себя процессом оформления Положений об оплате труда, премировании, Коллективного договора.

То есть в некоторых компаниях нет четкой информации, какую выплату можно трактовать как премия, а какую как материальная помощь.

В средний заработок можно включить только те выплаты сотрудникам, которые связаны с:

- его трудовыми обязанностями;

- рабочими заслугами;

- выполнением поставленных рабочих задач;

- выполнение определенных трудовых показателей.

Именно единовременные премии чаще всего путают с материальной помощью.

Разовые премиальные за достижения на работе нужно включать в расчет, а материальную помощь социального и иного характера, не связанного с трудовой деятельностью работника, учитывать не нужно.

Как учитывать годовые премии?

Что не включается?

Денежную выплату можно назвать материальной помощью, которая не входит в заработок для отпускных, в случае, если для нее выполняются следующие условия:

- она не связана с выполнением должностных обязанностей;

- направлена на удовлетворение социальных потребностей;

- не прописана в локальных актах и положениях в качестве составной части оплаты труда;

- не носит регулярный характер;

- не стимулирует работника к лучшей работе.

Примерами такой мат.помощи являются суммы:

- выплаты к праздничным датам (день рождения, официальные праздники, день фирмы);

- выдаваемые в связи со значимыми событиями в жизни работника (свадьба, рождение, смерть);

- выплачиваемые по причине сложной жизненной ситуацией (не хватает денег не оплату кредита, лечение);

- назначаемые в связи со стихийными бедствиями (пожар, землетрясение, наводнение);

- прочие выплаты, носящие социальный характер.

Пример

Исходные данные:

Петров уходит в отпуск с 20 июня 2019 года.

Помимо заработной платы, ему выплачивалось в марте 10 000 в связи с рождением ребенка в семье и в мае 5 000 за завершение строительства объекта на работе. Обе выплаты предусмотрены коллективным договором.

Решение:

Какие из выплат нужно включить в расчет:

- 10 000 – это материальная помощь, выплаченная в связи со значимым событием в жизни работника – не входит в отпускные.

- 5 000 – это разовая премия, выплаченная в связи с выполнением определенного трудового показателя – входит в отпускные.

Отпускные госслужащим

Законодательство определяет следующий порядок выплат отпускных для государственных служащих:

- средства выдаются единоразово;

- деньги начисляются и выплачиваются не позже, чем через 10 дней до того, как начнется период отдыха.

Отпуск чиновникам предоставляется в соответствии с графиком отпусков. Однако, чиновник может взять незапланированный отдых по причине пребывания его супруги в декретном отпуске.

При таком варианте наниматель обязан пойти навстречу, скорректировав отпускной график.

Дополнительный неоплачиваемый отпуск можно оформить по заявлению при наличии уважительных причин. Руководитель лично рассматривает заявление, определяя степень уважительности.

Особенности оплаты

Выплаты по отпуску чиновникам перечисляются по Постановлению Правительства № 562. Этот нормативный акт действует с сентября 2007 года.

Денежная выплата на период оплачиваемого официального отпуска для госслужащих складывается из:

- заработной платы, которая зависит от должности сотрудника;

- оклада по классу службы;

- дополнительных надбавок.

Надбавки обычно складываются из следующих составляющих:

- выплат по выслуге лет;

- дополнительного оклада за особые трудовые условия (например, в северных регионах);

- выплат за использование в трудовой деятельности документов, относящихся к государственной тайне;

- материальных поощрений, назначенных работнику в ближайший трудовой месяц;

- премий, выданных в текущем периоде;

- матпомощи для госслужащих.

Для некоторых представителей государственной службы в расчет надбавок включено и денежное содержание в форме единовременных выплат.

Как рассчитываются?

Порядок организации отпусков чиновников отличается от остальных лиц в связи с тем, что отдых тех, и других регулируют разные правоустанавливающие документы.

Согласно установленным правилам, расчет отпускных госслужащих производится по следующим правилам:

Размер отпускной выплаты = денежное содержание/29,3*количество дней отпуска.

Разберем начисление отпускных госслужащему на следующем примере. Официальный отпуск предоставляется сотруднику учреждения госслужбы в период с 01.10.2016 по 14.10.2016, на 2 недели. Отпускные при этом нужно выплатить до 21.09.2016 (за 10 дней).

Денежное содержание за месяц составило 30950,45 руб.

Эта сумма получилась из следующих составляющих:

- 6900 руб. – оклад за должность;

- 1590,40 руб. – оклад за чин по классу;

- 696 руб. – надбавка 10% за рабочий стаж;

- 8970 руб. – надбавка 130% за условия, в которых протекает служба;

- 11300,05 руб. – материальное поощрение в текущем месяце;

- 700 руб. – 1/12 матпомощи за год до отпуска;

- 794 руб. – 1/12 от всех премий за год до отпуска.

Размер отпускной выплаты = 30950,45/29,3*14 = 14788,61 руб.

Вычитается ли подоходный налог с отпускных? Читайте здесь.

Как насчитывают отпускные в 2020 году? Подробная информация в этой статье.

Как рассчитывается выплата

Поскольку материальная поддержка не входит в обязательный перечень трудовых выплат, обеспеченных социальными нормами, точная сумма определяется в индивидуальном порядке.

Чаще всего, к параметрам, влияющим на размер матпомощи, относят:

- текущий заработок человека, уходящего в отпуск;

- действующая тарифная ставка работника;

- среднемесячный показатель за последние несколько месяцев;

- длительность работы.

Есть некоторая норма в отношении госслужащих – законодательно определена величина матпомощи, равная размеру 2 окладов работника. Для работников иных бюджетных сфер матпомощь может варьировать от одной до трех зарплат.

Удержания из суммы

Бухгалтерия, организуя перечисление, обязана действовать согласно закону, вычитая из суммы взносы и удержания, установленные по закону. Чтобы узнать правильный размер суммы к выплате, следует разобраться в вопросе, облагается ли страховыми взносами данный вид перечисления.

Бухгалтерия, организуя перечисление, обязана действовать согласно закону, вычитая из суммы взносы и удержания, установленные по закону. Чтобы узнать правильный размер суммы к выплате, следует разобраться в вопросе, облагается ли страховыми взносами данный вид перечисления.

В Налоговом Кодексе (ст. 270) утверждается, что материальная помощь входит в число неучитываемых расходов предприятия.

Для работника принят следующий порядок налогообложения:

- Удерживается подоходный налог.

- Уплачиваются из суммы страховые взносы в Пенсионный фонд, внебюджетные фонды Соцстраха и обязательного медстрахования.

При расчете размера удержаний из матпомощи бухгалтерия должна учитывать следующие правила:

- Если размер перечисления не более 4 тысяч рублей, работник освобождается от уплаты налогов.

- Из перечисления вычитают 22 процентов страховых платежей и 13 процентов подоходного налога.

- Поскольку федеральное законодательство прямо определяет неприменимость районных коэффициентов, различных надбавок, доплаты в отношении к матпомощи, ее размер рассчитывается отдельно. Если же помощь оформлена как единовременный платеж в счет заработной платы, если это установлено законодательством или внутренним регламентом компании, повышающие коэффициенты могут включаться.

- Если работник является алиментоплательщиком, следует различать характер выплат – если матпомощь носит социальный характер, платеж в пользу ребенка не удерживается. Если матпомощь рассматривается как акт поощрения работника со стороны руководства (премия), алименты отчисляются в обязательном порядке, как и из обычного заработка человека.

Для бюджетных организаций правила назначения матпомощи полностью регламентированы законодательством и не зависят от мнения руководства или результатов работника. Однако, как и в случае с коммерческими структурами, недостаток средств в бюджете не позволяет рассчитывать на прибыль, поскольку источником финансирования является часть дополнительных ресурсов в казне.

Отпускной период – приятное время, и получение дополнительной прибавки к отпускным в виде матпомощи позволяют планировать полноценный отдых и восстановление сотрудников. По этой причине, перед оформлением отпуска, стоит поинтересоваться в отделе кадров или других уполномоченных структурах, имеется ли пункт о матпомощи отпускникам во внутреннем регламенте предприятия или коллективном договоре.

2021 zakon-dostupno.ru

Доплата в коммерческих организациях

Нормы, обязывающие частного работодателя предоставлять дополнительные средства работникам, оформляющим отпуск, в Законе РФ отсутствуют. Решение данного вопроса полностью в компетенции руководства организации.

Мнение эксперта

Куртов Михаил Сергеевич

Юрист-практик с 15-летним стажем. Специализируется на гражданском и семейном праве. Автор десятков статей на юридическую тематику.

Мотивирующие или поощрительные выплаты, их размер и периодичность определяются с учетом ряда факторов, среди которых: состояние бюджета организации, наличие соответствующего пункта в договоре и т.д.

Руководство предприятия имеет право самостоятельно устанавливать правила выплаты материальной помощи сотрудникам, если речь не идет о социальных пособиях, финансируемых из федерального бюджета. Дополнительные премии перед отпуском могут иметь разный размер, зависящий от занимаемой должности, фактического стажа или иных обстоятельств.

Суммы к выплате также определяются индивидуально: при расчете могут использоваться сложные уравнения, или же премии могут выплачиваться по размеру оклада (1,2 или более окладов).

Отпускник не знает, а работодатель не спешит его информировать о праве на матпомощь к очередному отпуску. Этого права может и не быть, если оно не прописано в договоре рабочего коллектива или в трудовом договоре гражданина.

Но право написать заявление на матпомощь у каждого работника есть, и воспользоваться им надо, потому что ситуация с бюджетом отпускных предприятий и организаций, ввиду невыплаты финансовой помощи уходящему в очередной отпуск по любому поводу, поставлена нынче на государственный контроль.

Правительство настойчиво рекомендует положительно реагировать на заявление сотрудников о выплате к отпуску денежной социальной помощи.

Отпускные рассчитываются согласно ст. 136 Трудового кодекса Российской Федерации, выплачиваются не позднее, чем за 3 дня до начала отдыха.

Возможность назначения сотрудникам каких-либо выплат, компенсаций прописывают ст. 135 и 144.

Эти административные действия могут закрепляться в колдоговоре организации, в отдельных соглашениях, положениях о премиях, оплате труда.

Порядок заполнения формы 6-НДФЛ

Согласно российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, указанные в , признаются налоговыми агентами по НДФЛ, в обязанности которых входят исчисление, удержание у налогоплательщика и уплата исчисленного НДФЛ (далее также — налог) в бюджет.

Начиная с 2016 года на налоговых агентов по НДФЛ возложена обязанность по ежеквартальному представлению в налоговые органы Расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом, форма (далее — Расчет 6-НДФЛ) и порядок заполнения которого (далее — Порядок) утверждены приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ ().

Расчет 6-НДФЛ заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного НДФЛ, содержащихся в регистрах налогового учета (). Напомним, налоговые агенты ведут регистры налогового учета по НДФЛ в соответствии с .

Расчет 6-НДФЛ содержит два раздела:

- раздел 1 «Обобщенные показатели», в котором указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке ();

- раздел 2 «Даты и суммы фактически полученных доходов и удержанного НДФЛ», в котором указываются даты фактического получения физическими лицами дохода и удержания НДФЛ, сроки перечисления налога и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога ().

Порядок заполнения отдельных строк раздела 2 Расчета 6-НДФЛ разъяснен налоговой службой (смотрите, например, письма ФНС России от 20.06.2016 № БС-4-11/10956@, от 30.05.2016 № БС-4-11/9532@, от 24.05.2016 № БС-4-11/9248, от 17.05.2016 № БС-4-11/8718@, от 28.03.2016 № БС-4-11/5278@, от 24.03.2016 № БС-4-11/5106, от 18.03.2016 № БС-4-11/4538@, от 12.02.2016 № БС-3-11/553@, от 20.01.2016 № БС-4-11/546@):

- строка 100 раздела 2 «Дата фактического получения дохода» заполняется с учетом положений ;

- строка 110 раздела 2 «Дата удержания налога» заполняется с учетом положений и ;

- строка 120 раздела 2 «Срок перечисления налога» заполняется с учетом положений и .

То есть в том числе исходя из положений дата фактического получения дохода, дата удержания НДФЛ и дата перечисления НДФЛ в бюджет — это три самостоятельные даты, каждая из которых определяется на основании отдельных норм указанной главы.

При этом порядок определения указанных дат зависит от вида выплачиваемого налогоплательщику дохода.

В общих случаях дата фактического получения доходов в денежной форме определяется как день выплаты (перечисления на банковский счет) такого дохода ().

На основании налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

Перечислить суммы исчисленного и удержанного налога налоговый агент обязан не позднее дня, следующего за днем выплаты (за некоторым исключением) ().

Основные моменты ↑

Работодатель обязан выделить денежные средства на решение проблемы – материальную помощь. Что это такое, кому она положена и как ее оформить – об этом далее.

Что это такое

Она не зависит от результатов деятельности сотрудника или компании в целом, выплачивается при возникновении каких-либо ситуаций в семье работодателя.

Это может быть — смерть родственника, рождение ребенка, оздоровление. Обстоятельства эти необходимо подтвердить документами.

Материальная помощь не является регулярной, она выплачивается один раз. Это добровольная поддержка социального типа.

Выделяют следующие ее виды:

| Единоразовая | Зависящая от периодичности выделения |

| Финансовая или материально-вещественная | Зависит она от типа выплаты |

| Целевая | Касается конкретной цели, например, свадьба, смерть и т. д. |

| Не целевая (ее можно не подтверждать документами) | Выплачивается в тех случаях, когда у сотрудника тяжелое материальное положение |

В качестве материальной помощи могут выступать деньги, продукты, бытовая химия, средства по уходу за новорожденными, одежда и обувь.

Приемлемые основания

Данная социальная выплата не является обязательной, она не упоминается в законе. Порядок ее установления, размер упоминаются в акте организации. Материальную помощь выплачивают не все компании, об этом необходимо узнавать в бухгалтерии.

Материальная помощь оформляется в случае тяжелого финансового положения сотрудника. Выплата носит непроизводственный характер, е цель – улучшить благосостояние рабочего.

В нем должны быть указаны — данные получателя, ссылка на нормативный акт, размеры и сроки предоставления материальной помощи.

Рассмотрим основания для выдачи финансовой выплаты и документы для ее получения:

| Причина | Документы |

| Чрезвычайная ситуация (пожар, кража, потоп в квартире) | В соответствующей организации должны выдать справку, подтверждающую факт ущерба |

| Операция | Направление от врача, договор об операции, счета на оплату лечения |

Тяжелое материальное положение:

|

справка, подтверждающая статус одиночки, документ о назначении группы инвалидности, свидетельства о рождении малышей |

| Смерть членов семьи | Ксерокопия свидетельства о смерти |

| Средства на погребение | Свидетельство о смерти, квитанции и счета |

| Свадьба | Свидетельство о браке |

| Рождение малыша | Свидетельство о рождении |

Основание для начисления материальной помощи – приказ руководителя. Без его одобрения выплата не назначается.

Законодательная база

Основные положения указа:

- Помощь может быть назначена сотруднику на основании его письменного заявления. Выплачивается один раз в год в размере оклада за месяц.

- Выплата финансовой помощи приказом территориальных органов не назначается.

Статья №144 Трудового Кодекса Российской Федерации гласит, что система оплаты труда может быть установлена в следующих учреждениях:

- в федеральных предприятиях государства социальные выплаты упоминаются в договорах, соглашениях, нормативных актах, учитывая законы РФ;

- в муниципальных организациях.

В Трудовом Кодексе указано, что материальная помощь назначается только внутри предприятия. То есть, закон не устанавливает размер, порядок ее выплат – это назначает руководитель предприятия.

Федеральные служащие

В контексте рассматриваемого нами вопроса особая категория – федеральные служащие, граждане, которые за свой труд получают выплаты исключительно из федеральных источников финансирования (ФЗ №58 «О системе госслужбы» от 27-05-03 г.).

ФЗ №79 от 27-07-04 г. «О государственной гражданской службе» прямо предусмотрена материальная помощь госслужащим к отпуску (ст. 50 п. 5-6). Упомянута в этом подпункте и единовременная выплата к отпуску. Существует Постановление Правительства №562 от 06-09-07 г. («Правила»), устанавливающее правила расчета денежного содержания гражданских госслужащих, получающих выплаты из федерального бюджета за свой труд. Этот вопрос рассмотрен в п. 6 Правил.

Матпомощь, исходя из п. 1 Правил, может считаться выплатой, не входящей в систему оплаты за труд, тем не менее в расчет отпускных она будет включаться. Законодатель предусмотрел ограничение на включение таких сумм в расчет среднего заработка по отпускным – не более 1/12 части по каждой выплате матпомощи, проходящей в расчетном периоде.

При этом:

- учитываются фактические выплаты, а не те, что предусмотрены нормативом (если он имеет место);

- в расчет может включаться несколько видов матпомощи.

По первой ситуации высказалась налоговая служба в письме №ВЕ-6-16/906 от 23-11-07 г., а по второй – Минсоцразвития, документ №3495-17 от 15-11-07 г.

Внимание! Региональные, муниципальные служащие, в отличие от федеральных, не имеют права на включение материальной помощи при расчете им отпускных выплат. Об этом свидетельствуют как законодательные акты РФ, так сложившаяся судебная практика

Итоги

- В подавляющем большинстве случаев материальная помощь не включается в расчет среднего заработка, следовательно, в итог по расчету отпускных выплат входить не может.

- Исключительная категория – федеральные служащие. Их материальная помощь может частично быть включена в расчет отпускных выплат (в размере 1/12 по каждой выплате).

- Муниципальные служащие не имеют права на увеличение размера отпускных за счет материальной помощи.

- Коммерческие фирмы и иные организации, не подчиняющиеся законодательству о государственной службе, должны в своих ЛНА четко разграничивать понятия «материальная помощь» и «премия». Матпомощь в затраты в целях НУ не включается.

Помощь от государства

В России предусмотрена программа поддержки малоимущих слоев и граждан, оказавшихся в трудной жизненной ситуации. В Федеральном законе от 17 июля 1999 года N 178-Ф указано, в каких случаях выплачивается материальная помощь. Предусмотрена она при обстоятельствах, которые влияют на условия жизнедеятельности человека, если преодолеть их самостоятельно лицо не может.

Виды материальной помощи и ее размер различны для каждого региона, среди них наиболее востребованы следующие:

- Адресное социальное пособие для малоимущих граждан. Семья имеет право на доплату, если доход на одного члена ниже прожиточного минимум.

- Единовременное пособие малоимущим семьям и лицам, утратившим имущество в результате чрезвычайных ситуаций.

- На погребение.

- Материнский капитал и ежемесячные выплаты при рождении ребенка.

- По контракту (для обучения, открытия собственного производства, для трудоустройства).

- На транспортные расходы. Предоставляется в случае кражи или утери документов, денег, нахождении на лечении и иных обстоятельствах (рассматривается уполномоченным органом в зависимости от ситуации).

Выделяются и такие виды поддержки, как получение денежных средств на лечение, предоставление медикаментов, мебели, продуктов питания, топлива, средств на покупку бытовой техники. Так, например, пенсионеры имеют право на материальную помощь на проведение ремонта, социальное обслуживание на дому, бесплатный проезд в общественном транспорте, льготы для оплаты коммунальных услуг.

При пожаре

В результате возгорания (независимо от его причин) происходит уничтожение имущества граждан. Мат помощь может быть оказана в виде строительных материалов, предоставления нового жилья во внеочередном порядке или денежной компенсации. Выплаты зависят от стоимости уничтоженного имущества и дохода семьи.

В результате возгорания (независимо от его причин) происходит уничтожение имущества граждан. Мат помощь может быть оказана в виде строительных материалов, предоставления нового жилья во внеочередном порядке или денежной компенсации. Выплаты зависят от стоимости уничтоженного имущества и дохода семьи.

Разовое пособие лицам, пострадавшим от пожара, оказывается в том случае, если они были зарегистрированы и проживали по адресу, где случилось возгорание. Оформить компенсацию можно не позднее 3 месяцев со дня пожара.

Основные моменты вопроса

Материальная помощь от работодателя исключительно добровольная плата. И в данном случае есть возможность получить дополнительное финансирование к отпуску. Изначально следует рассмотреть правила, которые прописаны в нормативных документах организации — например, в коллективном договоре.

Если там есть данные о выплатах, то можно совершать остальные шаги алгоритма. Несмотря на то, что выплаты не регулируются по размерам законом федерального значения, есть определенные нормы, в соответствии с которыми проводится данная процедура.

Оформление выплаты производится на условиях полного соответствия документальному обороту. Поскольку эти выплаты подвергаются учету и по ним могут быть выплачены налоги и страховые взносы.

Исходя из этого ответственность ложится как на работника — которому нужно вовремя составить документы, так и на работодателя — которому предстоит в полной мере оформить бумаги.

Условия оформления

Для того, чтобы оформить материальную помощь, следует составить заявление на данный вид финансирования. Установленного законодательно документа не существует. Поэтому бумага будет составляться на абсолютно свободных основах.

Можно использовать такой вариант документа:

Бумага обязательно должна состоять из нескольких структурных частей:

| Сведения о работодателе, руководителе и работнике-заявителе | — |

| Просьба предоставить помощь | С указанием суммы, срока отпуска, и оснований для выдачи такой помощи |

| Заключительная часть | Содержит данные о дате заполнения бумаги и подпись заявителя |

Следующим этапом является заполнение приказа на выплату денежных средств. Он имеет такую форму:

Бюджетным учреждения

Государственные организации, которые финансируются из бюджета, могут рассчитывать на полное обеспечение материальной помощью. В данном случае на законодательном уровне регулируется порядок предоставления выплат.

Сам алгоритм будет таким же, как и в случае с другими организациями:

| Подача заявления на помощь | Сделать это нужно до начала отпуска — лучше всего подать заявление на отпуск и на помощь одновременно |

| Составление приказа | Работодатель принимает бумаги и на их основании, в случае наличия средств, рассчитывает выплату |

| Получение финансирования | Выплату обычно проводят в один момент с выдачей отпускных средств |

Коммерческим организациям

В частных предприятиях организация процесса происходит в стандартном порядке. Нет отдельных моментов, которые могли бы отличаться от организаций-бюджетников. Применяется тот же алгоритм действий, составляются те же бумаги.

Налогообложение и другие сборы проводятся в стандартном режиме. Поскольку в зависимости от суммы выплаты и ее назначения могут начисляться налоги и страховые взыскания на пособие к отпуску.

Размер материальной помощи к отпуску

Необходимо понимать, как рассчитывается материальная помощь к отпуску. Есть несколько вариантов проведения данной операции.

Поскольку в коммерческих предприятиях и в бюджетных существуют нормативно-локальные акты, в которых может быть прописан не только порядок начисления выплат, но и формулы для их расчета.

Есть несколько направлений, по которым проводят расчет:

| В зависимости от среднего ежедневного показателя по заработной плате за год | В этом случае нужно высчитать его и умножить на количество дней отпуска |

| Отталкиваться от процентного соотношения | В таком варианте также вычисляют сумму среднего заработка и прописывают процент от нее, на который может рассчитывать гражданин. Таким образом работодатель разделяет граждан в зависимости от их должностей и дохода |

| Фиксированная сумма | В этом случае для всех работников предприятия размер выплату будет одинаковым |

Нужно понимать, что поскольку такой вариант материальной поддержки не предусмотрен законом, нет минимальной суммы для него.

Облагается ли НДФЛ

Налогообложения по данному виду налога все же имеет место быть. Но и здесь есть ограничения. Поскольку если выплата входит к зарплатному начислению, то налог взыскивается в стандартном режиме.

Если же это социальная выплата, то такой сбор проводить не нужно. К социальному типу платежей относятся те, который начисляются работнику в случае рождения ребенка, пострадавшему от каких-либо бедствий в регионе.

Выплата материальной помощи для работников является добровольной мотивацией их к труду. И данный вид является одним из самых актуальных.

Использовать его следует в установленном порядке — чтобы не получить проблем с документацией и отчислением налоговых сборов, которыми могут облагаться такие выплаты.

Видео: материальная помощь работникам