Банкротство физлица кредитором: что делать, если вам объявляют войну?

Содержание:

- Реальное банкротство

- Последствия банкротства

- Заявление на конкурсного кредитора

- Понятие согласно законодательству

- Как выявить недобросовестного кредитора?

- Уголовная ответственность в банкротстве

- Очерёдность удовлетворения требований

- Несоблюдение формы сделки.

- Конкурсное производство

- Обязательства кредитора

- Кто не может стать конкурсным кредитором?

- Кто такой кредитор в соответствии с российским законодательством

- Суть процедуры

- Суть процедуры

- Конкурсный кредитор

- Права залоговых кредиторов

- Оспаривание сделок должника

- На что идет конкурсная масса в банкротстве?

- Виды обеспечения кредита

Реальное банкротство

Реальное банкротство – вид банкротства, который описывает и определяет абсолютную неспособность юридического лица в короткий, установленный срок восстановить свои финансовые показатели и, соответственно, вернуть платежеспособность. Отсутствие платежеспособности говорит о том, что используемый ранее предприятием капитал был утерян. Если уровень потерь капитала приближен к катастрофическому, далее вести хозяйственную деятельность оно уже не может. Единственный законный способ выйти из указанного положения – объявить себя банкротом посредством соответствующих юридических процедур.

Последствия банкротства

Для юридических лиц

Обанкротившееся юридическое лицо прекращает деятельность и вновь открыться уже не может. Его учредители не несут ответственности, за исключением случая, когда банкротство признается преднамеренным. В такой ситуации владельцы компании-банкрота несут субсидиарную ответственность всем своим имуществом.

Если ущерб от преднамеренного банкротства значителен, учредитель платит штраф от 500 до 800 МРОТ, а может и лишиться свободы на срок до 6 лет. При менее тяжкой вине (сокрытие и вывод активов, уничтожение бухгалтерских документов) наказание будет административным, штраф составит от 40 до 50 МРОТ, возможна дисквалификация на срок до 3 лет.

Для физических лиц

Для физических лиц, прошедших процедуру банкротства, закон вводит дополнительные ограничения.

- В течение 5 лет в каждой заявке на кредит нужно указывать факт личного банкротства.

- Вторично подать заявку на личное банкротство можно только через пять лет после первого.

- В течение 3 лет нельзя управлять юридическим лицом ни в качестве руководителя, ни в качестве члена совета директоров.

Заявление на конкурсного кредитора

Конкурсный кредитор обладает правом и возможностью выступить инициатором . С этой целью им подается заявление-прошение в арбитражный суд, подписанное руководством. На основании такого заявления судом рассматривается, а после признается (или не признается) банкротство должника.

Обязательная информация, содержащаяся в заявлении:

- Точный адрес судебного органа, куда направляется заявление.

- Данные компании-должника: адрес, налоговый номер, полное название.

- Реквизиты того кредитора, что подает ходатайство в суд.

- Фиксация суммы долга и причин возникновения (договор займа, судебные решения).

- Подпись того, кто подает заявление (подпись истца).

Суд рассмотрит и проверит обоснованность заявления и вынесет вердикт. В случае положительного решения будет введено наблюдение за компанией и заявителя включат в реестр. Но также, может последовать отказ по решению суда, если арбитраж сочтет требования необоснованными.

Дорогие читатели! Наши статьи рассказывают о типовых ситуациях. Напишите нашему юристу о вашем конкрентном случае, это быстро и бесплатно.

Понятие согласно законодательству

Определение КК трактуется ФЗ №127. Это заемщики, перед которым субъект имеет финансовые обязательства. Некоторые категории заимодателей не могут быть конкурсными, несмотря на наличие обязательств перед ними. Исключением являются:

- лица, понесшие убытки по вине компании — банкрота;

- уполномоченные службы;

- авторы интеллектуальной собственности, получающие заработную плату от должника;

- учредители ООО задолженности, которым не были выплачены.

Существуют различные виды кредиторов, конкурсные из общей группы выделяются тем, что только эта категория может влиять на течение процесса банкротства.

На этапе конкурсного производства возможно возмещение исключительно денежных средств.

Как выявить недобросовестного кредитора?

Даже при наличии современных сервисов и вычислить недобросовестного кредитора достаточно сложно, тем более что в суд необходимо предоставлять только факты, а не неподтвержденную информацию. Первоначальные подозрения падают на тех кредиторов, у которых есть даже малейшие связующие звенья с должником. Таким звеньями может быть:

- наличие у кредитора информации или документации, которую он мог получить лишь от должника;

- доказательства того, что кредитор и должник пересекались в подобных делах ранее и предоставляли одних и тех же заинтересованных лиц;

- действия, проводимые кредитором для уменьшения прав требований должника при помощи скупки имущества.

При выявлении недобросовестного кредитора необходимо приложить максимум усилий, чтобы как можно быстрее исключить его из реестра. Такое решение принимает лишь суд на основе неопровержимых доказательств.

В помощь по проверке кредитора можно привлечь федеральную налоговую службу. Она имеет возможность тщетно проверить информацию и достаточно агрессивно относиться к недобросовестным должникам, пытающимся при помощи процедуры признания неплатежеспособности избежать уплаты долга.

Также можно оспаривать сомнительные решения, принятые на общем собрании кредиторов. Все неправомерные сделки можно отменить или настоять на их пересмотре.

Действенны все методы и способы, если они не являются нарушением закона и кредитор сможет ими разумно воспользоваться. Самое главное – это наличие неопровержимых доказательств. Именно при их помощи можно быстро восстановить свои законные права и привлечь к ответственности кредитора подконтрольного должнику.

Уголовная ответственность в банкротстве

Здесь меры ответственности будут жестче. Штрафы будут крупнее, возможно ограничение, либо лишение свободы. Уголовная ответственность сходна с административной, но ее наступление зависит от размера причиненного ущерба.

Возможна ответственность за:

- неправомерные действия при банкротстве, ст. 195 УК;

- преднамеренное банкротство, ст. 196 УК;

- фиктивное банкротство, ст. 197 УК.

В статью 195, непреднамеренные действия входят расширенные составы сходных административно наказуемых деяний:

- сокрытие имущества при банкротстве. Штраф тут будет уже от 100 до 500 тысяч рублей. Может быть и лишение свободы до трех лет со штрафом до 200 тысяч, либо без штрафа.

- неправомерное удовлетворение требований одних кредиторов в ущерб другим — тут штраф будет до 300 тысяч. Посадить могут до 1 года со штрафом до 80 тысяч, либо без штрафа.

- незаконное воспрепятствование деятельности управляющего — штраф до 200 тысяч, либо лишение свободы до 2 лет.

Преднамеренное банкротство — по сути, доведение компании до банкротства. Это, конечно, еще доказать нужно, но если докажут — штраф от 200 до 500 тысяч, либо лишение свободы до 6 лет. К лишению свободы могут еще штраф до 200 тыс. добавить.

А вот фиктивное банкротство — это компанию специально банкротят, хотя она признакам банкротства не отвечает. «Рисуют» кредиторскую задолженность, пытаются таким образом сбежать от долгов. Если докажут, а при желании сделать это не так сложно — штраф до 300 тысяч, либо посадят на срок до 6 лет. Со штрафом до 80 тысяч или без такового.

Это если говорить о «банкротных» составах в УК. Не забываем, что есть еще и такой «прейскурант»:

- 159 статья. Мошенничество.

- 160 статья. Присвоение или растрата.

- 177 статья. Злостное уклонение от погашения кредиторской задолженности.

- 199 статья. Уклонение от уплаты налогов и (или) сборов с организации.

- 303 статья. Фальсификация доказательств по гражданскому делу.

159-я и 199-я — вполне рабочие.

Очерёдность удовлетворения требований

Задолженность заёмщика перед конкурсными кредиторами относится к третьей группе очерёдности погашения. В первую и вторую очередь должник обязан погасить задолженность перед лицами, получившими моральный и физический ущерб, трудовым коллективом и участниками авторского соглашения.

После расчётов с другими кредиторами 1-й и 2-й очерёдности, банкрот рассчитывается с конкурсными заимодателями. Если средств должника после проведения финансовой санации и продажи конкурсной массы не хватает на полное погашение обязательств, суммы распределяются между заимодателями пропорционально.

Выплаты всем участникам процесса, входящим в график погашения задолженности, производятся сразу после согласования ликвидационного баланса. Остальные участники могут получить свои долги только через месяц.

Конкурсные кредиторы являются непосредственными участниками процесса банкротства, которые не только отстаивают свои права, но также могут влиять на развитие событий и результат судебного разбирательства.

Мне нравитсяНе нравится

Несоблюдение формы сделки.

Определением от 18.10.2013 Арбитражного суда Ямало-Ненецкого автономного округа в отношении общества с ограниченной ответственностью «Ноябрьскнефтеспецстрой» (далее — общество «ННСС», должник) введена процедура наблюдения, временным управляющим должником утверждена Каштанова Юлия Александровна.

Общество с ограниченной ответственностью «Газпромнефть-Нефтесервис» (далее — общество «Газпромнефть-Нефтесервис», заявитель) 03.12.2013 обратилось в Арбитражный суд Ямало-Ненецкого автономного округа с заявлением о включении в реестр требований кредиторов общества «ННСС» требования в размере 176 851 319 руб. 73 коп. и признании общества «Газпромнефть-Нефтесервис» по данному требованию залоговым кредитором.

Определением суда в удовлетворении заявления отказано.

Разрешая спор, суд первой инстанции исходил из того, что, обращаясь в арбитражный суд с настоящим заявлением, общество «Газпромнефть-Нефтесервис», являясь владельцем 49% доли, просило включить в реестр требований кредиторов должника задолженность по оплате аванса в отношении доли, передача которой будет осуществлена в будущем.

В связи с этим, отказывая в удовлетворении заявленных требований, суд первой инстанции, руководствуясь статьями 309

, 310

, 328

, 487

ГК РФ, указал на то, что действующее законодательство не предусматривает возможности включения в реестр требований кредиторов денежного недолгового обязательства (присуждения аванса), в связи с чем и залоговое обязательство в силу своей акцессорности не может обеспечивать право общества «Газпромнефть-Нефтесервис» удовлетворить свое требование в части неуплаченного аванса за счет имущества залогодателя.

Кроме этого, суд первой инстанции пришел к выводу о том, что договор залога недвижимого имущества от 22.06.2011 и договор залога движимого имущества от 22.06.2011, заключенные между обществом «ННСС» и обществом «Газпромнефть-Нефтесервис», являются ничтожными в силу статьи 168

ГК РФ, поскольку при их заключении допущено нарушение положений статьи 10

ГК РФ.

Также суд первой инстанции пришел к выводу о ничтожности договора залога движимого имущества от 22.06.2011 в связи с несоблюдением при его заключении требований статьи 339

ГК РФ о форме сделки, поскольку он подлежал нотариальному удостоверению.

В результате заключения договоров залога недвижимого и движимого имущества от 22.06.2011 должник принял на себя обязательство отвечать всем своим имуществом по обязательствам общества «ЗапСибСпецСтрой» перед обществом «Газпромнефть-Нефтесервис», при этом указанное обязательство не связано с хозяйственной деятельностью должника и не повлекло за собой получение им какой-либо имущественной либо иной выгоды, данные сделки от имени должника заключались обществом «ЗапСибСпецСтрой» в обеспечение его собственных обязательств и в результате их заключения кредиторы должника практически лишены того, на что они справедливо могли рассчитывать.

Судебный акт: Постановление Арбитражного суда Западно-Сибирского округа от 23.10.2014 по делу N А81-1732/2013.

Конкурсное производство

Данная стадия является завершающей, и результатом является ликвидация юридического лица. Банкротство организации не обязательно доходит до этого этапа – цель и последствия стадии – это полная продажа имущества, относящегося к деятельности юридического лица.

Конкурсный управляющий составляет конкурсную массу, в которую входит все изымаемое имущество. Предварительно проводится оценка имущества, поскольку изъятие происходит на сумму, равную сумме долга. Далее назначается аукцион, на котором все изъятое продается, а полученные средства направляются на погашение задолженности перед кредиторами. Когда полученной от продажи имущества суммы не хватает для покрытия всей задолженности, остаток списывается, если не доказано, что со стороны руководства или учредителей организации имеет место быть нарушение законодательства.

Обязательства кредитора

Бывают случаи, когда работа арбитражного управляющего оплачивается только кредитором. Речь идет о той ситуации, когда у обанкротившегося должника нет средств на то, чтобы заплатить арбитражному управляющему и компенсировать его расходы. По закону обязательства по расходам в непогашенной за счет распределения имущества должника части относятся на лицо, инициировавшее начало производства.

Условия возникновения обязательств кредитора в банкротсве:

- Наличие отчета о финансовом положении ответчика. Данный отчет составляется временным управляющим. Документ должен содержать информацию о том, может ли ответчик оплатить судебные издержки и выплатить вознаграждение управляющему. Отчет составляется до начала открытия производства.

- Если должник не сможет погасить расходы, назначается судебное заседание. В ходе заседания сторонам предлагается взять на себя материальные издержки. Основанием для возникновения материальных обязательств является письменное согласие (с указанием суммы) участвующих в деле лиц на возмещение означенными лицами расходов по делопроизводству.

Кто не может стать конкурсным кредитором?

Не каждый кредитор может быть конкурсным. Прошение о присвоении данного статуса будет отклонено судом, если:

- в договоре не предусмотрен способ бартерного обмена, то есть возможность выполнения обмена;

- у банкрота нет перед кредитором никакой задолженности на период обращения в суд;

- нет никаких обязательств личностного характера;

- отсутствует задолженность по услугам, которые носят умственный либо интеллектуальный характер.

Данный список причин не является постоянным. Он периодически пополняется, что неразрывно связано с различными прецедентами в делах о банкротстве предприятий. Поэтому, решая стать конкурсным кредитором, необходимо сначала ознакомиться с последней редакцией списка. Список указывается в дополнениях к Федеральному закону №127 «О несостоятельности (банкротстве)».

Кто такой кредитор в соответствии с российским законодательством

Кредитором называют того, кому должник обязан вернуть средства, имущество, либо выполнить определенную работу. Согласно отечественному законодательству, у кредитора имеется полное право требовать от должника взятых на себя обязательств. Если говорить именно о банкротстве, то кредитором, в данном случае, называют субъекта, которому должны деньги — то есть, перед которым имеются невыполненные финансовые обязательства.

Кредитором в банкротстве, или конкурсным кредитором, называют физическое, либо юридическое лицо, не связанное трудовыми отношениями с должником с непогашенными материальными обязательствами. Отличие конкурсного кредитора от обычного состоит в том, что первый является непосредственным участником всех этапов процедуры банкротства.

Суть процедуры

Известно, что финансовой несостоятельностью или банкротством предприятия называется положение, при котором фирма не может выполнять взятые на себя финансовые обязательства перед различными видами кредиторов. Право обратиться в суд с прошением официально зафиксировать статус банкрота есть как у представителей юридического лица, так и у представителей кредиторов (регламентируется это ст. 25 Гражданского кодекса РФ).

Согласно действующему законодательству, обращаться в суд руководство или представители юридического лица могут в том случае, если сумма общей задолженности (суммарный долг перед всеми кредиторами) превышает 300 тысяч рублей, а на протяжении последних 90 дней по кредитам не выполнялось никаких действий со стороны предприятия.

Суть процедуры

Банкротство организации, независимо от того, какие виды, стадии и последствия подразумеваются, может преследовать две цели:

законно избавиться от долгов;

Если юридическое лицо не может выполнять взятых на себя обязательств, подается заявление с прошением признать добровольное банкротство с последующей ликвидацией предприятия.

заставить должника погасить задолженность;

Эту цель преследует кредиторы, перед которыми юридическое лицо имеет обязательства

Им важно, чтобы был возвращен долг, поэтому ликвидация организации не является целью процесса. Основная задача в таком случае – восстановление платежеспособности фирмы

Как должники, так и кредиторы имеют право подавать заявление в арбитражный суд по месту регистрации юридического лица, если сумма долга превышает 300 тысяч рублей, а срок выполнения последнего обязательства по нему – более 90 дней. Вместе с заявлением необходимо собрать ряд дополнительных документов – этой задачей обычно занимаются профессиональные юристы в кредитной области.

Конкурсный кредитор

Чтобы лучше понимать, кем является конкурсный кредитор, следует рассмотреть ситуацию. Компания «А» поставила предприятию «Б» товары на общую сумму в полмиллиона рублей. Между организациями заключен договор, но оплата за продукцию в установленные соглашением сроки не была произведена.

Спустя девяносто дней после завершения крайнего срока оплаты компания «А» имеет право подать соответствующий иск в арбитражный суд. Если предприятие «Б» забыло оплатить счет-фактуру либо испытывало временные сложности с финансами и не могло закрыть имеющийся долг, будет вынесено соответствующее постановление о необходимости перечислить денежные средства за поставку товара в установленный судом срок.

Если предприятие «Б» было признано банкротом либо находится в процессе банкротства, судебное решение будет иным — компании «А» присвоится статус «конкурсный кредитор». Выплата долгов для поставщика (истца) будет проведена в установленном законом порядке. Когда фирма «А» была не единственной организацией, перед которой ответчик (фирма «Б») имеет долги, конкурсным кредитором признается то предприятие, задолженность перед которым превышает 10% от общей суммы долгов.

Приставка «конкурсный» отражает факт того, что такой кредитор выбирается по ряду критериев. Процесс его определения называется «конкурсным производством». Оно проходит при оформлении банкротства и подразумевает обязательную оценку всех имеющихся активов у предприятия-банкрота, а также составление специального реестра кредиторов. Процедура позволяет установить круг лиц, перед которыми у банкрота есть задолженность. Следующим шагом разрабатывается план по погашению имеющихся долгов.

Чтобы получить статус «конкурсного кредитора», требуется:

- Подать в суд соответствующее заявление с просьбой присвоить статус конкурсного кредитора. Это необходимо сделать не позднее двух месяцев после официальной публикации о банкротстве организации. К заявлению должны быть приложены документы, подтверждающие факт наличия задолженности у потенциального банкрота.

- Дождаться соответствующего решения суда. Заявление рассматривается в течение недели. Оно удовлетворяется, если предприятие предоставило достоверные и достаточные доказательства, является единственным кредитором или долг перед ним составляет больше 10% от общей задолженности банкрота. В остальных случаях последует отказ.

Когда решение суда положительное, предприятие-кредитор заносят в специальный реестр и определяют очередность на получение выплат по задолженности.

Существует специальный порядок очереди на выплату долгов потенциального банкрота:

- выплаты за причиненный вред здоровью или жизни;

- задолженность по бюджетным оплатам;

- долги по договорам с обязательным залогом;

- прочие кредиторские обязательства.

Если предприятие еще не было признано банкротом, финальным этапом не всегда является продажа активов с последующей выплатой долгов согласно очередности кредиторов. В ходе рассмотрения дела процесс может быть вообще остановлен судом. Иными словами, предприятие не будет признано банкротом.

Такое решение принимается по различным причинам, но наибольшее распространение получили две. Первая заключается в восстановлении платежеспособности, а вторая — в имитировании состояния банкротства. Нередко встречаются ситуации, когда предприятия (должник и кредитор) договариваются о судьбе долга.

Решение о восстановлении платежеспособности в последнее время получило довольно широкое распространение, поскольку многие компании намеренно имитируют свое банкротство. Если обман удается, предприятие избегает ответственности по совершенным экономическим преступлениям, уклоняется от проведения выплат по большинству имеющихся у предприятия долгов.

Закрытие дела по примирению сторон — тоже довольно распространенная практика. Подобное решение применяется тогда, когда потенциальный банкрот не планирует скрываться от кредиторов. Собственник убыточного бизнеса старается договориться о сроках и размерах погашения задолженности до формирования реестра конкурсных кредиторов.

Последний вариант удобен для обеих сторон. Это объясняется тем, что досудебные и судебные разбирательства занимают слишком много времени. Когда банкрот готов идти на встречу, сумма долга небольшая, банкроту с кредитором быстрее и проще договориться о разрешении сложившейся ситуации.

Права залоговых кредиторов

Залог является одной из наиболее популярных форм обеспечения финансовых обязательств. В данном случае у залогодержателя есть возможность взыскания долгов с физического лица, если он не будет должным образом исполнять свои финансовые обязательства.

Залоговый кредитор может рассчитывать на удовлетворение своих требований в приоритетном порядке за счет продажи заложенного имущества, независимо от стадии банкротства: реализации или реструктуризации. Но за это он теряет право голоса на собрании кредиторов. Если он откажется от своего преимущественного права на залог, то он сохранит возможность влиять на ход процедуры банкротства.

Отказавшийся от привилегий залоговый кредитор обладает полным спектром прав всех остальных участников, а также может:

- передавать свое согласие на включение в предложенный план реструктуризации условий о погашении долговых обязательств по обеспеченным залогом требованиям;

- принимать участие в кредиторских собраниях, голосовать по важнейшим вопросам;

- накладывать взыскание на залог, если кредитор не голосовал за план реструктуризации;

- согласовывать условия реализации залога (порядок продажи и важнейшие условия);

- получить 80% от продажи залога в счет погашения задолженности физлица (оставшиеся 20% идет на погашении задолженности первой-второй очереди, выплату вознаграждения управляющему, компенсацию расходов суда и пр.);

- принять заложенное имущество, если его не удалось реализовать на торгах о оповестить о своем решении управляющего.

Таким образом, законодательство наделило кредиторов широким спектром прав, обеспечивающих им возможность контролировать ход процедуры, существенно влиять на ее ход и законным образом отстаивать свои интересы для удовлетворения их долговых требований к физическому лицу.

Оспаривание сделок должника

Оспаривание сделок должника по основаниям, указанным в Законе о банкротстве — это основная цель кредитора, который хочет взыскать свои деньги. Процедура наблюдения не дает права ни кредитору, ни арбитражному управляющему оспаривать сделки, совершенные до введения наблюдения. Однако можно подать в суд заявление о принятии обеспечительных мер, связанных с будущим оспариванием сделки. Указанная мера позволит закрепить в отношении имущества, отчужденного по сделкам, status quo для последующего возврата к исходному состоянию.

В последние годы набирает оборот привлечение лиц, контролировавших должника, к субсидиарной ответственности.

Подать заявление о привлечении к субсидиарной ответственности возможно в наблюдении, как и в любой другой процедуре банкротства.

Лицами, контролировавшими должника, признаются не только руководитель, участники, акционеры, но и лица, получившие выгоду от вывода активов, это могут быть дети, на которых оформлено имущество, бухгалтеры и даже юристы должника.

Одновременно с заявлением о привлечении к субсидиарной ответственности целесообразно подать заявление о принятии обеспечительных мер. Указанное позволит сохранить имущество ответчика для последующего обращения взыскания на него.

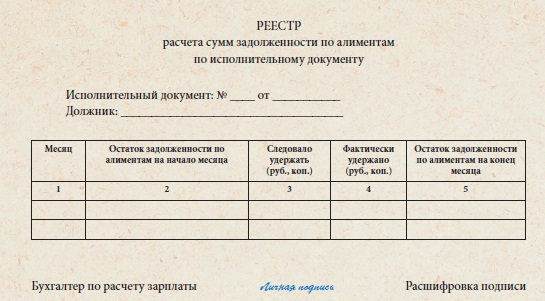

На что идет конкурсная масса в банкротстве?

Выделяется несколько категорий расходов, которые непременно погашаются в процедуре банкротства.

- Обязательные платежи.

- Платежи вне очереди.

- Удовлетворение требований залогового кредитора.

- Погашение долговых требований кредиторов первой, второй, третьей очередей, а также пострадавших в сделках, признанных недействительными.

Давайте рассмотрим эти категории по порядку.

Обязательные платежи

К ним относятся:

- Алименты. Присуждаются на содержание детей до их совершеннолетия, нетрудоспособных супругов и родителей. К счастью, алименты нельзя списать в банкротстве, поэтому управляющий обязательно выделяет из конкурсной массы средства на содержание близких должника.

- Судебные расходы. Это публикации, которые обязательно потребуются в банкротстве, госпошлина и другие расходы.

- Услуги финансового управляющего. Средства нужно внести еще до первого заседания суда; но получает их управляющий только по окончании процедуры.

Платежи вне очереди

Сюда входят ежемесячные и периодические обязательные расходы, которые возникают у человека независимо от процедуры банкротства:

- оплата счетов ЖКХ;

- аренда, если должник снимает квартиру, и другие расходы.

Они не списываются в конце банкротства. Если платить нечем, суд может предложить реструктуризацию или какие-то другие льготы. Задолженность останется в силе.

Как реструктурировать мой долг?

Удовлетворение требований залогового кредитора

Если банкротится, к примеру, заемщик или созаемщик по ипотеке, залоговый объект включается в конкурсную массу и подлежит реализации. При этом банк, выдавший ипотеку, получает 80% от средств, вырученных за продажу квартиры.

То есть залоговый кредитор не входит в реестр кредиторов третьей очереди. Он вправе рассчитывать на эту компенсацию вне стандартов очередности.

Погашение требований кредиторов согласно очередности

В первую очередь входят лица, которые вправе рассчитывать на компенсацию по решению суда в результате:

- злонамеренного причинения вреда их имуществу;

- причинения вреда здоровью или жизни.

Вторая очередь — это бывшие работники индивидуального предпринимателя, который проходит процедуру банкротства наравне с прочими физическими лицами. Их претензии тоже не списываются (как алименты и компенсации кредиторам первой очереди).

Третья очередь — это коллекторы, банки и микрофинансовые организации, выдававшие займы, кредиты, и у которых на руках подтверждение задолженности в виде кредитных договоров (или аналогичных доказательств). Также в эту категорию включаются требования ФНС, штрафы ГИБДД и долговые расписки физических лиц.

К остальным обязательствам относятся требования сторон по сделкам, признанным недействительными по инициативе финансового управляющего.

Виды обеспечения кредита

Классификация кредитов ведётся также по признаку их обеспечения заёмщиком. В соответствие с этим показателем происходит разделение кредитов на следующие категории:

Обеспеченные

Такие типы кредитов, получаемые на условиях обеспеченности, выгодны как заёмщику, так и банку. Первый получает деньги на более выгодных условиях, а второй – выдаёт их с пониженным риском невозврата. Обеспечение бывает в виде залогов и поручительства. При залоговой форме получатель отвечает перед кредитором своим имуществом (недвижимость, автотранспорт и т.п.). Если займы выдаются при наличии поручителей (физические, юридические лица), то последние ответственны за возврат долга наравне с заёмщиком.

Необеспеченные

Денежные средства выдаются заявителю без залога и поручительства. Повышенный риск банки компенсируют назначением высокой процентной ставки с ограничением суммы и продолжительности займа.