Можно ли продать квартиру в ипотеке сбербанка?

Содержание:

- Можно ли продавать ипотечную квартиру

- Риски продавца

- Почему хотят продать квартиру в ипотеке, и кто ее купит

- Как продать квартиру под ипотеку Сбербанка

- Причины возникновения продажи ипотечной квартиры

- Продажа ипотечной квартиры за наличный расчет

- Основные способы

- Можно ли продать квартиру в ипотеке

- Преимущества и недостатки

- Способы продажи ипотечной квартиры

- Заключение

Можно ли продавать ипотечную квартиру

Причин для реализации недвижимости, находящейся в ипотеке, довольно много. Поводом для принятия подобного решения могут стать:

- развод с мужем или женой;

- переезд в другое государство или город;

- ухудшение финансового положения.

Во многих ситуациях реализация недвижимости становится единственным выходом из сложившейся ситуации. Поэтому гражданам необходимо заранее выяснить, допустимо ли осуществления подобного действия в принципе.

Если выполняется получение ипотеки, приобретаемая недвижимость попадает в обременение. Это значит, что на имущество оформляется закладная, которая будет храниться в банке. Человек не сможет полноправно распоряжаться недвижимостью. Однако присутствие закладной не исключает реализацию квартиры до закрытия обязательств.

Выполнение процедуры отчуждения реально, если манипуляция осуществляется на законных основаниях. Главное соблюсти установленные требования. Предварительно рекомендуется посетить финансовую организация и получить предварительную консультацию

В сложившейся ситуации важно действовать по следующей схеме:

Лично посетить ближайший офис компании, взяв с собой пакет документации. Потребуется договор ипотеки, закладная на квартиру, удостоверение личности.

Посетить кредитный отдел и обратиться к специалисту, изложив цель визита.

Выяснить присутствие возможности реализации залоговой недвижимости. Необходимо уточнить, не присутствуют ли ограничения на досрочное закрытие обязательств.

Если присутствуют уважительные причины для продажи ипотечной квартиры, в большинстве случаев компания идёт навстречу клиенту и удовлетворяет запрос

Когда консультация получена, важно руководствоваться представленными кредитным экспертом сведениями. Отличным вариантом действий выступает досрочное погашение ипотеки, после которого происходит снятие обременения с залоговой квартиры

Однако для выполнения процедуры требуется большая сумма денежных средств. Она присутствует не у всех граждан.

Сбербанку выгодно, чтобы человек производил расчёт в течение всего периода, на который получена ипотека. Дело в том, что при досрочном закрытии обязательств компания существенно потеряет в процентах. Однако учреждение не имеет права препятствовать досрочному закрытию кредита. В иной ситуации присутствует риск, что лицо не сможет закрыть задолженность.

Возможность продажи квартиры в залоге

Возможность продажи квартиры в залоге

Риски продавца

Для продавца риском совершения подобных сделок является существенно занижение рыночной стоимости объекта. Для потенциального покупателя наличие действующего обременения на жилье будет являться дополнительным фактором, позволяющим снизить цены объекта.

Избежать подобных рисков крайне сложно, так как вторичный рынок жилья позволяет приобрести объект с аналогичными свойствами и без наличия установленного залога. Поиск потенциального покупателя лучше осуществлять с помощью опытного юриста или риелтора, которые смогут разъяснить безопасность сделки даже при наличии обременения у объекта жилой недвижимости.

Почему хотят продать квартиру в ипотеке, и кто ее купит

Причин продавать квартиру, купленную в ипотеку, может быть много. Так, нередки случаи продажи ипотечного жилья из-за смены жительства. Еще чаще о такой затее задумываются лица, которые не могут погасить кредит. Помимо этого продажа жилплощади, приобретенной в ипотеку по программе «Новостройка», когда она уже введена в эксплуатацию, — это способ получения инвестиций.

Дело в том, что на этапах строительства недвижимость стоит меньше, но когда в нее уже можно заселяться, она будет продаваться в разы дороже. Таким образом, ипотечный заемщик может выручить определенную сумму денег. Еще побудить гражданина продать квартиру в ипотеке может необходимость улучшения жилищных условий. Предположим, он взял у банка кредит на однушку, прошло несколько лет, и у него в семье намечается пополнение, или собираются переезжать родственники на длительное проживание.

На тематических форумах также встречаются сообщения, в которых говорится, что продажа ипотечного жилья стала первоочередной задачей, когда подвернулся более выгодный вариант покупки. Причинами могут служить и другие непредсказуемые жизненные обстоятельства, особенно семейные и бытовые:

- плохие соседи;

- возведение рядом шумного ТЦ;

- развод, прочее.

И, получая разрешение на продажу недвижимости, как правило, продавец должен указать, почему он решил продать квартиру, купленную в ипотеку.

Интересно другое, — кто готов покупать такое жилье, кому понадобится объект с обременением. Как оказалось, в большинстве случаев подобные сделки проходят с выгодой для покупателя. Особы, согласившиеся приобретать ипотечную квартиру, получают ее по сниженной стоимости. Опытные риелторы пользуются этой схемой. Откликнувшиеся на объявление найдутся и среди людей, которые хотят попасть в тот жилой комплекс, где у вас жилплощадь.

Как продать квартиру под ипотеку Сбербанка

Высокая стоимость жилья на рынке и широкая распространенность услуг ипотечного кредитования являются причиной, по которой собственники жилья, желающие выставить его на продажу, все чаще получают предложения не продавать квартиру за наличные, а воспользоваться услугами Сбербанка и продать квартиру с использованием механизмов ипотеки.

Такая сделка имеет ряд отличий от обычного договора купли-продажи жилья:

- Нужно собрать больший пакет документов.

- Сделка заключается за более протяженный срок.

- Минимальные риски для всех участников сделки, поскольку все документы, сопровождающие сделку, проходят дополнительную экспертизу в банке. Банк же крайне заинтересован в правильности и законности проведения процедуры.

Единственно возможный риск в процессе заключения подобной сделки – возможность лишения банка лицензии. Но подобные случаи встречаются совсем нечасто, а в случае продажи квартиры под ипотеку Сбербанку такое развитие событий практически невероятно.

Если вы решили продать квартиру под ипотеку Сбербанка, вам необходимо предпринять следующие шаги:

- Найти покупателя и, обсудив с ним все детали будущей сделки, заключить устную договоренность. На этой стадии желательно сразу разрешить все спорные вопросы и добиться максимального понимания всеми заинтересованными сторонами всех деталей предстоящей продажи.

- Заключить предварительный договор о купле-продаже квартиры, получить от покупателя аванс.

- Передать покупателю все необходимые документы на объект недвижимости – свидетельство о праве собственности, ксерокопии паспортов или других документов всех собственников жилья, технический план и паспорт квартиры, выписку из домовой книги, справку из бюро технической инвентаризации, копию лицевого счета.

- Покупатель должен представить документы в банк. После этого банк проверит документы и саму квартиру и составит отчет об оценке, на основании которого будет приниматься решение о согласии на сделку. Все эти операции занимают много времени, придется запастись терпением.

- Банк подготавливает основной документ купли-продажи квартиры, который и должны подписать покупатель и продавец.

- Договор регистрируется банком.

- Продавец получает от банка стоимость квартиры. При этом продавец пишет расписку о получении всей суммы. Покупатель получает документы, подтверждающие право собственности на жилье и становится участником программы ипотечного кредитования Сбербанка.

Как видите, продать квартиру под ипотеку Сбербанка не так сложно, как кажется вначале. Если же возникают трудности, всегда можно обратиться за консультацией к специалистам Сбербанка, которые помогут правильно составить договор и объяснят, какие документы необходимо собрать.

Важные мелочи при продаже квартиры под ипотеку Сбербанку:

- Не отдавайте покупателям оригиналы документов на квартиру! Для решения о предоставлении ипотеки банку достаточно ксерокопий.

- Выясните, был ли покупатель в каком-нибудь банке, одобрена ли ему ипотека. Нередко покупатели, не до конца осознавая тонкости процедуры, находят продавца, а потом, обратившись за ипотекой, узнают, что им в силу каких-либо причин банк не может одобрить открытия ипотечного кредита или готов предоставить только гораздо меньшую сумму.

- Не доверяйте продажу своей квартиры и составление пакета документов посторонним людям.

- Не соглашайтесь переводить свою квартиру в залог до полного расчета и оформления купли-продажи.

- При наличии сомнений в деталях договора лучше проконсультироваться у юриста или в уважаемой риэлтерской компании. Такая консультация может быть платной, но лучше потратиться на гонорар юриста, чем потерять большую сумму из-за нарушений в оформлении договора.

Причины возникновения продажи ипотечной квартиры

Причин, по которым заемщик хочет продать жилищную площадь масса. Ведь пока не поживешь в той или иной квартире определенный срок, не поймешь, нравится она тебе или нет. Нельзя за один день понять, какие соседи, как развит район. Конечно, при покупке, она кажется прекрасной, но со временем люди могут разочароваться в своем выборе.

Ниже будут описаны основные причины, по которым у заемщика появляется желание продать ипотечную квартиру.

1. Отсутствие денежных средств на оплату долга

В связи с кризисом, не каждый человек может выплачивать ипотеку, кроме того ухудшить финансовое положение могут непредвиденные обстоятельства, например, увольнение с работы или болезнь.

С нехваткой средств на погашение долга приходится сталкиваться многим людям. Ведь ипотека оформляется на долгий период времени, в среднем на 15-20 лет, и за столь длительный период может измениться многое. Ведь продумать все с точностью до мелочей не получится. И быть уверенным в завтрашнем дне может, увы, не каждый человек. Даже владелец бизнеса может потерять все в считаные секунды и остаться без средств существования.

Если человек не будет своевременно гасить свой долг, то банк может отобрать залоговое имущество и выставить ее на торги. Лучше уж самому продать его, чтобы хоть немного денег оставить себе.

2. Появилось желание приобрести более просторную квартиру или меньшую по площади

Этот вариант тоже распространенный. Например, в доме родился ребенок, и молодая семья хочет увеличить свою площадь, выделив ему комнату.

Некоторые люди меняют более просторное жилье на менее просторное, по следующим причинам:

- Чтобы сократить стоимость коммунальных услуг.

- Чтобы сократить сумму ежемесячного платежа – оформив новый кредит.

- Например, человек одинок и ему ни к чему большая площадь.

Продажа ипотечной квартиры за наличный расчет

Без разрешительного акта со стороны финансового учреждения, реализовать ипотечную квартиру клиент не сможет. Поэтому, здесь вполне закономерен вопрос, можно ли продать квартиру, которая в ипотеке у Сбербанка самостоятельно, за наличный расчет, без привлечения кредитора и третьих лиц.

Фактически, сделать это возможно, если заключить с потенциальным покупателем предварительно соглашение и получить у него деньги на погашение долга перед банком. После закрытия кредита, владелец жилья сможет снять обременение и заключить с покупателем уже основное соглашение по купле-продаже недвижимости, которое и будет зарегистрировано в Росреестре. Описанный вариант выгоднее финансово, но представляет достаточно рискованную сделку, если не пригласить для составления соглашений опытного юрисконсульта.

Основные способы

Существуют несколько вариантов реализации ипотечного жилья:

- Досрочное погашение ипотеки.

- Оплата ипотечного кредита в процессе сделки купли-продажи (за счет средств покупателя).

- Продажа жилья вместе с ипотечным долгом (по переуступке залоговых обязательств).

- Продажа ипотечного жилья банком (кредитор реализует заложенную квартиру с публичных торгов).

Досрочное погашение кредита

Суть этого метода: продавец получает задаток от покупателя, с помощью этих денег закрывает кредит, снимает обременение с жилья и свободно продает недвижимость.

Для проведения сделки, необходимо пройти следующие этапы:

- Заручиться согласием банка-кредитора. В заявлении заемщик должен указать причину досрочного погашения денежного обязательства.

- Определить сумму остатка выплат по ипотеке.

- Заключить нотариально заверенное соглашение между владельцем собственности и покупателем.

- Снять с регистрационного учета всех проживающих в продаваемой квартире.

- Закрыть задолженность по кредиту и снять обременение с недвижимости.

- Оформление права собственности нового владельца в регистрационной палате.

Плюсы данного способа: сделка проводится достаточно быстро, участие банка-кредитора в операциях минимально.

Минусы: высокий риск потери денег, выданных в качестве задатка, если продавец решил отказаться от сделки, сбежал, умер и т. д., возвращение средств возможно лишь в судебном порядке, что займет долгий срок.

Оплата займа

В случае большого остатка по кредитной задолженности, то к сделке привлекается банк, расчеты проводятся через две ячейки. Одна — для кредитной организации, другая для продавца.

Доступ к деньгам разрешается после подписания договора купли-продажи и регистрации права собственности.

Плюсы: безопасный вид сделки. Деньги находятся под охраной, операции контролируются банком.

Минусы: кредитная организация назначает сроки и даты встреч, что может быть неудобно продавцу или покупателю.

Отторжение жилья вместе с ипотечным долгом

Под данным способом понимают переуступку заёмщиком своих обязательств по ипотеке другому лицу. Банк снимает с должника залоговые обязательства, покупатель становится новым собственником жилья и ипотечного кредита.

Этапы процедуры:

- Покупатель получает согласие залогодержателя на реализацию собственности.

- Желающий приобрести квартиру подает документы в банк, в котором был ранее выдан кредит, для ипотечного займа.

- После получения одобрения для проведения сделки, оформляются необходимые документы.

- Банк перерегистрирует залог в Росреестре. Настоящий заемщик дает письменное согласие на переуступку долга по ипотеке.

- Подписывается договор купли-продажи и продавцу выплачиваются денежные средства за жилье.

- Регистрация права собственности.

Если покупатель желает взять кредит в другой организации, то ипотечный заём переводится на банк, который готов предоставить деньги в долг.

Плюсы: риски минимизированы, операция находится под защитой банка. Чаще всего стоимость жилья по переуступке ниже, чем цена на недвижимость без обременения.

Минусы: не всегда банк дает согласие на проведение подобных операций.

Реализация недвижимости банком

Данный способ применяется, если заемщик не может платить по кредиту и допускает просрочки по платежам. Банк проводит сделку от начала и до конца, оформляет документы и выдает ячейку.

- Прежде всего кредитная организация и заемщики должны дать согласие на проведение сделки.

- Банк оценивает стоимость жилья и страхует его, самостоятельно ищет покупателя. Чаще всего квартира на торгах продается долго и постепенно цена на недвижимость снижается.

- Когда желающий приобрести собственность найден, открываются две ячейки: в одной хранятся деньги, оставшиеся выплатить по кредиту, во второй — средства, оставшиеся после погашения ипотеки (может и не быть денег, если сумма задолженности была высокой).

- Заключается договор купли-продажи между покупателем и продавцом и предварительное соглашение между банком-кредитором и покупателем.

- Документы передаются в Росреестр, где с жилья снимается обременение.

- Регистрация права собственности.

Плюсы: продавец только ставит подписи, всем остальным занимается кредитная организация.

Минусы: Банк заинтересован в возврате своих средств, поэтому снижает стоимость жилья без учета интересов заемщика. Покупатель может оказаться без денежных средств после реализации квартиры.

- Скачать бланк предварительного договора купли-продажи квартиры с обременением ипотекой

- Скачать образец предварительного договора купли-продажи квартиры с обременением ипотекой

Можно ли продать квартиру в ипотеке

Теоретически продажа находящейся в залоге у банка квартиры возможна. Однако на практике сделка выходит очень сложной: множество манипуляций и подтверждений, справок, ожидания, поиск согласного покупателя. Многих потенциальных будущих собственников отпугивает факт наличия обременения на объекте сделки, так как их права могут обнуляться, если юридически договор будет оформлен неправильно, или будет пропущен какой-то этап.

Необходимость срочной продажи квартиры

В любом случае итоговым шагом должно быть погашение задолженности. Для этого нужно обратиться в банк, изложить свои намерения, там заемщику выдадут закладную и справку о погашении взятой в кредит суммы. Только тогда будет позволено снять обременение с объекта недвижимости и проводить с ней любые сделки и манипуляции, по желанию законного собственника.

Конечно, встречается множество случаев, когда исчерпывающей суммы для полного погашения ипотеки нет. Однако существует необходимость срочной продажи квартиры. Причиной может быть переезд, развод супругов, пополнение в семье, размен недвижимости, потеря работы, обнаружение серьезной болезни, для лечения которой нужны дополнительные средства, и т. п.

Здесь продажа обремененного имущества возможна, но при соблюдении определенного механизма действий:

- Внимательно изучив договор, клиент должен убедиться, прописана ли в нем возможность досрочного погашения ипотеки. Хоть штрафы за досрочные платежи давно устарели, все же в некоторых банках до сих пор встречается такая практика.

- Далее следует обращение в банк непосредственно к кредитному специалисту. Изъявив свое желание продать квартиру, которая пока не является законной собственностью заемщика, он обосновывает просьбу. Здесь подтверждением служат только веские основания с официальными документами: свидетельством о рождении, о разводе, справкой об увольнении либо из медицинского учреждения.

- При положительном ответе кредитора, одобрении процесса продажи поиск покупателя может быть осуществлен лично клиентом, либо банк задействует свои силы. В последнем случае заемщику легче, так как кредитная организация берет переговоры и все бумажное оформление на себя. А вариант с самостоятельным поиском покупателя может пойти в нескольких направлениях. Будущий новый собственник напрямую обращается в банк и переоформляет договор ипотеки на себя, погашает дальше долг сам, разницу отдает бывшему владельцу. Также денежные средства от покупателя могут быть переданы через продавца для погашения кредитных обязательств перед банком, или же он оформляет отдельный кредит для покупки ипотечной квартиры продавца.

Основные риски

Обе стороны рискуют в равной степени

Поэтому самое важное здесь – правильно оформить сделку в юридическом смысле. Обезопасить себя и подтвердить свои права покупатель квартиры может посредством следующих документов, которые получает продавец:

- закладная на объект имущества из банка;

- справка о выплате полной суммы долга и отсутствии любых других «хвостов»;

- справка о снятии обременения с недвижимости из Росреестра.

Многие заемщики мечтают избавиться от многолетнего обременения ипотекой как можно скорее, особенно, когда они теряют кого-то из близких, или платеж становится непосильным из-за проблем со здоровьем или на работе. Тогда становится целесообразным решение о продаже залогового имущества.

Но по причине многих опасностей нужно быть очень внимательным и соблюдать такие правила:

- Сбор пакета документов и сам процесс продажи квартиры лучше контролировать самостоятельно, не доверяя посторонним лицам.

- Никогда нельзя отдавать покупателям оригиналы документов на недвижимость, для банка им подойдут ксерокопии.

- Необходимо убедиться, что покупателям точно одобрена ипотека в банке, иначе сделка может сорваться на завершающем или любом другом этапе, а деньги и время в любом случае будут потрачены.

- Не стоит переоформлять свою квартиру в залог до полного завершения сделки. Нужно дождаться оформления договора купли-продажи и полного расчета.

- Всегда нужно иметь грамотного юриста для консультаций по вопросам сделок с недвижимостью, иначе убытки по незнанию могут быть огромными.

Преимущества и недостатки

Любой вид сделки имеет определенные преимущества и недостатки. Продажа квартиры через ипотеку не стала исключением.

Преимущества заключаются в следующем:

- сделку зарегистрируют в течение 5 рабочих дней, хотя при стандартной процедуре это занимает до 1 месяца;

- банк выступает в качестве гаранта, поэтому исключается риск мошенничества;

- возможность быстрее продать недвижимость — это связано с тем, что ипотечных покупателей больше (в случае, если на квартиру уже есть покупатель, ему можно доверять и он готов сразу расплатиться или предлагается более высокую цену, безусловно, стоит рассмотреть этот вариант);

- продавец защищен от поддельных купюр, так как деньги перечисляет сам банк.

К сожалению, данный способ продажи квартир не лишен недостатков:

- придется собирать дополнительные документы, которые не понадобились бы при стандартной сделке;

- не удастся установить цену выше рыночной, поскольку ипотеку покупателю выдадут в размере, установленном результатами оценки;

- более длительная процедура оформления документов, чем при обычной продаже;

- чтобы получить деньги обычно приходится открывать счет в банке.

Несмотря на эти недостатки, ипотечное кредитование пользуется спросом. Продавцы недвижимости соглашаются на сделку, стараясь, как можно быстрее, продать недвижимое имущество и получить деньги.

Способы продажи ипотечной квартиры

Существует несколько схем, по которым можно вполне легально продать жилье, числящееся на данный момент в качестве залога у банковской организации:

- Реализация квартиры через банк – кредитор ведет сделку от начала до конца: от составления документов до переговоров с регистрационной палатой. Продавец-должник участвует лишь, подписывая те или иные бумаги. Создается две банковские ячейки: одна для ипотечной задолженности для кредитора, другая – для разницы между стоимостью жилья и долгом – пойдет продавцу. Этот вариант не очень подходит для заемщика, так как исключены шансы продать квартиру дороже, банку не столь важна прибыль, главное для него вернуть сумму кредита.

- Самостоятельная продажа – здесь главное прозрачность. Скрывать факт обременения имущества недопустимо, иначе такое поведение продавца будет оценено как вовлечение покупателя в аферу и мошенничество. Законная сделка совершается в следующем порядке:

- обращение покупателя в банк с заявлением о выкупе объекта залога;

- оформление сотрудниками кредитной организации предварительного соглашения купли-продажи, нотариальное подтверждение;

- взнос покупателем двух сумм в две разные банковские ячейки: задолженность по ипотеке, оставшаяся разница для продавца;

- снятие обременения с объекта недвижимости;

- оформление договора купли-продажи через Росреестр;

- получение доступа обоих получателей денег к ячейкам.

- Досрочное погашение займа – здесь главное найти покупателя, согласного на рискованную сделку. Ведь он по факту покупает имущество с обременением, которое продавец обязуется снять только после передачи денег ему на руки. Потенциальные участники такой операции пугаются столь не надежной схемы. К слову, данный вид перепродажи ипотечных квартир актуален, если жилье находится в стадии стройки. Квартиры в новостройках с приличной площадью и удобной планировкой пользуются спросом. У застройщиков на завершающем этапе строительства часто меняются собственники. Что касается порядка совершения сделки, то первым шагом является получение согласия банка на досрочную выплату долга. Стоит признаться, банки неохотно идут на это, потому что теряют много процентных выплат. Но если предоставить веские доводы, указать серьезные причины такого решения, то есть шанс одобрения такой просьбы. Банк определяет задолженность на данный момент, стороны оформляют соглашение у нотариуса, заемщик со своими родными выписывается из ипотечного жилья, вносит задаток в банк, закрывает ипотеку и снимает обременение, переоформляет право на владение имуществом в Регистрационной палате.

- Продажа долговых обязательств – это, по сути, передача своей ипотеки другому заемщику. Банк просто меняет фамилию заемщика в ипотечном договоре, долг переводится на нового заемщика, который становится в то же время и собственником квартиры. Для покупателя такая сделка зачастую выгодна, так как ипотечное имущество продается по заниженной стоимости, да и порядок процедуры почти не меняется: та же подача документов на рассмотрение в банк, оценка стоимости квартиры и платежеспособности клиента. Перерегистрирует недвижимость в Росреестре лично банк, поэтому заемщик только ставит подпись на бланке передачи долгового обязательства.

Документы для сделки

Покупка ипотечной квартиры продавца

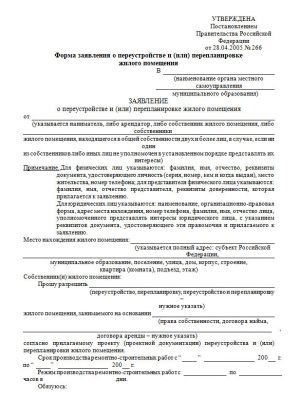

Процедура продажи ипотечной недвижимости, обремененной Сбербанком, требует от заемщика подготовки определенного набора документов:

- подтверждение платежеспособности – справка о доходах продавца;

- актуальность сделки – заверенный нотариусом договор купли-продажи с противоположной стороной;

- справка о закрытии всех долгов на текущий момент по кредиту;

- закладная на квартиру;

- гарантия чистоты сделки – справка из банка о зачислении средств на кредитный счет заемщика;

- ликвидация обременения с объекта недвижимости.

Эти этапы друг за другом способствуют совершению имущественной сделки. Данный случай является сложным, нуждающимся в особых подтверждениях. Подстраховаться нужно любой из трех сторон: и продавцу, и покупателю, и банку. Новый собственник жилья должен быть уверен, что на него не перейдут обязательства предыдущего собственника. Погашение ипотечного кредита подтверждается как для банка, так и для покупателя. Добросовестный заемщик обязан подтвердить чистоту сделки и отсутствие каких-либо «хвостов».

Заключение

Ипотечная недвижимость сегодня продается достаточно часто. Обычно это связано с отсутствием у заемщика возможности далее производить ежемесячную оплату, так как в подобной ситуации это единственное объективное решение. Первое, что понадобится для продажи — это разрешение Сбербанка, а второе — найти подходящего покупателя.

После выполнения этих двух шагов оформляется сделка. Для этого предусмотрено два решения: погашение покупателем ипотеки или переоформление жилищной ссуды на его имя. Практикуется также способ модификации ипотеки в потребительский заем. Операции с кредитной недвижимостью рискованны для всех сторон сделки.